Экспортная альтернатива на нефтепродукты что это такое

О чем говорит цена netback

Прогноз цен на большинство сырьевых товаров осуществляется по принципу «цены нетбэк» (netback) или «цены экспортного паритета». Иначе был бы возможен арбитраж, то есть благодаря цене нетбэк цены на внутреннем и экспортном рынках равны после учета всех транспортных и накладных расходов, связанных с доставкой продукцию покупателю.

Как формируется цена нетбэк

Она определяется как разность цены бенчмарка (биржевая котировка товара) и суммы транспортных, таможенных расходов, необходимых для доставки товара покупателю. Приведу пример расчета цены нетбэк на примере цены коксующегося угля на базисе FCA

Цена на базисе FCA = «Hard Coking Coal (HCC) FOB Australia» – «дисконт за качество» – «Фрахт Австралия – Южная Корея» – «Фрахт порт Восточный – Юж. Корея» – Перевалка в порту – ж/д перевозка

Так как транспортные расходы оказывают принципиальное влияние на цену товара, принципиально важно кто будет оплачивать – это указывает базис (например, FCA – Free Carrier).

Вообще, F означает то, что основная перевозка не оплачена продавцом, а транспортные, таможенные и прочие расходы перекладываются и вовсе на плечи покупателя.

Разберем на примере

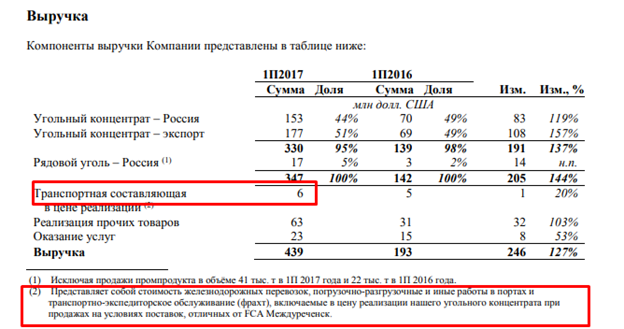

Рассмотрим структуру выручки производителя коксующегося угля (тот, который так нужен металлургам) – Распадская (RASP).

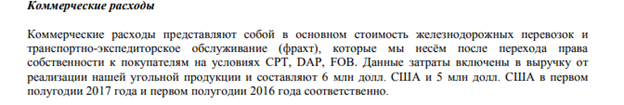

Транспортная составляющая в цене реализации – это и есть те расходы на доставку, которые несет покупатель. В отчетности Распадской они появляются два раза: первый – в составе выручки, второй – в составе коммерческих издержек.

Большинство контрактов Распадской на базисе FCA (то есть компания не несет транспортных расходов), остальные – на других базисах (DAP, FOB, CPT), и на Распадскую возлагаются расходы по доставке продукции до места назначения, (!) но эти же расходы учитываются в цене контракта.

Для нас принцип нетбэк дает возможность строить точный прогноз цен на продукцию – прогноз бенчмарка можно получить у отраслевых аналитиков, а транспортные расходы прогнозируются обычно по инфляции).

Кстати, в подтверждение формулы, которую я привел выше, покажу динамику цен бенчмарка HCC FOB Australia и средневзвешенной цены реализации угля Распадской.

Исторически, учитывая разницу в качестве относительно бенчмарка и затрат на логистику, Распадская реализовывают коксующийся уголь с дисконтом

Экспортная альтернатива на нефтепродукты что это такое

ФАС волнуется, время неотвратимо движется вперед. Вот-вот нужно будет озвучивать решения по «третьей волне» антимонопольных дел, так как рост цен на внутреннем рынке останавливаться сам собой не собирается.

Ведомство воскрешает идею о том, чтобы законодательно закрепить формулу внутренней конкурентной цены на нефтепродукты на уровне мировых цен за вычетом транспорта и экспортной пошлины. Отклонение от полученного netback более чем на 1,5% будет рассматриваться ФАС как установление монопольных цен.

Условие очень жесткое и само ведомство сомневается в принятии такого законопроекта. Для потребителя это может закончится тем, что нефтяники будут все отправлять на экспорт, так как внутренний рынок для них станет не интересен. Следствием этого будет дефицит и все к нему прилагающееся.

Эксперты из компании «Алгоритм. Топливный интегратор» провели свой расчет уровня netback. Экспортная альтернатива (netback, нетбэк) — равнодоходная цена, исчисляемая как цена мирового рынка минус экспортная пошлина и минус стоимость транспортировки от НПЗ до получателя. Логика проста, нефтяники формируют внутренние цены, базируясь на равнодоходности с экспортными поставками. Цена внутреннего рынка не может быть ниже, чем экспортная цена. Это аксиома (иначе весь товар уйдёт на экспорт). С другой стороны, а насколько больше должен дать цену внутренний рынок, чтобы оставаться привлекательным для нефтяников? Ответ, на первый взгляд, кажется простым: чем выше цена, тем больше нефтяники будут оставлять товар для российского рынка. Но это не так. В России отсутствует рынок и нефтяники сами, по собственной логике, назначают себе премию внутреннего рынка. Какую же премию назначают себе нефтяники? На примере дизельного топлива марки Л-0,2-62, экспортируемого как Gasoil мы провели расчёт премии с привязкой к Московскому НПЗ и московскому рынку дизельного топлива. В качестве исходных данных использованы расчётные цены netback с транспортной составляющей от Московского НПЗ до базиса АРА (Роттердам) и цены на ЛПДС Володарская по данным ООО «Газпромнефть-Центр» на протяжении 2010 г. Динамика соотношений цен представлена на графике.

9% торговой надбавки: много или мало? Всё относительно. Для сравнения: независимые трейдеры почитают за счастье выйти на торговую надбавку в 3%, а уж 4% – как большую и редкую удачу. Обычная же норма трейдера – 1,5…2%.

Что такое нетбэк. Объясняем простыми словами

Нетбэк (цена нетбэк, индекс экспортного паритета) — цена реализации за вычетом стоимости доставки до покупателя.

Например, экспортный нетбэк рассчитывается как экспортная цена за вычетом транспортных расходов и экспортной пошлины.

Как правило, цену нетбэк применяют к сырьевым продуктам — нефти, углю и другим.

Пример употребления на «Секрете»

«Котировка Argus fip Западная Сибирь (основной ориентир для российского рынка, по ней рассчитываются цены годовых и краткосрочных контрактов) 30 марта составила минус 1007 рублей за тонну (даже без учёта расходов до сдачи в трубу), а на следующий день — уже минус 1200 рублей за тонну. Эта котировка рассчитывается как нетбэк средней стоимости Urals на условиях поставки в порт назначения (Роттердам) за счёт продавца».

(Из новости об уходе в минус экспортной цены российской нефти в апреле 2020 года.)

Нюансы

Ситуацию, когда экспортный нетбэк равен стоимости товара на внутреннем рынке, называют экспортным паритетом. То есть компании одинаково выгодно экспортировать товар и продавать его на внутреннем рынке, объяснил «Секрету» аналитик ФГ «Финам» Сергей Кауфман.

Если же возникает дисбаланс между внутренней ценой и экспортным нетбэком, компании могут перенаправить часть объёмов на экспорт, чтобы получить больше выгоды. Это снизит предложение внутри страны, повысит внутренние цены и постепенно восстановит баланс.

«Важно понимать, что в реальной жизни не всегда всё работает так гладко, — отметил Сергей Кауфман. — Для нефтепродуктов данные рассуждения подходят достаточно слабо из-за наличия демпферного механизма. Для произвольных товаров восстановление баланса может не произойти, например, из-за отсутствия возможностей по оперативному перенаправлению объёмов на альтернативные рынки».

Нетбэк

Что такое Нетбэк?

Нетбэк – это сводка всех затрат, связанных с доставкой одной единицы нефти на рынок, и доходов от продажи всех продуктов, произведенных на этой же единице. Выражается в виде валовой прибыли на баррель.

Netback рассчитывается как выручка от продажи нефти за вычетом всех затрат, связанных с доставкой нефти на рынок, включая транспортировку, роялти и производственные затраты:

Цена – Роялти – Производство – Транспортировка = Нетбэк

Этот термин используется только в отношении производителей нефти и связанной с ними производственной деятельности.

Ключевые выводы

Понимание Netback

Нетбэк на баррель определяется путем вычитания затрат на производство из средней цены реализации, в результате чего получается чистая прибыль на баррель. Эти затраты включают затраты на импорт, транспортировку, маркетинг, производство и переработку, а также роялти.

Производители с более высокими ценами нетбэка отражают более производительную нефтяную компанию, поскольку они получают более высокую прибыль, чем их конкуренты, от произведенных материалов.

Сильные и слабые стороны Netback

Следует отметить, что нетбэк не является уравнением общепринятых принципов бухгалтерского учета (GAAP). Представленная здесь формула является стандартной, но разные компании могут рассчитывать нетбэк по-разному.

В некоторой степени это может привести к не совсем идеальному сравнению между компаниями, хотя рост или падение цен все же может быть индикатором финансового состояния нефтяной компании.

И наоборот, в формуле не учитываются текущие или другие колебания затрат, поэтому это показатель эффективности.

Инвестиционный анализ Netback

Цены нетбэка можно использовать для сравнения одного производителя нефти с другим – производитель нефти с более высокой ценой нетбэка фактически более прибылен, чем производитель с меньшей суммой нетбэка.

Хотя нетбэк демонстрирует различия в прибыльности, он не указывает на причину такого отклонения. Различия в ценах нетбэк могут быть вызваны различиями в методах производства, например, участвует ли компания в наземных или морских операциях, а также в разных регионах.

Разные правила в разных странах могут вызвать расхождения в общей стоимости от одного производителя к другому. Любые проблемы, связанные с политической нестабильностью в регионе, могут создавать уникальные проблемы, касающиеся транспорта или общей безопасности.

Изменения цен нетбэка, приписываемые одной компании с течением времени, также могут продемонстрировать, становится ли производство более или менее рентабельным. Если цена netback выбранной нефтяной компании со временем увеличивается, это может указывать на будущий успех в отрасли, в то время как компания, демонстрирующая снижение цен netback, может вызывать беспокойство у инвесторов.

Пример из реального мира

Переработка одного барреля легкой сырой нефти в топочный мазут, бензин, дизельное топливо и побочные продукты нефтехимии может стоить производителю нефти 125 долларов. Он должен гонорар в размере 25 долларов, а транспортировка нефти покупателю будет стоить 100 долларов. Нетбэк составит 75 долларов при продажной цене 325 долларов: 325 долларов за вычетом 125 долларов за вычетом 25 долларов за вычетом 100 долларов.

Эта цифра позволяет компаниям, занимающимся разведкой и добычей (E&P), сравнивать затраты производителя с затратами его конкурентов. Это также позволяет более эффективно планировать, на каких продуктах компании следует сосредоточиться.

Альтернатива, которой нет: почему новый закон не сможет сдержать рост цен на бензин

В конце июля президент подписал закон о корректировке демпфера, формально оставшегося единственным рычагом сдерживания топливных цен после их разморозки. С его помощью правительство возмещает нефтяникам разницу между экспортной стоимостью топлива и его фиксированной внутрироссийской ценой, которая, согласно вступившему в силу документу, с 1 июля снижена для бензина с 56 000 до 51 000 рублей за тонну, а для дизеля — с 50 000 до 46 000 рублей. Это увеличит шансы компаний на компенсационные выплаты, которых они отчасти были лишены из-за низких цен за рубежом: в I квартале, по данным Refinitiv, экспортная стоимость тонны АИ-92, за вычетом пошлин и транспортных расходов (нетбэк), была на 12% ниже условной внутренней цены (49 100 против 56 000 рублей), из-за чего нефтяники остались без компенсаций, притом что фактические оптовые цены (40 600 рублей за тонну в среднем за январь-март) были на 17% ниже нетбэка.

Помимо снижения условных цен, на руку компаниям сыграет и увеличение компенсируемой разницы с нетбэком, которая в первой половине года составляла 60%, а во второй увеличится до 75% и 70% для бензина и дизеля соответственно. Еще один бонус — надбавка к демпферу в 2000 рублей, право на которую получат поставщики топлива на Дальний Восток. В этом же ряду стоит внедрение демпфера на авиакеросин, среди производителей которого доля крупнейших четырех компаний («Роснефти», «Лукойла», «Газпром нефти» и «Сургутнефтегаза») в прошлом году была почти столь же велика (80%, с учетом «Славнефти», которой на паритетных началах владеют «Роснефть» и «Газпром нефть»), что и в случае бензина и дизеля (86% и 82% соответственно; здесь и далее — данные ЦДУ ТЭК, если иное не оговорено специально). В обмен на это нефтяникам пришлось согласиться с увеличением надбавки к НДПИ на 150 рублей за тонну добытой нефти (при средней ставке НДПИ в 12 953 рубля, согласно отчетности «Роснефти» по МСФО за I квартал) и внедрением акциза на мазут и вакуумный газойль, которые ранее акцизами не облагались.

Экспортная альтернатива, которой нет

По замыслу регуляторов, демпфер должен компенсировать компаниям сдерживание бензинового экспорта, который в прошлом году сократился на 6%, до 3,8 млн т. Виной тому стал риск повышения пошлин на экспорт бензина с 30% до 90% (от величины пошлины на нефть), пойти на которое правительство пригрозило в случае резкого роста топливных цен. Свою роль также сыграли обязательства компаний по увеличению отгрузок бензина на внутренний рынок, физический прирост которых по итогам 2018 года в полтора раза превзошел сокращение экспорта (369 000 т против 230 000 т), в том числе — из-за пристального контроля Федеральной антимонопольной службы (ФАС), выносившей предупреждения ряду компаний о недопустимости наращивания поставок за рубеж.

Впрочем, это не сильно уменьшило долю экспорта в производстве бензина (до 9,8%), которая была низка не только в 2018 году (3,8 млн из 39,5 млн т), но также в 2016-м (12,4%) и 2017-м (10,4%), когда еще не действовали серьезные экспортные ограничения. Не особо изменилась и география бензинового экспорта, представленная в основном республиками бывшего СССР: в экспорте АИ-92 и АИ-95 их суммарная доля ненамного снизилась (с 78% и 92% соответственно, в 2017 году до 61% и 90% в 2018-м), как следует из данных ФТС, а в экспорте АИ-98 — незначительно увеличилась (с 85% до 87%). При этом доля стран ЕС (не считая Литвы, Латвии и Эстонии), увеличившаяся за тот же период в поставках АИ-92 с 4% до 10%, в экспорте АИ-95 и АИ-98 в прошлом году осталась ничтожно малой (0,6% и 0,03%).

Российским производителям бензина пока сложно выйти на рынки развитых стран, в том числе из-за невысокого качества топлива. Об этом, к примеру, свидетельствуют слова генерального директора калужского завода «Фольксваген груп рус» Оливера Грюнберга. Пару лет назад на конференции «Автоэволюция-2017» он признался, что компания в течение десяти лет не могла найти в России поставщика топлива для первой заливки в новые автомобили — из-за этого ей пришлось в общей сложности импортировать 7,7 млн т бензина, заправка которого не несла риск повреждения двигателя.

Другой корень проблемы — в наследии плановой экономики с характерным для нее низким уровнем автомобилизации, из-за чего в советское время большинство НПЗ были ориентированы на выпуск мазута для энергетики и дизельного топлива для грузовой и военной техники. С переходом к рынку конфигурация НПЗ не сильно изменилась: в 1990-е вновь образованные компании интересовала в первую очередь консолидация активов в сегменте Upstream, а в дальнейшем, вплоть до большого налогового маневра середины 2010-х, у них было мало стимулов модернизировать НПЗ из-за разницы между более высокими пошлинами на нефть и более низкими на нефтепродукты, стимулировавшей производство мазута, экспорт которого с 1999 по 2014 год увеличился в три раза — с 26,7 млн т до 80,1 млн т, как следует из данных Росстата и Минэнерго.

Несмотря на произошедшее пару лет назад выравнивание пошлин на нефть и мазут, его выпуск до сих пор четырехкратно превосходит потребности российского рынка (46,4 млн т против 11,6 млн т в 2018 году), тогда как производство бензина превышает внутренние поставки лишь на 11% (39,5 млн против 35,6 млн т). В ближайшие год-два последняя цифра немного увеличится, учитывая недавнее наращивание мощностей по производству бензина на Антипинском НПЗ и комплексе «Татнефти» «Танеко» (на 800 000 и 1,1 млн т в год соответственно). Однако даже в случае их загрузки исключительно под поставки за рубеж внешний рынок все равно будет оставаться для компаний глубоко вторичным, а экспортная альтернатива, которую, по идее, должен уравновешивать демпфер, — иллюзией, не имеющей под собой реальных отраслевых оснований.

Рычаги снижения цен

Что не менее важно, демпфер никак не стимулирует нефтяников снижать расценки, поскольку он складывается из величин, которые от них никак не зависят: стоимости топлива за рубежом и установленной регуляторами внутренней цены, с которой фактические цены могут сильно расходиться, как это уже было показано выше. Реальное воздействие на цены может оказать лишь усиление конкуренции в сбыте нефтепродуктов, где доминирующих компаний ненамного больше, чем в их производстве. На это, в частности, указывает исследование ФАС о состоянии конкуренции в топливной рознице, в последний раз проводившееся в 2016 году в 43 регионах страны: согласно его результатам, восемь крупнейших на тот момент компаний («Роснефть», «Лукойл», «Газпром нефть», «Сургутнефтегаз», «Башнефть», «Татнефть», «ТАИФ» и «ННК») занимали свыше 70% рынка розницы АИ-92 в 31 регионе из 43 и свыше 45% — еще в десяти; на розничном рынке АИ-95 таких регионов было 32 и 8 соответственно, а на рынке АИ-98 — 37 и 1.

Более поздних оценок ФАС не приводила, однако с тех пор конкуренция точно не стала выше — как из-за поглощения «Башнефти» «Роснефтью» и грядущего ухода с российского рынка финской Neste, так и ухудшения экономики независимых АЗС, которые летом прошлого года оказались в тисках фиксированных розничных цен и высоких цен в опте, где границы роста были установлены лишь в ноябре. Именно из-за низкой конкуренции у компаний есть возможность варьировать розничную маржу в зависимости от платежеспособности автомобилистов: в июне, по данным Росстата, средняя цена литра АИ-92 в Москве (42,41 рубля) была почти на 80 копеек выше, чем в Рязани (41,62 рубля), и на рубль с лишним, чем в Ярославле (41,10 рубля), притом что цена отгрузки тонны АИ-92 на Московском НПЗ (48 401 рубль) была ненамного выше, чем на Ярославском (48 000 рублей), и ненамного ниже, чем на Рязанском (49 043 рубля).

Учитывая олигополию в производстве и сбыте нефтепродуктов, у регуляторов де-факто есть лишь один рычаг сдерживания цен — принуждение нефтяников к продаже бензина на бирже, которое бы связало им руки в топливной рознице. Пока что этот инструмент почти не задействован, поскольку компании обязаны поставлять на биржу лишь 10% производимого ими бензина. В прошлом году ФАС обсуждала возможность увеличения норматива до 15%, хотя реальный эффект принесет его повышение не менее чем до 35%. Это увеличит конкуренцию на биржевых торгах и тем самым снизит оптовые цены, от уровня которых зависит рентабельность независимых АЗС. Последние, по оценке ФАС, контролируют около 40% пролива топлива: уменьшение затрат на покупку бензина с биржи позволит им снизить конечные расценки для автомобилистов, что задаст естественный предел роста цен на заправках крупных компаний, которые будут вынуждены сдерживать собственные аппетиты из-за опасений утраты доли рынка.

Повышение норматива до 35% принесет особый эффект, если продажа на бирже станет директивной не только для крупнейших ВИНКов, но и вообще для всех поставщиков топлива: среди них есть значимые для региональных рынков компании, которые не являются доминирующими на федеральном уровне, что освобождает их от биржевых обязательств. Пример тому — Хабаровский НПЗ, один из двух крупнейших нефтеперерабатывающих заводов Дальнего Востока (наряду с Комсомольским НПЗ «Роснефти), или Антипинский НПЗ, до начала текущих финансовых проблем бывший вторым по величине производителем бензина в Западной Сибири.

Акцизная пауза вместо льгот

Установление общей для всех игроков нормы добавит симметрии отрасли, регулирование которой становится все более асимметричным. Это видно по второму за год решению повысить НДПИ в обмен на послабления в нефтепереработке (на такой шаг правительство шло в канун внедрения демпфера), которое ударит по компаниям, не имеющим нефтеперерабатывающих мощностей — в частности, «ИНК». Отчасти схожий эффект возымеет внедрение акциза на мазут: будучи призванным компенсировать увеличение выплат поставщикам бензина, оно затронет мини-НПЗ, на долю которых в прошлом году пришлось лишь 0,6% его производства (247 000 из 39,4 млн т).

То же самое касается возвратного акциза на нефть — вычета из стоимости сырья, право на который с нынешнего года получили только НПЗ со сравнительно высокой долей бензина в структуре нефтепереработки (5% и более). Это несмотря на то, что налоговый маневр приведет к удорожанию нефти абсолютно для всех Downstream-компаний: на внутреннем рынке ее цена рассчитывается как разница между экспортным бенчмарком и расходами на транспортировку и уплату пошлин, которые в ближайшие пять лет будут последовательно обнулены.

Универсальным и при этом действенным для топливных цен решением могло бы стать снижение и последующая фиксация акцизов, доля которых в структуре розничной стоимости литра АИ-92, по данным Росстата, выросла с 10,3% в 2011 году до 19,9% в 2017-м (более поздних оценок нет). К подобному шагу правительство прибегало во второй половине «нулевых», когда в условиях взрывного роста сырьевых котировок акцизы на бензин и дизель были заморожены в течение пяти лет, с 2005 по 2009 год. Схожую меру правительство собиралось реализовать и во время налогового маневра 2015-2017 годов, когда на фоне повышения базовой ставки НДПИ (с 766 рублей до 919 рублей за тонну) и снижения экспортных пошлин (с 42% до 30%) акцизы на бензин 5-го класса должны были увеличиться лишь на 5% — с 5530 рублей до 5830 рублей за тонну. Однако на практике к 2017 году они выросли более чем на 80% — до 10 130 рублей за тонну, а к 2019-му — до 12 314 рублей за тонну, притом что базовая ставка НДПИ была доведена до запланированного уровня (919 рублей за тонну), равно как и экспортная пошлина на нефть (30%).

В этой ситуации двукратное сокращение акцизов означало бы возвращение к исходной конфигурации налогового маневра, которая не предполагала каких-либо дополнительных компенсаций для нефтяников — ни обратного акциза на нефть, ни демпфера, ни надбавки к нему за поставки топлива на Дальний Восток. Наряду с ликвидацией экспортных ограничений это стало бы тем «пряником», который регуляторы могли бы разменять на «кнут» в виде отказа от всех мер поддержки нефтепереработки и принуждения к продаже бензина на бирже — единственному реальному рычагу снижения цен в условиях олигополии, сложившейся во всех сегментах топливного рынка.

Преодолеть ее можно будет лишь за счет демонополизации нефтепереработки, наподобие той, что сейчас происходит в Бразилии, где местную Petrobras обязали продать половину из своих 13 НПЗ, чтобы лишить ее доминирующего положения в сегменте Downstream и в конечном счете стабилизировать цены. Однако это повестка совсем не близкого будущего.