если произойдет инфляция что будет с кредитом

Что будет с инфляцией и ставками по кредитам и депозитам до конца 2022 года?

Ставки по кредитам стали расти вслед за повышением ключевой ставки Банка России. Как долго это будет продолжаться, когда и почему может поменяться?

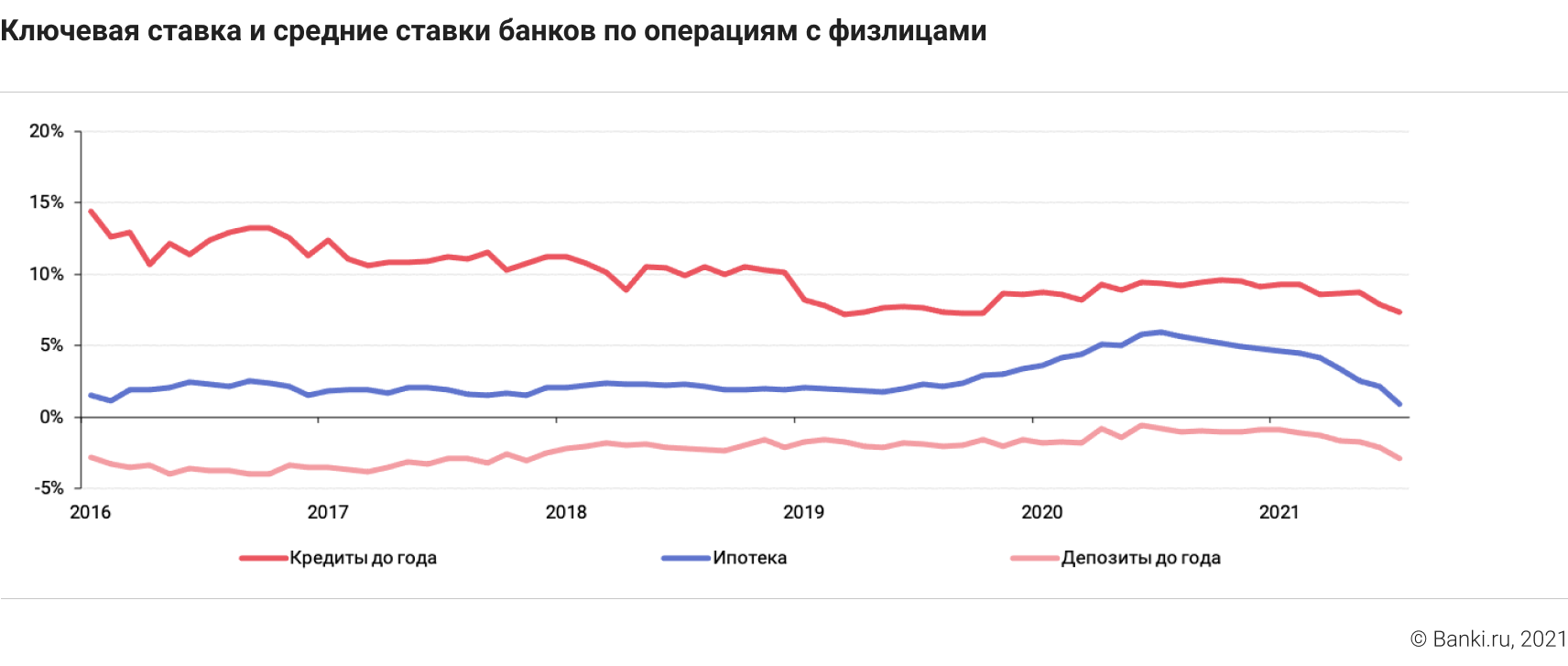

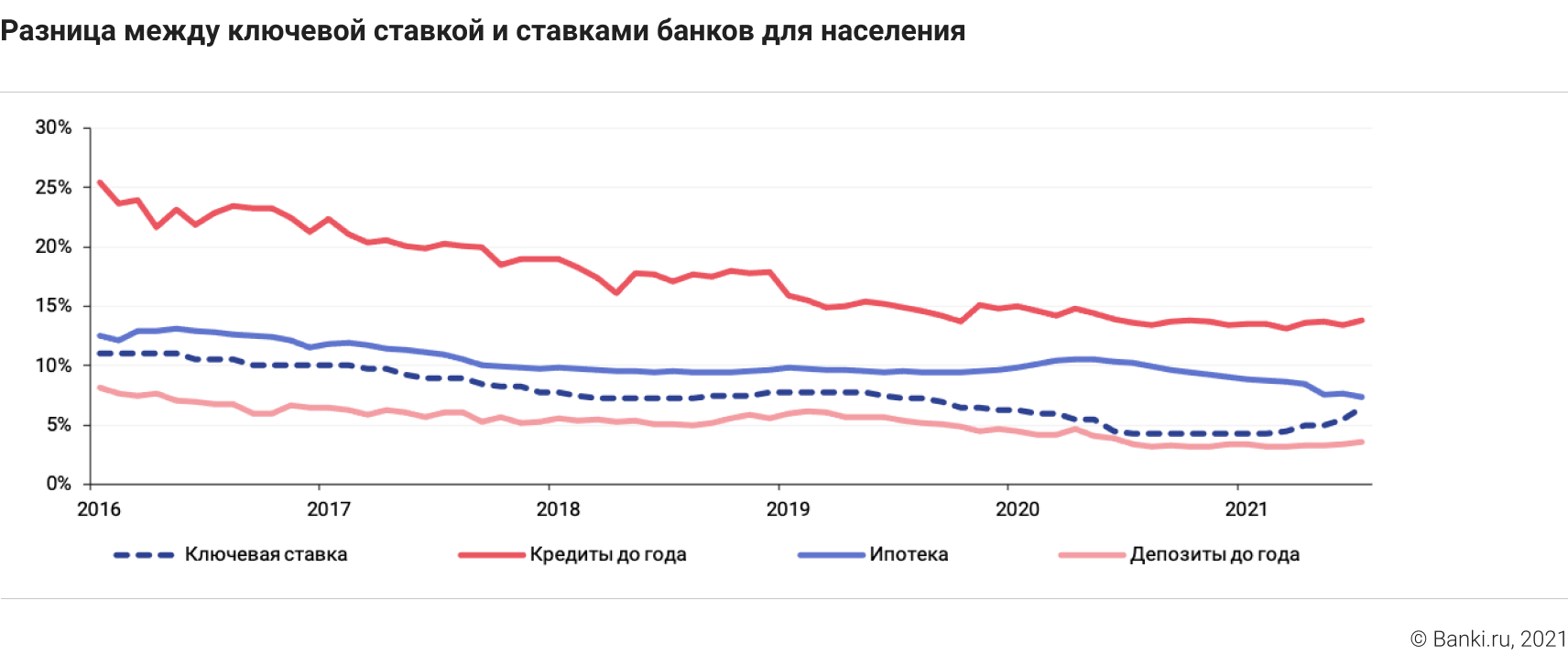

Общеизвестно, что ставки банковских кредитов и депозитов для физлиц зависят от ключевой ставки. Определяя ее уровень, Банк России задает стоимость денег по своим операциям. Они конвертируются в ставки на долгосрочном рынке госдолга. И банки выставляют ставки по операциям с частным сектором с учетом ставок в госсекторе.

Зависимость между этими ставками не совсем прямая. Разница между ними может меняться в результате изменения ожиданий банков по будущим финансовым условиям, краткосрочной ситуации с ликвидностью, регуляторным нормативам и рискованности выдаваемых кредитов. Но в целом именно изменение ключевой ставки — основной фактор, от которого зависит наблюдаемый уровень ставок по кредитам и депозитам.

Что влияет на саму ключевую ставку?

Изменяя ее, Банк России меняет доступность кредитов, ускоряя или замедляя экономический рост. Но если кредитное стимулирование экономики получается избыточным, через какое-то время начинают расти цены.

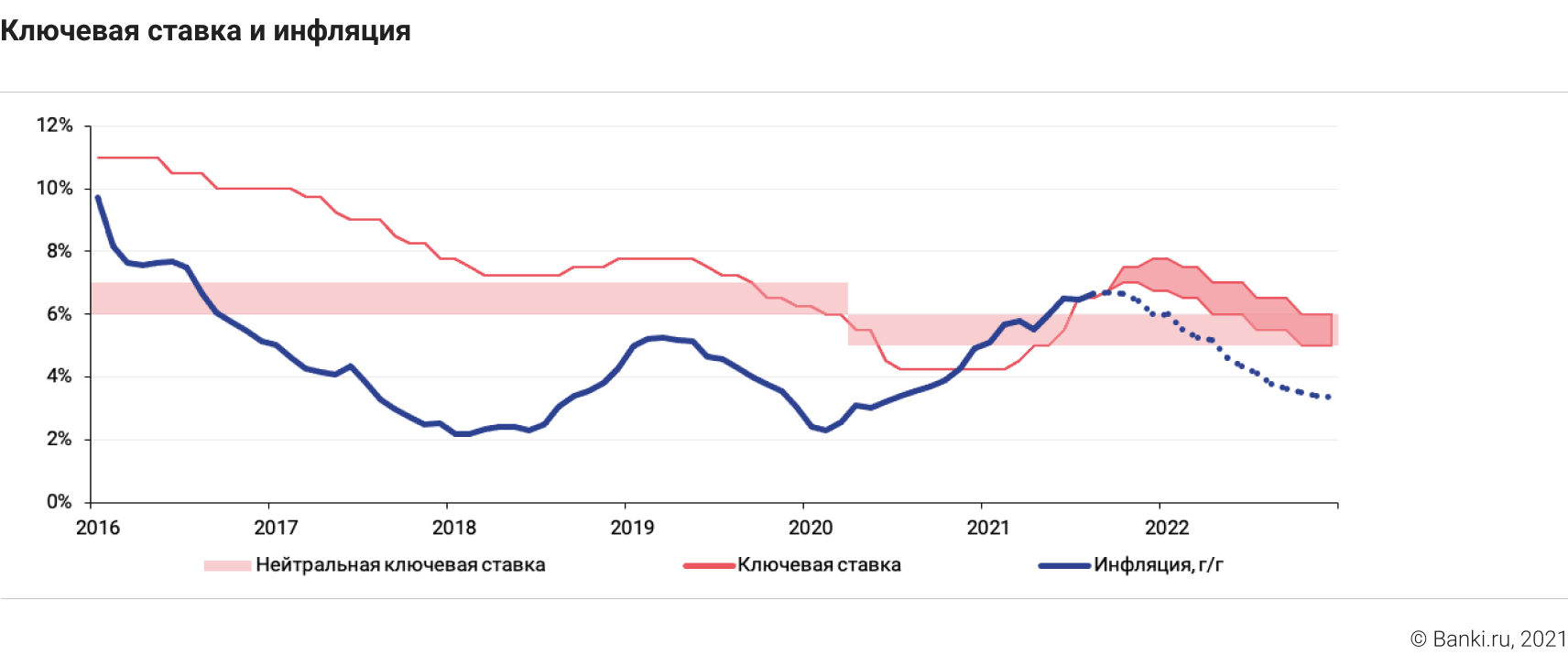

В 2020 году ЦБ проводил умеренное монетарное стимулирование — он снизил ключевую ставку и ослаблял регуляторные требования к банкам, чтобы поддержать экономику во время эпидемии и карантинов.

Сегодня экономика стабилизовалась и более важной проблемой стал рост цен, что заставляет ЦБ повышать ставку.

У инфляции есть две причины: внешняя и внутренняя. Внешняя инфляция — подорожание импортных товаров по каким-то причинам, не зависящим от состояния российской экономики. Покупая подорожавший импорт, мы одновременно «импортируем инфляцию». Внутренняя инфляция — увеличение цен из-за повышения спроса на внутреннем рынке.

Внутренняя инфляция сейчас для России не слишком актуальна. Большая часть антикризисных стимулов пришлась на строительный рынок, который в расчет инфляции не входит. Доходы населения после кризиса в целом стабилизировались, но ажиотажного спроса нет. В последние месяцы цены растут потому, что Россия начала «импортировать инфляцию» — как напрямую (товары подорожали), так и опосредованно (на внутреннем рынке дорожают сырьевые товары, цены которых пропорциональны ценам на мировом рынке).

Банк России, очевидно, не может влиять на внешние рынки. Но он может начать усложнять условия кредитования, чтобы хотя бы внутренний спрос не стал причиной разгона цен. Он будет повышать ставку до тех пор, пока цены на мировом рынке не перестанут расти в достаточной степени, чтобы быть значимым инфляционным фактором для России.

Судя по текущей динамике, это должно привести к тому, что к концу 2021 года ключевая ставка достигнет 7—7,5%, а инфляция — примерно 6,5%. В следующем же году вклад сырьевых в инфляцию должен быть небольшим, даже если они останутся на нынешнем высоком уровне. В этом случае уже в I—II кварталах можно ждать начала снижения ключевой до нейтральных 5—6%, а вскоре после этого и ставок кредитования.

Мнение автора может не совпадать с мнением редакции

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

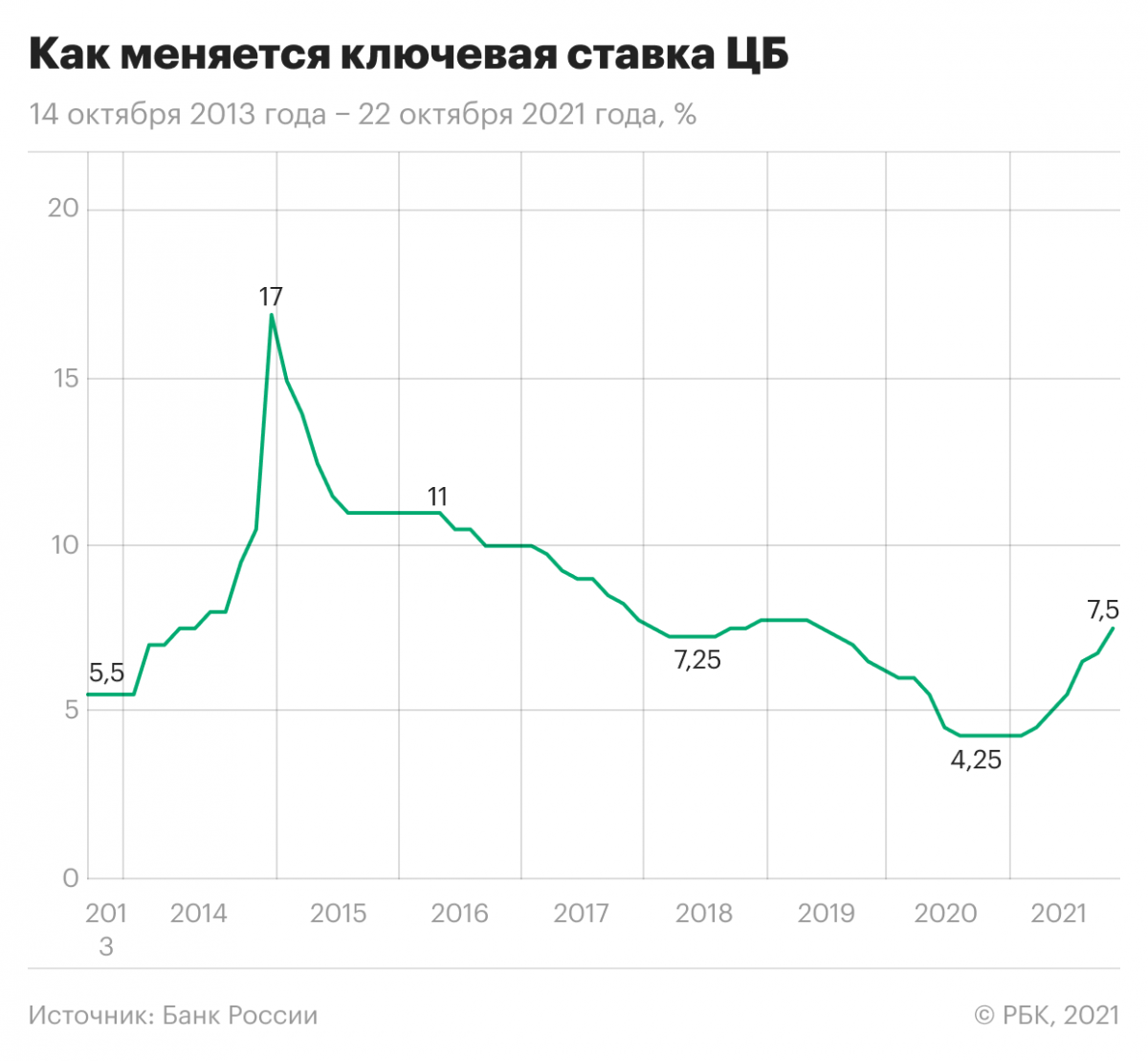

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как инфляция влияет на кредиты?

“Не отдавай в рост брату твоему ни серебра, ни хлеба, ни чего-либо другого, что можно отдавать в рост…” (Второзаконие 23:19). В 12 веке Папа Римский объявил, что тех, кто взимает проценты, следует отлучить от причастия и даже оставить без христианского погребения. Некоторые короли поняли папские указания, в общем, весьма своеобразно, и присвоили себе богатства банкиров, попутно изгнав их из своих владений. Впоследствии, правда, за весьма приличную плату, позволили вернуться и продолжить бизнес.

Из сказанного следует несколько интересных выводов и вопросов:

Что делать во время кризиса?

Поскольку тема стала весьма актуальной, приведем несколько советов экспертов.

Для тех уже взял кредит

Смотрите, все просто. Если вы уже взяли кредит, то инфляция вам не страшна. В случае если это рублевый кредит — ставка фиксирована. Вам не нужно будет платить больше. Если это ипотека — квартира ваша пока вы платите и никто ее не отберет. Поэтому, если у вас есть деньги, то пожалуйста не торопитесь досрочно погашать. Дело в том, что ставки по вкладам в ближайшем будущем сильно вырастут. Вывод — если вы вложите деньги в банк, а потом погасите кредит вы будете в плюсе по сравнению с тем, что просто погасите досрочно. Прикинуть — как это будет выглядеть, можно с помощью калькулятора — вклад или досрочное погашение.

Если вы например имеете ипотеку под 12%, а вклад под 15%(скажу по секрету — у СМП банка уже 19%), то вы наверняка выиграете в финансовом эквиваленте. Деньги на вкладе — это деньги всегда под рукой. Если не сможете оплатить кредит, всегда сможете закрыть вклад и платить банку. В кризис и большую инфляцию нужно крайне осторожно распоряжаться деньгами. Делая досрочное погашение вы истратите деньги и их уже не будет у вас в распоряжении. Гасить досрочно кредит при инфляции следует, когда у вас валютный кредит. Подробнее о том, как правильно досрочно погашать, когда у вас несколько кредитов, можно прочесть в этой статье.

Для тех, кто думает взять кредит

Если вы решаетесь брать кредит — самое время его брать. Ставки очень скоро вырастут. Рост зарплат в частном секторе под вопросом. Если вы еще думаете брать ипотеку — время решаться. Ставки в ближайшем будущем будут выше 15% процентов годовых.

А может быть уже поздно… В прочем пробуйте, наверняка в ВТБ24 и Сбербанке пока действуют старые ставки. Мы советуем попробывать и подать заявку в Хоум кредит банк.

Инфляция и валютный кредит

Судя по всему, если у вас валютный кредит, то вам остается только молиться. У вас платежи выросли в 2 раза. Тут два варианта — ждать пока все наладится или досрочно погашать. Если нет денег на досрочку — только ждать, в особенности если это ипотека. Можно постараться договориться с банком о кредитных каникулах… Но банки сейчас сами в минусе и на такое не пойдут. Вывод один — платить и ждать… А если платить нечем… Тогда все равно ждать решения этой проблемы государством… Если единственный вариант — не платить, потому что платить нечем, то надо искуственно затянуть процедуру невыплаты. Ваш долг передадут коллекторам. Однако при желании, вы сможете противостоять им. Уйдет много нервов и сил, вопрос стоит ли оно того. Более подробно, как это сделать читайте здесь.

Зачем люди берут и дают взаймы

Австрийский экономист 19 века Бем-Баверк считал, что все дело в людях. Человек так устроен: для него ценность благ сегодня –имеет гораздо большее значение, чем ценность неких теоретических благ в будущем. То есть за возможность удовлетворить текущую или сиюминутную потребность (в еде, жилье или в развлекательной электронике, говоря о потребностях сегодняшнего дня) один готов приплатить, а другой (более рациональный) готов отказаться от текущего потребления, в расчете на некоторую выгоду в будущем. Причем заемщик обычно исходит из оптимистичного предположения, что завтра его дела будут идти лучше, чем сегодня.

Концепция же работы ростовщика, в упрощенной форме, заключается в том, что он сдает имеющийся у него капитал в аренду и получает некоторую плату за его использование (процент). Однако, заработав определенное доверие клиентов, он может увеличить объем своих операций, оперируя не только своим капиталом, но и заемным. Т.е. выдавая кредиты он начинает не только выполнять функцию по “перекачке” капитала из тех сфер экономики, где его избыток, в те – где его недостаток, но еще и увеличивать скорость оборота денег в экономике (так называемый “эффект банковского мультипликатора”). И если это происходит в очень больших масштабах – то порождает более быстрый рост предложения денег, в сравнении с ростом товаров, а следовательно – и инфляцию. Впрочем, не только банки могут ее порождать, но и государство, печатая деньги, а также дефицит товаров и др.

В современном мире, так и происходит. Банки, хотя и имеют собственный капитал, но, как правило, он составляет всего 10-20% от их активов (что парадоксально называется “достаточностью капитала”). В основном же банки “живут” на разнице (марже) между платой за взятые средства и платой за выданные. Но поскольку такой бизнес сопряжен с большими рисками не только для участников сделок, но и в целом для экономики, то в наши дни им можно заниматься только с разрешения государства, и под его контролем.

Как инфляция влияет на ставки по кредитам?

Как показано выше, обычно банку для работы требуются чужие денежные средства –и он может занять их:

Таким образом, формируется “денежный рынок”, на котором каждый банк постоянно анализирует множество параметров: по какой ставке занимают деньги на рынке, по каким ставкам дают взаймы, какие ставки у конкурентов, по каким ставкам можно занять у иностранных банков, по каким ставкам можно занять у Центрального банка. Очень важный момент при этом — прогнозы по инфляции. Эти прогнозы делает, в том числе, и Центральный банк, который по закону, обязан ежегодно давать свои сценарии развития экономики, в т.ч. такие показатели как: инфляция, процентные ставки, золото-валютные резервы, показатели платежного баланса страны, курсы валют и т.п.

Банк же, устанавливая ставки по своим кредитам, учитывает свою среднюю ставку привлечения денег, плюс добавляет маржу (то есть свои расходы на персонал, аренду, оборудование и тп, а также все риски и норму прибыли). Помимо этого, ставка по кредиту должна по идее покрывать и инфляцию, и еще при этом не быть значительно выше, чем у конкурентов.

Поэтому, при ставках по депозитам 8-9% и официальной инфляции 6,5%, реальные (эффективные) ставки по кредитам обычно превышают 30%, хотя номинальные ставки могут быть всего 13-16%

Просто банки “прячут” часть реальной ставки (эффективной) в виде разнообразных дополнительных комиссий. Однако, не стоит сомневаться, при значительном увеличении инфляции, или при изменении в худшую сторону каких-то других условий работы на рынке, банки увеличат общую плату за кредит. Повысят ли они номинальную ставку по кредиту или введут дополнительные комиссии и сборы – это уже вопрос маркетинга.

Выгодно ли при большой инфляции брать кредит и гасить его досрочно?

При этом, если кредитная ставка не фиксированная, банк получает возможность периодически корректировать ее. И даже более, чем на величину инфляции. В то время как доходы заемщика не растут с той же скоростью. В случае высокой инфляции (или каких-то иных проблемах в политической или экономической ситуации в стране) брать кредит на длительный срок может оказаться разорительным. Таковы, например, ипотечные кредиты с плавающей процентной ставкой. Выгоднее в этом случае погасить его досрочно, если есть такая возможность. Аналогичная ситуация с уплатой страховых платежей. Если их величина не фиксирована на весь период кредитования, то они могут резко вырасти (в то время как доходы не вырастут сопоставимо, а возможно даже и упадут).

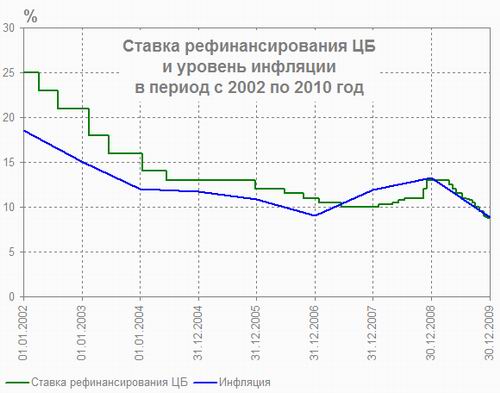

Однако, если ставка по кредиту в договоре фиксирована на длительный период времени, а доходы заемщика растут соразмерно или даже быстрее инфляции, то действительно может сложиться такая ситуация, когда брать кредит выгодно. Например, в силу хорошей экономической ситуации, у тех, кто брал ипотечные кредиты в середине 2000-ых доходы значительно увеличились в короткий срок. Иногда даже более, чем в 2-3 раз. То есть на величины существенно большие, чем инфляция. При этом инфляция, напротив, в это же время понемногу снижалась (20% в 2005г., 14% в 2010г., 6,5% в 2013г.)

Другой пример, когда заемщик получает доходы в валюте, инфляция по которой низкая (евро, швейцарский франк), а кредит берет (с фиксированной ставкой) в валюте, по которой инфляция высокая (рубль). Получается его валютные доходы – почти неизменны, а обслуживать кредит все дешевле, по мере девальвации рубля.

Но вопрос о досрочном погашении кредита, не должен зависеть от желания выиграть что-либо на инфляции. И его нельзя рассматривать в отрыве от источника погашения кредита (доходов). Ведь, главная проблема состоит в том, что на длительные сроки предсказать собственные доходы, их рост или падение, уровни инфляции и т.п. очень сложно. Поэтому длинные кредиты – самые рискованные (для обеих сторон сделки).

Инфляция в пользу кредиторов или заемщиков?

Опубликовано 21.06.2021 · Обновлено 17.11.2021

Инфляция объясняет экономическую ситуацию стойкого и ощутимого роста цен на товары и услуги в экономике в течение длительного периода времени.

Большинство экономистов считают, что долгосрочные последствия инфляции зависят от денежной массы. Иначе говоря, денежная масса имеет прямую пропорциональную связь с уровнем цен в долгосрочной перспективе. То есть, если количество денег в обращении увеличивается, происходит пропорциональное увеличение цен на товары и услуги.

Помимо печати новых денег, существует множество других факторов, которые могут увеличить количество валюты в обращении. Процентные ставки могут быть снижены, норма резервирования для банков может быть уменьшена (процент депозитов, которые банк хранит в денежных резервах), может повыситься доверие к банковской системе или центральный банк может покупать государственные ценные бумаги или корпоративные облигации (в результате у людей, которые держали облигации, имели больше денег, чтобы потратить), среди других факторов, которые могут увеличить денежную массу.

Инфляция возникает при общем повышении цен на товары и услуги и снижении покупательной способности. Покупательная способность – это стоимость валюты, выраженная в количестве товаров и услуг, которые можно купить за одну единицу валюты.

Например, представьте, что завтра банковский счет каждого человека и его зарплата увеличиваются вдвое. Вначале мы могли бы почувствовать себя вдвое богаче, чем были раньше, но цены на товары и услуги быстро вырастут, чтобы сравняться с этой новой ставкой заработной платы. Вскоре из-за инфляции реальная стоимость наших денег вернется к прежнему уровню. Таким образом, увеличение денежной массы увеличивает уровень цен. Инфляция может принести пользу как кредитору, так и заемщику, в зависимости от обстоятельств.

Ключевые выводы

Инфляция может помочь заемщикам

Если заработная плата увеличивается с инфляцией, и если заемщик уже был должен деньги до того, как инфляция произошла, инфляция приносит пользу заемщику. Это потому, что заемщик по-прежнему должен ту же сумму денег, но теперь у него больше денег в своей зарплате, чтобы погасить долг. Это приводит к снижению процентов для кредитора, если заемщик использует дополнительные деньги для досрочного погашения долга.

Когда бизнес занимает деньги, деньги, которые он получает сейчас, будут возвращены деньгами, которые он заработает позже. Основное правило инфляции заключается в том, что она со временем приводит к снижению стоимости валюты. Другими словами, наличные деньги сейчас стоят больше, чем деньги в будущем. Таким образом, инфляция позволяет должникам расплачиваться с кредиторами деньгами, которые стоят меньше, чем они были первоначально взяты в долг.

Инфляция также может помочь кредиторам

Инфляция может помочь кредиторам несколькими способами, особенно когда речь идет о предоставлении нового финансирования. Во-первых, более высокие цены означают, что больше людей хотят получить кредит для покупки дорогостоящих товаров, особенно если их заработная плата не увеличилась – это означает появление новых клиентов для кредиторов. Вдобавок к этому более высокие цены на эти предметы приносят кредитору больше процентов. Например, если цена на телевизор повышается с 1500 до 1600 долларов из-за инфляции, кредитор зарабатывает больше денег, потому что 10% процентов на 1600 долларов больше, чем 10% процентов на 1500 долларов. Кроме того, дополнительные 100 долларов и все дополнительные проценты могут потребовать больше времени для выплаты, что означает еще большую прибыль для кредитора.

Что будет со вкладами, инфляцией и рублем после резкого повышения ключевой

Банк России вопреки ожиданиям рынка поднял на заседании 22 октября ключевую ставку сразу на 0,75 процентного пункта (п. п.) до 7,5%. ЦБ приходится действовать столь резко, чтобы остановить разогнавшуюся инфляцию: 18 октября она достигла 7,8% в годовом выражении. Совет директоров Центробанка рассматривал даже возможность повышения ставки на 1 п. п. и не исключает такого шага на следующем заседании, отметила в ходе пресс-конференции председатель Банка России Эльвира Набиуллина.

«Ведомости» поговорили с аналитиками и экономистами о том, как будут расти ставки по вкладам, что будет с рублем, экономикой и когда инфляция достигнет пика.

Депозиты и кредиты

Решение ЦБ даст новый импульс к повышению ставок по розничным кредитам и вкладам населения. Причем ставки по вкладам будут расти активнее кредитных, говорит аналитик банка «Хоум кредит» Станислав Дужинский, это будет давить на чистую процентную маржу российских розничных банков в ближайшей перспективе. Текущее повышение самое неожиданное для всех участников рынка, после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится, отмечает управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. Нынешние ставки по банковским продуктам учитывали ожидаемое повышение ключевой ставки на 0,25–0,5 п. п., говорит директор казначейства банка «Санкт-Петербург» Ринат Кутуев.

Несколько банков планируют повысить ставки по вкладам – Совкомбанк, Московский кредитный банк (МКБ), Промсвязьбанк, Райффайзенбанк и «Абсолют банк», сообщили «Ведомостям» их представители. В среднем банки рассчитывают поднять ставку на 0,2–0,5 п. п.

ЦБ повысил ключевую ставку до 7,5%

Банки готовились к повышению ключевой – с начала октября ставки по вкладам повысили такие крупные банки, как ВТБ, Газпромбанк, Промсвязьбанк, Райффайзенбанк, «ФК Открытие», Россельхозбанк, а также розничные «Абсолют банк», «Зенит» и Дом.РФ. Альфа-банк, Газпромбанк, «Почта банк», Росбанк, МКБ улучшили условия по накопительным счетам.

У некоторых банков уже сейчас можно найти акционное предложение со ставкой под 8%, но пока средняя максимальная ставка по рынку все еще ниже инфляции. Индекс FRG100, который рассчитывается по ставкам розничных вкладов на сумму 100 000 руб. в 54 крупнейших банках, 24 октября достиг 5,91%. С момента роста ключевой ставки в марте этого года индекс вырос на 1,84 п. п. и достиг значения начала октября 2019 г. (5,92%). Средняя максимальная ставка по вкладам в 10 крупнейших банках, которую в результате мониторинга определяет ЦБ, в первой декаде октября составила 6,43%.

До конца года ставки по депозитам вырастут еще на 0,75 п. п., говорит главный аналитик Совкомбанка Михаил Васильев. Высокие ставки по депозитам мотивируют людей больше сберегать, отмечает он, а в результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция. По депозитам физических лиц сроком до года с учетом сезонности ставки могут вырасти на 0,5–1 п. п. до конца года, ожидает Кутуев.

Повышение ставок по кредитам может привести к снижению спроса на них, говорит руководитель центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов: «Поэтому динамика ставок будет в значительной степени определяться банками в зависимости от динамики клиентского спроса».

Повышение ключевой ставки автоматически ретранслируется на ухудшение условий выдачи кредитов, особенно для МСП, представляющих для банков более рисковый сегмент, говорит руководитель центра инвестиционного анализа и макроэкономических исследований ЦСР Даниил Наметкин. Частично сгладит ситуацию объявленная правительством России программа ФОТ 3.0 (кредитование предприятий малого и среднего бизнеса для оплаты труда под 3% годовых), но она распространяется на ограниченный перечень отраслей. Опыт прошлого года, продолжает Наметкин, показал, что огромное количество других предпринимателей, формально не подходивших под критерии получения господдержки, также столкнутся с критичным падением выручки. Поэтому, рассуждает эксперт, можно ожидать некоторого охлаждения деловой активности в IV квартале 2021 г., в результате чего фактический рост ВВП по итогам текущего года может оказаться несколько ниже текущего прогнозного значения Банка России (+4,0–4,5%).

Инфляция и ключевая ставка

Банк России также резко повысил прогноз по инфляции на конец года – до 7,4–7,9%. В последнем, июльском, прогнозе показатель был на уровне 5,7–6,2%. В августе и особенно в сентябре инфляция была выше прогноза, в начале октября давление не снизилось, отмечала Набиуллина в ходе пресс-конференции. В сентябре цены росли из-за разовых факторов прежде всего в сельском хозяйстве, но ЦБ расценивает эту ситуацию как потенциально опасную: подорожание важных для населения товаров-маркеров (молоко, мясо, овощи) может разогнать инфляционные ожидания. Риски значимо смещены в сторону проинфляционных – к ним Набиуллина в том числе отнесла и ковидные ограничения, которые вводятся в ряде регионов с 28 октября.

Из-за нехватки комплектующих и сырья, проблем с логистикой и на рынке труда предложение не может удовлетворить растущий спрос, отметила председатель ЦБ. Но в такой ситуации, по ее словам, повышенный спрос не превратится в рост потребления, а выльется в повышение цен для тех, кто готов или вынужден платить, и недоступность подорожавших товаров для остальных.

С учетом текущей динамики цен вряд ли стоит ожидать существенного замедления инфляции до конца года, говорит член совета директоров международной аудиторско-консалтинговой сети FinExpertiza Агван Микаелян. Рост цен далеко оторвался от целевых ориентиров ЦБ. Поэтому эксперт допускает, что до конца года ставка может быть повышена до 8,5%.

Банк России может пойти на повышение ключевой ставки сразу на 1 п. п., если годовая инфляция превысит 8%, считает экономист Совкомбанка Михаил Васильев. По его прогнозу, в ближайшее время инфляция пройдет пик в 7,8% и к концу года замедлится до 7,4% в годовом выражении. К концу следующего года Совкомбанк прогнозирует возвращение инфляции к целевым 4%.

Вероятность повышения ключевой ставки до уровня 7,75–8% к концу года старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич расценивает как значительную. По его оценкам, пик инфляции может прийтись на начало 2022 г. на уровне 8,2–8,3% в годовом выражении. С тем, что ЦБ до конца года может повысить ставку еще на 0,5 п. п., согласны также Тарасов и руководитель отдела инвестиционных продуктов «Тинькофф инвестиций» Евгений Дорофеев. По прогнозу экономиста Sova Capital Артема Заигрина, цикл повышения закончится в I квартале 2022 г. на уровне 8%.

Повышения на 0,25 п. п. ждет эксперт РЭУ им. Г. В. Плеханова Денис Домащенко.

У Сбербанка пока самый оптимистичный сценарий уровня ставки к концу года – она составит 7,5%, говорит старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. В рискованном сценарии ключевая ставка может достигнуть 8% на пике текущего цикла ужесточения монетарной политики в начале следующего года.

Доллар ниже 70

Опрошенные экономисты считают, что сейчас у рубля есть шансы укрепиться к доллару до 70 руб./$ и ниже. Один из ключевых вопросов – когда будет пройден пик в повышении ключевой ставки, говорит старший экономист «ВТБ капитала» по России и СНГ Александр Исаков. Опережающее по отношению к ожиданиям повышение ставки приближает момент прохождения этого пика и должно поддержать рубль в ближайшие месяцы. Аналитики «ВТБ капитала» ожидали укрепления рубля к доллару в I квартале 2022 г. до 68–70 руб. до решения Банка России и видят рост вероятности этого сценария с его учетом.

По оценке Васильева, рост реальной рублевой процентной ставки повышает привлекательность российских активов и ведет к притоку иностранного капитала в страну, в том числе посредством операций carry trade. Он полагает, что этот фактор будет поддерживать рубль в ближайшие месяцы и уже в ближайшие недели он может укрепиться до 69 руб./$ и 81 руб./евро.

Рубль укрепляется из-за высоких цен на экспортные товары, усиленного роста ставок и, скорее всего, до конца года доллар ослабнет до 69 руб./$, говорит главный экономист агентства «Эксперт РА» Антон Табах. Также рубль поддерживают продажи валюты экспортерами перед крупными налоговыми и дивидендными выплатами в конце октября, писали «Ведомости» 18 октября.

Но укрепление рубля нельзя назвать долгосрочным трендом, говорит Наметкин: ситуация на мировых товарных рынках стабилизируется по мере реализации отложенного спроса, а спекулятивный капитал будет фиксировать доходность и закрывать позиции на горизонте 12–18 месяцев.

Что будет с экономикой

ЦБ не менял прогноз роста российского ВВП – в этом году он, по оценкам регулятора, вырастет на 4–4,5%, в 2022–2024 гг. – на 2–3% ежегодно. При таких параметрах Банк России готов жертвовать темпами роста ради снижения инфляции и инфляционных ожиданий, несмотря на то что значительная часть прироста будет обеспечена ростом экспортных объемов нефти и газа, говорит старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич.

Длинный кредитный цикл, начавшийся в 2018 г., вносил и продолжает вносить значительный вклад в рост российской экономики, говорит Исаков. За счет роста кредитования финансовый сектор в реальном выражении рос в среднем на 9,5% в 2018–2020 гг. против среднего роста ВВП на 0,6% по экономике в целом. Ужесточение денежно-кредитной политики и переход цикла в более зрелую фазу, скорее всего, приведет к возвращению темпов роста от восстановительных в этом году к близким к средним доковидным в дальнейшем, отмечает экономист. Реальная процентная ставка, рассчитанная как ключевая минус индекс потребительских цен на полгода вперед, находится на уровне около 1,5%, по прогнозам компании, говорит Заигрин, для торможения спроса она должна быть выше 2%.

Но экономика отреагирует на решение ЦБ не раньше 2022 г., полагают эксперты. Есть риск, что в I квартале 2022 г. будет пик ставок и максимальное замедление деловой активности (эффект от повышения ставок с лета), замечает Табах, а инфляция вернется к своему нормальному поведению и резко пойдет вниз. Пока темпы кредитования показывают существенный рост в этом году – как по физическим лицам, так и по корпоративному сектору, отмечает экономист «Ренессанс капитала» Андрей Мелащенко. Более того, добавляет он, поддержание темпов экономического роста не является мандатом Центрального банка, который сохранил прогноз роста ВВП на 2021 и 2022 гг. без изменений.