Финансовый рычаг для чего

Финансовый рычаг (левередж) — подробное описание

1. Что такое финансовый рычаг простыми словами

Чаще всего понятие финансового рычага связано с анализом хозяйственной деятельности предприятия.

Заёмные средства представляют собой часть финансовых ресурсов предприятия, которыми предприятие оплачивает свои активы и расходы, связанные с текущей деятельностью. Одним из основных постулатов финансового менеджмента западных компаний является утверждение: «прибыль нужно зарабатывать, прежде всего, не на своих, а на чужих деньгах».

В бухгалтерском учёте заёмные средства фигурируют как обязательства, то есть предприятие обязано вернуть эти деньги в определённый срок.

В Концептуальных основах бухгалтерского учёта, разработанных и утвержденных «Советом по стандартам финансовой отчетности при Американском институте дипломированных бухгалтеров» (FASB), дано определение обязательства как вероятного будущего оттока экономических выгод, возникающего из-за существующих обязательств одного субъекта, передать активы или предоставить услуги другому субъекту, в результате операций или событий, возникших в прошлых периодах.

Заёмный капитал играет важную роль в хозяйственной деятельности компании. Как бы не хотелось обойтись без заимствований, но чаще всего предприятию, особенно, быстрорастущему, без этого трудно обеспечить желаемый уровень роста всех финансовых показателей.

Поскольку обязательства — это будущие выплаты, одним из важнейших моментов является определение эффективности их использования. До момента своего погашения они являются частью капитала предприятия и используются в хозяйственной деятельности. Использование заёмных средств может быть как эффективным для предприятия и приносить ему прибыль, так и неэффективным, то есть уменьшать собственный капитал предприятия.

Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

2. Отношение долга к собственному капиталу

Чаще всего, когда речь идёт о предприятии, финансовым рычагом называют соотношение:

Предприятие считается финансово устойчивым, если собственные средства превышают привлечённые в 1-2 раза. При анализе финансового состояния предприятия важно не только абсолютное значение этого показателя, но и тенденция его изменений за анализируемый период.

Чем выше этот коэффициент, тем ниже уровень финансовой устойчивости заёмщика и выше риск невозврата предоставленных кредитов.

Соотношение заёмного и собственного капитала настолько важный показатель финансового благополучия предприятия, что часто кредиторы устанавливают для заёмщика ограничение по уровню этого показателя, так называемые ковенанты.

Принимая решение о привлечение кредитов, руководство компании всегда стоит перед дилеммой, перевесит ли польза от дополнительного капитала риски связанные с ростом финансового рычага.

Кредит — это не только источник ресурсов, но и «генератор» расходов в виде процентных платежей за чужие деньги. Заёмные средства хороши только тогда, когда их использование существенно повышает эффективность работы предприятия, не слишком сильно ухудшая его финансовую устойчивость.

Предприятие, имеющее большую долю заёмных средств, имеет мало маневра капиталом. В случае непредвиденных обстоятельств, таких как: падение спроса на продукцию, рост цен на сырьё и материалы, снижение цен на производимый товар, платёжеспособность предприятия может оказаться под угрозой. Кроме того, ухудшение финансового положения, усложнит для компании получение новых кредитов, а значит, увеличит вероятность кассовых разрывов, неисполнения обязательств по уже имеющимся кредитам и банкротства.

Одной из основных проблем привлечения заемного капитала является эффективное его использование. Заёмный капитал должен способствовать повышению доходности собственного капитала, увеличению прибыли и рентабельности капитала компании в целом.

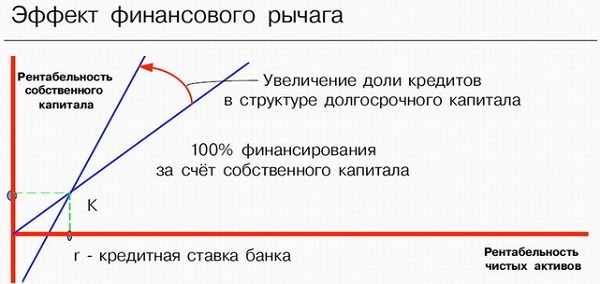

3. Эффект финансового рычага — формула расчёта

Одним из показателей, применяемых для оценки эффективности использования заёмных средств, является (ЭФР), который показывает, насколько процентов увеличивается рентабельность собственного капитала за счёт привлечения заемных средств в оборот компании. Он возникает в том случае, когда рентабельность совокупного капитала превышает средневзвешенную стоимость заемного капитала (WACC).

В международной практике ЭФР называют «левериджем».

3.1. Дифференциация финансового рычага

Разность ROA и WACC называют «» (дифференциал), то есть снижением рентабельности в результате уплаты процентов за кредит. Нет жестких критериев для значения дифференциала, кроме как чем больше дифференциал, тем меньше финансовый риск.

Но в некоторых источниках можно найти попытки систематизировать этот показатель и связать с его значением определенные уровни риска.

4. Факторы для оценки эффекта финансового рычага

Основные факторы, определяющих эффект финансового рычага:

Для того, что бы заёмный капитал был эффективен, предприятию необходимо постоянно контролировать и анализировать результат от использования привлечённых средств.

5. Правила использования финансового рычага

Основные правила, которые следует соблюдать предприятию:

Превышение темпов роста краткосрочной задолженности, по сравнению с ростом оборотных активов, указывает на снижение уровня ликвидности предприятия и может привести к снижению платёжеспособности.

Превышения темпа роста заёмного капитала над темпами роста собственного капитала приводит к снижению уровня финансовой устойчивости и к росту зависимости от кредиторов.

Таким образом, использование заёмных средств предприятием может быть эффективным, если в результате этого растёт рентабельность активов и собственный капитал. Но эффект финансового рычага может быть и отрицательным, что несет в себе большие риски потери предприятием финансовой устойчивости и «проедания» собственного капитала.

Автор: Кутняк Екатерина, редактировал: Балдин Андрей.

Смотрите также видео «Что такое финансовый рычаг»:

Что означает финансовый леверидж

Коэффициент финансового левериджа нередко называют финансовым рычагом, который в состоянии влиять на уровень прибыли организации, изменяя соотношение собственных и заемных средств. Он используется в процессе анализа субъекта экономических отношений для определения уровня его финансовой устойчивости в долгосрочной перспективе.

Подробнее о показателях собственного капитала см. статью «Как рассчитать собственный оборотный капитал (формула)?»

Значения коэффициента финансового леверижда помогают аналитикам предприятия выявить дополнительный потенциал роста рентабельности, оценить степень возможных рисков и определить зависимость уровня прибыли от внешних и внутренних факторов. При помощи финансового рычага есть возможность влиять на чистую прибыль организации, управляя финансовыми пассивами, а также складывается четкое представление о целесообразности использования кредитных средств.

Виды финансового левериджа

По эффективности использования различают несколько видов финансового левериджа:

Какие факторы оказывают влияние на изменение величины коэффициента финансового левериджа, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Формулы финансового левериджа

Коэффициент финансового леверижда представляет собой соотношение заемных и собственным средств. Формула расчета выглядит следующим образом:

где: ФЛ ― коэффициент финансового левериджа;

ЗК ― заемный капитал (долгосрочный и краткосрочный);

СК ― собственный капитал.

Данная формула также отражает финансовые риски предприятия. Оптимальное значение коэффициента колеблется в пределах 0,5–0,8. При подобных показателях возможно максимальное увеличение прибыли при минимальных рисках.

Для некоторых организаций (торговых, банковской сферы) допустимо более высокое его значение, при условии что у них есть гарантированный поток поступления денежных средств.

Чаще всего при определении уровня значения коэффициента используют не балансовую (бухгалтерскую) стоимость собственного капитала, а рыночную. Полученные в этом случае показатели будут наиболее точно отражать сложившуюся ситуацию.

Более подробный вариант формулы коэффициента финансового левериджа выглядит следующим образом:

ФЛ = (ЗК / СА) / (ИК / СА) / (ОА / ИК) / (ОК / ОА) × (ОК / СК),

где: ЗК ― заемный капитал;

ИК ― инвестированный капитал;

ОА ― оборотные активы;

ОК ― оборотный капитал;

СК ― собственный капитал.

Соотношение показателей, представленное в скобках, имеет следующие характеристики:

Пример 1

Предприятие на начало года имеет следующие показатели:

Рассчитаем коэффициент финансового левериджа:

ФЛ = (101 / 265) / (118 / 265) / (215 / 118) / (199 / 215) × (199 / 115) = 0,878.

Или же ФЛ = ЗК / СК = 101 / 115 = 0,878.

На условия, характеризующие рентабельность СК (собственного капитала), большое влияние имеет сумма привлечения заемных средств. Значение по рентабельности СК (собственного капитала) определяется по формуле:

где: РСК ― рентабельность собственного капитала;

ЧП ― чистая прибыль;

СК ― размер собственного капитала.

Для подробного анализа коэффициента финансового левериджа и причин его изменений следует рассмотреть все 5 показателей, входящих в рассмотренную формулу для его расчета. В результате будут понятны источники, за счет которых увеличился или уменьшился показатель финансового рычага.

Эффект финансового рычага

Сравнение показателей коэффициента финансового левериджа и рентабельности как результат использования СК (собственного капитала) получило название эффекта финансового рычага. В итоге можно получить представление, насколько рентабельность СК зависит от уровня заемных средств. Определяется разница между стоимостью рентабельности активов и уровнем поступления средств со стороны (то есть заемных).

Для того чтобы рассчитать конечный эффект финансового рычага, необходимо использовать следующие показатели:

Показатель ВД рассчитывается следующим образом:

ВД = Ц × О – И × О – ПР,

где: Ц ― средняя цена выпускаемой продукции;

И ― издержки из расчета на 1 единицу товара;

ПР ― постоянные расходы на производство.

Эффект финансового рычага (ЭФЛ) рассматривается как соотношение показателей прибыли до и после выплаты процентов, то есть:

Более подробно ЭФЛ рассчитывается на основании следующих значений:

ЭФЛ = (РА – ЦЗК) × (1 – СНП / 100) × ЗК / СК,

где: РА ― рентабельность активов (измеряется в процентах без учета налогов и процентов по кредиту к уплате);

ЦЗК ― стоимость заемных средств, выражаемая в процентах;

СНП ― текущая ставка налога на прибыль;

ЗК ― заемный капитал;

СК ― собственный капитал.

Рентабельность активов (РА) в процентах, в свою очередь, равна:

РА = ВД / (СК + ЗК) × 100%.

Пример 2

Рассчитаем эффект финансового рычага, используя следующие данные:

Используя формулу ЭФЛ = ЭФЛ = (РА – ЦЗК) × (1 – СНП / 100) × ЗК / СК, получаем следующий результат:

ЭФЛ = (202 / (122 + 94) × 100) – 14,00)% × (1 – 20 / 100) × 94 / 122= (93,52% – 14,00%) × (1 – 0,2) × 94 / 122 =79,52% × 0,8 × 94 / 122 = 49,01%.

Пример 3

Если при тех же условиях произойдет увеличение заемных средств на 20% (до 112,8 млн рублей), то показатель ЭФЛ будет равен:

ЭФЛ = (202 / (122 + 112,8) × 100 – 14,00)% × (1 – 20 / 100) × 112,8 / 122 = (86,03% – 14,00%) × 0,8 × 112,8 / 122 = 72,03% × 0,8 × 112,8 / 122 = 53,28%.

Таким образом, за счет увеличения уровня заемных средств можно достичь более высокого показателя ЭФЛ, то есть увеличить рентабельность собственного капитала при помощи привлечения заемных средств. При этом каждое предприятие проводит собственную оценку финансовых рисков, связанных с трудностями погашения кредитных обязательств.

На показатели, характеризующие рентабельность собственного капитала, влияют также факторы привлечения заемных средств. Формула для определения рентабельности собственного капитала будет равна:

где: РСК ― рентабельность собственного капитала;

ЧП ― чистая прибыль;

СК ― размер собственного капитала.

Пример 4

Балансовая прибыль организации составила 18 млн руб. Действующая ставка налога на прибыль ― 20%, размер СК ― 22 млн руб., ЗК (привлеченного) ― 15 млн руб., величина процентов по кредиту ― 14% (2,1 млн руб.). Какова рентабельность СК с использованием заемных средств и без них?

Решение 1. Чистая прибыль (ЧП) равна сумме балансовой прибыли за минусом стоимости заемных средств (процентов, равных 2,1 млн руб.) и налога на прибыль от оставшейся суммы: (18 – 2,1) × 20% = 3,18 млн руб.

ЧП = 18 – 2,1 – 3,18 = 12,72 млн руб.

Рентабельность СК в этом случае будет иметь следующее значение: 12,72 / 22 × 100% = 57,8%.

Решение 2. Тот же показатель без привлечения средств со стороны будет равен 14,4 / 22 = 65,5%, где:

ЧП = 18 – (18 × 0,2) = 14,4 млн руб.

Итоги

Анализируя данные показателей коэффициента финансового левериджа и эффекта финансового рычага, возможно более эффективное управление предприятием, построенное на привлечении достаточного объема заемных средств, не выходя за рамки условных финансовых рисков. Рассчитать показатели вам помогут формулы и примеры, приведенные в нашей статье.

Эффект финансового рычага – что показывает, расчет формулы

Эффект финансового рычага показывает, как заемные средства влияют на прибыль компании. Банковские кредиты привлекаются для пополнения оборотных средств, а также в целях увеличения собственного капитала (например, покупка основных фондов). В данном случае кредиты – это и есть финансовый рычаг, который нужен для экономического стимулирования компании.

В этой статье мы разберем формулу расчета эффекта финансового рычага и ее отдельные составляющие, рассчитаем на примере плечо финансового рычага и приведем его оптимальные размеры.

Что такое финансовый рычаг

Соотношение между заемным и собственным капиталом (финансовый рычаг) показывает, сколько денег, привлеченных со стороны, было задействовано в стоимости собственных средств.

Условно будем считать, что собственный капитал акционерного общества состоит из уставного капитала и нераспределенной прибыли. Эти показатели являются ключевыми для инвесторов, т.к. влияют на размер дивидендов и стоимость акций компании.

Банковское кредитование – это инструмент, используемый в целях увеличения размера собственного капитала и ускорения его оборачиваемости. При грамотном использовании и оптимальном размере процентной ставки заемные средства отлично работают на благо компании.

Процентной ставке мы будем уделять отдельное внимание, т.к. именно она определяет размер дифференциала финансового рычага, который рассчитывается как разница между доходностью (чистой прибылью на акцию) и долговой нагрузкой.

Если долговая нагрузка слишком высока, то предприятие развивается медленно, т.к. уплата процентов «съедает» часть прибыли. При отсутствии кредитов может возникнуть нехватка оборотных средств, что также негативно сказывается на доходности. Поэтому экономический смысл показателя финансового рычага – найти оптимальное значение, «золотую середину», при которой рентабельность будет максимальной.

Формула финансового рычага

Мы будем использовать две формулы, которые нельзя путать: эффект и коэффициент финансового рычага.

Рассмотрим простой пример.

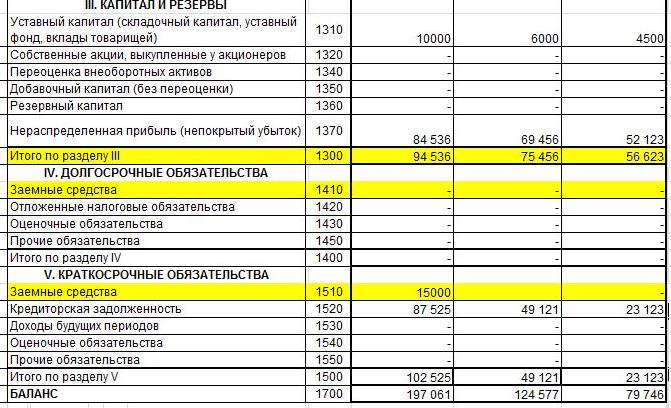

В апреле акционерное общество «СтройИнвест» получило кредит в банке на сумму 15 млн. руб. Цель займа – приобретение оборудования. По состоянию на 30 сентября собственный капитал АО «СтройИнвест» включает:

Рассчитаем коэффициент финансового рычага (Кфр) по формуле:

ЗК – заемный капитал;

СК – собственный капитал.

Что дает нам это значение? Коэффициент финансового рычага показывает, какая сумма займа была использована для увеличения собственных средств. В нашем примере на каждую 1000 руб. доходности приходится 160 руб. долговой нагрузки.

Формула по балансу очень проста: в числителе будет сумма по строкам «Заемные средства» разделов «Долгосрочные обязательства» и «Краткосрочные обязательства», а в знаменателе – «Капитал и резервы»:

Что он показывает

Итак, финансовый рычаг характеризует эффективность использования заемного капитала. Если этот показатель превышает единицу – это говорит о высоких рисках.

Вообще коэффициент финансового рычага отражает прямую зависимость: чем он больше, тем выше риск. Иными словами, если доля заемных средств в доходности компании высока, то долговая нагрузка может оказаться непосильной.

При выдаче кредита специалисты банка анализируют динамику изменения чистой прибыли за несколько кварталов или лет, а также стоимость активов (основных средств), которые можно принять в качестве залога.

В нашем примере кредит взят на увеличение активов. Это означает, что помимо Кфр, неплохо было бы рассчитать оборачиваемость активов, а также коэффициент капитализации. Подробный расчет этих показателей описан в статье «Формула Дюпона».

Может возникнуть вопрос: почему формула коэффициента финансового рычага не учитывает проценты по кредиту. Действительно, в числителе указывается только «тело» кредита без учета процентов. Но в знаменателе, где используется величина чистой прибыли, затраты на проценты уже учтены. Это делается для того, чтобы определить, как меняется доходность на акцию с использованием заемного капитала при прочих неизменных условиях.

Экономический смысл

Мы уже упомянули об идеальном соотношении займа и собственных средств, выражаемом через Кфр. Этот показатель зависит от нескольких факторов – в первую очередь от отрасли. Так, для капиталоемких отраслей (например, производство автомобилей) Кфр будет значительно выше, чем для IT-сферы. То есть, плечо финансового рычага имеет смысл сравнивать только в рамках одной отрасли.

Чтобы немного отвлечься, расскажу о том, что можно рассчитывать плечо финансового рычага и для личных финансов. В этом случае Кфр считается немного по-другому.

Банки при рассмотрении заявки учитывают не только доход потенциального заемщика, но также наличие имущества в собственности. Причем имущество оценивается по рыночной стоимости. Не случайно иногда требуется отчет об оценке, составленный специализированной компанией. Для оценки стоимости автомобиля кредитный специалист может использовать данные интернет-сайтов.

Например, при оформлении ипотеки на 2 млн. руб. наличие у заемщика автомобиля рыночной стоимостью 800 тыс. руб. будет являться неоспоримым преимуществом. Кфр для заемщика – физического лица может значительно превышать единицу, и эта ситуация совершенно нормальна:

Возвращаясь к понятию экономического смысла Кфр, отметим, что финансовый рычаг показывает степень зависимости от заемных средств. Чем он выше, тем больше долговая нагрузка компании.

Некоторые экономисты, рассчитывая плечо финансового рычага по балансу, учитывают не только кредиты банков, но и задолженность перед поставщиками. На мой взгляд, это не совсем правильно, так как кредиторка – величина очень гибкая и ее размер зачастую ни о чем не говорит. Например, в конце отчетного периода поступили материалы или товары на большую сумму, и это отразилось в отчетности. А в начале следующего периода предприятие полностью рассчиталось с поставщиком. Таким образом, показатели дебиторской и кредиторской задолженности – это динамические, «рабочие» значения, которые являются актуальными только на определенную дату и не должны серьезно восприниматься при оценке рентабельности.

Эффект финансового рычага. Формула расчета

Теперь мы подошли к понятию собственно эффекта финансового рычага, который определяет риски и эффективность инвестиций. Этот показатель связан с рассмотрением соотношений:

По-хорошему, знак «больше или равно» должен стоять именно таким образом, как показано выше. Если же налоговая ставка выше ставки по дивидендам – это не очень хороший знак. Равно как и долговая нагрузка, превышающая размер собственного капитала.

Эффект финансового рычага (ЭФР) рассчитывается по формуле:

t – налоговый корректор;

DFL – дифференциал финансового рычага;

Кфр – коэффициент финансового рычага (плеча).

Разберем три составляющие формулы в отдельности.

Налоговый корректор

Налоговый корректор – это величина, рассчитываемая как разница между единицей и ставкой по налогу на прибыль. В большинстве случаев повлиять на это значение компания не может, если только есть право на налоговые льготы. Для российских организаций ставка в размере 20% действует много лет, меняется лишь соотношение между ее частями, зачисляемыми в федеральный и региональный бюджеты.

Поэтому для большинства компаний налоговый корректор равен величине 0,8 (1-0,2). Такое значение мы будем использовать и в наших примерах.

Таким образом, налоговый корректор показывает, как изменяется уровень финансового рычага при увеличении или снижении налогового бремени.

Что касается доходности инвестиций, которая в идеале должна быть больше 20%, то, конечно, так бывает далеко не всегда. Отрицательное значение не является поводом отказаться от покупки акций этой компании. Ключевую роль в определении инвестиционной привлекательности играют другие показатели, о которых рассказываем далее.

Дифференциал финансового рычага

Дифференциал финансового рычага (DFL) рассчитывается как разница между рентабельностью активов и кредитной ставкой.

С расчетом рентабельности активов (Roa) мы ознакомились в статье «Формула Дюпона». Напомню сокращенную формулу:

ЧП – чистая прибыль;

Roa рассчитывается в процентах и показывает объем чистой прибыли от эксплуатации основных фондов.

Например, стоимость активов – 16 млн. руб., чистая прибыль – 12 млн. 500 тыс. руб., процентная ставка – 11%. Рассчитаем Roa:

Это очень высокий показатель, который значительно превысит любую процентную ставку. Таким образом, получаем:

А вот если бы прибыль составила 1 млн. 600 тыс. руб., а процентная ставка – 11%, то была бы такая картина:

Отрицательное значение (обратная сторона финансового рычага) возникает, если Roa ниже стоимости привлеченных средств. Это указывает на высокую вероятность получения убытков в ближайшем будущем.

Коэффициент финансового рычага

Выше мы разобрали, что коэффициент (плечо) финансового рычага рассчитывается как отношение заемного капитала к собственному по формуле: ЗК/СК. Эта величина всегда положительная и выражается в денежных единицах.

Собственно, теперь у нас есть все данные для расчета ЭФР:

Если ЭФР положителен, то дополнительные заемные средства привлекать можно и нужно – это повысит рентабельность собственного капитала. Отрицательное значение ЭФР получается, если дифференциал отрицательный, т.е. рентабельность капитала ниже процентной ставки. В этом случае компания работает с убытками или находится на грани их возникновения.

Итак, основное правило финансового рычага – эта величина должна быть положительной. А чем она выше, зависит от размера плеча.

Какой оптимальный размер плеча

По мнению зарубежных экономистов, оптимальный размер – 0,5-0,7. Это трудно представить в российских реалиях, т.к. при увеличении заемного капитала возрастут и расходы на уплату процентов. В свою очередь, это снизит чистую прибыль и возникнет риск получения отрицательного значения DFL.

Вернемся к нашему примеру и добавим условие о том, что кредит в размере 15 млн. руб. взят на 3 года. Тогда расходы на проценты составят:

15 млн.*11%=1 млн. 650 тыс. руб. в год.

За три года эта сумма увеличится до 4 млн. 950 тыс. руб.

А если бы Кфр равнялся 0,5, то заемные средства бы составляли 47268 тыс. руб. Несложно посчитать расходы на проценты:

47 млн. 268 тыс. руб.*11%=5199480 руб. в год, а за 3 года – 15598440 руб. Тут возникновение отрицательного дифференциала неизбежно. Не стоит забывать и о том, что стоимость активов за 3 года снизится в результате начисления амортизации. Если, конечно, компания не приобретет новые основные фонды.

Поэтому для российской экономики будем ориентироваться на значение плеча 0,2-0,3. Это связано в первую очередь с более высокой стоимостью кредитов по сравнению с другими странами.

Excel для расчета

Примером расчета финансового рычага является таблица Excel, составленная на основании данных бухгалтерской отчетности:

| Наименование показателя | 9 месяцев 2020 | 6 месяцев 2020 | 6 месяцев 2019 |

|---|---|---|---|

| Выручка | 510350 | 326640 | 257389 |

| Себестоимость товара | 386211 | 253931 | 212581 |

| Валовая прибыль | 124139 | 72709 | 44808 |

| Аренда помещения | 21460 | 14305 | 12520 |

| Заработная плата | 42575 | 28383 | 21037 |

| Налоги и отчисления | 11280 | 7521 | 6952 |

| Расходы на логистику | 3050 | 2986 | 1800 |

| Расходы на рекламу | 1600 | 1519 | 918 |

| Амортизация | 390 | 260 | 201 |

| Услуги связи | 270 | 180 | 111 |

| Канцелярские товары | 28 | 25 | 19 |

| Хозяйственные расходы | 32 | 30 | 7 |

| Итого расходы | 80685 | 55209 | 43565 |

| Прибыль от основной деятельности | 43454 | 17500 | 1243 |

| Проценты по депозиту | 215 | 143 | 88 |

| Итого операционные доходы | 215 | 143 | 88 |

| Услуги банка | 123 | 82 | 67 |

| Проценты по кредиту | 413 | 136 | |

| Итого операционные расходы | 536 | 82 | 203 |

| Премии поставщиков | 8098 | 6064 | 8140 |

| Итого внереализационные доходы | 8098 | 6064 | 8140 |

| Премии покупателям | 8300 | 8000 | 1787 |

| Итого внереализационные расходы | 8300 | 8000 | 1787 |

| Прибыль до вычета налогов | 42931 | 15625 | 7481 |

| Налог на прибыль | 8586 | 3125 | 1496 |

| Чистая прибыль | 34345 | 12500 | 5985 |

| Активы | 19300 | 16000 | 7800 |

| Собственный капитал | 64140 | 48600 | 36672 |

| Кредиты банков | 11250 | 15000 | 6000 |

| Процентная ставка | 10% | 10% | 11% |

| Roa | 178% | 78% | 77% |

| Кфр | 0,175397568 | 0,308641975 | 0,163612565 |

| Налоговый корректор (t) | 0,8 | 0,8 | 0,8 |

| DFL | 168% | 68% | 66% |

| ЭФР | 0,235667444 | 0,168209877 | 0,086031682 |

Показатели отчетности учитываются нарастающим итогом. То есть, данные за 9 месяцев 2020 – это те же данные за 6 месяцев плюс итоги за 3 квартал. Сделаем выводы.

Чистая прибыль значительно возросла за счет того, что выручка увеличилась на 56%, а расходы – всего на 46%. Хотя в 3 квартале компания начала выплачивать проценты по займу, прибыль выросла почти в 3 раза за счет увеличения объема продаж и сокращения расходов. Соответственно, увеличился и собственный капитал, который включает нераспределенную прибыль.

Таким образом, финансовый рычаг достиг значения 0,24 за счет увеличения чистой прибыли. Вывод: компания может привлекать больше кредитов на приобретение активов, так как дифференциал это позволяет.

Пример расчета

Теперь приведем развернутый пример расчета эффекта финансового рычага на примере предприятия, используя данные за 3 квартал 2020 г.

Последовательность расчета будет такая:

ЧП= Выручка–Себестоимость–Расходы+Операционные доходы-Операционные расходы+Внереализационные доходы–Внереализационные расходы–Налог на прибыль

ЧП=510350-386211-80685+215-536+8098-8300-8586=34345 тыс. руб.

Заключение

Простыми словами, финансовый рычаг позволяет оценить:

Неправильное использование левериджа может привести к увеличению убытков или даже к банкротству. Нет необходимости рассчитывать ЭФР поквартально, как в нашем примере, но вот дифференциал финансового рычага рекомендуется пересчитывать каждый раз после уплаты налога на прибыль. Если этот показатель начинает снижаться – значит, заемные средства работают не так хорошо. В такой ситуации лучше воздержаться от привлечения дополнительных кредитов.