Физическая карта банка что это

Виды банковских карт

В веке цифровых технологий существует очень много видов пластиковых карт. Давайте разберёмся какие они бывают: в чём отличия дебетовых от кредитных, что такое экспресс и виртуальные карты, кому подойдут карты с овердрафтом, а кому предоплаченные.

Начнём с определения что есть сама банковская карта.

Банковская карта — пластиковая карта, обычно привязанная к одному или нескольким расчётным счетам в банке. Используется для оплаты товаров и услуг, в том числе через Интернет, с использованием бесконтактной технологии, совершения переводов, а также снятия наличных.

Как и электронные кошельки, пластиковые карты являются электронными платёжными средствами, то есть альтернатива наличным деньгам.

Определённой классификации карт не существует, для удобства разделим их на три группы:

По типу операций

Можно выделить 4 вида карт:

Дебетовые карты

Дебетовая карта – банковская платёжная карта, главной функцией которой является замена бумажных денег в обращении и осуществлении безналичных транзакций только собственными средствами владельца. То есть простыми словами, чтобы не носить все свои деньги постоянно с собой, Вы можете открыть счёт в банке, оформить дебетовую пластиковую карту, которая будет привязана к Вашему счёту, и носить с собой только карту для всех финансовых операций. Все действия, связанные с оплатой, снятием наличных и другие возможны только в пределах остатка на Вашем счёте.

Чаще всего дебетовые карты имеют физический носитель, но бывают и виртуальные. От дебетовых пластиковых карт они отличаются тем, что их нет в физическом мире, то есть у них есть точно так же номер и все необходимые реквизиты, но нет самого пластика. Такие карты используются для покупок и других операций исключительно в интернете.

Есть ещё и цифровые дебетовые карты, они по функциям и возможностям не отличаются от дебетовых пластиковых карт, но как и виртуальные, мы не можем их взять в руки или хранить в кошельке, потому что они хранятся в телефоне. Если Ваш смартфон поддерживает хотя бы одну из систем бесконтактной оплаты (ApplePay, GooglePay,MiPay, MirPay и др.), установив данную систему, загрузить Вашу карту (настроить в приложении) и использовать как ее обычную карту: расплачиваться в супермаркетах, оплачивать услуги, снимать наличные в банкоматах, которые поддерживают бесконтактные функции, при необходимости и всё, что нужно, в отличие от цифровых.

Виртуальные карты полностью сохраняют все банковские данные в тайне, что увеличивает безопасность всех совершаемых в интернете операций.

Так же на дебетовые карты оформляют зачисление заработной платы, пособий и другие денежные поступления.

Дебетовые карты с овердрафтом

Слово overdraft с английского переводится как «перерасход, перебор». Овердрафт — это своего рода кредит, только у него другие условия получения.

Обычно банки предоставляют овердрафт своим надежным клиентам, на счет которых регулярно поступают деньги (к примеру, зарплата). Суть в том, что вам не нужно будет дополнительно оформлять отдельную кредитную карту — к вашей дебетовой карте добавится возможность получения денег банка в кредит (размер овердрафта определяет банк), которые вы сможете заимствовать.

Очень удобная функция, но есть и минусы:

Кредитная карта

На что стоит обратить внимание при получении кредитной карты:

В большинстве случаев банки берут определённую комиссию за снятие наличных, поэтому выгоднее расплачиваться сразу картой.

Чтобы не рисковать при оформлении кредитки, либо овердрафта, стоит взвесить все «за» и «против». Чтобы принять правильное решение оцените свои финансовые возможности, посчитайте все возможные расходы по кредиту, может быть вполне реально накопить, чем влезать в долги? Если всё же решились на кредит, то внимательно читайте условия и не допускайте просрочек оплаты, иначе могут быть начислены проценты в зависимости от условий банка.

Предоплаченная карта

Предоплаченная карта — по своей сути является самым простым «электронным кошельком», в который Вы можете положить определенную сумму денег.

При создании и выдаче предоплаченных карт индивидуальный расчётный счёт не создаётся, выпускают только карту и выдаёт клиенту банка. Клиент вносит деньги и может ею распоряжаться.

Преимущества предоплаченных карт – мгновенная выдача, но как и у всех есть минусы: на такую карту не выдадут кредит, а деньги, которые Вы вносите сами не застрахованы, поэтому и устанавливаются лимиты.

Предоплаченная карта не является подарочной или бонусной, её выпускает банк, а значит эти деньги могут быть потрачены в любом магазине на всё что угодно, в отличие от подарочных или бонусных, которые выпускают компании, в целях привлечения клиентов, которые могу потратить эти «деньги» только на выпускаемые ими товары. Поэтому можете удивить своих друзей и близких подарком предоплаченной карты вместо конверта с деньгами.

При выборе данной карты, как и в других случаях, изучите внимательно договор, не редко существует плата или комиссия за активацию карты.

Остальные виды

По времени оформления карты подразделяются на:

Большинство банков сейчас предоставляют неименные моментальные карты, как дебетовые, так и кредитные. Время оформления и выдачи занимают примерно 10 минут после обращения. Поскольку они не являются именными, то возможности и условия обслуживания тоже отличаются: на кредитных высокий процент и низкий денежный лимит, и на кредитках, и на дебетовках могут быть ограничены функции автоплатежей, переводов и другие.

Классические карты. Выпуск и дебетовых, и кредитных карт занимает от 2 до 5 рабочих дней. У многих банков есть возможность и срочной выдачи, если Вам нужно получить её очень срочно – у каждого банка разные условия и программы, поэтому данная услуга вполне может быть платной в большинстве случаев, необходимо уточнять. Такие карты не относятся к моментальным экспресс-картам, это полноценные дебетовые и кредитные, только выданные быстро за дополнительную плату для «премиум-класса»

По типу платежной системы:

Определённая совокупность процедур, правил и техническая инфрастуктура, обеспечивающие возможность перевода денежных средств от одного субъекта другому безналичным путём, называется платёжной системой, то есть способ которым мы можем оплатить те или иные товары или услуги банковскими картами (электронными деньгами).

Международные

Локальные

К локальным картам соответственно относятся те, которыми мы можем пользоваться исключительно в пределах страны, где она была выпущена.

Банковская карта

Какие бывают банковские карты и что надо сделать, чтобы их получить

Банковская карта — это пластиковая карта, с которой вы можете распоряжаться своим счетом в банке. Получить карту можно в любом банке, который работает с физическими лицами.

Карты бывают трех видов:

Все банковские карты похожи друг на друга: они одного размера, с защитной магнитной полосой или чипом. На лицевой стороне есть номер из 16 цифр, срок действия, имя и фамилия владельца. На обратной стороне — место для подписи владельца и код безопасности.

Виды банковских карт

В России выпускают три вида карт: «Визу», «Mастеркард» и «Мир». У всех них есть своя защищенная платежная система.

Карты «Виза» и «Maстеркард» принадлежат международным платежным системам. Отличаются друг от друга тем, что для «Визы» основная расчетная валюта — доллар, а у «Мaстеркарда» может быть и доллар и евро. В России обе карты поддерживают рубли.

Например, если у вас на карте рубли, а вам нужно что-то купить за доллары, то «Виза» сконвертирует рубль в доллары один раз, а «Мастеркард» сначала переведет в евро, а потом в доллар.

Карта «Мир» принадлежит национальной платежной системе. Ее запустили в России как альтернативу «Визе» и «Мастеркарду». «Миром» можно рассчитываться в любых странах, но выпускают такие карты только в российских банках.

Как сделать перевод со счета карты?

У всех карт есть банковский счет. Ваша карта — это удобный доступ к счету. Вы можете пополнять счет и снимать с него деньги, оплачивать покупки в магазине и интернете, снимать деньги в банкомате.

Если нужно отдать 250 рублей коллеге за обед, то удобно перевести деньги с карты на карту. Чтобы отправить деньги, нужно знать только номер карты. Деньги коллега получит моментально.

Чтобы не платить хозяину съемной квартиры каждый месяц наличными, можно переводить деньги по реквизитам счета. Перевод хозяин получит в тот же день, или в течении недели — зависит от банка.

Если вы отправляете родителям деньги переводом по почте в другой город, то удобнее сделать дополнительную карту к вашему счету. Счет у основной и дополнительной карты будет один, но вы можете поставить лимит расходов.

Как оформить банковскую карту?

Прежде чем оформить карту, определитесь, какая вам нужна: дебетовая или кредитная. Посмотрите предложения на сайтах банков, узнайте сколько стоит обслуживание, какие есть условия. На агрегаторах «Банки.ру» и «Сравни.ру» удобно сравнить карты разных банков.

У многих банков можно заказать карту прямо на сайте. Заполните заявку и дождитесь звонка. Когда карта будет готова, курьер ее вам привезет.

Удобства и недостатки использования

У банковских карт есть как удобства, так и недостатки.

К недостаткам можно отнести лимиты на выдачу наличных, сложности с чаевыми и безопасностью покупок в интернете.

Лимит выдачи наличных — максимальная сумма, которую вы можете снять с карты в установленный период. Обычно в договоре прописано какой это лимит: дневной или разовый.

В некоторых странах принято оставлять чаевые наличными. Если в кафе или ресторане нет оплаты по карте или не предусмотрен отдельный чек или строка в чеке на чаевые, придется запастись наличными.

При покупках в интернете будьте осторожны: лучше заведите дополнительную карту для операций в сети. Установите на нее лимит и храните маленькие суммы только для оплаты покупок.

Удобство карт в универсальности использования. Вы можете носить с собой любые суммы; у вас не будет проблем на таможне, как бывает, когда везете много наличных; можно оплачивать товары и услуги во всем мире; пополнять карту и снимать наличные в банкоматах и банковскими переводами.

Если вы отправляетесь в путешествие по Европе или США, откройте счет в евро или долларах к карте или отдельную валютную карту. Так вы будете оплачивать покупки и услуги в валюте страны и не терять на конвертации.

Если вам нужно перевезти крупную сумму из страны в страну, лучше держать деньги на карте. Законодательства многих стран ограничивают или контролируют ввоз и вывоз крупных сумм, а банковские карты на таможне не проверяют.

Если вы откроете карту международных платежных систем «Мастеркард» или «Виза», сможете оплачивать покупки, пополнять карту и снимать наличные в большинстве стран мира.

Как получить кредит на банковскую карту?

Если вы будете искать в интернете, как получить кредит, то скорее всего увидите ссылки на микрозаймы и микрокредиты. Эти деньги получить легко, но небезопасно, потому что выдает их не банк, а микрокредитная организация. У вас могут быть большие проценты за просроченные платежи, скрытые комиссии и злые коллекторы. Не ведитесь на легкие деньги.

Чтобы получить кредитку, подайте заявку онлайн или в отделении банка. Банк изучит вашу кредитную историю, посмотрит сколько вы зарабатываете, как выплачиваете ипотеку или кредит на машину. На основе этих данных предложит столько денег, сколько будет удобно платить каждый месяц, или откажут в кредите.

А чем овердрафт отличается от кредита?

Овердрафт — это краткосрочный кредит на дебетовой карте. Вы можете потратить больше, чем есть, если одолжите деньги у банка. Деньги в овердрафте можно брать сколько угодно раз, если не превышать лимит.

Овердрафт бывает разрешенный и технический.

Технический овердрафт — это когда вы потратили все деньги на карте и ушли в минус. Такое бывает, если на счете пусто, а банк списал деньги за обслуживание карты или если задержалась обработка платежа. Когда вы уходите в минус, любые деньги, поступившие на счет, идут на погашение овердрафта.

Разрешенный овердрафт вы подключаете себе, согласившись с условиями банка, включая возможные штрафы и последствия за нарушения этих условий. Овердрафт на карту можно заказать самому, или банк может предложить эту услугу.

Если овердрафт подключат, остаток на счете изменится: к нему прибавится одобренная сумма. Вы можете пользоваться деньгами в счет овердрафта сразу после того, как закончатся собственные. Можно снимать их в банкомате или оплачивать покупки картой.

Как пополнить карту?

Пополнить карту можно четырьмя способами:

Если у вас небольшая сумма денег, пополняйте в банкомате, с карты на карту или в точках пополнения. Банковский перевод удобен, когда нужно перевести большую сумму денег.

Виды мошенничества с банковскими картами?

Чаще всего мошенники крадут реквизиты карты или полностью делают ее копию.

Чтобы украсть деньги, мошеннику нужны номер карты, срок действия, код безопасности и код из смс. Для покупки в некоторых интернет-магазинах достаточно знать номер карты и срок действия. Если на телефон придет смс-код с подтверждением покупки, которую вы не делали, значит ваши данные есть у мошенников.

Данные карты могут украсть в банкомате, если мошенники оборудовали его считывающими устройствами. В банкомате может быть накладная клавиатура, скрытая камера и самодельный считыватель магнитной ленты карты. Если вы воспользуетесь таким банкоматом, то через некоторое время с вашего счета могут снимать деньги картой-подделкой.

Чтобы обезопасить свой счет от мошенников, не давайте карту в руки незнакомым людям, а еще лучше — закажите в банке дополнительную карту. На обеих картах можно поставить лимиты на траты в месяц: платить в кафе и магазинах с дополнительной, а основную держать для крупных покупок.

Пластиковые карты и их виды

Пластиковые карты — это специальный банковский продукт, используемый для безналичных расчетов за товары и услуги, снятия денег с имеющегося счета, а также перевода средств на сам счет. Обслуживание карты в каждом конкретном случае обеспечивает банк-эмитент — организация, выпустившая вашу карту.

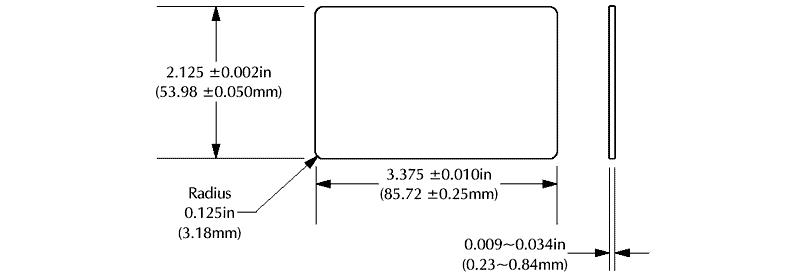

Стандартный размер пластиковой карты имеет следующий вид:

Более подробно на схеме банковской карты, составленной в соответствии с международными стандартами:

В большинстве пластиковых карт используется стандартный 16-тизначный номер:

Платёжные системы банковских карт

Каждую выпущенную банками карту обслуживает определенная платежная система. В мире их две наиболее популярных: Visa и MasterCard. Сравнение двух этих систем мы представили в виде таблицы:

В нашей стране карты данного типа, выпускаемые различными банками, практически не имеют существенных отличий. Однако же нужно помнить об особенностях обслуживания таких карт, если вы отправляетесь в заграничную поездку, и там будет рассчитываться платежными средствами определенной системы. Здесь ответ на вопрос какую карту выбрать, всегда нужно давать исходя из основной валюты страны, а также объема операций, которые вы планируете совершать.

Кредитные и дебетовые карты

Большинство карт, которые есть в обороте российских клиентов крупных и мелких банков относятся к подвиду дебетовая карта. Особенности ее заключаются в том, что ее владелец может оплачивать товары, услуги, снимая лишь имеющиеся средства на карт-счете, но не более чем он положил на него или получил в виде переводов.

Кредитная карта позволяет владельцу использовать банковские счета при оплате, подключая кредитный лимит. Представляет собой он определенное количество средств, которые необходимо погасить в установленные банком сроки. На такой кредит также начисляется процент за обслуживание. Объемы, в которых могут быть выданы лимиты кредитных карт, определяются внутренней политикой банка, статусом держателя карты, его кредитной историей, и могут варьироваться. Такой тип карты является более распространенным в Штатах.

Банковские карты – виды, применение, выбор

О банковских картах очень многое сказано и написано, однако до сих пор приходится видеть, как клиенты путают дебетовые карты с кредитками, с предубеждением относятся к предоплаченному «пластику» и абсолютно не представляют себе, зачем нужны виртуальные карточки. Наш сегодняшний материал адресован тем, кто хочет раз и навсегда разложить по полочкам виды банковских карт и уяснить, какая из них для чего предназначена.

Банковская карта – что это такое, и в чем суть ее работы

По сути, банковская карта – это всего лишь платежный инструмент. Сама по себе она представляет кусочек пластика, и только «привязка» к имеющемуся у клиента банковскому счету дает возможность с помощью карточки распоряжаться своими деньгами. Разумеется, утеря, блокировка или порча карты никак не влияет на состояние счета (конечно, если она с другими данными не попала в руки к мошенникам, которые могут обналичить ваши деньги).

К одному и тому же счету можно привязать практически любой из существующих видов карт – все зависит только от тарифов и возможностей банка, а также желаний самого клиента. Поэтому поговорим о том, какие виды «пластика» можно выпустить на сегодняшний день, и чем они отличаются друг от друга.

Основные виды банковских карт

Несмотря на кажущееся многообразие банковских карт, которые сегодня предлагают своим клиентам финансовые учреждения, все они имеют в базе схожие характеристики и разновидности. Отличие идет только в тарифах, комиссиях, предлагаемых дополнительных услугах и бонусах – но до того как сравнивать финансовые выгоды от карт разных банков, нужно определиться с видом «пластика», который вам подходит наилучшим образом. Как правило, деление карт можно производить по нескольким параметрам:

Сочетание разных параметров из этого списка и дает тот огромный ассортимент «пластика», который сегодня можно видеть в рекламных предложениях банков. Но именно это изобилие и приводит к растерянности будущих владельцев карт – как же выбрать нужный вид и не ошибиться. Расскажем подробнее о самых популярных категориях банковского «пластика».

Дебетовые карты

Дебетовые карты – это «пластик», привязанный к депозитному текущему счету. Это наиболее распространенный вид банковских карт – все зарплатные, «пенсионные», расчетные карты принадлежат именно к такому роду.

Главная особенность дебетовых карт состоит в том, что клиент имеет право распоряжаться исключительно деньгами, заранее размещенными им самим на банковском счете. Если же эта сумма уже потрачена, с карты снять средства невозможно до следующего пополнения. Перечислим другие характеристики карт с дебетовым лимитом:

Дебетовая карта – это удобный платежный инструмент, который выпускается к текущему банковскому счету. С ее помощью можно круглосуточно иметь доступ к своим средствам и не зависеть от графика работы отделений банка.

Кроме того, функционал дебетовых карт можно расширить – например, многие банки предлагают открыть к ним кредитный лимит (овердрафт).

Карты с овердрафтом

Один из самых невостребованных продуктов банков – это карты с овердрафтом. Многие держатели «пластика» попросту не понимают механизм работы такого кредитного лимита, а поэтому воздерживаются от его использования. Расскажем о таких картах подробнее.

Итак, овердрафт – это кредитование дебетового счета. По сути, клиент, заключивший договор овердрафта, получает право расплачиваться картой сверх имеющегося на счете остатка. Основные характеристики карты с открытым овердрафтом:

Специалисты рекомендуют не открывать овердрафты на значительные суммы – это может привести к тому, что вся ваша зарплата или пенсия будет уходить на погашение, а вы вновь и вновь будете использовать кредитные средства. Желательно разграничивать дебетовую карту и ссудный счет – например, оформить отдельную кредитную карту.

Кредитные карты

Кредитная карта – это особый вид потребительской ссуды, открываемой физическим лицам. Карта с кредитным лимитом – это возможность пользоваться средствами банка в любое время и в любом месте. Характеристики кредитных карт:

Кредитная карта – это платежный инструмент, который предоставляет заемщику доступ к ссудному счету. Она может иметь только кредитный лимит, но может и исполнять функции дебетовой – все зависит от тарифов конкретного банка.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Деление карт по территории использования

До сих пор речь шла только о делении карт по владельцам средств, которыми могут быть сам держатель пластика, банк либо третье лицо, купившее предоплаченную карточку. Однако выбором кредитной или дебетовой карты дело не ограничивается – вам нужно также определить, на какой территории необходимо использование пластика. По этому признаку карты делятся на:

Деление карт по платежным системам

Немаловажен и выбор платежной системы для будущей пластиковой карты. В данном случае все зависит от личных потребностей:

Деление карт по уровню престижа

Стоит отдельно сказать и о делении пластиковых карт по лояльности к клиенту. Сегодня банки предлагают карты нескольких уровней:

Выводы

Итак, существует множество типологий пластиковых банковских карт, и деление происходит по разнообразным параметрам. Окончательный выбор нужно делать, исходя из собственных пожеланий и предложений банков вашего города. Наиболее популярными являются дебетовые и кредитные карты систем Visa или MasterCard, выданные на стандартных условиях – именно они обеспечивают большую часть потребностей клиентов за разумную плату. Однако не стоит забывать и о том, что есть множество других видов пластика, которые могут быть весьма привлекательны в определенных ситуациях.

Что такое банковская карта

Банковская карта — инструмент, дающий возможность доступа к своему личному счету в банке. Такой счет называют специальным карточным счетом (СКС). Он открывается банком для отражения всех совершаемых клиентом операций с использованием банковской карты. Карты не будут иметь своего специального карточного счета только в том случае, если в банке все пластиковые карты одного типа «привязаны» к единому счету, либо если карта является предоплаченной.

Банковские карты используются для безналичных платежей, в том числе и через Интернет, а также для снятия наличных или пополнения счета через банкомат или пункт выдачи наличных (ПВН). Их также иногда называют кредитными картами или кредитками, но это обобщенное название не соответствует действительности, так как карты могут быть как кредитными, так и дебетовыми.

Тип карты, кредитная или дебетовая, определяется счетом, к которому она прикреплена, или который является для карты основным. Карта может быть прикреплена сразу к нескольким счетам (такие карты называют мультивалютными) и, наоборот, к одному счету может быть прикреплено несколько карт. Некоторые кредитные организации дают возможность своим клиентам заменять основной счет карты другим своим карточным счетом, открытым в том же банке.

Предоплаченные карты не предполагают наличие счета. Чаще всего они используются в качестве подарочных, или как альтернатива дорожным чекам. Такие карты не требуют при выпуске обязательной идентификации владельца и могут использоваться анонимно.

В России наибольшее распространение имеют карты международных платежных систем Visa и Masterсard. Карта является собственностью банка-эмитента. Клиент — держатель карты обязан вернуть ее в кредитную организацию по первому требованию. Стандартная карта изготавливается из пластика (ширина — 86 мм, высота — 54 мм, толщина — 0,76 мм) и оснащается носителем информации — магнитной полосой. В настоящее время в России существуют также карты с микропроцессором, с бесконтактной технологией и с транспортным приложением.

Карта может быть выпущена как на материальном носителе, так и в электронном виде (виртуальная карта).

На лицевой стороне карты может быть нанесено какое-либо изображение. В обязательном порядке на карте присутствуют ее номер и срок действия. Если карта выпущена на материальном носителе, то на нее также наносится название банка, логотип платежной системы и имя держателя (не всегда). На обратной стороне находятся магнитная полоса и бумажная полоса для подписи держателя. На картах некоторых категорий указывается код CVV2 или CVC2.

Банковская карта может одновременно использовать ряд технологий и работать сразу в нескольких платежных системах.