Флоутеры облигации что это

Облигации против инфляции. Сериал Банки.ру, часть 3: флоатеры

2 Время прочтения: 9 минут

Банк России начал повышать ключевую ставку. О чем это говорит инвестору? В портфель пора добавить инструменты, которые уменьшат риски от действий регулятора.

В первой и второй частях нашего сериала мы узнали, что облигации способны защитить инвестиционный капитал от рисков повышения цен и ключевых ставок. От инфляции портфель инвестора застрахуют линкеры. Уберечь же капитал от растущих процентных ставок помогают флоатеры. Насколько успешно? Разбираемся с экспертами.

Суть флоатера

Флоатер — облигация с плавающей ставкой. В названии бумаги уже отражена ее особенность: float в переводе с английского означает «плыть». Купон (доход, который получают держатели бумаг) этого инструмента пересчитывается в зависимости от динамики процентных ставок.

Обычно флоатеры привязаны к определенному эталонному индексу — например, к Лондонской межбанковской ставке предложения (LIBOR).

В России Минфин выпустил первые современные ОФЗ-ПК 31 декабря 2014 года. Их появление стало ответом на запрос инвесторов застраховать портфели от риска повышенной волатильности процентных ставок. Тогда ситуация обострилась из-за того, что ЦБ РФ в конце 2014 года резко повысил ключевую ставку до 17% (это произошло через неделю после очередного повышения до 10,5%).

Самые доходные облигации

Российские ОФЗ-ПК привязаны к ставке RUONIA (Ruble Overnight Index Average). По этой ставке банки дают друг другу краткосрочные рублевые кредиты или принимают депозиты. Этот показатель отражает оценку стоимости необеспеченного заимствования на условиях «овернайт».

Важно: динамика RUONIA жестко привязана к ключевой ставке Банка России — корреляция между ними почти 100%.

При повышении ключевой ставки процентные ставки на денежном рынке (в том числе RUONIA) устремятся вверх, а это условия для роста ставки купонов по флоатерам.

А ключевая ставка будет точно повышаться?

Актуальность темы повышения ключевой ставки аналитик ГК «Финам» Алексей Ковалев объясняет двумя обстоятельствами. Во-первых, тем, что Россия в начале пути по нормализации денежно-кредитной политики. Регулятор для этого и повышает ключевую ставку. Во-вторых, есть усиливающийся в последнее время санкционный риск. «Нельзя исключать, что в случае очень высокого давления на рубль Центробанк будет вынужден резко повысить ключевую ставку, как в декабре 2014 года», — рассуждает эксперт.

Значит, самое время покупать флоатеры?

Флоатеры имеет смысл держать в портфеле только при росте ставки, а ее ЦБ обычно поднимает при росте инфляции, указывает на закономерность ведущий финансовый консультант компании «Личный капитал» Борис Кожуховский. «Когда наметился тренд на рост ставок, флоатер (ОФЗ-ПК) может стать защитным инструментом», — говорит эксперт. При этом, если рост ставок растянется во времени, более высокую доходность можно получить, инвестируя в короткие ОФЗ-ПД.

На меньшую волатильность флоатеров как важное свойство ОФЗ обращает внимание и главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ Владимир Потапов. «В случае роста ключевой ставки у флоатеров будет меняться купон и, следовательно, цена (при прочих равных, растет купон — растет цена)», — приводит он последовательность. Определить, как будет двигаться цена, непросто, поскольку на нее влияют факторы спроса и предложения, внутренние модели оценки флоатеров.

У спроса и предложения есть своя зависимость от прогнозов процентных ставок на период «жизни» бумаги. Меняются прогнозы, и это может привести в движение цены на флоатеры, развивает мысль Потапова эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов. Пока он не ждет сильного тренда на повышение, ведь основная функция флоатера — «иммунитет от процентного риска».

Алексей Ковалев из «Финама» напоминает, что инвестор, вкладывая деньги во флоатер, берет в портфель защитный инструмент. И своеобразной платой за страховку станет умеренная доходность такой ценной бумаги. «Флоатеры защитят в период турбулентности, когда ставки начали резко и заметно расти, но основные деньги на долговом рынке все-таки зарабатываются на бондах с фиксированными купонами», — заключает он. В период растущего процентного риска флоатеры стоит держать в портфеле инвестора, но покупать их «на все» неразумно.

Как работает защитный механизм флоатера

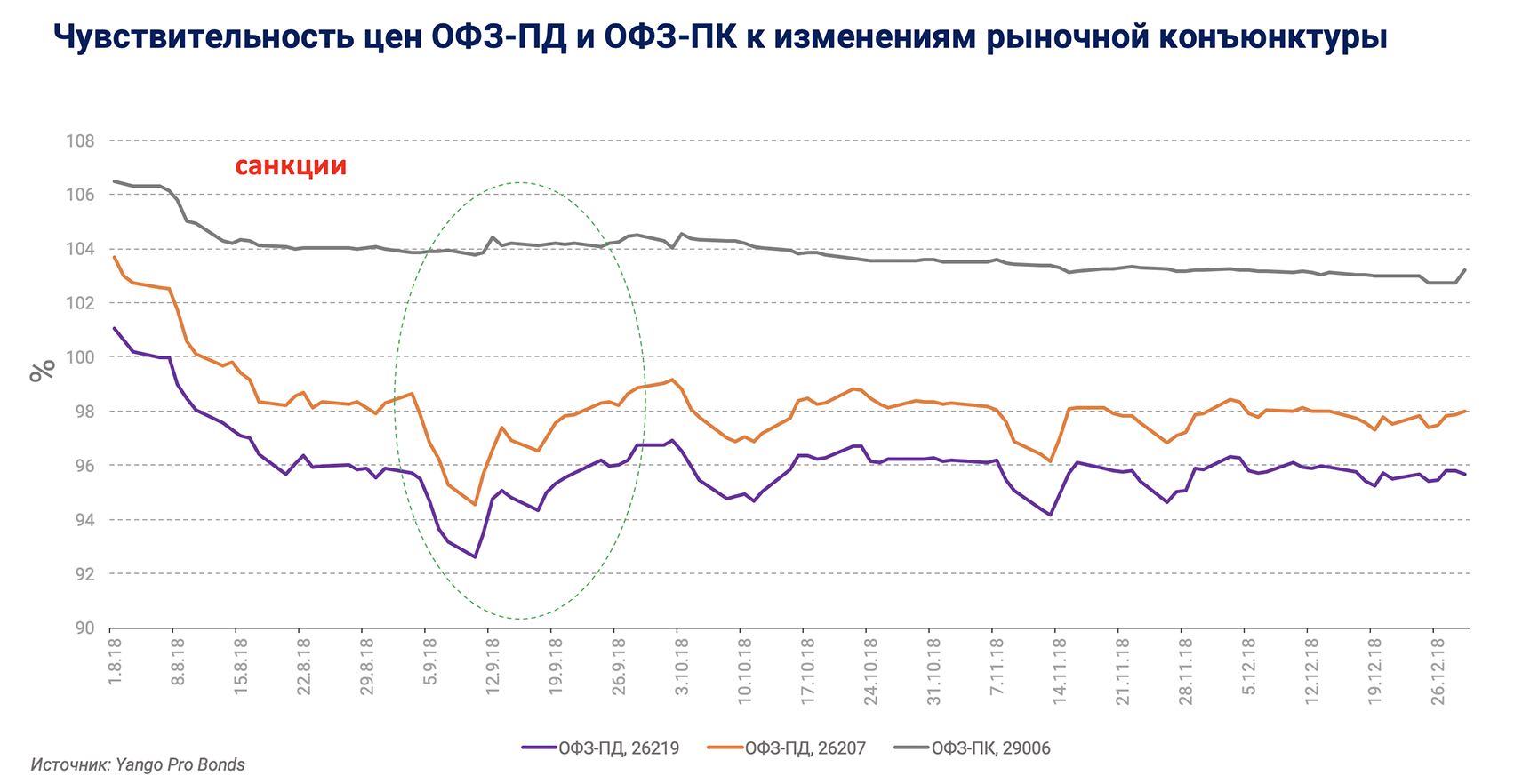

Понять, как флоатер способен уберечь от процентного риска, можно, сравнив его действие во время повышения ключевой ставки с поведением облигации с фиксированным доходом (ОФЗ-ПД).

Логика появления флоатеров заключалась в необходимости предоставить инвесторам инструмент со встроенным механизмом страховки от изменений процентных ставок, объясняет Алексей Ковалев. Повышение ключевой ставки влечет за собой рост ставок денежного рынка, в том числе и RUONIA. В день пересчета купона по облигации ее купон на следующий купонный период (как правило, это три или шесть месяцев) будет установлен с учетом возросшей RUONIA. В результате цена флоатера несильно изменится. Это отличает флоатер от ОФЗ-ПД. Цена последней заметно падает в случае резкого роста рыночных ставок. По словам аналитика, когда процентные ставки в экономике заметно росли, облигации-флоатеры приносили больший доход своим держателям (под доходом имеется в виду и купон, и изменение цены), чем облигации с фиксированным доходом.

Цена на флоатеры не реагирует на изменение ключевой ставки Центробанка так, как цена бондов с фиксированным купоном, говорит Борис Кожуховский. У всех облигаций — не важно, флоатер это или бумага с фиксированным купоном, — есть переменный параметр. Он изменяется вслед за движением ставки и влияет на доходность по облигации. У облигации с фиксированным купоном это цена, а у флоатера это купон. Поэтому, например, при росте ставки ЦБ цена на обычную облигацию снижается, и за счет этого растет доходность. Цена флоатера остается прежней, но по ней увеличивается купон, что также приводит к росту доходности по бумаге.

Какие флоатеры продаются

По данным Cbonds, на конец марта 2021 года объем рынка ОФЗ-ПК оценивался на уровне 4,7 трлн рублей. В обращении находится 16 выпусков ОФЗ-ПК. Есть на российском рынке и ряд корпоративных облигаций, переменные купоны которых рассчитываются с привязкой к ключевой ставке ЦБ, инфляции, ставке RUONIA и др.

В основном в облигации с плавающим купоном инвестируют крупные банки и пенсионные фонды, говорит независимый инвестиционный консультант Виталий Шевелев, Invest Radar. Сейчас в обращении находятся ОФЗ-ПК со сроками погашения с 2022 по 2034 год и с различными формулами формирования купонов. В корпоративном сегменте, который выглядит намного скромнее сегмента ОФЗ, Шевелев советует обратить внимание только на РЖД 001Б-03. Этот выпуск (доступный только квалифицированным инвесторам), по мнению эксперта, «не классический флоатер, а бессрочная (вечная) облигация, купон которой привязан к доходности ОФЗ на пять лет и пересчитывается каждые полгода».

Доходность флоатера

Точную доходность к погашению бондов с плавающим купоном посчитать невозможно, и в этом их суть: неизвестны будущие платежи, те самые купоны. Есть зависимость и от того, к какому параметру и как привязан купон. Отличаются флоатеры «старых» и «новых» серий. У «старых» флоатеров ставка купона рассчитывается на основе среднего значения RUONIA с лагом в шесть месяцев. В отличие от них купон бумаг «новых» серий базируется на среднем арифметическом значении ставки RUONIA за семь дней до даты определения процентной ставки. Ставка публикуется за два дня до выплаты купона.

Можно сделать предполагаемую оценку, исходя из прогнозов процентных ставок, либо использовать форвардные процентные ставки. Для этого, например, в Excel строится модель облигации. «Строится прогноз по базовой ставке, формируется график платежей и оценивается эффективная доходность к погашению. Когда будет меняться прогноз по базовой ставке, доходность флоатера будет рассчитываться заново», — поясняет Игорь Галактионов и показывает, как это делать, на примере.

Берем, например, выпуск ГТЛК 1Р-10 с купоном в размере ставки ЦБ + 0,65%, который определяется на два купонных периода вперед. Купонный период составляет 91 день, дата оферты 03.06.2022.

Начиная с 16.04.2021 до оферты по облигации будет пять купонных выплат. Рыночная цена на начало расчета составляет 97,58% от номинала (975,8 рубля), НКД = 6,04 рубля.

Предположим, что на этом отрезке времени ЦБ повысит ключевую ставку дважды — на заседаниях в июне и октябре — на 0,25% с текущих 4,5%. Точный график заседаний ЦБ можно найти на сайте регулятора.

Тогда прогнозный график денежных потоков может выглядеть следующим образом:

Облигации-флоатеры: время пришло

Набирающий ход процесс ужесточения денежно-кредитной политики (ДКП) в России повышает интерес к инвестиционным инструментам со встроенной страховкой от роста процентных ставок. Прежде всего, речь идет о так называемых облигациях с переменной (или по-другому говоря – «плавающей») ставкой купона – так называемых «флоатерах» (от английского float – плавать). Купон у таких облигаций пересчитывается в зависимости от динамики процентных ставок в экономике.

В качестве индикатора, на основе которого пересчитывается купон, выступает ставка денежного рынка RUONIA (Ruble Overnight Index Average), отражающая стоимость необеспеченного рублевого заимствования банков с минимальным кредитным риском. Динамика RUONIA привязана к ключевой ставке ЦБ РФ – корреляция между этими двумя индикаторами составляет почти 100%.

ОФЗ-ПК серии 24021 (RFLB Float 04/24/24)

Дюрация флоатеров с полугодовым или даже квартальным пересмотром купонов близка к нулю, и их цена показывает невысокую чувствительность к изменению процентных ставок. Когда рыночные ставки и доходности растут, ставки купона по флоатерам также повышаются эмитентом, в результате чего цены таких бумаг изменяются незначительно. Это отличает флоатеры от ОФЗ с фиксированными (неизменными) купонами, чья цена заметно падает в случае резкого роста рыночных ставок в экономике.

Потребность в страховке от риска повышенной волатильности процентных ставок обострилась после того, как ЦБ в конце 2014 г. резко повысил ключевую ставку: не случайно, что первые флоатеры были эмитированы 31.12.2014 г. Основными покупателями флоатеров являются российские банки, которым нужна защита от процентного риска. К самым надежным флоатерам относятся облигации федерального займа (ОФЗ).

ОФЗ с переменной ставкой купона

Серия

Дата погашения

Ставка купона

Объем выпуска (млрд руб.)

Среднедневной объем торгов за последние 3 месяца (млрд руб.)

182 D RUONIA + 120 б. п.

182 D RUONIA + 130 б. п.

182 D RUONIA + 140 б. п.

182 D RUONIA + 150 б. п.

182 D RUONIA + 160 б. п.

182 D RUONIA + 40 б.п.

Серия

Дата погашения

Ставка купона

Объем выпуска (млрд руб.)

Среднедневной объем торгов за последние 3 мес. (млрд руб.)

Источник: Минфин РФ, Bloomberg

Как следует из таблицы выше, флоатеры различаются не только биржевой ликвидностью (важный показатель для рублевых облигаций), но и формулой расчета купона. В выпусках так называемого «старого» формата ставка купона рассчитывается на основе среднего значения RUONIA за последние 182 дня плюс определенная фиксированная маржа, величина которой различается от выпуска к выпуску и зависит от срочности бумаги. Во флоатерах «новых» серий в качестве реферальной ставки используется среднее арифметическое значение ставки RUONIA за семь дней до даты определения ставки купона (ставка публикуется за 2 дня до выплаты купона). Кроме того, выпуски отличаются и частотой пересмотра купонов: в «новых» сериях это происходит ежеквартально, тогда как в старых – дважды в год. Таким образом, можно говорить о том, что флоатеры «новых» серий более адекватно оценивают текущую ситуацию на денежном рынке, поскольку текущая ставка RUOINIA в их купон транслируется гораздо быстрее.

Итак, каким же образом флоатер обеспечивает страховку от процентного риска? Поскольку ставка RUONIA четко следует за ключевой ставкой ЦБ, в случае повышения последней в день пересчета купона по облигации ее купон на следующий купонный период (3 или 6 месяцев) будет установлен с учетом возросшей вслед за ключевой ставкой ЦБ ставкой RUONIA. В результате, рост ставки купона позволяет компенсировать рост процентных ставок в экономике, спровоцированный повышением ключевой ставки ЦБ. Напомним, что рост процентных ставок негативно сказывается на ценах облигаций с постоянными (фиксированными) купонами. И действительно, в периоды высокой рыночной волатильности, когда процентные ставки в экономике росли (например, в 2018 г. или в марте 2020 г.), цены облигаций-флоатеров снижались гораздо в меньшей степени, чем у выпусков с фиксированными купонами.

Проблема состоит в том, что расчет доходностей флоатеров затруднен ввиду того обстоятельства, что уровни купонов по ним на будущие периоды не определены. Однако особенностью текущего момента являются не только ожидания дальнейшего повышения процентных ставок, но и обнародование российским ЦБ прогнозной траектории движения ключевой ставки на период 2021-2023 гг. В результате, опираясь на эти данные, можно спрогнозировать будущие уровни купонов по флоатерам и рассчитать потенциальную доходность от инвестирования в эти инструменты.

Мы решили взять самый ликвидный ОФЗ-флоатер нового формата – выпуск серии 24021 – и рассчитать его доходность с учетом наших предположений относительно траектории движения ставки RUONIA. На графике ниже приведен наш прогноз по траекториям движения ключевой ставки ЦБ РФ и ставки RUONIA. Мы ожидаем, что с 26 апреля до конца 2021 г. средняя ключевая ставка составит 5,4% (что соответствует середине прогнозного диапазона ЦБ в 5,0-5,8%). Что касается 2022 г., то мы полагаем, что ставка будет находится также в середине прогнозного диапазона ЦБ и составит 5,75%. Мы исходим из предположения, что в прогнозном периоде дисконт RUONIA к ключевой ставке будет, как и сейчас, составлять 20 б. п.

Источник: ЦБ РФ, ФИНАМ

В качестве даты, на которую мы рассчитаем доходность, примем 20 июля 2022 г. – дату погашения ОФЗ с фиксированным купоном серии 26209. Сейчас эту классическую ОФЗ можно приобрести с доходностью к погашению в 5,4%. Согласно нашим расчетам, примерно такую же доходность на эту дату (20.07.2022 г.) обеспечит и инвестирование во флоатер серии 24021. Впрочем, если размер повышения реферальной ставки, на основе которой определяется купон флоатера, окажется большим, чем мы сейчас предполагаем, то инвестирование во флоатер окажется более выгодным. Кроме того, стоит учесть и фактор налогообложения: дело в том, что с этого года купон по облигациям федерального займа начал облагаться НДФЛ. Отметим, что у классической ОФЗ с погашением в июле 2022 г. купон достигает 7,6%, что значительно выше, чем у флоатера серии 24021 (не выше 5,55%, согласно нашим расчетам).

Необходимо учесть и еще один аспект. Насколько мы понимаем ситуацию, «санкционная» сага в отношении российского долга еще далека от завершения. Хотя введение санкций на вторичный рынок ОФЗ сейчас многими рассматривается в качестве маловероятного сценария, отметим, что то же самое говорилось и в отношении введения ограничений на первичный рынок, которые, тем не менее, недавно были объявлены. Однако в ОФЗ-флоатерах присутствие нерезидентов незначительно, и их потенциальный исход (в случае, если США введут полный запрет на российский госдолг) не должен привести к сильной дестабилизации этого сегмента рынка.

Таким образом, на фоне разворота Банка России к ужесточению ДКП меняется и роль облигаций с переменными купонами. Некогда сугубо «защитный» инструмент для консервативных инвесторов, который позволял амортизировать падение рынка, и в отношении которого можно было скорее говорить о сохранении капитала, чем о заработке, флоатеры становятся все более конкурентоспособными с точки зрения получения совокупного дохода. В этой связи мы рекомендуем к покупке ОФЗ серии 24021 с погашением в апреле 2024 г.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое облигации с плавающим купоном, и когда они выгодны

Совокупный объем корпоративных выпусков с плавающей ставкой по состоянию на март 2021 г. составляет около 30% от общего объема корпоративных выпусков. Сейчас, когда геополитика и риск обвала рубля снова выходят на передний план, интерес к этому финансовому инструменту может существенно возрасти.

Облигации с плавающей ставкой или флоатеры (англ. floaters) — это такие облигации, купон по которым не фиксирован, а изменяется вместе с каким-либо внешним показателем: инфляцией, ключевой ставкой или иным индикатором, который еще называют базовой или референсной ставкой.

В большинстве случаев купон по флоатеру рассчитывается, как сумма базовой ставки и фиксированной премии. Например, купон по облигации «Трейд Менеджмента» серии БО-ПО1 равен ключевой ставке за 7 рабочих дней до начала купонного период плюс 6,5%. Во II квартале 2020г., когда ключевая ставка была 5,5%, по облигации платился купон 12,5%. В начале 2021 г., когда ставка была 4,25%, по облигации платился купон в размере 10,75%.

Базовой ставкой не обязательно должна быть именно ключевая ставка ЦБ. Это может быть индекс потребительских цен (ИПЦ), характеризующий инфляцию, ставки межбанковского рынка RUONIA, MOSPRIME или MIACR, а также другие индикаторы, на которые считает нужным ориентироваться эмитент. На зарубежных рынках облигаций, к примеру, очень часто используется ставка лондонского межбанковского рынка LIBOR.

Зачем инвестору плавающий купон?

Прежде чем рассмотреть преимущества флоатеров для инвестора, следует разобраться с таким понятием, как процентный риск.

Процентный риск — риск изменения цены облигации из-за изменения уровня процентных ставок в экономике.

Зависимость следующая: если процентные ставки растут, то цена облигаций падает, если же ставки снижаются — то цены, наоборот, растут. Причем, чем длиннее облигация (дольше срок до погашения), тем сильнее цена меняется в ответ на изменение ставок. Поясним на примере.

Возьмем облигацию с купоном 10%, номиналом 1000 руб. и сроком до погашения 3 года. Если однажды доходности по сопоставимым бумагам вырастут и составят 11%, то наша облигация станет невыгодной на их фоне. За три года она принесет инвестору 10%*3 = 30%, в то время как другие бумаги принесут 11%*3 = 33%.

Чтобы заинтересовать инвесторов продавец должен предложить скидку. Если он сделает скидку 3%, то инвестор за 3 года получит купонный доход 30% и еще 3% за счет роста цены с 97 до 100% от номинала. Общая доходность составит как раз 33%. Таким образом, из-за роста ставок на 1% трехлетняя облигация подешевела на 3%. Аналогичным образом будет происходить в случае снижения ставок, но при этом цена будет расти. Подробнее об этом мы писали в нашей статье «Курсовые колебания: что влияет на цену облигации?».

Главным индикатором уровня ставок является ключевая ставка, устанавливаемая Банком России. Устаревшее название — ставка рефинансирования. Это та ставка, по которой коммерческие банки и крупные финансовые организации могут получать кредиты у Центрального Банка. На протяжении 2016–2020 гг. ставка в России снижалась, что поддерживало рост облигаций.

На графиках ниже представлен период с середины 2019 года и до начала пандемии COVID-19 весной 2020 г. В это время Банк России последовательно снижал ключевую ставку, за счёт чего доходности облигаций снижались, а цены, соответственно, росли. Как видно из графика, цена на 5-летний выпуск ОФЗ 26229 в это время выросла с 98% до 107,5% от номинала.

Стоит отметить, что процентный риск не имеет значения, если инвестор держит облигацию до погашения. При погашении цена облигации не зависит от рыночных условий и, как правило, равняется номиналу. А вот если продать бумагу до погашения, то цена сделки может заметно отличаться от номинала, и зависеть она будет как раз от той доходности, которую на рынке считают справедливой для данной категории бумаг.

Вернемся к облигациям с плавающей ставкой. За счет того, что купон по ним привязан к внешнему индикатору, доходность будет автоматически изменяться в ответ на изменение ставок. Это значит, что цена на такую бумагу будет оставаться неизменной или будет меняться очень слабо.

Именно в этом и заключается главное преимущество флоатеров для инвестора — они защищают его от процентного риска. Инвестор может продать облигацию в любой момент, не опасаясь, что из-за снижения цены полученная от продажи сумма окажется ощутимо меньше, чем вложенная.

Пример: Инвестор купил облигацию по номиналу за 1000 руб. с фиксированным купоном 10%. Через год ставки выросли, и инвестор смог продать облигацию лишь по цене 98% от номинала или 980 руб. В результате его доходность составила не 10%, а 10% + (98%-100%) = 8%. Если бы инвестор купил бумагу с плавающим купоном, который на момент покупки составлял 10%, то через год он бы получил свой купон и продал облигацию за те же 1000 руб. Доходность получилась бы на уровне купона.

Еще одним важным преимуществом обладают флоатеры, привязанные к инфляции (к ИПЦ). Они гарантировано дают доход выше уровня инфляции, как бы она не ускорялась. Например, по облигациям РЖД-32 выплачивается купон на 2,1% выше уровня годовой инфляции. Вне зависимости от того, какая будет инфляция, инвестор может рассчитывать реальную доходность (доходность за вычетом инфляции) 2,1% и гарантированно защитит свой капитал от обесценения.

Для банков и других финансовых компаний особый интерес представляют бумаги, привязанные к ставкам межбанковского рынка RUONIA, MosPrime и MIACR. Такие облигации позволяют эффективнее управлять ликвидностью. Чуть подробнее на этом остановимся ниже в соответствующем разделе.

Среди минусов, которые присущи бумагам с плавающим купоном, можно указать на неопределенность будущего потока платежей. Это значит, что, в отличие от облигаций с фиксированнным купоном, по флоатеру нельзя рассчитать точную доходность к погашению. Оценка доходности всегда будет опираться на определенный прогноз по базовой ставке.

Например, долгосрочный прогноз по инфляции составляет 4% ежегодно. Соответственно, теоретическая доходность представленного выше выпуска РЖД-32 при грубом расчете равна 4+2,1 = 6,1% годовых. Но на практике инфляция может отличаться от прогнозного значения, так что фактическая доходность может оказаться иной.

Зачем плавающий купон эмитенту?

Компании выгодно платить более низкий купон, ведь это ее расходы. Но иногда заемные деньги нужны именно в тот момент, когда на рынке складывается не самая благоприятная ситуация, и на низкие ставки рассчитывать не приходится. Тогда у эмитента есть три основных варианта:

Также плавающий купон позволяет эмитенту привлечь средства на более длительный срок, то есть выпустить более длинные облигации. Так как цена таких бумаг сильно не колеблется, инвесторы не опасаются процентного риска и покупают их, несмотря на большой срок.

Флоатеры на российском рынке

Совокупный объем корпоративных выпусков с плавающей ставкой по состоянию на март 2021 г. составляет около 30% от общего объема корпоративных выпусков, который оценивается в 15587,28 млрд руб. Среди них не так много ликвидных бумаг, которыми можно комфортно торговать на бирже, но выбор все-таки есть.

В качестве базовой ставки применяется более 10 различных индикаторов, самыми популярными из которых являются:

Наиболее известными инструментами, основанными на таких ставках, являются государственные ОФЗ-ПК с привязкой к RUONIA. Эти бумаги появились в 2015 г. и хорошо зарекомендовали себя в период высокой волатильности на денежном рынке в 2015–2016 гг. Сегодня они также могут использоваться для защиты от роста ставок. Интересный факт — крупные банки еще осенью начали активно покупать ОФЗ-ПК. Это хорошо заметно по статистике размещений ОФЗ.

Среди высокодоходных облигаций бумаги с плавающим купоном пока встречаются нечасто, но уже есть ряд выпусков, которые инвесторы могут рассмотреть в качестве объекта для инвестиций на период роста ставок. Ниже представлены такие выпуски и их характеристики.