Фрактал в трейдинге что это

Что такое фракталы в трейдинге? Билл Вильямс, индикаторы, стратегии.

Изучению фракталов и попыткам их применения на финансовых рынках я посвятил довольно много времени. Сразу скажу, что польза от них есть, но на практике достойных решений пока нет. Хоть я в итоге и пришел к другим способам анализа, но многое для себя подчерпнул именно из фрактальной теории. Подробнее о том, что такое фракталы, как их применяют в трейдинге, а также о моих наблюдениях и выводах читайте ниже.

Что такое фракталы?

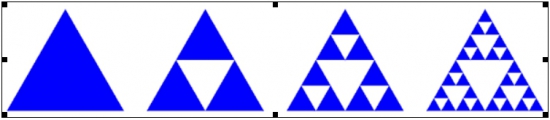

Фрактал в широком смысле — это некое множество элементов, которое обладает самоподобием.

Термин был разработан легендарным математиком Бенуа Мандельбротом в 1975 году. Наибольшей популярности теория достигла, благодаря его труду — «Фрактальная геометрия». Если вы хотите глубоко вникнуть в данную тему, то это первое, что вам следует изучать. Лишь позднее терминология была адаптирована под трейдинг Биллом Вильямсом в его «Торговом хаосе» и другими авторами. Тем не менее, сначала я хотел бы заострить внимание именно на вышеупомянутом первоисточнике.

Где используются фракталы и как выглядят?

Кроме финансовых рынков их применяют в моделировании процессов, которые обычному человеку кажутся непредсказуемыми, а на практике считаются нелинейными. Вот несколько примеров:

- • облака;

• пламя;

• течение жидкости;

• протяженность береговых линий;

• система кровеносных сосудов.

Я не буду вдаваться в подробности с точки зрения науки. Среднестатистическому человеку понять суть подобных идей будет гораздо проще в наглядном формате.

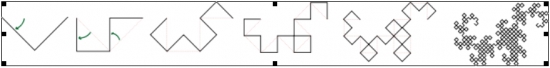

Кривая Коха 1904 года, которая схематически показывает свойство фрактальности на примере снежинки

На первый взгляд в этих картинках нет ничего особенного, но аналогичные схемы сегодня позволяют довольно точно рассчитывать и моделировать многие явления природы.

Фрагмент из фрактальной графики при моделировании береговых линий

Для более наглядного изучения фракталов рекомендую видеоролик с выступлением Мандельброта на TED ниже.

Еще есть много разных вещей, обладающих подобными свойствами:

- • деревья;

• ананасы;

• кораллы;

• цветы, растения;

• снежинки;

• альвеолы в легких и т.д.

Важно: ключевое слово в фракталах — «моделировать». Они не предсказывают и не дают гарантий, а позволяют лишь за счет повторяющихся свойств системы построить примерную ее модель, а также посчитать основные метрики (площадь, длина и т.д.).

Фракталы в трейдинге — взгляд Мандельброта

Еще сам Бенуа Мандельброт выдвинул собственную теорию о бирже и ценах в собственной книге — «Непослушные рынки. Фрактальная революция в финансах». Мне посчастливилось прочитать ее и все, что есть на эту тему в русскоязычном сегменте.

К большому сожалению, такая литература далека от реального трейдинга и экспертности, а скорее напоминает обывательский взгляд ученого на то, что он впервые видит. Математик убежден, что заработать на спекуляциях практически невозможно. При этом выводы он делает без исследований, даже до конца не ознакомившись с индустрией и теми, кто успешно в ней живет многие годы.

Мне запомнились следующие его тезисы:

- • технический анализ — «золото дураков» и развод;

• фундаментальный анализ бесполезен, поскольку рынок уже учел все события в цене;

• волны Эллиота слишком субъективны и не работают.

Мельком ученый прошелся по профессиональным управляющим и проп-трейдерам. Везде он увидел только чутье и то, что не поддается изучению, списывая все на удачу и прочие обстоятельства. Единственный способ получить доход по его мнению — арбитраж между рынками. Логично, ведь там есть практически гарантированный профит и отрицать очевидное нельзя, но прибыль при таком стиле торговли слишком низкая.

Фотография Бенуа Мандельброта

Я думаю, что Мандельброту не слишком интересны финансовые рынки, раз он отмахнулся от них книжкой в научно-популярном стиле. Никаких исследований и доказательств своим выводам он не представил.

Все это неудивительно, ведь ученые-математики часто не обращают внимание на психологию и эмоциональную составляющую. А на рынке царят жадность, надежда и страх. Здесь нужно уметь «читать» настрой и поведение толпы, не забывая о своих собственных слабостях. Прав Мандельброт или нет, не важно, потому что были и будут проп-компании, крупные инвестиционные холдинги, где проходит многомиллиардный поток сделок.

Фракталы Билла Вильямса — стратегия и индикаторы

Как я уже упоминал, считается, что первым человеком, применившим фрактальную геометрию на финансовых рынках, является Билл Вильямс и его легендарный «Торговый хаос».

Новичков и доверчивых людей спешу предупредить, что поставить на график Alligator и пытаться извлечь из пересечений ценой скользящих средних прибыль, либо торговать пробои по индикатору Fractals — это путь к сливу депозита.

Фотография Билла Вильямса

Неудивительно, что, читая «Торговый хаос», вы устанете ждать, пока автор начнет говорить о реальных сделках и примерах. Больше половины — пустые рассуждения Вильямса о трудной судьбе трейдеров и отсутствии или торговых систем. Вместо них он предложит вам новые индикаторы и модели. Последние тоже не работают, а бонусом еще и усложняют всю вашу стратегию.

Рассмотрим кратко индикаторы и идеи, которые предложил Билл Вильямс. В рамках его торговой системы Profitunity их нужно использовать все вместе.

Индикатор №1. Alligator

Аллигатор является простейшим сочетанием трех скользящих средних с периодами: 13, 8 и 5, но под брендом Вильямса.

Выглядит индикатор следующим образом.

- • синяя линия — челюсть;

• красная — зубы;

• зеленая — губы.

Можно ли зарабатывать на одном только Аллигаторе? Ответ — нет, это кратчайший путь к сливу депозита.

Индикатор №2. Fractals

Следующая разработка Вильямса — это Fractals. Что по сути ассоциирует его с фрактальной геометрией. Индикатор на графике выглядит следующим образом.

Метод построения очень простой — за основу берется локальный экстремум в 5 барах или японских свечах.

Подобные модели повторяются на графике, поэтому Вильямс и «приплел» к ним фракталы. В действительности и другие фигуры тоже встречаются часто. Почему бы их не назвать фрактальной геометрией финансовых рынков? Все просто — это маркетинг. Вильямс очень удачно воспользовался научными достижениями «для красного словца», а на деле эта теория с фракталами никак не связана (почти или с очень большой натяжкой).

Можно ли заработать, используя Fractals и Аллигатор одновременно? Нет, нельзя, равно как и по отдельности. Будет бездумное открытие сделок и быстрая потеря счета. Просто взгляните на этот график.

Используя такой подход из книги «Торговый хаос», вы всегда будете покупать на максимумах, а продавать на минимумах.

Индикатор №3. Awesome Oscillator

Следующий индикатор Awesome Oscillator (AO), популярность которого меня удивляет. Как по мне, дак все осцилляторы «на одно лицо». Пример на графике.

Единственное, чем AO отличается от MACD — это раскраска в зеленый и красный цвет вместо скользящей средней. По факту все три осциллятора показывают одно и то же, просто оформлены по-разному. Заработать на них нельзя.

Другие индикаторы Билла Вильямса

Не хочется выносить каждый индикатор нашего гуру в отдельные разделы. Опишу кратко из того, что есть в стандартном наборе MetaTrader 4:

- • Accelerator Oscillator — полный аналог Stochastic по сигналам, но снова в виде гистограммы и цветов;

• Gator Oscillator — объединение Аллигатора и осциллятора (бесполезное);

• Market Facilitation Index (MFI) — в его рамках из максимальной цены вычитается минимальная и делится на объем (толк от этого знания небольшой).

В итоге, Билл Вильямс взял три скользящих средних, MACD и способ определения экстремумов на 5 свечах. Все это красиво раскрасил в красные, зеленые и синие цвета. Написал книжку «Торговый хаос», где большую часть времени писал о том, как все сливают деньги. А потом стал продавать свой маркетинговый продукт.

Стратегия на основе фракталов Билла Вильямса

Вы уже поняли, что идеи данного гуру — бред, который никогда не давал прибыли (даже в прошлом). Тем не менее, небольшая польза есть. Она касается индикатора Fractals, только применять его надо не так, как завещал Вильямс, а с точностью наоборот.

- • Ждем пока образуется фрактал на откате в тренде.

• Входим по направлению движения.

• Стоп ставим за локальный минимум.

• Закрываем сделку, когда появится новый фрактал.

К сожалению, у такой стратегии есть существенный недостаток. Индикатор Fractals не идеален, часто он рисует слишком много фракталов, что снижает эффективность и приносит убытки.

Вот пример нескольких моих сделок по золоту на том же участке графика (выделены красными овалами, удалять все лишнее с мелких ТФ очень долго).

В целом новичкам для помощи индикатор пригодится. Я ориентировался не на фракталы. То же самое можно определять наглядно и на основе личного опыта, но более точно.

Эффективные индикаторы фракталов

Идея с фракталами появилась очень давно, логично, что силами «народных умельцев» была создана масса смежных индикаторов. В свое время при поиске я наткнулся на подборку сразу из 100 штук в комплекте на очередном форуме трейдеров. Из них я нашел только три действительно удобных и полезных, о чем подробнее ниже.

Самое простое, что можно сделать с фракталами — нарисовать на их основе уровни и диапазон. Выглядеть это будет следующим образом.

Как видите, индикатор позволяет наглядно отслеживать актуальный коридор цен. В целом смотрится приятнее стандартных фракталов, а пользоваться удобнее, ведь точка рисуется на цене, а не с отступом сверху.

Fractals с сигналами и диапазоном —

Можно пойти дальше:

- • формировать диапазон не уровнями, а каналом;

• добавить стрелки для наглядности.

Именно это сделали в индикаторе, график с которым изображен ниже.

Очень удобный вариант для новичков и тех, кто хочет красочный формат с сигналами в виде стрелок.

Трейдинг не всегда концентрируется на одном таймфрейме. В некоторых случаях нужно отслеживать фракталы сразу по нескольким временным интервалам. Это позволяет делать индикатор с пометкой MTF, скриншот с которым ниже.

На одном графике видны фракталы сразу с H1 по W1. Они выделены разными цветами (для уточнения достаточно навести на них курсор мыши):

- • зеленый и оранжевый — H1;

• красный — D1;

• большой зеленый — H4;

• бордовый — W1.

Кратко о фрактальной теории рынка от Алексея Алмазова

Говоря о фракталах в трейдинге нельзя не упомянуть российских активистов. Самый известный — А. Алмазов с книгой «Фрактальная теория рынка Forex». Начинается его труд очень интересно с графиками, золотым сечением, волнами Эллиота и даже с множеством Мандельброта. Когда читал в свое время, возлагал на нее большие надежды.

Единственная проблема — сам Алмазов является лишь аналитиком, а его книга распространяется под началом брокера AdmiralMarkets.

Именно это и сказалось на формате изложения. Вы получите интересную сказку про фракталы, но никакого практического подкрепления с реальными стратегиями в ней нет. Только куча красочных картинок с уровнями и схематическим движением цены, наподобие той, что ниже, а также несколько заумных формул и теоретических конструкций.

Все доверие к Алмазову теряется после того, как он высказался при сравнении Forex и азартных игр в пользу Мартингейла. Прикреплю цитату в виде изображения из книги, нужно знать своих героев в лицо.

И это в литературе про фрактальный анализ. По таким нетематическим разделам сразу видно, что человек просто пропагандирует Forex, а текст писался при поддержке брокера.

В общем после прочтения вы сможете стать прекрасным аналитиком, который научится писать увлекательно про фракталы и рисовать красивые графики для прогнозов. Только трейдера из вас не выйдет.

Фрактал простыми словами — это модель, которая постоянно повторяется с уменьшением масштаба, как например, структура цветной капусты или снежинки. Термин был введен математиком Бенуа Мандельбротом, который также написал книгу и про фрактальность финансовых рынков. Он умнейший человек, но биржа все равно осталась для него загадкой, на которой невозможно получить прибыль кроме как через арбитраж.

Еще этим вопросом занимался известный гуру трейдинга Билл Вильямс, подаривший нам такие индикаторы, как: Alligator, Fractals и несколько осцилляторов. Точнее он просто «приписал» своим идеям фрактальную геометрию, хотя на самом деле они далеки от нее. Ему доверять в плане выводов и стратегий не советую, поскольку это приведет к сливу депозита. Единственный способ заработать на разработках «Торгового хаоса» — использовать фракталы по-своему, адаптируя под свой стиль трейдинга, но это сомнительная перспектива.

Автор: Алексей Шляпников.

Критика, благодарность и вопросы в комментариях приветствуются!:))

Фракталы знаменитого Билла Вильямса

Индикатор Фракталы (Fractals) — это индикатор, который был представлен знаменитым трейдером Биллом Вильямсом. Трейдеры часто используют фракталы для определения направления, в котором будет развиваться цена, и уровней поддержки и сопротивления, а так же выставления приказа стоп-лосс.

На свечном графике этот индикатор выглядит как стрелки вверх и вниз. Фрактал вверх (вниз) возникает, когда появляется серия из минимум пяти последовательных свечей, в которой перед и за самым высоким максимумом (низким минимумом) находятся два более низких максимума (высоких минимума). Для покупок интерес представляют только максимумы свечей — фракталы вверх. Для продаж интерес представляют минимумы свечей — фракталы вниз. Одна и та же свеча может быть как фракталом вниз, так и фракталом вверх.

Поскольку фрактал по умолчанию представляет собой формацию с пятью свечами, перед принятием любых торговых решений необходимо подождать закрытия пятой свечи. Это связано с тем, что цена может изменяться во время формирования пятой свечи. Если цена выйдет за пределы самого высокого максимума, либо станет ниже самого низкого минимума, фрактальный индикатор исчезнет с ценового графика. Поэтому нужно дождаться завершения формирования фрактала.

Количество периодов, то есть количество свечей используемых при построении индикатора, можно изменять в настройках. При увеличении периодов сигналы станут более редкими и наоборот. Индикатор Fractals лучше использовать на более длинных таймфреймах.

Сигналы индикатора

С помощью индикатора Fractals можно определить направление тренда. Так, если каждый последующий фрактал на покупку и продажу выше предыдущего, то сформировался up-тренд, в обратной ситуации формируется нисходящая тенденция.

Если цена не может пробить и закрепиться за предыдущим фракталом, на рынке образовался флэт. Как только произошел пробой предыдущего фрактала, целесообразно выставлять ордер в направлении этого пробоя. То есть при открытии следующей свечи осуществляется сделка чуть выше предыдущей фрактальной точки вверх или чуть ниже предыдущей фрактальной точки вниз (длинная и короткая позиция соответственно). Стоп-лосс же устанавливается на несколько пунктов ниже предыдущего фракталом вверх для короткой позиции и на несколько пунктов выше фрактала вниз для длинной позиции.

Тем не менее, эта базовая система торговли редко используется трейдерами в чистом виде. Для выставления заявок совместно с этим индикатором сам автор рекомендует использовать Аллигатор, а Fractals в данном случае несет больше в себе осцилляторную функцию. Способ совместного использования мы ранее описывали в статье «Аллигатор: как «хищный» индикатор может помочь трейдеру?».

И, наконец, скопление фракталов на одном уровне помогает определять уровни поддержки и сопротивления.

В заключении хотелось бы повторить, что этот индикатор несет в себе больше осцилляторную функцию, и с ним необходимо использовать трендовые индикаторы, например, скользящие средние или Alligator. И, на мой взгляд, определять уровни поддержки и сопротивления удобнее без использования индикатора, так как он только отвлекает внимание.

БКС Экспресс

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова в фаворитах

Больше 200% за год. 5 самых выросших российских акций в 2021

Самые слабые валюты года. Перспективы 2022

5 идей в российских акциях: выделяем привлекательные бумаги

SoFi Technologies. Есть ли перспективы у популярного финтеха

Ралли Деда Мороза в России: какие компании вырастут под Новый год

Дивидендный портфель 2022

Исследование. Как менялась доля голубых фишек на рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Введение во фрактальность рынка и Теорию Хаоса.

Введение во фрактальность рынка и Теорию Хаоса.

“Дьявол кроется в деталях”

Все слышали, что рынок фрактален (часть подобна целому), что на всех таймфреймах он выглядит одинаково, что он постоянно воссоздает подобные элементы на разных уровнях своей структуры. Обнако с руки Б.Вильямса произошла подмена и резкое сужение непростого понятия “Фрактал” до банальной свечной комбинации.

Процитирую Мандельброта. Он то и ввел в обиход этот термин лет 40 тому назад..

“Фрактал — геометрическая форма, которая может быть разделена на части, каждая из которых — уменьшенная версия целого. В финансах эта концепция — не беспочвенная абстракция, а теоретическая переформулировка практичной рыночной поговорки – а именно, что движения акции или валюты внешне похожи, независимо от масштаба времени и цены. Наблюдатель не может сказать по внешнему виду графика, относятся ли данные к недельным, дневным или же часовым изменениям. Это качество определяет диаграммы как фрактальные кривые и делает доступными многие мощные инструменты из математического и компьютерного анализа”.

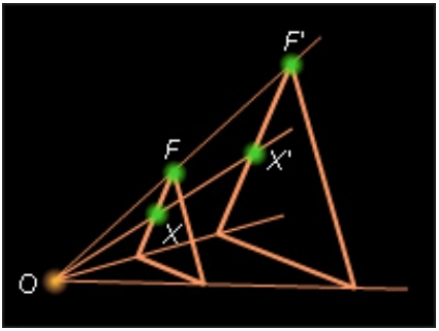

Ну, положим, кто-то может по гэпам почувствовать дневные графики, но, по крайней мере, речь шла не о свечной комбинации, а о существенно более емком понятии. А то, “фрактал на покупку, фрактал на продажу”. Все-таки, скажу слово в защиту Билла Вильямса. В последней книге “Торговый Хаос 2” он сетует, что рынки изменились и пытается усилить свою систему. Ему жалко, что он упускает много из ценового движения. И я увидел маленький намек, что он слегка, может, даже не осознавая, сделал маленький шажок в сторону настоящего Фрактала, который скрывался между некоторыми фракталами по Б.В. Между некоторыми точками рынка (хаи и лои, но не все пары) существует невидимая связь, не всегда очевидная, Мандельброт ее чувствовал и пытался ее развить. Один из приемов (он подавал его как шутку) – вырастить из простой затравки график рынка, соблюдая простой алгоритм усложнения через простое подобие (Генератор Мандельброта).

Б.Вильямс этого не чувствовал. Странная у него была команда, математики, программисты. Не понимали они друг друга. Или загрузили себя рутинной работой по подбору параметров скользящих средних. Возможно, надо быть универсалом и строить Вавилонскую башню до какого-то уровня в одиночку. А Хаоса (настоящего, математического) у него, конечно же, тоже не было, как и Фрактала. Есть и еще гипотеза – он прикрывал настоящее знание.

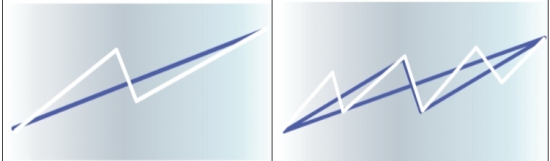

Да, рынок бывает фрактальным. Временами это очевидно. Например, на следующем графике это можно было бы заметить невооруженным, но тренированным, глазом. Здесь, правда, все-таки, с применением техники. Зеленые, розовые и синяя фигуры (все — Фракталы) очень похожи. Можно было бы зеленые фигуры дробить еще глубже, но материала надолго не хватит, свечек ограниченное количество, да, и, из-за дискретности, нарастает относительная погрешность.

Довольно типичная для рынка структура (триадная), что на росте-спуске, что в боковике.

Для продвинутых. Теперь уже заметно, что идея генератора у Мандельброта была неплоха (как шутка).

Был бы он еще и трейдером, все бы уже лет 15 изучали его систему трейдинга, а не “машки” или Эллиота. Кстати, Эллиот изучал тренд, педалируя схему 5+3, и много “потерял”, в частности – боковик. А вполне мог бы ограничиться числом 3. А, так, Фрактал многое поглотил, включая волны Эллиота.

Заметно, что некоторые структуры начинают ломаться. На TF=М15 кто-то уже сказал бы: “пила, тухлый боковик”. А на самом деле боковик при соответствующей детализации просто прекрасен, надо просто перейти на более мелкий TF.

На TF=D структура просто была бы совершенно не видна, вся эта красота закрывалась бы одной дневной свечкой.

Рынок дискретен. Поток элементарных сделок, идущих то чаще, то реже. Снимаю шляпу перед теми, кто работает на тиковом уровне – они пытаются работать с первоисточником. Идеально, если у вас есть HFT-робот, находящийся непосредственно на бирже. Но большинство из нас торгуют дома или на работе. Между нами и биржей – брокер и телекоммуникационная среда. Информация о заявках и сделках, обычно накопленная в пакетах в некотором количестве (как бы, минисвечка или минибар), доходит до нас с некоторым опозданием, примерно на десятые доли секунды или еще медленнее. Да, еще, может, и разными логическими каналами в разные таблицы торгового терминала. Дискретность пакета и задержки – это реалии.

А потом начинается ужасное — торговый терминал режет эту еще слегка искаженную последовательность на свечки-бары по желанию пользователя, как колбасу, обычно ровными порциями, на минутной, часовой, дневной и т.д. основе. Детали теряются, и чем выше TF, тем больше их теряется. Конкретное время, когда рынок достиг своего экстремума, спряталось внутри интервала свечки. Да, еще и эта условная нарезка по временным интервалам. Есть же и другие виды графиков. Одно время я исследовал эквивольюмные графики, на которых свечки имеют ширину, пропорциональную объему. Этап был проходной, но полезный.

Еще один дефект нарезки рыночного трафика на свечки-бары. Экстремумы (High-Low) абсолютны, а вот Open-Close – относительны. Сместите часовой график минут на 5, экстремумы еще могут остаться на месте в той же часовой свечке и не изменить своего значения, а у Open-Close шансов очень мало.

Поэтому, для меня естественным было бы работать на минимально допустимом TF (по техническим или физиологическим возможностям). Это качественно, по степени детализации и близости к тиковому уровню.

Многие задаются вопросом, на каком TF надо работать? Попробуем оценить количественно, пусть грубо, что еще, кроме деталей, теряется при переходе на другой, более высокий таймфрейм.

В середине прошлого века был обнаружен парадокс береговой линии. Разные измерения одной и той же границы или береговой линии давали сильно отличающиеся результаты, в зависимости от того какой единицей она измерялась. Через некоторое время Бенуа Мандельброт разработал новую область математики, фрактальную геометрию, для описания именно таких объектов в природе. И рынок по этой же причине попал в поле зрения Мандельброта.

Прикинем сумму высот свечек за день, например, для fRTS, на TF=D, TF=H1 и TF=M1. Может, кто-то думает, что они совпадают (объемы – да, совпадают)? Можно, например, воспользоваться индикатором ATR (Average True Range) или, грубо, можно ориентироваться на корень квадратный из соотношения таймфреймов. Распределением объемов и высот свечек я тоже занимался и даже сделал полезный индикатор.

Для TF=D сумма высот свечек в заурядный день это 2-3 тысячи пунктов, для TF=H1 это 8-10 тысяч пунктов, а для TF=M1 – 60-80 тысяч (если правильно запомнил, то 16.12.2014 было 484 тысячи). Это ориентир для нашей потенциальной прибыли (выбрать все свечки по всей высоте). Получить прибыль в 7 раз больше при переходе с H1 на M1 – нельзя игнорировать это обстоятельство (правда, объем работы увеличится в 60 раз.). Это я прояснил для себя еще до того, как выбрал брокера. Но физиологически я не мог работать на TF ниже M15. Сейчас, вооруженный до зубов, считаю TF=M1 медленным.

Оценивал TF=1sec, искусственно строя секундные свечки для fRTS и исследуя их в Excel. На этом таймфрейме рынок выглядит так же, как и на других. Алгоритмы выдержали. Вот и определился тот таймфрейм, на котором надо работать дома (роботом) с учетом задержек. Потенциально увеличение прибыли еще где-то в 7 раз.

Я не люблю использовать термин “таймфрейм”. У меня он фиксирован – M1 (предельная детализация по свечкам). Мне естественнее говорить “торговый горизонт”. У меня он редко уходит за 2-3 дня. Могу для поддержания разговора или если надо посмотреть что-то. Мог бы работать и на H1, и на D1 (система позволяет), но арифметику я знаю хорошо.

Разумеется, все это справедливо для ликвидных инструментов. Проверял работу системы на акциях ТГК-2, там 90% всех минуток проходили без сделок, были дни, когда до обеда сделок совсем не было. Работая на TF=M1 я застрял в позе на месяц, тогда, как на fRTS среднее время нахождения в позе – 10мин.

А если вы ворочаете миллиардами, то для вас нужен отдельный пост. Как продать или купить большой пакет акций, не уронив рынок и не взвинтив его в космос? Тоже есть ответ.

Вы не можете перейти на споте на минутки, потому, что комиссия превысит прибыль? Переходите на ФОРТС, там комиссия просто символическая (не считая других достоинств).

Ваша система покупает летом, а продает зимой или работает по фазам луны? Извините, ваша система не масштабируется, преимущества фрактальности не для вас.

В вашей системе зафиксированы конкретные значения параметров каких-то индикаторов и она плохо работает на других TF? Тоже, извините.

Вы физиологически не успеваете следить за своими индикаторами и выполнять нужные построения? Это проблема ваша или вашей системы. Автоматизируйте.

Потенциально, масштабируемые системы могут воспользоваться этим очевидным свойством фрактальности, особенно при автоматизации.

Математики спокойно занимались фрактальными объектами задолго до Мандельброта. Так часто бывает. Но как только становится очевидным прикладной характер, идет взрывоподобное развитие. Материаловедение, технология Stealth, фрактальные антенны – много куда проникла фрактальность. Теперь и рынок может взорваться (в разных смыслах).

С несколькими Фракталами я познакомился в средних классах, еще лет 10-15 оставалось до внедрения в массы этого термина. О кроликах Фибоначчи я узнал еще раньше, все из тех же научно-популярных книжек и брошюрок.

Кривая Дракона (опреденно есть у Гарднера, но, уверен, встречал и раньше ).

Генератор Мандельброта. Идея, как в кривой Дракона. Уже ближе к рыночным графикам.

О курьезах. Я с детства, оказывается, знал что-то о Фракталах и Фибоначчи. О генераторе Мандельброта я узнал, когда уже писал этот пост. Фамилию Мандельброт мне подсказали, когда я уже озвучил свои первые результаты. Я никогда не занимался ни чистой математикой, ни прикладной. Но, думаю, мехмат с красивой и строгой математикой сидит во мне прочно. Я не помню, когда я узнал о проблеме береговой линии, но фрактальность рынка принял совершенно естественно.

Говорят, что Фракталы хорошо описывают природу, но не объясняют ее. В части рынка хорошие объяснения его сути у меня определенно есть. Хотя, формально это уже, как бы, лишнее.

Я стал подбирать математический аппарат, на базе которого можно было развивать некоторые мысли и наблюдения.

Экспонента Херста. Временные ряды. Персистентность. Антиперсистентность. Прошел исключительно поверхностно. Почувствовал некоторую инерционность, усредненность и закладываемое отставание. Требовалось большое количество данных. Использование стандартных отклонений отталкивало. Мне больше подходила динамика, ведь рынок очень динамичен. Да и слишком много народа занималось временными рядами.

Теория групп – тогда было очень рано, ее время еще не пришло, но скоро может наступить. Трейдеры, специалисты по теории групп, готовьтесь занять нишу. Можно попробовать навести порядок во фрактальных структурах.

Фрактальная геометрия – очень легко, по простым алгоритмам, получаются красивые сложные статические фигуры. Смоделировать рынок из простых затравок, типа генератора Мандельброта, было очень частной задачей. Было бы этими моделями охвачено все многообразие рынка – неизвестно.

Но была одна необычная математическая дисциплина. Она была несколько не в ладах с классической наукой, в которой какие-то идеи что-то предсказывают, а предсказания сверяют с реальными результатами. Теория Хаоса занималась непредсказуемыми системами.

Теория Хаоса (теория нелинейных динамических систем, с непостоянным и непериодическим изменением траектории) имеет отношение к фрактальными системам и к рынку. Только не Билла Вильямса, а математическая (вот, ведь, человек – использовал два прекрасных термина совершенно не по назначению). Под хаосом в быту вообще понимают полный беспорядок, в то время как Хаос — это особая, изысканная форма порядка.

Представьте себе автомобиль, который едет равномерно-прямолинейно по прямой. Вы всегда знаете, где он был или будет находиться в любой момент времени. Можно заменить прямую на синусоиду, а равномерное движение на равноускоренное – принципиально ничего не меняется. Полная предопределенность.

Другая крайность – бросание монетки. Полная непредсказуемость результата.

Хаос занимает промежуточное положение. Он выглядит случайным, беспорядочным, однако в нем есть закономерности, но они обнаруживаются не сразу (“Видишь суслика? Нет. И я не вижу. А он есть.” (ДМБ)). Но, в то же время, при наличии закономерностей, результат движения является непредсказуемым. Вот такое интересное сочетание.

Первый вывод Теории Хаоса – будущее точно предсказать невозможно. Много раз встречал ситуации, когда до целевой кривой оставалось буквально полсвечки, но рынок откатывался и закономерно выходил на целевую только на следующий день и совсем на другом уровне. Поэтому прогнозами не занимаюсь – теория не велит.

При всей непредсказуемости траектории движения существуют рамки, пределы, которые это движение ограничивают. Эти статичные рамки и образуют Фрактал, но только по завершении движения. То есть, предельное положение хаотической системы (динамического явления) и есть Фрактал (статическое явление). Тот самый Фрактал из фрактальной геометрии. В процессе движения прообраз фрактала тоже меняется, уточняется, приближается к законченной форме, с возникновением промежуточных финишей. Дополнительно, результат существенно зависит от начальных данных и от факторов воздействия во время движения (для рынков, например, от новостей или действий трейдеров).

Некоторая аналогия (аналогия – это не доказательство). Зарядили пушку (порох, ядро), установили угол (прицелились) и выстрелили. Место пушки, количество пороха, прицел – начальные условия. Баллистик скажет – полетит по параболе. При некоторых условиях – правдоподобно. При других – вполне может выйти и на эллиптическую орбиту, и на гиперболическую. А в микромире и вовсе другие закономерности. В рынке фрактальные свойства тоже могут иметь свой диапазон.

И летит ядро, пока не встретит препятствие. А здесь уже рельеф местности играет роль, гора ли на пути или ущелье, а, при правильных начальных условиях – какая-нибудь точка на крепостной стене. Встреча ядра с препятствием неизбежна (закономерность) и зависит от начальных условий и текущего рельефа (+ гравитационные аномалии), а каким рельеф будет – мы еще не знаем, поэтому и не знаем, где и когда ядро встретит рельеф (непредсказуемость).

У нас так же. Только траектория (целевая кривая) специфическая. И начальные условия важны, еще и профиль графика корректирует траекторию.

Как при таких установках найти что-то закономерное?

Есть смягчающие ситуацию факторы. Хаотические системы – с обратной связью, последующие значения зависят от предыдущих (память). В хаотических системах есть много точек равновесия.

Взгляните еще раз на вышеприведенные графики, теперь уже на динамику.

Мне понравился второй вывод Теории Хаоса – достоверность прогнозов со временем быстро падает. Этот вывод является существенным ограничением для применимости фундаментального анализа, оперирующего, как правило, именно долгосрочными категориями. Поэтому для меня естественно работать накоротке, “прямой наводкой”, на не очень больших торговых горизонтах (обычно не более 1-2 дня на минутках). Есть еще очень важное обстоятельство. К моему удовлетворению, рыночная фрактальность дала очень мощную возможность повысить точность (что-то вроде самофокусировки лазерного луча).

Прекрасно подходила Теория Хаоса под мои задачи, но осваивать ее я не собирался.

Теория Хаоса сказала мне, что в хаотичных системах есть странные аттракторы (точки, кривые, фигуры), к которым притягиваются элементы системы. В частности, странные аттракторы образуют определенные рамки движения. И есть у них особенность — они существенно зависят от точки приложения (более широко – от начальных условий).

И стал я искать странные аттракторы. Мне просто деваться было некуда, все было так хорошо объяснено. Я нашел их с десяток. Один из странных аттракторов оказался фигурой — Фракталом. Есть в его формуле одна интересная деталь, я ее обнаружил когда решил основное уравнение — деталь называется «среднее гармоническое». Для математика это очень ценно. А Фрактал получился и обобщением основной гармонической модели AB=CD, и обобщением Генератора Мандельброта, похоже, что и Волны Эллиота может закрыть. Одновременно целевая и коррекционные кривые обобщили дискретность расширений и коррекций Фибоначчи до непрерывности. И еще какие-то мелочи.

Странными путями иногда доходила до меня информация, дающая мне ценные импульсы.

В выходные на даче как-то застал по ТВ самый конец боевика-детектива, где играли У.Снайпс и Дж.Стэтэм.

Один из них говорит (не дословно): ”Cобытия, поначалу кажущиеся случайными, со временем могут стать закономерностью. Называется Теория Хаocа».

Посмотрел в домашней коллекции с другим переводом: «Один случайный поступок тянет за собой другой, другой следующий, в конце возникает закономерность. Это Теория Хаоca».

Фильм назывался ”Хаос».

Какие ассоциации у нормального человека должны были возникнуть при упоминании термина “подобие”? Правильно, подобные треугольники.

Но, не только. Чем не суперпозиция (в собранном виде)?

Фракталы не обязаны иметь красивую форму, как в триадной структуре. Вот форма, напоминающая треугольники.

P.S. Кто прочитает предпоследний абзац раздела из книги Э.Наймана (“Путь к финансовой свободе. Глава 6. В поисках Грааля. 6.2.Теория Хаоса на службе у трейдера”) о проблемах совместимости Теории Хаоса с классической наукой, поймет, что я только из духа противоречия должен был выбрать Теорию Хаоса.

Э.Найман советует не спешить с применением знаний о хаосе. А я и не спешил.

А еще он подтверждает, что это самое перспективное современное направление для прикладных исследований финансовых рынков.