как доказать что сделка действительна при банкротстве

Недействительность сделок при банкротстве физического лица

При желании, оспорена может быть практически любая сделка, совершенная должником за 3 года до подачи заявления о банкротстве.

Закон «О банкротстве» подразделяет сделки, которые могут быть оспорены, на различные категории.

Подозрительные сделки

Закон «О банкротстве» в статье 61.2, п. 1 так определяет понятие подозрительной сделки:

Сделка, совершенная должником в течение одного года до принятия заявления о признании банкротом или после принятия указанного заявления, может быть признана арбитражным судом недействительной при неравноценном встречном исполнении обязательств другой стороной сделки, в том числе в случае, если цена этой сделки и (или) иные условия существенно в худшую для должника сторону отличаются от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки (подозрительная сделка). Неравноценным встречным исполнением обязательств будет признаваться, в частности, любая передача имущества или иное исполнение обязательств, если рыночная стоимость переданного должником имущества или осуществленного им иного исполнения обязательств существенно превышает стоимость полученного встречного исполнения обязательств, определенную с учетом условий и обстоятельств такого встречного исполнения обязательств.

В случае, если продажа имущества, выполнение работы, оказание услуги осуществляются по государственным регулируемым ценам (тарифам), установленным в соответствии с законодательством Российской Федерации, в целях настоящей статьи при определении соответствующей цены применяются указанные цены (тарифы).

Это означает, что любая сделка должника в деле о банкротстве подлежит анализу. Финансовый управляющий при этом устанавливает следующие обстоятельства:

Не имеет значение, была ли вторая сторона сделки заинтересована или как-то связана с должником. При анализе подозрительности сделки имеет значение только цена и коммерческие условия.

Так что при наличии малейших оснований арбитражные управляющие подают заявление о признании подозрительной сделки недействительной.

Сделки, совершенные с целью причинения имущественного вреда кредиторам

Условия оспаривания таких сделок определены в п. 2 статьи 61.2 закона «О банкротстве»:

Сделка, совершенная должником в целях причинения вреда имущественным правам кредиторов, может быть признана арбитражным судом недействительной, если такая сделка была совершена в течение трех лет до принятия заявления о признании должника банкротом или после принятия указанного заявления и в результате ее совершения был причинен вред имущественным правам кредиторов и если другая сторона сделки знала об указанной цели должника к моменту совершения сделки (подозрительная сделка). Предполагается, что другая сторона знала об этом, если она признана заинтересованным лицом либо если она знала или должна была знать об ущемлении интересов кредиторов должника либо о признаках неплатежеспособности или недостаточности имущества должника.

Цель причинения вреда имущественным правам кредиторов предполагается, если на момент совершения сделки должник отвечал признаку неплатежеспособности или недостаточности имущества и сделка была совершена безвозмездно или в отношении заинтересованного лица, либо направлена на выплату (выдел) доли (пая) в имуществе должника учредителю (участнику) должника в связи с выходом из состава учредителей (участников) должника, либо совершена при наличии одного из следующих условий:

Обратите внимание на следующее положения данной статьи: Предполагается, что другая сторона сделки знала о цели причинения вреда кредиторам:

Также по умолчанию предполагается мотив навредить кредиторам, если другая сторона сделки знает о признаках неплатежеспособности или ущемлении интересов кредиторов.

Сделки с предпочтением одному из кредиторов перед другими

Оспаривание сделок, при которых должник отдает предпочтение одному из кредиторов, нарушая права других, регулируется статьей 61.3 закона «О банкротстве»:

Сделка, совершенная должником в отношении отдельного кредитора или иного лица, может быть признана арбитражным судом недействительной, если такая сделка влечет или может повлечь за собой оказание предпочтения одному из кредиторов перед другими кредиторами в отношении удовлетворения требований, в частности при наличии одного из следующих условий:

Последствия признания сделок недействительными

Если арбитражный суд признает сделку недействительной, то всё, что было передано должником (или изъято у него) по такой сделке подлежит возврату в конкурсную массу.

В случае невозможности возврата в натуре приобретатель должен возместить действительную стоимость имущества на момент приобретения и убытки, вызванные изменением стоимости имущества.

Что делать? Как избежать негативных последствий оспаривания сделок?

Оспаривание сделок в банкротстве: основания и последствия

Старший управляющий партнер юридической компании PG Partners Петр Гусятников подготовил информативный материал об особенностях оспаривания сделок при банкротстве – в каких случаях это возможно, как вести себя кредиторам и что может стать доказательством аффилированности?

Оспаривание сделок, а особенно в рамках процедуры банкротства, тема большая и не лишенная своих сложностей и тонкостей. Зачастую должники, предвидя возможное банкротство, стараются избавиться от всех своих активов и, как им кажется, «чистыми» пойти в процедуру. Однако не все так просто – очень часто должники не осознают весь возможный масштаб оспаривания сделок.

Главной целью при оспаривании сделок в рамках банкротства является увеличение конкурсной массы должника за счет возврата в нее имущества, денежных средств, прав требования и иных объектов гражданских прав.

Оспаривать сделки в рамках банкротства можно по различным основаниям: по общим правилам для оспаривания сделок, предусмотренным Гражданским кодексом, по корпоративным основаниям (крупная сделка, сделка с заинтересованностью и пр.), а также по специальным основаниям, предусмотренным Законом о банкротстве. Рассмотрим сейчас именно основания из Закона о банкротстве.

Закон о банкротстве дает нам право оспаривать подозрительные сделки и сделки, совершенные с предпочтением.

Подозрительные сделки должника

Подозрительными считаются такие сделки, которые вследствие их заключения причиняют ущерб одной из сторон сделки.

1. Сделки с неравноценным встречным исполнением (п. 1 ст. 61.2 Закона о банкротстве)

Часто такие сделки называют «нерыночные». Сделка может быть признана недействительной при неравноценном встречном исполнении, если цена или иные условия сделки существенно отличаются в худшую сторону для должника от аналогичных сделок.

Например, если имущество было реализовано должником по заниженной цене, то кредиторы недополучили те деньги, которые могли бы получить, если бы должник реализовал имущество по рыночной цене. При этом рыночная стоимость такого имущества будет определяться профессиональным оценщиком, его назначит суд по ходатайству одной из сторон при рассмотрении вопроса об оспаривании сделки.

В случае если суд признает сделку недействительной, он обяжет приобретателя по сделке вернуть имущество.

Если вернуть имущество в натуре не представляется возможным, суд может обязать приобретателя вернуть его стоимость денежными средствами в конкурсную массу.

Указанные сделки могут быть оспорены в том случае, если они совершены в течение 1 года до принятия судом заявления о банкротстве, либо после принятия судом такого заявления.

2. Сделки, причиняющие имущественный вред (п. 2 ст. 61.2 Закона о банкротстве)

Сделка может быть признана недействительной, если она совершена должником в целях причинения имущественного вреда кредиторам. При этом важно, что вторая сторона сделки знала о цели должника причинить совершаемой сделкой вред кредиторам.

Что может говорить о причинении имущественного вреда кредиторам? Если произошло уменьшение стоимости или размера имущества должника, если увеличен размер имущественных требований к должнику, либо наступили иные последствия, которые уже привели или могут привести к полной или частичной утрате возможности кредиторов удовлетворить свои требования.

Причинение вреда кредиторам должника предполагается, если на момент совершения сделки должник был неплатежеспособным, должник стал неплатежеспособным в результате совершения этой сделки, сделка безвозмездная, после сделки должник продолжает пользоваться или распоряжаться реализованным имуществом и пр.

Указанную сделку можно оспорить, если она совершена за три года до принятия судом заявления о банкротстве, либо после принятия судом такого заявления.

Сделки, совершенные с предпочтением

Целью оспаривания сделок с предпочтением является наиболее полное удовлетворение требований кредиторов, исходя из принципов очередности и пропорциональности. По итогу оспаривания таких видов сделок сторона сделки (контрагент) ставится в такое положение, в котором она была бы, если бы сделка с предпочтением не была совершена, а требование удовлетворялось в рамках дела о банкротстве должника на законных основаниях.

Можно оспорить сделку, как совершенную с предпочтением в случае, если один из кредиторов получил большее удовлетворение, чем он мог бы получить в результате банкротства должника (п. 2 ст. 61.3 Закона о банкротстве).

То есть сделка привела или может привести к досрочному удовлетворению требований одних кредиторов перед другими. Сделки подлежат оспариванию по данному основанию, если совершены за 1 месяц до принятия судом заявления о признании должника банкротом, либо после его принятия.

Также можно оспорить сделку, как совершенную с предпочтением в случае, если один из кредиторов получил большее удовлетворение, чем мог бы получить в результате банкротства должника и при этом данный кредитор знал о неплатёжеспособности должника (предбанкротном состоянии). То есть аффилированное или заинтересованное лицо, являющееся стороной по сделке, знало о том, что должник неплатежеспособен (п. 3 ст. 61.3 Закона о банкротстве).

Сделку можно оспорить по данному основанию, если она совершена за 6 месяцев до принятия судом заявления о банкротстве должника или после его принятия.

Перечень сделок, которые могут быть признаны недействительными по данному основанию открытый, соответственно, имело ли место предпочтение, устанавливается судом в каждом конкретном случае.

Иски о признании сделок недействительными рассматриваются тем же судом, что и дело о банкротстве должника. Обратиться в суд с заявлением о признании сделки недействительной по какому-либо основанию могут: арбитражный управляющий, уполномоченный орган (например, налоговая), кредитор (фактически, как показала практика, имеющий любое количество голосов в реестре требований кредиторов).

Самым важным последствием признания сделки недействительной (а также самой важной целью) является возвращение в конкурсную массу всего того, что было передано должником или иным лицом за счет должника или в счет исполнения обязательств перед должником, а также изъято у должника по сделке. Если же возврат имущества в конкурсную массу в натуре невозможен, то приобретатель возмещает стоимость этого имущества на момент приобретения и вносит в конкурсную массу соответствующую сумму денежных средств.

Оспаривание сделок при банкротстве

Банкротство позволяет списать все долги, включая кредиты и займы. Однако процедура имеет много нюансов, и один из них — оспаривание сделок должника по банкротству. Правда ли, что все сделки за последние несколько лет будут отменены? Как действовать, чтобы защитить свои интересы? К чему приводит отмена сделок? Обо всем по порядку — смотрите далее.

Какие сделки суд может признать недействительными

В суде оспариваются подозрительные сделки, которые привели к нарушению имущественных интересов кредиторов и сделки с предпочтением (например, если заемщик выполнил требования только перед одним из банков в ущерб остальным).

Сделки, которые могут быть оспорены при банкротстве физического лица:

Пример дела № А76-43/2014, в котором должник продал автомобиль в «подозрительный» период — в течение года до подачи заявления о признании финансовой несостоятельности. Арбитражный суд установил, что на момент совершения сделки заемщик уже отвечал признакам неплатежеспособности, и сделка привела не только к уменьшению имущества должника, но и к невозможности удовлетворить требования кредиторов за счет конкурсного производства.

Недобросовестность физического лица подтверждается и тем, что договор купли-продажи автомобиля был заключен с отцом, который является заинтересованным лицом по отношению к должнику. В результате сделка по заявлению управляющего признана недействительной.

В случае если физическое лицо совершает сделку по отчуждению единственной жилой недвижимости (например, квартиры), то она не будет оспорена, поскольку не причиняет никакого имущественного вреда кредиторам и не влияет на исполнение долговых обязательств перед ними.

Дело в том, что единственная жилая недвижимость, принадлежащая должнику, не подлежит реализации. Это правило определяет ст. 446 ГК РФ, содержащая перечень имущества, на которое не может быть обращено взыскание по разным исполнительным документам.

Однако и из этого правила есть исключения. Например, если квартира была приобретена в ипотеку, то она находится под обременением, а значит, может быть включена в конкурсную массу, оценена и реализована через торги для погашения требований кредиторов.

Кто может оспорить сделку

Финансовый управляющий

Он направляет заявление об оспаривании сделки после того, как детально проанализирует материальное положение должника. Управляющий делает это по собственной инициативе (например, если обнаружит подозрительную сделку) либо по решению собрания кредиторов.

Кредитор

По закону он имеет право направить заявление об оспаривании сделок должника по банкротству в том случае, если размер задолженности перед ним составляет более 10% от общего размера неисполненных долговых обязательств, включенных в реестр требований кредиторов.

Обстоятельства, при которых сделка признается недействительной

1. При подписании договора должник уже отвечал признакам неплатежеспособности. Заемщик знает, что у него имеются долги, но совершает крупные сделки с движимым имуществом или недвижимостью.

2. В действиях должника есть признаки недобросовестности. Часто на это указывает злоупотребление своими правами. Например, физлицо за короткое время продает все свое имущество, которое могло быть включено в конкурсную массу и реализовано.

3. Совершенные сделки повлияли на исполнение долговых обязательств, что привело к имущественному вреду для кредиторов. Например, должник продал недвижимость, но долги не погасил, а деньги ушли на неизвестные цели.

3 самые частые ситуации: разбираем практику

На практике должники часто совершают одни и те же ошибки, пытаясь скрыть имущество, но при этом списать все долги перед банками, микрофинансовыми организациями и другими кредиторами. Рассмотрим 3 примера, которые показывают, как не нужно поступать потенциальным банкротам:

Как происходит оспаривание сделок при банкротстве

Общий срок, в течение которого можно признать сделку недействительной, составляет 3 года. Это означает, что финансовый управляющий или кредиторы могут оспорить сделку, проведенную в течение трех лет до начала процедуры банкротства.

Этап 1. Анализ сделок должника

Финансовый управляющий проверяет сделки будущего банкрота, которые он совершил за последние 3 года. При этом всю необходимую для этого информацию он получает из заявления заемщика, которое тот подавал в суд для признания финансовой несостоятельности.Все сделки, которые физлицо провело за последние годы, нужно указать в заявлении. Скрывать такие факты недопустимо, иначе должнику грозит ответственность за предоставление заведомо ложной информации. Как результат — он не сможет списать долги в ходе банкротства.

Представим ситуацию, что должник скрыл информацию и не указал в заявлении, какие сделки он проводил. Даже в этом случае управляющий обо всем узнает, поскольку им запрашиваются дополнительные сведения и выписки (в Росреестре, налоговой, ГИБДД и так далее).

При проверке финансовый управляющий оценивает условия, при которых была проведена сделка (соответствие стоимости отчуждаемого имущества рыночной, какая форма расчетов была использована, куда были направлены полученные денежные средства и прочее).

Этап 2. Подготовка и подача заявления

Заявление подает либо финансовый управляющий, либо кредитор, размер требований которого составляет более 10% от реестра. В заявлении о признании сделки недействительной отображаются номер дела о банкротстве, сведения о заемщике и конкретные требования к суду.

Также в заявлении обязательно указываются:

К заявлению прилагается протокол собрания кредиторов (если решение об оспаривании сделки принято в ходе его проведения) и документы, подтверждающие нарушения со стороны должника (копии оспариваемых договоров, выписки со счетов и так далее).

Этап 3. Рассмотрение требований в суде

Заявление о недействительности сделки рассматривается в рамках дела о банкротстве, но на отдельном судебном заседании. Судья изучает поступившие требования, проверяет обстоятельства совершения сделки и выносит решение.

На этом этапе очень важно участие в деле опытного юриста, знакомого со всеми нюансами банкротства физических лиц. Он не только представляет должника на судебном заседании, но и обеспечивает полноценную защиту его прав и законных интересов.

Последствия отмены сделок: к чему это может привести

Если сделка признается недействительной, обязательства обеих сторон аннулируются. Например, если договор предполагал отчуждение прав собственности на автомобиль от должника к третьему лицу, в результате отмены собственником снова становится должник.

Спрятать имущество от кредиторов и финансового управляющего практически невозможно. Все сделки, проведенные физическим лицом за последние три года, обязательно будут перепроверены, и, возможно, оспорены.

Как должник может себя обезопасить

Если вы за последние три года совершали сделки, предусматривающие отчуждение имущества (например, дома или автомобиля) на невыгодных условиях или близким родственникам, то выход один — обратиться за помощью к юристу.

Уже на первой консультации профессионалы нашей компании расскажут, будут ли оспорены такие сделки, в каком порядке это произойдет, и главное, к каким последствиям может привести. Не рискуйте своим имуществом: опытные юристы сделают все возможное, чтобы защитить ваши интересы и добиться того, чтобы сделки были признаны законными.

Все об оспаривании сделок должника в процедуре банкротства

В предыдущих статьях, мы шаг за шагом разобрали схемы по выводу различных видов активов в преддверии банкротства. А также методы кредитора по противодействию подобным некрасивым действиям должника.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку

Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Так например, в части №1 мы поговорили о возврате денежных средств, выведенных в течение месяца до банкротства, в части №2 обсудили, как разломать схемы по списанию ликвидной дебиторки за полгода до принятия заявления о банкротстве, в части №3 – как вернуть автотранспорт, проданный в последний год деятельности компании, в части №4 – как работать с недвижимостью, проданной три года назад, и в части №5 развеяли мифы «бывалых» юристов о том, что невозможно оспорить сделки, совершенные за 10 лет до банкротства должника.

Если вы хотите получить все эти статьи «скопом», то оставьте свой е-мейл и мы пришлем их вам в одном письме:

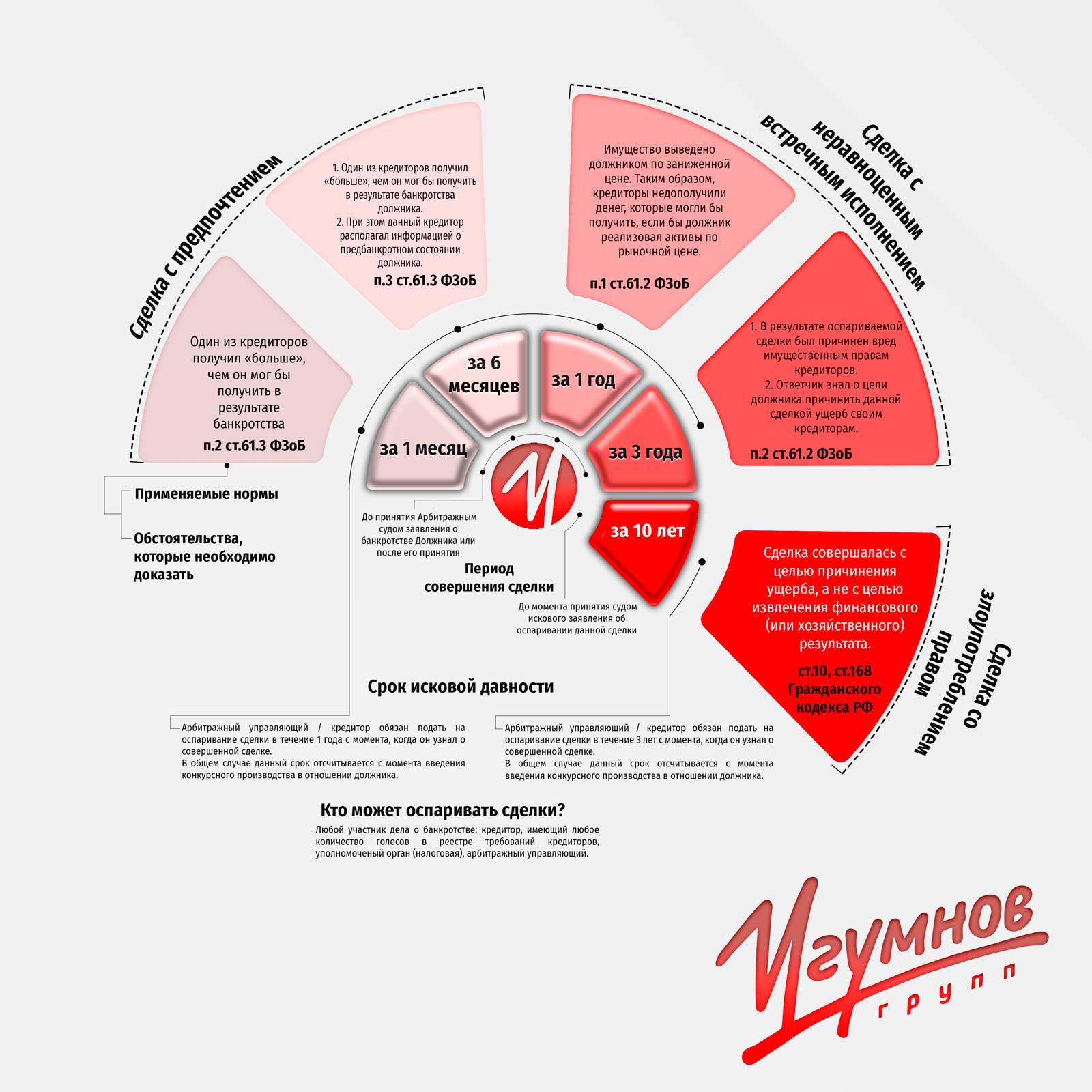

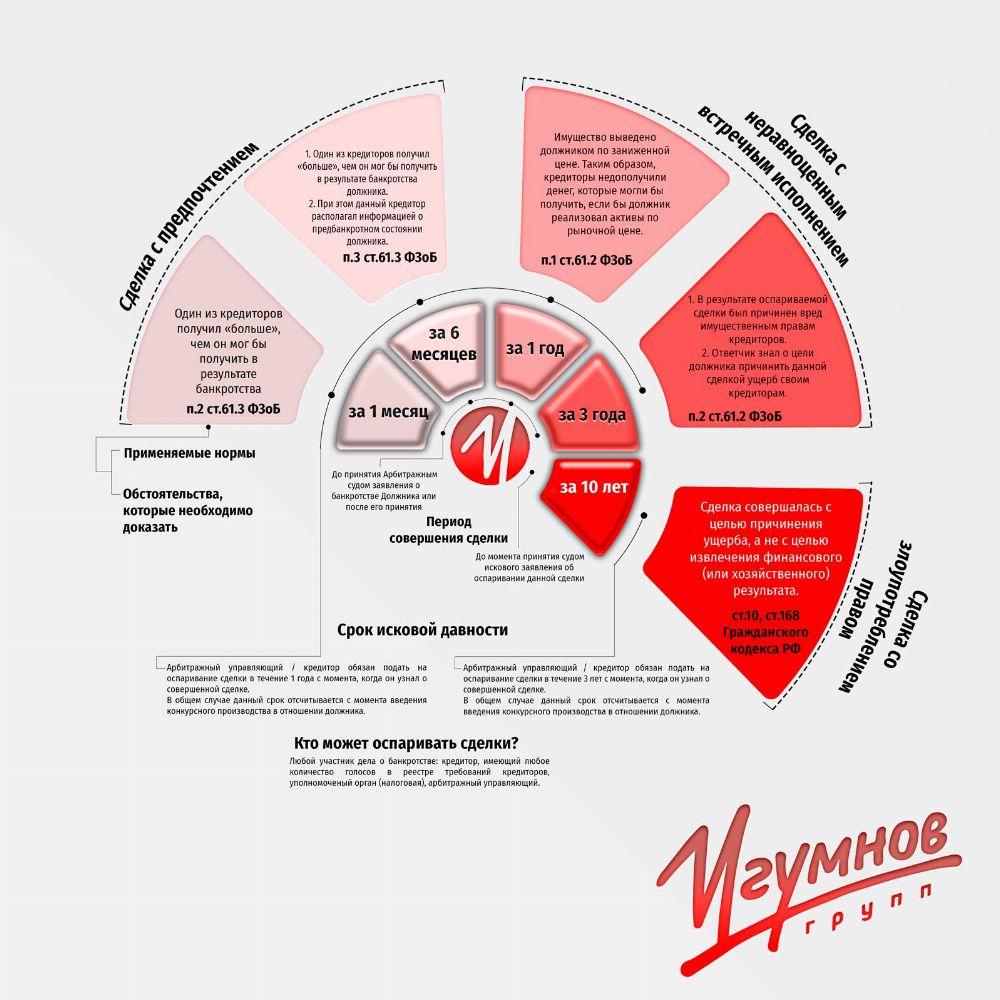

Таблица об оспаривании сделок с должниками

Сроки давности

Со сроками давности обычно у всех большая путаница. Поэтому на них остановимся отдельно.

Если не лезть сильно вглубь, то все сроки можно разделить на 2 группы: в соответствии с тем, по каким именно основаниям вы собираетесь оспаривать сделки должника. А как вы помните, глобально мы можем действовать либо по нормам Гражданского кодекса, либо по основаниям Закона о банкротстве.

I. По Гражданскому кодексу

Основное правило: срок отсчитывается «ВПЕРЕД» с момента совершения сделки.

Срок исковой давности для сторон сделки (покупатель, продавец): 3 года с момента совершения сделки.

Срок исковой давности для лиц, не являющихся сторонами сделки (арбитражный управляющий, кредиторы, гос.органы): 10 лет с момента совершения сделки. Здесь, по общему правилу, на подачу иска третьим лицам отводится три года с момента введения конкурсного производства. Ну и понятно, что в любом случае, на дату принятия иска судом, не должны истечь указанные десять лет.

Кстати, у сделок с недвижимостью есть одна особенность: датой их совершения считается день регистрации сделки Росреестром, а не дата подписания договора. Имейте это в виду при исчислении сроков.

II. По Закону о банкротстве

Основное правило: срок совершения сделок (1 месяц, 6 месяцев, 1 год или 3 года) отсчитывается «НАЗАД» с момента принятия заявления о банкротстве. В общем случае, этим моментом считается ДАТА ПУБЛИКАЦИИ соответствующего определения Арбитражного суда, но никак не отметка канцелярии о поступлении иска. И точно не момент введения какой-либо из процедур банкротства.

Срок исковой давности: в общем случае, 1 год с момента введения конкурсного производства. Если спустя 12 месяцев после своего назначения конкурсный управляющий не подал заявление об оспаривании сделок по банкротным основаниям, то он должен будет доказать, что, действуя добросовестно и разумно не мог узнать о сделке раньше. В противном случае суд откажет в удовлетворении иска в связи с пропуском годичного срока давности (здесь я по умолчанию подразумеваю, что соответствующее ходатайство было своевременно заявлено ответчиком).

Миноритарный кредитор

И последний миф на сегодня: кредитор, у которого меньше 10% в реестре требование кредиторов, не может оспаривать сделки должника.

Это заблуждение активно распространяют либо теоретики, прочитавшие пункт 2 статьи 61.9 закона о банкротстве, но не дотянувшиеся до судебной практики, либо горе-юристы, намеренно убеждающие своего клиента в том, что «главное назначить лояльного арбитражного управляющего, и наступит счастье».

На самом деле любой юрист «с мозгами» легко обойдет данное ограничение законодательства. Мы научились это делать еще лет 7-8 назад, когда взыскивали деньги с одного воронежского бизнесмена, имея всего 6% в реестре требований.

План действий при оспаривании сделок

Если хотите сделать еще умнее, то прямо в жалобе попросите суд представить вам самостоятельное право на оспаривание нужной вам сделки. Вот в этот момент ваши оппоненты совсем офигеют. Поверьте старому вояке. А лучше скачайте соответствующие определения суда и убедитесь сами. Для этого оставьте свой е-мейл здесь:

Ну и напоследок, давайте рассмотрим вариант, когда Должник предусмотрел возможность оспаривания его сделок и принял дополнительные меры по защите выведенного имущества. Например, после переоформления активов, Новый собственник дополнительно заводит их в залог по якобы полученным займам от третьего лица. Насколько надежна такая схема?

Информация в статье актуальна на дату публикации.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

Как оспорить подозрительные сделки должника-банкрота и остаться «при своем»

Какие есть основания, сколько времени дается на подачу иска и другие важные детали в одном материале.

Мы уже неоднократно поднимали тему о том, какие схемы используют должники для вывода своего имущества перед началом процедуры банкротства. Но особое внимание было направлено на то, что в таких случаях следует делать кредиторам. На нашем сайте в свободном доступе опубликовано несколько полезных материалов на эту тематику.

Если вы хотите получить все эти статьи «скопом», то оставьте свой е-мейл на нашем сайте и мы пришлем их вам в одном письме.

Таблица о самом главном

В приведенной ниже таблице сведена основная информация, которая поможет кредиторам и их представителям защищать свои интересы в суде. Речь идет о том, какие сделки за какой срок можно обжаловать, а выведенные активы — использовать для погашения долгов. Таблица составлена максимально простым и понятным языком.

В читаемом формате изображение доступно по ссылке на статью на нашем сайте, там же еще и таблица есть.

Сделки за какой период можно обжаловать

Сроки давности вызывают сложности даже у, казалось бы, опытных юристов. О них стоит поговорить подробнее.

Чтобы упростить, сроки можно условно разделить на две основные группы. Каждая из них основывается на своем документе. Как известно, сделки должника можно оспорить по нормам или Гражданского кодекса, или ФЗ «О несостоятельности (банкротстве)».

Если опираетесь на Гражданский кодекс

Важно помнить: срок следует отсчитывать ВПЕРЕД с даты, когда была проведена сделка.

Сроки давности для продавца или покупателя составляют 3 года после утверждения сделки.

Сроки давности для третьих лиц (в том числе кредиторов, государственных органов или же арбитражных управляющих) составляют 10 лет после совершения сделки. Но нужно помнить, что правила обязуют подать иск не позже, чем через три года после введения конкурсного производства/реализации имущества.

Для дел, где речь идет о недвижимости, есть особенность: исковая давность отсчитывается после регистрации сделки Росреестром. Дата подписания договора сторонами не учитывается.

Если опираетесь на ФЗ «О несостоятельности (банкротстве)»

Главное правило: срок на оспаривание сделки отсчитывается НАЗАД с момента, когда суд принял заявление о банкротстве должника. В общем случае оспариванию подлежат сделки, которые попали в 3-летний период. Отправной точкой для отсчета этого срока считается момент публикации определения Арбитражного суда о принятии заявления о банкротстве.

Кроме того, в процедуре банкротства есть срок на подачу заявления об оспаривании сделки. Он составляет 1 год и в общем случае отсчитывается вперед с момента введения конкурсного производства/реализации имущества. Если за это время управляющий не увидел подозрительных сделок и не подал заявление об их оспаривании, суд откажет в иске, опираясь на истечение срока давности. Чтобы избежать этого, конкурсный управляющий должен будет доказать, что не имел возможности выявить факт проведения сделки в отведенный годичный период.

Случай с миноритарным кредитором

Нередко бывают случаи, когда миноритарный кредитор (с долей меньше 10% в реестре требований) теряет возможность отстаивать свои интересы. Действительно, в законе о банкротстве есть пункт о том, что такие кредиторы не могут оспаривать сделки должника. Но грамотные юристы уже давно опираются на судебную практику, которая говорит об обратном.

Это ограничение довольно легко обойти, если иметь опыт. Наша компания на протяжении последних 8 лет успешно работает с миноритарными кредиторами и помогает им взыскивать долги. Как пример, можем привести технологию работы в деле, где кредитор имел всего 6% в реестре требований.

Как защитить свои интересы «миноритарникам»

При условии, что кредитор не имеет минимальных 10% требований, но есть все основания оспорить подозрительные сделки, мы выработали свою дорожную карту. Она состоит из трех действий:

При грамотном составлении всех документов суд должен удовлетворить заявление. Вновь назначенный арбитражник уже не будет иметь желания игнорировать ваши обращения, ибо это грозит серьезными санкциями вплоть до потери статуса.

Особо полезно — при подаче жалобы попросить суд передать право оспаривать сделки непосредственно вам. В нашей практике есть подобные успешные кейсы, которые можно получить по имейлу.

Хитрый должник

Информация в статье актуальна на дату публикации на нашем сайте igumnov.group.

Чтобы быть в курсе последних трендов по субсидиарке, банкротству и защите личных активов — приезжайте в гости.

Игумнов Дмитрий

генеральный директор «Игумнов Групп», эксперт по субсидиарке и защите личных активов, арбитражный управляющий

Специализация: представление интересов предпринимателя в государственных структурах всех уровней при привлечении к субсидиарной ответственности, взыскании ущерба, долгов по поручительству и личным займам. Безопасность личных активов.