как доначислить амортизацию в налоговом учете

Амортизация ОС по ФСБУ 6/2020: важные детали и нюансы для бухгалтера

Поскольку корректировки при переходе на ФСБУ 6/2020 «Основные средства» напрямую зависят от того, насколько правильно пересчитана амортизация по ОС, разбираем подробно, начиная с новых понятий, установленных этим стандартом, а также элементы, формулы, правила начисления амортизации.

Что такое элементы амортизации

По ФСБУ 6/2020, в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих — новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта — сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью — предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности — это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко — это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного — ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины — не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» — 400 000 рублей — не уменьшает бухгалтерскую прибыль компании. А именно — на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента.

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат — сколько денег практически поступит в компанию от продажи объекта.

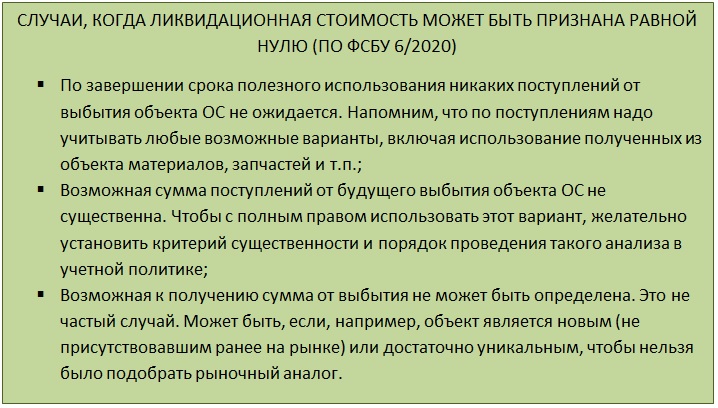

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен — срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод — по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход — не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9).

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год — на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Способ списания стоимости по сумме чисел лет срока полезного использования для начисления амортизации ФСБУ 6/2020 не предусмотрен.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

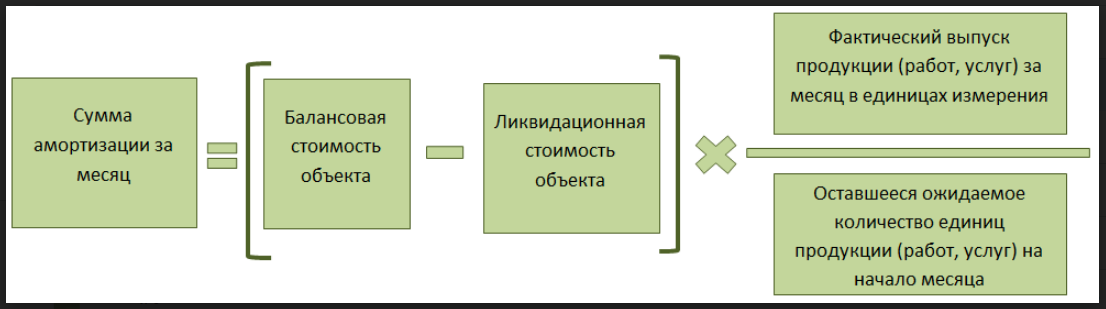

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Объем продукции (работ, услуг) для подстановки в формулу надо определять именно по тому, что выпущено. Не по отгрузке и не по выручке от продажи!

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность — укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

ФСБУ 6/2020 предусматривает несколько ситуаций, когда амортизацию не надо начислять. Так, не амортизируют:

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично — с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Исправление ошибок прошлых лет: доначисление амортизации за прошлые периоды

Пример исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

Порядок исправления ошибок прошлых лет (доначисление амортизации) в редакции 2 «1С:Бухгалтерии государственного учреждения 8» рассмотрим на следующем примере.

Пример

В отчетном периоде (в октябре 2019 года) субъектом учета (казенным учреждением) обнаружена ошибка, допущенная в 2017 году: при принятии к учету в 2017 году основного средства (ОС) «Гараж» стоимостью 2 000 000 руб. в БГУ2 не поставили флаг Начислять амортизацию, в связи с чем за 2017, 2018 и 2019 годы амортизация не начислялась. В Инвентарной карточке учета нефинансовых активов (ф. 0504031) по данному ОС отсутствует информация о сумме амортизации.

Дебет 401 29 271 Кредит 104 ХХ 411

— сумма амортизации за 2017 год;

Дебет 401 28 271 Кредит 104 ХХ 411

— сумма амортизации за 2018 год;

Дебет 401 20 271 Кредит 104 ХХ 411

— сумма амортизации за 2019 год (с января по сентябрь включительно).

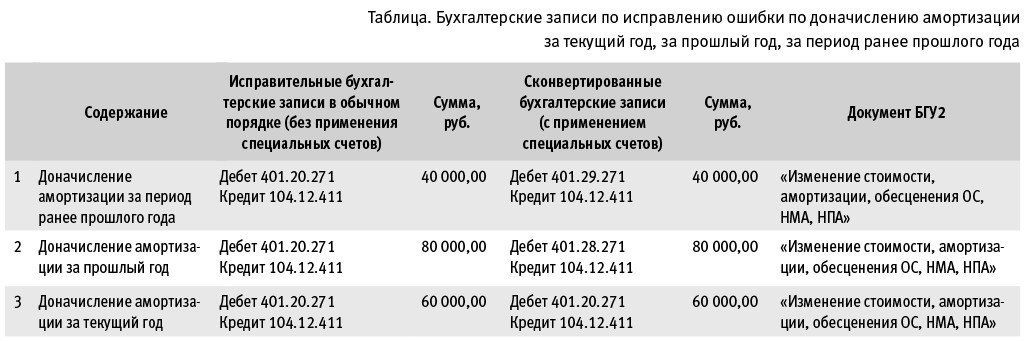

Методика исправления ошибок прошлых лет, реализованная в БГУ2, предполагает, что пользователь оформляет исправления как исправления текущего года, а затем конвертирует бухгалтерские записи с применением специальных счетов. В таблице на стр. 31 приведены бухгалтерские записи по исправлению ошибки, допущенной за период ранее прошлого года, в прошлом и в текущем годах, по доначислению амортизации в обычном порядке (без применения специальных счетов) и конвертированные бухгалтерские записи, сформированные с применением специальных счетов, а также документы, которыми они формируются в БГУ2.

Порядок отражения исправления ошибки прошлых лет

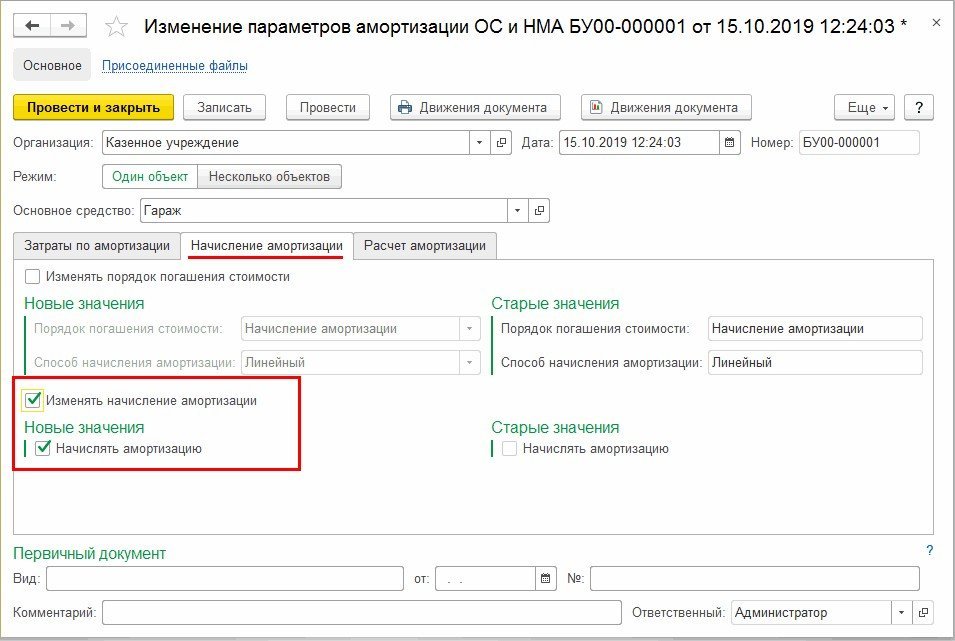

В документе следует выбрать указанное основное средство и перейти на закладку Начисление амортизации, на которой следует поставить флаги Изменять начисление амортизации и Начислять амортизацию (рис. 1).

Далее необходимо доначислить амортизацию. Для этого воспользуемся документом Изменение стоимости, амортизации, обесценения ОС, НМА, НПА (раздел ОС, НМА, НПА, группа команд Прочие операции).

Для каждой бухгалтерской операции из Таблицы следует создать отдельный документ Изменение стоимости, амортизации, обесценения ОС, НМА, НПА.

Таблица. Бухгалтерские записи по исправлению ошибки по доначислению амортизации за текущий год, за прошлый год, за период ранее прошлого года

Сначала следует создать документ Изменение стоимости, амортизации, обесценения ОС, НМА, НПА с операцией доначисления амортизации за 2017 год.

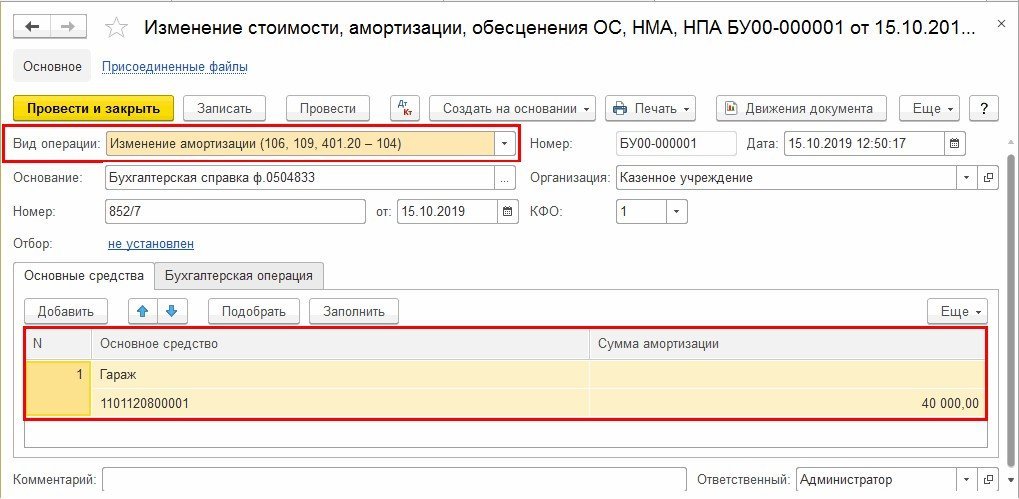

В документе Изменение стоимости, амортизации, обесценения ОС, НМА, НПА в поле Вид операции следует выбрать Изменение амортизации (106, 109, 401.20-104).

В табличной части Основные средства нужно подобрать ОС «Гараж» и в графе Сумма амортизации указать сумму амортизации за 2017 год (рис. 2).

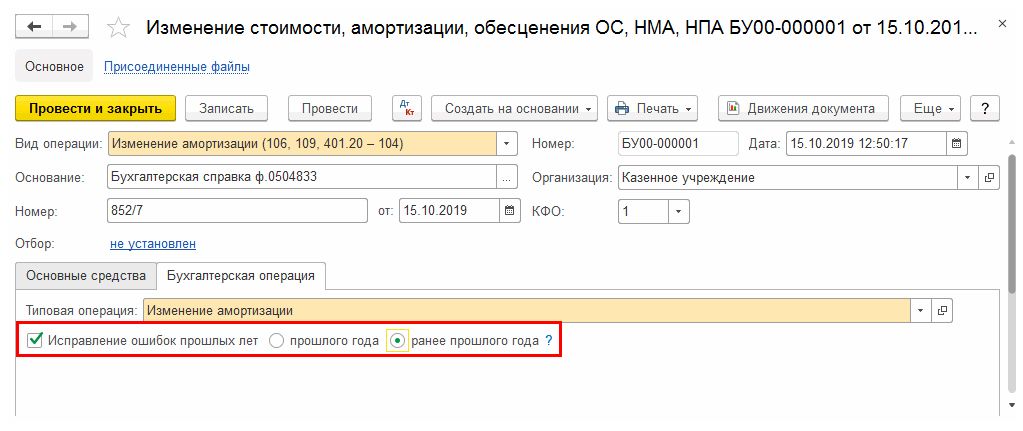

На закладке Бухгалтерская операция следует выбрать типовую операцию Изменение амортизации.

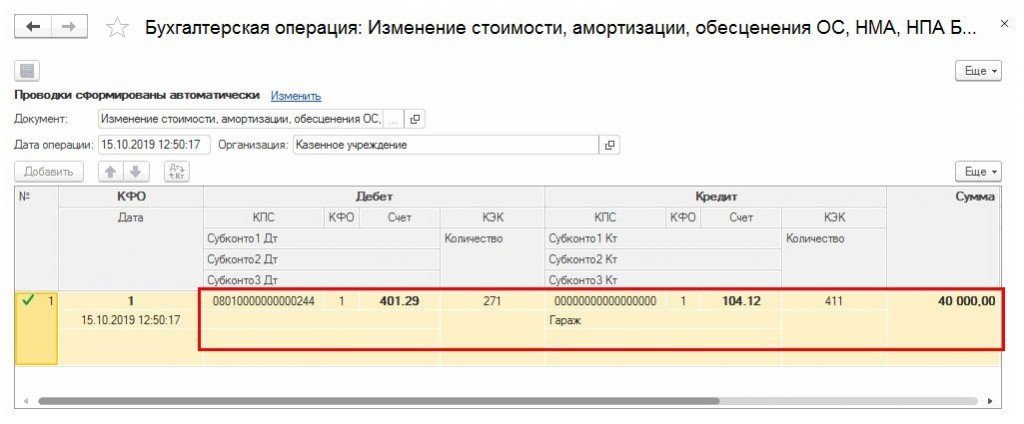

Если документ провести, будут сформированы бухгалтерские записи в обычном порядке (без применения специальных счетов):

Дебет 401.20.271 Кредит 104.12.411

— на сумму 40 000,00 руб.

Для формирования исправительных записей по ошибкам прошых лет под выбранной типовой операцией следует установить флаг Исправление ошибок прошлых лет и выбрать способ исправления ошибок ранее прошлого года (рис. 2).

При проведении документа бухгалтерские записи будут конвертированы с применением специальных счетов исправления ошибок согласно выбранному периоду.

При конвертации бухгалтерских записей анализируется проводка, которая была бы сформирована в обычном порядке. Поскольку в проводке есть счет 401.20, он заменяется на соответствующий специальный счет 401.29 (ошибка ранее прошлого года), см. рис. 3.

Аналогичным образом следует ввести документы Изменение стоимости, амортизации, обесценения ОС, НМА, НПА с операциями доначисления амортизации за 2018 и 2019 годы.

В документе Изменение стоимости, амортизации, обесценения ОС, НМА, НПА с доначислением амортизации за 2018 год в табличной части Основные средства в колонке Сумма амортизации будет указана уже введенная раннее амортизация, в строке под ней следует ввести общую сумму начисленной амортизации на конец 2018 года (за 2017 и 2018 годы). На закладке Бухгалтерская операция под выбранной типовой операцией Изменение амортизации необходимо установить флаг Исправление ошибок прошлых лет и выбрать способ исправления ошибок прошлого года.

При проведении документа будет сформирована бухгалтерская запись на сумму разницы начисленной амортизации на конец 2018 года и ранее введенной. А также бухгалтерская запись будет конвертирована с применением специальных счетов исправления ошибок согласно выбранному периоду. Поскольку в проводке есть счет 401.20, он заменяется на соответствующий специальный счет 401.28 (ошибка прошлого года).

В документе Изменение стоимости, амортизации, обесценения ОС, НМА, НПА с доначислением амортизации за 2019 год в табличной части Основные средства в колонке Сумма амортизации будет указана уже введенная раннее амортизация, в строке под ней следует ввести общую сумму начисленной амортизации за 2017, 2018 и 2019 годы до сентября 2019 года включительно. На закладке Бухгалтерская операция следует выбрать типовую операцию Изменение амортизации и провести документ.

При проведении документа будет сформирована проводка по начислению амортизации за текущий год.

После ввода исправительных операций в разделе 2 «Стоимость объекта, изменение балансовой стоимости, начисление амортизации» Инвентарной карточки (ф. 0504031) появится запись о начислении амортизации за пропущенные периоды.

Закрытие в конце года показателей счетов бухгалтерского учета по отражению ошибок прошлых лет, в частности 0 401 18 000 «Доходы финансового года, предшествующего отчетному», 0 401 19 000 «Доходы прошлых финансовых лет», 0 401 28 000 «Расходы финансового года, предшествующего отчетному», 0 401 29 000 «Расходы прошлых финансовых лет», 0 304 84 000 «Консолидируемые расчеты года, предшествующие отчетному», 0 304 94 000 «Консолидируемые расчеты года иных прошлых лет», 0 304 86 000 «Иные расчеты года, предшествующего отчетному», 0 304 96 000 «Иные расчеты прошлых лет», осуществляется в общеустановленном порядке, предусмотренном Инструкцией по применению Единого плана счетов, утв. приказом Минфина России от 01.12.2010 № 157н, с применением счета 0 401 30 000 «Финансовый результат прошлых отчетных периодов».

Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Журнал операций (ф. 0504071)

Поскольку в сформированных бухгалтерских записях присутствуют специальные счета исправления ошибок прошлых лет 401.29 и 401.28, они будут отнесены в журнал 8-ош «Журнал операций по прочим операциям (исправление ошибок прошлых лет)» датой исправления ошибки (октябрь 2019).

Главная книга (ф. 0504072)

В оборотах Главной книги (ф. 0504072) исправительные бухгалтерские записи отражаются в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (октябрь 2019) как обороты отчетного периода.

Исправительные бухгалтерские записи по балансовым счетам не включаются в обороты регламентированной бухгалтерской отчетности отчетного года (в рассматриваемом примере за 2019 год), а отражаются как входящие остатки на начало отчетного года (по состоянию на 01.01.2019).

Сведения об изменении остатков валюты баланса учреждения (ф. 0503173)

В «1С:Бухгалтерии государственного учреждения 8» редакции 2 при заполнении регламентированного бухгалтерского отчета Ф. 0503173, Изменение валюты баланса обороты со специальными счетами исправления ошибок прошлых лет учитываются в графе 6 по коду причины 03 «Исправление ошибок прошлых лет». В рассматриваемом примере обороты по исправлению ошибки прошлых лет (начисления амортизации) отражаются на начало отчетного периода как увеличение входящих остатков по счету 104.00 (стр. 020).

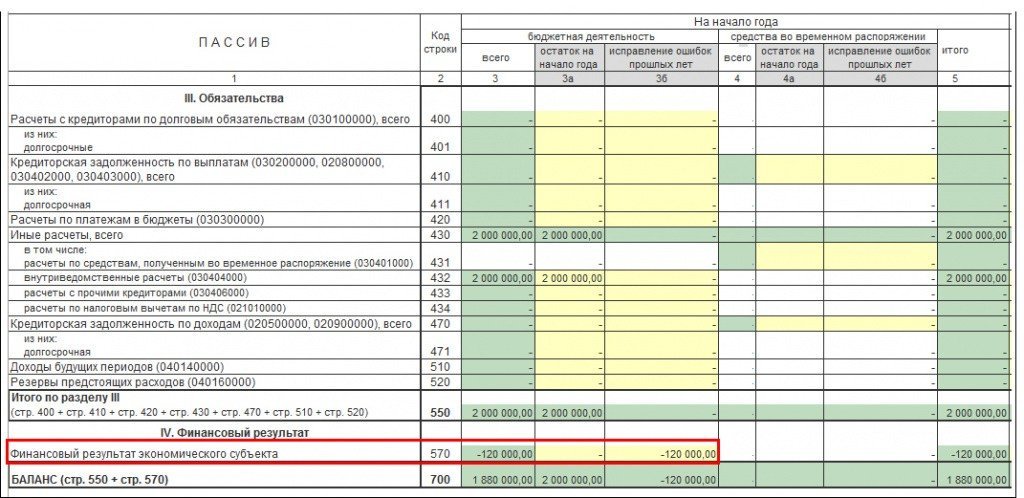

Обороты по специальным счетам исправления ошибок 401.29 и 401.28 учитываются в строке 570 «Финансовый результат экономического субъекта».

Баланс (ф. 0503130)

Сумма входящих остатков финансового результата на начало 2019 года будет скорректирована в сторону уменьшения на 120 00,00 руб. из-за исправления ошибки прошлых лет и будет отражена по строке 570 в служебной графе 3б «На начало года, бюджетная деятельность, исправление ошибок прошлых лет».

Для удобства заполнения и анализа в Отчете ф. 0503130 графы начальных остатков (3, 4) разделены на две подграфы:

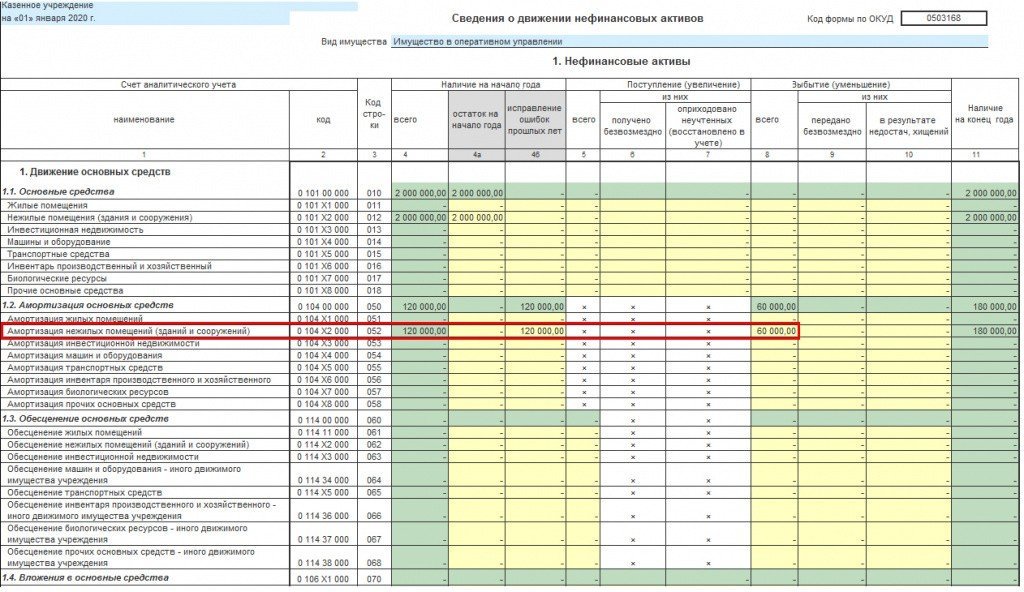

Сведения о движении нефинансовых активов (ф. 0503168)

В рассматриваемом Примере сумма входящих остатков вложений в основные средства по счету 104.12 на начало 2019 года будет скорректирована в сторону увеличения на 120 000,00 руб. из-за исправления ошибки прошлых лет и будет отражена по строке 052 «Амортизация нежилых помещений (зданий и сооружений)» (рис. 5):

В графе 8 отражается сумма по начислению амортизации текущего года.

О начислении амортизации по неиспользуемому объекту ОС

Автор: Кошкина Т. Ю., эксперт информационно-справочной системы «Аюдар Инфо»

Приобретенное организацией имущество было введено в эксплуатацию и использовалось в хозяйственной деятельности. Ввиду отсутствия заказов потребность в нем временно отпала, в связи с чем оборудование было сдано на склад и хранится там на протяжении продолжительного периода (более 8 месяцев). Обязана ли организация перевести его на консервацию и прекратить начисление амортизации в целях налогообложения прибыли?

Три варианта действий

Анализируя ответы на вопрос, какие последствия возникают в налоговом учете в связи с временным неиспользованием амортизируемого имущества, приходишь к выводу о существовании трех точек зрения:

объекты можно амортизировать и учитывать суммы амортизации в качестве расходов;

объекты следует продолжать амортизировать, но суммы амортизации не уменьшают базу по налогу на прибыль, поскольку расходы экономически не обоснованны;

объект должен быть переведен на консервацию и исключен из состава амортизируемого имущества.

Рассмотрим, как сторонники каждой из названных точек зрения аргументируют свою позицию, а также постараемся дать рекомендации практикам налогового учета.

Вариант 1: начисляем амортизацию и учитываем ее в расходах

В защиту данного варианта приводятся следующие доводы. Согласно п. 3 ст. 256 НК РФ из состава амортизируемого имущества исключаются ОС, переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев. В пункте 2 ст. 322 НК РФ указано, что начисление амортизации не производится по ОС, переведенным по решению руководства организации на консервацию продолжительностью свыше трех месяцев. В главе 25 НК РФ нет положений, обязывающих переводить объекты на консервацию. Таким образом, руководитель организации вправе, но не обязан принять решение о переводе объекта ОС на консервацию. Если данное решение не принято, организация должна продолжать амортизировать имущество и учитывать суммы амортизации в составе расходов.

Финансовое и налоговое ведомства поддерживают эту точку зрения. В частности, в письмах Минфина России от 28.02.2013 № 03-03-10/5834 и от 25.03.2013 № 03-03-06/2/9224 говорится: перечень основных средств, исключаемых из состава амортизируемого имущества, установлен п. 3 ст. 256 НК РФ. При этом указанные положения не предусматривают требования о прекращении начисления амортизации в случае отсутствия дохода от использования амортизируемого имущества в какой-либо промежуток времени. Произвольное исключение имущества из состава амортизируемого, в том числе по критерию временного неполучения дохода, НК РФ не предусмотрено.

Этот же вывод содержится в Письме ФНС России от 12.04.2013 № ЕД-4-3/6818@, в котором дополнительно имеется ссылка на Постановление ФАС СЗО от 13.04.2009 по делу № А75-5350/2008.

К сведению: в период, когда имущество временно не используется в производстве товаров (работ, услуг) по технологическим или экономическим причинам, начисление амортизации не прекращается (Письмо Минфина России от 25.01.2011 № 03-03-06/1/24).

В Письме от 07.06.2013 № 03-03-06/1/21209 Минфин, отвечая на вопрос, необходимо ли исключить из состава расходов, уменьшающих базу по налогу на прибыль, суммы начисленной амортизации по неиспользуемому зданию до момента его реализации (филиал закрыт, здание на консервацию не переведено), указал: случаи исключения основных средств из состава амортизируемого имущества определены закрытым перечнем, установленным п. 3 ст. 256 НК РФ.

Вариант 2: амортизация начисляется, но в расходах не учитывается

Сторонники такого варианта указывают, что начисление амортизации прекращается в случае выбытия либо полного списания стоимости ОС или исключения объекта из состава амортизируемого имущества. Временное неиспользование объекта, как было сказано выше, не влечет его исключение из состава амортизируемого имущества, поэтому амортизировать ОС необходимо, но суммы амортизации нельзя учитывать при определении базы по налогу на прибыль, поскольку такие затраты необоснованны.

Несмотря на то, что регулирующие органы прямо данную позицию не излагали, чиновники исходят из того, что расходы в виде сумм амортизации должны быть экономически оправданными. В частности, в Письме от 12.04.2018 № 03-03-06/1/24220 Минфин подчеркнул:

исключение из состава амортизируемого имуществаОС, находящихся в резерве, гл. 25 НК РФ не предусмотрено;

суммы начисленной амортизации включаются в состав расходов, связанных с производством и реализацией (пп. 3 п. 2 ст. 253 НК РФ);

при этом расходы должны соответствовать требованиям, установленным ст. 252 НК РФ.

К сведению: возражая против такого подхода, сторонники первой точки зрения ссылаются на то, что суммы амортизации по неиспользуемому имуществу не включены в ст. 270 НК РФ, содержащую перечень расходов, не учитываемых в целях налогообложения прибыли. Полагаем, этот аргумент является довольно слабым, поскольку названный перечень является открытым за счет наличия п. 49 – иные расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ.

Вариант 3: неиспользование объекта в течение более трех месяцев обязывает перевести его на консервацию и исключить из состава амортизируемого имущества

В пользу этого варианта приводятся следующие аргументы. Из определений понятий «амортизируемое имущество» и «основные средства» видно, что объекты должны использоваться для извлечения дохода (п. 1 ст. 256, п. 1 ст. 257 НК РФ). Соответственно, если объект не используется в производственной деятельности, его необходимо вывести из состава амортизируемого имущества. Если объект ОС пригоден для дальнейшей эксплуатации, но временно не используется в производственной деятельности, его нужно перевести на консервацию. Причем обязанность консервации, по мнению УФНС по г. Москве, возникает даже в отношении рекламной установки – амортизация не начисляется с момента демонтажа до момента новой установки (Письмо от 01.12.2009 № 16-15/125953).

Как быть?

На наш взгляд, формулировки п. 3 ст. 256 и п. 2 ст. 322 НК РФ (о переводе ОС на консервацию по решению руководства организации) не позволяют согласиться с третьим вариантом и считать, что налогоплательщик в любом случае обязан прекратить начисление амортизации по временно не используемым объектам.

К сведению: доводы налоговой инспекции об обязанности налогоплательщика произвести консервацию скважин, которые бездействуют в течение более шести месяцев, не принимаются, поскольку действующим законодательством не установлена обязанность общества по проведению консервации и не определены сроки ее проведения (Постановление ФАС МО от 27.10.2010 № КА-А40/11434-10-2 по делу № А40-113713/09-118-872).

Однако мы отнюдь не призываем игнорировать положение п. 1 ст. 256 и п. 1 ст. 257 НК РФ о том, что объекты ОС (как часть амортизируемого имущества) должны использоваться в деятельности, направленной на получение доходов. Длительное неиспользование ОС (на протяжении более трех месяцев) неизбежно приведет к спорам с налоговыми органами, которые будут настаивать на необоснованности расходов в виде сумм начисляемой амортизации (п. 1 ст. 252 НК РФ). В связи с этим организация должна быть готова пояснить, почему не было принято решение о консервации. Если ответ на этот вопрос имеется, налогоплательщику удастся доказать незаконность претензий контролеров. В противном случае исход налогового спора будет зависеть от субъективного мнения конкретных судей, которые могут принять решение по формальным основаниям, отдав предпочтение одному из вариантов:

временное неиспользование имущества не влечет прекращения амортизации, расходы обоснованны;

расходы в виде сумм амортизации не используемых для извлечения доходов объектов не соответствуют требованиям ст. 252 НК РФ.

На наш взгляд, положения гл. 25 НК РФ об объектах ОС, амортизации (и не только) необходимо применять последовательно и в совокупности, а не в отрыве друг от друга. Полагаем, можно использовать следующую пошаговую схему.

Вводная: организация приобрела (создала) имущество, срок использования которого превышает 12 месяцев, а первоначальная стоимость выше 100 000 руб.

Шаг 1: объект предназначен для использования в деятельности, направленной на получение доходов? При отрицательном ответе на вопрос объект не включается в состав амортизируемого имущества, СПИ не устанавливается, амортизация не начисляется. В случае положительного ответа переходим к шагу 2.

Шаг 2: объект введен в эксплуатацию? Положительный ответ на вопрос позволяет начислять амортизацию и учитывать эти расходы в целях налогообложения. В противном случае амортизация не начисляется (расходы не возникают).

В отношении ранее введенных в эксплуатацию объектов, использование которых прекращено, следует оценить причины и предполагаемый срок неиспользования объекта и принять одно из трех обоснованных решений:

переводим объект на консервацию;

продолжаем начислять амортизацию, но не учитываем такие суммы в качестве налоговых расходов;

продолжаем начислять амортизацию, суммы которой учитываем при определении базы по налогу на прибыль.

Подчеркнем, выбор того или иного варианта осуществляется в отношении каждого конкретного объекта (возможно, нескольких объектов), но не в целом для амортизируемого имущества. Иными словами, один из предложенных вариантов нельзя выбрать в качестве универсального и закрепить в учетной политике организации. Универсальность в данном случае неуместна, поскольку не может быть обоснованной.

В качестве некоторых ориентиров приведем несколько примеров.

Полагаем, последняя ситуация нуждается в дополнительных пояснениях. Как было указано выше, имеется Письмо Минфина России от 07.06.2013 № 03-03-06/1/21209, в котором дан ответ на вопрос: можно ли учитывать в составе расходов суммы начисленной амортизации по неиспользуемому зданию до момента его реализации (организация закрыла филиал, но не перевела здание на консервацию). Проследим логику чиновников. Сначала они напомнили про требование п. 1 ст. 252 НК РФ о том, что расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Затем в письме процитирован п. 1 ст. 256 НК РФ, содержащий определение амортизируемого имущества. Далее сказано, что п. 2 ст. 256 НК РФ предусмотрен перечень амортизируемого имущества, которое не подлежит амортизации. В отношении иного имущества (не указанного в п. 2 ст. 256 НК РФ) налогоплательщикам предоставлено право уменьшения его стоимости посредством амортизации, которая начинает начисляться с момента ввода объекта в эксплуатацию (начала использования имущества в деятельности организации). После этого сказано: прекращение начисления амортизации происходит в случае физического выбытия или полного списания стоимости объекта амортизируемого имущества (ст. 259.1 и 259.2 НК РФ). И наконец, п. 3 ст. 256 НК РФ установлен закрытый перечень случаев исключения ОС из состава амортизируемого имущества.

Иными словами, Минфин исходит из того, что в случае отнесения объекта к амортизируемому имуществу налогоплательщик с момента ввода в эксплуатацию начинает начислять амортизацию и учитывает эти суммы в расходах. Так продолжается до полного списания стоимости объекта при условии, что он физически существует и не наступил ни один из случаев, поименованных в п. 3 ст. 256 НК РФ. Получается, что статус амортизируемого имущества присваивается объекту практически «раз и навсегда» и амортизация по нему априори признается экономически обоснованным расходом.

Практика показывает, что далеко не все налоговые органы разделяют такой подход. Не может согласиться с ним и автор. Именно поэтому в ситуации, когда использование объекта прекращено в связи с принятием решения о его продаже, организации целесообразно перевести его на консервацию и прекратить начисление амортизации. Дело в том, что объект перестал удовлетворять условию п. 1 ст. 256 и п. 1 ст. 257 НК РФ об использовании в деятельности, направленной на получение доходов. Не исключено, что это обстоятельство судьи признают решающим, что позволит им встать на сторону налогового органа. Во всяком случае, рассматривая споры об обоснованности признания сумм амортизации в составе расходов, судьи нередко учитывают, предполагается ли в дальнейшем использование объекта в деятельности организации.

Возможно, некоторые налогоплательщики не согласятся с целесообразностью перевода имущества на консервацию и, не желая рисковать, будут продолжать начислять амортизацию по предназначенному для продажи объекту, но не учитывать такие суммы в налоговых расходах (второй из трех названных выше вариантов). Несогласные с этим вариантом специалисты апеллируют к тому, что он противоречит п. 5 ст. 259.1 НК РФ, в соответствии с которым начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям. На наш взгляд, противоречия не возникает, поскольку с момента прекращения использования и принятия решения о продаже объект можно считать выбывшим из состава амортизируемого имущества налогоплательщика.