как доначислить ндфл если неправильно использован налоговый вычет

Переплата по НДФЛ: откуда она берется и как ее вернуть

НДФЛ особенный налог — он перечисляется в бюджет из суммы доходов физического лица. Это означает, что работодатель должен перечислить в бюджет ровно столько НДФЛ, сколько он удержал из доходов работника. Организация, выступающая в роли налогового агента, не имеет права уплачивать налог за счет своих средств. Что делать, если вы неверно рассчитали налог и удержали больше? Или ошиблись в платежке и вместо 1000 рублей, перевели 10 тысяч, можно их вернуть или зачесть?

Прямой запрет на оплату НДФЛ за счет агента указан в п. 9 ст. 226 НК РФ: «Уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим Кодексом при неправомерном неудержании (неполном удержании) налога налоговым агентом».

Иначе говоря, НДФЛ — это не тот налог, который можно заплатить авансом на год вперед. Он перечисляется в бюджет каждый раз при выплате дохода физическому лицу. Почему же переплата все-таки возникает?

Когда может возникнуть переплата по НДФЛ

Переплата по НДФЛ в бюджет может образоваться в случае, когда организация — налоговый агент излишне удержала и перечислила в бюджет НДФЛ с сумм дохода, выплаченного физическому лицу.

Когда ошибка в исчислении НДФЛ установлена и доходы налогоплательщика откорректированы, то излишне удержанная и перечисленная сумма НДФЛ должна быть возвращена физлицу. А так как налоговый агент эту сумму уже перечислил в бюджет, то, соответственно, организация должна обратиться в налоговый орган за возвратом излишне уплаченных сумм НДФЛ.

Ситуации, при которых может быть излишне удержан налог, следующие:

Как вернуть работнику излишне удержанный налог

Порядок возврата НДФЛ работнику указан в ст. 231 НК РФ.

После того как бухгалтер пересчитает налог и определит излишне удержанную сумму, он должен в течение 10 рабочих дней сообщить о ней работнику. Установленной формы сообщения нет. Поэтому его можно составить в произвольной форме с указанием периода излишнего удержания налога, размера НДФЛ к возврату и просьбы предоставить банковские реквизиты для перечисления суммы налога.

После получения от работника заявления на возврат НДФЛ с указанием реквизитов расчетного счета для перечисления денег у работодателя есть 3 месяца на возврат суммы НДФЛ.

В случае нарушения срока возврата налога его нужно будет вернуть с процентами, которые начисляются за каждый календарный день просрочки исходя из ставки рефинансирования Банка России, действующей в эти дни.

Вернуть налог необходимо только в безналичном порядке и только тому физическому лицу, из доходов которого он был излишне удержан.

Налог возвращается за счет текущих и будущих платежей по НДФЛ за этого и других работников. То есть вместо перечисления НДФЛ в бюджет нужно перечислить сумму излишне удержанного налога конкретному работнику.

Может случиться так, что сумма возврата НДФЛ работнику составит больше 3-х месячной суммы исчисленного и удержанного НДФЛ по всей организации. То есть, в ближайшие три месяца просто может не хватить суммы налога, которая подлежит уплате в бюджет, для возврата налога работнику. В таком случае следует обратиться в налоговую инспекцию за возвратом. Сделать это нужно в течение 10 рабочих дней со дня получения заявления от работника.

Для этого необходимо составить и отправить в налоговый орган следующие документы:

В течение месяца налоговый орган должен перечислить деньги на расчетный счет организации. И затем уже можно будет эти деньги перечислить работнику в обычном порядке.

Также работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета. А затем уже обратиться в налоговую инспекцию.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, то все равно ему нужно вернуть налог. Процедура такая же: надо уведомить бывшего работника об излишнем удержании, получить от него заявление на возврат и перечислить сумму налога в общем порядке.

Техническая ошибка

Переплата по НДФЛ может возникнуть и в результате технической ошибки — когда бухгалтер указал в платежном поручении на уплату НДФЛ больше, чем было удержано из доходов работников. То есть, в учете все исчислено верно, но по каким- то причинам при перечислении в бюджет допущена ошибка в сумме.

В такой ситуации, согласно разъяснениями контролирующих органов, сумма переплаты должна быть возвращена организации по ее заявлению, как ошибочно перечисленная.

Порядок возврата таких сумм также регулируется ст. 78 НК РФ, так как ничего иного в НК РФ не установлено, и налоговые агенты также имеют право на своевременный зачет или возврат сумм излишне уплаченного налога, а правила, указанные в ст. 78 НК РФ, распространяются в том числе и на налоговых агентов.

Для возврата переплаты по НДФЛ нужно в налоговую инспекцию предоставить:

То есть, налоговому агенту необходимо предоставить такие документы, из которых будет понятно, что данная переплата не является суммами налога, удержанными из доходов налогоплательщиков — физических лиц, а является именно денежным средствами организации, ошибочно перечисленными в бюджет. Рекомендуется перед написанием заявления подписать с налоговой инспекцией акт сверки по НДФЛ. Тогда налоговики удостоверятся, что все начисления по лицевому счету (которые были отражены на основании расчета 6-НДФЛ) оплачены и имеющаяся переплата действительно уплачена за счет средств компании и подлежит возврату.

Исправления в отчетности и в учете

В расчете 6-НДФЛ суммы налога, возвращенного сотрудникам, отражаются в том налоговом (отчетном) периоде, в котором осуществлен его возврат. Такие суммы следует отразить по строке 090 раздела 1.

Если по физическому лицу, из доходов которого излишне удержали НДФЛ, уже предоставлена справка 2-НДФЛ за налоговый период, то тогда нужно будет предоставить корректирующую справку 2-НДФЛ за тот же период.

В бухгалтерском учете сумма налога, подлежащая возврату физическому лицу, отражается записью сторно:

Дт 70 «Расчеты с персоналом по оплате труда» Кт 68 «Расчеты по налогам и сборам».

Перечисление налога на расчетный счет физического лица отражается записью:

Дт 70 «Расчеты с персоналом по оплате труда» и Кт 51 «Расчетные счета».

Ошибочно применен вычет на ребенка. Как правильно сделать перерасчет НДФЛ?

Вопрос задал Наталья С. (КУРСК)

Ответственный за ответ: Юлия Щелкунова (★9.81/10)

Добрый вечер, сотруднику ошибочно в течение 2020 года предоставлен вычет на ребенка при расчете НДФЛ. Хотим пересчитать НДФЛ и удержать из зарплаты, как это последовательно правильно с делать в ЗУПе?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Здравствуйте! Такой пример разбирали вот в этом кейсе: Приемы исправления НДФЛ и отражение изменений в отчетности. (самый первый пример).

Пробуйте. пишите, если останутся вопросы!

Доброе утро, я посмотрела кейс, но в нем один код для вычета меняется на другой. А мне необходимо вообще вычет не применять, т.е. по факту его необходимо удалить. Как быть, если период уже закрыт и введенное заявление на вычет задним числом не удалить?

Доброе утро! Для документа «Заявление на вычеты» нет возможности исправления в будущем периоде. исправлять нужно текущий документ. в Вашем случае нужно этот документ отменить совсем. Для этого придется открыть период.

Вы пишите, что «для документа «Заявление на вычеты» нет возможности исправления в будущем периоде», но в кейсе 1, на мой взгляд, именно происходит исправление «Заявления на вычет», старое Заявление не трогают с неправильным кодом на вычет, а новое Заявление создают уже с правильным кодом на вычет, потом путем документа Перерасчет НДФЛ вносятся коррективы. Или я что-то не так понимаю?

Не совсем так. В примере потеряно право на двойной вычет, но сохранилось право на «одинарный». И мы не исправляем заявление, а вводим новое заявление с указанием правильного вычета с октября 2018. Когда мы вводим новое заявление, оно отменяет действие предыдущего заявления. Т.е. до октября 2018 останется двойной вычет, а с октября 2018 будет предоставляться «одинарный».

Если бы сотрудница совсем потеряла право на вычет с октября 2018, то мы бы просто в исходном заявлении установили месяц окончания — Сентябрь 2018.

А в случае, если как у Вас, вычет не нужно применять совсем с начала действия Заявления, то единственный вариант — отменить исходное заявление.

Исправление ошибок в учете по НДФЛ

Корректировки в учете по НДФЛ можно сделать с помощью следующих документов:

Документ Перерасчет НДФЛ делает движения не только в учете по НДФЛ, но и по взаиморасчетам с сотрудниками — по регистрам накопления:

Именно поэтому для корректировки исчисленного налога в большинстве случаев нужно пользоваться именно этим документом.

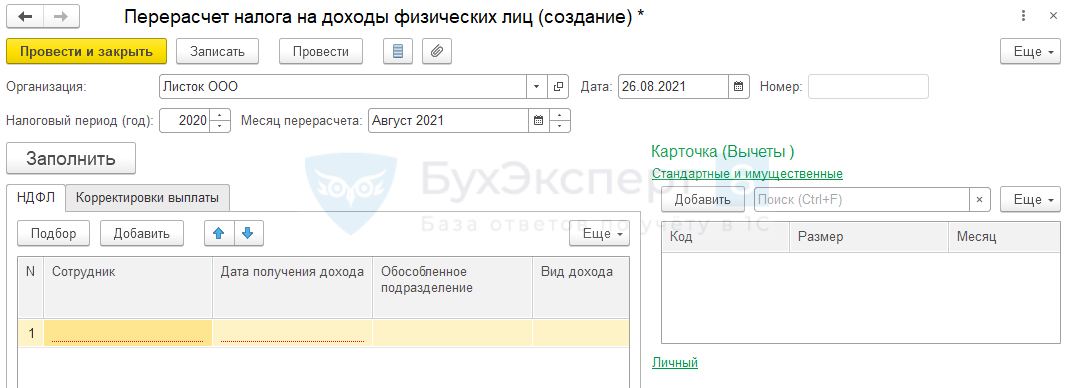

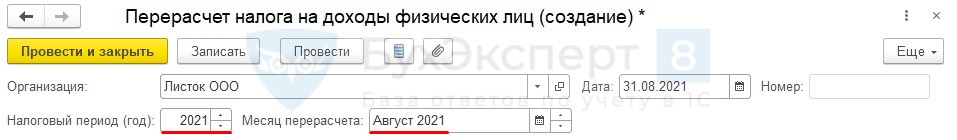

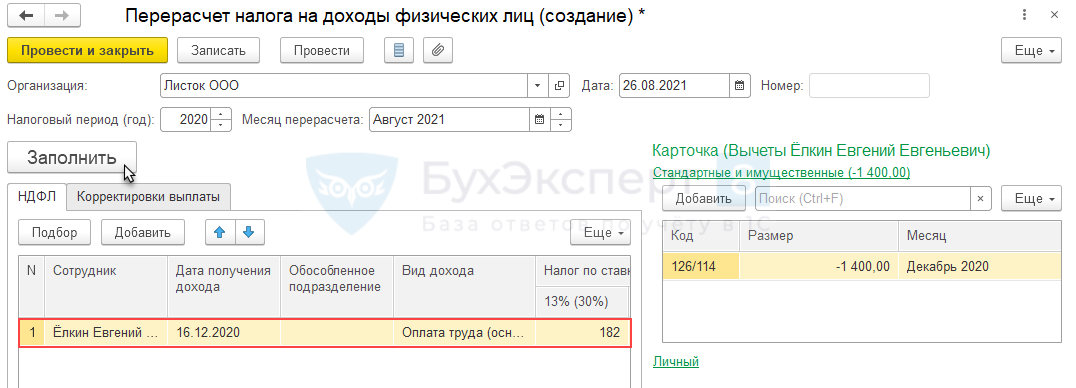

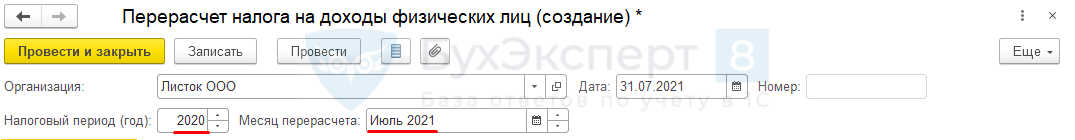

В шапке документа важно правильно указать:

Получите понятные самоучители 2021 по 1С бесплатно:

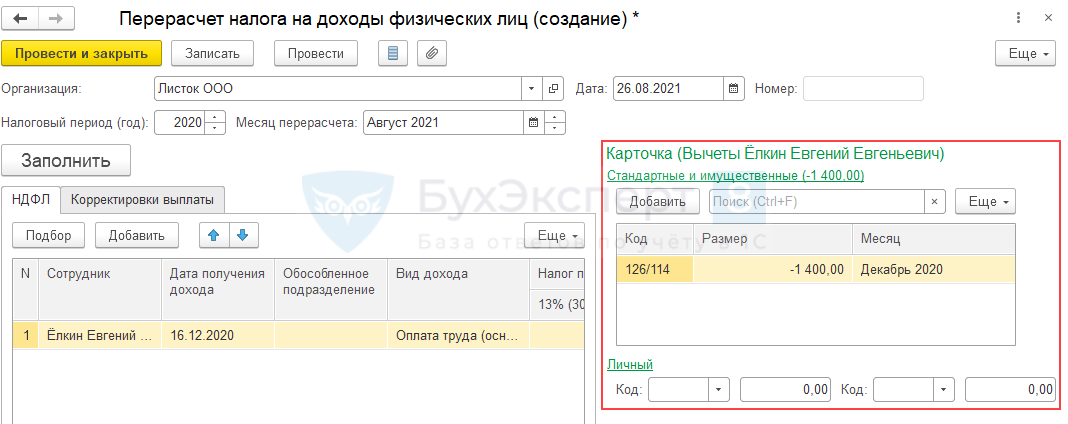

В правой части формы располагается информация о перерасчете вычетов: стандартных, имущественных и личных.

Вкладка Корректировка выплаты заполняется:

Оптимальным вариантом использования документа Перерасчет НДФЛ будет именно автоматический пересчет налога. Если НДФЛ ранее исчислен неверно, нужно найти причину ошибки, устранить ее и затем провести автоматический перерасчет исчисленного налога в документе.

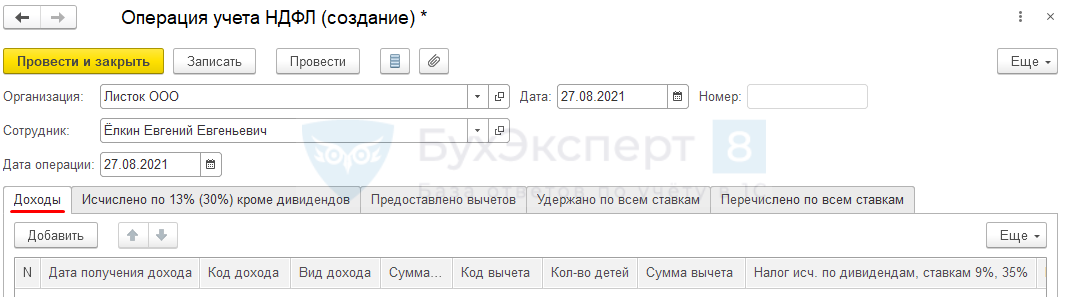

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

Вкладка «Доходы»

Вкладка Доходы имеет следующие графы:

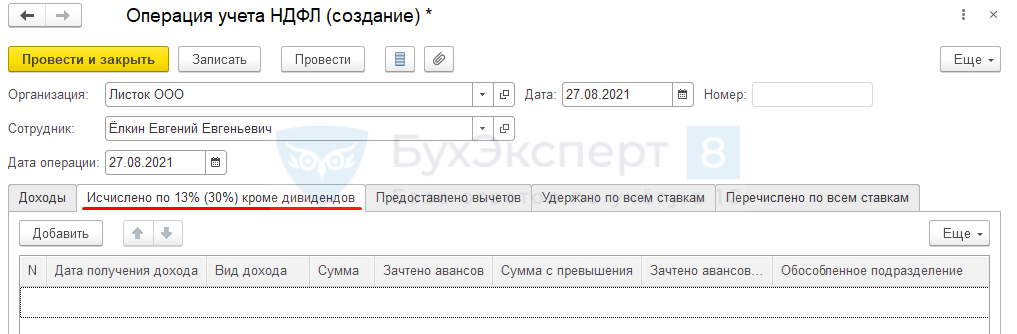

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ : информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

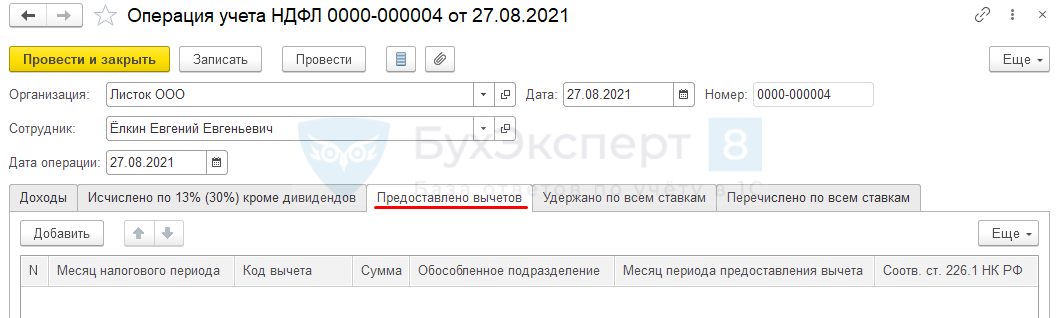

Вкладка «Предоставлено вычетов»

Вкладка Предоставлено вычетов имеет графы:

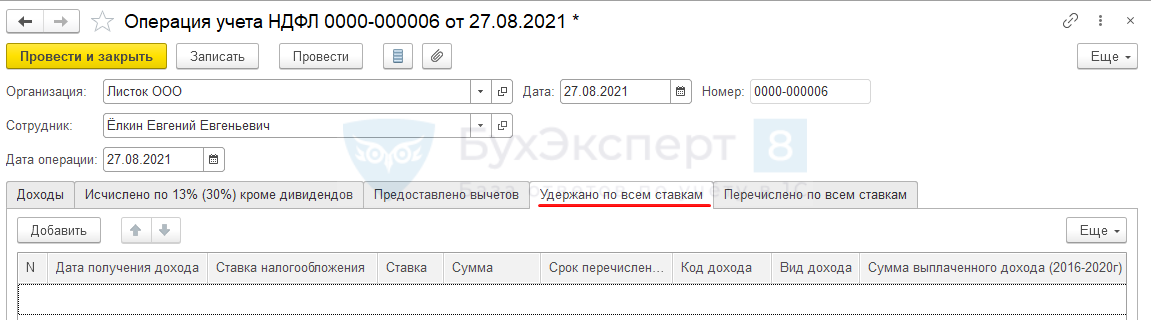

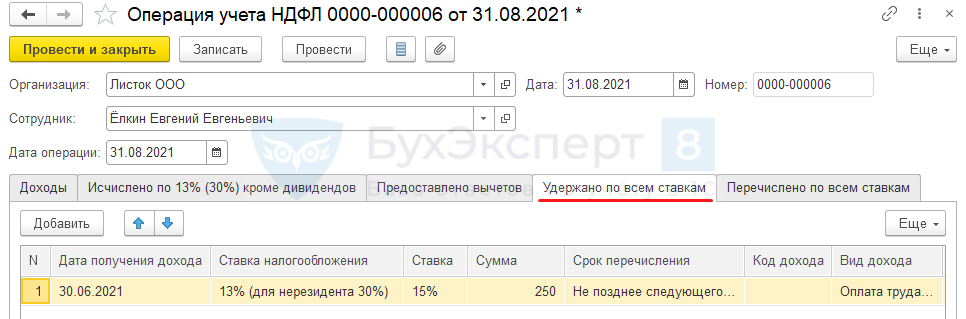

Вкладка «Удержано по всем ставкам»

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

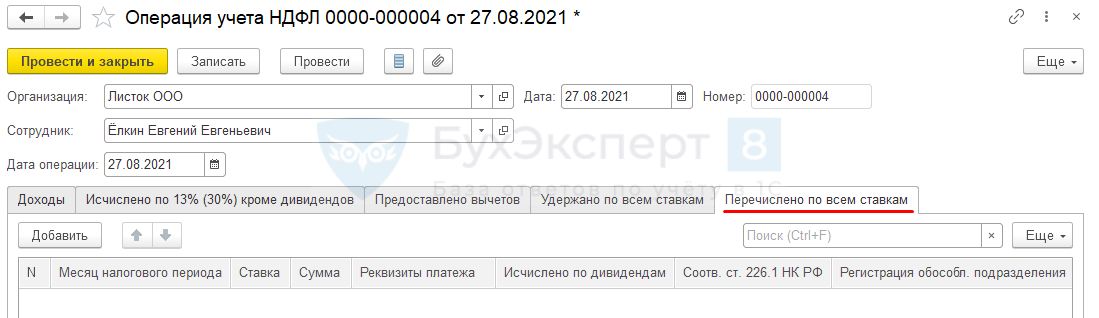

Вкладка «Перечислено по всем ставкам»

Вкладка Перечислено по всем ставкам имеет графы:

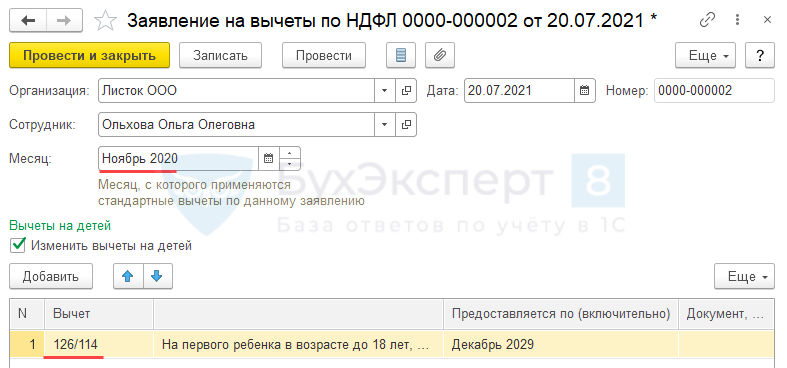

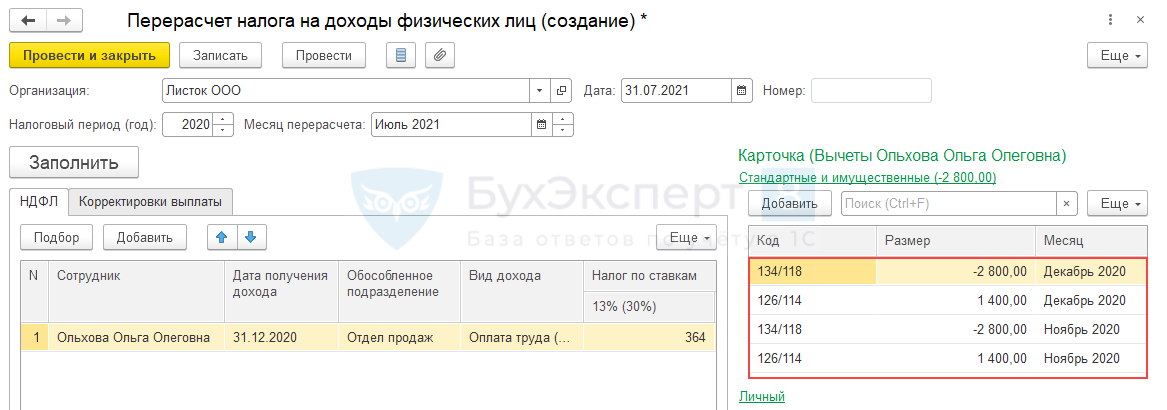

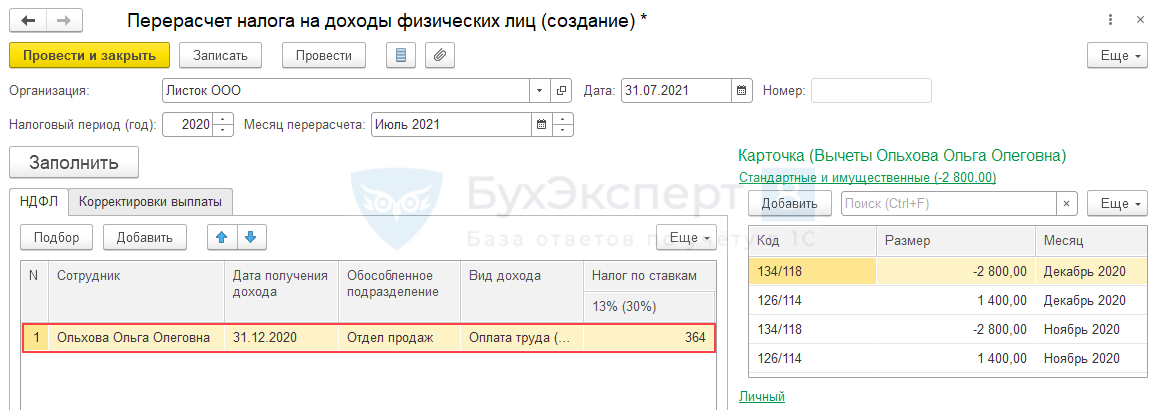

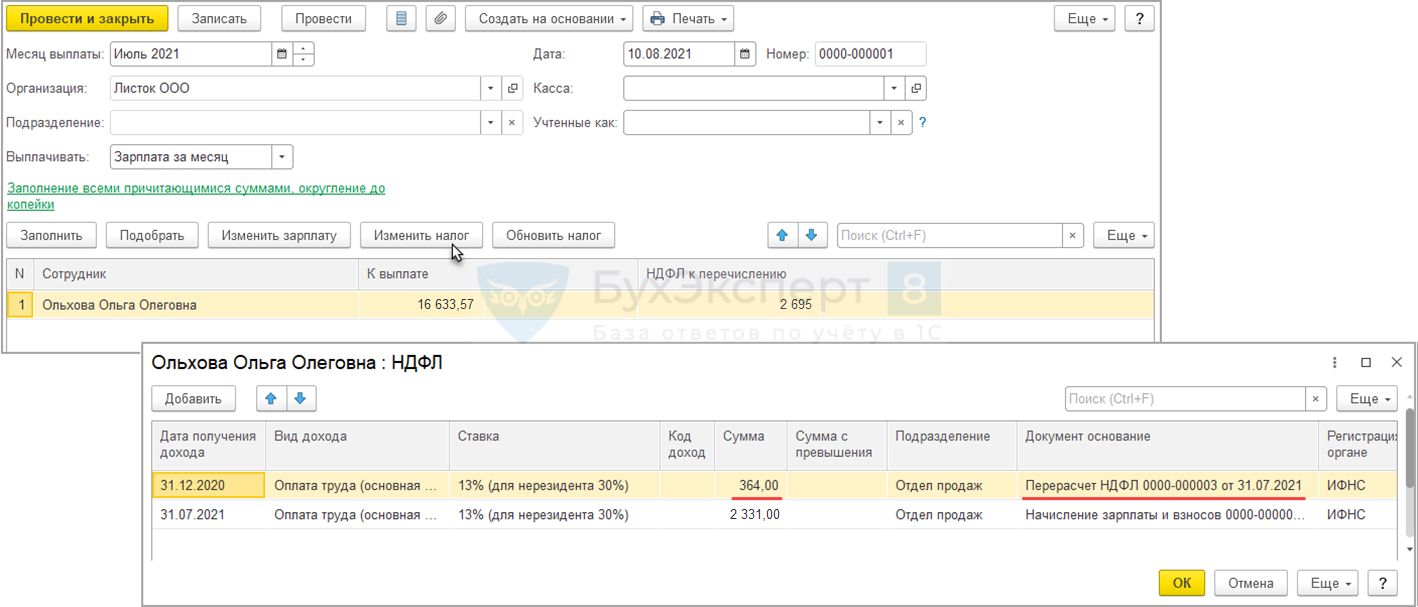

Сотруднице Ольховой О. О. предоставлялся вычет в двойном размере, как одинокому родителю по коду вычета 134. В Июле 2021 года выяснилось, что с Ноября 2020 года право на двойной вычет утеряно в связи со вступлением в брак.

Необходимо отразить перерасчет налога Ольховой О. О. в Июле 2021 года.

Введем для Ольховой О. О. новое Заявление на вычеты по НФДЛ ( Налоги и взносы – Заявления на вычеты – Заявление на вычеты по НДФЛ ), в котором укажем, что с Ноября 2020 сотруднице следует предоставлять вычет по коду 126.

По кнопке Заполнить в документе автоматически появляется перерасчет налога по Ольховой О.О. В таблице в правой части формы отображается сторнирование вычета по коду 134 и применение вычета по коду 126.

В таблице НДФЛ появилась строка, в которой отображается сумма доначисленного налога.

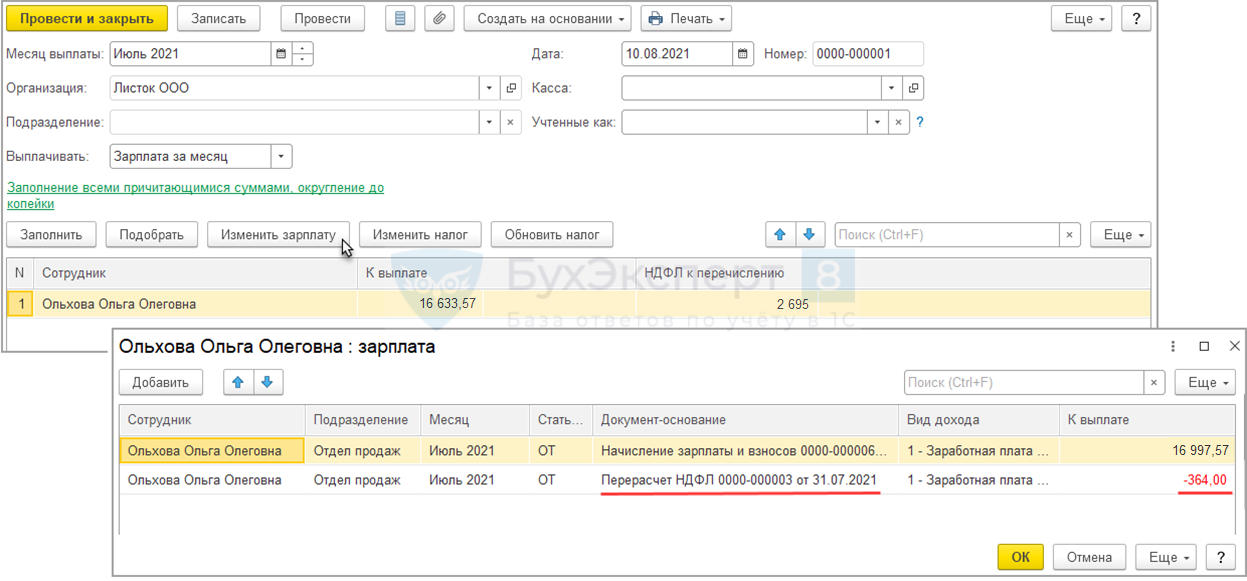

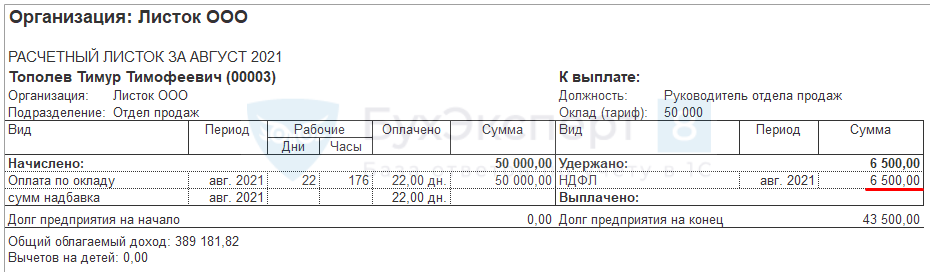

Исчисленная в документе Перерасчет НДФЛ сумма налога будет удержана при ближайшей выплате дохода. В нашем примере это выплата заработной платы за Июль 2021.

Сумма по документу-основанию Перерасчет НДФЛ уменьшит сумму к выплате.

И увеличит сумму НДФЛ к перечислению.

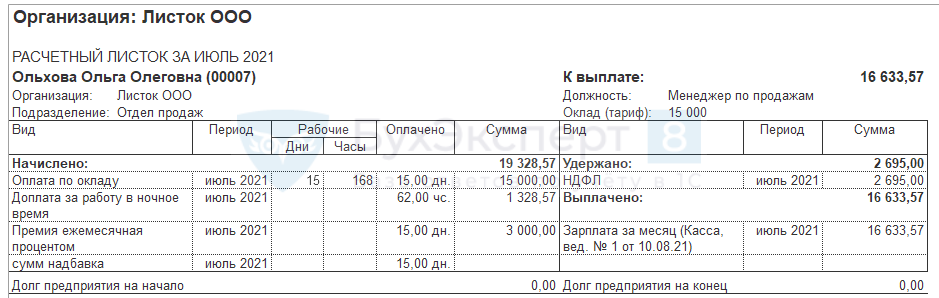

В Расчетном листке сотрудницы за Июль 2021 видно, что взаиморасчеты с работницей корректно закрылись в ноль.

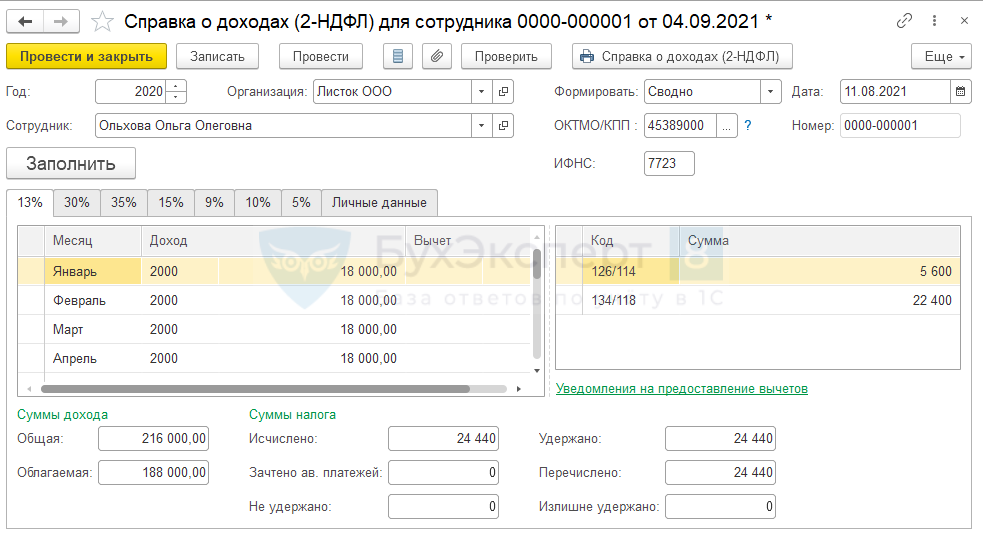

В отчетности по НДФЛ суммы перерасчета отразятся в отчетах за 2020 год.

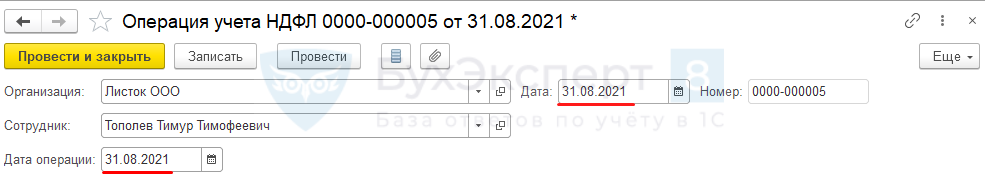

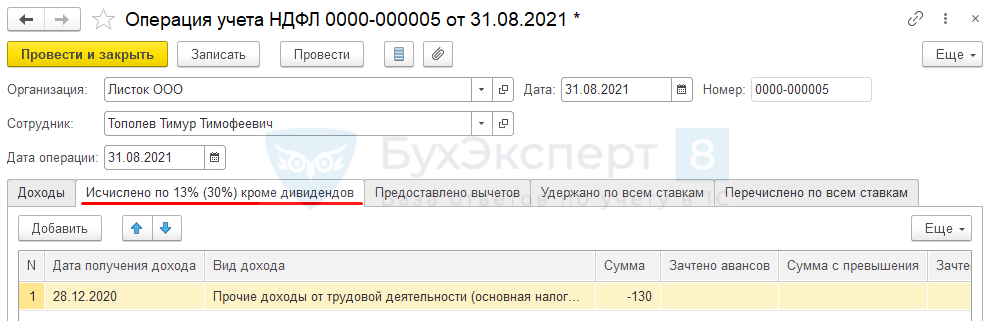

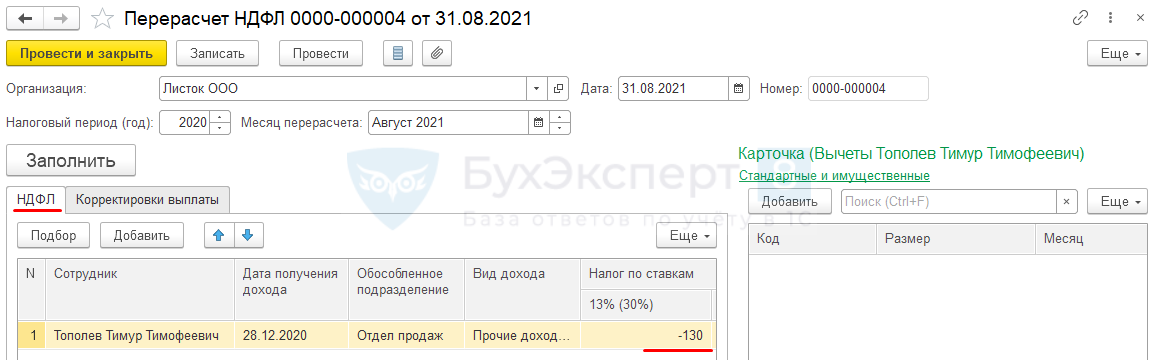

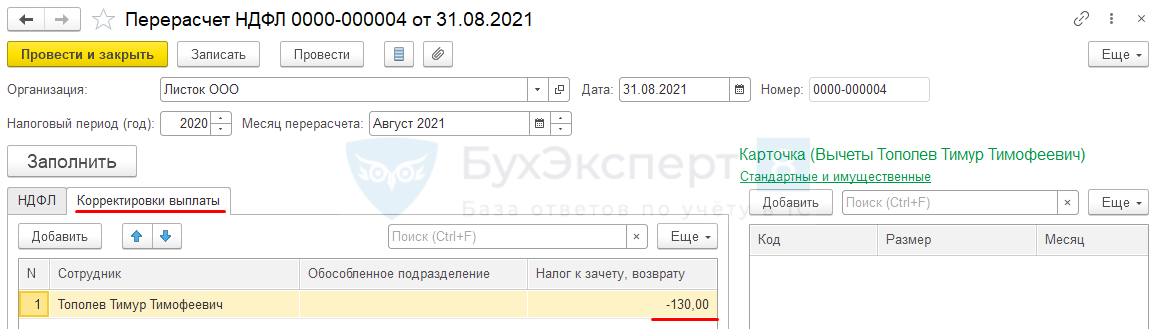

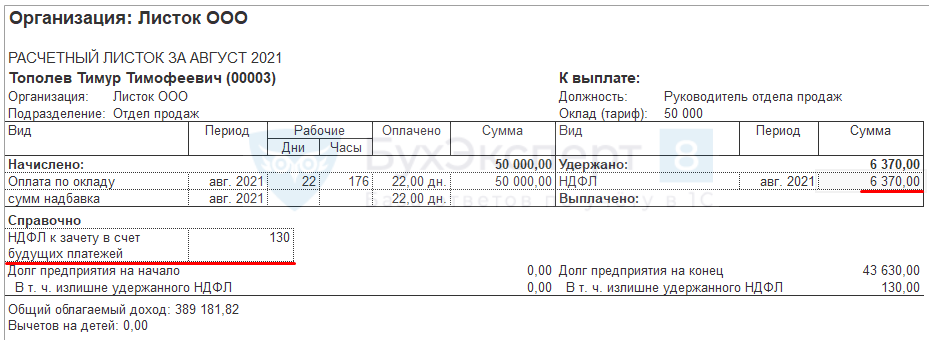

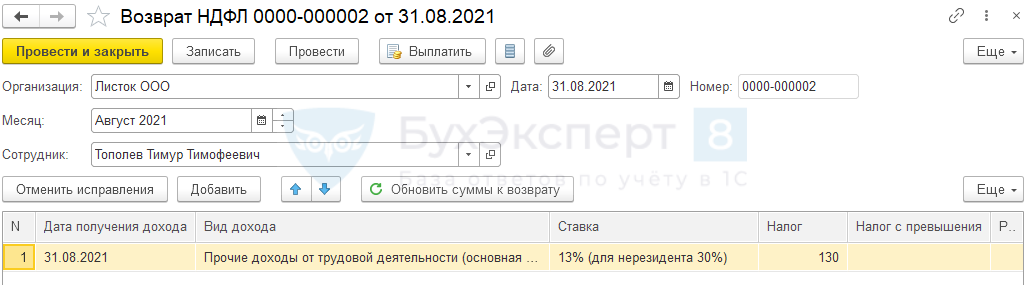

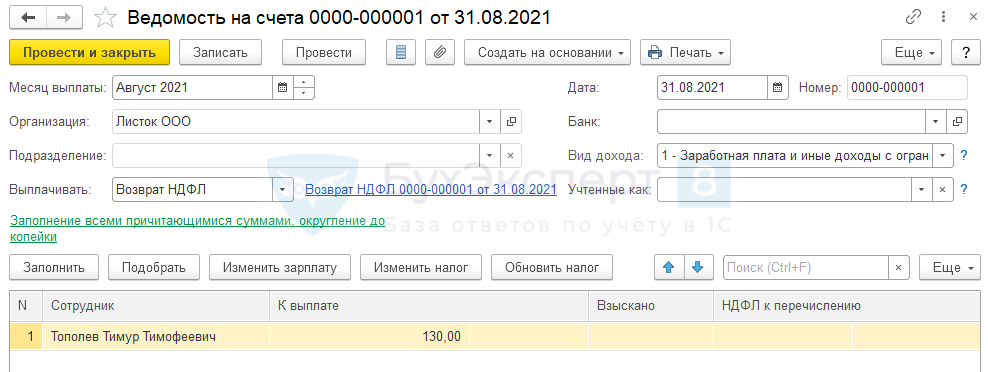

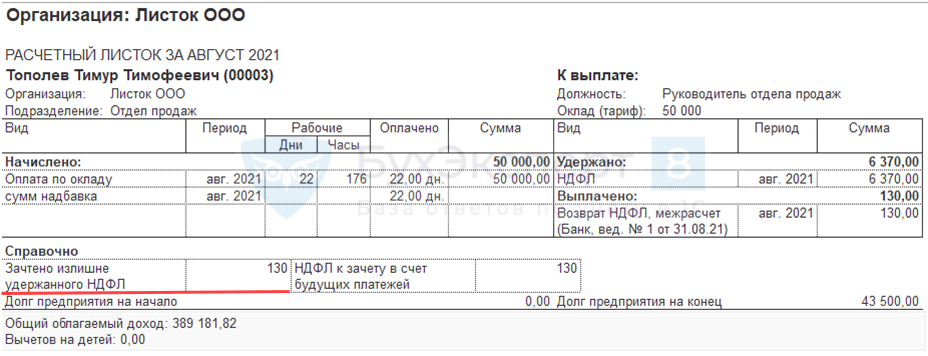

Сотруднику Тополеву Т. Т. в Декабре 2020 года было проведено начисление, которое ошибочно было настроено как облагаемое НДФЛ. Необходимо отразить перерасчет налога в Августе 2021 за Декабрь 2020 года и отразить возврат НДФЛ.

В первую очередь следует исправить данные о доходах сотрудника в 2020 году. Есть два пути, чтобы это сделать:

Мы воспользуемся вариантом 2.

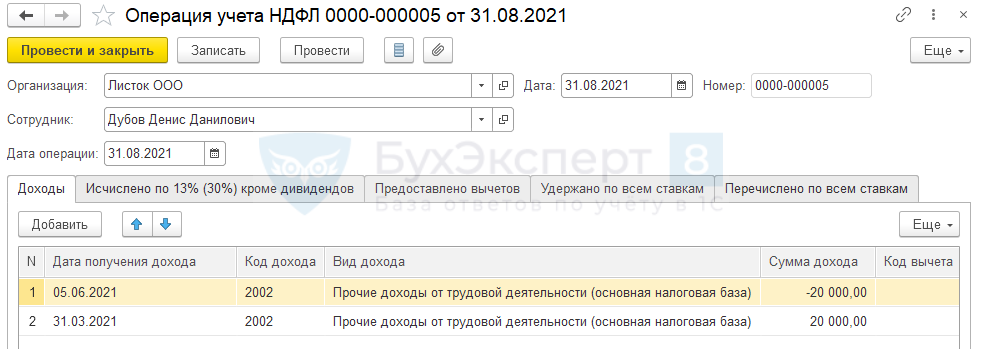

На вкладке Доходы заполним строку со сторно дохода.

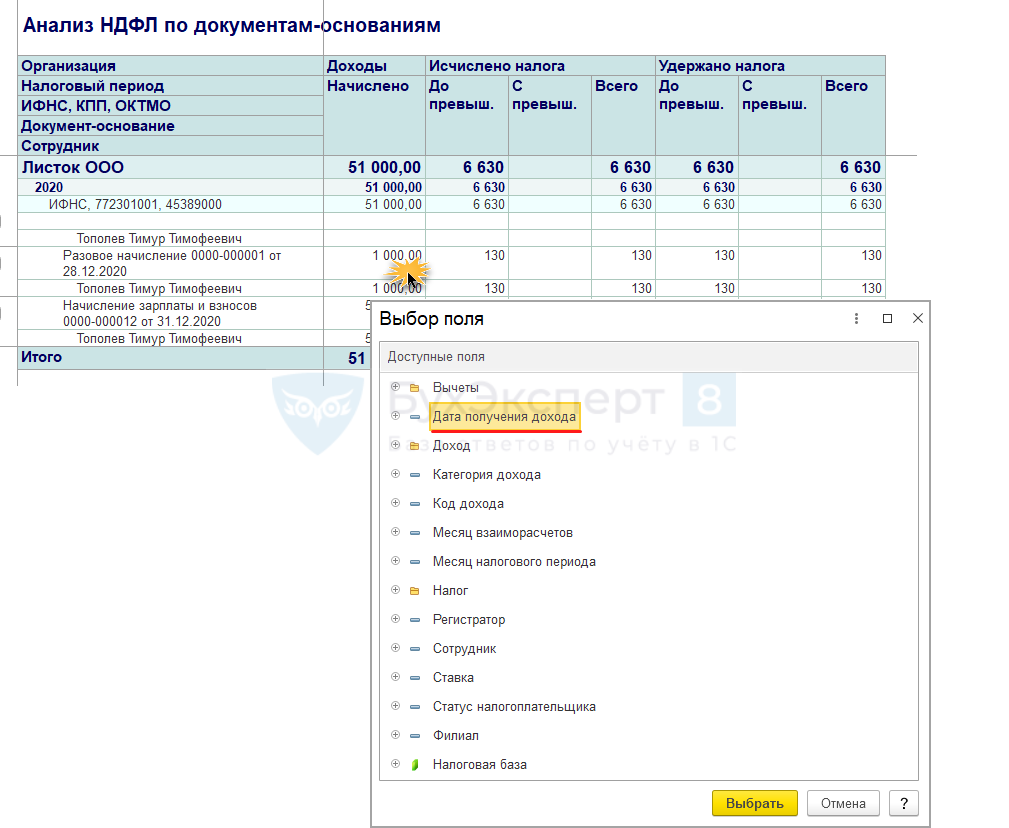

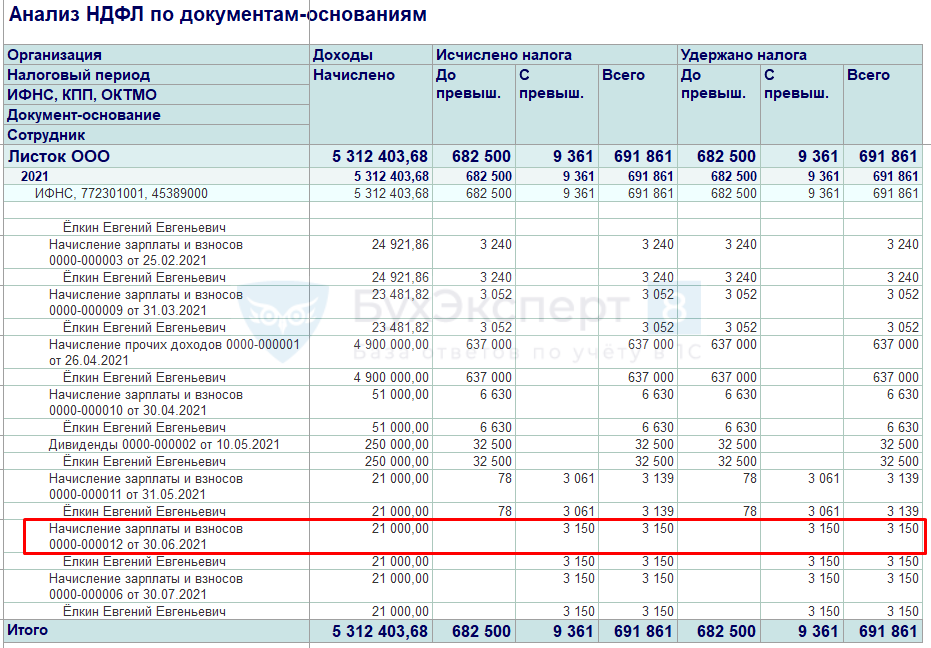

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

По кнопке Заполнить на вкладке НДФЛ отразится сторно исчисленного налога.

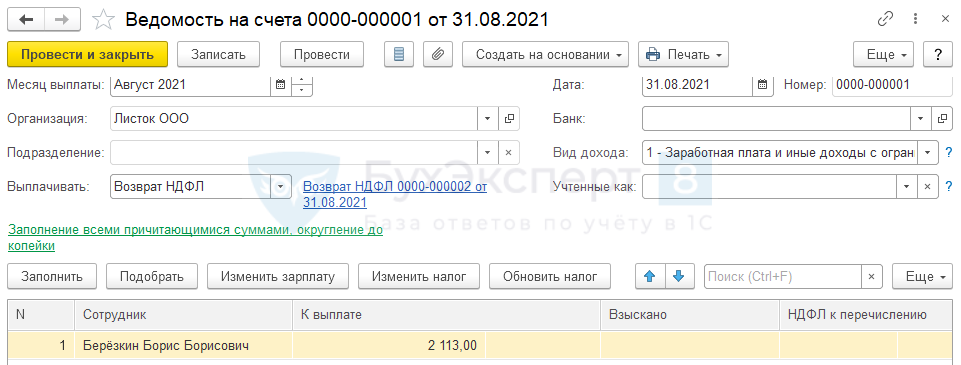

Выплату Возврата НДФЛ проведем в межрасчет через банк в соответствии со ст. 231 НК РФ.

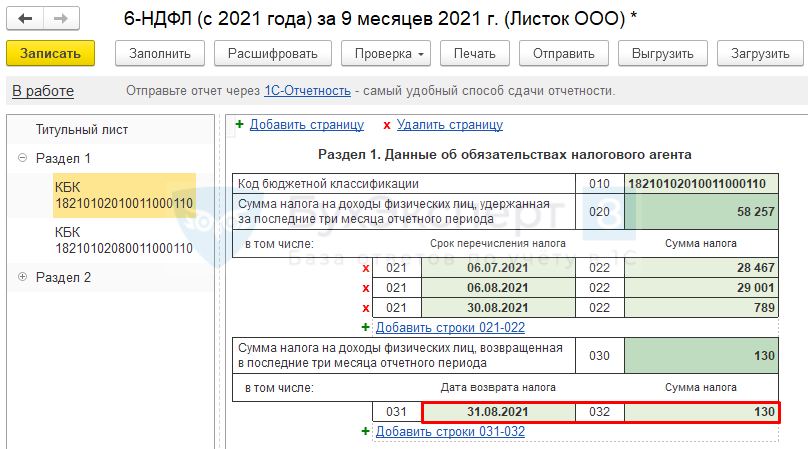

В 6-НДФЛ (с 2021 года) возврат налога будет отражен в отчёте за 9 месяцев 2021 года на дату фактического возврата.

Обратите внимание, что Дата возврата налога в 6-НДФЛ (с 2021 года) заполняется в ЗУП 3 с ошибкой:

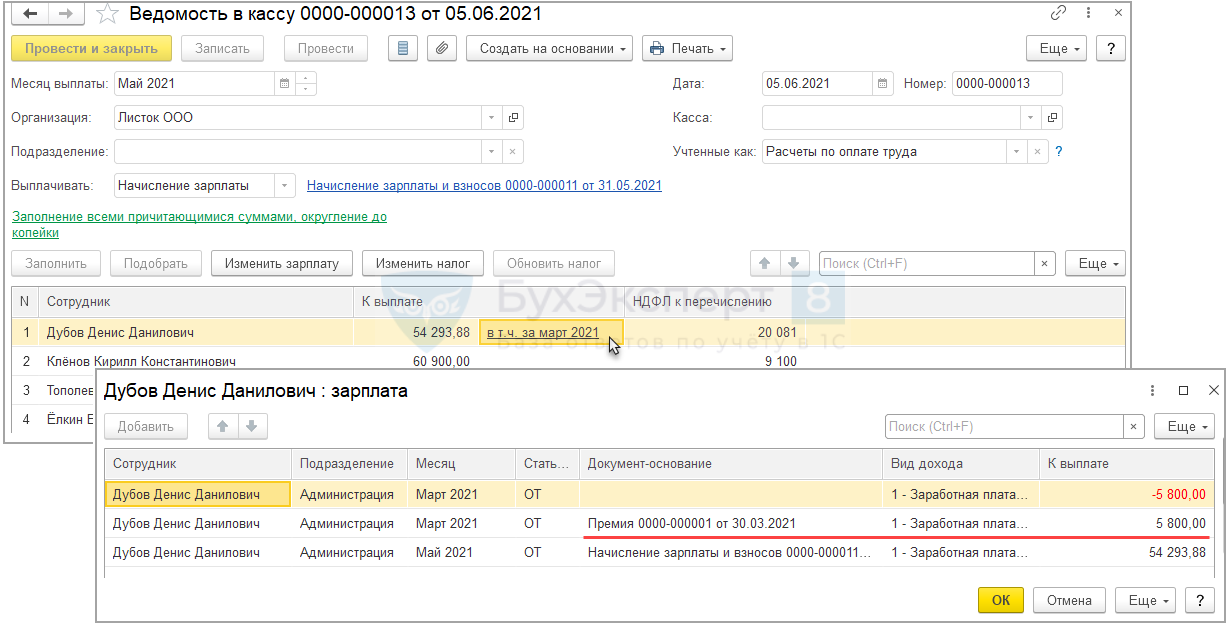

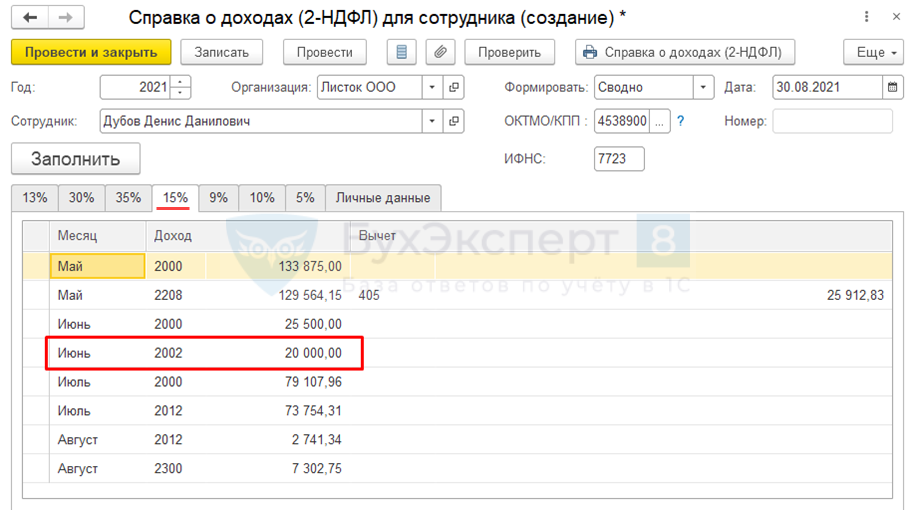

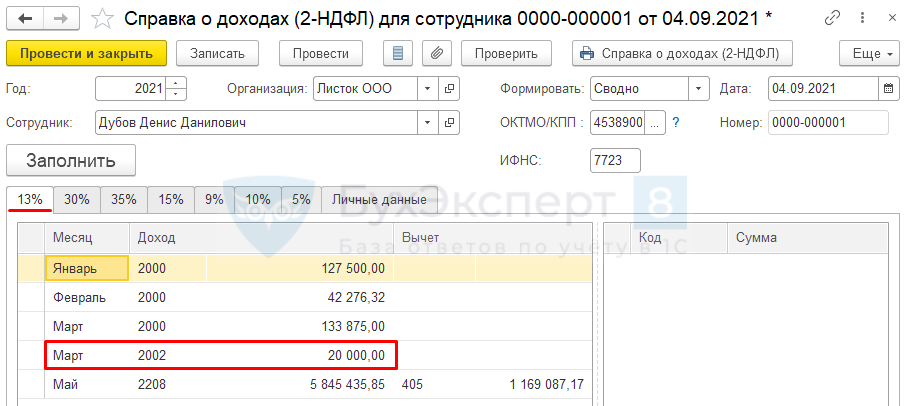

После этого премия в отчетах по НДФЛ стала относиться к Июню 2021 года. К тому же, поскольку в Мае 2021 года доход Дубова превысил 5 млн. руб., сумма премии в справке 2-НДФЛ попадает на вкладку 15%.

Перенесем доход обратно на верную дату получения дохода (31.03.2021 г.).

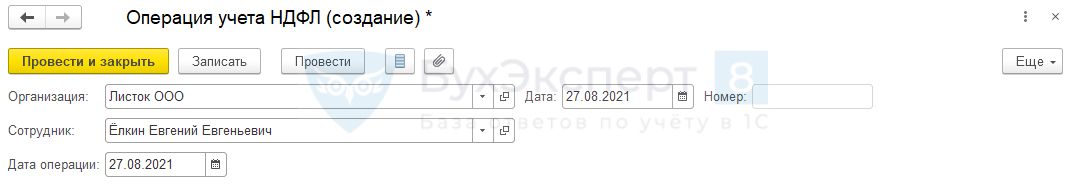

Сформируем документ Операция учета НДФЛ и отразим обратное перемещение дохода:

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

После этого доход снова будет корректно относиться к Марту 2021 года.

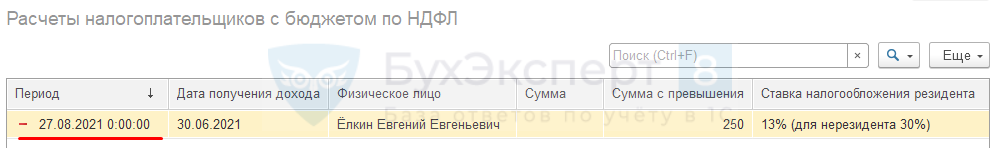

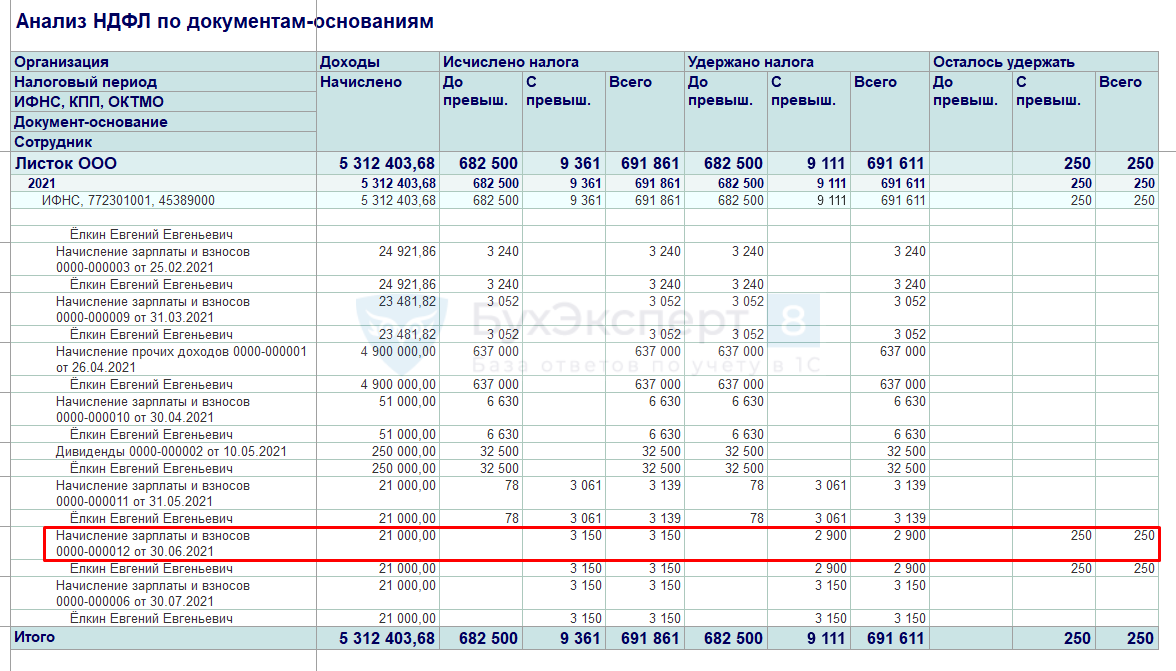

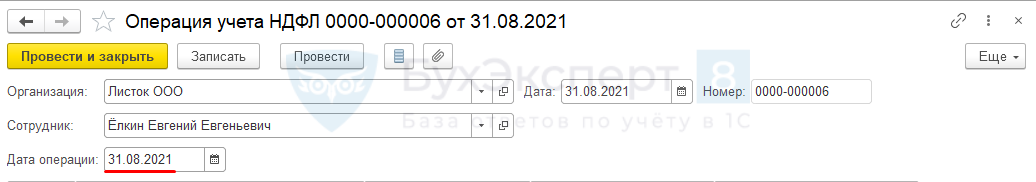

По сотруднику Ёлкину Е. Е. обнаружена ошибка в удержанном НДФЛ. В Июне 2021 года по сотруднику удержание НДФЛ в ЗУП 3 отражено не полностью. Необходимо зарегистрировать удержание остатка суммы.

Чтобы правильно заполнить данные можно использовать расшифровки в аналитических отчетах по НДФЛ.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, которым был перечислен этот налог. В нашем примере НДФЛ был перечислен вовремя, вместе с другим НДФЛ с зарплаты за Июнь 2021 года, поэтому указаны соответствующие реквизиты платежки.

Теперь сумма НДФЛ удержана полностью.

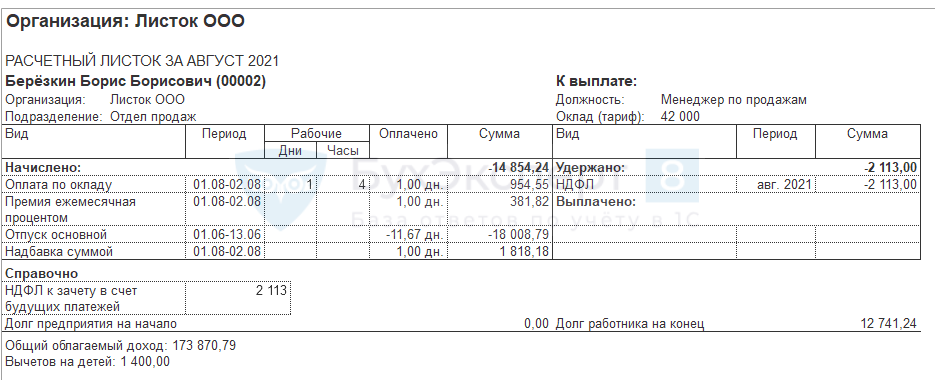

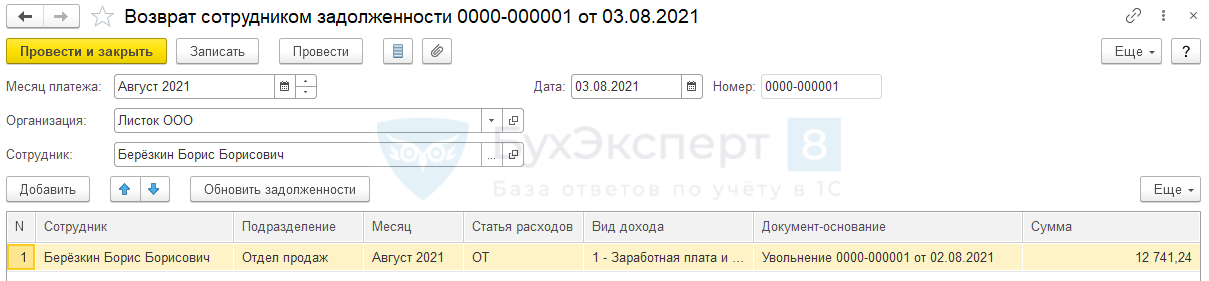

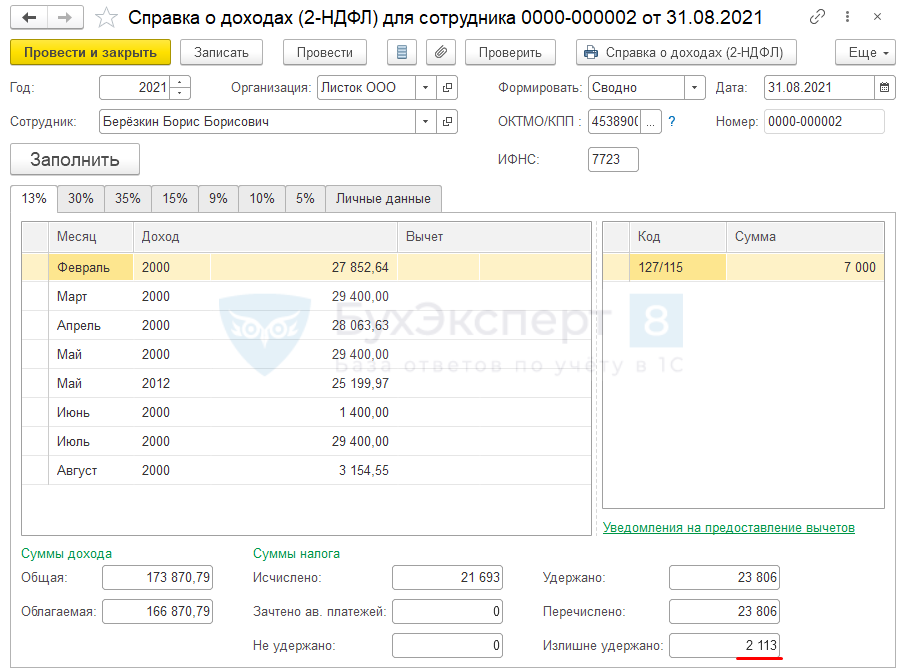

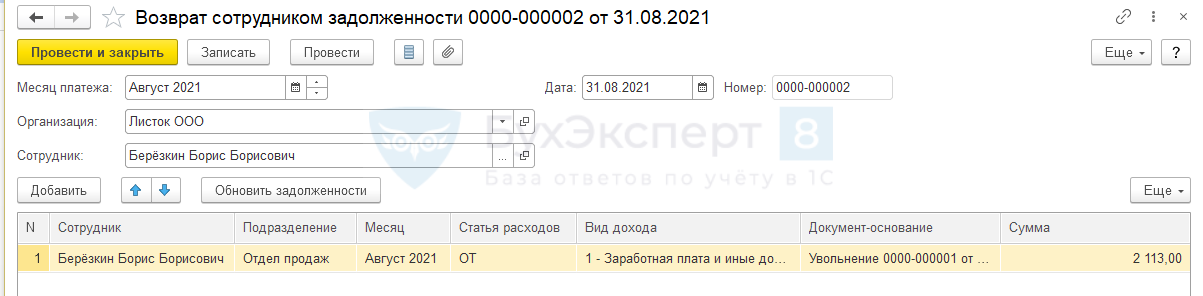

Сотрудник Березкин Б.Б. уволен 02.08.2021. При увольнении произошло удержание за использованный авансом отпуск и общая сумма начислений получилась отрицательной.

Сотрудник вернул долг в кассу организации.

Однако в учете по НДФЛ остался излишне удержанный налог.

Необходимо внести исправления, чтобы излишне удержанных сумм не было.

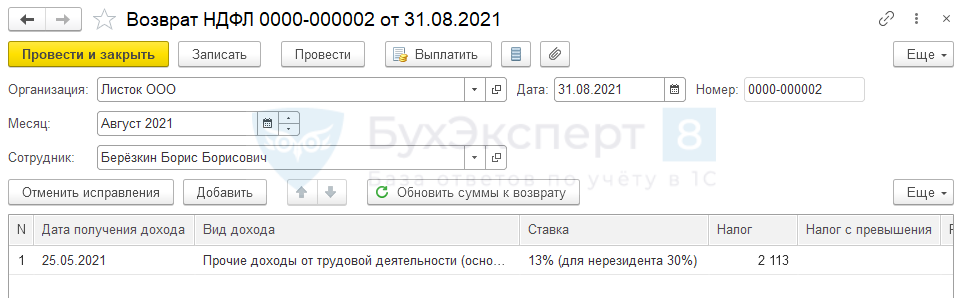

Способ исправления с использованием «Возврата НДФЛ»

Рассмотрим методическую сторону данного вопроса.

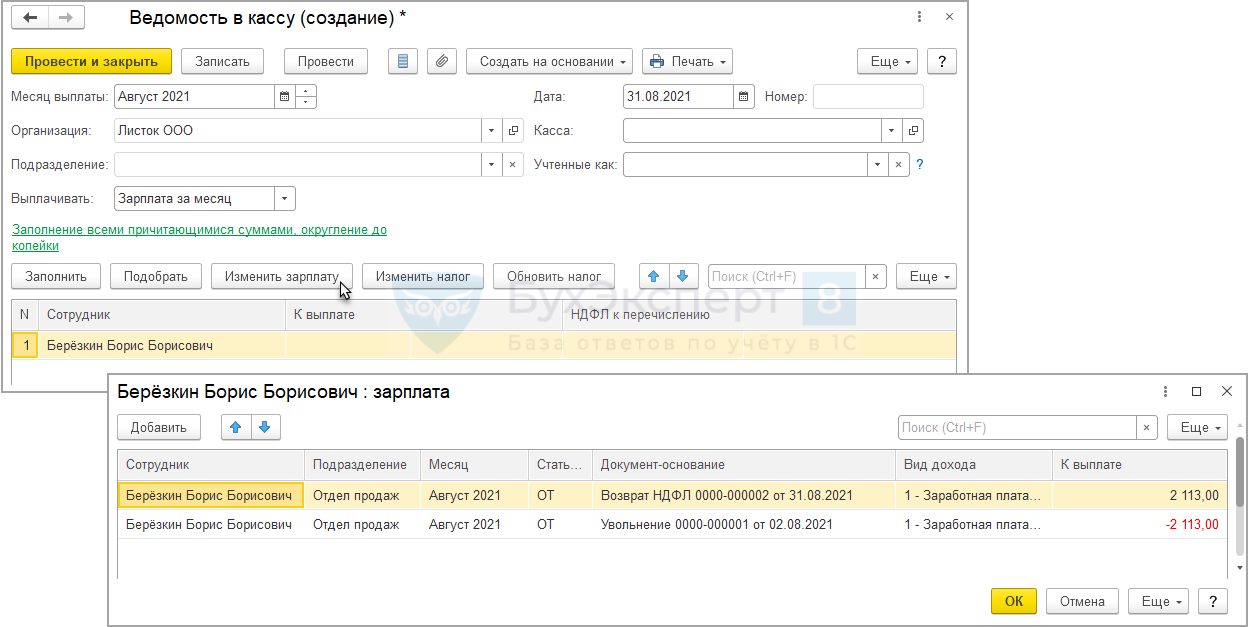

Уплачивать в бюджет можно только удержанный НДФЛ. Удержать отрицательную сумму налога нельзя. Если возникает излишне удержанный налог, то мы его должны зачесть или вернуть. Зачет налога — это уменьшение удержания НДФЛ по этому сотруднику в следующих месяцах. Но в данном случае у сотрудника не будет других доходов, и зачесть НДФЛ мы уже не сможем. Поэтому требуется вернуть сотруднику НДФЛ в соответствии со ст. 231 НК РФ.

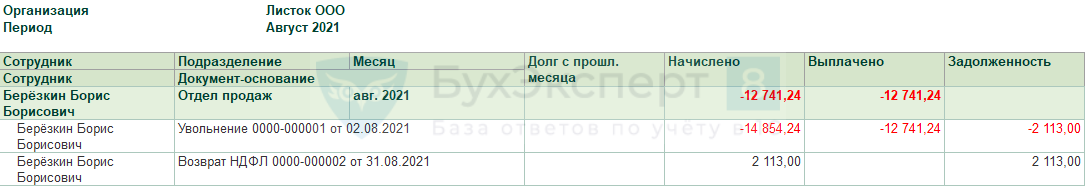

Теперь образовался долг организации перед сотрудником и долг сотрудника перед организацией на сумму излишне удержанного налога. Эту пересортицу можно увидеть в отчете Задолженность по зарплате ( Выплаты – Отчеты по выплатам – Задолженность по зарплате ).

Скорректировать взаиморасчеты можно двумя способами.

Рекомендуемый способ

Проведем выплату возвращенного налога через банк, как предписано в ст. 231 НК РФ. Сотрудник должен будет вернуть выплаченную сумму, либо за ним останется задолженность.

Взаимозачет задолженности

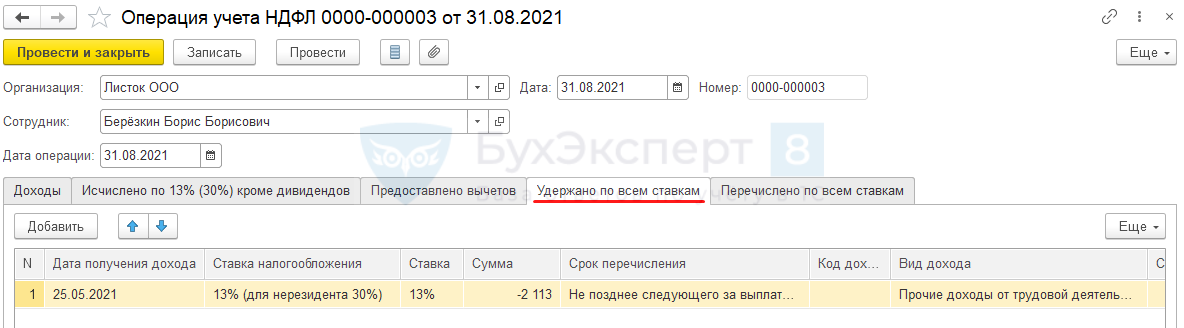

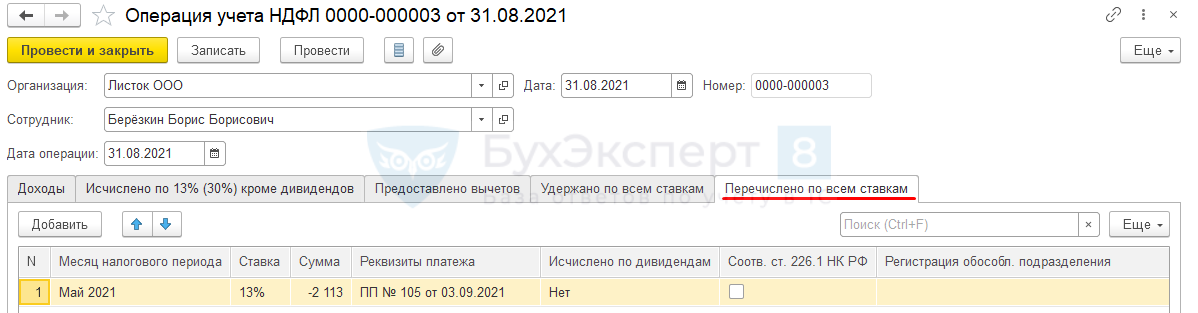

Способ корректировки без использования «Возврата НДФЛ»

Мы не рекомендуем данный способ, поскольку он противоречит НК РФ.

Принцип корректировки, тот же, что в Примере 4.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, по которой платеж был фактически уменьшен на сумму НДФЛ Берёзкина.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (2)

Если в организации ведется учет по статьям финансирования, то пересчет НДФЛ лучше делать документом «Начисление ЗП и взносов» — на вкладке «НДФЛ» нажать кнопку пересчета налога.

Буквально сегодня делал такой пересчет и в бюджетной организации. Сотрудник умер, во время больничного. Суммы начисления по больничному автоматически не исключаются из дохода, который является объектом обложения, отсторнировал их документом «Операция учета взносов», далее нужно было пересчитать НДФЛ.

Вот два недостатка документа «Перерасчет НДФЛ», из-за которых пересчет пришлось делать иначе:

1. Документ «Перерасчет НДФЛ» не пересчитал автоматически вычеты на ребенка, неверно предоставленные в больничном — а документ начисления ЗП и взносов это сделал автоматически;

2. В документе «Перерасчет НДФЛ» нет возможности исправить распределение по статьям финансирования. Мне нужно было установить отрицательный НДФЛ ровно по тем статьям финансирования и статьям затрат, которые были в больничном.

В итоге создал документ «Начисление ЗП и взносов», вкладка НДФЛ, нажал кнопку «Пересчета НДФЛ» и поправил распределение по статьям.

Здравствуйте!

Спасибо, что поделились особенностями перерасчета НДФЛ, если учет ведется по статьям финансирования! Очень ценно.