как избежать двойного налогообложения при выплате дивидендов

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

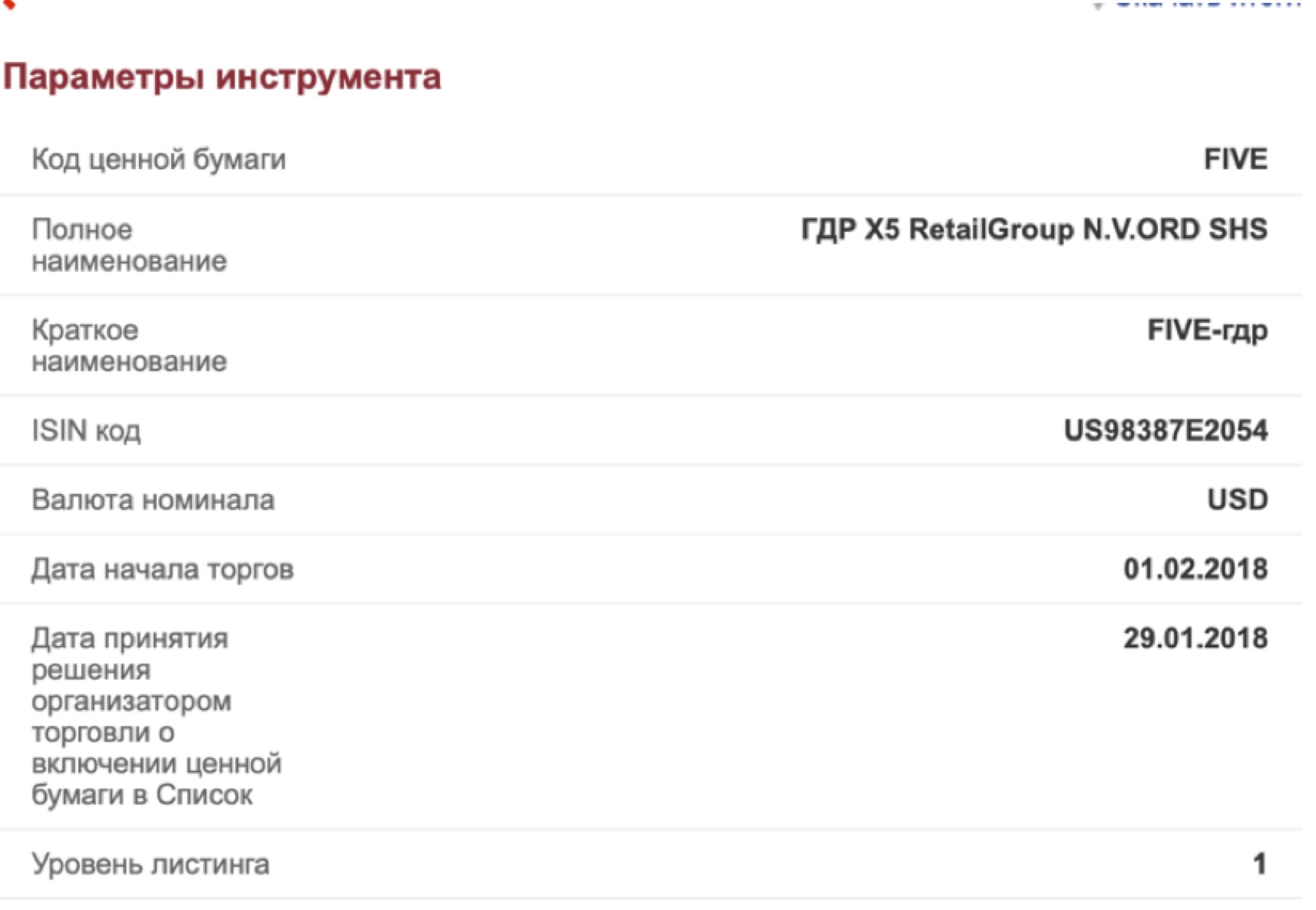

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

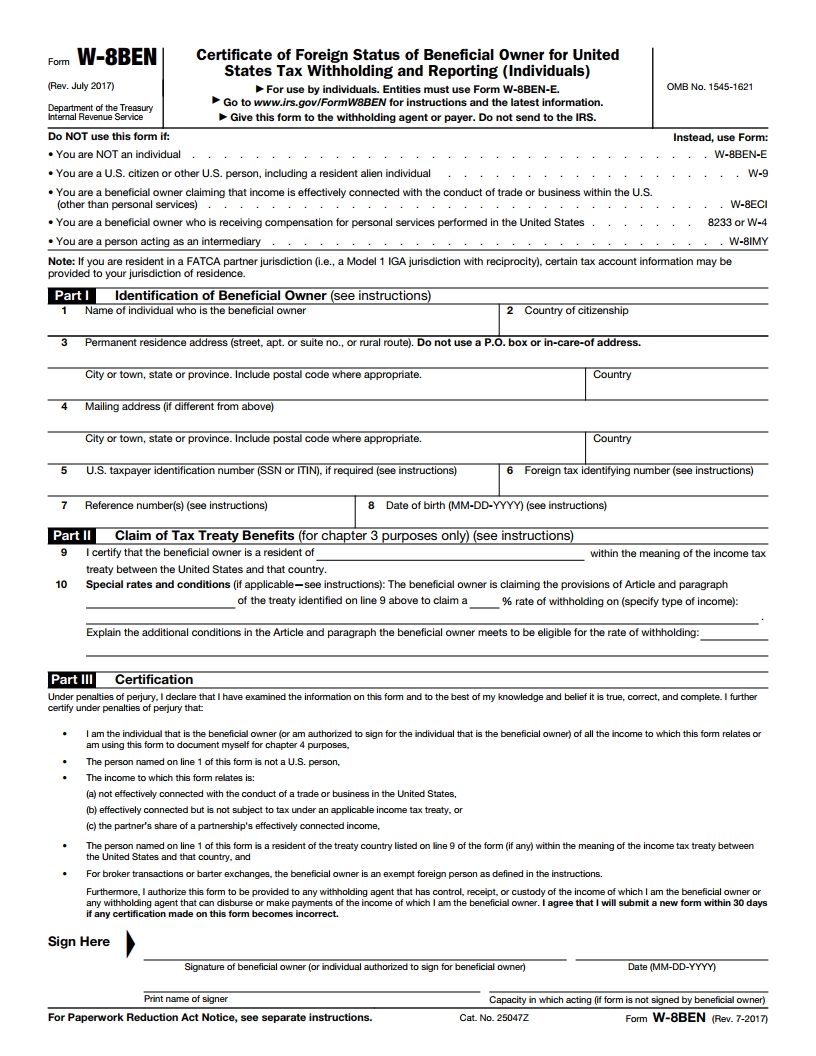

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

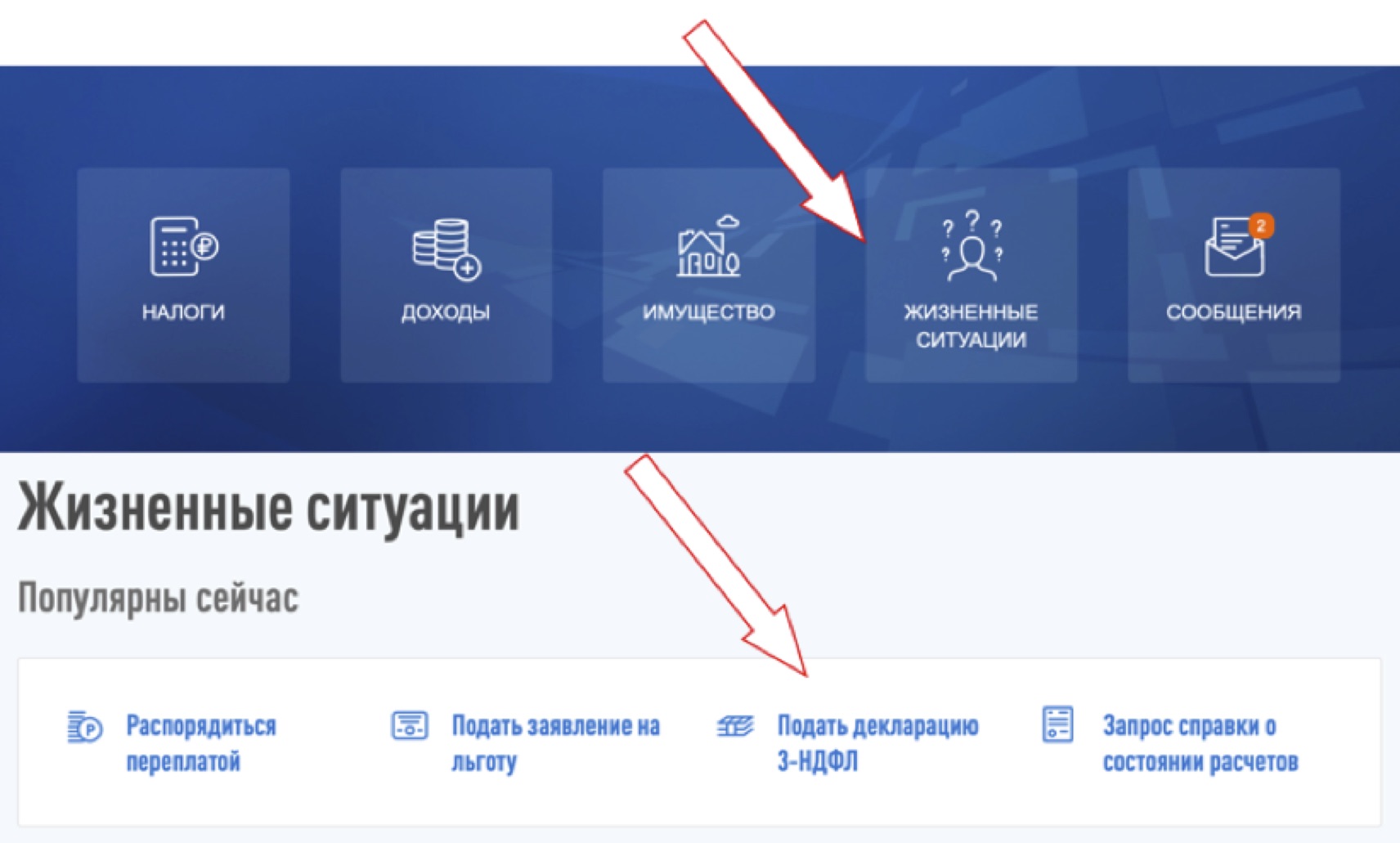

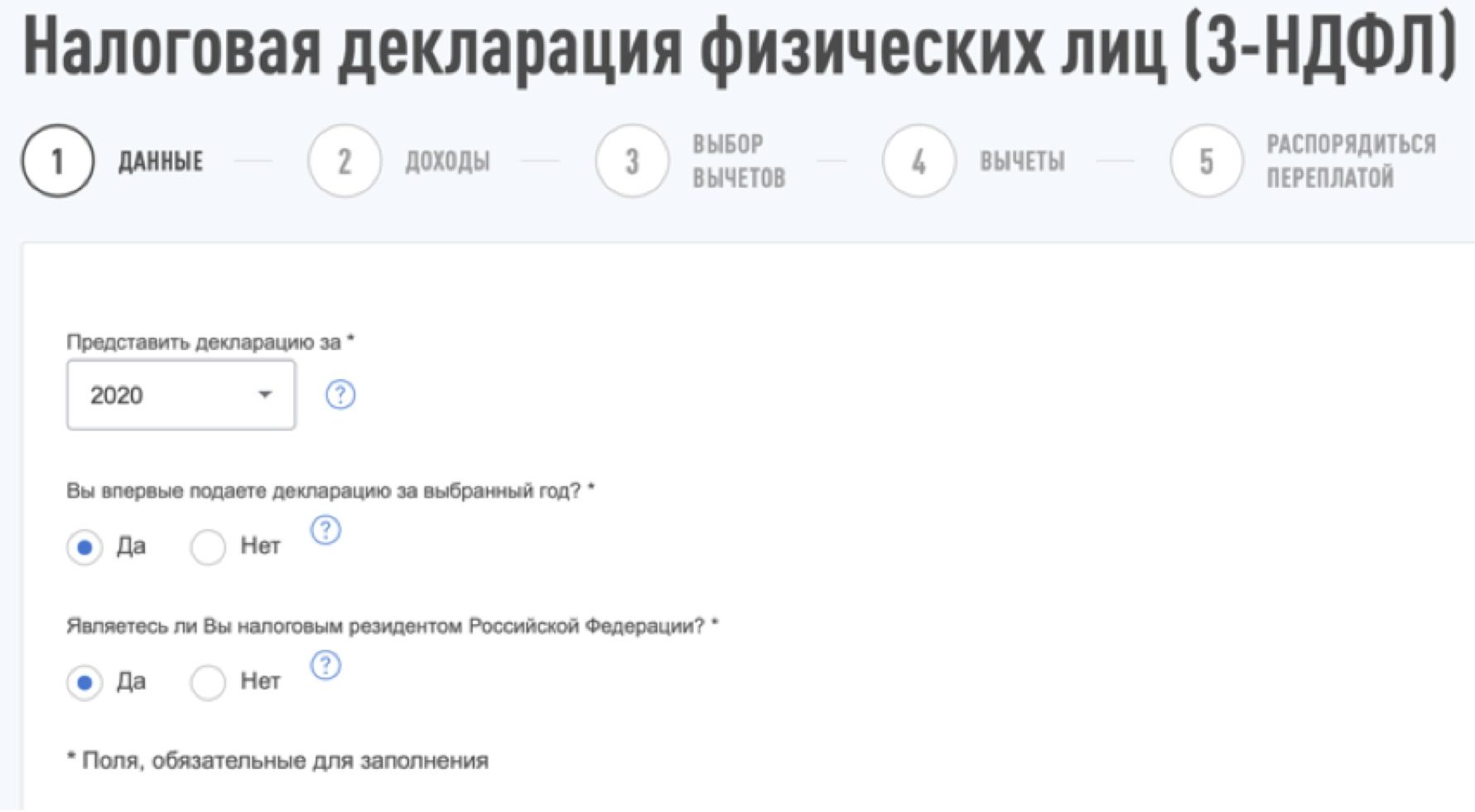

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

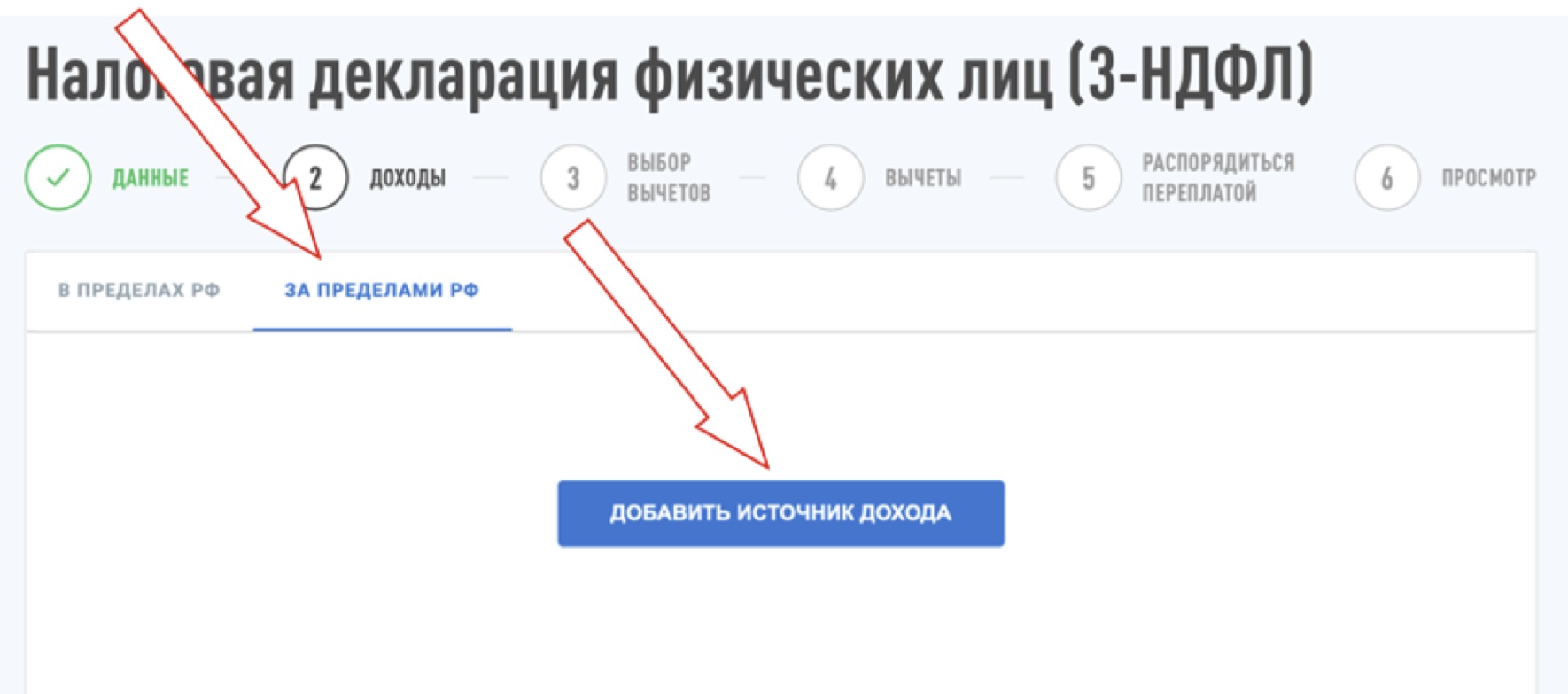

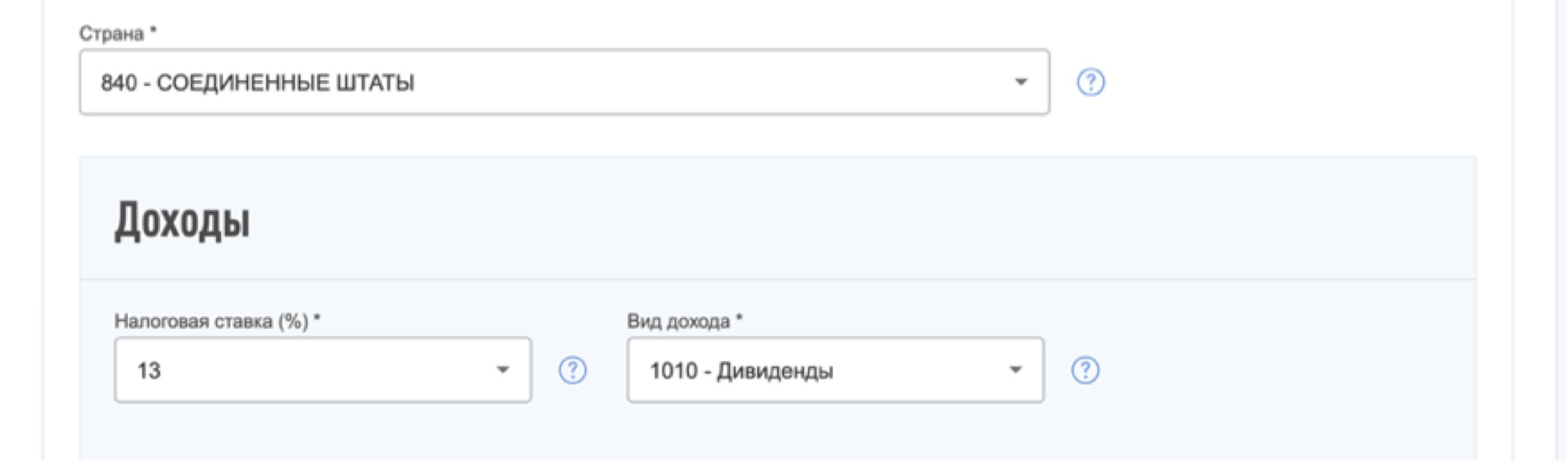

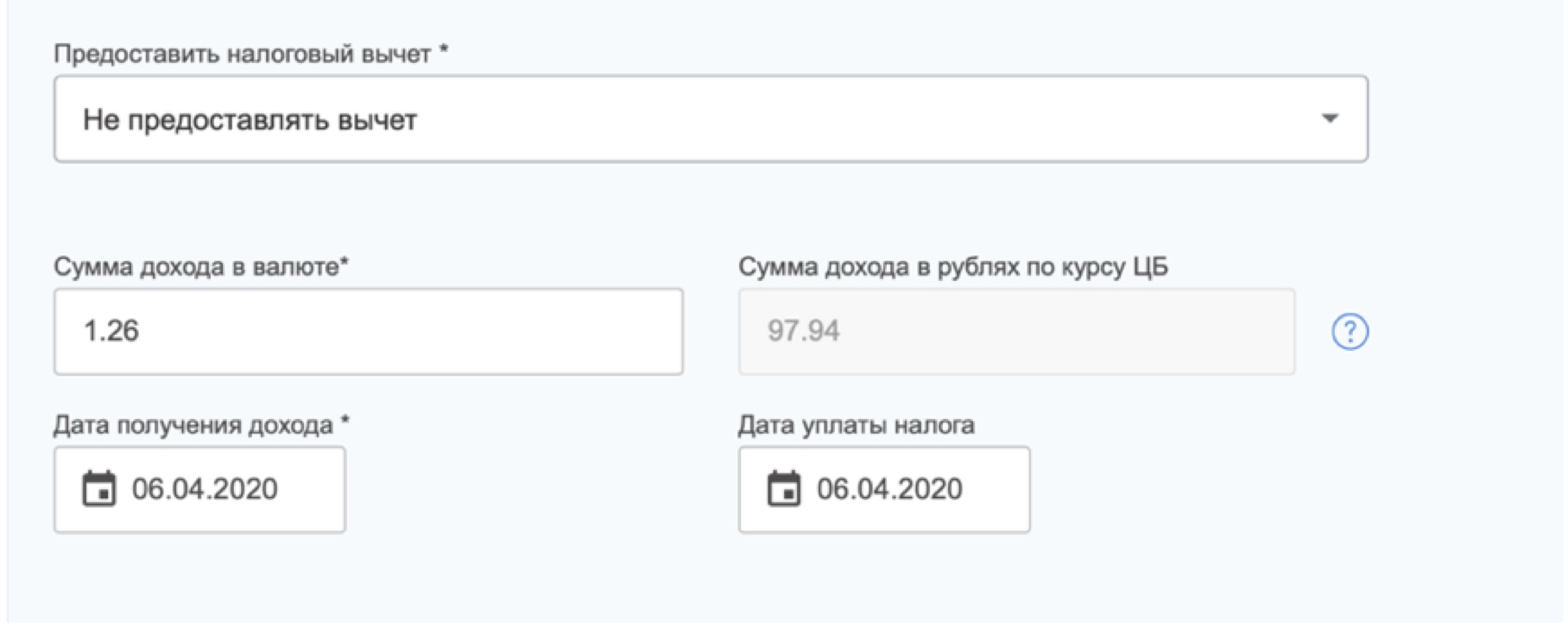

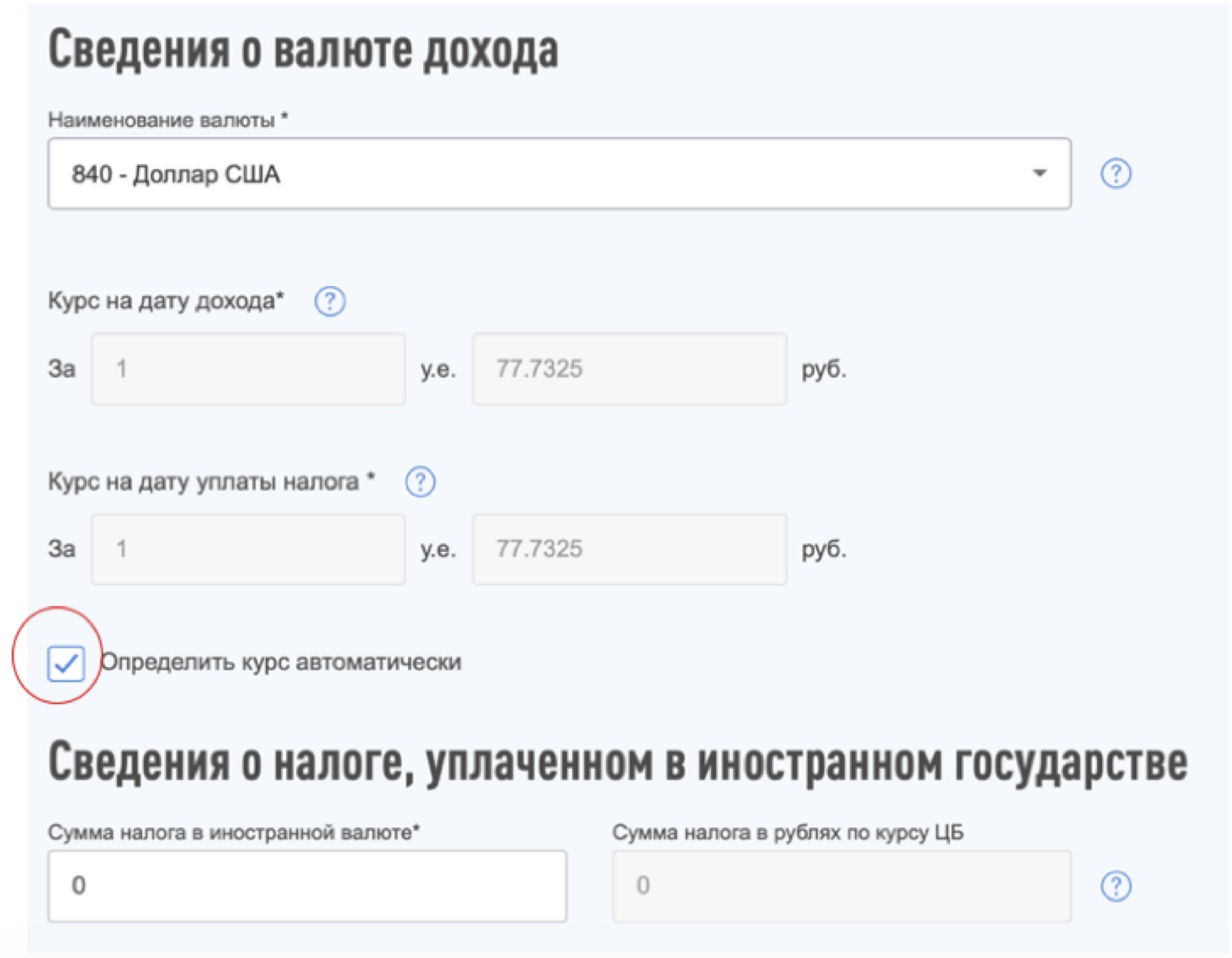

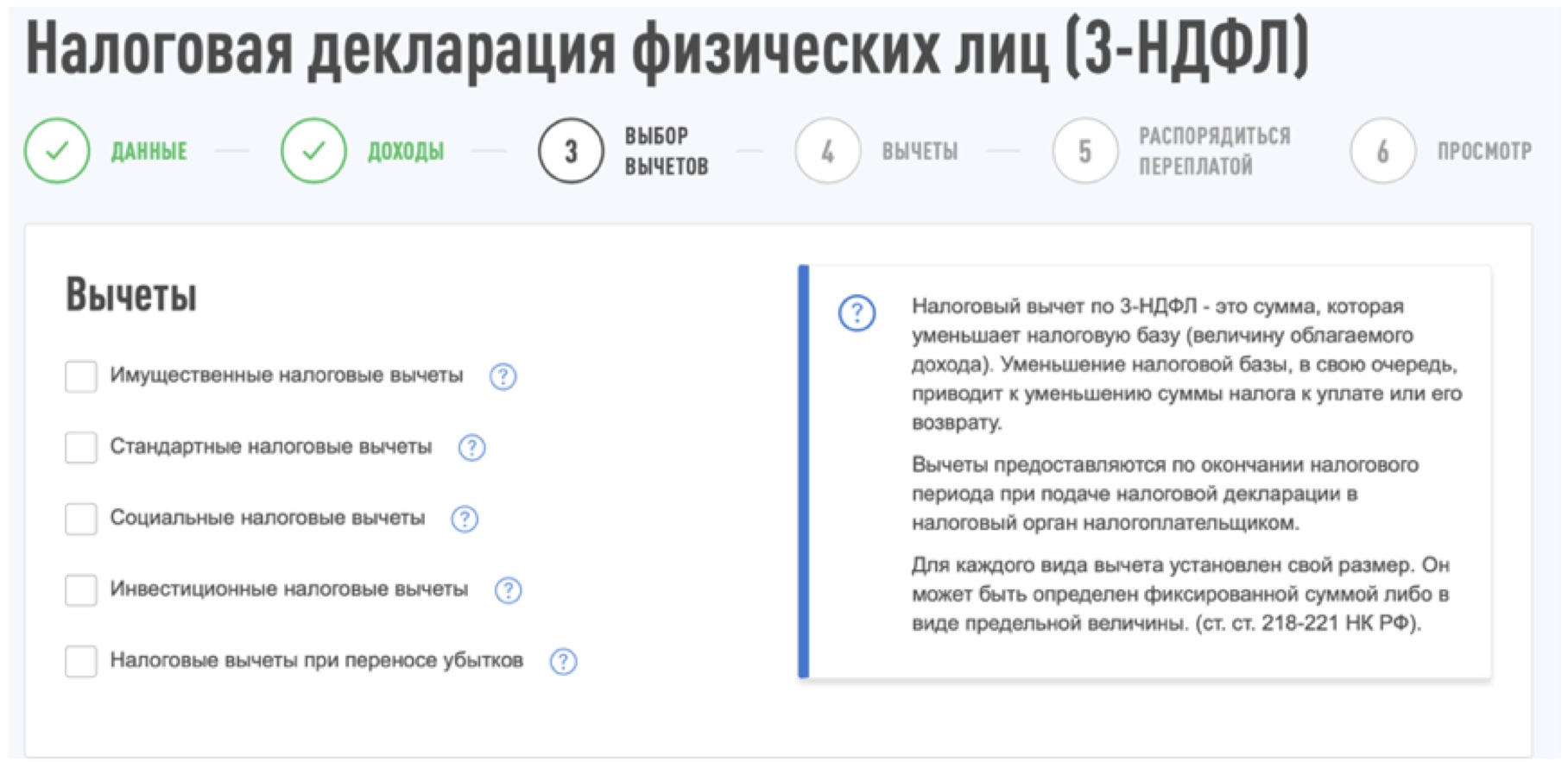

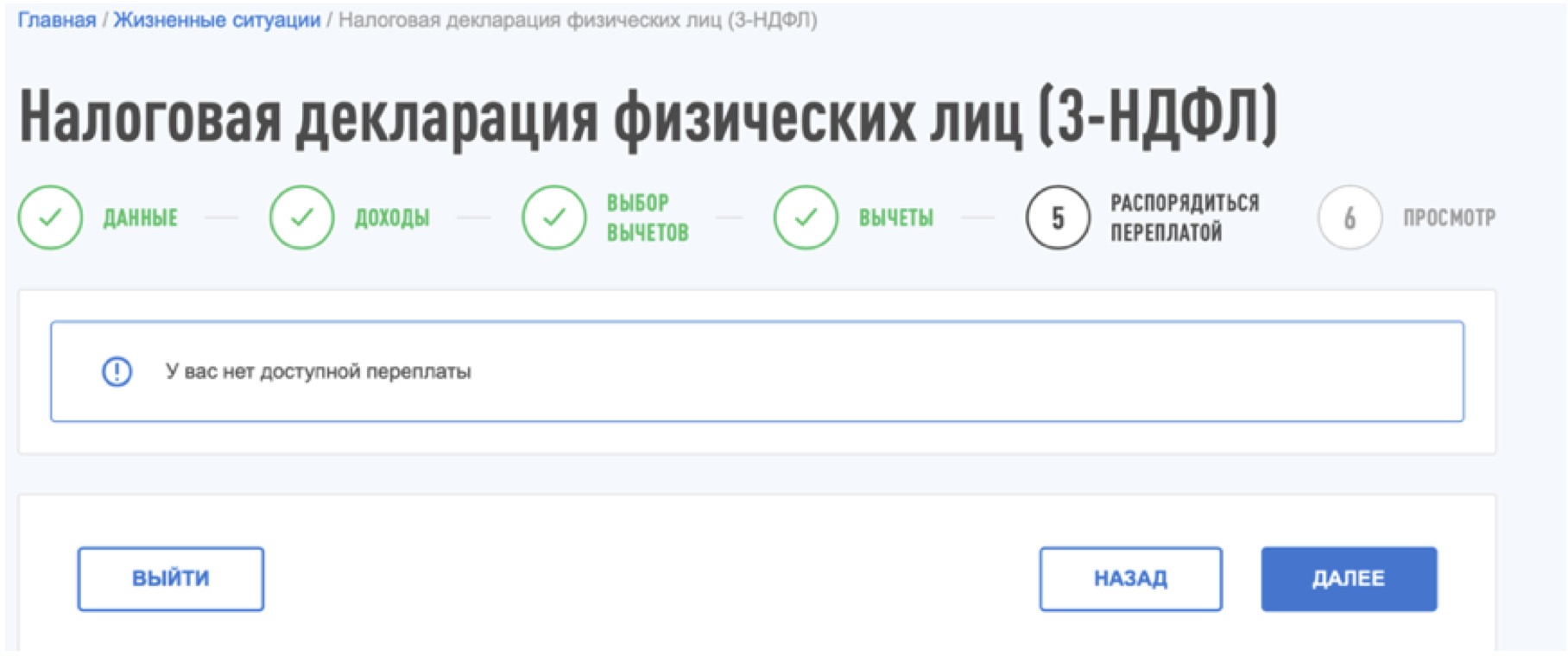

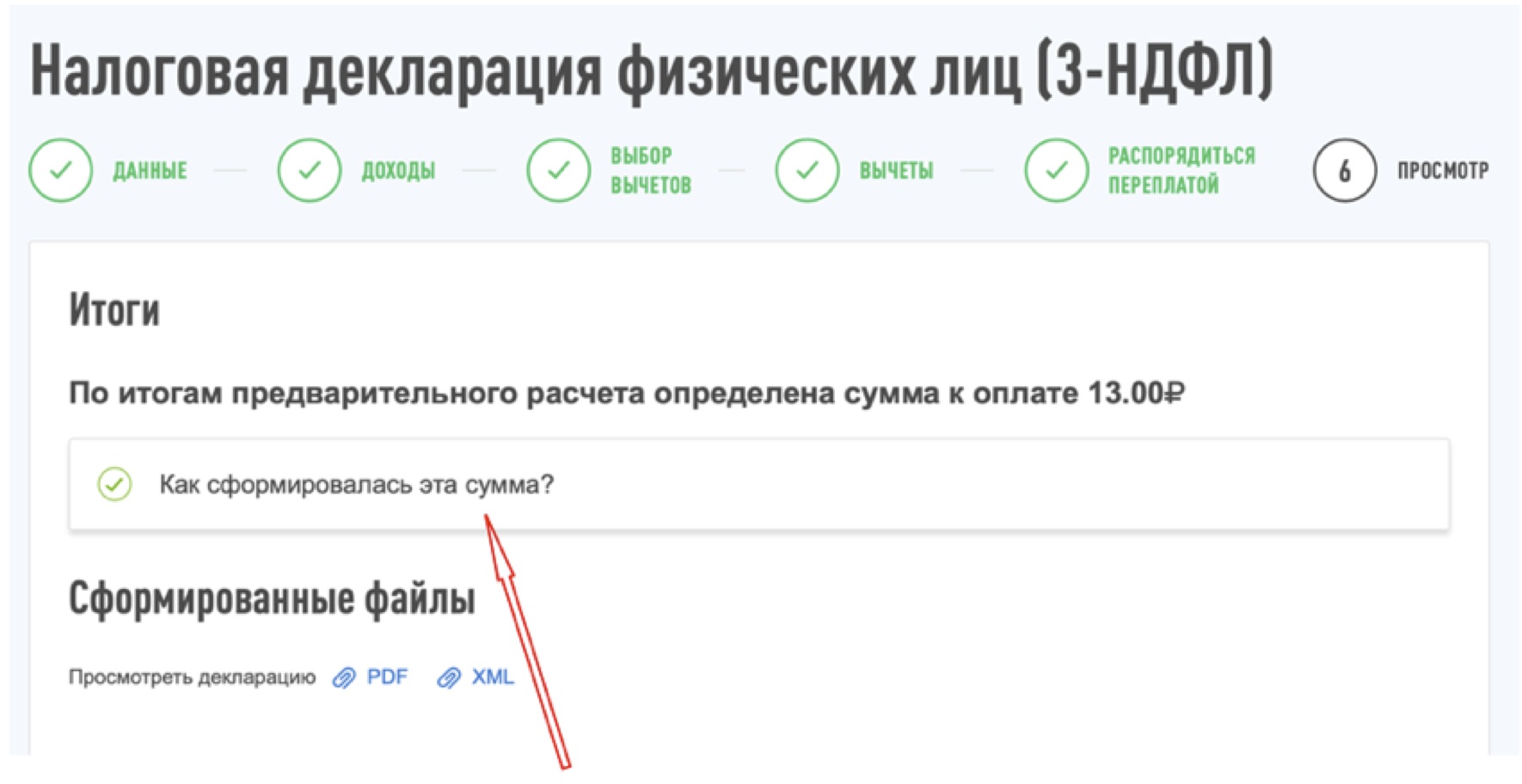

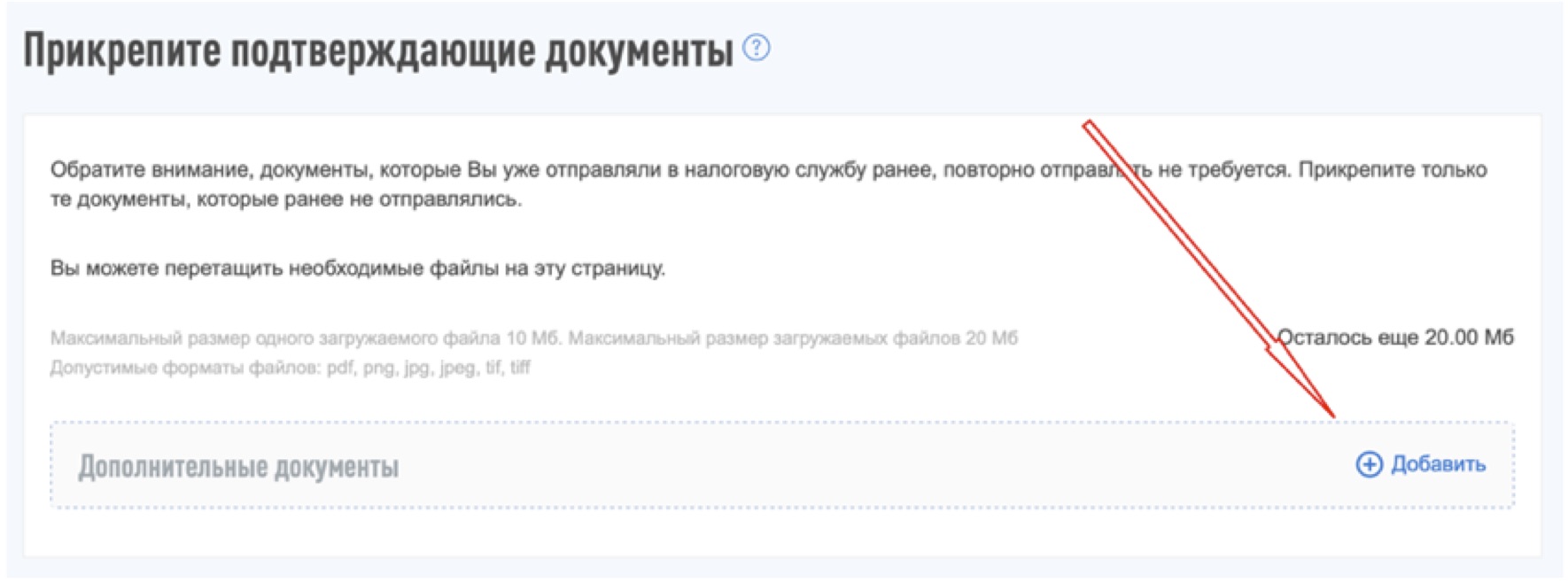

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Двойные налоги возвращаются. Во сколько это обойдется инвесторам?

Эмитенты с голландской регистрацией станут дороги для российских инвесторов с 2022 года из-за возвращения двойного налогообложения. Сколько на этом потеряют держатели активов?

Что происходит?

Соглашение Россия — Нидерланды об избежании двойного налогообложения перестанет действовать с наступлением января 2022 года.

В России дивиденды будут облагаться налогом по ставке 15%, а проценты и роялти — по ставке 20%. ФНС начнет взимать налог на прибыль от продажи акций и долей участия в недвижимом имуществе в России. Эти налоги не попадают под налоговый вычет и будут облагаться налогами дважды: в Нидерландах и России.

На Кипре, Мальте и в Люксембурге аналогичные соглашения остались в силе, но изменены условия по обложению — повышены ставки.

Ставка налогообложения процентов и дивидендов

Льготной ставкой пользуются публичные компании, 15% акций которых находятся в свободном обращении, если они владеют не менее чем 15% в компании, которая платит дивиденды.

Почему разорвали соглашение?

В марте 2020 года президент России поручил обложить налогом в 15% доходы в виде дивидендов и процентов, переводимые на счета за рубежом. Это стало причиной корректировок соглашений об избежании двойного налогообложения с Кипром, Мальтой, Люксембургом и Нидерландами.

Свободы выбора эмитентов или инвесторов эти действия властей не нарушают: первые вправе выбрать место налоговой регистрации, вторые — во что вкладываться.

Олег Трошин, глава российской практики «Делойт» в СНГ по оказанию услуг в сфере налогообложения организациям финансового рынка, поясняет: «Изменения направлены лишь на то, чтобы в интересах бюджета России предотвратить вывод капитала за рубеж, однако напрямую не ограничивают такую возможность, то есть если кто-то собирается использовать иностранные компании для вывода капитала за рубеж, то такая возможность остается, но государство в таком случае требует уплатить повышенный налог».

Сколько собирали Россия и Нидерланды?

Новое двухстороннее налоговое соглашение между странами с высокой вероятностью появится, считает Сергей Нестеренко, старший советник Hill Consulting.

Из пояснительной записки к закону о денонсации соглашения с Нидерландами он приводит цифры по перечислениям из России за 2019 год. В виде дивидендов направлено 182,8 млрд рублей (с них удержан налог — 9,4 млрд рублей), в виде выплат по процентам — 157,06 млрд рублей (удержан налог — 12,5 млн рублей).

Самые доходные акции за прошлый год

«По дивидендам ставка теперь изменится с 5% на 15%, и в случае нового соглашения, и в случае его отсутствия. Тогда российские компании удержат уже не 9 миллиардов, а 27 миллиардов. Если учесть, что «входящие» дивиденды (дивиденды, полученные голландскими компаниями от российских. — Прим. ред.) на уровне нидерландской компании не облагаются налогом, то потери этих компаний составят 18 миллиардов рублей, или около 150 миллионов евро в год», — иллюстрирует Нестеренко.

Как инвесторы платить будут?

С отменой соглашения налоги на доходы от компаний, зарегистрированных в Нидерландах, россияне будут отчислять дважды. Один раз в России, один раз в самом королевстве.

Например, в 2020 году на акцию одной глобальной депозитарной расписки X5 Retail Group в течение года выплатил (двумя траншами) 184,58 рубля дивидендов. При отсутствии соглашения налогоплательщик РФ заплатит 28% налога на дивиденды, из них 15% в Нидерландах и 13% в России. То есть на руки он получит 132,9 рубля.

Если общий доход инвестора превысит 5 млн рублей, то он заплатит по 15% в бюджеты России и королевства.

«Российские брокеры не являются налоговыми агентами и не удерживают налоги по дивидендам, полученным от источников, которые находятся за пределами РФ (статья 214 НК РФ, подпункт 3 пункта 1 статьи 228 НК РФ). Налог удерживается в стране эмитента, по правилам и ставкам, которые приняты в данном иностранном государстве», — напоминает специалист по налогам «Открытие Брокер» Светлана Последовская.

Схема взимания налога, по словам юриста «КСК Групп» Андрея Трубицына, следующая:

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля.

Налоговые резиденты — эмитенты с Мальты, Кипра, из Люксембурга, а также держатели их активов счастливо избегут дубля оплаты, но перечислять в бюджет станут больше: не 13%, а 15%.

Что будет с доходами по акциям голландских эмитентов российского происхождения?

В рядах голландских эмитентов российского происхождения Gazprom International, Svyaznoy N.V., X5 Retail Group, Yandex, Veon (материнская компания «Билайна»).

При грубом подсчете, с отменой налогового соглашения их издержки могут вырасти на 10%, прикидывает Ирина Шамраева.

Большинство опрошенных Банки.ру налоговых юристов полагает, что увеличение налоговой нагрузки негативно скажется на финансовом положении компаний, что приведет к падению стоимости их акций.

Конкретный ущерб для компании от межгосударственного разрыва договоренностей будет зависеть и от модели ее развития. «Так, компанию Yandex, которая исторически не выплачивает дивиденды, денонсация соглашения коснется меньше, чем компанию Х5 Retail Group, — рассуждает Андрей Трубицын. — X5 ежегодно направляет 30—40 миллиардов рублей на выплату дивидендов. Таким образом, решение о смене регистрации будет зависеть от экономических последствий денонсации соглашения для конкретной компании».

Представитель X5 Group заявил Банки.ру, что сейчас группа изучает, как скажется на ней разрыв соглашения. На выплаты акционерам 2021 года этот фактор не повлияет, в дальнейшем же бизнес X5 может оказаться в неравных условиях в сравнении с другими публичными компаниями, что зарегистрированы на Кипре, в Германии и Франции. «Мы рассчитываем, что негативные последствия такого развития событий для публичных компаний могут быть нивелированы на законодательном уровне. И в этом случае негативных последствий для группы мы не ожидаем», — уточняет собеседник Банки.ру.

Минфин России ранее вел речь о поддержке таких компаний: для этого в Налоговый кодекс собирались внести специальные льготы для них, вспоминает Габил Абдурахманзаде, старший юрист Guskov & Associates.

Что будет с акциями на ИИС?

В отношении ИИС привязка к налоговому соглашению отсутствует, поясняет Ирина Шамраева, партнер FP Wealth Solutions. «Вычет по таким бумагам работать должен, если выполняются необходимые для него условия. Условия получения вычета не изменятся в связи с отменой соглашения», — резюмирует она.

Можно ли будет сменить «прописку»?

Можно, но это стоит дорого. Если публичная компания решится на смену «налоговой прописки», то это ей может дорого обойтись. Налог на выход составляет 25% суммы условной продажи всех ее активов, если она превышает 245 тыс. евро (если меньше, то 15%). К этому добавляется оплата налоговых, юридических и аудиторских специалистов для сопровождения процесса переезда. Он может занять до года.

Более того, есть значительный риск, что компанию заподозрят в попытке сэкономить на налогах, тогда могут быть претензии со стороны России (страны происхождения), Нидерландов (страны регистрации), а также у принимающей страны. Каждое государство проверит обоснованность переезда.

А вот Россия заранее озаботилась данным вопросом возможного возвращения компаний-эмитентов на историческую родину. Специальные административные районы (САР) — на островах Русском (в Приморье) и Октябрьском (в Калининградской области). Там компании и дальше смогут использовать льготные ставки по дивидендам. «Однако данный инструмент подходит только крупным компаниям, так как для перехода необходимо осуществить инвестиции в САР в размере не менее 50 миллионов рублей», — предупреждает Габил Абдурахманзаде.

Что это значит для инвесторов?

Риск с отменой соглашения об избежании двойного налогообложения предугадать невозможно. Но он существует и затрагивает интересы эмитентов и инвесторов. Возможно, ситуация с Нидерландами научит участников фондового рынка учитывать и такое развитие событий, когда покупаешь актив.

Но если акции или другие виды ценных бумаг у вас уже на руках, то паниковать не стоит. Ведь крупные публичные компании заинтересованы в инвесторах и постараются максимально выполнить свои обязательства.

Что дальше?

Ожидается, что российский Минфин предложит изменить налоговые соглашения Гонконгу (специальному административному району КНР), Сингапуру и Швейцарии.

13% вместо 30%: как уменьшить налог с дивидендов от американских компаний

Впервые этот текст был опубликован 8 июля 2020 года

Когда вы совершаете операции с российскими бумагами, в качестве налогового агента инвестора выступает брокер. Он сам вычитает налоги с ваших дивидендов и перечисляет в бюджет. Поэтому дивиденды на счет инвестору поступают уже как бы «чистые». Брокер спишет с вас НДФЛ по ставке 13% от размера полученной вами за год прибыли, если вы являетесь налоговым резидентом России. Если вы платите налоги в другой стране, ставка составит 30%.

Что такое форма W-8BEN и зачем ее подписывать

Но есть способ, как избежать такого огромного налога по дивидендам США и других стран. Чтобы инвестор не платил налог дважды в разных странах по разному законодательству, государства заключают между собой декларации об избежании двойного налогообложения. У России такие соглашения есть с более чем 80 странами. В том числе с США. Документ между Россией и США называется «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал».

Чтобы воспользоваться его преимуществами, нужно заполнить форму W-8BEN. Она докажет, что вы не налоговый резидент США. Тогда американские налоговые органы спишут с ваших дивидендов только 10%. Но вам еще нужно будет заплатить 3% самостоятельно российской налоговой инспекции. Потому что по российскому законодательству в общей сумме вы должны отдать 13%.

Форма W-8BEN применима к акциям, зарегистрированным в США, и действует только три года. После этого ее нужно будет снова подписывать. W-8BEN можно запросить у своего брокера. Также инвестору понадобится заполнить налоговую декларацию 3-НДФЛ, чтобы оплатить оставшиеся 3% в России. Это можно сделать в личном кабинете на сайте Федеральной налоговой службы. Декларация нужно подписать и подать до 30 апреля календарного года по месту жительства.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Вопросы удержания налогов при выплате дивидендов иностранному лицу

|

| Фото: личный архив эксперта |

В отношениях между обществом и иностранными участниками актуальным является вопрос налогообложения дивидендов. Произошедшим изменениям в порядке применения соглашений об избежании двойного налогообложения при выплате дивидендов иностранным участникам посвящено интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса.

Какие налоговые ставки предусмотрены в отношении дивидендов, выплачиваемых иностранным лицам?

Налоговая база по каждой такой выплате определяется как сумма выплачиваемых дивидендов. К ней применяется ставка 15%, установленная подп. 3 п. 3 ст. 284 НК РФ (для организаций) или п. 3 ст. 224 НК РФ (для физлиц – нерезидентов). Иная ставка может быть предусмотрена международным договором РФ, регулирующим вопросы налогообложения (п. 6 ст. 275 НК РФ).

Особенности исчисления и уплаты налога с доходов в виде дивидендов в пользу иностранных лиц установлены ст. 312 НК РФ.

Для получения льгот по соглашению недостаточно только факта резидентства. Налогообложение доходов зависит от того, известно ли источнику выплаты лицо, имеющее фактическое право на доходы.

Кто признается таким лицом?

Таким лицом признается лицо, которое имеет право самостоятельно пользоваться или распоряжаться доходом, либо лицо, в интересах которого иное лицо правомочно распоряжаться этим доходом (п. 2 ст. 7 НК РФ).

Фактическое право на доход представляет собой право на определение экономической судьбы дохода.

Поэтому выполнение лицом функций в качестве управляющего, действующего от имени заинтересованных лиц или в их интересах, не может являться основанием для признания его лицом, имеющим фактическое право на доход (письмо Минфина России от 2 октября 2019 г. № 03-08-05/75776).

На ком лежит обязанность проверять наличие у лица фактического права на получение дохода?

На налоговом агенте.

Наличие фактического права на доходы определяется применительно к каждой отдельной выплате дохода в виде дивидендов.

Что указывает на наличие у лица фактического права на доход?

Для применения положений международного договора иностранная организация должна представить налоговому агенту подтверждение фактического права на получение этого дохода (п. 1 ст. 312 НК РФ).

Подходы, выработанные арбитражными судами по применению концепции лица, имеющего фактическое право на доход (бенефициарного собственника), изложены в письме ФНС России от 28 апреля 2018 г. № СА-4-9/8285@.

Налоговыми органами рассматриваются следующие обстоятельства, связанные с иностранной организацией:

Судебная практика за истекшие периоды демонстрирует неготовность налоговых агентов должным образом обосновывать наличие фактического права на доход у иностранной компании.

При этом налоговому агенту надлежит оценивать все обстоятельства и риски, если принимается решение указывать в отчетности иное лицо, признаваемое имеющим право на доходы, при неизменности фактических обстоятельств выплаты такого дохода.

Что является подтверждением права на доход?

НК РФ этот вопрос не раскрывает. Подход к подбору соответствующих документов излагается в ряде писем Минфина России (например, в письме от 28 декабря 2016 г. № 03-08-05/78852).

На практике иностранная организация представляет письмо о фактическом праве на доход. Что оно должно содержать?

Действительно, на практике подтверждение права на доход оформляется заполнением анкет, представлением письма, из которых следует, что получатель в отношении доходов не является посредником.

Такое письмо, как правило, включает заверения иностранной организации:

С точки зрения конкретного международного соглашения иностранная организация подтверждает, что является резидентом с фактическим местом нахождения в государстве, с которым заключено соглашение об избежании двойного налогообложения, постоянное представительство в Российской Федерации отсутствует. А также подтверждает, что получение доходов не имеет в качестве деловой цели получение льгот в соответствии с соглашением и положения соглашения об ограничении льгот к получателю дохода не применяются.

Является ли письмо о бенефициарном собственнике достаточным для установления права лица на использование льгот по международному договору?

Само по себе, нет, не является. Подтверждать наличие (отсутствие) фактического права на получение дивиденда как пассивного дохода может финансовая отчетность лица, отражающая его обязательства, корпоративная структура владения.

Письмо не заменяет проверку налоговым агентом отчетности организации на предмет наличия у нее имущества, ресурсов, получения ею доходов в государстве регистрации от предпринимательской деятельности (в принципе, таковой может считаться использование полученных доходов для предоставления процентных займов).

Информация о документальном подтверждении фактического права на доход встречается в письмах Минфина России (например, в письме от 19 декабря 2018 г. № 03-08-05/92537).

Практика показывает, что налоговым агентам отказывают в использовании международных соглашений

Надеяться на применение пониженной ставки при выплате доходов иностранной компании, созданной формально, бессмысленно.

Налоговые льготы, предусмотренные международными договорами, не предоставляются в отношении трансграничных операций, главной целью совершения которых являлось получение дохода ее участниками исключительно или преимущественно за счет налоговой выгоды в отсутствие намерения осуществлять экономическую деятельность (п. 13 Обзора практики разрешения судами споров, связанных с защитой иностранных инвесторов, утвержденного Президиумом Верховного Суда РФ 12 июля 2017 г.).

Право на применение пониженной налоговой ставки по соглашению об избежании двойного налогообложения обусловлено фактами декларирования и уплаты лицом, имеющим фактическое право на доходы, налогов с полученных доходов (письмо ФНС России от 28 апреля 2018 г. № СА-4-9/8285@).

Налоговые органы успешно доказывают, что промежуточные звенья (кондуитные компании) не являются конечными выгодоприобретателями по полученному на их счета доходу. В большинстве случаев доход ими перечисляется транзитом в адрес организаций, зарегистрированных в офшорах (например, на Британские Виргинские Острова), с правительством которых у Российской Федерации не заключено международное соглашение об избежании двойного налогообложения.

Поэтому с выплат таким компаниям налог должен удерживаться по ставке, установленной НК РФ. Если с выплат таким компаниям налог не был удержан, он будет удержан с налогового агента с начислением пени и штрафа.

Вправе ли претендовать на применение соглашений об избежании двойного налогообложения иностранная компания, которая является холдинговой компанией?

Если иностранная компания является холдинговой, то в отношении выплачиваемых ей дивидендов применение пониженных налоговых ставок по соглашениям об избежании двойного налогообложения содержит значительные налоговые риски.

Правда, надо отметить письмо ФНС России от 8 августа 2019 г. № ЕД-4-13/15696@. В нем сказано, что деятельность, осуществляемая преимущественно в виде инвестиций и финансирования компаний группы (холдинга) или взаимозависимых, аффилированных компаний, еще не свидетельствует об отсутствии самостоятельной предпринимательской деятельности. Налоговым органам предписано в ходе контрольных мероприятий:

Если налог с дохода иностранной организации был удержан без учета норм международного договора, лицо, имеющее фактическое право на получение этого дохода, вправе обратиться за возмещением налога в налоговый орган по месту нахождения налогового агента (п. 17 ст. 78 НК РФ).

Что меняется в нормативном регулировании применения налоговых освобождений при выплате доходов иностранным лицам?

Россия ратифицировала многостороннюю Конвенцию по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Федеральный закон от 1 мая 2019 г. № 79-ФЗ).

Россия включила в сферу действия Конвенции 71 государство.

Для применения положений Конвенции к конкретному Соглашению России с иностранным государством требуется присоединение иностранного государства к Конвенции, ратификация ее таким иностранным государством с включением России в перечень юрисдикций, на которые распространено действие Конвенции, вступление ее в силу.

Конвенция начнет применяться не ранее 2021 года.

В чем состоят ключевые положения Конвенции?

Есть некоторые фактические изменения в условиях применения освобождений.

Доходы компании от отчуждения акций или аналогичных долей участия, таких как доли участия в партнерстве или трасте, связанных с недвижимостью в России, могут облагаться в России по ставке 20%, если в любое время в течение 365 дней, предшествующих отчуждению, стоимость таких акций или аналогичных долей участия более чем на 50% прямо или косвенно состоит из недвижимости, расположенной в России.

Дивиденды могут облагаться в России по ставке 15%, если срок владения акциями (долями) меньше 365 дней, предшествующих выплате. То есть для льготного налогообложения дивидендов установлено дополнительное требование по минимальному периоду владения – 365 дней. При ратификации Конвенции Россией приведен перечень из 36 таких соглашений.

Повторим, что применение названных положений зависит от условий ратификации Конвенции сторонами, обоюдности сделанных при этом оговорок.

Главная идея Конвенции состоит в ограничении применения освобождений по международным соглашениям. Запрещается применение налоговых освобождений, если главной или одной из главных целей по сделке было получение льгот по соглашению.

Как провести тест деловой цели?

Видимо, формальным выражением будет письмо – заверение иностранного лица. Возможно, соответствующие положения станут включать в письмо о фактическом праве на доход.

В документе должна прослеживаться связь полученного дохода с основной предпринимательской деятельностью, содержаться описание источника средств по сделке и направления расходования полученного дохода.

Также могут содержаться сведения о порядке налогообложения дохода, полученного иностранным лицом.

Налоговым агентом может быть подготовлена анкета, подлежащая заполнению получателем дохода. В нее могут включаться позиции о размере пассивных доходов, о составе учредителей, об осуществлении активной предпринимательской деятельности.

Кому могут быть предоставлены льготы по соглашениям?

Льготы по соглашениям могут быть предоставлены:

Что Конвенция не признает активной деятельностью?

Активная деятельность не включает в себя:

Как практически будет применяться Конвенция?

При выплатах иностранному лицу нужно будет учитывать нормы НК РФ, соглашения с государством, резидентом которого является иностранное лицо, правила Конвенции, которые применяются к конкретной стране (если Конвенция ратифицирована этой страной).

Конечно, это не нужно будет делать каждый раз, вручную. После определенного переходного периода для пользователей справочно-правовыми системами, консультантами будут разработаны прикладные материалы по комплексному применению Конвенции и соглашений в разрезе конкретных юрисдикций. Соответствующую работу по синтезированию проводит и Минфин.

Обратим внимание, что при толковании Конвенции может использоваться текст Конвенции на английском и французском языках.

По факту, налогообложение доходов в рамках международных соглашений изменено как минимум с 2014 года. Поэтому в части вводимых Конвенцией условий применения льгот по соглашениям изменений, по сравнению с правоприменительной практикой, практически нет.

Представляется, что ситуация с Конвенцией чем-то похожа на ситуацию с введением в действие ст. 54.1 НК РФ. Налоговый орган, проводя проверки, не должен использовать понятие «необоснованная налоговая выгода», а должен указывать на нарушение налогоплательщиком конкретного пункта ст. 54.1 НК РФ.

Так, наверное, будет и при проверках налогового агента, применившего при выплате иностранному лицу соглашение об избежании двойного налогообложения. Налоговый орган для отказа в применении освобождения по соглашению сможет указывать нарушение конкретной статьи Конвенции (а не только общие принципы, рекомендации и комментарии Организации экономического сотрудничества и развития).

Может иностранная компания указать, что фактический получатель дохода – налоговый резидент РФ?

Да, это так называемый сквозной подход (п. 4 ст. 7 НК РФ).

Для случаев, когда лицом, имеющим право на полученный доход в виде дивидендов, признается не иностранная организация – получатель выплаты, а иное лицо, предусмотрены особенности документального подтверждения применения налоговым агентом положений НК РФ или международных договоров (пункты 1.1-1.2-1 ст. 312 НК РФ).

П. 1.5 ст. 312 НК РФ содержит альтернативный по сравнению с другими пунктами данной статьи вариант подтверждения фактического права на доход для определенных категорий лиц (физических лиц, публичных компаний, компаний, в которых доля госучастия больше 50%). Достаточно подтвердить принадлежность к соответствующей категории и представить письмо о праве на доход.

П. 1.6 ст. 312 НК РФ касается особенностей уплаты налога на прибыль российской организацией в случае прямого участия в иностранной организации, признавшей отсутствие у нее фактического права на дивиденды по акциям (долям) этой российской организации.

Как удерживается налог при выплате иностранной организации в этом случае?

Российской организацией, выплачивающей доход, не удерживается налог с иностранного лица, не имеющего фактического права на выплачиваемые доходы (их часть).

Форма налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена ФНС (приказ ФНС России от 2 марта 2016 г. № ММВ-7-3/115@). Форма предусматривает подраздел 3.3 раздела 3 для заполнения в отношении каждого дохода, выплаченного иностранной организации, если налоговому агенту известно лицо, иное, чем иностранная организация, имеющее фактическое право на доход (его часть).

Если фактическим получателем дохода является российское лицо, не лишним будет напомнить источнику выплаты дохода о необходимости проинформировать налоговый орган по месту постановки на учет о данном факте выплаты доходов без удержания налога с иностранной организации.

При этом российская компания может выступать налоговым агентом в отношении дохода, получаемого российским резидентом – фактическим получателем. Например, при выплате дохода иностранному получателю, фактическим правом на который обладает российское физическое лицо, российский налоговый агент обязан удержать с суммы такой выплаты НДФЛ (письмо Минфина России от 18 сентября 2019 г. № 03-08-05/71790).

Не возникнет ли двойное налогообложение при последующем получении дохода от иностранной организации, признавшей отсутствие у нее права на доход?

С экономической точки зрения повторное налогообложение дивидендов устранено введением в отношении таких дивидендов освобождения от налогообложения (подп. 50, 50.1 п. 1 ст. 251 НК РФ).

Не облагаются дивиденды, полученные:

Указанные доходы не учитываются при определении налоговой базы при условии документального подтверждения удержания налога налоговым агентом либо документального подтверждения оснований для применения налоговой ставки 0%, предусмотренной подп. 1 или 1.1 п. 3 ст. 284 НК РФ, и наличия фактического права налогоплательщика на эти дивиденды.

Иными словами, налоговая экономия может быть обеспечена за счет раскрытия фактического получателя дохода?

Да, но вряд ли этого удастся достичь в каждом случае. Причем такая экономия в лучшем случае будет равна экономии, которую стороны получили бы при прямом владении российского лица в российской компании – источнике выплаты дохода. Для применения при сквозном подходе к дивидендам ставки 0% требуется соблюдение дополнительных условий (п. 1.1 ст. 312 НК РФ).

При наличии длинной цепочки поднятия дивидендов не всегда будет просто обосновать фактическое право на доход. В том числе из-за:

При частичном перечислении дохода конечному бенефициару не исключена потеря права на льготу в части суммы, которую компания – посредник оставляет себе.

Если дивиденды будут перечисляться в Россию, то иностранный источник – звено в цепочке также вправе потребовать у российского лица подтверждение фактического права на доход.

Если же конечным бенефициаром является иностранное лицо, то применение пониженной ставки требует анализа международного соглашения государства его резидентства с Россией, с учетом норм многосторонней Конвенции.

В любом случае создание иностранной компании повлечет обязанность для российских участников направлять в налоговый орган сообщение об участии в такой компании (если доля участия более 10%). Если среди участников компании будут российские налоговые резиденты (доля их участия составит более 50%), то компания будет признаваться контролируемой иностранной компанией (КИК).

Прибыль КИК подлежит налогообложению у российских контролирующих лиц.

Для целей налогообложения прибыль КИК может быть уменьшена на сумму выплаченных дивидендов. При этом если иностранное лицо не будет признано фактическим получателем доходов, каждый случай «получения» дивидендов от российского объекта инвестиций российским инвестором сквозь иностранного посредника может приводить к налогообложению по ставке 15%.

Тем самым, налоговая нагрузка при финансировании одной российской компанией другой российской компании через иностранную компанию (структура Россия – иностранное лицо – Россия) может быть выше по сравнению со структурой Россия – Россия.