как написать письмо в ифнс о зачете с одного октмо на другой октмо по ндфл

Что делать, если налоги уплачены не на тот ОКТМО? Как воздействовать на налоговиков?

Налоговики не хотят перекидывать уплаченный НДФЛ с неправильного ОКТМО на правильный. Как на них воздействовать, и что вообще можно сделать?

«С января месяца бьюсь лбом об ИФНС! Ситуация такая: платили НДФЛ не на тот ОКТМО, 2-НДФЛ сдали на правильный ОКТМО! 100 писем пишем о зачете с одного ОКТМО на другой, письмо писали и прикладывали п/п о возврате, нужную сумму сами сняли по требованию, висит переплата! ИФНС орёт в трубку читайте кодекс, не перекидываем с одного ОКТМО на другой! Клиент не доволен! Что делать? Как и что писать, чтоб вернули или зачли в счёт будущих платежей по НДФЛ?».

Вот что в комментариях советуют:

«Заявление на возврат через личный кабинет отправьте, а ещё лучше — с ЭЦП. Вернут».

«Так и делаю. И через СБИС, и через личный кабинет! Шлют отказы! Дозвониться до них как до Кремля, а когда отвечают — орут».

«Отчитайтесь под тот ОКТМО, под который платили».

Но он не для данного случая, отвечают:

«Так уже сняли сами, тут уж только возврат. А вообще, да, не для перфекционистов иногда и так можно».

«Напишите заявление на уточнение реквизитов платежа. У нас была такая ситуация, зачесть не зачли, а через корректировку — перенесли платежи».

«Мне все возвратили. Писала заявление на розыск платежа и зачисление на верные реквизиты. Срок рассмотрения заявления, правда, 30 дней».

А еще предлагают жалобу:

«У меня получилось зачесть (не вернуть!) между КБК только через жалобу в центральный аппарат! Уже и списали они, и счёт блокирнули на эти суммы и не снимали. Год наверное веселились с ними, бесполезно! На жалобу среагировали сразу».

Правда, не всегда и жалоба работает. Коллеги, а у вас такие случаи были? Чем решалось?

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Как зачесть переплату по старому ОКТМО при переходе на учет в другую налоговую инспекцию?

Мы перешли из одной налоговой в другую в середине года. Наши платежи теперь – по разным ОКТМО. В новой инспекции числится переплата по старому ОКТМО. Как теперь быть? Будет ли переброшена переплата со старого ОКТМО на новое?

Переплата на старом ОКТМО образуется, когда производятся авансовые платежи по налогам до перехода в новую ИФНС, а сдавать отчетность необходимо уже после перехода. Это такие обязательства как: НДФЛ, налог при УСН, страховые взносы и др.

Наиболее простым способом решения вопроса является подача заявления на уточнение платежа со старого ОКТМО на новое.

Перенос переплаты в счет будущих платежей может производиться только по заявлению налогоплательщика (п. 4 ст. 78 НК РФ).

Если отчетность в новую инспекцию уже сдавалась и по новому ОКТМО образовалась недоимка на сумму переплаты по старому ОКТМО, налоговая инспекция при обнаружении недоимки и наличия переплаты у налогоплательщика может самостоятельно зачесть переплату в счет задолженности (п. 5 ст. 78 НК РФ). Но лучше не дожидаться, когда зачет произведет ИФНС и направить заявление на уточнение платежа самим.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

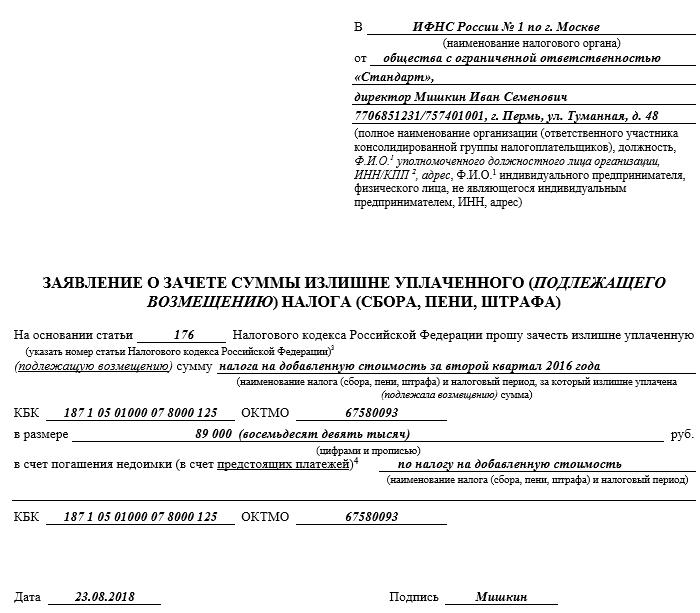

Заявление о зачете суммы излишне уплаченного налога

При переплате налоговых платежей (вольной или невольной), налогоплательщик имеет право обратиться в налоговые органы с заявлением о зачете суммы излишне уплаченного налога.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

|---|---|---|

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет.

Суть заявления

Заявление по своей сути является официальным обращением организации или ИП в государственную налоговую службу за предоставлением права на реализацию законных интересов налогоплательщика. Налоговики обязаны рассмотреть данное обращение и принять по нему правильное решение.

Следует отметить, что если данного заявления не будет, сотрудники налоговой имеют полное право самостоятельно распределить излишне уплаченную сумму налога.

Как правило, деньги уходят на погашение различного рода штрафов и пени. Именно поэтому налогоплательщикам не рекомендуется тянуть с подачей заявления, чтобы потом не пришлось долго и тягостно разбираться в том, куда ушли деньги и нельзя ли их перенаправить или вернуть.

Когда и куда надо написать заявление

Заявление о зачете «лишних» налоговых отчислений можно отправить налоговикам в любой день после отправки денежных средств, но не позже чем через три года после этого. Документ подается в территориальную налоговую инспекцию, в которой зарегистрировано юридическое лицо или ИП.

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Что приложить к заявлению

Одного заявление на зачет излишне уплаченных сумм налога для проведения необходимой операции будет недостаточно. К нему требуется приложить

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

Образец заявления о зачете суммы излишне уплаченного налога

В начале документа указывается:

Далее, в основную часть вносится:

В завершении документ датируется и заявитель ставит в нем свою подпись.

Как отправить заявление

Переправить заявление в налоговые органы можно несколькими путями: