как написать справку о среднесписочной численности в произвольной форме

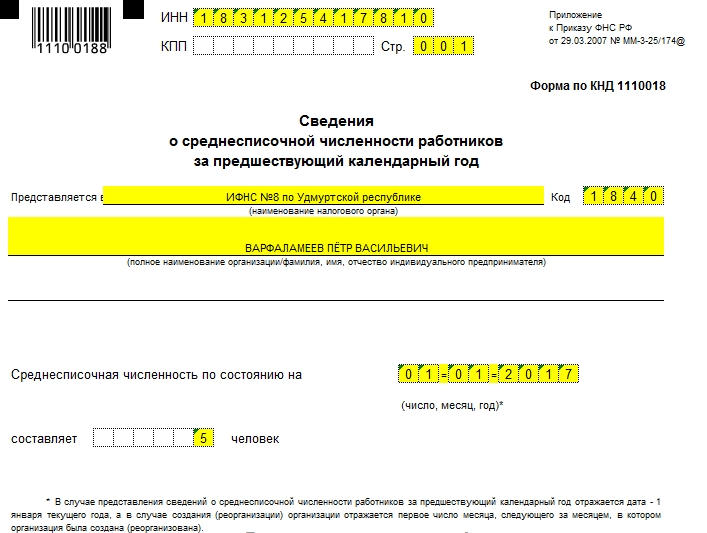

Бланк и образец заполнения среднесписочной численности по форме КНД 1110018

Информация, предоставляемая вами о среднесписочной численности персонала, необходима для ведения статистики и контроля вашего бизнеса налоговой инспекцией. Участковым налоговым инспектором принимается отчет данных о численности персоналу по среднему списку за предыдущий календарный год (статья 80 НК РФ).

Советы к заполнению формы

Налоговая инспекция принимает отчеты с вписанными разборчивыми данными черной пастой. Бланки, заполненные другими цветовыми вариациями, не будут рассмотрены. Записывайте информацию в ячейках и строках по-максимуму разборчиво. Налоговики не должны чувствовать себя графологами.

Если вы являетесь продвинутым компьютерным пользователем, смело заполняйте бланк с помощью редакторского софта. Налоговики принимают распечатанные формы, заполненные печатным шрифтом 18 Courier New.

Коды ИНН, КПП и налогового органа

Каждая фирма имеет свои особенности учета. Заполняя поле идентификационного номера плательщика налогов (сокращенно – ИНН), который присваивается юридическим и физическим лицам, начинайте вписывать цифры кода от крайней левой квадратной ячейки. Графа «КПП» предназначена только для организаций. ИП не нужно заполнять это поле.

Учтите! Если в вашем коде меньше цифр чем ячеек, нужно сначала проставить нули, а затем – цифровые значения ИНН. Код налоговой инспекции вашего участка всегда состоит из четырех цифр.

Названия организаций

Немного упростите для себя процесс заполнения в блоках, где это возможно. В поле о наименовании налогового органа не обязательно вписывать полное название. Понятно, что места не так и много, чтобы вписать всё. Сократите название – впишите аббревиатуру согласно общепринятым правилам.

Важно! Это правило упрощения не распространяется на заполнение названии вашей организации. Название фирмы должно быть записанным полностью по уставной документации.

Данные о предпринимателе

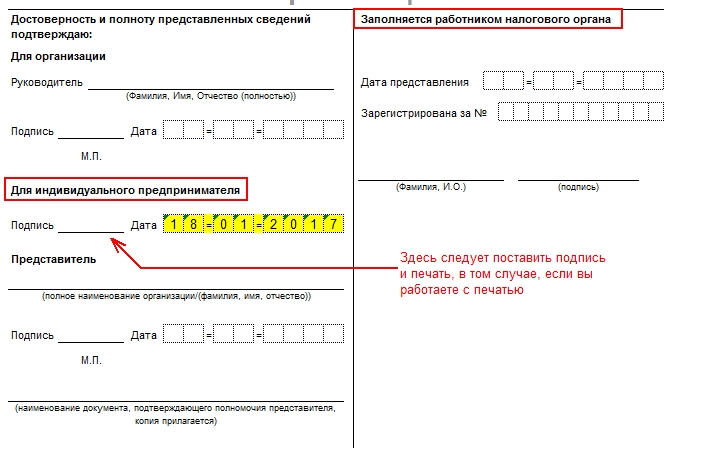

ИП четко вписывает свои ФИО без каких-либо сокращений. Если документы подает его представитель, нужно заполнить в соответствующих графах его полные ФИО и данные о документе, удостоверяющего его личность.

Другие важные детали

О показателе численности. Единственной расчетной цифрой отчета может быть показатель численности по среднему списку за предыдущий год. Его нужно проставить в целых числах. Для точного подсчета данных, воспользуйтесь примером вычисления среднесписочной численности работников.

Проставляем дату. Заполненный бланк нужно подать строго до двадцатого января текущего года. Обязательно укажите в отчете, что данные подаются по состоянию на первое января. Пусть вас не сбивает с толку реальная дата составления вашего отчета. В случае, когда фирма переживает процесс реорганизации, отчет предоставляется до двадцатого числа следующего месяца после завершения всех процессов. К примеру, ваша фирма реорганизована в марте – отчет о численности нужно подать до 20 апреля.

Заполняем только свои графы. Налогоплательщику не стоит лезть в блоки, предназначенные для представителя инспекции.

Как правильно подать готовую отчетную форму?

Когда все графы бланка заполнены, его нужно подписать вручную. Только при таком условии инспектор примет ваш годовой отчет к рассмотрению. Вам не обязательно личной персоной появляться в налоговой службе, чтобы сдать документ. Оправьте его почтой как ценное письмо с уведомлением, конечно, с учетом даты почтового штемпеля.

Дельный совет! Опытные бизнесмены, которые не любят простаивать в переполненных коридорах налоговой, советуют в конверт вложить заверенный штампом почтового отделения бланк описи вложенных документов. Налоговый инспектор лишний раз убедится, что все документы на месте.

Что если вы просрочили представление вышеперечисленных сведений?

За несвоевременную подачу или игнорирование предоставления отчета для налогового контроля бизнес-деятельности, вы рискуете быть оштрафованным на сумму около 200 рублей. Худший вариант развития событий – административное наказание.

Сведения о среднесписочной численности в 2021 году

В статье рассмотрим порядок расчета среднесписочной численности работников, а также публикуем ссылку на форму КНД 1110018 для скачивания.

Раньше все организации и ИП с работниками были обязаны сообщать в ФНС о том, сколько человек у них работает. Для этого была утверждена специальная форма КНД 1110018 «Сведения о среднесписочной численности работников». Установленный срок — 20 января года, следующего за отчетным.

Начиная с отчета за 2020 год, отправлять сведения о среднесписочной численности отдельной формой больше не нужно. Уже по итогам 2020 года эти данные входят в состав расчета по страховым взносам и подаются ежеквартально.

Сроки представления РСВ со сведениями о среднесписочной численности в 2021 году:

Если опоздать или не сдать расчет, ФНС наложит штраф в размере 5 % за каждый месяц просрочки. Общая величина штрафа не может быть меньше 1 000 рублей и больше 30 % от суммы неуплаченных вовремя взносов.

Показатель «среднесписочная численность» в РСВ должны отражать и вновь созданные организации, и предприниматели с работниками.

Порядок расчета среднесписочной численности

Чтобы посчитать среднесписочную численность (ССЧ), пользуйтесь указаниями по заполнению формы № П-4, утвержденными приказом Росстата от 27.11.2019 № 711. Для расчета, действуйте в соответствии со следующим алгоритмом.

Этап № 1. Рассчитайте среднесписочную численность (ССЧ) в каждом месяце.

Для этого вычислите, сколько работников числилось за каждый календарный день, сложите полученные цифры и разделите на число календарных дней в месяце. В расчет берутся все работники на трудовом договоре, в том числе нетрудоспособные из-за болезни, командированные и пр.

Есть и те категории лиц, которые не участвуют в расчете численности (п. 77 Приказа Росстата от 22.11.2017 N 772).

Пример. У ИП в ноябре трудилось семь человек. Шестеро отработали все 30 дней, седьмой лишь 17 дней, т. к. был принят на работу 14.11.2020.

Среднесписочная численность работников в ноябре составит:

(6 × 30) + (1 × 17) = 197 / 30 = 6,57 (округлять не нужно).

Этап № 2. Рассчитайте ССЧ тех, кто работал неполный рабочий день.

Пример. В ООО «Кот» с установленной продолжительностью рабочего дня 8 часов в ноябре был задействован сотрудник на 3 часа работы в течение 11 рабочих дней. Таким образом, всего сотрудник отработал в ноябре 33 часа (11 х 3).

Общее количество отработанных человекодней = 3 часа в день / 8 рабочих часов стандартно × 11 рабочих дней = 4,13.

Месячная ССЧ сотрудников, занятых неполный рабочий день = 4,13 человекодня / 21 рабочий день в ноябре = 0,2 человека.

Обратите внимание, что этот порядок расчета не действует для сотрудников, которым неполный рабочий день полагается по закону. Их учитывайте как полностью занятых.

Этап № 3. Рассчитайте ССЧ за отчетный период.

На данном этапе нужно сложить все показатели, полученные на первом и втором этапах. Полученную сумму разделить на количество месяцев в отчетном периоде: 3 месяца для квартала, 6 для полугодия, 9 для 9 месяцев и 12 для года.

Пример. ООО «Санта» создано 01.11.2020.

Продолжительность рабочего дня 8 часов.

В ноябре полный рабочий день отработали 12 человек, а в декабре — 14. Все дни отработаны полностью.

Полученную цифру округляем и получаем 2 человека. Это и будет численность, которую следует указать в расчете по страховым взносам за 2020 год.

Заполните и отправьте сведения о среднесписочной численности работников (ССЧ) прямо сейчас! Пользуйтесь Экстерном 14 дней бесплатно!

Подаем сведения о среднесписочной численности работников за 2020 год

Для чего инспекторам нужны сведения о среднесписочной численности

Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ. Почему эта информация необходима налоговикам?

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность сотрудников превышает 100 человек (а в ряде случаев 10 или 25 сотрудников), единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Кто обязан сдавать справку о среднесписочной численности работников

Обязанность подавать информацию о среднесписочной численности распространяется как на организации, так и на индивидуальных предпринимателей. Причем эта обязанность не снимается с предпринимателя при закрытии.

Между тем для ИП есть определенное послабление: представлять информацию о численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ. То есть ИП, у которого не было сотрудников, сведения о среднесписоной численности, так же как и ЕРСВ, в 2021-м не представляет. Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (письмо Минфина от 04.02.2014 № 03-02-07/1/4390).

Как мы уже сказали в анонсе, отдельный отчет со сведениями о среднесписочной, который ранее подавался до 20 января, сдавать его больше не нужно. Приказом ФНС России от 15.10.2020 № ЕД-7-11/752@ он отменен.

С отчетности за 2020 год информация о среднесписочном составе сотрудников включаются в расчет по страховым взносам (ЕРСВ). Этот показатель нужно зафиксировать в титульном листе расчета. Соответствующие изменения утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/751@.

Из-за этого в ЕРСВ, который нужно будет сдать за 2020 год, внесли правки. Какие еще изменения коснулись отчета, подробно рассмотрели эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

А в этом Готовом решении эксперты КонсультантПлюс привели образец заполнения ЕРСВ за 2020 год. Изучите материал бесплатно, получив пробный демо-доступ к системе К+:

В какие сроки нужно представить сведения

Напомним! При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Как рассчитать среднесписочную численность

Правила расчета численности с 2020 года установлены приказом Росстата от 27.11.2019 № 711. С 15.01.2021 его заменят указания из приказа Росстата от 24.07.2020 № 412.

В общем виде формула расчета выглядит так:

где: СрЧ год — это среднесписочная численность за год;

Подробнее о процедуре расчета читайте в статье «Как рассчитать среднесписочную численность работников?».

Сведения заверяются подписью предпринимателя или руководителя компании, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе с ЕРСВ.

ОБРАТИТЕ ВНИМАНИЕ! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ).

Как и куда сдавать сведения

Заполненную форму ЕРСВ можно сдать лично или через представителя в ИФНС или отправить по почте с описью вложения при условии, что среднесписочная численность компании не превышает 10 человек. Если данный показатель выше, отчет примут только в электронном формате.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Накажут ли за непредставление ЕРСВ со сведениями о численности работников?

Безусловно, накажут. За каждый случай непредставления или просрочки отчета по форме ЕРСВ со сведениями о среднесписочной численности работников налогоплательщика оштрафовуют минимум на 1 000 руб. Если взносы, указанные в декларации тоже не будут уплачены, налогоплательщика ждет штраф в размере 5% от суммы недоимки за каждый месяц просрочки, но не менее 1 000 руб. и не более 30%.

Подробнее о возможных санкциях читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Имейте в виду, за неподачу ЕРСВ более 10 дней инспекторы заблокируют счет.

Подробнее о блокировке и разблокировке счетов читайте тут.

Итоги

Сведения о среднесписочной численности сотрудников обязаны сдавать в ФНС все организации и ИП-работодатели. С отчетности за 2020 год эта информация подается в составе расчета по страховым взносам. Отдельный расчет по среднесписочной численности отменен. Срок представления ЕРСВ — не позднее 30 января года, следующего за отчетным. При этом если дата подачи документа выпадает на выходной день, то крайний срок переносится на ближайшую следующую за ним рабочую дату.

Среднесписочный отчет в налоговую

Из нашей статьи вы узнаете:

Среднесписочная численность работников отчетом в налоговую должна подаваться в обязательном порядке. Это связано с тем, что показатель влияет на способ сдачи отчетности в ИФНС. При превышении данной цифрой отметки в 100 человек можно передавать сведения лишь в цифровом формате. В противном случае грозит штраф в сумме 200 рублей. При числе работников не более 100 человек разрешено выбрать, в каком виде сдавать отчетность – традиционном бумажном или цифровом. Также этот показатель определяет возможность применения спецрежимов налогообложения.

Кто должен сдавать отчет о среднесписочной численности работников в налоговую?

Сдавать данные касательно среднесписочной численности нужно и компаниям, и ИП. Даже в случае закрытия предприниматель должен выполнять эту операцию. Хотя для ИП разрешено подавать информацию об этом лишь при условии использования наемного труда на протяжении предыдущего года. Такое указание содержится в тексте пункта 3 статьи 80 Налогового кодекса РФ. В случае с фирмами исключений нет. На организации возлагается обязанность сдавать отчеты о среднесписочной численности работников даже при отсутствии персонала. Ранее также следовало отравлять отдельную отчетность согласно утвержденной форме КНД 1110018, скачать бланк этой формы вы можете здесь.

Сведения о среднесписочной численности

Причем сделать это нужно до наступления 20 января того года, который идет следующим за отчетным. Приказ ФНС России № ЕД-7-11/752@ устранил такую необходимость с 2020 года — типовая форма упразднена. Теперь среднесписочный состав сотрудников надлежит вносить в расчет по страховым взносам. Данные отображаются в титульном листе документа.

Сроки сдачи отчета со сведениями о среднесписочной численности в 2021 году

Сдать РСВ с указанием ССЧ надлежит в следующие сроки:

Если же указанный срок является выходным либо праздничным днем, конечной датой становится следующий за ним рабочий день. Это обозначено в пункте 7 статьи 6.1 Налогового кодекса РФ.

В противном случае ИФНС может наложить штрафные санкции Их размер составляет 5% за каждый просроченный месяц. Однако минимальный предел – 1000 рублей. Максимальная величина ограничена 30% суммы неуплаченных в регламентированный срок взносов.

Астрал.Отчет 5.0 упростит процедуру подготовки и отправки отчетности в различные инстанции.

Как рассчитать среднесписочную численность

Подготовить отчет для налоговой с указанием среднесписочной численности работников можно в соответствии с указаниями из Приказа Росстата №711. Здесь даны разъяснения по заполнению формы № П-4. Необходимо действовать по следующему алгоритму:

Заключение

Среднесписочная численность рассчитывается по указаниям формы № П-4. Обязанность передавать эти данные возлагается на всех: и ИП, и организации. Несоблюдение требования и нарушение сроков подачи данных грозит штрафными санкциями.

Узнайте про сдачу РСВ отчетности в нашей статье.

Сведения о среднесписочной численности за 2019 год: как посчитать и заполнить

Сведения представляют все организации, независимо от того, есть ли у неё работники, а также индивидуальные предприниматели, имевшие в 2019 году работников. ИП не являющиеся работодателями форму не сдают.

Форма сведений утверждена приказом ФНС РФ № ММ-3-25/174@ от 29.03.2007 г. и ни разу не менялась все эти годы

Срок сдачи формы не позднее 20 января.

Скорее всего сведения о среднесписочной в таком виде сдаются в последний раз. С 2021 года они будут входить в состав расчета по страховым взносам.

Среднесписочная численность работников определяется с учетом порядка заполнения статистической формы П-4. С 2020 года действует новый порядок, утвержденный приказом Росстата от 27.11.2019 № 711 (см. приложенный файл). Однако правила расчета среднесписочной не изменились.

Как считать

В списочную численность работников включаются наемные работники, работавшие по трудовому договору и выполнявшие постоянную, временную или сезонную работу один день и более, а также работавшие собственники организаций, получавшие заработную плату в данной организации.

Не включаются в списочную численность, в частности, следующие работники:

Все правила расчета среднесписочной численности можно найти в приказе Росстата от 27.11.2019 № 711, которым утверждены указания по заполнению формы П-4.

Алгоритм расчета

Пример. В организации на 1 января 2019 работало 10 человек по трудовым договорам полный рабочий день и 1 внешний совместитель. График работы в организации стандартный — рабочий день 8 часов, пятидневная рабочая неделя. 18 января один сотрудник уволился, а 25 января сотрудница ушла в отпуск по беременности и родам. Считаем среднесписочную численность за январь 2019 года:

Внешний совместитель не учитывается при расчете.