как называется экономическая политика если ее инструментами являются налоги государственные расходы

Фискальная политика — что это и как работает

Фискальная политика (налогово-бюджетная) — представляет собой один из базовых инструментов регулирования экономических процессов в любом государстве.

До разработки кейнсианской экономической теории как таковой фискальной политики просто не существовало. Правительство просто рассматривало пропорции распределения объёма производства страны и платежей за пользование коллективными благами. Даже на сегодняшний день из-за сравнительно недавнего начала использования фискальной политики, государства ещё не могут в полной мере раскрыть полностью потенциал её использования.

1. Что такое фискальная политика простыми словами

Основные инструменты фискальной политики — это изменение величины государственных расходов и изменение ставок налогообложения с целью регулирования доходной части бюджета.

Потребность в разработке и систематическом проведении фискальной политики усилилась во второй половине XX века, когда финансы государства стали играть значительную роль в обеспечении стабильного экономического роста.

В краткосрочно периоде фискальная политика проводится для поддержания стабильного уровня объёма выпуска (ВВП), полной занятости ресурсов и стабильного уровня цен. В долгосрочном плане фискальная политика обеспечивает стабильные темпы экономического роста.

Важно учитывать, что фискальная политика проводится государством в условиях неопределённости. Это касается прежде всего вопроса правильной идентификации текущего экономического цикла. Далеко не всегда удаётся определить лучшую экономическую политику для сглаживания циклических колебаний в экономике.

В результате этого фискальная политика может как благотворно, так и достаточно болезненно воздействовать на стабильность национальной экономики.

Основные цели фискальной политики:

2. Фискальная политика и бюджет государства

Одна из основных задач фискальной политики регулировать дефицит государственного бюджета.

Дефицит государственного бюджета возникает, когда государственные расходы больше налоговых сборов. При сокращении поступлений от налогов государство вынуждено финансировать дефицит бюджета из других источников, изыскивая средства для финансирования дефицита.

Существует три основных способа финансирования дефицита бюджета:

Первые два способа ведут к росту государственного долга, по которому нужно платить проценты. Эти выплаты являются первоочередной статьёй расходов государственного бюджета.

Основные инструменты фискальной политики

3. Виды фискальной политики

По используемым методам и инструментам фискальную политику разделяют на политику прямого воздействия и политику косвенного воздействия.

В основе прямой политики воздействия лежит изменение величины государственных закупок при финансировании государственных производственных предприятий, инвестировании в производственную и непроизводственную инфраструктуру, государственные закупки товаров и услуг.

Методы косвенной политики непосредственно влияют на производителей и потребителей путём воздействия на расходы производителей и доходы потребителей. Например, изменение налогооблагаемого минимума, налоговые льготы.

В зависимости от того, на что и как государство использует фискальную политику, последняя делится на:

3.1. Дискреционная

Дискреционная фискальная политика — это сознательные действия государства, направленные на изменение величины государственных расходов или величины собираемых налогов с целью регулирования дефицита государственного бюджета и экономического роста.

Эффективная дискреционная фискальная политика предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы.

3.2. Автоматическая

Автоматическая фискальная политика заключается в незапланированных структурных изменениях в чистых налогах и правительственных закупках, происходящих при перемене макроэкономического состояния экономики государства с сохранением неизменного уровня налоговых ставок и программ по трансферу. Автоматическая (недискреционная) фискальная политика или политика автоматических (встроенных) стабилизаторов, использует механизм, который без участия государства устраняет неблагоприятное положение на разных фазах экономического цикла.

Автоматическая фискальная политика — это автоматическое изменение величины государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода.

Рестрикционная фискальная политика воздействует на экономические циклы. Используя её, нельзя полностью стабилизировать экономику, просто спады и подъёмы будут иметь более сглаженные последствия.

И дискреционная, и автоматическая фискальные политики играют важную роль в стабилизационных мероприятиях, однако ни та, ни другая не является панацеей от всех экономических бед.

В периоды экономического спада государство проводит стимулирующую фискальную политику. В этой ситуации необходимо стимулировать совокупный спрос внутри государства или совокупное предложение, либо два параметра сразу. Для этого государство повышает объем госзакупок товаров и услуг, снижает налоги и повышает трансферы. Стимулирующая фискальная политика в большинстве случаев способствует восстановлению экономики.

В период «перегрева» экономики власти проводят сдерживающую фискальную политику. В основе её лежит сокращение расходов и трансферов, а, также, повышение налогов. Данные меры приводят как к сокращению совокупного спроса, так и совокупного предложения.

Аналогичная политика проводится правительствами ряда стран с целью замедлить темпы инфляции. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин послужит основой для спада совокупного предложения и развертывания механизма стагфляции. Особенно это вероятно, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создаёт приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда.

4. Плюсы и минусы фискальной политики

5. Эффективность фискальной политики

Изучение последствий фискальной экспансии (увеличение расходов или снижение налогов в целях стабилизации экономики и стимулирования экономического роста) показало, что применение данных мер имеет наибольший эффект при следующих условиях:

Фискальная политика наиболее эффективна в случае высокой чувствительности спекулятивного спроса на деньги и инвестиции к процентной ставке. В обратной ситуации фискальная политика абсолютно неэффективна, а денежная политика сопровождается существенным эффектом вытеснения.

При отсутствии резервов увеличения объёма производства и занятости фискальная экспансия эффективна лишь в краткосрочной перспективе.

6. Исследования в области фискальной политики

Современные исследования фискальной политики в отечественной и зарубежной литературе можно свести к шести основным направлениям.

7. Заключение

Фискальная политика, проводимая государством, основывается на положении о том, что изменение налоговых изъятий и объёма государственных расходов влияет на совокупный спрос и, следовательно, на величину ВНП, занятость и цены.

В краткосрочном периоде снижение налогов и увеличение правительственных расходов оказывает повышающее воздействие на совокупный спрос и, наоборот, увеличение налогов и сокращение государственных расходов уменьшает совокупный спрос. В долгосрочной перспективе фискальная политика может оказывать негативное воздействие на экономический рост.

В зависимости от преследуемых целей фискальная политика может носить стимулирующий или сдерживающий характер.

Фискальная политика эффективна лишь в краткосрочном периоде.

Выбор инструмента фискальной политики зависит от общего курса, проводимого правительством.

Если это «либеральный» курс, предполагающий широкое участие государства регулировании экономики, то предпочтение отдается правительственным расходам. Если проводится «консервативный» курс, ориентированный на сужение роли государства и создание чисто рыночного механизма, то более широко используют налоговые изменения.

Автор: Кутняк Екатерина, редактор: Балдин Андрей

Государственное регулирование экономики

Под регулированием любой из систем понимается комплекс из действий, способов, управленческих решений, применяемых для корректировки данной системы. В разное время своего различия, различные типы экономических систем либо строились полностью полагаясь на государственное регулирование, либо полностью отрицали роль государства в экономическом развитии. Современные реалии говорят о том, что в некоторых сферах и областях данный инструмент является обязательным, но не отрицает существование частного бизнеса и партнерства с ним.

Государственное регулирование экономики – определение термина

Жесткое ГРЭ присуще административному (командному) типу экономических систем, характеризующемуся плановыми показателями, централизацией, монополией на ресурсы и директивным установлением цен.

Для модели рыночной экономики присущи снижение регулирующей функции государства, она основана на праве частной собственности, рыночном ценообразовании и конкуренции.

Однако, приведение экономической модели к рыночному типу может характеризоваться шоковой терапией, резкими изменениями, иными негативными процессами. Также следует признать, что существуют изначально неприбыльные отрасли, но необходимые для экономики. В данной ситуации, возникает необходимость ГРЭ даже при рыночной модели.

Роль государства в экономике

Роль государства в экономике определяется следующими направлениями:

Государственное регулирование экономики – цель, принципы и методы

Целью ГРЭ является обеспечение стабильного функционирования экономической системы в переходном периоде путем принятия определенных мер. Это могут быть меры законодательные, контрольные и иные. Они призваны помочь экономике приспособиться к изменяющимся условиям функционирования. Меры направляются на регулирование ресурсной базы, процесса производства, финансовых потоков.

Меры ГРЭ могут приниматься как на уровне федерации, так и локально.

Принципами ГРЭ являются:

Прямые методы ГРЭ характерны административной экономической модели, и предполагают директивные планы, ограничения, запретительные меры, обязательные к исполнению.

Косвенные методы характерны рыночной модели экономического развития, и задают только индикативные параметры («рамочные» условия). Они носят стимулирующий характер.

Воздействие различными методами с целью регулирования осуществляется на бюджетную политику, эмиссию денежных средств, распределение ресурсов.

Что такое бюджетно-налоговая политика государства

Бюджетно-налоговая политика государства — это политика, проводимая в области налогообложения и государственных расходов, направленная на поддержание хорошего уровня занятости населения, стабильной экономики в стране, ну и, конечно же, постоянного прироста ВВП. Эту политику часто называют фискальной.

Основная задача этой политики — регулирование (чаще поддержание) совокупного спроса. Регулирование экономики в этом случае происходит с помощью воздействия на величину совокупных расходов.

Слово «фискальная» у многих финансовых работников ассоциируется с налогами. По большому счету так оно и есть — именно этой политикой регулируются ставки налогов и сборов.

Какие цели преследует бюджетно-налоговая политика?

Есть два вида бюджетно-налоговой политики государства:

Стимулирующая фискальная политика проводится в период экономического кризиса (стагнации экономики). В этом случае просто жизненно необходимо всеми силами стимулировать совокупный спрос или совокупное предложение. Что можно сделать для этого? Используют:

Все эти меры ожидаемо приведут к увеличению спроса. Как следствие, будет увеличен выпуск продукции, вырастет объем выполненных работ и услуг.

А вот если экономика, наоборот, «перегрелась», то есть возник синдром перекредитования, экономический рост усиленно профинансирован государственными средствами, избыточное вложение средств грозит увеличением инфляции, то проводится сдерживающая фискальная политика. Что это значит:

Эти меры приводят к сокращению системы «спрос — предложение». Такая политика регулярно проводится во многих странах для контроля над уровнем инфляции.

Об основных направлениях бюджетно-налоговой политики на ближайшие годы вы можете узнать в «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

Более интересна для нас будет другая классификация фискальной политики.

Дискреционная (объявляется государством).

Характерны следующие маневры:

Автоматическая («встроенные стабилизаторы»).

«Работают» следующие инструменты:

Стоит помнить, что размеры государственных трансфертов всегда меняются в зависимости от состояния экономики в стране

Автоматическая налогово-бюджетная политика как вид фискальной политики

Одним из достоинств данной политики является наличие встроенных стабилизаторов. Таким термином обозначают инструменты, величина которых не меняется, но само наличие их в экономике автоматически стабилизирует ситуацию, стимулируя экономику при спаде и сдерживая при «перегреве». Рассмотрим, как эти инструменты влияют на совокупный спрос.

НДС, например, как косвенный налог и часть цены товара, снижается при падении объема продаж и увеличивается при росте выручки. Соответственно, при рецессии экономики поступления от НДС в бюджет снижаются (изъятия из экономики денежных средств уменьшаются), а при «перегреве» экономики поступления налога увеличиваются. Так происходит автоматическая стабилизация.

Кстати, подробно узнать о делении налогов на прямые и косвенные можно здесь.

А вот трансфертные пособия (пособия по безработице и «по бедности») влияют по-другому. При спаде экономики выплаты данных пособий увеличиваются (безработица растет), при росте экономики — уменьшаются (занятость населения увеличивается). Таким образом, выплата данных трансфертов стимулирует совокупный спрос при спаде, уменьшение выплат при подъеме оказывает своего рода сдерживающее влияние на экономику.

Основные инструменты налогово-бюджетной политики

Инструментами фискальной политики выступают расходы и доходы государственного бюджета, а именно:

Давайте рассмотрим, как эти инструменты влияют на совокупный спрос:

Об изменениях в налогообложении с 2021-2022 годов читайте в этой рубрике нашего сайта.

Поэтому инструменты бюджетно-налоговой политики могут использоваться для стабилизации экономики в разных фазах экономического цикла. Причем если следовать кейнсианской экономической теории (Кейнс — автор фискальных методов регулирования экономики), все инструменты фискальной политики имеют мультипликативное влияние на экономику страны в целом, поэтому регулирование экономической ситуации в стране стоит вести именно при помощи фискальной политики, в частности путем регулирования государственных закупок как инструмента, наиболее влияющего на совокупный спрос.

О том, в какой форме проводятся тендеры по выбору поставщика по госзакупкам, читайте в материале «В каких тендерах участвуют без электронной подписи».

Плюсы и минусы фискальной политики

У бюджетно-налоговой политики есть немало положительных моментов:

При этом противники кейнсианского подхода называют несколько недостатков:

О критериях эффективности государственного налогового менеджмента читайте в статье «Основные элементы государственного налогового менеджмента».

Итоги

Бюджетно-налоговая политика, равно как и прочие подходы к регулированию экономической жизни страны, имеет свои достоинства и недостатки. Очевидно, что применение этих инструментов действительно может оказывать положительное влияние на экономику.

Дискреционная бюджетно-налоговая политика (нюансы)

Какая государственная политика называется дискреционной бюджетно-налоговой?

Дискреционная бюджетно-налоговая политика — это политика:

Основная задача дискреционной бюджетно-налоговой политики заключается в сознательном целенаправленном создании дефицита госбюджета или его профицита посредством:

Основные направления налоговой политики государства на 2022 и плановые 2023-2024 годы можно посмотреть в документе «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2022 год и на плановый период 2023 и 2024 годов», размещенном на официальном сайте Министерства финансов Российской Федерации 01.10.2021.

Ознакомиться с основными направлениями бюджетно-налоговой политики на 2022-2024 годы вы можете в «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

Особенности госрегулирования налоговой сферы изучайте с материалом «Налоговая политика государства на 2022–2024 годы».

В зависимости от фазы, в которой находится экономика, государство применяет один из двух видов дискреционной бюджетно-налоговой политики:

Об особенностях данных видов расскажем в следующем разделе.

Какие действия предполагает сдерживающая дискреционная бюджетно-налоговая политика?

Сдерживающая (рестриктивная) дискреционная бюджетно-налоговая политика необходима в период «перегрева» экономики и интенсивных инфляционных процессов.

Для ситуации «перегрева» экономики характерны:

Знакомьтесь с алгоритмами расчета финансовых коэффициентов, связанных с процессом привлечения заемных денег, с помощью размещенных на нашем сайте материалов:

Последствия «перегретой» экономики носят негативный характер, поскольку:

Одним из инструментов, способствующих предотвращению таких негативных последствий, является своевременное проведение государством мероприятий в рамках сдерживающей дискреционной бюджетно-налоговой политики. Среди таких мероприятий можно назвать:

В результате осуществления указанных мероприятий достигается состояние бюджетного излишка, направляемого на погашение госдолга или изымаемого из обращения.

Стимулирующая дискреционная бюджетно-налоговая политика

Стимулирующая фискальная политика может проводиться, если страна:

Признаки кризисных явлений в экономике:

Как международные нормы предписывают оформлять финансовую отчетность в ситуации гиперинфляции — узнайте из материала «МСФО № 29 Финансовая отчетность в условиях гиперинфляции».

В таких условиях необходимо стимулировать:

Для достижения этих целей проводится стимулирующая дискреционная бюджетно-налоговая политика, предусматривающая:

Результатом проведения такой политики является увеличение объемов производства и рост благосостояния населения страны.

Дискреционная и недискреционная политика государства — в чем отличия?

Основное отличие дискреционной и недискреционной бюджетно-налоговой политики (БНП) состоит в механизме реализации БНП, заключающейся:

Автоматическое действие недискреционной БНП позволяет правительству не предпринимать каких-либо специальных мер и основано на действии встроенных стабилизаторов, предназначенных для:

Можно назвать несколько групп встроенных стабилизаторов недискреционной БНП, например:

Какой лаг имеет дискреционная налогово-бюджетная политика?

БНП влияет на экономику не сразу, а через определенные временные промежутки (лаги). Лаг — это термин, означающий отставание или запаздывание.

Принятая в экономике классификация предусматривает 2 группы лагов:

Для дискреционной БНП характерен длительный внутренний лаг.

Существуют и иные классификации лагов — относительно дискреционной БНП можно обозначить следующие их виды:

Длительность каждого из указанных лагов дискреционной БНП зависит от множества факторов: масштабов макроэкономических проблем, степени эффективности принятых решений по их урегулированию и др.

Итоги

Дискреционная бюджетно-налоговая политика способствует преодолению макроэкономических проблем посредством целенаправленных действий государства. В зависимости от фазы, в которой находится экономика, применяются те или иные комплексы мероприятий в рамках дискреционной бюджетно-финансовой политики — стимулирующие экономические процессы или сдерживающие их.

Фискальная политика

В 1962 г. администрация Кеннеди внесла на обсуждение законопроект о снижении налоговых ставок без одновременного сокращения государственных расходов. Через два года при администрации Джонсона этот законопроект был введен в действие.

Во время Вьетнамской войны правительство Джонсона убедило Конгресс ввести 10%-ную надбавку к подоходному налогу с корпораций и граждан, то есть дополнительный налог для всех налогоплательщиков.

В 1990 г. администрация Буша приняла пакет законов о налогах и расходах, направленных на сокращение дефицита федерального бюджета на 500 млрд дол. в течение пяти лет.

Ровно через три года при администрации Клинтона высшая ставка индивидуального подоходного налога была повышена с 31 до 39,6%. Цель все та же — сокращение бюджетного дефицита.

Какова логика таких фискальных мер? Должно ли правительство всегда повышать налоги при увеличении своих расходов или сокращать государственные расходы при снижении налогов? При каких обстоятельствах правительство может намеренно создавать дефицит или положительное сальдо бюджета (бюджетный избыток)?

Вспомним, что домохозяйства и фирмы принимают решения о потреблении, инвестициях, а также импорте и экспорте, исходя из частного интереса (личной выгоды), и что следствием таких решений может стать экономический спад или инфляция. Правительство же, напротив, служит инструментом для общества в целом. В определенных пределах (и с некоторыми сложностями) решения правительства о расходах и налогообложении могут быть скорректированы так, чтобы оказать влияние на равновесный реальный ВВП в интересах общего благосостояния. В частности, как мы видели в главе 5 Смешанная экономика: частный и государственный секторы, основная функция правительства заключается в стабилизации экономики. Эта цель достигается отчасти за счет манипулирования государственным бюджетом — государственными расходами и налоговыми поступлениями, — направленного на увеличение объема производства и занятости или снижение уровня инфляции.

В этой главе кратко рассматривается законодательная база, опираясь на которую правительство проводит стабилизационную политику; затем анализируются методы такой политики в модели совокупного спроса и совокупного предложения. Потом мы познакомимся с рядом факторов, которые автоматически приводят в соответствие государственные расходы и налоговые поступления в рамках экономических циклов. И наконец, мы обрисуем проблемы, недостатки и сложности в осуществлении государственной политики стабилизации.

Законодательная база

Представление о том, что фискальные меры, предпринимаемые правительством, могут оказывать стабилизирующее воздействие на экономику, получило распространение в период Великой депрессии 30-х годов. С тех пор макроэкономическая теория внесла значительный вклад в разработку фискальных мероприятий.

Закон о занятости 1946 г. В 1946 г., когда в связи с завершением второй мировой войны обострилась проблема безработицы, федеральное правительство закрепило в законе меру своей ответственности за обеспечение экономической стабильности. Закон о занятости 1946 г. гласит:

«Настоящим Конгресс США заявляет, что в сферу постоянно обновляемых политических задач и ответственности федерального правительства входит использование всех доступных средств, согласующихся с его общими целями и обязательствами и другими важнейшими аспектами национальной политики, с помощью и во взаимодействии с промышленностью, сельским хозяйством, профсоюзами, правительствами штатов и местными исполнительными органами, для координации и направления всех своих планов, функций и ресурсов на то, чтобы создавать и поддерживать условия, при которых будут обеспечены общественно полезные возможности занятости, включая самозанятость, для тех, кто способен, желает работать и ищет работу, и обеспечивать максимальную занятость, производство и покупательную способность».

Закон о занятости 1946 г. представляет собой важную веху в американском социально-экономическом законодательстве, поскольку он закрепляет обязанность федерального правительства предпринимать меры, используя денежную и фискальную политику, для поддержания экономической стабильности.

Совет экономических консультантов и Объединенный экономический комитет. Ответственность за реализацию целей закона лежит на исполнительной власти. Президент США обязан представлять ежегодный доклад о текущем состоянии экономики, в котором формулируются политические рекомендации по экономической стабилизации. В соответствии с этим законом были также созданы Совет экономических консультантов (СЭК), призванный оказывать помощь и давать рекомендации президенту по экономическим вопросам, и Объединенный экономический комитет (ОЭК) Конгресса США, который рассматривает широкий круг экономических проблем общенационального значения. В качестве советчика президенту и «разведывательного подразделения в вечной войне против экономического цикла» СЭК и его аппарат собирают и анализируют экономическую информацию и используют ее, во-первых, для составления прогнозов; во-вторых, для формулирования программ и выработки политики, направленных на реализацию Закона о занятости; в-третьих, для оповещения президента, Конгресса и широкой общественности о проблемах и мерах, имеющих отношение к состоянию национальной экономики.

Дискреционная фискальная политика

Дискреционная фискальная политика — это сознательное манипулирование налогами и государственными расходами, осуществляемое Конгрессом для изменения реального ВВП и уровня занятости, контроля за инфляцией и стимулирования экономического роста. Термин «дискреционный» означает, что налоги и государственные расходы изменяются по усмотрению федерального правительства. Следовательно, это происходит не автоматически, а только с согласия Конгресса.

Сначала мы рассмотрим фискальную политику в двух ситуациях: в период спада и при инфляции спроса.

Стимулирующая фискальная политика

Что в этих обстоятельствах должно предпринять федеральное правительство? У него есть три основные возможности проведения фискальной политики: 1) увеличение государственных расходов; 2) сокращение налогов; 3) сочетание первых двух вариантов. Если федеральный бюджет сбалансирован, то фискальная политика в период спада должна быть направлена на создание бюджетного дефицита, то есть на превышение государственных расходов над налоговыми поступлениями.

Увеличение государственных расходов. При прочих равных условиях увеличение государственных расходов приведет к смещению кривой совокупного спроса вправо, как показано на рис. 12-1, — от AD2 до AD1. Чтобы понять, почему это происходит, предположим, что для ослабления спада правительство выделяет дополнительные 5 млрд дол. на строительство шоссейных дорог, систем спутниковой связи и федеральных тюрем. Мы представляем эти дополнительные 5 млрд дол. государственных расходов горизонтальным отрезком между AD2 и пунктирной нисходящей линией, расположенной справа от AD2. При любом уровне цен реальный объем производимого продукта, на который предъявлен спрос (величина спроса), становится на 5 млрд дол. больше, чем до увеличения государственных расходов.

Но кривая совокупного спроса смещается вправо, до AD1, то есть спрос увеличивается больше чем на 5 млрд дол. дополнительных государственных расходов. Это происходит потому, что эффект мультипликатора приумножает первоначальное изменение спроса с каждым следующим циклом новых потребительских расходов. Если ПСП в экономике составляет 0,75, то простой мультипликатор равен 4. Кривая совокупного спроса сдвигается вправо на расстояние, в 4 раза превышающее длину отрезка, который представляет увеличение государственных расходов на 5 млрд дол. Данное увеличение совокупного спроса происходит в пределах горизонтального отрезка кривой совокупного предложения, поэтому мультипликатор действует в полную силу и реальный объем производства возрастает в 4 раза. Заметьте, что реальный объем производства подскочил до 505 млрд дол., то есть возрос на 20 млрд дол. по сравнению с уровнем 485 млрд дол., наблюдавшимся во время спада. Одновременно сокращается безработица, так как фирмы вновь нанимают работников, уволенных в период спада.

Несомненно, вы заметили, что для одинакового сдвига кривой совокупного спроса вправо снижать налоги надо на большую сумму, чем увеличивать государственные расходы. Это объясняется тем, что какая-то доля сокращения налогов вызывает увеличение сбережений, а не потребления. Чтобы увеличить первоначальное потребление на определенную сумму, правительство должно снизить налоги на величину, превышающую эту сумму. При ПСП, равной 0,75, для будущего увеличения потребления на 5 млрд дол. налоги должны быть сокращены на 6,67 млрд дол., поскольку 1,67 млрд дол. идет на сбережения (а не на потребление). Если бы ПСП составляла, скажем, 0,6, то для первоначального увеличения потребления на 5 млрд дол. налоги надо было бы сократить на 8,33 млрд дол. Чем меньше величина ПСП, тем большее снижение налогов требуется для того, чтобы добиться определенного увеличения потребления и определенного сдвига кривой совокупного спроса.

Если вы знакомы с материалом, изложенным в главах 9 Построение модели совокупных расходов и 10 Совокупные расходы: мультипликатор, чистый экспорт и государство, рассмотрите три возможных варианта фискальной политики в свете анализа рецессионного разрыва, связанного с моделью совокупных расходов (рис. 10-8). Вспомните также из главы 11 Совокупный спрос и совокупное предложение, что сдвиг кривой совокупного спроса вправо непосредственно связан со смещением кривой совокупных расходов вверх. (Ключевой вопрос 2.)

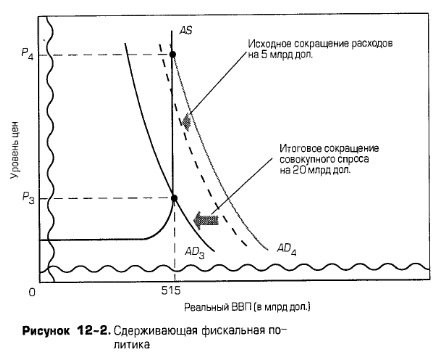

Сдерживающая фискальная политика

Когда возникает инфляция спроса, для контроля за ней необходима ограничительная, или сдерживающая, фискальная политика. Рис. 12-2 привлекает наше внимание к вертикальному отрезку кривой совокупного предложения. Во-первых, допустим, что сдвиг кривой совокупного спроса от AD3 до AD4 на вертикальном отрезке кривой совокупного предложения повысил уровень цен с Р3 до Р4. (Пока не обращайте внимания на указывающие влево стрелки и пунктирную линию.) Это увеличение совокупного спроса может быть, например, результатом резкого роста инвестиционных расходов или чистого экспорта. Если правительство собирается контролировать инфляцию, то его фискальные меры должны носить совершенно иной характер по сравнению с теми, которые оно применяло для борьбы со спадом. В подобном случае правительство может: 1) сократить государственные расходы; 2) повысить налоги; 3) использовать два первых варианта в сочетании. Когда экономика сталкивается с инфляцией спроса, фискальная политика должна быть направлена на создание бюджетного избытка, то есть на превышение налоговых поступлений над государственными расходами.

Сокращение государственных расходов. Правительство может сократить свои расходы для замедления темпов или полной ликвидации инфляции, что изображено на рис. 12-2, где горизонтальный отрезок между AD4 и пунктирной линией указывает на сокращение государственных расходов на 5 млрд дол. Это уменьшение расходов сместит кривую совокупного спроса влево от AD4 до AD3, если процесс действия мультипликатора будет завершен. При условии, что цены обладают гибкостью к понижению, они возвратятся на уровень Р3, то есть на уровень до начала инфляции. Реальный объем производства останется на уровне максимальных производственных возможностей — 515 млрд дол.

В реальной экономике цены «устойчивы» к понижению, поэтому, чтобы сдержать инфляцию, надо помешать росту уровня цен, а не пытаться снижать их до прежнего уровня. Обычно инфляция спроса постоянно сдвигает кривую совокупного спроса вправо. Следовательно, цель фискальной политики — остановить эти сдвиги, а не восстанавливать прежний, более низкий уровень цен. Тем не менее рис. 12-2 выявляет основной принцип: сокращение государственных расходов может сдержать инфляцию спроса.

Повышение налогов. Точно так же как правительство снижает налоги для увеличения потребительских расходов, оно может прибегнуть к повышению налогов для сокращения потребительских расходов. Если ПСП в экономике составляет 0,75, как на рис. 12-2, правительство должно повысить налоги на 6,67 млрд дол., чтобы потребление уменьшилось на 5 млрд дол. При повышении налогов на 6,67 млрд дол. сбережения сократятся на 1,67 млрд дол. (ПСС 0,25 х 6,67 млрд дол.), и это сокращение сбережений по определению не является уменьшением расходов. Но повышение налогов на 6,67 млрд дол. приведет к сокращению потребительских расходов на 5 млрд дол. (ПСП 0,75 х 6,67 млрд дол.), что выражено отрезком между кривой AD4 и пунктирной линией слева от нее. Благодаря эффекту мультипликатора совокупный спрос сместится влево на 20 млрд дол. при любом уровне цен (мультипликатор (равный 4) х 5 млрд дол.), а уровень цен упадет с Р4 до P3 Это обеспечит контроль за инфляцией спроса.

Сочетание сокращения государственных расходов и повышения налогов. Для уменьшения совокупного спроса и контроля за инфляцией правительство может прибегнуть к сочетанию сокращения государственных расходов и повышения налогов. Чтобы проверить себя, определите, почему сокращение государственных расходов на 2 млрд дол. в сочетании с повышением налогов на 4 млрд дол. приведет к смещению кривой совокупного спроса от AD4 до AD3.

Кроме того, если вы знакомы с материалом, изложенным в главах 9 и 10, вы сможете объяснить три варианта фискальной политики в свете концепции инфляционного разрыва, разработанной в модели совокупных расходов (см. рис. 10-8). Вспомните из главы 11, что сдвиги кривой совокупного спроса влево соответствуют смещению кривой совокупных расходов вниз. (Ключевой вопрос 3.)

Финансирование дефицитов и ликвидация избытков

Влияние бюджетного дефицита на экономический рост зависит от источников его финансирования. А дефляционное воздействие бюджетного избытка зависит от того, как им распорядится правительство.

Займы или выпуск новых денег. Существуют два различных способа, которыми федеральное правительство может финансировать дефицит: за счет займов у населения (посредством продажи процентных бумаг) или за счет выпуска новых денег для его кредиторов. Воздействие на совокупные расходы будет в каждом случае разным.

1. Заимствование. Если правительство выходит на денежный рынок и размещает здесь свои займы, оно вступает в конкуренцию с частными предпринимателями за привлечение финансовых средств.

Этот дополнительный спрос на финансы вызовет рост равновесного уровня процентной ставки. Величина инвестиционных расходов обратно пропорциональна ставке процента. Следовательно, правительственное заимствование, способствуя повышению уровня процентной ставки, может «вытеснить» с рынка часть расходов частных инвесторов и чувствительных к уровню процента потребительских расходов.

2. Создание денег. Если государственные расходы дефицитного бюджета финансируются за счет выпуска новых денег, вытеснения частных инвестиций можно избежать. Федеральные расходы могут возрастать, не оказывая пагубного воздействия на инвестиции или потребление. Создание новых денег представляет собой более благоприятный для экономического роста способ финансирования дефицитных расходов по сравнению с расширением займов.

Погашение долга или бездействующий бюджетный избыток. Вызванная избыточным спросом инфляция требует со стороны правительства таких фискальных мер, которые могли бы сформировать бюджетный излишек. Однако антиинфляционный эффект подобного излишка зависит от того, как правительство им распорядится.

1. Погашение долга. Поскольку федеральное правительство США имеет накопленную задолженность в размере 4,6 трлн дол., понятно, что ему приходится использовать излишек бюджетных средств для погашения долга. Эта мера, однако, может несколько снизить антиинфляционное воздействие такого излишка. Выкупая свои долговые обязательства у населения, правительство направляет свои избыточные налоговые поступления обратно на денежный рынок, вызывая тем самым снижение процентной ставки и стимулируя инвестиции и потребление.

2. Изъятие из обращения. С другой стороны, правительство может добиться большего антиинфляционного воздействия своего бюджетного избытка, просто аккумулируя эти избыточные средства в своих руках и исключив любое их дальнейшее использование. Изъятие избытка из обращения означает, что правительство «урезает» общую покупательную способность экономики и до некоторой степени сдерживает ее. Если избыточные налоговые поступления не вливаются обратно в экономику, то тем самым исключается возможность расходования даже некоторой части бюджетного избытка. Таким образом, эти избыточные средства ни при каких обстоятельствах не смогут оказать инфляционное давление на экономику и ослабить дефляционное воздействие бюджетного избытка как такового. Следовательно, мы можем заключить, что полное изъятие из обращения бюджетного избытка представляет собой более сдерживающую меру по сравнению с использованием этих средств для погашения государственного долга.

Варианты политики: государственные расходы или налоги?

«Либеральные» экономисты, которые считают, что государственный сектор должен быть достаточно велик для того, чтобы устранять разнообразные погрешности в действии рыночной системы (см. гл. 5), возможно, порекомендуют расширять совокупные расходы в периоды спада за счет увеличения государственных закупок и ограничивать совокупные расходы в периоды роста инфляции за счет повышения налогов. Обе меры предполагают расширение или по крайней мере сохранение существующих размеров государственного сектора.

«Консервативные» экономисты, считающие, что государственный сектор слишком велик и неэффективен, вероятно, станут выступать за увеличение совокупных расходов в периоды спада за счет снижения налогов и за сокращение совокупных расходов в периоды роста инфляции за счет ограничения государственных расходов.

Активной фискальной политике, направленной на стабилизацию экономики, может, таким образом, сопутствовать как расширение, так и сокращение государственного сектора.

Недискреционная фискальная политика: встроенные стабилизаторы

Изменения уровней государственных расходов и налогов происходят в определенной степени автоматически. Такой автоматический, или встроенный, стабилизатор не учитывался при рассмотрении дискреционной фискальной политики, поскольку до сих пор мы строили свой анализ на допущении аккордного налога, который обеспечивает одинаковые по величине налоговые поступления на любом уровне ВВП. Использование встроенного стабилизатора объясняется тем, что в реальности налоговая система обеспечивает изъятие такого чистого налога (чистый налог равен общей величине налоговых поступлений за вычетом трансфертных платежей и субсидий), который изменяется прямо пропорционально величине ВВП.

Практически все налоги приносят больше налоговых поступлений по мере роста ВВП. В частности, индивидуальный подоходный налог имеет прогрессивные ставки и по мере роста ВВП обеспечивает более чем пропорциональные приросты налоговых поступлений. Кроме того, с ростом ВВП и увеличением объема закупок товаров и услуг возрастают поступления от налога на прибыль корпораций, налога с оборота и акцизов. И точно так же увеличивается сбор налога на заработную плату, когда экономический рост создает новые рабочие места. Напротив, в случае сокращения ВВП налоговые поступления из всех этих источников падают.

Автоматические, или встроенные, стабилизаторы

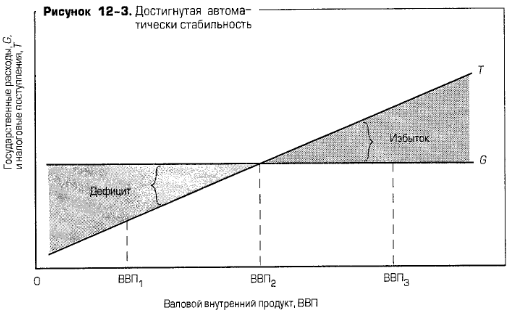

Рис. 12-3 может служить хорошей иллюстрацией того, как налоговая система усиливает достигнутую автоматически стабильность. Государственные расходы (G) в этой схеме считаются величиной постоянной и независимой от размера ВВП; некоторый конкретный уровень этих расходов утверждается Конгрессом. Но Конгресс не определяет уровень налоговых поступлений; он определяет лишь налоговые ставки. Величина же налоговых поступлений измеряется в том же направлении, что и уровень ВВП, которого реально достигает экономика. Прямую зависимость налоговых поступлений от уровня ВВП отражает восходящая линия Т.

С ростом ВВП в периоды процветания налоговые поступления автоматически возрастают и — поскольку они сокращают расходы — сдерживают экономический подъем. Иными словами, по мере продвижения экономики к более высокому уровню ВВП налоговые поступления автоматически увеличиваются и способствуют ликвидации дефицита бюджета и созданию бюджетного излишка.

Напротив, когда ВВП сокращается в периоды спада, налоговые поступления автоматически уменьшаются, что ведет к росту расходов и тем самым смягчает экономический спад. То есть с понижением уровня ВВП налоговые поступления также падают и подталкивают государственный бюджет от излишка к дефициту. Из рис. 12-3 видно, что на низком уровне национального дохода ВВП, автоматически создается благоприятный для экономического роста бюджетный дефицит; а на высоком и, возможно, инфляционном уровне ВВП3 автоматически формируется сдерживающий бюджетный излишек.

Прогрессивная налоговая система. Рис. 12-3 отчетливо демонстрирует, что величина автоматически возникающих бюджетных дефицитов и излишков, а следовательно, и достигнутая стабильность зависят от восприимчивости налогов к изменениям уровня ВВП. Если налоговые поступления стремительно меняются вслед за изменениями ВВП, то наклон линии T на рисунке будет крутым и вертикальный отрезок между T и G, то есть размер дефицитов или излишков, большим. Если же при изменении уровня ВВП налоговые поступления меняются очень мало, то наклон линии будет пологим, а достигнутая автоматически стабильность — незначительной.

Наклон линии T на рис. 12-3 зависит от характера действующей налоговой системы. При прогрессивной налоговой системе, то есть если средняя налоговая ставка (= налоговые поступления/ВВП) повышается пропорционально ВВП, наклон линий Т будет больше, чем при пропорциональной или регрессивной системе. При пропорциональной налоговой системе средняя налоговая ставка остается неизменной по мере возрастания ВВП; при регрессивной налоговой системе средняя налоговая ставка понижается с ростом ВВП. При прогрессивной и пропорциональной налоговых системах налоговые поступления с ростом ВВП будут увеличиваться, а при регрессивной системе они могут возрастать, уменьшаться или оставаться неизменными по мере роста ВВП. Но вы должны понять следующее: чем прогрессивнее налоговая система, тем больше степень достигнутой стабильности экономики.

Бюджет при полной занятости

Достигнутая автоматически стабильность, то есть изменение величины налоговых поступлений в прямой зависимости от ВВП, означает, что избыток или дефицит текущего, или фактического, бюджета в любом конкретном году не свидетельствует о фискальной политике правительства. Вот доказательство. Допустим, что экономика находится на уровне полной занятости при ВВПf (рис. 12-4), а фактический бюджетный дефицит представлен вертикальным отрезком ab. Теперь представим себе, что инвестиционные расходы сократились, вызвав спад производства до уровня ВВПr. Предположим, что правительство не принимает никаких дискреционных мер. Поэтому линии G и Т остаются в том положении, которое показано на графике. По мере продвижения экономики к ВВП, налоговые поступления сокращаются и, если государственные расходы остаются неизменными, дефицит возрастет от ab (= ed) до еc, то есть на величину dc. Возникший циклический дефицит dc, названный так, поскольку он связан с экономическим циклом, является не результатом определенных антициклических фискальных мер правительства, а скорее побочным продуктом фискального бездействия в тот период, когда экономика скатывалась к спаду.

Анализируя данные о бюджетных дефицитах и избытках прошлых лет, мы не можем получить полного представления о фискальной политике правительства — о том, правильно ли Конгресс управлял расходами и налогами. Дефицит или избыток фактического бюджета указывает не только на возможные дискреционные фискальные решения о расходах и налогах (о чем свидетельствует положение линий G и Т на рис. 12-4), но также и на уровень ВВП (то есть фиксирует текущее положение экономики на горизонтальной оси рис. 12-4). Поскольку налоговые поступления изменяются в зависимости от ВВП, то трудность сравнения дефицитов и избытков за любые два года состоит в том, что уровни ВВП в эти годы могут быть разными. На рис. 12-4 дефицит фактического бюджета в году 2 (ВВПr) отличается от дефицита в году 1 (ВВПf) только потому, что ВВП в году 2 ниже, чем в году 1.

Решение проблемы. Экономисты решают эту проблему сравнения бюджетных дефицитов в разные годы делового цикла, вводя понятие бюджета при полной занятости. Бюджет при полной занятости, который называют также структурным бюджетом, позволяет оценить, каким был бы дефицит или избыток федерального бюджета при существующем уровне налогов и государственных расходов, если бы экономика в течение года функционировала при полной занятости. На рис. 12-4 дефицит при полной занятости, или структурный дефицит, одинаков в году 1 и в году 2 (ab = ed). Такой дефицит был бы в году 2 даже при отсутствии спада в экономике. Он называется структурным, потому что отражает взаиморасположение линий G и T вне зависимости от состояния экономики.

В году 2 дефицит фактического бюджета превышает дефицит при полной занятости (или структурный) на dc. Это величина циклического бюджетного дефицита. Чтобы ликвидировать циклический дефицит dc, правительство должно принять меры, возвращающие экономику на уровень производства при полной занятости, то есть к ВВПf. По иронии судьбы для этого надо временно увеличить дефицит при полной занятости, или структурный дефицит, принимая дискреционные фискальные меры, направленные на экономический рост. Это значит, что правительство должно снизить налоги (сместить линию T вниз) или увеличить государственные расходы (сместить линию G вверх), чтобы экономика продвинулась от ВВПr к ВВПf. Когда начнется экономический подъем, правительство сможет (если захочет) ликвидировать структурный дефицит, повысив налоговые ставки (сместив линию T вверх) или сократив государственные расходы (сместив линию G вниз).

Еще раз подчеркиваем: дискреционная фискальная политика заключается в целенаправленном изменении дефицита при полной занятости (или структурного дефицита), но не в изменении циклического дефицита. Поскольку дефицит фактического бюджета состоит из структурного и циклического дефицитов, по нему нельзя судить о фискальной политике правительства.

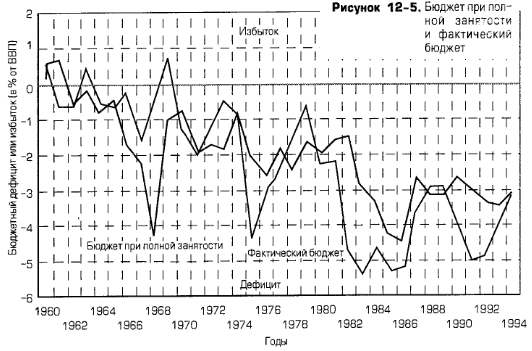

Исторические сравнения. На рис. 12-5 сопоставляются бюджет при полной занятости и фактический бюджет, выраженные как доля ВВП, за ряд лет начиная с 1959 г. В течение многих лет фактические бюджетные дефициты или избытки отличались по величине от дефицитов или избытков бюджета при полной занятости. Для того чтобы оценить дискреционную фискальную политику правительства, нужно отвлечься от фактического бюджета и проследить за изменениями бюджета при полной занятости в конкретные годы или за определенный период. К примеру, в 1965-1968 и 1981-1986 гг. проводилась фискальная политика, направленная на экономический рост, что нашло отражение в быстром увеличении дефицита бюджета при полной занятости. Фискальная политика в 1959, 1969, 1973 и 1987 гг. была сдерживающей.

Обратите также внимание на то, что после 1981 г. дефицит бюджета при полной занятости, или структурный дефицит, особенно возрос. Основная доля дефицита фактического бюджета в 80-е и в начале 90-х годов сложилась не за счет циклического дефицита, который возникает в результате автоматического сокращения налоговых поступлений при ВВП ниже уровня полной занятости. Основным источником этого фактического дефицита скорее стал структурный дисбаланс между государственными расходами и налоговыми поступлениями, вызванный значительным снижением в 80-е годы налоговых ставок и одновременным увеличением государственных расходов. Типичным примером может служить 1989 г. Хотя экономика в этом году достигла полной занятости, структурный бюджет, или бюджет при полной занятости, по-прежнему оставался весьма дефицитным.

Значительный дефицит бюджета при полной занятости сохранился и в 90-х годах. В этот период американское правительство практически отказалось от антициклической фискальной политики, пытаясь сократить крупный структурный дефицит. Размер этого дефицита был настолько велик, что его финансирование вызвало резкий рост процентной ставки и угрожало масштабным вытеснением с рынка частных инвестиций. Ниже мы вкратце разберем ситуацию, сложившуюся в тот период. Функции по стабилизации экономики в 90-е годы практически полностью перешли к национальному центральному банку — Федеральной резервной системе. Этот институт и проводимая им политика станут предметом нашего обсуждения в главах 13—15, а бюджетный дефицит и государственный долг мы рассмотрим в главе 18 Бюджетный дефицит и государственный долг. (Ключевой вопрос 7.)

Проблемы, недостатки, сложности

К сожалению, существует огромная разница между фискальной политикой на бумаге и фискальной политикой на практике. Поэтому совершенно необходимо рассмотреть специфические проблемы, с которыми может столкнуться правительство при реализации своей фискальной политики.

Временные проблемы

С осуществлением фискальной политики связаны некоторые временные проблемы.

1. Разрыв восприятия. Под разрывом восприятия подразумевается промежуток времени между началом спада или инфляции и тем моментом, когда происходит осознание этих явлений. Исключительно трудно точно предсказать будущий характер экономической активности. Хотя такие инструменты экономического прогнозирования, как индекс опережающих показателей (см. «Последний штрих» к этой главе), дают представление о направлении развития экономики, порой проходит 4—6 месяцев, пока инфляция или спад, набиравшие силу в этот период, проявятся в соответствующей статистике и будут осознаны.

2. Административный разрыв. Колеса демократического управления крутятся довольно медленно.

Обычно значительный промежуток времени отделяет момент, когда приходит понимание необходимости фискальных мер, от того момента, когда эти меры на самом деле принимаются. У Конгресса иногда уходит так много времени на корректировку фискальной политики, что экономическая ситуация успевает полностью измениться и предлагаемые меры становятся совершенно неподходящими.

3. Функциональный разрыв. Кроме того, существует также разрыв между тем моментом, когда Конгресс принимает решение о фискальных мерах, и временем, когда эти меры начнут оказывать воздействие на производство, занятость или уровень цен. Если ставки налогов можно изменить довольно быстро, то фактическое осуществление государственных расходов на общественные работы — такие, как сооружение плотин, автострад и т.д. — требует длительного планирования и еще более продолжительного строительства соответствующих объектов. Поэтому такие расходы приносят весьма сомнительную пользу в качестве средства преодоления коротких — скажем, от 6 до 18 месяцев — спадов. Из-за проблем подобного рода дискреционная фискальная политика все в большей степени ориентируется на изменение налогов.

Политические проблемы

Фискальные меры формируются на политической арене, и это во многом затрудняет их применение для стабилизации экономики.

2. Финансы штатов и местных органов власти. Фискальная политика правительств штатов и местных органов власти часто носит проциклический характер: они не принимают мер против спада или инфляции. В отличие от федерального правительства большинство правительств штатов и местных органов власти обязано соблюдать требования конституции или других законодательных актов о сбалансированности их бюджетов. Так же как домохозяйства и частные предприятия, правительства штатов и местные органы власти увеличивают свои расходы в периоды экономического подъема и сокращают их в периоды спада. Во время Великой депрессии 30-х годов большая часть прироста федеральных расходов полностью перекрывалась сокращением расходов местных властей и правительств штатов. В период спада 1990-1991 гг. многим правительствам штатов и местным властям пришлось повысить налоговые ставки, ввести новые налоги и сократить расходы, чтобы компенсировать уменьшение налоговых поступлений, которое было вызвано сокращением личных доходов и расходов граждан.

3. Пристрастие к стимулирующим мерам? В политических интересах бюджетный дефицит порой преподносится как нечто весьма привлекательное, а бюджетный излишек, напротив, воспринимается довольно болезненно. Это значит, что в обществе в какой-то момент может возникнуть политическая предрасположенность к дефициту, другими словами, в фискальной политике может возобладать пристрастие к стимулирующим рост инфляционным мерам. Снижение налогов очень популярно в политическом плане, так же как и наращивание государственных расходов, особенно если избирательные округа конкретных политиков получают от этого выигрыш. Повышение же налогов обычно вызывает недовольство избирателей, да и сворачивание государственных расходов — мера довольно рискованная для политиков. Например, для сенатора из сельскохозяйственного штата голосование за повышение налогов и против аграрных субсидий равносильно политическому самоубийству.

4. Политический деловой цикл? Некоторые экономисты утверждают, что цель, которую преследуют политики, — это вовсе не защита интересов национальной экономики, а скорее собственное переизбрание на новый срок. Отдельные экономисты даже высказывают предположение о существовании политического делового цикла, то есть цикла, имеющего политическое происхождение. Они заявляют, что политические деятели могут манипулировать фискальной политикой ради получения максимальной поддержки со стороны избирателей, даже если их фискальные решения оказывают дестабилизирующее воздействие на экономику. С этой точки зрения фискальная политика, как мы ее описали, может быть извращена ради политических интересов и потому стать причиной экономических колебаний.

Предполагается, что население при голосовании на выборах принимает во внимание экономические условия. Власть предержащие будут наказаны на избирательных участках, если экономика находится в депрессивном состоянии; если же экономика процветает, они будут вознаграждены. Следовательно, по мере приближения срока выборов правящая администрация (поддерживаемая Конгрессом, который тоже настроен на предстоящие выборы) прибегнет к снижению налогов и увеличению государственных расходов. Эти шаги не только будут весьма популярны сами по себе, но и высвободят такие силы в экономике, которые в конечном итоге подтолкнут все ключевые экономические показатели в нужном направлении. Увеличатся объем производства и реальный доход, снизится уровень безработицы, а уровень цен останется относительно стабильным. В результате находящиеся у власти политики смогут воспользоваться такой необыкновенно благоприятной экономической обстановкой как средством в их борьбе за переизбрание.

Эффект вытеснения

Теперь давайте переключим наше внимание с практических проблем применения фискальной политики на основные недостатки фискальной политики как таковой. Сущность эффекта вытеснения состоит в том, что стимулирующая (дефицитная) фискальная политика способствует росту процентных ставок и сокращению инвестиционных расходов, таким образом ослабляя или полностью подрывая стимулирующий эффект фискальной политики.

Предположим, что экономика находится в состоянии спада и правительство прибегает к дискреционным фискальным мерам, увеличивая государственные расходы. Для этого правительство выходит на денежный рынок с целью финансирования дефицита. Следующее за этим возрастание спроса на деньги повышает процентную ставку, то есть цену за заимствование денег. Поскольку расходы изменяются обратно пропорционально процентной ставке, некоторые инвестиции будут отвергнуты, или вытеснены.

Другое важное соображение касается денежной политики, которую мы будем детально анализировать в следующих главах. Правительственные органы, ведающие денежной политикой, могут увеличить предложение денег в достаточной степени, чтобы покрыть вызванный дефицитом дополнительный спрос на деньги. В этом случае равновесная процентная ставка не должна измениться и эффект вытеснения будет нулевым. В 80-е годы финансовые органы ограничивали предложение денег, и, как следствие этого, эффект вытеснения, порожденный большими дефицитами 80-х годов, скорее всего, был весьма значительным. Для сравнения, в 60-е годы финансовые ведомства были решительно настроены стабилизировать процентную ставку. Следовательно, они увеличивали предложение денег в ответ на повышение процентной ставки, вызванное правительственными займами. В результате вытеснение было не столь велико.

Компенсирующие сбережения

На рис. 12-1 показано, что рост расходов за счет увеличения государственных расходов или снижения налогов частично или полностью компенсируется сокращением потребления, вызванным ростом сбережений. Поэтому совокупный спрос и реальный ВВП не увеличиваются, как предполагалось. Фискальная политика оказывается совершенно неэффективной или крайне слабой.

Хотя исследования, связанные с этой теорией, все еще проводятся, экономисты, идущие в основном русле современной науки, отвергают ее как нереалистичную и противоречащую практике. Они указывают на то, что крупные бюджетные дефициты 80-х годов сопровождались относительным сокращением, а не увеличением объема сбережений.

Совокупное предложение и инфляция

Наши рассуждения о сложностях и недостатках фискальной политики до сих пор были связаны исключительно со спросом. Теперь обратимся к проблемам предложения. При восходящей кривой совокупного предложения потенциальное воздействие стимулирующей фискальной политики на реальный объем производства и занятость в какой-то степени может быть ослаблено инфляцией. Мы это подчеркивали еще на рис. 11-9.

Графическое изображение эффекта вытеснения и инфляции

Давайте рассмотрим воздействие вытеснения и инфляции на фискальную политику с помощью рис. 12-6. Предположим, что безынфляционный реальный ВВП при максимальном использовании производственных возможностей и ресурсов составляет 515 млрд дол., как показано на рис. 12-6а. Для упрощения из нашей кривой совокупного предложения исключен промежуточный отрезок, отражающий реальное состояние экономики. Уровень цен остается неизменным вплоть до точки полного использования производственных возможностей и ресурсов. Когда экономика достигает этой точки, основное значение на кривой AS приобретает вертикальный отрезок, и потому дальнейшее повышение совокупного спроса будет чисто инфляционным.

Мы начнем с совокупного спроса на уровне AD1, который дает нам равновесный реальный объем производства 495 млрд дол. Теперь предположим, что правительство принимает фискальные меры, ориентированные на экономический рост, которые приводят к сдвигу кривой совокупного спроса вправо на 20 млрд дол. — к AD2. Таким образом, экономика достигает безынфляционного уровня ВВП, созданного при максимальном использовании производственных возможностей и ресурсов, который равен 515 млрд дол. Из наших предшествующих рассуждений о дискреционной фискальной политике (рис. 12-1) известно, что увеличение государственных расходов на 5 млрд дол. или сокращение налогов на 6,67 млрд дол. приведет к такому значительному росту при условии, что мультипликатор равен 4. Если нет никаких перевешивающих или осложняющих факторов, то благодаря такой стимулирующей фискальной политике в чистом виде экономика будет двигаться от спада к уровню производства при максимальном использовании ресурсов и возможностей и значительному увеличению занятости.

На рис. 12-66 ситуация несколько усложнена — добавлен эффект вытеснения. В то время как фискальная политика направлена на экономический рост и сдвиг совокупного спроса от AD1 до AD2, часть инвестиций может оказаться вытесненной, так что совокупный спрос установится на уровне AD’2. Равновесный ВВП возрастет только до 505 млрд дол., а не до искомых 515 млрд дол. Эффект вытеснения может ослабить воздействие фискальной политики.

На рис. 12-6в мы переходим к более реалистичной кривой совокупного предложения, в которую включен промежуточный отрезок. Мы отвлекаемся здесь от эффекта вытеснения и предполагаем, что стимулирующая фискальная политика успешно справляется с перемещением совокупного спроса от AD1 до AD2. Если бы кривая совокупного предложения выглядела, как на рис. 12-6а и 12-6б, полная занятость не достигалась бы при ВВП, равном 515 млрд дол., а цены оставались бы на уровне Р1. Но мы обнаруживаем, что на восходящем промежуточном отрезке кривой совокупного предложения часть прироста совокупного спроса «подавляется» более высокими ценами, в результате чего реальный ВВП возрастает на меньшую величину. В частности, уровень цен повышается от Р1 до Р2 и реальный объем производства увеличивается только до 505 млрд дол.

Таким образом, кривая совокупного спроса на рис. 12-6в сдвигается от AD1 до AD2, но наличие восходящего отрезка на кривой AS означает, что мы движемся вверх вдоль AD2 от уровня цен Р1 до Р2. В реальной экономике ориентированная на спрос фискальная политика, цель которой — достижение полной занятости, не способна избежать воздействия тех факторов, которые определяются восходящим отрезком кривой совокупного предложения. (Ключевой вопрос 9.)

Фискальная политика в открытой экономике

Дополнительные сложности возникают, когда мы осознаем, что национальная экономика представляет собой часть мировой экономики.

Колебания зарубежного происхождения. События, происходящие за границей, и экономическая политика зарубежных стран, которые затрагивают американский чистый экспорт, влияют и на экономику США в целом. Национальные экономики подвержены воздействию непредсказуемых международных колебаний совокупного спроса, которые способны изменить ВВП страны и обесценить мероприятия внутренней фискальной политики.

Например, предположим, что мы ожидаем спада и изменили правительственные расходы и налоги таким образом, чтобы увеличить совокупный спрос и ВВП, не вызывая при этом инфляцию (как при смещении от ADX до AD2 на рис. 12-6а). Теперь допустим, что экономика наших крупнейших торговых партнеров начинает неожиданно и энергично расти. Возросшие занятость и доходы в этих странах обернутся ростом закупок американских товаров. Американский чистый экспорт увеличивается, совокупный спрос возрастает слишком быстро, и мы сталкиваемся с проблемой инфляции спроса. Если бы мы заранее знали о столь значительном увеличении чистого экспорта, мы бы не стали применять стимулирующие фискальные меры в таком масштабе. Дело в том, что все более активная интеграция национальной экономики в мировое хозяйство приносит с собой сложности взаимозависимости наряду с выгодами участия в специализации и торговле.

Эффект чистого экспорта. Эффект чистого экспорта, который передается через международную торговлю, также может ослабить эффективность фискальной политики. Наш анализ эффекта вытеснения мы завершили выводом о возможном повышении процентных ставок под воздействием стимулирующей фискальной политики, что вызывает сокращение инвестиций и подрывает результативность самой этой политики. Теперь нам нужно убедиться, как повлияет рост процентных ставок на чистый экспорт (экспорт минус импорт).

Давайте предположим, что мы проводим стимулирующую фискальную политику, которая вызывает повышение процентных ставок. Более высокие процентные ставки привлекут финансовый капитал из-за рубежа, где процентные ставки не изменились. Но зарубежным финансовым инвесторам для приобретения американских ценных бумаг потребуются доллары США. Мы знаем, что увеличение спроса на товар — в данном случае на доллары — повышает его цену. Таким образом, цена долларов, выраженная в иностранных валютах, возрастет, то есть доллар подорожает.

Как удорожание доллара повлияет на чистый экспорт США? Поскольку в результате этого удорожания для покупки американских товаров потребуется больше единиц иностранной валюты, в восприятии остального мира американский экспорт станет дороже. Следовательно, он будет сокращаться. Наоборот, американцы, которые теперь смогут обменивать свои доллары на большее количество единиц иностранной валюты, станут покупать больше импортных товаров. Следовательно, в результате сокращения американского экспорта и одновременного увеличения импорта чистые экспортные расходы в США уменьшатся и воздействие стимулирующей фискальной политики будет отчасти нейтрализовано.

Вернемся к нашему анализу совокупного спроса и предложения на рис. 12-6б, теперь уже обозначенном как рис. 12-6г, который поможет уяснить этот вопрос. Стимулирующая фискальная политика, направленная на увеличение совокупного спроса от AD1 до AD2, может повысить уровень внутренних процентных ставок и в конечном счете сократить чистый экспорт в результате действия только что описанного механизма. Сокращение чистого экспорта как компонента совокупного спроса отчасти перекроет воздействие стимулирующей фискальной политики. Кривая совокупного спроса переместится от AD1 до AD’2, а не до AD2, и равновесный ВВП возрастет с 495 млрд до 505 млрд дол., а не до 515 млрд дол. Следовательно, эффект чистого экспорта, порождаемый фискальной политикой, присоединяется к временным, политическим проблемам, эффекту вытеснения, эффекту Рикардо и инфляции, осложняющим «управление» совокупным спросом.

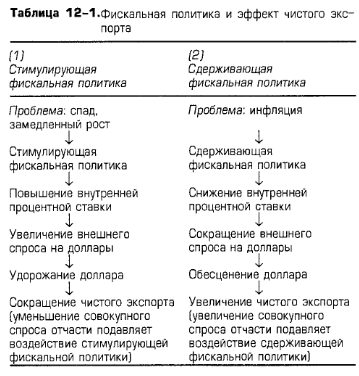

В табл. 12-1 обобщены последствия эффекта чистого экспорта, вызванные фискальной политикой. В частности, в столбце (1) подведен итог нашим предыдущим рассуждениям (см. также рис. 12-6г). Но при этом необходимо помнить, что эффект чистого экспорта имеет двоякую направленность. Понижая внутреннюю процентную ставку, сдерживающая фискальная политика увеличивает чистый экспорт. С этой точки зрения вам необходимо проследить ход рассуждений, отраженный в столбце (2) табл. 12-1, и соотнести их с моделью совокупного спроса и совокупного предложения.

Фискальная политика, ориентированная на предложение

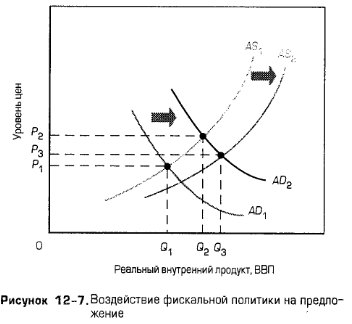

Допустим, что на рис. 12-7 совокупный спрос и совокупное предложение представлены соответственно кривыми AD1 и AS1, так что равновесный ВВП находится в точке Q1 при уровне цен Р1. Предположим также, что уровень безработицы в точке Q1 правительство сочло слишком высоким и поэтому прибегло к стимулирующей фискальной политике в форме снижения налогов. Воздействие такой меры на спрос состоит в увеличении совокупного спроса АD1 до, скажем, AD2. Этот сдвиг повышает величину реального ВВП до Q2, но также ведет к росту цен до P2.

2. Стимулы к труду. Снижение индивидуального подоходного налога увеличивает также посленалоговую величину заработной платы, то есть цену труда, и, следовательно, усиливает стимулы к труду.

Многие из тех, кто все еще не входит в состав рабочей силы, будут стремиться предложить свои услуги при более высокой зарплате после уплаты налогов.

Те же, кто уже входит в состав рабочей силы, согласятся на более продолжительную рабочую неделю и на сокращение отпусков.

Короче говоря, воздействуя по всем этим каналам, снижение налогов переместит кривую совокупного спроса вправо — от AS1 до AS2 на рис. 12-7, что снизит инфляцию и обеспечит дальнейший рост реального ВВП.

Сторонники экономики предложения признают также, что снижение налоговых ставок не обязательно должно приводить к сокращению налоговых поступлений. В действительности снижение налоговых ставок, способствуя значительному увеличению объема производства и дохода, может даже повлечь за собой рост налоговых поступлений. Эта расширившаяся налоговая база способна обеспечить рост налоговых поступлений даже при более низких ставках. В то время как согласно традиционным и широко распространенным взглядам снижение налоговых ставок приводит к сокращению налоговых поступлений и росту дефицита бюджета, концепция экономики предложения предполагает, что снижение налоговых ставок может быть организовано таким образом, чтобы обеспечить рост налоговых поступлений и сокращение дефицита.

Распространенный скептицизм. Большинство экономистов с большой осторожностью относятся к описанным выше последствиям снижения налогов в трактовке экономики предложения, особенно принимая Во внимание опыт применения этой концепции в 80-х годах. Во-первых, критики считают, что ожидаемое позитивное воздействие снижения налогов на побуждения к труду, сбережения и инвестиции, а также готовность к риску на самом деле не столь сильны, как надеются сторонники экономики предложения. Во-вторых, любые сдвиги кривой совокупного предложения вправо носят долгосрочный характер, то есть занимают длительное время, тогда как воздействие на спрос проявляется в экономике практически сразу.

Опережающие показатели

Одним из инструментов, которыми пользуются политики для прогнозирования будущего направления изменения реального ВВП, служит месячный индекс группы переменных, предсказывавших изменения ВВП в прошлом.

Необходимо отметить, что ни один из этих факторов в отдельности не может надежно предсказать будущее развитие экономики. Бывают месяцы, когда, например, один или два из этих показателей снижаются, в то время как все остальные растут. Скорее изменения средневзвешенного, или сводного, индекса, состоящего из всех 11 компонентов, давали в прошлом предварительные сведения о направлении изменений ВВП. Принято считать, что если на протяжении трех месяцев подряд происходит падение или повышение данного индекса, то вся экономика вскоре будет развиваться в том же направлении.

Хотя сводный индекс во многих случаях совершенно правильно предупреждал о колебаниях экономики, он вовсе не безупречен. Временами индекс давал ложные предсказания о спадах, которые так и не сбывались. В других случаях спады так скоро следовали за изменением в направлении движения индекса, что у политических деятелей не хватало времени, чтобы воспользоваться «предварительным» сообщением. Более того, порой структурные изменения экономики приводили к тому, что существующий индекс не срабатывал, и вызывали необходимость его пересмотра.

С учетом этих оговорок индекс опережающих показателей лучше всего рассматривать как полезный, но не абсолютно надежный информационный инструмент, который власти должны использовать с большой осторожностью при определении макроэкономической политики.