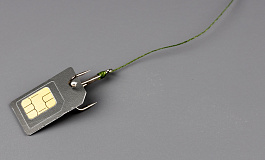

как обойти преимущественное право выкупа акций вексель

Как обойти преимущественное право покупки акций?

Зятнин Роман, младший юрист, юридическая компания «Юков, Хренов и партнеры».

Повод для разговора:

наличие преимущественного права приобретения акций акционерами ЗАО не всегда отвечает интересам участника общества, намеревающегося реализовать свое право на отчуждение акций. Практика показывает, что преимущественное право приобретения акций можно обойти.

Проблемная норма:

ст. 7 Федерального закона «Об акционерных обществах» N 208-ФЗ.

Шапкина Г.С. Применение акционерного законодательства. М.: Статут, 2009. 320 с.

Комментарий к Гражданскому кодексу Российской Федерации. Часть вторая: Учебно-практический комментарий (постатейный) / Под ред. А.П. Сергеева. Проспект, 2010.

В соответствии с пунктом 4 информационного письма Президиума ВАС РФ от 24.09.2002 N 69 с момента внесения в договор мены условия о замене исполнения встречного обязательства уплатой стоимости переданного товара отношения между сторонами должны регулироваться нормами о договоре купли-продажи.

Именно ввиду того, что встречное представление состоит в передаче товара, а не денег, преимущественное право и не распространяется на договоры мены. Преимущественное право приобретения акций является исключением из общего правила о допустимости свободного отчуждения акционерами своих акций, с учетом интересов других акционеров по контролю над персональным составом его участников.

При этом необходимо учитывать, что эквивалентность объектов мены презюмируется (пункт 1 статьи 568 ГК РФ, пункт 8 информационного письма Президиума ВАС РФ от 24.09.2002 N 69), если иное не предусмотрено соглашением сторон.

Постановление ФАС Уральского округа от 24.08.2011 N Ф09-4694/11 по делу N А07-20247/2010.

Но стоит оговориться, что при совпадении стороны договора мены и векселедателя очень велика вероятность признания такой сделки притворной, как прикрывающей договор купли-продажи. Целесообразность такой формы отчуждения, как договор мены, продиктована, прежде всего, отсутствием законодательного ограничения в применении данной формы отчуждения к акциям ЗАО, что было отражено в письме ВАС от 25.06.2009, а также достаточно простым механизмом реализации. Таким образом, акционер вправе обменять свой пакет акций на товар или на акции другого акционерного общества, что было подтверждено еще в Постановлении Пленума Высшего Арбитражного Суда РФ от 18.11.2003 N 19. Внесение акций в качестве оплаты уставного капитала другого юридического лица. Данная форма отчуждения акций ЗАО, с определенной долей условности, близка к рассмотренному выше способу отчуждения. В данном случае акционер, по сути, внося свой пакет акций в качестве оплаты уставного капитала, приобретает взамен имущественные права. Возможность внесения акций в качестве оплаты уставного капитала прямо предусмотрена статьей 15 ФЗ «Об обществах с ограниченной ответственностью», п. 2 статьи 54 ФЗ «Об акционерных обществах».

Таким образом, учитывая отсутствие законодательного ограничения, данный механизм отчуждения акций ЗАО также не подпадает под действие преимущественного права приобретения.

Пункт 8 Постановления Пленума Высшего Арбитражного Суда РФ от 18.11.2003 N 19.

Исходя из анализа судебной практики, договор дарения является наиболее распространенной формой отчуждения акций, не нарушающей преимущественного права. При этом договор дарения может выступать как в качестве единственного и основного элемента формы отчуждения, так и в качестве элемента более сложных форм отчуждения.

Постановление ФАС Уральского округа от 26.11.2009 N Ф09-9411/09-С4 по делу N А07-8498/2009.

Определение ВАС РФ от 07.12.2010 N ВАС-16159/10 по делу N А33-2586/2010; Определение ВАС РФ от 31.03.2011 N ВАС-3888/11 по делу N А57-26068/2009.

В подавляющем большинстве случаев арбитражные суды исходят из следующего:

Винницкий А.В. Проблемы оспаривания сделок с имуществом с участием фиктивных посредников // Адвокат. 2011. N 5.

Определение ВАС РФ от 17.02.2011 N ВАС-444/11 по делу N А57-26633/2009.

В такой ситуации признать подобную цепочку сделок притворными по статье 170 ГК РФ как прикрывающих единый договор купли-продажи на практике почти невозможно.

Таким образом, договор дарения является также весьма простой и эффективной формой отчуждения акций, не блокирующей преимущественное право иных участников общества.

Реорганизация юридического лица как форма отчуждения акций ЗАО. Еще одной формой отчуждения, успешно преодолевающей преимущественное право приобретения акций ЗАО, является реорганизация юридического лица.

Статья 57 ГК РФ устанавливает возможность реорганизации юридического лица (акционера ЗАО) среди прочего в форме выделения. При этом объем передаваемых прав и обязанностей вновь создаваемому юридическому лицу определяется в соответствии с разделительным балансом.

Таким образом, исходя из анализа действующего законодательства и судебной практики, преимущественное право приобретения носит сугубо целевой характер и распространяет свое действие исключительно на отчуждение акций ЗАО путем купли-продажи. Связано это, прежде всего, с необходимостью достижения баланса между стремлением участников ЗАО по контролю персонального состава участников и принципом свободного отчуждения акционерами принадлежащих им акций.

Соответственно, акционер, заинтересованный в отчуждении акций без применения преимущественного права приобретения, имеет в своем распоряжении достаточно обширный правовой инструментарий для реализации указанной цели.

Судебная практика по вопросу:

информационное письмо Президиума Высшего Арбитражного Суда РФ от 25.06.2009 N 131;

информационное письмо Президиума Высшего Арбитражного Суда РФ от 24.09.2002 N 69;

Постановление Пленума Высшего Арбитражного Суда РФ от 18.11.2003 N 19;

Постановление ФАС Уральского округа от 24.08.2011 N Ф09-4694/11 по делу N А07-20247/2010;

Постановление ФАС Уральского округа от 26.11.2009 N Ф09-9411/09-С4 по делу N А07-8498/2009;

Определение ВАС РФ от 07.12.2010 N ВАС-16159/10 по делу N А33-2586/2010;

Определение ВАС РФ от 31.03.2011 N ВАС-3888/11 по делу N А57-26068/2009;

Определение ВАС РФ от 17.02.2011 N ВАС-444/11 по делу N А57-26633/2009.

Комментарий редакции.

У договора залога акций есть большое преимущество перед другими договорами, имеющими цель обойти преимущественное право покупки акций акционерами общества. Договор залога акций труднее признать притворной сделкой, так как этот договор обеспечивает исполнение другого обязательства по возврату денежной суммы, полученной взаем.

Стоит отметить, что запрет на передачу акций в залог может быть установлен уставом акционерного общества или акционерным соглашением. В этом случае вместо договора залога акций акционер может подписать с кредитором соглашение об отступном, по которому обязательство по возврату долга может быть прекращено передачей третьему лицу акций общества (ст. 409 ГК РФ). В этом случае соблюдения преимущественного права акционеров также не требуется.

Операции с «бесценными» бумагами: махинации с векселем

Узнав, что расчеты происходили при его участии, налоговики встают отнюдь не в третью балетную позицию, а в боксерскую стойку. Да что там налоговики – многие предприниматели шарахаются от него, как черт от ладана. Для других же он – средство остаться на плаву. Словом, кому – отмычка, кому – золотой ключик. Особенно актуальными и привлекательными его «услуги» представляются именно в нынешний кризисный период. Пикантности данной теме придает недавний случай с захватом заложников в офисе одного из банков. «Террорист» требовал вернуть ему 23,5 млн рублей по ранее купленным в финансовой организации векселям.

Будем откровенны – господин Вексель, этот с виду респектабельный, благообразный джентльмен в коверкотовом пальто и надвинутой на глаза шляпе, с пушистыми накладными усами, стяжал себе неоднозначную славу. На его счету множество спасенных компаний и не меньшее количество загубленных репутаций. Налоговикам и ОБЭПовцам, так тем вообще за каждым случаем вексельных расчетов видилось и видится мошенничество. И обвинять их в мании достаточно сложно, поскольку.

В зоне риска

Елена А., действующий сотрудник столичной ИФНС: «Тема старая, но сейчас ею балуются: НДС таможенный платил не ты, а за тебя. А ты выдал вексель, «купленный» у «помойки». «Купленный» именно в кавычках, т. к. он не был оплачен, то есть долговое обязательство недействительно. Возмещение получаешь ты, а долг возвращать некому и не за что. Вообще, чисто вексельных схем не бывает. Вексель позволяет лишь не гонять деньги по счетам. Поэтому расчеты векселями могут лишь свидетельствовать о схеме. В конечном счете все упирается в однодневки, оффшоры, обнал. ».

Вспоминает Денис Кормильцев, бывший сотрудник отдела выездных проверок, а ныне также аудитор: «Наше внимание привлекло, что в день Х на расчетный счет проверяемой компании пришло 71,9 млн руб. и в тот же день эти 71,9 млн руб. (с точностью до копейки!) были ею списаны со счета. Пришли деньги от компании «С» за векселя, эмитентом которых являлась компания «Р», и списаны деньги были тоже в адрес компании «С», но уже по договору займа. Удивительно, не правда ли? Логически прикинув, мы посчитали, что экономического смысла для компании «С» покупать векселя и на ту же сумму кредитоваться нет никакого! Ведь ставка по кредиту больше ставки по векселям! А учитывая, что деньги (причем большие) пришли именно от компании «С», сами собой возникают вопросы – зачем заключать заведомо не прибыльные сделки? Откуда появилась столь крупная сумма денег? И куда ее дели потом? В общем, инстинкт ищейки проснулся и появилось предчувствие… Подключились, раскрутились… Предчувствия оправдались. Всю суть аферы описывать долго. Скажу лишь, что все участники схемы оказались взаимосвязанными».

Вообще, чисто вексельных схем не бывает. Вексель позволяет лишь не гонять деньги по счетам. Поэтому расчеты векселями могут лишь свидетельствовать о схеме. В конечном счете все упирается в однодневки, оффшоры, обнал.

Кто-то выражает свое недовольство не векселем как таковым, а сферой его применения. «В уставный капитал у нас до сих пор можно внести все, что угодно, от колченогих стульев и дышащих на ладан компьютеров до совсем уж непотребной ветоши. Векселя можно вносить. Вдумайтесь – уставный капитал уважаемой фирмы состоит из несортовых рогов, копыт и чьего-то обещания когда-то кому-то что-то заплатить!» – недоумевает заместитель председателя Совета по кодификации гражданского законодательства при президенте РФ Евгений Суханов.

Сторонники менее радикальных взглядов продолжают полемику по вопросу, вправе ли учредитель общества оплачивать доли (акции) собственным векселем. Одни полагают, что учредитель не может внести в уставный капитал хозяйственного общества вексель, выпущенный им самим, так как в момент передачи обществу данный документ еще не является ценной бумагой. Для оплаты уставного капитала учредитель вправе использовать только вексель третьего лица, но не свой собственный.

Другие считают, что препятствий для оплаты долей (акций) векселем учредителя не существует. Мотивировка: если учредитель правильно оформит вексель и тем самым примет на себя обязательство заплатить по нему любому векселедержателю, такой долговой документ становится полновесной ценной бумагой в момент его передачи первому векселедержателю. Получившее вексель учредителя общество становится собственником векселя, и на правах собственника вправе распоряжаться этой ценной бумагой по своему усмотрению. Оно может продать вексель, расплатиться им за товар (работы, услуги), передать другому лицу по договору мены или дарения, внести в качестве вклада в уставный капитал юридического лица и т. д.

Принимая в качестве вклада в уставный капитал вексель учредителя, общество получает не абстрактное обязательство расплатиться в будущем за полученную долю (акции), а конкретную вещь (ценную бумагу), которая имеет определенную стоимость и которой оно может распорядиться на правах собственника. Так, к примеру, считает генеральный директор ООО «Про-Аудит» Максим Скворцов.

«И пару векселей взаймы…»

Лично мне довелось быть свидетелем сделки: одна компания передала другой собственный вексель по договору займа. На эту сделку был составлен договор и акт, удостоверяющий передачу векселя. За пользование векселем заемщик должен был уплатить займодавцу проценты. А вексель, само собой, подлежал возврату через определенный срок.

Суды, пускаясь в абстрактные рассуждения, оценивают подобные сделки неоднозначно.

Но давайте вникнем в существо таких отношений. Что называется, порассуждаем на пальцах. По договору займа индивидуально определенная вещь переходит в собственность заемщика. Но утратить эту вещь он не может. Ведь вернуть он должен именно ее. Получается, что вексель передан заемщику на хранение? И за это он же еще и платит? Если так, то эта сделка прикрывает дарение денежных средств заемщиком займодавцу!

А что говорят высокие чиновники? Примерно то же самое, но только с более экспрессивной подачей: «Учитывая отсутствие единообразия судебной практики, соответствие закону передачи организацией-заимодавцем организации-заемщику простого векселя третьего лица в качестве объекта (предмета) договора займа и отсутствие основания для признания такой сделки ничтожной заинтересованному лицу в случае возникновения соответствующего спора предстоит доказывать в суде».

Д.В. Комаров, Счетная палата Российской Федерации

Казалось бы, заемщик может заложить такой вексель в целях получения денежных средств у нового кредитора. А пресловутые проценты первому кредитору представляют собой плату за поручительство. Но спрашивается: в чем смысл денежного займа, если по векселю обязан заплатить сам векселедатель? С какого бока тут ни глянь – чистой воды махинация.

С одной стороны, вексель передан в собственность, а с другой – собственник ограничен в распоряжении вещью. Такое соглашение прямо нарушает п. 2 ст. 209 ГК РФ. Он гласит: собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц. Очевидно, что соглашение о займе векселя ограничивает права нового собственника – злополучного заемщика.

Вообще, анализ вексельных схем – отличный практикум по теме «приоритет содержания перед формой». Главное – помнить: на каждого мудреца довольно простоты. Да, многие вексельные схемы шиты белыми нитками. Типа «страусы сунули голову в песок». И не стоит забывать, что суд решает спор по внутреннему убеждению.

«Если есть тьма – должен быть свет…»

В некоторых случаях претензии налоговиков к сделкам, в которых задействованы векселя, вполне обоснованны. Более того, даже сами налогоплательщики не всегда могут объяснить использование данного финансового инструмента наличием самостоятельной деловой цели и экономической целесообразности. Как правило, это происходит в тех налоговых спорах, где имеет место продажа сомнительных векселей или участие в сделках ликвидированных юридических лиц.

Но утверждение, что использование векселей всегда направлено лишь на уклонение от уплаты налогов, а стало быть, добросовестным налогоплательщикам следует забыть о данном финансовом инструменте, несправедливо. Ведь, в конце концов, с его помощью компании могут решить массу текущих краткосрочных задач, таких как инвестирование свободных денежных средств, когда вексель выступает в качестве самостоятельного предмета купли-продажи, а также привлечение заемных средств. Выступать он может и в качестве средства платежа.

В настоящее время многие организации в силу сложившейся экономической ситуации испытывают резкую нехватку оборотных средств. Конечно, никто не запрещает обратиться за кредитом в банк, но… Кредитные организации сейчас «чувствуют себя» не лучшим образом, а потому выдвигают к соискателям заемных средств довольно жесткие требования. Как минимум им придется предоставить должное обеспечение займу, а также привлечь к данному делу поручителей, естественно, раскрыв перед кредитной организацией практически всю их подноготную. Вместе с тем решить данную проблему можно посредством выпуска собственных векселей.

Сергей Данилов, для журнала «Московский бухгалтер»

Избежать столкновений с законодательством очень сложно. Что Вам будет грозить, если чаша весов в конфликте с государством склонится не в Вашу пользу? Мобильное приложение ответит на этот вопрос. Узнайте больше >>

Читайте также по теме:

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Алименты с больничного: что нового с 11 ноября 2021 года

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как работает дополнительная эмиссия акций и обратный выкуп?

Есть вопрос, который давно не дает мне покоя. Уже много написано про рынки акций, облигаций и т. д., но я никак не могу разобраться с допэмиссией акций и обратным выкупом акций компанией.

Ну и напоследок про обратный выкуп — байбэк. Компания же просто выкупает с рынка свободно обращающиеся акции, тем самым увеличивая свою долю, но акций остается столько же. Почему тогда говорят, что акций становится меньше, а доли частных инвесторов увеличиваются?

Никита, при дополнительной эмиссии акций доля каждого акционера в компании действительно уменьшается, а при обратном выкупе может вырасти. Вообще, темы допэмиссии и байбэка очень интересны и заслуживают отдельной большой статьи. Сегодня расскажу о самом важном.

Дополнительная эмиссия акций

Начнем с причин, по которым компания может выпускать дополнительные акции. Как правило, это связано с желанием компании получить новые и бесплатные деньги. Бесплатные потому, что их не нужно никому возвращать и платить проценты за пользование, как это было бы с кредитом или облигациями.

Компания может принимать многие решения, не спрашивая акционеров, в том числе размыть долю акций. Но компания действует не так, как ей захочется, а как прописано в ее уставе и согласно закону.

Если компания захочет разместить дополнительные обыкновенные акции — более 25% от ранее размещенных обыкновенных акций, — потребуется решение общего собрания акционеров. Для этого необходимо согласие хотя бы трех четвертей акционеров — владельцев голосующих акций, участвующих в общем собрании.

В вашем примере компания выпускает еще 100 акций, или 100% от ранее размещенного количества. Вы, как акционер, будете участвовать в голосовании по данному вопросу. Даже если вы будете против, решение все равно может быть принято большинством в три четверти голосов акционеров.

Однако ситуация, когда компания размещает дополнительно 100% акций, — редкость. Намного чаще дополнительная эмиссия происходит с долей акций менее 25%. В этом случае собирать общее собрание акционеров уже не требуется. Такое решение может принять совет директоров без вашего ведома и участия.

После выпуска новых акций доля инвесторов в компании уменьшится и на каждую акцию будет приходиться меньше прибыли и дивидендов. Цена акций при этом почти наверняка снизится, чтобы капитализация компании осталась на прежнем уровне.

Как у акционера, у вас есть преимущественное право на покупку новых акций пропорционально вашей текущей доле.

Обратный выкуп акций

Обратный выкуп акций (байбэк) — операция, обратная дополнительной эмиссии. Эффект от нее тоже обратный — позитивный.

Байбэк происходит, когда у компании достаточно свободных денег и их вложение в собственные акции — это привлекательная инвестиция. Для обратного выкупа требуется решение общего собрания акционеров, совета директоров или наблюдательного совета.

Если компания приобрела собственные акции, она не получает по ним право голоса. Эти акции не учитываются при подсчете голосов, по ним не начисляются дивиденды. Компания должна реализовать эти акции — продать, обменять или распределить — не позднее года с даты приобретения. Если она этого не сделает, общее собрание акционеров должно принять решение об уменьшении уставного капитала. Тогда акции будут погашены. Если компания изначально приобретает акции с целью погашения, они должны быть погашены сразу.

Если компания погасит акции, их станет меньше и увеличится доля каждого акционера в компании. Если же компания вернет акции обратно в рынок, например отдаст сотрудникам в виде бонусов или обменяет на какие-то активы, число акций и доля акционера не изменятся.

Сама компания не имеет и не может иметь доли. Доли могут быть только у акционеров компании, в том числе ее учредителей и руководителей. Когда акционерное общество покупает собственные акции, его доля не увеличивается. Такие акции, так называемые казначейские, могут только храниться на балансе, пока не будут погашены или возвращены в рынок.

Кратко

Чтобы привлечь дополнительные бесплатные деньги, компания может выпустить дополнительные акции. В таком случае число акций в обращении увеличится, а доля каждого инвестора в компании уменьшится.

Компания может выкупить свои акции у акционеров. Выкупленные акции не дают права голоса или дивидендов: они просто хранятся на балансе компании либо погашаются при покупке. Если компания погасит акции, акций станет меньше и доля инвесторов компании увеличится. Если компания не реализует акции в течение года, она должна будет их погасить.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Как-то слишком лаконично.

Когда компания проводит доп. эмиссию, это не происходит с целью «просто проесть эти деньги» за наш счет (за счет снижения цен наших акций). Как-правило, у компании есть цель по расширению, по новым продуктам или крупным проектам (насколько я помню, это даже указывается в проспекте эмиссии).

Если компания научилась делать бизнес с доходностью, например, 10%, подразумевается, что деньгами доп. эмиссии она также вложится в прибыльный проект с доходностью не ниже 10%, а значит акционеры доп. эмиссии будут претендовать на будущую долю этого нового проекта, а не делить со старыми акционерами их единственный пирог (стоимость компании сейчас). Поэтому с точки зрения теории в доп. эмиссиях нет особых причин для досады.

Как работает преимущественное право приобретения акций и долей

И зачем оно нужно

В некоторых случаях акции можно купить раньше остальных. Например, ПАО «Аптечная сеть 36,6» выпустила дополнительные 6 млрд акций, а у акционеров появилось преимущественное право — право раньше остальных купить долю в дополнительном выпуске пропорционально своей доле в компании. Разберемся, каким может быть преимущественное право, когда оно возникает и какие изменения в законе произошли за последнее время.

Что такое преимущественное право

Преимущественное право — это право сделать что-либо преимущественно перед иными лицами. Такое право предоставляется, например, арендаторам при заключении договора аренды на новый срок, участникам долевой собственности при продаже доли одним из собственников третьим лицам, акционерам и участникам обществ с ограниченной ответственностью. О последних двух и поговорим.

Преимущественное право акционеров

Для акционеров преимущественное право — это возможность в числе первых купить акции при их размещении. Преимущественное право возникает, когда акции размещают по подписке или при отчуждении акций в непубличном акционерном обществе — это когда акционер продает акции другому лицу. В последнем случае преимущественное право возникает, если это предусмотрено уставом.

Как работает преимущественное право акционеров

При размещении по подписке. Подписка может быть открытой — когда акции размещаются среди неопределенного круга лиц — или закрытой — среди заранее известных акционеров. Здесь есть различие в реализации преимущественного права: при закрытой подписке можно воспользоваться таким правом, только если голосовал против или вовсе не голосовал по вопросу о размещении дополнительного выпуска акций. При открытой подписке преимущественное право возникает вне зависимости от того, как голосовал акционер.

Если компания решает разместить дополнительные акции или конвертируемые в них ценные бумаги, в рамках преимущественного права акционеры могут приобрести акции пропорционально количеству принадлежащих им акций этой категории или типа.

Например, компания размещает к уже размещенным акциям такое же количество акций. В этой компании есть акционер, которому принадлежит 50%. Таким образом, акционер может приобрести 50% от нового выпуска.

Перед тем как воспользоваться таким правом, акционеры должны быть уведомлены о возможности осуществить преимущественное право.

Решение о дополнительном выпуске акций может принять либо общее собрание акционеров, либо совет директоров. Если решение принимает общее собрание акционеров, то сначала определяется дата фиксации списка акционеров, имеющих право на участие в таком общем собрании. Те, кто будет владеть акциями на дату фиксации, обладают преимущественным правом.

Если решение принимает совет директоров, преимущественным правом будут обладать те, кто был акционером на десятый день после дня принятия такого решения, если более поздняя дата не установлена этим решением.

Срок действия преимущественного права — не менее 45 дней с момента направления, вручения или публикации уведомления. Но есть исключения.

Если цена размещения не установлена решением при открытой подписке, срок действия преимущественного права — не менее 20 дней с момента направления, вручения или опубликования уведомления.

Если информация раскрывается в соответствии с требованиями законодательства Российской Федерации о ценных бумагах — не менее 8 рабочих дней с момента ее раскрытия. В любом случае проверяйте уведомление — в нем будет указан срок.

Например, в ПАО «Аптечная сеть 36,6» 1 октября 2018 года было общее собрание акционеров, на котором приняли решение о допвыпуске акций. Список лиц, имеющих право участвовать в собрании, фиксировали 7 сентября 2018. То есть если вы были акционером на эту дату, то обладали преимущественным правом. 29 января 2019 года ПАО «Аптечная сеть 36,6» раскрыла информацию в соответствии с требованиями законодательства о ценных бумагах. Таким образом, срок действия преимущественного права — 8 рабочих дней с 29 января 2019 года.

Другой пример: в непубличном акционерном обществе 18 июня 2019 года принято решение о дополнительном выпуске акций по закрытой подписке. Акционер голосовал против, а уведомление о возможности осуществления преимущественного права вручено 20 июля 2019 года. С этого момента начинается отсчет 45 дней для использования преимущественного права.

Преимущественное право можно реализовать полностью или частично. Для этого в установленный срок нужно подать заявление регистратору или депозитарию о приобретении размещаемых ценных бумаг. Перед тем как получить акции, нужно их оплатить по реквизитам и в порядке, указанным в уведомлении.

Позже подводятся итоги: кто воспользовался преимущественным правом. Информация об итогах раскрывается.

При отчуждении акций в непубличном акционерном обществе третьему лицу другие акционеры могут требовать продажи этих акций себе. А если акции продали третьему лицу без предоставления преимущественного права, эти акционеры могут требовать перевода прав на акции на себя. Преимущественное право может быть не только у акционеров, но и у самого общества, если это предусмотрено в уставе.

Что изменилось с 26 апреля 2019 года

С 26 апреля акционеры могут воспользоваться правом преимущественной покупки акций другой категории или типа. Раньше можно было приобрести акции только той категории или типа, которыми владеет акционер. Например, если владел обыкновенными акциями, то преимущественное право не действовало при размещении привилегированных.

Такие же правила действуют для акционеров публичных и непубличных акционерных обществ, которые по вопросу о размещении ценных бумаг по закрытой подписке голосовали против или не голосовали. Купить акции можно в том же объеме — пропорционально количеству принадлежащих акций.

Преимущественное право участников обществ с ограниченной ответственностью

В ООО преимущественное право есть у всех участников и может быть у общества. Если участник собирается продать долю, в первую очередь он должен предложить ее другим участникам — у них есть преимущественное право покупки. Опять же — пропорционально принадлежащей доле.

Как работает преимущественное право участников ООО

Перед отчуждением доли участник общества, который хочет продать свою долю или часть доли третьему лицу, обязан известить об этом остальных участников общества и само общество. Для этого нужно направить этим лицам через общество за свой счет нотариально удостоверенную оферту. Оферта должна содержать цену и другие условия продажи.

Оферта о продаже доли или части доли в уставном капитале общества считается полученной всеми участниками общества в момент ее получения обществом. Участники общества могут воспользоваться преимущественным правом покупки доли или части доли в уставном капитале общества в течение 30 дней с даты получения оферты обществом.

Зачем вообще нужно преимущественное право

Преимущественное право обеспечивает стабильный состав участников. Для некоторых владельцев бизнеса важен персональный состав партнеров.

Еще преимущественное право предотвращает размывание долей участия в компании. Например, в обществе 10 000 акций. Участнику А принадлежит 2000 акций, то есть 20%, а участнику Б — 8000 акций, то есть 80%. Участник Б голосует за увеличение уставного капитала через размещение дополнительных 30 000 акций — у него большинство, он может. Акции размещаются — теперь у участника А всё те же 2000 акций, но его доля размылась с 20 до 5%. Чтобы сохранить долю в 20%, участник А может воспользоваться преимущественным правом и купить 6000 акций.