как отговорить брать кредит

Кредитоман. Как его остановить?

Любитель взять кредит — горе в семье

Хронические заемщики могут сделать жизнь своих близких невыносимой. Что предпринять, чтобы остановить падение семьи в долговую яму?

Нарко-, алко-, кредитозависимость

Что делать, если близкий человек постоянно берет кредиты, а расплачиваться за него приходится всей семье? В социальных сетях и на профильных форумах можно прочитать много историй, которые вызывают недоумение. Девушки с мизерной зарплатой набирают займы в МФО, чтобы создать видимость богатой жизни, тратя деньги на покупки и развлечения. Нарко- и алкозависимые безработные гуляют на заемные деньги. Пенсионеры берут кредиты на совершенно неожиданные приобретения.

«Сестра набрала кредиток, деньги с них тратила на одежду, развлечения. Она нигде не работает, расплачиваться нечем. Родители узнали об этом, когда по домашнему телефону стали звонить и требовать вернуть долг. Решили помочь. Долг закрыли с заверениями, что подобное никогда больше не повторится. Но прошло не так много времени, и снова та же проблема в прежнем масштабе», — поделился историей пользователь на одном из юридических форумов. «У знакомой с работы сын-наркоман постоянно берет займы, она платит. Она в паспорте у него написала «Не давать в долг», но все равно дают», — рассказывает другой пользователь. «Есть ребенок условно. Уже большой, 25 лет, но до сих пор не работающий, болтающийся по улице и Интернету человек. Данный оболтус берет в банках кредиты на покупку бытовой техники: компьютер, монитор, видеокарта. Как его остановить?» — задается вопросом форумчанин Банки.ру.

Соглашаются платить по обязательствам нерадивых родственников по разным причинам. Кто-то жалеет и думает, что ребенок или, наоборот, пожилой родитель не отдавал отчета в своих действиях и больше такого не повторится. Кто-то не выдерживает прессинга коллекторов, а кто-то боится, что взыскание будет обращено на общее имущество. Так, по данным МФО «Е заем», около 7% займов погашаются третьими лицами, из них 50% — родственниками.

Перестать потакать и принять воспитательные меры

Инициировать процедуру банкротства можно, не дожидаясь, пока совокупный долг достигнет 500 тыс. рублей (минимальный порог для банкротства физлиц. — Прим. Банки.ру), говорит управляющий партнер юридической компании «Генезис» Артем Денисов. «Процедуру банкротства может инициировать сам должник вне зависимости от размера долга, если понимает, что отдать ее не сможет. Либо кто-то из кредиторов, при наличии задолженности более 500 тысяч рублей», — уточняет он.

Второй вариант — признать человека недееспособным, отмечает Дмитрий Шевченко. «В соответствии с нормами ГПК (часть 2 статьи 281), члены семьи могут обратиться в суд с заявлением о признании лица недееспособным, но при этом, конечно, нужно будет подтвердить факт наличия у родственника серьезного психического расстройства или хронического заболевания. Это наверняка позволит избавить лицо от кредитной зависимости, но также значительно снизит его шансы дальнейшего трудоустройства. Третий вариант — просто перестать потакать и принять в отношении родственника воспитательные меры», — резюмирует юрист.

Не брать займы у мошенников с объявлений на столбах

Урегулировать ситуацию будет сложнее, если родственник прибегал к услугам нелегальных МФО, что чаще всего и происходит, если речь идет о десятке займов.

«Если у клиента уже есть более двух открытых займов в МФО, то, например, для нашей компании это является дополнительным сигналом, чтобы отказать в выдаче займа. Для нас важно, чтобы клиент вернул взятые деньги вовремя. Что касается десяти займов и более, то важно разобраться в том, где именно клиенты берут эти займы. Например, они взяли один или два займа у компаний из реестра ЦБ, а остальные — у мошенников с объявлений на столбах», — рассказали в пресс-службе МФО «Е заем». По оценке компании, под видом микрофинансовых компаний, хотя не имеют на это права, работают около 7 тыс. структур, что в три раза превышает количество легальных МФО.

По словам Артема Денисова, в случае, если заемщик брал займы в нелегальной МФО, которая применяет незаконные методы взыскания, например, угрозы, есть только один вариант решения проблемы. «Угроза — уголовное преступление. Любые попытки угрожать должны пресекаться путем подачи заявления в правоохранительные органы. Важно зафиксировать факт угрозы и номер телефона, с которого она поступает, для облегчения работы полиции», — напоминает Денисов.

7 ситуаций, когда можно взять кредит и не пожалеть

По версии читателей Т—Ж

Мы уже публиковали мнения читателей Т—Ж о том, в каких случаях не стоит брать кредит. В этот раз — семь ситуаций, в которых, по версии читателей, кредит может спасти положение и сделать жизнь чуточку лучше.

Дважды брала в ипотеку квартиры на стадии котлована. Оба раза закрывала ипотеку за год: за это время размер уплаченных процентов составлял 25—30 тысяч рублей, а стоимость объекта недвижимости увеличилась более чем на миллион.

Когда нет интересных объектов, целесообразнее копить. Но если есть, то лучше взять его с кредитным рычагом за счет банка и получить больший профит. Конечно, нужно немного в этом разбираться, чтобы не пополнить ряды обманутых дольщиков. Но инструмент вполне рабочий.

Есть ситуации, когда кредит — это финансово оправданное действие. Например, если вы занимаетесь выпечкой тортов на дому и у вас сломалась духовка, а денег на новую нет. Если вам не у кого взять взаймы недостающие средства, то придется покупать духовку в кредит. В этом случае вы берете деньги у банка на вещь, которая позволит увеличить доход. Но брать кредит на то, что не даст в перспективе никакой выгоды и преимуществ, не имеет смысла.

Кредиты — это просто инструмент. Мне повезло: брать их не пришлось. На покупку квартиры одолжила деньги мама, а машину покупать не нужно — в моем городе удобнее и дешевле пользоваться общественным транспортом. На текущие покупки получается копить, откладывая определенный процент дохода.

Но в то же время, если радикально избегать кредитов и пытаться копить с обычной российской зарплатой, например, на квартиру, — это путь в никуда. Не с мифическими 150 тысячами у джуниора на стажировке, а с медианными 20—50 тысячами рублей. Цены на недвижимость будут расти куда быстрее, чем накопления.

На заре развития потребительского кредитования я воплощал в жизнь одну мечту за другой. В 2002 году взял кредит в банке ОВК на компьютер со всем «обвесом» в компании «Кит». Золотая мечта детства. В 2004 год — кредит на цифровой фотоаппарат Canon в «Русском стандарте». Уже тогда можно было делать селфи благодаря поворотному экрану. В 2005 году взял кредит в «Ренессансе», чтобы купить монитор Mitsubishi с трубкой Sony Trinitron. Лучшее, что когда-либо было среди ЭЛТ-мониторов. Через несколько лет я уже использовал его с 3Д-очками Nvidia. 2006 год — кредит в «Русском стандарте» на дубленку.

В 2008 взял деньги у «Альфа-банка» на три года для покупки своего первого автомобиля Опель Астра GTC. Брал его не потому, что нуждался в деньгах, а чтобы прокачать кредитную историю перед ипотекой, которую так и не взял. После того как расплатился, к заемным средствам более не обращался.

Компьютер долгое время служил верой и правдой, потом уехал к теще, где благополучно доживал свой век. Фотоаппарат случайно погиб под колесами машины. Монитор был продан на «Авито» какому-то ценителю. Моя любимая машина за семь лет ни разу не подвела, после чего была продана девушке, у которой и сейчас все с ней хорошо. Только дубленка висит в шкафу, ее почти и не носил.

Всякие Айфоны и технику в кредит даже не думал и не думаю брать. Но я взял кредит на ремонт квартиры. Рассчитывал на свои силы, но когда зашел вопрос об обстановке жилья, денег уже не оставалось. А хотелось въехать в отремонтированную квартиру с новой мебелью и техникой. Мог бы немного подождать, подкопить, но зачем? Я хочу здесь и сейчас. Вот так я и стал закредитованным человеком.

Наши мамы и бабушки умели копить. Вклады в одну-три тысячи при зарплате 120 Р были не редкость. Но все сгорело в 90-х. Да и сейчас можно найти пример: за 5—10 лет ценность денег так изменилась, что усилия, затраченные на накопление каждой тысячи рублей 10 лет назад, уже не соизмеримы с реальной стоимостью этих денег сейчас.

Я пользуюсь кредитами, если это мне действительно выгодно. Поясню на двух примерах.

Кредит у брокера. Пользуюсь этим инструментом, если на рынке возникает интересная идея, а занести свои деньги я не успел. Например, спекулятивные сделки. Как-то покупал акции НЛМК на отскок, залез в маржу брокера. На следующий день акция немного отросла, позицию закрыл. Себе в карман положил около 45 тысяч рублей, а брокеру за перенос позиции заплатил примерно две тысячи. Выгода очевидна.

В другой раз «Лукойл» обновил дивидендную политику: было понятно, что акция будет расти. Но свободных денег на счете у меня не было. В этом случае просто покупаете акции в кредит, а через некоторое время вносите деньги брокеру и гасите долг. За неделю, которая прошла с момента покупки до момента погашения, акция выросла на 6%.

Как я задолжал по кредитным картам 138 000 ₽

А потом выбрался из финансовой ямы

Я задолжал 138 000 Р трем банкам, потому что не умел пользоваться кредитными картами.

Расскажу, почему я стал оформлять кредитные карты, как провалился в финансовую яму, а потом из нее вылезал, и какие выводы сделал.

Как заработать на кредитке

Как и почему я набирал кредитные карты

Если заемщик не успевает расплатиться до конца этого периода, то ему одним днем начисляются проценты на всю сумму и за весь срок, в течение которого он пользовался деньгами банка. Причем процент по кредитным картам гораздо выше, чем по потребительскому кредиту.

Р составила 21,817% годовых. Обычные кредиты дешевле: если взять от 100 000 до 300 000 Р на срок более года, то в среднем переплата составит 16,437% годовых» loading=»lazy» data-bordered=»true»>

Р до 21 января. Пусть вас не вводит в заблуждение обязательный платеж в 5880 Р — это минимум, который надо внести, если нет всей суммы. Обязательный платеж не спасет от начисления процентов, но защитит от просрочки и штрафа» loading=»lazy» data-bordered=»true»>

Карта была мне не нужна: взял ее на всякий случай, к тому же консультант объяснил, что первый год обслуживания — бесплатно. Я до сих пор погашаю долг по этой кредитке, но планирую полностью расплатиться до ноября 2022 года.

Проблемы из-за долгов

Когда появились просрочки, мне стали звонить из банков два-три раза в неделю. Я объяснял сотрудникам службы по взысканию задолженности свою непростую финансовую ситуацию и обещал платить.

Все было вежливо и корректно. Взыскатели уточняли, когда ждать просроченный платеж. Я что-то обещал, они делали вид, что поверили, и фиксировали дату для следующего звонка — в среднем через неделю после этого. В следующий раз звонили в назначенный день, чтобы напомнить о себе и узнать, ждать ли денег. Я изо всех сил старался выполнять обещания, но получалось не всегда — в таком случае мы договаривались на новую дату.

На адрес по прописке приходили письма с требованием погасить долг, если не хочу судебных разбирательств. Несколько раз звонили моим родителям, так как я оставил их номера в анкете, когда оформлял карту. Родители реагировали очень бурно: каждый раз высказывали мне, какой я безответственный разгильдяй — это было неприятно. Я успокаивал родителей и обещал решить финансовые проблемы.

В итоге я договорился со специалистами Сбербанка, что буду вносить обязательные ежемесячные платежи, а они не станут передавать долг коллекторскому агентству. Как только начал платить, звонки прекратились, но сильно легче не стало. Задолженность не росла, но и не уменьшалась: я зачислял деньги на кредитку и сразу же их тратил.

А вот с Тинькофф-банком и «МТС-банком» мы не нашли общий язык. После нескольких месяцев просрочки по этим кредиткам мне позвонили коллекторы и сообщили, что теперь они будут работать со мной. Я ожидал, что теперь-то начнется самая жесть, но коллекторы оказались адекватными. Они ничем мне не угрожали, не заливали замки клеем и не расписывали стены подъезда надписями вроде «Вася, верни долг». Общение с ними прекратилось, когда я начал погашать задолженность.

Как я начал разбираться в своих финансах

Мне надоело ощущать себя должником, постоянно общаться со взыскателями, оправдываться и что-то объяснять. Я решил все кардинально изменить.

Сначала я стал читать литературу по финансовой грамотности и ведению личного бюджета: различные статьи в интернете, книги Радислава Гандапаса и Роберта Кийосаки. Отдельно отмечу книгу Роберта Кийосаки «Богатый папа, бедный папа», в которой много рассказывается о пассивном доходе. Эта книга помогла понять, что мое финансовое благополучие зависит только от меня. Если я не составлю собственный план и не буду следовать ему, то так и проживу жизнь в долгах, перебиваясь от зарплаты до зарплаты.

Но главную роль в избавлении от пагубных финансовых привычек сыграли два моих друга — Александр и Андрей. Александр работает директором в страховой фирме, а у Андрея собственный бизнес. Я рассказал им о проблеме, и они решили мне помочь.

Но помощь бывает разная. Друзья могли просто дать мне денег на выплату кредитов, что было бы бесполезно: я быстро набрал бы новые долги. Вместо этого они научили меня самостоятельно выбираться из финансовых ям.

Как следить за бюджетом

Когда мы проанализировали расходы, оказалось, что я слишком много трачу на обеды в кафе и фастфуд, а также на оплату процентов по кредитным картам. Ежемесячно я переплачивал 2500 Р Сбербанку и по 200 Р «МТС-банку» и Тинькофф-банку — эти суммы не уменьшали задолженность, а шли в счет процентов.

Я вел подробнейший учет доходов и расходов полтора года, а потом необходимость в нем отпала: научился мысленно прикидывать свой бюджет. Но от дневника ежемесячных трат не отказался: надо понимать, куда уходят деньги, и контролировать это.

Как я гасил долги по кредиткам

Я как будто ежемесячно полностью закрывал долг и сразу же брал деньги снова, но уже чуть меньше. Друзья ничего не теряли: я быстро «прокручивал» их деньги и возвращал.

Как я оплачивал долг по карте

| Месяц | Задолженность по кредитке | Проценты банка | Перечисления от друзей | Возвращал друзьям с кредитки | Возвращал друзьям с дебетовки | Доплачивал сам |

|---|---|---|---|---|---|---|

| Февраль | 130 000 Р | 2500 Р | 130 000 Р | 127 000 Р | 3000 Р | 0 Р |

| Март | 129 500 Р | 0 Р | 129 500 Р | 126 500 Р | 3000 Р | 0 Р |

| Апрель | 126 500 Р | 0 Р | 124 000 Р | 121 000 Р | 3000 Р | 2500 Р |

| Май | 121 000 Р | 0 Р | 121 000 Р | 118 000 Р | 3000 Р | 0 Р |

| Июнь | 118 000 Р | 0 Р | 118 000 Р | 115 000 Р | 3000 Р | 0 Р |

| Июль | 115 000 Р | 0 Р | 115 000 Р | 112 000 Р | 3000 Р | 0 Р |

| Август | 112 000 Р | 0 Р | 112 000 Р | 109 000 Р | 3000 Р | 0 Р |

| Сентябрь | 109 000 Р | 0 Р | 109 000 Р | 106 000 Р | 3000 Р | 0 Р |

| Октябрь | 106 000 Р | 0 Р | 106 000 Р | 103 000 Р | 3000 Р | 0 Р |

| Ноябрь | 103 000 Р | 0 Р | 103 000 Р | 100 000 Р | 3000 Р | 0 Р |

| Декабрь | 100 000 Р | 0 Р | 50 000 Р | 47 000 Р | 3000 Р | 50 000 Р |

| Январь | 97 000 Р | 0 Р | 47 000 Р | 44 000 Р | 3000 Р | 50 000 Р |

| Февраль | 94 000 Р | 0 Р | 44 000 Р | 41 000 Р | 3000 Р | 50 000 Р |

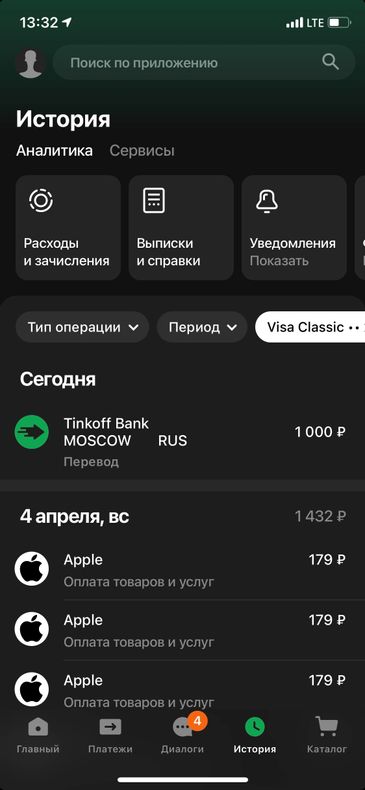

Как мне перечисляли деньги на кредитку. Друзья отправляли деньги с дебетовой карты Tinkoff Black на кредитку Сбера через мобильное приложение Тинькофф. Чтобы не платить комиссию, они делали перевод по номеру счета, к которому привязана кредитка, его можно посмотреть в реквизитах карты.

Не перепутайте: номер счета и номер кредитки — это разные номера.

Как я выводил деньги с кредитки без комиссии. Чтобы вернуть деньги, я использовал приложение «С карты на карту».

Я делал переводы с кредитки Сбербанка на дебетовую карту Тинькофф-банка бесплатно, комиссии не было. Не знаю, что случится, если использовать другие карты: возможно, произойдет начисление комиссии или процентов.

Не все банки позволяют бесплатно выводить кредитные деньги — учитывайте этот момент, если решите пойти моим путем.

Уточните у консультантов банка, который выпустил кредитку, возможна ли такая операция и предусмотрена ли комиссия. Обязательно изучите тарифы и условия использования карты, прежде чем что-то делать.

Это личный опыт автора, а не руководство к действию

Самый сложный момент схемы, которую описывает автор, — вывод денег с кредитки. Дело в том, что каждый раз, когда вы оплачиваете покупку картой, банк зарабатывает на этом.

Вы купили в супермаркете продукты на 1000 Р и расплатились кредиткой. Магазин получит не всю сумму, а чуть меньше. Разницу распределят между собой посредники, в том числе платежная система и банк. Если же вы забрали деньги с карты, то банк не получит ничего, и для него это невыгодно.

Поэтому по некоторым кредиткам действуют ограничения: при выводе или снятии денег устанавливается комиссия, перестает действовать льготный период и начисляются проценты.

Помните, что это просто личный опыт автора. Если ему удалось бесплатно выводить деньги с кредитки — совсем не обязательно, что получится и у вас. Комбинации разных карт могут давать разный результат. Все меняется: сегодня эта схема работает, а завтра — нет.

Совет от Т—Ж: прежде чем что-то делать, хорошо обдумайте, соберите информацию, пообщайтесь с банковскими консультантами. А если хотите разобраться в кредитных картах и узнать, как безопасно зарабатывать на них, пройдите наш бесплатный курс.

Как я начал зарабатывать на финансовых продуктах

Я понял, что жизнь одним днем и в долг не по мне, поэтому решил создать финансовую подушку и копить на долгосрочные цели. Вот что я предпринял.

Банки платят клиентам за то, что они хранят свои деньги на счетах. Поэтому я держу кредитные средства на дебетовой карте, чтобы получить процент на остаток, а через месяц возвращаю их Сбербанку. По сути, беру деньги у одного банка бесплатно и передаю другому, но уже за вознаграждение.

Можно было бы снять вклад и закрыть долг по кредитке, но нет смысла этого делать: сейчас я пользуюсь кредитными деньгами безвозмездно, а за вклад мне платят проценты.

Эти деньги лежат в другом банке, не там, где хранится основной вклад. За доходностью не гонюсь: между 4% и 2,5% разница несущественная, если оперировать небольшими суммами. Для меня важнее распределить активы по разным корзинам, чтобы защититься от рисков.

Среднемесячный заработок: посчитаю, когда обменяю валюту на рубли.

Среднемесячный заработок: около 300 Р за счет продажи подорожавших акций, получения дивидендов и купонов по облигациям.

После этого решил сосредоточиться на том, чтобы повысить доход на основной работе. Подошел к начальнику, рассказал ему о финансовых трудностях, попросил увеличить ежемесячную премию. На всякий случай напомнил, что работаю хорошо — нареканий нет. Руководитель пошел навстречу: прибавил 800 Р и посоветовал пройти обучение внутри компании, если хочу зарабатывать больше. Я согласился.

Мои ежемесячные доходы — 81 625 Р

| Зарплата | 70 000 Р |

| Подработки | 10 000 Р |

| Заработок на кредитке | 500 Р |

| Кэшбэк по дебетовой карте | 500 Р |

| Инвестиции | 300 Р |

| Вклад | 210 Р |

| Проценты от финансовой подушки | 115 Р |

Ежемесячные вложения — 12 000 Р

| Финансовая подушка | 4000 Р |

| Вклад | 3000 Р |

| Валюта | 3000 Р |

| Акции и облигации | 2000 Р |

Выводы

А что за кредитка Сбера с которой можно стягивать деньги без комиссии?

Мастер, из влажных фантазий автора продукт.

Assorted, вовсе нет. Вы разве не заметили осторожный комментарий ТЖ. Пишите в личку, расскажу. Все законно

Игорь, мне тоже интересно. Может когда-нибудь это и работало, но сейчас нет. Или нужен какой-то хитрый сервис с соответствующим MCC. Но в любом случае, долго надувать банк не получится.

alexey, долго не получится. Пока только. 5 лет получается. И тут нет надувательства. Сбер считает пополнение карты Тинькофф интернет покупкой. Все законно

Игорь, то есть в приложении Тинькофф я нажимаю пополнить карту и ввожу данные кредитки сбер и пополнение проходит без %?

Игорь, вот именно! ПОПОЛНЕНИЕ.

Игорь, Согласна. перевожу со сбера на тинькоф без комисси. Карта сбера самая обычная маэстро

discovery, с дебетовой или кредитной?и ещё момент, комиссии нет, но начисляются проценты.

alexey, Надо смотреть через Приложение Тинькофф. Попробуйте пополнить свою дебетовую карту Тинькофф с кредитки Сбера Maestro

Игорь, visa у меня кредитка

Виталий, да. Но если Вы их продляли, а не новые выпускали, то работает.

Kate, я не знаю как писать в личку. См выше пока не удалили

Мастер, у меня тоже кредитка сбера я попробовала как рассказал Игорь через приложение С карты на карту и уменя тоже получилось, возьму его опыт на заметку и тоже буду закрывать свою карту

У меня тоже 4 года назад долгов перед банками было больше 1 млн. Это кредиты, кредитки. И действовал примерно так же, повышал свой доход, отказался от кредитных средств и стал инвестировать. На сегодня долг остался чуть больше 100 тыс руб и на инвестиционных счетах порядка 60 тыс. Автор молодец.

то есть вкратце, я начал мало есть и начал выплачивать кредитную задолжность