как отменить страховку по кредиту газпромбанк

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку

С 1 сентября заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

3 секрета, как отказаться от страховки по кредиту

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Тест: Узнайте можно ли вернуть страховку по кредиту

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению. 01.06.2016 нововведения полноценно вступили в силу. Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован. Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования. Страхование регулируется 935 статей Гражданского Кодекса РФ. В ней четко прописано, что страхование жизни или здоровья – это добровольное дело.

Также на стороне заемщика и закон «О защите прав потребителей». Согласно букве закона, никто не вправе связывать получение одной услуги (кредита), с приобретением другой услуги (страховки).

Если вам навязали страховку и ввели в заблуждение, что она обязательна — то нужно обращаться в суд и возвращать себе страховку

Читайте также: Возврат незаконно навязанной страховки и процентов по ней

Есть лишь одно исключение – страховка при ипотечном кредитовании. Поэтому важно разобраться, какие страховки по кредиту можно отменить, а какие являются обязательными.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

| Срок кредита | 3 года |

|---|---|

| Сумма кредита | 1 000 000 рублей |

| Годовая процентная ставка | 7,9% |

| Страхование жизни | 62 400 рублей |

| Дата заключения договора | 01.12.2016 |

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

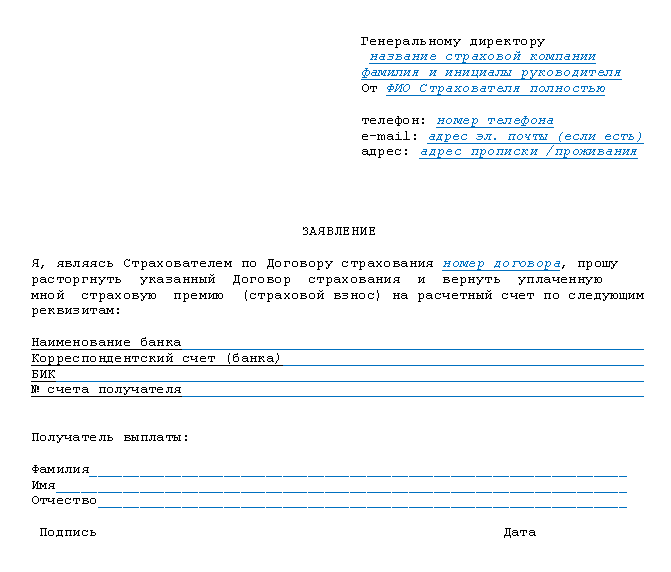

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

Также нужна дата и ваша подпись. Вы можете указать любую причину расторжения договора, в том числе и самую простую: руководствуясь законодательством РФ, использую законное право на расторжение договора в течение 5 рабочих дней с момента подписания. Вы можете скачать образец или использовать следующий пример заявления на расторжение:

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Как отказаться от страховки после получения кредита

Этот вопрос появился у заемщиков почти одновременно с настойчивыми предложениями банков застраховаться при оформлении кредита.

Попробуем вспомнить основные закономерности такого рода взаимоотношений.

Такое положение вещей выгодно банкам.

Страховым организациям эта стратегия тоже выгодна, т.к. сумма страховых взносов превышает сумму выплат по страховым случаям.

Но о выгоде клиентов говорить не приходится, ни при каких обстоятельствах. Те, кто исправно возвращает всю сумму займа, еще и компенсирует за счет своих страховых взносов, невыплаты других заемщиков. Он платит за всех, кто не смог рассчитаться, потому что потерял работу, заболел, умер.

В прошлом все эти риски тоже ложились на получателей кредитов, они так же равномерно распределялись между ними за счет более высоких процентов.

Из этого следует, что страхование при оформлении кредита может стать для получателя просто дополнительным платежом, о котором не говорят в рекламе.

Иногда встречается и страхование другого типа – продавцы настойчиво предлагают (почти навязывают) застраховать купленную технику: ноутбуки, телефоны и т.п. Если страховая выплата предназначается владельцу вещи, то можно предполагать общие интересы у страховой компании и продавца, без участия кредитной организации.

Можно ли отказаться от страховки по кредиту?

Это сложный вопрос. Чтобы на него ответить, придется выяснить некоторые обязательные моменты:

Сообщим также, что некоторые виды добровольного страхования становятся обязательными при заключении определенных типов кредитов. Так КАСКО необходимо для некоторых автокредитов. Ипотека предполагает страхование залоговой недвижимости.

Но прочие типы страховки: жизни и здоровья, финансовых рисков и потери работы, страхование другого имущества, обязательными не являются.

Банки иногда столь настойчиво увязывают выдачу займа с фактом страхования, что клиенты задаются вопросом: «можно ли отказаться от страховки при оформлении кредита?». Да, можно.

Но! Не будем забывать от праве банка отказать в кредите без объяснения причин.

Какой из этого напрашивается выход?

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

Как вернуть страховку по кредиту Газпромбанка, правильный порядок действий

«Газпромбанк» настойчиво предлагает заемщикам приобрести дополнительную услугу страхования. При отказе банк поднимает процентную ставку по займу или вовсе отказывает в выдаче средств. Поэтому в большинстве случаев лучше согласиться на покупку полиса, а затем вернуть страховку по кредиту в «Газпромбанке». Что для этого потребуется, узнаете из материала статьи.

Обязательна ли страховка

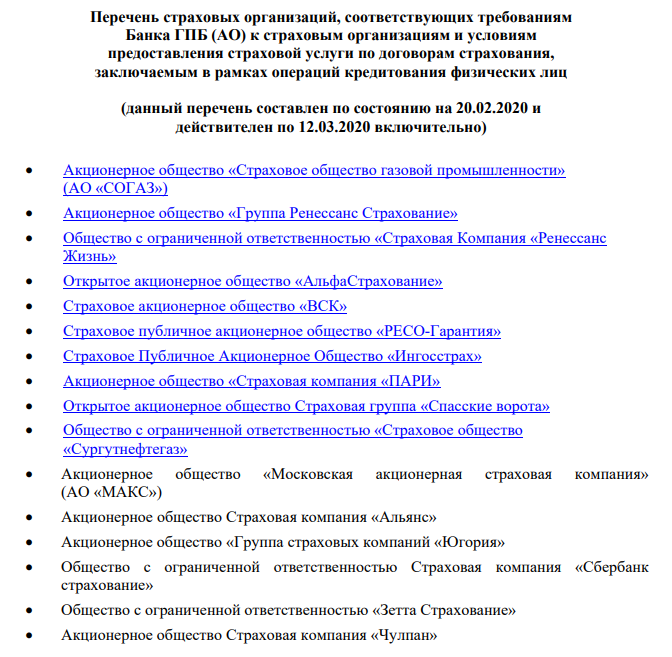

Большая часть страховых программ при оформлении банковского займа является добровольными. Кредитно-финансовая организация не вправе обязать заемщика приобрести страховой полис. «Газпромбанк» предлагает застраховаться в одной из страховых компаний, соответствующих требованиям кредитора.

Самый распространенный вид навязанной страховки – жизнь и здоровье заемщика. Данная страховая программа предусматривает, что в случае смерти или наступления инвалидности получателя заемных средств, оставшуюся часть задолженности перед банком будет погашать страховщик.

На втором месте среди навязанных страховых услуг находится полис от недобровольной потери работы. Он предусматривает страховые выплаты в случае сокращения или увольнения заемщика по инициативе работодателя.

Но, страхование жизни и от потери работы, являются добровольным. Заемщик вправе отказаться от них. Такой отказ не должен влиять на решение кредитно-финансовой организации по выдаче займа.

В случае отказа от приобретения полиса банк повышает ставку на 5-6 процентных пункта, в зависимости от категории заемщика. Поэтому клиент сам решает, что выгоднее – застраховаться или переплатить проценты по займу.

Застраховаться по потребительскому кредиту можно одновременно с оформлением займа. В зависимости от условий соглашения, сумма страховой премии выплачивается единовременно за весь срок кредитования или включается в ежемесячный платеж по кредиту.

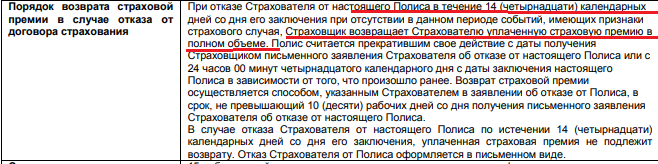

Период охлаждения

По всем видам добровольного страхования предусмотрен так называемый период охлаждения. Он регламентирован Указанием Банка России от 21.08.2017 № 4500-У. В этот срок клиент может вернуть себе страховую премию в полном объеме, без каких-либо штрафов со стороны страховщика. Период охлаждения длится в течение 14 дней с момента приобретения полиса.

В период охлаждения можно отказаться от следующих страховых соглашений:

Чтобы аннулировать страховку, в течение 2-х недель после получения кредита подайте заявление страховщику, и приложите к нему документы:

В заявлении укажите:

Заявление и документы рассматриваются в течение 10 дней, после чего страховщик перечисляет деньги на указанные реквизиты.

По окончании двух недель

По окончании периода охлаждения вернуть страховую премию гораздо сложнее. Возможность возврата средств полностью зависит от условий страхового соглашения. Вернуть деньги в полном объеме не получится.

Страховщик может вернуть средства за неиспользованные месяцы действия страховки. При этом из суммы премии будет удержан определенный процент на РВД (расходы на ведение дел).

Досрочное погашение

Если страховая премия уплачивалась не единовременно, а включалась в ежемесячный платеж по кредиту, то при досрочном погашении заемщик перестает платить кредит, и взносы по страховке одновременно.

Если оплата страхового соглашения происходила единовременно, в момент получения займа, то после досрочного погашения кредита можете вернуть себе часть премии, если такая возможность предусмотрена договором. Для этого:

Страховщик вернет средства, уплаченные за страховку, частично, пропорционально оставшемуся периоду действия договора.

Куда обращаться

Направлять заявление на аннулирование полиса необходимо в адрес страховщика, а не в кредитно-финансовое учреждение. Придите в офис СК лично и передайте заявление секретарю. Заявление пишется в 2-х экземплярах, на одном из которых ставится отметка о принятии.

Если в городе нет офиса страховщика, то направьте документы по почте, заказным письмом. Срок рассмотрения заявления в данном случае будет считаться начиная с 6-ого дня со дня отправки письма.

Что делать при отказе от возврата средств

Страховщик рассматривает обращение в установленный срок, после чего выносит решение о возврате страховой премии или об отказе в возврате средств. При отказе застрахованное лицо получает уведомление, в котором содержится обоснование принятого решения.

Если отказ не обоснован или решение противоречит условиям соглашения, то застрахованный гражданин вправе обратиться в суд.

Когда расторгнуть договор не получится

Нельзя расторгнуть договор обязательного страхования. Таких видов страховки всего две:

От таких страховок нельзя отказаться, так как в данном случае страхуется предмет залога, то есть имущество, принадлежащее кредитно-финансовой организации до момента полной выплаты кредита.

Страховки, не подлежащие расторжению в период охлаждения:

Договором кредитования может быть предусмотрена возможность «Газпромбанка» повысить процентную ставку при аннулировании страхового полиса в период охлаждения, а также расторжение договора в судебном порядке.

Как избежать удорожания кредита

«Газпромбанк» оставляет за собой право повысить ставку по выданному займу в случае аннулирования соглашения добровольного страхования. Чтобы избежать повышения процентной ставки после отказа от страховки в течение 30 дней приобретите полис в любой СК, соответствующей требованиям кредитного учреждения.

«Газпромбанком» аккредитовано более 30 страховщиков. При оформлении займа банк предлагает застраховаться в СК «СОГАЗ». Но в других компаниях условия могут быть выгоднее для заемщика.

Чтобы банк не поднял ставку:

Новый договор, заключенный со страховщиком, должен полностью соответствовать требованиям «Газпромбанка». Поэтому при его заключении уточните в СК, для каких целей приобретаете полис.

Если кредитор все же поднял процентную ставку, то напишите заявление на имя руководителя с просьбой обосновать причины удорожания займа. Эта мера необходима в качестве досудебного урегулирования конфликта. При отказе «Газпромбанка» от снижения процентов или игнорировании обращения клиента подавайте исковое заявление в суд.

Чтобы отстоять свои права в судебной инстанции, заручитесь поддержкой адвоката. Он поможет грамотно составить заявление и будет представлять интересы на судебных заседаниях.

Резюме

При отказе от ненужной страховки после оформления потребительской ссуды помните:

Как отказаться от страховки жизни по кредиту в Газпромбанке

Можно ли вернуть страховку по кредиту Газпромбанка — да, но только в течение 14 календарных дней. Этот срок прописан законодательно и называется периодом охлаждения.

Возвращают ли страховку по кредиту в Газпромбанке в 2021 году

Если вы решите взять кредит в Газпромбанке, менеджер предложит вам застраховать риски его невозврата. Это договор страхования заемщика от несчастных случаев и болезней в СК «Согаз». Общее правило, как вернуть страховку по кредиту в Газпромбанке, — обратиться с заявлением в 14-дневный период охлаждения. Такой порядок регламентирует ЦБ в указаниях от 20.11.2015 № 3854-У (с изм.).

Клиент банка вправе отказаться от страховки, но в этом случае банк пересмотрит кредитный процент в сторону увеличения. Один из выходов уменьшить страховой платеж и сохранить приемлемую ставку кредита — заключить договор страхования с альтернативной СК. Но в этом случае клиент столкнется с противодействием: принимаются те договоры, которые заключены со страховщиками, соответствующими требованиям Газпромбанка.

Какую сумму возвращают

Банк (страховая организация) полностью вернет страховую премию при обращении с заявлением об отказе в течение 14 календарных дней. Это условие банк обязан выполнить в соответствии с указаниями ЦБ № 3854-У.

Возврат в течение 14 дней

После письменного обращения заемщика к страхователю в период охлаждения СК зачислит деньги на реквизиты, указанные должником, в полном объеме. Срок перевода — не больше 10 дней с момента получения заявления. Порядок возвращения средств упомянут в программе страхования.

Возврат после 14 дней

Газпромбанк и его партнеры-страхователи очень лаконичны в уведомлении клиента о том, при наступлении каких обстоятельств страховая сумма вернется заемщику, — в период охлаждения. Во всех остальных случаях деньги не вернут.

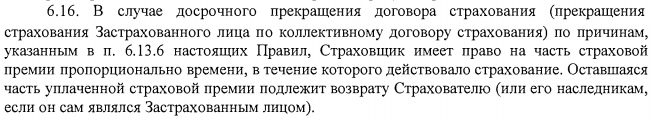

Возврат при досрочном погашении кредита

Что касается досрочного погашения долга, без грамотного юриста не разобраться. Есть только одно упоминание о такой возможности, но оно связано с коллективной страховкой. СК указывает, что возврат страховки по кредиту Газпромбанка при досрочном погашении обязательств исключает заемщика из числа застрахованных. О судьбе выплаченной страховой суммы умалчивается.

В соответствии с ГК, ст. 958, п.1 и 3, страховщик вправе рассчитывать на часть страховой премии. Вот как звучит это условие в правилах страхования заемщиков от несчастных случаев и болезней ОАО «Согаз»:

Как подать заявление

Заявление принимается в письменном виде по месту нахождения офисов Согаза или других партнеров Газпромбанка. Выбирайте, как вам удобно: принести его лично или отправить по почте. Проследите, чтобы обращение было надлежащим образом зарегистрировано. Потребуйте, чтобы на втором (вашем) экземпляре принимающий сотрудник поставил отметку о приеме и дату.

Как правильно заполнить

Заявление на возврат страхового возмещения напишите в свободной форме. Обязательно укажите контактные данные и способ возврата — на расчетный счет, карту или наличными деньгами. Корректно и разборчиво впишите номер страхового соглашения — так, как он указан в договоре. Укажите причину возврата — период охлаждения, досрочный возврат, можете сослаться на нормативные документы.

Какие документы потребуются

Если подаете заявление в офисе СК, принесите оригиналы документов, сотрудник компании сам сделает необходимые копии. Если отправляете почтой, откопируйте самостоятельно. Дополнительно сделайте опись документов, которые прилагаются к заявлению на отказ от страховки Согаз по кредиту, и сохраните ее. Обычно в опись входят:

Сохраните и чек об оплате отправки заказного письма.

На какие законы опираться при оформлении возврата

Куда жаловаться, если деньги не возвращают

Если СК глух к вашим доводам или затягивает сроки, обращайтесь с жалобой к регулятору — Центральному банку РФ или в организацию по защите потребительских прав — Роспотребнадзор. На сайтах этих учреждений предусмотрена такая возможность.

Возврат денег через Роспотребнадзор и ЦБ

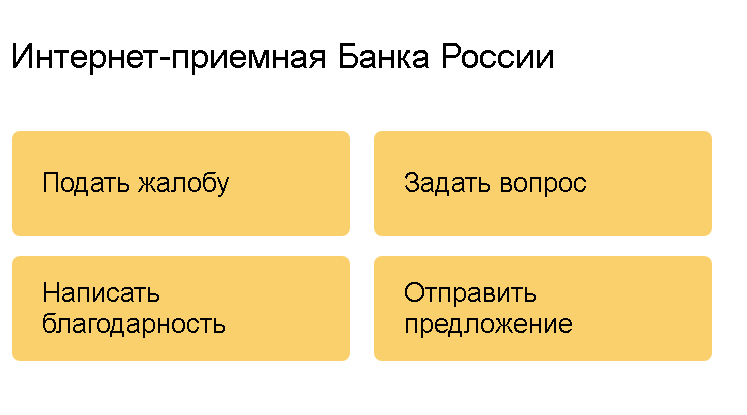

В ЦБ РФ работает интернет-приемная. Воспользуйтесь одной из вкладок и задайте вопрос о правомерности действий СК или направьте жалобу на действия ее сотрудников.

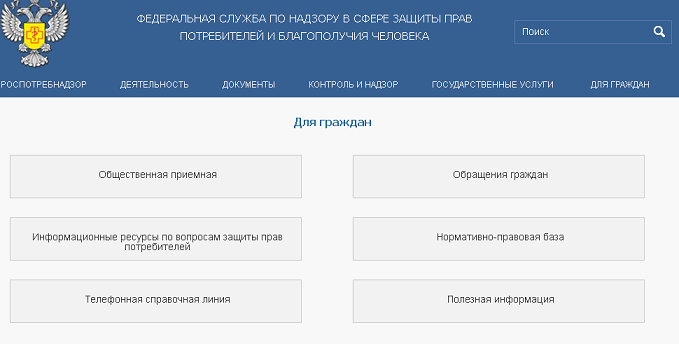

На сайте Роспотребнадзора вы можете сформировать обращение по поводу нарушения ваших прав. На вкладке «Для граждан» тоже есть возможность отправки обращения, есть дополнительные информационные ресурсы по защите потребителей, справочная телефонная линия и другая полезная информация.

Возврат денег через суд

Есть прецеденты, когда страховка в Газпромбанке при получении потребительского кредита не возвращается, даже если есть основания. В этом случае последняя возможность отстоять справедливость — решить вопрос возврата страховки в судебном заседании. Для этого соберите все ответы на ваши запросы, отказ банка и составьте исковое заявление. В нем необходимо указать, какие пункты законов или других норм нарушил банк (страховая организация). Затем сформулируйте претензии и способ их урегулирования. Внимательно отнеситесь к сбору доказательств, лучше, если вы доверите написание иска юристу. Отнесите заявление в канцелярию суда, копий иска изготовьте по числу предполагаемых участников.

Вывод

Отказаться от страховки по кредитному договору Газпромбанка получится в двух случаях:

В первом случае банк повысит кредитный процент.