как отменить страховку по кредиту в газпромбанке в 2021

Как вернуть страховку по кредиту Газпромбанка, правильный порядок действий

«Газпромбанк» настойчиво предлагает заемщикам приобрести дополнительную услугу страхования. При отказе банк поднимает процентную ставку по займу или вовсе отказывает в выдаче средств. Поэтому в большинстве случаев лучше согласиться на покупку полиса, а затем вернуть страховку по кредиту в «Газпромбанке». Что для этого потребуется, узнаете из материала статьи.

Обязательна ли страховка

Большая часть страховых программ при оформлении банковского займа является добровольными. Кредитно-финансовая организация не вправе обязать заемщика приобрести страховой полис. «Газпромбанк» предлагает застраховаться в одной из страховых компаний, соответствующих требованиям кредитора.

Самый распространенный вид навязанной страховки – жизнь и здоровье заемщика. Данная страховая программа предусматривает, что в случае смерти или наступления инвалидности получателя заемных средств, оставшуюся часть задолженности перед банком будет погашать страховщик.

На втором месте среди навязанных страховых услуг находится полис от недобровольной потери работы. Он предусматривает страховые выплаты в случае сокращения или увольнения заемщика по инициативе работодателя.

Но, страхование жизни и от потери работы, являются добровольным. Заемщик вправе отказаться от них. Такой отказ не должен влиять на решение кредитно-финансовой организации по выдаче займа.

В случае отказа от приобретения полиса банк повышает ставку на 5-6 процентных пункта, в зависимости от категории заемщика. Поэтому клиент сам решает, что выгоднее – застраховаться или переплатить проценты по займу.

Застраховаться по потребительскому кредиту можно одновременно с оформлением займа. В зависимости от условий соглашения, сумма страховой премии выплачивается единовременно за весь срок кредитования или включается в ежемесячный платеж по кредиту.

Период охлаждения

По всем видам добровольного страхования предусмотрен так называемый период охлаждения. Он регламентирован Указанием Банка России от 21.08.2017 № 4500-У. В этот срок клиент может вернуть себе страховую премию в полном объеме, без каких-либо штрафов со стороны страховщика. Период охлаждения длится в течение 14 дней с момента приобретения полиса.

В период охлаждения можно отказаться от следующих страховых соглашений:

Чтобы аннулировать страховку, в течение 2-х недель после получения кредита подайте заявление страховщику, и приложите к нему документы:

В заявлении укажите:

Заявление и документы рассматриваются в течение 10 дней, после чего страховщик перечисляет деньги на указанные реквизиты.

По окончании двух недель

По окончании периода охлаждения вернуть страховую премию гораздо сложнее. Возможность возврата средств полностью зависит от условий страхового соглашения. Вернуть деньги в полном объеме не получится.

Страховщик может вернуть средства за неиспользованные месяцы действия страховки. При этом из суммы премии будет удержан определенный процент на РВД (расходы на ведение дел).

Досрочное погашение

Если страховая премия уплачивалась не единовременно, а включалась в ежемесячный платеж по кредиту, то при досрочном погашении заемщик перестает платить кредит, и взносы по страховке одновременно.

Если оплата страхового соглашения происходила единовременно, в момент получения займа, то после досрочного погашения кредита можете вернуть себе часть премии, если такая возможность предусмотрена договором. Для этого:

Страховщик вернет средства, уплаченные за страховку, частично, пропорционально оставшемуся периоду действия договора.

Куда обращаться

Направлять заявление на аннулирование полиса необходимо в адрес страховщика, а не в кредитно-финансовое учреждение. Придите в офис СК лично и передайте заявление секретарю. Заявление пишется в 2-х экземплярах, на одном из которых ставится отметка о принятии.

Если в городе нет офиса страховщика, то направьте документы по почте, заказным письмом. Срок рассмотрения заявления в данном случае будет считаться начиная с 6-ого дня со дня отправки письма.

Что делать при отказе от возврата средств

Страховщик рассматривает обращение в установленный срок, после чего выносит решение о возврате страховой премии или об отказе в возврате средств. При отказе застрахованное лицо получает уведомление, в котором содержится обоснование принятого решения.

Если отказ не обоснован или решение противоречит условиям соглашения, то застрахованный гражданин вправе обратиться в суд.

Когда расторгнуть договор не получится

Нельзя расторгнуть договор обязательного страхования. Таких видов страховки всего две:

От таких страховок нельзя отказаться, так как в данном случае страхуется предмет залога, то есть имущество, принадлежащее кредитно-финансовой организации до момента полной выплаты кредита.

Страховки, не подлежащие расторжению в период охлаждения:

Договором кредитования может быть предусмотрена возможность «Газпромбанка» повысить процентную ставку при аннулировании страхового полиса в период охлаждения, а также расторжение договора в судебном порядке.

Как избежать удорожания кредита

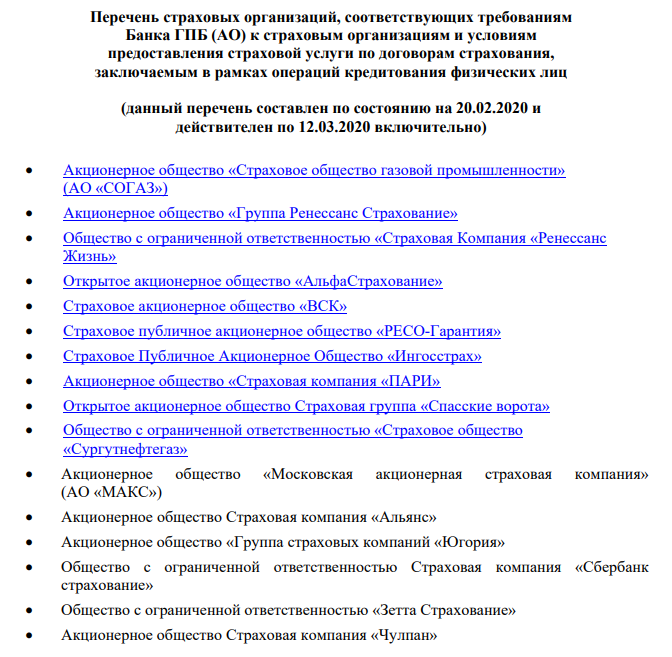

«Газпромбанк» оставляет за собой право повысить ставку по выданному займу в случае аннулирования соглашения добровольного страхования. Чтобы избежать повышения процентной ставки после отказа от страховки в течение 30 дней приобретите полис в любой СК, соответствующей требованиям кредитного учреждения.

«Газпромбанком» аккредитовано более 30 страховщиков. При оформлении займа банк предлагает застраховаться в СК «СОГАЗ». Но в других компаниях условия могут быть выгоднее для заемщика.

Чтобы банк не поднял ставку:

Новый договор, заключенный со страховщиком, должен полностью соответствовать требованиям «Газпромбанка». Поэтому при его заключении уточните в СК, для каких целей приобретаете полис.

Если кредитор все же поднял процентную ставку, то напишите заявление на имя руководителя с просьбой обосновать причины удорожания займа. Эта мера необходима в качестве досудебного урегулирования конфликта. При отказе «Газпромбанка» от снижения процентов или игнорировании обращения клиента подавайте исковое заявление в суд.

Чтобы отстоять свои права в судебной инстанции, заручитесь поддержкой адвоката. Он поможет грамотно составить заявление и будет представлять интересы на судебных заседаниях.

Резюме

При отказе от ненужной страховки после оформления потребительской ссуды помните:

Как отказаться от страховки после получения кредита

Этот вопрос появился у заемщиков почти одновременно с настойчивыми предложениями банков застраховаться при оформлении кредита.

Попробуем вспомнить основные закономерности такого рода взаимоотношений.

Такое положение вещей выгодно банкам.

Страховым организациям эта стратегия тоже выгодна, т.к. сумма страховых взносов превышает сумму выплат по страховым случаям.

Но о выгоде клиентов говорить не приходится, ни при каких обстоятельствах. Те, кто исправно возвращает всю сумму займа, еще и компенсирует за счет своих страховых взносов, невыплаты других заемщиков. Он платит за всех, кто не смог рассчитаться, потому что потерял работу, заболел, умер.

В прошлом все эти риски тоже ложились на получателей кредитов, они так же равномерно распределялись между ними за счет более высоких процентов.

Из этого следует, что страхование при оформлении кредита может стать для получателя просто дополнительным платежом, о котором не говорят в рекламе.

Иногда встречается и страхование другого типа – продавцы настойчиво предлагают (почти навязывают) застраховать купленную технику: ноутбуки, телефоны и т.п. Если страховая выплата предназначается владельцу вещи, то можно предполагать общие интересы у страховой компании и продавца, без участия кредитной организации.

Можно ли отказаться от страховки по кредиту?

Это сложный вопрос. Чтобы на него ответить, придется выяснить некоторые обязательные моменты:

Сообщим также, что некоторые виды добровольного страхования становятся обязательными при заключении определенных типов кредитов. Так КАСКО необходимо для некоторых автокредитов. Ипотека предполагает страхование залоговой недвижимости.

Но прочие типы страховки: жизни и здоровья, финансовых рисков и потери работы, страхование другого имущества, обязательными не являются.

Банки иногда столь настойчиво увязывают выдачу займа с фактом страхования, что клиенты задаются вопросом: «можно ли отказаться от страховки при оформлении кредита?». Да, можно.

Но! Не будем забывать от праве банка отказать в кредите без объяснения причин.

Какой из этого напрашивается выход?

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

Возврат страховки по кредиту в Газпромбанке (июль 2021г.)

Актуальная инструкция по возврату страховки по кредиту в Газпромбанке на июль 2021 года. Предлагаем ознакомиться с действующим порядком отказа от программ страхования.

Потребительское кредитование по праву считается самой популярной банковской услугой. Миллионы людей по всему миру ежедневно берут на себя подобные обязательства, что помогает решить различные жизненные задачи. Но получение кредита в современных условиях может стать причиной некоторых трудностей в дальнейшем. В основном проблемы связаны с дополнительными услугами, программами страхования и другими платными опциями. Необходимо внимательно изучать важные моменты, которые помогут вернуть деньги.

В данном материале представлен подробный порядок возврата страховки по кредиту в Газпромбанке (июль 2021г.). Надеемся, что информация поможет вам самостоятельно разобраться в вопросе.

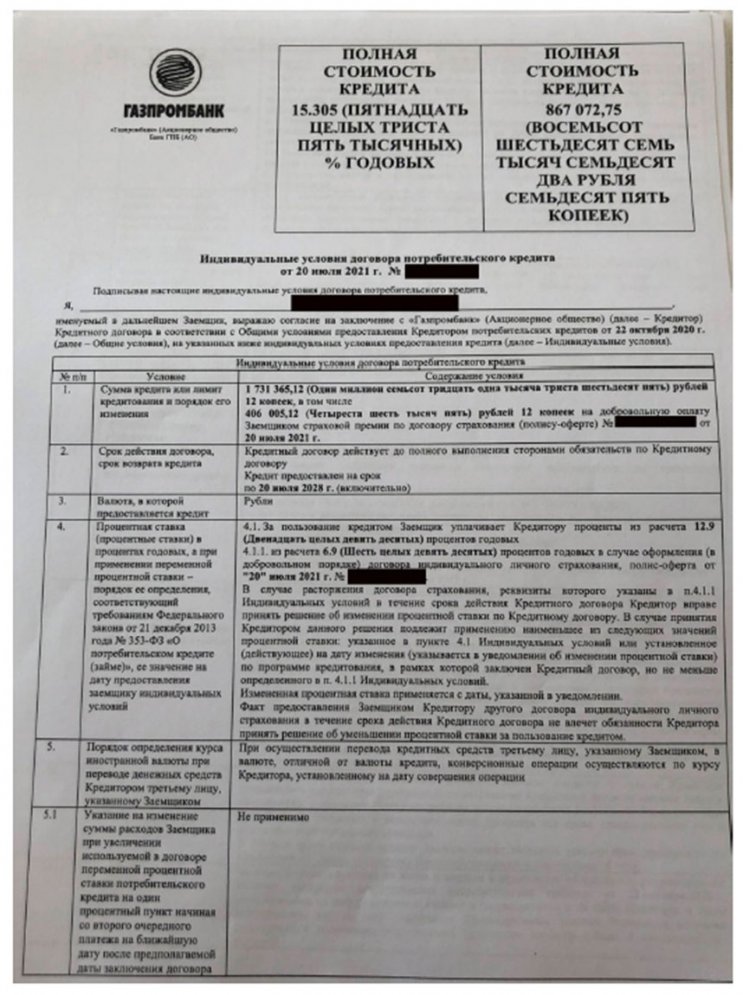

Анализ документации по кредиту в Газпромбанке

Рассмотрение вопроса будем выполнять на примере конкретного клиента. Итак, заемщик оформил кредит в Газпромбанке 20 июля 2021 года. Начинать отказ от любых платных услуг по кредиту, необходимо с анализа индивидуальных условий кредитования:

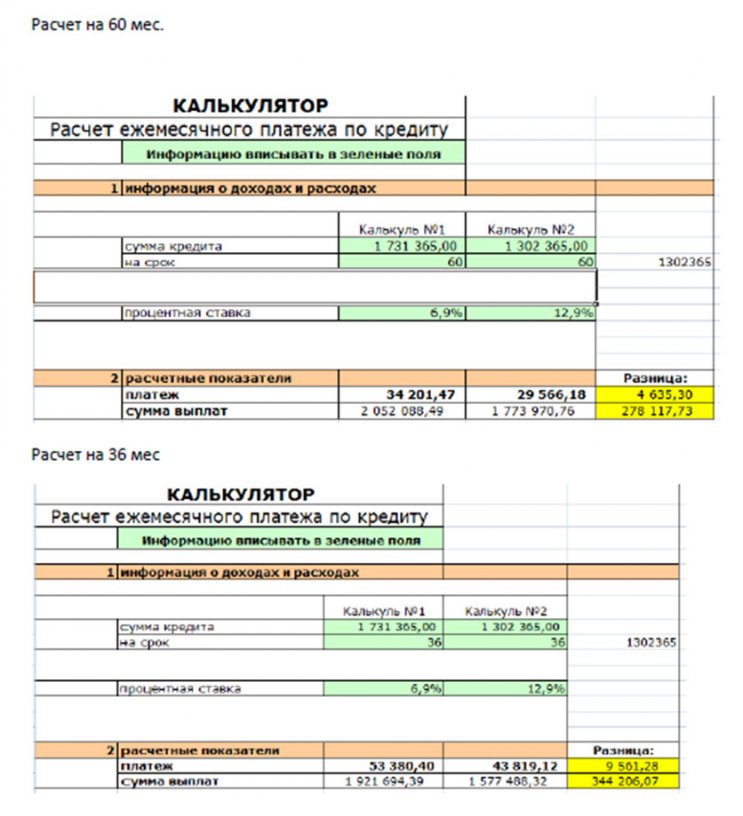

При рассмотрении документов сразу удивляет стоимость оплаты программы страхования, она составила 406 005,12 рублей (!). Даже при условии большой суммы кредитования, такая сумма является впечатляющей. Также мы видим, что наличие этой страховки оказывает влияние на формирование процентной ставки. Если заемщик примет решение выполнить отказ, то ставка будет повышена с 6,9% до 12,9%. Но мы также решили сразу сделать расчеты, которые показывают, что даже при отказе от страховки и повышении процентной ставки такой вариант оплаты оказывается более выгодным:

Калькулятор 1 – это сведения текущего кредитования без отказа от страховки, Калькулятор 2 – это цифры, которые мы получим, если вернем денежные средства от дополнительных услуг.

Если не менять параметры кредитования, то общая разница в пользу отказа от страховки по итогу составит примерно 203 тысячи рублей. Также предлагаем ознакомиться с подсчетами, если изменить период выплат:

Согласитесь, что подобные действия со стороны кредитно-финансовой организации вызывают множество вопросов. Ведь часто клиенты не обладают достаточными знаниями и просто доверяют сотрудникам банков. Обычно только после выхода из отделения они осознают, на какую сумму было продано дополнительных опций. Поэтому рекомендуется относиться к кредитованию в современных условиях внимательно и ответственно. Следует тщательно изучать различные факторы, отзывы о кредитно-финансовых учреждениях.

Также мы рекомендуем ознакомиться с нововведениями, которые вступили в силу 1 сентября 2021 года. Теперь даже при досрочном погашении можно вернуть часть страховой премии. При этом страховка должна относиться к кредиту, то есть она может оказывать влияние на формирование итогового параметра процентной ставки. В рассматриваемом примере это страховка на сумму 406 тысяч рублей. Обратите внимание, что вернуть сумму после досрочного погашения за вторую страховку стоимостью 23 тысяч рублей нельзя, так как она не относится непосредственно к кредиту.

Этапы возврата страховки по кредиту в Газпромбанке (июль 2021г.)

Мы рекомендуем отказываться от таких дорогих страховок. Но вы должны учитывать, что Газпромбанк в любом случае повысит процентную ставку по кредиту. На нашем сайте представлен материал по отказу от страховки с примерами реальных людей, которые даже судились с кредитно-финансовой организацией. К сожалению, часто суды встают на сторону Газпромбанка.

Если вас не устраивает высокая процентная ставка, то через 6 месяцев можно рассмотреть вариант рефинансирования в другом банке.

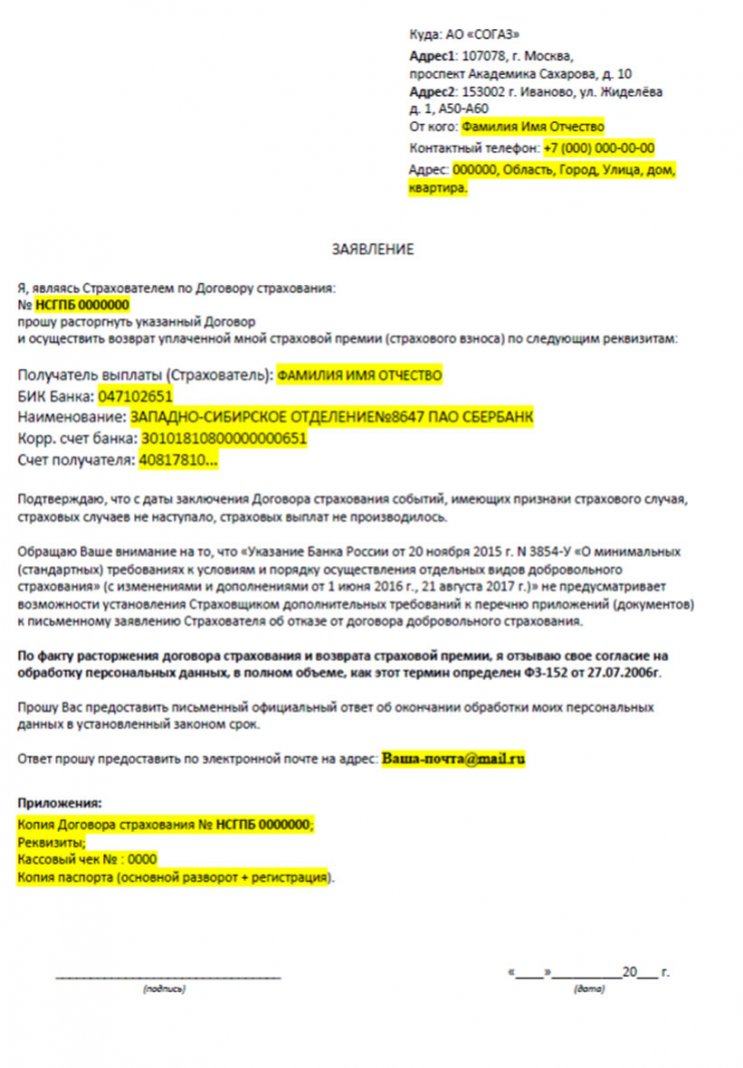

Итак, процедура отказа от страховки должна выполняться в течение 14 дней с момента подписания кредитного договора. Необходимо направить письменное заявление на адрес страховой компании. В рассматриваемом случае это «СОГАЗ». Можно направить письмо на юридический адрес, указанный в полисе. Но при разговоре со сотрудниками колл-центра нам также сообщили, что лучше отправить письмо на адрес в город Иваново.

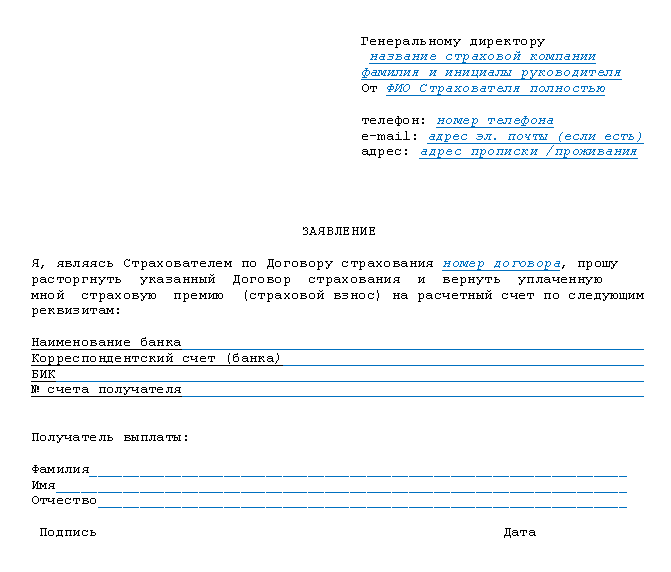

Далее вы можете ознакомиться с примерным шаблоном отказа от страховки:

Чтобы немного отсрочить повышение процентной ставки, можно сразу в заявлении указать требование отозвать согласие на обработку персональных данных. Таким образом, страховая организация не должна будет передавать ваши персональные сведения, в том числе номер договора, банку. Но, как показывает практика, процентная ставка все равно будет повышена Газпромбанком. В целом, страховая организация должна будет вернуть деньги, если условия были соблюдены. На оплату за основную страховку по кредиту компании дается 7 дней, а для оплаты дополнительных программ 10 дней.

Возврат страховки по кредиту в Газпромбанке (июль 2021г.) – это сложная процедура из-за множества аспектов. Во-первых, банк будет повышать процентную ставку, во-вторых, чтобы вернуть свои средства нужно строго соблюдать сроки. Дополнительным моментом является то, что сейчас банк стремится одновременно оформить на клиентов огромное количество платных услуг. Каждая имеет свои особенности отказа.

При необходимости можно обратиться за помощью профессионального специалиста по отказу от страховок, дополнительных услуг. Оказываем бесплатные консультации по номеру: 8 (977) 444-00-50. Помогаем оформить заявления, претензии, иски в судебные инстанции.

Также вы можете ознакомиться с информацией в подготовленном видеоролике.

Как отказаться от страховки жизни по кредиту в Газпромбанке

Можно ли вернуть страховку по кредиту Газпромбанка — да, но только в течение 14 календарных дней. Этот срок прописан законодательно и называется периодом охлаждения.

Возвращают ли страховку по кредиту в Газпромбанке в 2021 году

Если вы решите взять кредит в Газпромбанке, менеджер предложит вам застраховать риски его невозврата. Это договор страхования заемщика от несчастных случаев и болезней в СК «Согаз». Общее правило, как вернуть страховку по кредиту в Газпромбанке, — обратиться с заявлением в 14-дневный период охлаждения. Такой порядок регламентирует ЦБ в указаниях от 20.11.2015 № 3854-У (с изм.).

Клиент банка вправе отказаться от страховки, но в этом случае банк пересмотрит кредитный процент в сторону увеличения. Один из выходов уменьшить страховой платеж и сохранить приемлемую ставку кредита — заключить договор страхования с альтернативной СК. Но в этом случае клиент столкнется с противодействием: принимаются те договоры, которые заключены со страховщиками, соответствующими требованиям Газпромбанка.

Какую сумму возвращают

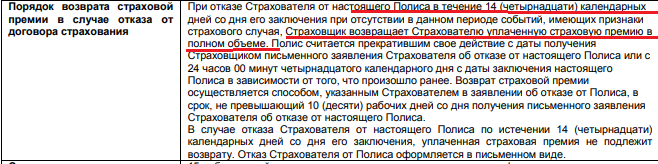

Банк (страховая организация) полностью вернет страховую премию при обращении с заявлением об отказе в течение 14 календарных дней. Это условие банк обязан выполнить в соответствии с указаниями ЦБ № 3854-У.

Возврат в течение 14 дней

После письменного обращения заемщика к страхователю в период охлаждения СК зачислит деньги на реквизиты, указанные должником, в полном объеме. Срок перевода — не больше 10 дней с момента получения заявления. Порядок возвращения средств упомянут в программе страхования.

Возврат после 14 дней

Газпромбанк и его партнеры-страхователи очень лаконичны в уведомлении клиента о том, при наступлении каких обстоятельств страховая сумма вернется заемщику, — в период охлаждения. Во всех остальных случаях деньги не вернут.

Возврат при досрочном погашении кредита

Что касается досрочного погашения долга, без грамотного юриста не разобраться. Есть только одно упоминание о такой возможности, но оно связано с коллективной страховкой. СК указывает, что возврат страховки по кредиту Газпромбанка при досрочном погашении обязательств исключает заемщика из числа застрахованных. О судьбе выплаченной страховой суммы умалчивается.

В соответствии с ГК, ст. 958, п.1 и 3, страховщик вправе рассчитывать на часть страховой премии. Вот как звучит это условие в правилах страхования заемщиков от несчастных случаев и болезней ОАО «Согаз»:

Как подать заявление

Заявление принимается в письменном виде по месту нахождения офисов Согаза или других партнеров Газпромбанка. Выбирайте, как вам удобно: принести его лично или отправить по почте. Проследите, чтобы обращение было надлежащим образом зарегистрировано. Потребуйте, чтобы на втором (вашем) экземпляре принимающий сотрудник поставил отметку о приеме и дату.

Как правильно заполнить

Заявление на возврат страхового возмещения напишите в свободной форме. Обязательно укажите контактные данные и способ возврата — на расчетный счет, карту или наличными деньгами. Корректно и разборчиво впишите номер страхового соглашения — так, как он указан в договоре. Укажите причину возврата — период охлаждения, досрочный возврат, можете сослаться на нормативные документы.

Какие документы потребуются

Если подаете заявление в офисе СК, принесите оригиналы документов, сотрудник компании сам сделает необходимые копии. Если отправляете почтой, откопируйте самостоятельно. Дополнительно сделайте опись документов, которые прилагаются к заявлению на отказ от страховки Согаз по кредиту, и сохраните ее. Обычно в опись входят:

Сохраните и чек об оплате отправки заказного письма.

На какие законы опираться при оформлении возврата

Куда жаловаться, если деньги не возвращают

Если СК глух к вашим доводам или затягивает сроки, обращайтесь с жалобой к регулятору — Центральному банку РФ или в организацию по защите потребительских прав — Роспотребнадзор. На сайтах этих учреждений предусмотрена такая возможность.

Возврат денег через Роспотребнадзор и ЦБ

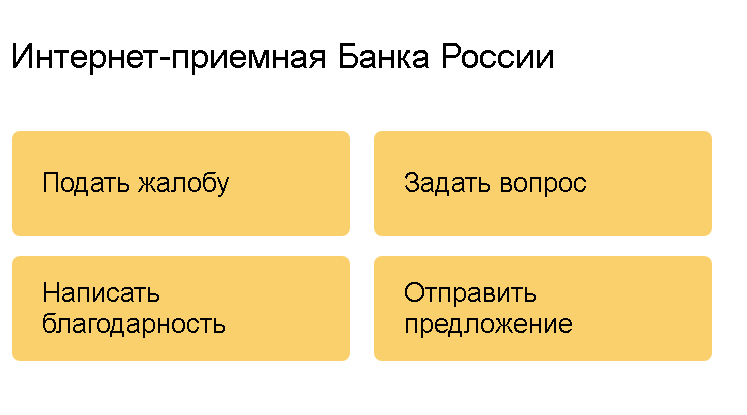

В ЦБ РФ работает интернет-приемная. Воспользуйтесь одной из вкладок и задайте вопрос о правомерности действий СК или направьте жалобу на действия ее сотрудников.

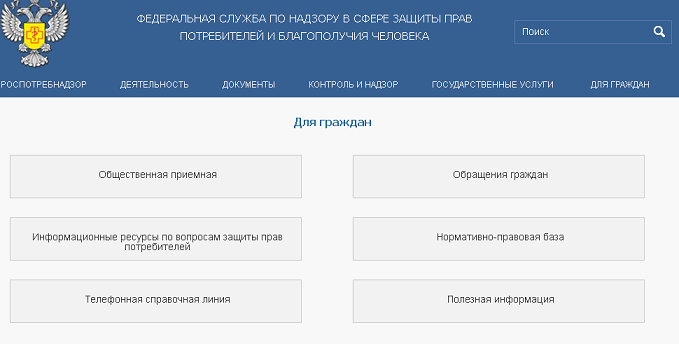

На сайте Роспотребнадзора вы можете сформировать обращение по поводу нарушения ваших прав. На вкладке «Для граждан» тоже есть возможность отправки обращения, есть дополнительные информационные ресурсы по защите потребителей, справочная телефонная линия и другая полезная информация.

Возврат денег через суд

Есть прецеденты, когда страховка в Газпромбанке при получении потребительского кредита не возвращается, даже если есть основания. В этом случае последняя возможность отстоять справедливость — решить вопрос возврата страховки в судебном заседании. Для этого соберите все ответы на ваши запросы, отказ банка и составьте исковое заявление. В нем необходимо указать, какие пункты законов или других норм нарушил банк (страховая организация). Затем сформулируйте претензии и способ их урегулирования. Внимательно отнеситесь к сбору доказательств, лучше, если вы доверите написание иска юристу. Отнесите заявление в канцелярию суда, копий иска изготовьте по числу предполагаемых участников.

Вывод

Отказаться от страховки по кредитному договору Газпромбанка получится в двух случаях:

В первом случае банк повысит кредитный процент.

Как отказаться от страховки по кредиту без последствий: пошаговая инструкция

По данным ЦБ РФ в этом году жители России уже взяли в кредит больше 1,5 трлн руб. Задолженность физлиц перед банками перевалила за 12 трлн руб. Неудивительно, что кредитным учреждениям нужны гарантии, что деньги вернутся в срок. Страхование – действенный и одновременно прибыльный способ снизить число невозвратов.

Почему банки навязывают страховку

Каждый, кто хотя бы раз в жизни брал заём, наверняка сталкивался с настойчивыми предложениями купить страховку. В некоторых случаях она обязательна – без полиса просто не дадут кредит. Однако в большинстве ситуаций такие услуги навязывают.

Выгода кредитного учреждения заключается в проценте от каждого проданного полиса. Каждый банк сотрудничает с несколькими компаниями на условиях, которые простым смертным, конечно, не озвучивают.

Прибыль банка составляет до 90% стоимости полиса.

Кроме того, некоторые банки не просто сотрудничают со страховыми фирмами, а связаны с ними общим владельцем. Например, существуют банк ВТБ и компания ВТБ-страхование, Альфа-Банк и АльфаСтрахование. И это не просто случайно совпавшие названия. Поэтому было бы странно, если бы они не «поставляли» друг другу клиентов.

Чтобы не попасть в ловушку обученных сотрудников банка, подготовьтесь к визиту заранее. Посетите сайт кредитного учреждения, посмотрите, предоставляется ли скидка за покупку полиса страхования, каков ее размер. Используйте кредитный калькулятор, чтобы рассчитать величину переплаты в обоих случаях.

Оцените вероятность возникновения непредвиденных ситуаций в жизни. Например, если есть риск остаться без работы – страховка не будет лишней.

Когда страховка обязательна, а когда нет

По закону заключить договор страхования необходимо при оформлении ипотеки. Кроме того, ГК РФ позволяет банкам включать в договоры условие о страховании имущества при получении ссуды под залог.

Страхование КАСКО при получении автокредита – дело добровольное. Статья 343 ГК РФ гласит: заложенное имущество должно быть застраховано от рисков утраты и повреждения, если иное не предусмотрено договором. При этом стороны вправе договориться о том, что страховать автомобиль не нужно. Как правило банки предусматривают отдельные тарифные планы для желающих приобрести полис КАСКО и для тех, кто страховать авто не согласен. Но будьте готовы, что процент по такому займу будет выше на 3-5%.

Остальные виды страхования считаются дополнительными:

Стоит ли соглашаться на дополнительное страхование

Добровольное страхование полезно по двум причинам:

Сколько можно сэкономить, застраховав жизнь

Рассчитаем приблизительную величину экономии на примере ипотеки в Сбербанке. Заёмщик приобрёл квартиру стоимостью 2 млн руб., оплатив первоначальный взнос – 300 тыс. руб. Кредит составил 1,7 млн руб. на 10 лет.

Какие условия предлагает банк:

Стоимость страхового полиса по программе страхования жизни ипотечных заемщиков – 6,5 тыс. руб. в год. Умножаем на 10 лет и получаем 65 тыс. руб.

Страховыми случаями по таким полисам могут быть: потеря трудоспособности, уход из жизни.

Некоторые организации, например, Альфа-Банк, предлагают заёмщикам комплексное страхование. В пакет входит: страхование жизни, здоровья, от увольнения и т.д. При покупке полиса важно учесть ограничения. Например, при сокращении СК скорее всего выплатит банку не всю сумму кредита, а только три ежемесячных платежа. Проще говоря, заёмщику дают три месяца на восстановление материального положения. Дальше придется платить самому.

Если вы решили застраховать жизнь или здоровье, помните, что имеете полное право выбрать любую компанию.

Часто банки предоставляют клиентам на выбор 2-3 СК. Не факт, что у этих фирм лучшие условия по полисам. К сожалению, при выборе партнеров кредитные организации в последнюю очередь думают о преимуществах для заёмщиков, на первом месте – собственная прибыль.

Период охлаждения

Это срок, в течение которого можно отказаться от услуги страхования и получить деньги назад. Раньше период охлаждения составлял 5 дней, но с 2018 года был продлён до 14. В банках и СК об этом предпочитают умалчивать. Им попросту невыгодно иметь дело со слишком грамотными заёмщиками.

Когда клиенты приходят в банк и гордо заявляют, что хотят получить свои деньги, их нередко осаживают. У каждого кредитора своя «фишка». Сотрудники банка говорят, что кредит придётся закрывать досрочно, пугают чёрными списками и плохой кредитной историей. Верить им не стоит. Если страхование добровольное, клиент вправе от него отказаться даже по истечении 14 дней, вот только на возврат денег в этом случае рассчитывать не приходится. Добиваться выплат придётся через суд.

Иногда банки, наоборот, мотивируют заёмщиков не отказываться от страховки. Аргументом служит возможность вернуть часть премии после досрочной выплаты займа, хотя эта услуга доступна далеко не всегда. Говорят о том, что процент по кредиту вырастет. При этом зачастую отказ от полиса для клиента выгоднее, чем более низкий процент.

Страховые компании тоже не отстают и внедряют сложные механизмы отказа от страховки. Знайте, что просьбы предъявить согласие кредитного учреждения, дополнительные бумаги кроме паспорта и договора незаконны. Некоторые СК создают запутанные бланки заявлений, хотя по закону обязаны принять обращение в свободной форме.

Когда можно отказаться от страховки

Достаточно выразить несогласие с оформлением полиса на этапе подачи заявки на кредит. Но судя по многочисленным жалобам и отзывам в интернете, банковские работники предпочитают выполнять план и не учитывают желания клиента.

Будьте готовы к тому, что ставка по займу вырастет на 1-2%.

Иногда учреждения даже отказывают в выдаче займа из-за отказа покупать полис, потому что не хотят идти на риск.

Если договор страхования уже заключен, от него тоже можно отказаться. Для этого максимально быстро обратитесь в банк или СК. Чтобы получить назад всю сумму, проверьте, соблюдены ли три условия:

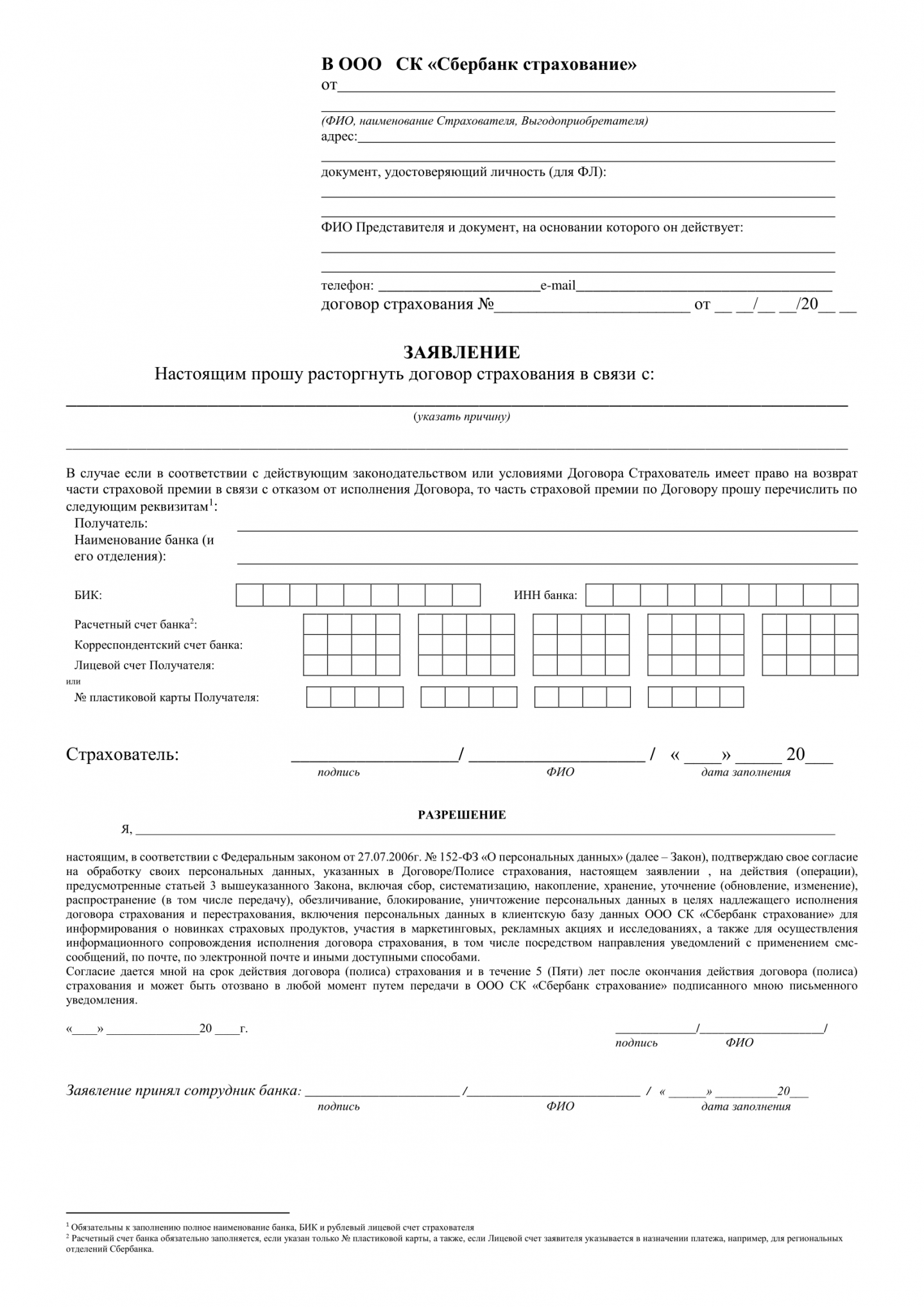

Как отказаться от договора страхования в Сбербанке

Если вы взяли потребительский кредит в Сбербанке, значит, договор страхования скорее всего заключен с ООО СК «Сбербанк страхование». Чтобы расторгнуть договор, воспользуйтесь одним из двух вариантов:

Деньги возвращают в течение семи дней.

Если заявление на отказ от полиса подано до того, как договор вступил в силу, СК вернет всю сумму премии. Если это было сделано после вступления соглашения в силу, но в период охлаждения, страховая вернет премию за вычетом тех дней, в которые полис действовал.

Часть страховой премии можно вернуть и после окончания периода охлаждения. Например, если произошла гибель имущества по причине, не относящейся к страховому случаю, и договор расторгли по соглашению сторон.

Знаете ли Вы что

Потребительское кредитование — сегодня одна из самых востребованных услуг финансирования в экономически развитых странах мира. Только население Европы за один год берет около 200 млрд евро в кредит.

Можно ли отказаться от договора коллективного страхования

Некоторые банки придумывают страховые продукты, которые якобы не подпадают под указ Центробанка, а значит и период охлаждения к ним не применяется. Соответственно, возвращать деньги по таким договорам отказываются. Это незаконно.

Одной из таких лазеек для банков стали договоры коллективного страхования. Их используют даже такие крупные игроки, как Сбербанк и ВТБ. Суть соглашений в том, что страхователем в них значится не заемщик, а банк. Клиент же считается застрахованным лицом.

Рассмотрим пример из судебной практики, который показывает, как обманутый клиент выиграл подобное дело. Заёмщик взял потребительский кредит и подписал договор, по которому стал участником программы коллективного страхования. Сторонами договора были банк и страховая компания. В течение действующего на тот момент пятидневного периода охлаждения клиент обратился в банк, чтобы отказаться от страховки и вернуть деньги, но получил отказ. Кредитное учреждение сослалось на условия договора, по которым деньги не возвращаются.

Дело дошло до Верховного суда РФ. Он не поддержал доводы о том, что указания ЦБ якобы не применимы к страховым договорам, сторонами которых являются юрлица (в нашем случае – банк и СК). Фактически были застрахованы интересы заемщика, а значит именно он является страхователем, что бы ни гласило соглашение. Следовательно, клиент банка имеет полное право вернуть свои деньги. Подробности дела и приговора можно посмотреть в постановлении по делу № 49-КГ17-24 от 31.10.2017 г.

На случай, если придется обращаться в суд, чтобы вернуть свои деньги, запомните: если банк поставил вас в такое положение, что при отказе от страховки не выдаст кредит, условия договора можно обжаловать. Ссылайтесь на п. 9 Постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах».

Порядок возврата денег и отказа от страхования по коллективному договору ничем не отличается от обычного.

Если банк отказывает, напишите официальную претензию, сошлитесь на нормативно-правовые акты, о которых мы говорили выше. Если и это не помогло, обращайтесь в суд. Если дело будет выиграно, оплачивать судебные издержки будет банк.