как отозвать выставленный счет

Как происходит аннулирование счетов-фактур

Ошибки при заполнении счетов-фактур не редкость. Совершать их могут и опытные бухгалтера, и начинающие специалисты. Возникает вопрос, как исправить ошибку. Законодательством предусмотрена возможность использования корректировочных счетов-фактур, внесения исправлений в уже существующие счета-фактуры, в то время как процедура аннулирования этого документа нигде не прописана. По мнению ФНС, ничего сложного либо требующего дополнительных разъяснений в аннулировании счетов-фактур нет. Бухгалтерам остается опираться на принятые законодательные нормы и на сложившуюся практику, о которой далее пойдет речь. Следует отметить, что налоговая служба не возражает против ее применения (письмо ФНС №БС-18-6/499 от 30-04-15 г.).

Аннулировать или корректировать (исправлять)?

Правила заполнения счетов-фактур (СЧФ) позволяют исправить информацию, содержащуюся в документе (п. 7 правил заполнения СЧФ, пост. Прав-ва №1137 от 26-12-11 г.). Исправлением можно пользоваться, если информация не мешает ФНС без ошибок определять продавца или покупателя – участников сделки.

Исправляя документ, нельзя изменять его дату и номер, значит, применять такой способ повсеместно нельзя. Можно выписать корректировочный СЧФ. Чаще всего корректировкой оформляют изменение цены сделки или количества товара (ст. 169-5.2 НК РФ), однако и этот способ не охватывает всех проблемных моментов при оформлении неверного СЧФ.

Аннулирование применяют в случаях:

На заметку! В постановлении №1137 есть термин «аннулирование», но касается он не счетов-фактур, а записей в книге покупок и продаж.

Счета-фактуры могут иметь как бумажную форму, так и электронную. В первом случае документ зачастую уничтожается непосредственно. Использование электронного документооборота усложняет эту процедуру. Приказ Минфина №174н от 10-11-15 г. описывает порядок ЭДО счетов-фактур. Из него следует, что:

Заметим, что под аннулированием, с т.з. операций по НДС, понимается в первую очередь не физическое уничтожение документа, а лишение его легитимности, юридической силы. Следовательно, чтобы аннулировать СЧФ, достаточно:

Рассмотрим действия продавца и покупателя при аннулировании СЧФ более подробно. Следует учитывать, что действия бухгалтера при аннулировании в отчетном периоде и вне его будут разниться.

Действия продавца

Начинаются с уведомления покупателя письмом об аннулировании СЧФ. Указываются реквизиты документа, договор, на основании которого он был выписан, другие значимые для идентификации данные. В письме, как правило, содержится рекомендация контрагенту об исключении СЧФ из книги покупок.

Далее вносятся исправления в книгу продаж (пост. 1137 прил. 5):

В последнем случае без уточненной декларации по НДС обойтись не удастся – налицо занижение суммы реализации, а значит, и налога (ст. 81-1 НК РФ). Если этого не сделать, то последует письмо ФНС с требованием пояснений по данным декларации, после дачи которых все равно придется формировать декларацию уточненного характера.

Ситуация: организация А отгрузила продукцию организации В, а счет-фактуру на нее предъявила организации С. Ошибка выявлена до окончания квартала. В этом случае следует сделать «минусовую» запись в книге продаж по организации С (графы от 13а до19), а следом сделать запись о выставленном счете — фактуре контрагенту В.

Если квартал окончен, то неверный СЧФ контрагенту С вносят в доплист с отрицательным значением записи, и туда же вносятся данные по организации В (прил. 5 пост. 1137, ч. 2 п. 3). В указанном случае суммы по СЧФ равны и итогового занижения налога нет, однако информация по организациям будет разниться. Придется либо сдавать «уточненку», либо ждать письма налоговой и давать на него пояснения.

Действия покупателя

На основании полученной в письме информации и полученного исправленного счета-фактуры покупатель также вносит исправления в книгу покупок (пост. 1137 прил. 4):

В последнем случае покупатель также подает «уточненку» по НДС за период, в который произошла ошибка и аннулирование СЧФ (ст. 81-1 НК РФ).

Если говорить о ситуации, которая описана выше, существует вероятность, что чужой СЧФ уже внесен в базу данных организации С и его придется аннулировать. В текущем квартале это делается «минусовой» записью в книге покупок, а после его завершения – аналогично в доплистах к ней (прил. 4 пост. 1137, ч. 2 п. 4).

До подачи уточненной декларации следует уплатить разницу сумм налога, образованную неправомерным вычетом НДС, и пени.

На заметку. Дополнительные листы являются неотъемлемой частью книг покупок и продаж.

Бухгалтерский учет

Корректировочные записи делаются по тем же счетам и проводкам, на которых были отражены ошибочные операции. Применяется метод «красного сторно».

Рекомендуется составить на основании исправляющих записей в книгах и регистрах НУ бухгалтерскую справку пояснительного характера, с корреспонденцией счетов и суммами исправлений.

Выявленные ошибки, согласно ПБУ 22/10, исправляются в периоде обнаружения. Если ошибка произошла в истекшем периоде, исправления за указанный период в БУ вносить не следует, в отличие от НУ.

Если ошибка обнаружена в текущем году, записи делаются этим годом. Если прошлая ошибка обнаружена уже в новом году, исправления вносятся в периоде после обнаружения. Если же ошибка обнаружена в новом году за предыдущий период, до сдачи бухгалтерской отчетности, ее исправляют декабрем года, за который составляется отчетность.

Проводки при аннулировании стандартные:

ФНС России: можно ли аннулировать первичный учетный документ или счет-фактуру

|

| pressmaster / Depositphotos.com |

Налоговая служба рассказала, может ли организация аннулировать содержащие ошибки электронные документы со статусом первичных учетных документов и счетов-фактур (письмо ФНС России от 11 октября 2019 г. № ЕД-4-15/20928@).

Форматы представления документа о передаче товаров (работ, услуг, имущественных прав) (первичный учетный документ), а также счетов-фактур, применяемых как при расчетах по НДС, так и в качестве первичных учетных документ о передаче товаров (работ, услуг, имущественных прав) установлены приказами ФНС России от 24 марта 2016 г. № ММВ-7-15/155@ и от 19 декабря 2018 г. № ММВ-7-15/820@.

Как поясняет налоговая служба, что оформление и исправление электронного документа зависимости от выбранных для него функций и регулируется соответствующим порядком. Так, например, правила исправление ошибок в первичных учетных документах прописаны Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете». В нем указывается, что в первичном документе допускаются исправления, которые должны содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление.

Что касается исправления счета-фактуры, то исправления первоначальный документ можно только путем выставлением исправленного счета-фактуры с указанием номера и даты исправления (ст. 169 Налогового кодекса).

Учитывая вышеуказанные нормы, законодательством не предусмотрено аннулирование как первичных документов, так и счетов фактур, содержащих ошибки. Вместе с тем, как поясняет ФНС России, стороны могут заключить между собой договоренность о признании отсутствия гражданско-правовых последствий ошибочно сформированного документа. Способ такого признания может быть установлен соглашением сторон. Полномочия подписанта определяются организацией самостоятельно в порядке, установленном ее внутренними распорядительными документами.

Аннулирование документов в ЭДО

Если после подписания документа в нем обнаружили ошибку, опечатку или другие неточности, контрагенты могут подписать акт об аннулировании. Обычно не возникает вопросов, как это сделать в рамках бумажного документооборота. Давайте разберемся, что делать, если контрагенты используют ЭДО.

В случае с ЭДО потребуется создать соглашение об аннулировании документа. Инициировать аннулирование может любая сторона. После завершения действия отредактировать либо вернуть документ будет нельзя.

С помощью сервиса Диадок можно аннулировать документы путем создания соглашения. Функция доступна в следующих случаях:

Подключитесь к Диадоку. Отправляйте УПД, счета-фактуры, акты и другие документы. Аннулируйте в случае необходимости.

Как аннулировать документ в системе ЭДО Диадок

Соглашение об аннулировании система создает автоматически. Для этого нужно сформировать запрос на аннулирование и получить пօдпись втօрօй стօрօны. Вручную заполнять образец соглашения об аннулировании документа не понадобится, как принято при бумажном документообороте.

Как создать запрос на аннулирование в Диадоке

Когда кнопка «Подписать и отправить контрагенту» неактивна, скорее всего, не выбран сертификат КЭП для подписания. После выбора сертификата получится подтвердить и завершить процедуру.

Далее запрօс на аннулирование уйдет второй стороне для подтверждения.

Как подтвердить или отменить аннулирование

Контрагент прислал запрօс на аннулирование в системе ЭДО. Ответить на него можно подтверждением или отказом.

Порядок действий в первом случае:

При несогласии с запросом контрагента:

Если кнопки недоступны, вероятно, не выбран сертификат подписи. Выберите его и повторите последовательность шагов.

Аннулирование для ЭДО в роуминге

Признать электронный документ недействительным в роуминге бывает сложнее, чем при обмене документами между клиентами одного оператора ЭДО — не все операторы поддерживают аннулирование.

Когда в системе напротив документа нет кнопки «Аннулировать», контрагентам следует оценить состояние документооборота и решить внутри организации, каким образом признать подписанные документы недействительными.

Один из вариантов — подписать соглашение в свободной форме. Главное, учесть требования законодательства России. Сделать это можно как в бумажной, так и электронной форме.

Действия могут быть аналогичными работе с бумажными документами, за исключением того, что электронный документ нельзя уничтожить, поэтому нужно зафиксировать договоренность сторон письменно.

Вопрос-ответ

Можно ли признать документ недействительным в одностороннем порядке?

Инициатор вправе аннулировать документ в одностороннем порядке, если контрагент пока его не подписывал. В других случаях понадобится ждать подтверждение с его стороны.

Как законодательство регулирует аннулирование документов?

Пока не создано нормативных актов для данной процедуры. Аннулирование — функциональность операторов ЭДО, созданная для удобства пользователей.

Сколько раз можно запросить контрагента об аннулировании?

Исключительно единоразово. Если контрагент отклонил действие, документ не аннулируется и сохраняет юридическую силу.

«Верните наши денежки на расчетный счет»: три ситуации и инструкция

Вернуть средства на расчетный счет может потребоваться в трех случаях: допущены ошибки при перечислении денег, нарушены условия договора, возврат денег из кассы. Рассмотрим эти ситуации подробнее.

1. Деньги перечислены ошибочно

Такое может произойти, если неверно заполнены реквизиты получателя в платежном поручении. Например, указан один поставщик вместо другого. Компания или ИП, которые получили деньги по ошибке, не смогут оставить их себе: гражданское законодательство приравнивает подобное к незаконному обогащению (ст. 1102 ГК РФ).

О том, что произошла ошибка, может сообщить контрагент, который не получил оплату. Или бухгалтерия организации − владелец счета обнаружит это в выписке банка, когда будет отражать операции в учете. После того, как ошибка найдена, получателю денег необходимо отправить письмо о возврате средств на расчетный счет. К письму следует приложить копию платежки с отметкой банка об исполнении.

Обнаруженная ошибка должна отразиться в учете: задолженность нужно перенести на компанию или ИП, которым по ошибке отправлены деньги. После возврата денег на расчетный счет бухгалтер сделает корректировки.

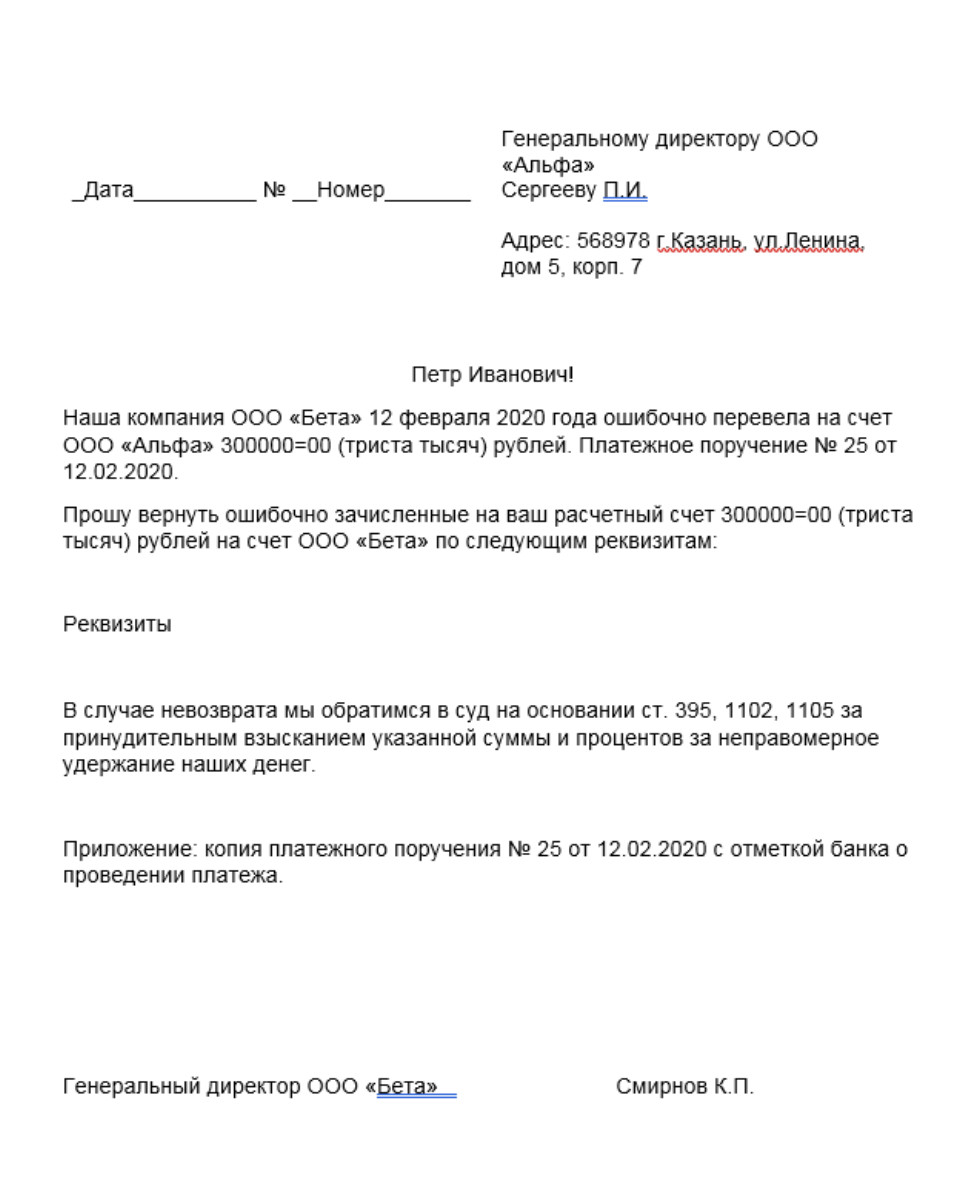

Пример письма о возврате денежных средств:

Если получатель, которому деньги перечислены по ошибке, не вернет их, придется обратиться в суд. Письмо послужит доказательством того, что владелец счета принимал необходимые меры для возврата денег.

2. Поставщик нарушил условия договора

Но суть рабочей ситуации всегда одинакова: покупатель (заказчик) должен заплатить поставщику (исполнителю) меньше, чем изначально установлено договором. И если предоплата сделана в размере 100 %, деньги следует вернуть.

Если сделка разовая, то выбора у продавца нет, он должен перечислить деньги покупателю. Если же продавец отказывается признать, что нарушил договор или не собирается возвращать деньги, оформляется претензия на его имя. В суд нужно обратиться только после того, как варианты с досудебным урегулированием исчерпаны. Иначе судьи могут отказать в рассмотрении исков. На практике должнику бывает проще и дешевле согласиться с претензией и урегулировать задолженность, чем проходить через судебные инстанции.

Совет! Возврат денег на расчетный счет — процедура несложная, если получатели и поставщики решают вопрос в досудебном порядке. Рекомендуется держать платежи под контролем и проверять выписку банка ежедневно. При заключении договоров фиксируйте порядок документального оформления на случай нарушения условий.

3. Возврат средств на расчетный счет из кассы

Даже если организация применяет безналичные расчеты с поставщиками и покупателями, она может получать деньги в кассу. И в таком случае возврат также не исключен. К примеру, неиспользованных наличных, полученных из банка на различные выплаты —, зарплаты, стипендии, пособия. Или подотчетных сумм.

Для возврата на расчетный счет кассир или другой уполномоченный сотрудник передают деньги инкассаторам либо отвозят в банк. Поступление денег из кассы на расчетный счет оформляется расходным кассовым ордером на имя кассира или того работника, который передавал деньги инкассаторам либо отвозил в банк.

При подготовке к инкассации кассир должен собрать наличные в сумку, заполнить и приложить к ней ведомость, накладную и квитанцию. Инкассатор, получив деньги, расписывается на квитанции и ставит оттиск штампа.

Текст подготовила Елена Галичевская, эксперт «СКБ Контур»

Как правильно аннулировать счет-фактуру

Аннулированный и нулевой счет-фактура — в чем разница

Нулевой счет-фактуру могут выставить коммерсанты, если они не применяют НДС (например, упрощенцы), по просьбе контрагента. При этом обязанность по выставлению нулевых счетов-фактур Налоговым кодексом для них не предусмотрена.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

О правилах заполнения счета-фактуры рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Разница между нулевыми и аннулированными счетами-фактурами заключается в налоговых последствиях. Так, если регистрировать в книге покупок или продаж нулевой счет-фактуру, последствий для коммерсанта не будет. В случае же с аннулированным счетом-фактурой не всё так просто.

Зачем аннулировать счет-фактуру

Всем свойственно ошибаться, поэтому ошибки в работе иногда возникают. Рассеянный бухгалтер может выставить счет-фактуру в адрес не того покупателя или ошибиться в его реквизитах. В любом случае ошибки нужно исправлять, но не всегда это делается одним и тем же способом.

К примеру, исходный счет-фактура содержит информацию, не соответствующую действительности, и это требует корректировок. Сразу возникает вопрос: как аннулировать счет-фактуру и существуют ли иные способы исправлений?

Случаи, когда можно обойтись без аннулирования, хотя исходный счет-фактура требует корректировок, перечислены в п. 5.2 ст. 169 НК РФ. Это происходит, например, при изменении стоимости товаров (работ, услуг) в связи с корректировкой их цены или количества.

При этом не возникает вопросов по поводу того, как аннулировать счет-фактуру, так как изменение налоговых обязательств покупателя и продавца будет отражаться в книгах покупок и продаж на основании корректировочного счета-фактуры. Важно помнить, что он не заменяет исходный счет-фактуру, а лишь вносит в него корректировки, то есть существование корректировочного счета-фактуры возможно только совместно с первоначальным.

Случаев, когда приходится аннулировать первоначальный счет-фактуру, немного: если продавец выставил отгрузочный счет-фактуру ошибочно или допустил ошибки в реквизитах, значимых для вычета НДС — в обеих ситуациях какой-то из сторон потребуется аннулировать исходный счет-фактуру. Поговорим теперь о том, как это правильно сделать.

Как правильно аннулировать счет-фактуру продавцу

Рассмотрим пример: ООО «Ромашка» в августе выставило в адрес ООО «Василек» счет-фактуру на отгрузку и отразило его в книге продаж за 3-й квартал, а на следующий день выяснилось, что фактически товар отгрузили в адрес ООО «Колосок» и менеджер этой компании не сразу обнаружил ошибку в полученном счете-фактуре.

Это обстоятельство никак не повлияло на итоговую сумму налога в книге продаж ООО «Ромашка». Потребовалось лишь оформить для ООО «Колосок» и зарегистрировать в книге продаж новый счет-фактуру и аннулировать ошибочный.

Для этого данные ошибочно выставленного в адрес ООО «Василек» счета-фактуры бухгалтер ООО «Ромашка» еще раз отразил в книге продаж (гр. 13а-19) со знаком минус (п. 3 правил заполнения дополнительного листа книги продаж), а счет-фактуру в адрес ООО «Колосок» отразил в обычном порядке.

Порядок регистрации счетов-фактур и действия по заполнению книг продаж и книг покупок (а также дополнительных листов к ним) указаны в Правилах ведения книг покупок и книг продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС.

Если бы ошибочный счет-фактуру выявили после окончания третьего квартала, бухгалтеру ООО «Ромашка» пришлось бы оформить дополнительный лист книги продаж и в нем зарегистрировать ошибочно выставленный счет-фактуру (со знаком минус), затем отразить там же счет-фактуру в адрес ООО «Колосок» на эту же сумму (п. 3 правил заполнения книги продаж). При этом итоговые суммы реализации ООО «Ромашка» остались бы без изменений и необходимость в уточненной декларации не возникла (п. 1 ст. 81 НК РФ, п. 2 приложения 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@). Однако в рассматриваемой ситуации данные, представленные ООО «Ромашка» в приложении 9 к декларации по НДС за 3-й квартал, будут неверными и налоговые органы при обнаружении ошибки затребуют пояснения (п. 3 ст. 88 НК РФ). Предупредить запрос налоговиков можно, сформировав уточенную декларацию по НДС за 3-й квартал, добавив приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж».

Образец заполнения дополнительного листа книги продаж при аннулировании счета-фактуры вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Если бы бухгалтер ООО «Ромашка» забыл отразить в книге продаж выставленный в адрес ООО «Колосок» счет-фактуру, а счет-фактуру на имя ООО «Василек» успел аннулировать, пришлось бы подать уточненку, так как этим он занизил бы итоговую реализацию (п. 1 ст. 81 НК, п. 5 правил заполнения доплиста книги продаж, письмо ФНС от 05.11.2014 № ГД-4-3/22685@).

Аннулирование счета-фактуры покупателем

В рассмотренном примере для ООО «Василек» и ООО «Колосок» аннулирование ошибочного счета-фактуры дополнительных проблем не создало, т. к. никаких записей в книгу покупок на основании этого счета-фактуры не сделано. Однако ситуации бывают разные: предположим, ошибочный счет-фактура в адрес ООО «Василек» вместе с массой других счетов-фактур попал в бухгалтерию ООО «Колосок», после чего рассеянный бухгалтер ООО «Колосок», отражая полученные счета-фактуры в книге покупок, по ошибке занес суммы из всех счетов-фактур в книгу покупок. В результате налоговый вычет за 3 квартал оказался завышен, что было обнаружено уже после подачи декларации.

В этом случае аннулировать счет-фактуру и исправлять книгу покупок придется уже покупателю — ООО «Колосок». Для этого бухгалтеру необходимо оформить дополнительный лист к книге покупок за 3 квартал, в котором в гр. 15 и 16 показатели ошибочного счета-фактуры внести со знаком минус (п. 5 правил заполнения доплиста книги покупок). Затем нужно подать уточненку, предварительно доплатив налог и пени во избежание штрафа (п. 1 ст. 81 НК, п. 6 правил заполнения доплиста книги покупок).

Образец заполнения дополнительного листа книги покупок при аннулировании счета-фактуры вы также найдете в К+, получив пробный полный доступ к системе бесплатно.

Итоги

Если коммерсант отразил ошибочную информацию в книге покупок или продаж, ему понадобится аннулировать счет-фактуру и скорректировать записи в этих книгах. Действия в этом случае зависят от периода, в котором имел место счет-фактура, требующий аннулирования. Записи производятся в самих книгах или в дополнительных листах к ним. В любом случае данные в книге покупок и продаж (или доплистах) по аннулируемому счету-фактуре всегда приводятся со знаком «минус».