как отражать в сзв стаж договор гпх

Компания наняла «физика» на ГПХ: как себя не подставить

Компании все чаще привлекают для выполнения разовых работ сторонних физлиц.

Вам надо допилить 1С? Фрилансер Алексей к вашим услугам. Толковый малый, знает свое дело, бухгалтер оценит его работу.

Нужен новый дизайн сайта компании? Дизайнер Саша быстро (ну, обещает быстро) сделает крутую страницу.

Тексты для буклета устарели? Копирайтер Маша точно не подведет.

И, вроде таких специалистов сейчас найти несложно. Но оформлять с ними договоры ГПХ надо, по-прежнему оглядываясь на налоговиков.

Как показывает практика проверок последних лет, для инспекторов договор ГПХ — как красная тряпка для быка. Рассказываем, как не налететь на штрафы.

Итак, что ищут налоговики и с чем мучаются бухгалтеры.

Договор ГПХ — это не трудовой договор

Что не так в глазах трудовых и налоговых инспекторов в договорах ГПХ? Понятно, что — признаки трудового договора.

Найти в договорах признаки трудовых отношений инспекторам помогает постановление Пленума Верховного Суда РФ от 29.05.2018 № 15.

Вот что подставит компанию, которая маскирует под ГПХ обычные трудовые отношения:

График работы. Если человек работает у вас по определенному графику или посменно, значит, он соблюдает правила трудового распорядка и является штатным сотрудником.

Договор о полной материальной ответственности. Вот его точно не надо заключать: так вы подтвердите, что «физик» — ваш сотрудник.

Расчетные листы о начислении зарплаты, ведомости выдачи денежных средств: без комментариев. С исполнителями по договору ГПХ этого быть не должно!

И главное: регулярные и равные платежи свидетельствуют о трудовом характере отношений.

Товарные накладные, счета-фактуры, путевые листы, заявки на перевозку грузов: не должно быть у физлица по договору ГПХ таких документов вашей компании.

Акта о выполненных работах: не шлепайте их под копирку в один и тот же день месяца.

Журнал посетителей: если в нем слишком часто и регулярно фигруирует имя исполнителя, инспекторы скажут, что он у вас в штате.

И наоборот, не может же человек, который работает у вас по договору подряда, ни разу не приходить к вам в офис.

Локальные акты компании: журналы инструктажа, положения об оплате труда и тп. Там не должно быть подписи исполнителя.

Переписка: инспекторы ее обязательно проверят. Если чатитесь, каждый день регулируя работу — контролируете действия исполнителя. Значит, в глазах инспекторов, — вы его работодатель.

А что с самозанятыми?

С ними не все так просто. Инспектор при проверке отношений с самозанятым также будет искать признаки трудовых отношений. Главное отличие — можно не заключать письменный договор. Если самозанятый оказывает компании услуги, можно обойтись устной договоренностью. С этим не спорят налоговики в письме № СД-4-3/2899@ от 20.02.2019. Подтверждением устной сделки будет оплата. Включить в расходы можно будет на основании чека, который компании даст компании.

Налоги и взносы

Вознаграждение физлицу по договору ГПХ облагается НДФЛ на общих основаниях. Никаких отличий тут от НДФЛ при трудовом договоре нет.

На исполнителя по итогам года надо сделать 2-НДФ: доход отразите по коду 2010.

Но, как известно, выплаты по договорам ГПХ облагаются не только НДФЛ, но и страховыми взносами. Правда, в отличие от зарплаты по трудовому договору, общая ставка взносов будет меньше.

Во-первых, вознаграждение по договорам ГПХ не облагается взносами на соцстрахование (2,9 %) и, во-вторых, взносами на страхование от производственного травматизма (если только намеренно не включить условие о таком страховании в договор).

На сумму вознаграждения по договору ГПХ надо начислить следующие взносы:

Если вы сговорились с программистом Алексеем на сумму 50 тыс. рублей «чистыми на руки», то вам придется дополнительно отдать в бюджет еще 7471,00 руб. НДФЛ. И еще взносов 15574,64 руб.

?Итого услуги данного фрилансера обойдутся вам в сумму 73045,64 руб.

6-НДФЛ и РСВ

По закполнению отчетности, если компания наняла «физика», у бухгалтеров всегда полно вопросов.

Учтите следующие моменты.

1. В 6-НДФЛ вознаграждение отразите в периоде его фактической выплаты.

Если вознаграждение выплачено 3 сентября 2019, то оно будет отражено в разделе 1 и разделе 2 формы 6-НДФЛ за 9 месяцев 2019.

В разделе 2 будут следующие записи:

2. В РСВ вознаграждение по договору ГПХ отразите в периоде подписания акта выполненных работ.

Важно! В приложении 2 РСВ, где фигурируют база и взносы на соцстрахование на случай временной нетрудоспособности, вознаграждение по договорам ГПХ не отражается вовсе как в общей сумме выплат, так и в составе необлагаемых.

Но если этот работник параллельно трудится и по трудовому договору, то он застрахован на случай временной нетрудоспособности, а это значит, что вознаграждение по договору подряда отражаются в приложении 2 по обеим строкам — 020 и 030.

СЗВ-М и СЗВ-СТАЖ

«Физики» по ГПХ отражаются в персотчетности на протяжении всего периода действия договора.

Эти работники должны быть отражены как в формах СЗВ-М за соответствующие периоды, так и в форме СЗВ-СТАЖ.

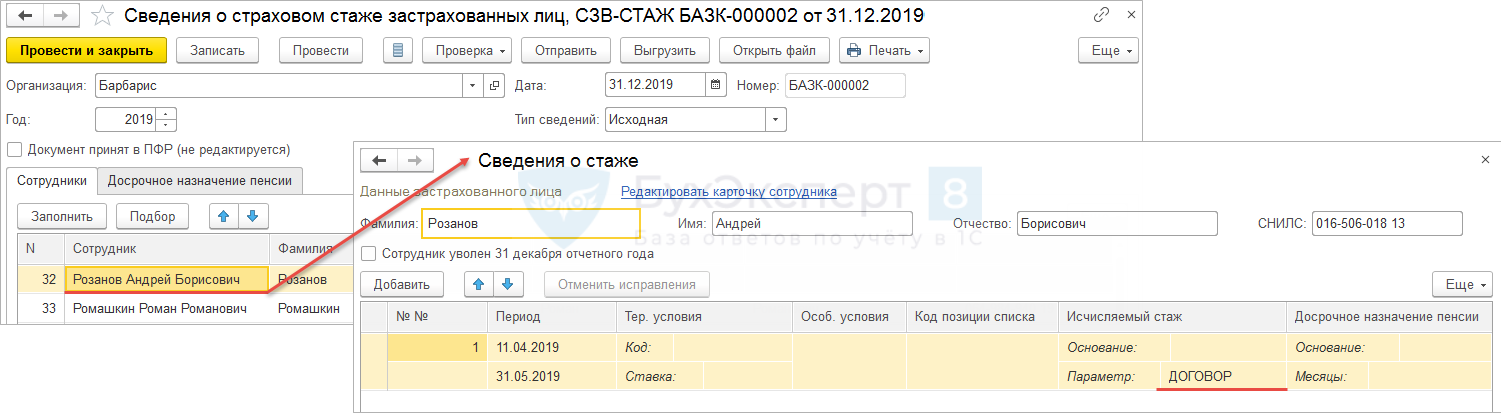

В графе 6 СЗВ-СТАЖ укажите дату начала работ из договора. А если ее там не прописали, но в отчете поставьте дату подписания договора. В графе 7 отразите дату подписания акта выполненных работ (оказания услуг).

Помимо этого, необходимо заполнить графу 11 «Дополнительные сведения» в отчете. В ней указывается один из двух кодов: «ДОГОВОР» или «НЕОПЛДОГ». Код «ДОГОВОР» указывается, если оплата по договору произведена в отчетном периоде, если оплата за работу по договору отсутствует, указывается код «НЕОПЛДОГ».

Узнайте, как Solar Staff автоматизирует документооборот и выплаты распределенным командам и фрилансерам.

Все о ГПД: прием, начисления, отчетность

Работа с кадрами по договорам ГПХ часто вызывает много вопросов даже у опытных бухгалтеров. Как, например, внести договор ГПХ в бухгалтерскую программу — ту же 1С? Как начислить такому сотруднику зарплату? Разберемся в статье.

Первоначальные настройки

Рассмотрим процесс на примере операций в «1С:Бухгалтерия 8».

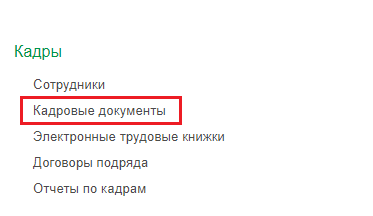

Чтобы в программе была возможность зарегистрировать договор гражданско-правового характера, настроите функциональность («Главное» / «Администрирование» — блок «Настройки» — «Функциональность» — «Сотрудники» — галка «Договоры подряда»).

Галочка «Договоры подряда» откроет вам доступ к следующим опциям:

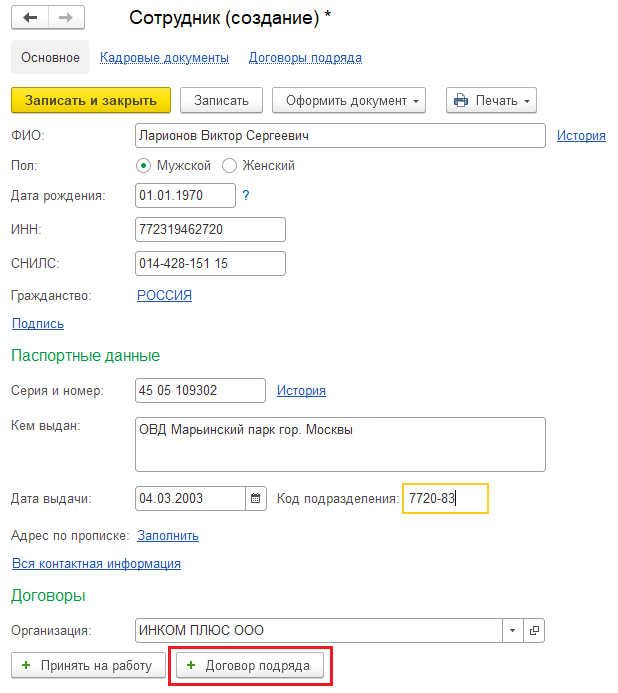

Прием на работу сотрудника по договору ГПХ

Если исполнитель не работает в организации и ранее с ним не заключали договоры подряда, внесите его сведения в личную карточку сотрудника. После этого уже можно зафиксировать в программе условия ГПД.

В ситуации, когда сотрудник уже работает в организации по основному месту работы или по договору ГПХ, создавать новую личную карточку не требуется. Все данные вносите в созданную ранее карточку.

Начисление зарплаты по ГПД в «1С»

Начисляют оплату труда по договору ГПХ стандартным документом «Начисление зарплаты» (раздел «Зарплата и кадры» — «Все начисления»).

Нажимаем кнопку «Заполнить», и программа автоматически начислит вознаграждения по договору.

Из документа «Начисление зарплаты» по кнопке «Выплатить» можно сформировать комплект документов на выплату всей зарплаты, которую не выплатили за указанный месяц. А также документы на уплату НДФЛ.

ГПД в СЗВ-ТД

Отчет СЗВ-ТД подают только по тем, с кем заключили трудовой договор. Отношения с сотрудниками, которых приняли по договору гражданско-правового характера, регулирует Гражданский кодекс РФ:

Таким образом, на граждан, принятых по ГПД, СЗВ-ТД не сдают.

ГПД в СЗВ-М

В отчет по форме СЗВ-М заносится информация только о тех сотрудниках, с доходов которых работодатель отчисляет страховые взносы (подп. 2.2 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Следовательно, в отчетность не включаются сведения о:

ГПД в СЗВ-СТАЖ

СЗВ-СТАЖ, в отличие от СЗВ-ТД, заполняют на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключили гражданско-правовые договоры на выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). То есть данные по ГПД отражаем в СЗВ-СТАЖ.

Чтобы программа автоматически заполняла в СЗВ-СТАЖ данные о подрядчиках и исполнителях, надо провести договор гражданско-правового характера через личную карточку сотрудника.

Сведения по договору, которые отразились в СЗВ-СТАЖ, можно просмотреть, провалившись в сотрудника в самом отчете.

Проверяем такой показатель, как период работы:

В столбце «Исчисляемый стаж» в графе Параметры нужно указать по каждому конкретному договору:

При этом код «НЕОПЛДОГ» указываем в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам.

К примеру, по договорам авторского заказа, об отчуждении исключительных прав на произведения науки, литературы, искусства.

ГПД в 2-НДФЛ и 6-НДФЛ

Информация по выплатам ГПДшникам отражается в отчетности по НДФЛ.

Для корректного отражения данных работодатель должен помнить, что:

Зарплатные налоги и взносы по ГПД

НДФЛ. Если организация (ИП) заключили договор на выполнение работ, оказание услуг с обычным физлицом (не предпринимателем), то с вознаграждения по этому договору нужно исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733).

Это нужно сделать, даже если в договоре предусмотреть пункт о том, что обязанности по исчислению и уплате НДФЛ лежат на сотруднике. То есть налоговым агентом по НДФЛ все равно будет выступать организация или ИП, заключившая договор с сотрудником (письмо Минфина от 09.03.2016 № 03-04-05/12891).

Страховые взносы. По ГПД на выполнение работ, оказание услуг платим страховые взносы на два вида страхования: ОПС и ОМС (п. 1 ст. 420 НК РФ). Соответственно, такие договоры попадают в Расчет по страховым взносам, который сдаем в ФНС.

В форму 4-ФСС вознаграждение попадет, если стороны прописали возможность страховать ГПХ-работника на случай травматизма. По умолчанию взносы по травме в соцстрах по ГПДшникам не платят.

Особняком стоят гражданско-правовые договоры, предмет которых — переход права собственности или иных вещных прав на имущество, передача имущества в пользование. По таким «вещным» договорам взносы не начисляют (п. 4 ст. 420 НК РФ). Пример: договоры купли-продажи, аренды, займа и т.д.

Допустим, работник предоставил организации заем. Значит, с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Как на отражение данных в СЗВ-М и СЗВ-СТАЖ по договорам (ГПХ и авторским) влияют периоды их действия, даты подписания актов по ним и даты их выплаты?

Пример 1: С физическим лицом заключен договор ГПХ на выполнение работ с 11.04.2019 г. по 31.05.2019 г. Акт приемки подписан 31 мая 2019 г. Выплата прошла 10.06.2019 г.

Пример 2: Договор ГПХ заключен на те же самые сроки, а Акт приемки подписан 03.06.2019 г., выплата произведена 04.06.2019 г.

В форме СЗВ-М в п. 4 сказано:

«(указываются данные о застрахованных лицах – работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг, договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства)»

В соответствии с этим пояснением работники по договорам ГПХ или авторским договорам попадают в отчет СЗВ-М и СЗВ-СТАЖ по периоду действия договора. Т.е. в ЗУП 3 важным для данных отчетов является даты начала и окончания договора, указанные в документе Договор (работы, услуги) или Договор авторского заказа ( Зарплата – Договоры (в т.ч. авторские) ):

Дата подписания Акта приемки выполненных работ на отражение сотрудника в отчетах СЗВ-М и СЗВ-СТАЖ влияния не оказывает. Дата выплаты вознаграждения по договору также для отчетов не важна, за исключение одного случая, касающегося формы СЗВ-СТАЖ, когда действие договора начинается в одном отчетном периоде (году), а выплата приходится на другой отчетный период.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Нужно ли ГПХ договоры включать в СЗВ-М?

Согласно законам РФ, в СЗВ-М требуется указывать физлиц, с которыми оформлены трудовые или ГПХ договоры. Но иногда работников из второй группы указывать не следует.

Указание в СЗВ-М договоров ГПХ

Все работодатели (и юрлица, и ИП) должны каждый месяц подавать в Пенсионный фонд СЗВ-М, отражая в нем в т.ч. и физлиц на ГПХ договорах. Но требуется указывать тех физлиц, с оплаты которым уплачиваются страхвзносы на ОПС (пп. 2.2 ст. 11 Закона от 01.04.1996 г. № 27-ФЗ).

Не со всех оплат по договорам ГПХ рассчитываются страхвзносы на ОПС. Ими облагаются следующие выплаты:

Таким образом, если с выплат по договору ГПХ не рассчитываются страхвзносы, то информацию по нему не отражают в СЗВ-М. Как вариант, это аренда у физлица транспортного средства или помещения.

Отражение договора ГПХ в СЗВ-М

Отражать физлиц по договорам ГПХ в СЗВ-М требуется в тех месяцах, когда действовал этот договор. Это относится и к договорам, заключенным всего на 1 день.

1 сентября 2021 г. организация заключила ГПХ договор с физлицом на выполнение определенной работы. Срок действия — до окончательного расчета, а акт выполненных работ оформили 9 ноября 2021 г. Исполнителю оплатили работу 11 ноября.

Получается, договор ГПХ действителен в сентябре, октябре, ноябре. Именно в СЗВ-М за эти месяцы нужно включить информацию о физлице.

Отражение в 1С информации о договоре ГПХ

При верном внесении информации по договорам ГПХ эти физлица автоматически присутствуют в СЗВ-М. Если их нет, тогда нужно проверить разделы:

Ответственность, если договор ГПХ не указали в СЗВ-М

Если физического лица, с которым оформлен договор ГПХ, нет в СЗВ-М, возможны штрафы. Какой их размер и как их избежать — в таблице:

На директора не сдан СЗВ-М, других работников нет

Направить отчетность с кодом «исх» на директора

В СЗВ-М указаны сотрудники только по трудовым договорам, а работники по ГПХ договорам не включены

Направить отчетность с кодом «доп» только на не включенных работников по ГПХ договорам

В СЗВ-М работники по договорам ГПХ указаны не в том периоде

Направить отчетность с кодом «отмн» за ошибочные периоды по работникам на договоре ГПХ

Направить отчетность с кодом «доп» за верные периоды по работникам на договоре ГПХ

Неверный ИНН, СНИЛС или личные данные

Направить отчетность с кодом «отмн» за неверный период по сотрудникам, по которым выявлены ошибки

Направить отчетность с кодом «доп» за этот же период по сотрудникам, по которым выявлены ошибки

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Как отражаются в отчетах СЗВ-СТАЖ физические лица, нанятые по договорам ГПХ?

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

Вопрос

09.12.2020 оформили работника по гражданско-правовому договору (договор оказания услуг). Оплату по договору произвели в январе 2021 г. на основании акта оказанных услуг.

Ответ

Если по договору ГПХ, заключенному 09.12.2020, начисления на основании акта принятых работ были произведены в 2021 году, то в графе 11 раздела 3 формы СЗВ-СТАЖ следует указать код «НЕОПЛДОГ».

Обоснование

В форме СЗВ-СТАЖ даты, указанные в графе «Период работы» таблицы, должны указываться в пределах отчетного периода, указанного в разд. 2 «Отчетный период» формы, и заполняются: с «с (дд.мм.гггг.)» по «по (дд.мм.гггг.)» (п. 2.3.2 Порядка заполнения формы «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)», утв. Постановлением Правления ПФР от 06.12.2018 N 507п.

Период работы застрахованного лица по гражданско-правовому договору заполняется с отражением в графе 11 «Дополнительные сведения» кодов в соответствии с кодами, указанными в таблице «Коды «Исчисление страхового стажа: дополнительные сведения», используемые при заполнении форм «Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)» Приложения «Классификатор параметров, используемых при заполнении сведений для ведения индивидуального (персонифицированного) учета» к Порядку.

В случае если оплата по договору произведена в отчетном периоде, указывается код «ДОГОВОР». Если начисления за работу по договору в отчетном периоде отсутствуют, то указывается код «НЕОПЛДОГ» или «НЕОПЛАВТ» (п. 2.3.5 Порядка). Поскольку дата осуществления выплат и иных вознаграждений определяется как день начисления выплат и иных вознаграждений в пользу физического лица, то фактическая дата выплаты вознаграждения значения не имеет (п. 1 ст. 424 НК РФ). Соответственно, если начисление по договору, заключенному в 2020 г., произведено в 2021 г., то за 2020 г. указывается код «НЕОПЛДОГ» или «НЕОПЛАВТ». Если вознаграждение было начислено в 2020 г., то указывается код «ДОГОВОР».

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению