как отразить договор поручительства на забалансовых счетах

Как отразить договор поручительства на забалансовых счетах

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Общество является получателем кредита по договору об открытии кредитной линии. Обеспечением по указанному договору являются договоры с поручителями (заключены 4 договора), при этом ни в одном из договоров поручительства не указано, что поручительство предоставляется совместно с третьим лицом или что по этому кредитному договору уже имеется поручительство другого лица. В договоре на открытие кредитной линии также не указывается, в каких размерах несет ответственность каждый поручитель.

В каких суммах в данном случае обществу организовать учет на счете 008 «Обеспечения обязательств и платежей полученные» в целях раскрытия информации в Пояснениях к бухгалтерской (финансовой) отчетности с учетом того, что аналитический учет по счету 008 должен быть организован по каждому полученному обеспечению?

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Обеспечение обязательств в «1С:Бухгалтерии 8»

Учет полученных и выданных обеспечений обязательств по договорам

Согласно пункту 1 статьи 329 ГК РФ исполнение обязательств по договору может обеспечиваться:

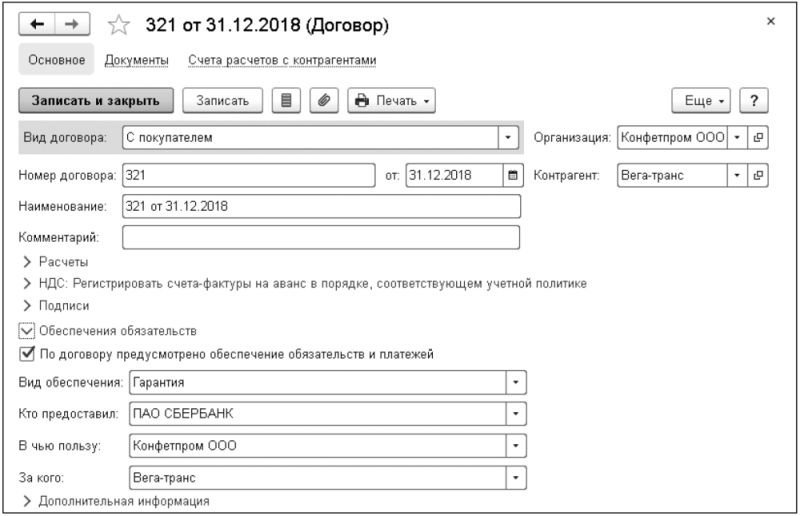

Рис. 1. Информация об обеспечении обязательств в карточке договора

Выбирается Вид обеспечения из предустановленного программой списка в соответствии с ГК РФ:

Стороны сделки выбираются из справочника Контрагенты и указываются в полях:

Для учета полученных обеспечений обязательств и платежей предназначен забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Для учета выданных обеспечений обязательств и платежей предназначен забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Начиная с версии 3.0.70 «1С:Бухгалтерии 8» к забалансовым счетам 008 и 009 добавлены субсчета:

Выданное обеспечение по сделке с контрагентом отражается документом Операция по дебету счета 009.01 с указанием контрагента и договора с контрагентом, предусматривающим обеспечение обязательства. По сделкам с обеспечением в валюте необходимо использовать счет 009.21, дополнительно указав валюту и стоимость сделки в валюте. Списание суммы выданного обеспечения по исполненному обязательству отражается записью по кредиту счета 009.01 (009.21).

Как в программе «1С:Бухгалтерия 8» редакции 3.0 учитываются обеспечения обязательств и платежей по договорам

Расшифровка полученных и выданных обеспечений обязательств по договорам

Начиная с версии 3.0.70 в «1С:Бухгалтерии 8» появилась возможность включать в комплект квартальной отчетности заемщика расшифровку полученных и выданных обеспечений. Раздел Расшифровки обеспечений включен в состав форм отчетов для банка по умолчанию и заполняется автоматически по кнопке Заполнить.

Отчеты Расшифровка полученных обеспечений обязательств и платежей и Расшифровка выданных обеспечений обязательств и платежей заполняются:

В отчете Расшифровка полученных обеспечений обязательств и платежей каждое обеспечение, полученное организацией-заемщиком, отображается с детализацией:

В отчете Расшифровка выданных обеспечений обязательств и платежей каждое обеспечение, выданное организацией-заемщиком, отображается с детализацией:

Как поручителю отразить в учете расчеты по договору поручительства

Организация может отвечать перед кредиторами не только по своим долгам, но и по долгам других лиц. В частности, если она выступает поручителем по договору поручительства . Например, организация может поручиться за партнера, если тот берет в банке кредит. В этом случае роль поручителя – нести такую же обязанность по возврату кредита, как и должник. Если должник не рассчитается с банком, то банк потребует возврата кредита с процентами от поручителя.

Такой порядок следует из статьи 361 и пунктов 1 и 2 статьи 363 Гражданского кодекса РФ.

Внимание: следует отличать договор поручительства от договора поручения . Несмотря на похожие названия, эти два соглашения являются совершенно разными сделками, предусматривают разные права, обязанности и последствия, по-разному отражаются в бухучете и при налогообложении. Это следует из параграфа 5 главы 23 и главы 49 Гражданского кодекса РФ.

Ситуация: как должен быть оформлен договор поручительства?

Договор поручительства должен быть оформлен письменно (ст. 362 ГК РФ). Сторонами договора являются поручитель и кредитор. Однако, как правило, заключается трехстороннее соглашение между поручителем, кредитором и должником. Это следует из пункта 1 статьи 432 и пункта 2 статьи 434 Гражданского кодекса РФ.

В договоре должны быть, в частности, указаны:

Такой порядок следует из статьи 432 Гражданского кодекса РФ.

Договор поручительства должен быть оформлен письменно (ст. 362 ГК РФ). Сторонами договора являются поручитель и кредитор. Однако, как правило, заключается трехстороннее соглашение между поручителем, кредитором и должником. Это следует из пункта 1 статьи 432 и пункта 2 статьи 434 Гражданского кодекса РФ.

Любой договор (в т. ч. договор поручительства) может быть составлен как в виде одного документа, подписанного всеми сторонами, так и в виде отдельных документов, исходящих от каждой из сторон (ст. 434 ГК РФ).

То есть отметка кредитора о том, что поручительство принято, сделанная на письменном документе, составленном должником и поручителем, свидетельствует о соблюдении письменной формы сделки поручительства.

Аналогичная точка зрения высказана в пункте 1 информационного письма Президиума ВАС РФ от 20 января 1998 г. № 28.

Операции по поручительству

По сделке у поручителя могут возникнуть, в частности, такие операции:

Ситуация: с какого момента поручителю отсчитывать срок исковой давности по задолженности должника с целью ее признания безнадежной? Долг возник в связи с исполнением поручителем обязательства должника перед кредитором.

Срок исковой давности отсчитывайте начиная с момента, когда поручитель исполнил за должника его обязанности перед кредитором (п. 3 ст. 200 ГК РФ). Именно с этого момента у должника возникает долг перед поручителем (п. 1 ст. 365 ГК РФ). При этом исходите из общего срока исковой давности в три года (ст. 196 ГК РФ).

Аналогичная точка зрения высказана, в частности, в постановлении ФАС Дальневосточного округа от 16 мая 2008 г. № Ф03-А59/08-2/1639.

Бухучет: выдача поручительства

Поручительство является способом обеспечения обязательства (п. 1 ст. 329 ГК РФ).

Гарантию, выданную кредитору за должника, отразите на забалансовом счете 009 «Обеспечения обязательств и платежей выданные». В учете сделайте проводку:

Дебет 009

– выдано поручительство.

Такой порядок следует из Инструкции к плану счетов.

Запись отразите в момент вступления в силу договора поручительства (п. 1 ст. 425, ст. 432 и 433 ГК РФ).

Обеспечение учтите в том размере, в котором организация должна погасить обязательство перед кредитором, если этого не сделает (сделает не должным образом) должник. Эту сумму определите из условий договора поручительства. Если в договоре поручительства не сказано об этом, тогда считайте, что обеспечение равно полной сумме задолженности должника перед кредитором.

Таким образом, подтверждающим первичным документом в данном случае может быть договор поручительства.

Такой порядок следует из пункта 1 статьи 432 Гражданского кодекса РФ и статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Договор поручительства может быть как безвозмездным, так и возмездным (п. 1 ст. 424 ГК РФ).

Бухучет: вознаграждение поручителя

Если должник оплачивает услуги поручителя, то сумму вознаграждения нужно учесть в составе прочих доходов организации (подп. «б» п. 4, п. 7 и 16 ПБУ 9/99).

Для этого используйте счет 76 «Расчеты с разными дебиторами и кредиторами», к которому откройте субсчет «Расчеты с должником по договору поручительства». При этом в учете сделайте проводки:

Дебет 76 субсчет «Расчеты с должником по договору поручительства» Кредит 91-1

– начислено вознаграждение;

Дебет 50 (51) Кредит 76 субсчет «Расчеты с должником по договору поручительства»

– получена от должника сумма вознаграждения.

Это следует из Инструкции к плану счетов (счета 76 и 91).

Запись по начислению вознаграждения сделайте в момент, когда оказана услуга поручительства (подп. «г» п. 12 и п. 13 ПБУ 9/99). Факт оказания услуг поручительства подтвердите документально, например, актом об оказании услуг (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Бухучет: списание обеспечения

Должник обязан немедленно уведомлять поручителя о том, что исполнил свое обязательство перед кредитором полностью или частично (ст. 366 ГК РФ).

Выплачиваемые должником кредитору суммы отразите как уменьшение выданного обеспечения так:

Кредит 009

– списано обеспечение (часть обеспечения) в сумме исполненного должником обязательства перед кредитором.

Это следует из Инструкции к плану счетов.

Сделайте это на основании того документа, которым должник уведомит организацию об исполнении своего обязательства (его части). Форма такого извещения (уведомления) законом не утверждена. Поэтому оно может быть составлено в произвольной форме , но с обязательным указанием реквизитов, предусмотренных частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Аналогично отражайте списание обеспечения в связи с прекращением поручительства по причинам, отличным от исполнения обязательств. Такими причинами прекращения поручительства могут быть:

Это следует из статьи 367 Гражданского кодекса РФ.

Пример отражения в бухучете операции по представлению поручительства за другую организацию (должника). Должник самостоятельно погасил обязательство по договору, в обеспечение которого выдано поручительство

18 февраля ООО «Альфа» (поручитель), АКБ «Надежный» (кредитор) и ООО «Производственная фирма «Мастер»» (должник) заключили договор поручительства. Согласно договору «Альфа» принимает на себя обязанности поручителя по кредитному договору, заключенному между «Мастером» и банком, в полном объеме. Договор поручительства вступает в силу с момента получения «Мастером» кредита.

Сумма кредита – 30 000 000 руб. Процентная ставка – 12 процентов годовых. «Мастер» обязан погасить кредит 24 августа. Согласно графику платежей проценты по кредиту за прошедший месяц должны уплачиваться 5-го числа следующего месяца.

«Мастер» получил кредит 18 февраля. В тот же день «Мастер» перечислил «Альфе» вознаграждение за поручительство. Оно составляет 300 000 руб. (в т. ч. НДС – 45 763 руб.).

Ежемесячно в установленный срок «Мастер» перечисляет банку проценты по договору и уведомляет об этом «Альфу». 24 августа «Мастер» погасил кредит в полном объеме (с учетом начисленных процентов) и известил об этом «Альфу».

В учете «Альфы» сделаны такие проводки.

Дебет 009

– 30 000 000 руб. – выдано поручительство за «Мастера»;

Дебет 76 субсчет «Расчеты с должником по договору поручительства» Кредит 91-1

– 300 000 руб. – начислено вознаграждение;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 45 763 руб. – начислен НДС с суммы вознаграждения;

Дебет 51 Кредит 76 субсчет «Расчеты с должником по договору поручительства»

– 300 000 руб. – получена от должника сумма вознаграждения.

Дебет 009

– 98 630 руб. (30 000 000 руб. × 12% : 365 дн. × 10 дн.) – увеличено выданное обеспечение на сумму процентов за февраль;

Кредит 009

– 98 630 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за февраль.

Дебет 009

– 305 753 руб. (30 000 000 руб. × 12% : 365 дн. × 31 дн.) – увеличено выданное обеспечение на сумму процентов за март;

Кредит 009

– 305 753 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за март.

Дебет 009

– 295 890 руб. (30 000 000 руб. × 12% : 365 дн. × 30 дн.) – увеличено выданное обеспечение на сумму процентов за апрель;

Кредит 009

– 295 890 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за апрель.

Дебет 009

– 305 753 руб. (30 000 000 руб. × 12% : 365 дн. × 31 дн.) – увеличено выданное обеспечение на сумму процентов за май;

Кредит 009

– 305 753 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за май.

Дебет 009

– 295 890 руб. (30 000 000 руб. × 12% : 365 дн. × 30 дн.) – увеличено выданное обеспечение на сумму процентов за июнь;

Кредит 009

– 295 890 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за июнь.

Дебет 009

– 305 753 руб. (30 000 000 руб. × 12% : 365 дн. × 31 дн.) – увеличено выданное обеспечение на сумму процентов за июль;

Кредит 009

– 305 753 руб. – списана часть обеспечения в сумме уплаченных должником процентов по кредиту за июль.

Дебет 009

– 236 712 руб. (30 000 000 руб. × 12% : 365 дн. × 24 дн.) – увеличено выданное обеспечение на сумму процентов за август;

Кредит 009

– 30 236 712 руб. (30 000 000 руб. + 236 712 руб.) – списано обеспечение в сумме основного долга по кредиту и суммы процентов за август, уплаченных должником.

Бухучет: должник не исполнил обязательства

Если должник не исполнил свои обязательства (исполнил их не полностью или не должным образом) и кредитор предъявил требование исполнить обязательство к поручителю, никаких записей в бухучете не делайте до момента, когда требование кредитора будет признано. Это связано с тем, что:

Если поручитель признал и оплатил требование кредитора, в бухучете отразите:

Для этого можно использовать счет 76-2 «Расчеты по претензиям» или открыть к счету 76 субсчета «Расчеты с кредитором по договору поручительства» и «Расчеты с должником по договору поручительства».

При этом сделайте проводки:

Дебет 76-2 (76 субсчет «Расчеты с кредитором по договору поручительства») Кредит 50 (51…)

– погашены обязательства должника по требованию кредитора;

Кредит 009

– списано обеспечение в сумме исполненного поручителем обязательства.

Дебет 76-2 (76 субсчет «Расчеты с должником по договору поручительства») Кредит 76-2 (76 субсчет «Расчеты с кредитором по договору поручительства»)

– учтена задолженность должника по возврату суммы, выплаченной кредитору.

Такой порядок следует из Инструкции к плану счетов (счета 76 и 009).

Документальное оформление поручительства

Основанием для записей могут являться документы, которыми кредитор известил поручителя о том, что он должен выплатить долг (например, письма, извещения, решения суда и т. п.). А также документы, подтверждающие обязательства должника перед кредитором (например, первичные документы по расчетам между кредитором и должником, акты сверки задолженности, акты инвентаризации расчетов и т. д.). Их кредитор обязан передать поручителю после погашения обязательства. Это следует из пункта 2 статьи 365 Гражданского кодекса РФ.

При этом документы, бланки которых утверждены (например, акт инвентаризации расчетов по форме № ИНВ-17 ), составьте по унифицированной форме. Документы, форма которых не утверждена, оформите в произвольной форме. Однако они должны содержать все обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Порядок расчета налогов по договору поручительства зависит от системы налогообложения, которую применяет организация.

При этом, если поручительство прекращено по причине, отличной от исполнения обязательства, при налогообложении такую операцию не учитывайте. Это связано с тем, что в данном случае отсутствует объект налогообложения, с наличием которого законодательство связывает возникновение налоговых обязанностей (п. 1 ст. 38, гл. 25, 26.2 и 26.3 НК РФ).

ОСНО

Вознаграждение за оказание услуг поручительства учтите в составе доходов (ст. 248 НК РФ).

Если организация рассчитывает налог на прибыль по методу начисления, вознаграждение отразите в том периоде, в котором услуги оказаны (п. 1 ст. 271 НК РФ). Если поручитель применяет кассовый метод, доход признавайте по мере его поступления (п. 2 ст. 273 НК РФ).

Ситуация: как при расчете налога на прибыль учитывать сумму полученного вознаграждения за поручительство, если оно выдано на несколько отчетных (налоговых) периодов? Организация применяет метод начисления.

Организация самостоятельно определяет порядок признания таких доходов:

При расчете налога на прибыль методом начисления доходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделки (ст. 271 НК РФ). При этом, если доходы относятся к нескольким отчетным (налоговым) периодам, организация самостоятельно распределяет их (п. 2 ст. 271 НК РФ).

С точки зрения гражданского законодательства, услуга поручительства оказывается с целью гарантировать кредитору, что должник ответит по своим обязательствам. То есть фактически поручительство оказывается единовременно – предоставлением такого обещания. Факт оказания услуги не зависит от того, на какой срок выдана гарантия, и связана только с фактом (моментом) заключения основного договора. Потому что, как правило, от наличия поручительства и зависит, будет ли фактически достигнуто соглашение. Это следует из статьи 361 Гражданского кодекса РФ. Поэтому при расчете налога на прибыль доходы в виде вознаграждения можно признать в полной сумме в момент выдачи поручительства (п. 1 ст. 271 НК РФ).

Вместе с тем, с точки зрения налогового законодательства, расчеты по договорам, относящимся к нескольким отчетным (налоговым) периодам, подлежат распределению. И несмотря на гражданско-правовую суть поручительства, оно выдается на определенный срок, указанный в договоре или определяющийся исходя из срока исполнения основного обязательства (ст. 367 ГК РФ). Поэтому можно считать, что доходы в виде вознаграждения относятся ко всему периоду, в котором действует данная гарантия. Следовательно, в целях расчета налога на прибыль их следует равномерно распределить по отчетным (налоговым) периодам в течение указанного срока (п. 2 ст. 271 НК РФ).

В сложившейся ситуации организация вправе сама принять решение, какой из изложенных позиций следовать. Арбитражной практики по данному вопросу пока не сложилось.

Сумма вознаграждения облагается НДС, так как поручитель оказывает должнику услугу, не освобожденную от этого налога (подп. 1 п. 1 ст. 146 НК РФ и письмо Минфина России от 12 марта 2007 г. № 03-07-07/07).

Если поручителю пришлось расплатиться с кредитором за должника, расходы по оплате основного долга при расчете налога на прибыль не учитывайте. В свою очередь сумму долга, которую должник возместит организации, доходом не считайте. Это связано с тем, что погашение поручителем обязательства должника, а также возврат последним долга в целях налогообложения можно считать выдачей и возвратом займа, который при налогообложении не учитывается.

Такой порядок следует из пункта 12 статьи 270 и подпункта 10 пункта 1 статьи 251 Налогового кодекса РФ.

При этом сумму оплаченных за должника процентов можно учесть при расчете налога на прибыль на основании подпункта 2 пункта 1 статьи 265 Налогового кодекса РФ.

Аналогичные разъяснения содержатся в письме Минфина России от 27 октября 2011 г. № 03-03-06/4/124.

Также сумму возврата не облагайте НДС. Ведь после перевода долга поручитель фактически оказывает основному должнику финансовые услуги по предоставлению займа в денежной форме. А согласно подпункту 15 пункта 3 статьи 149 Налогового кодекса РФ такие услуги не подлежат обложению НДС.

Подтверждает изложенные выводы и арбитражная практика (см., например, постановление ФАС Уральского округа от 21 апреля 2008 г. № Ф09-2606/08-С2).

В данном случае причитающиеся поручителю проценты не связаны с оплатой товаров (работ, услуг). А только при наличии такой связи доходы в виде процентов по долговому обязательству облагаются НДС. Поэтому в расчет налоговой базы по НДС эти поступления не включайте. Это следует из прямого толкования подпункта 3 пункта 1 статьи 162 Налогового кодекса РФ. А также подтверждается арбитражной практикой (см., например, постановления ФАС Московского округа от 13 ноября 2008 г. № КА-А40/10586-08, Центрального округа от 16 сентября 2008 г. № А54-3386/2006-С21, Северо-Кавказского округа от 6 сентября 2005 г. № Ф08-4071/2005).

Да, может. При условии, что такие расходы удастся экономически обосновать.

В данном случае поручитель выступает в роли залогодателя. Затраты на добровольное страхование заложенного имущества он может учесть в общем порядке . Если, конечно, есть обоснование для таких расходов. Например, интерес поручителя-залогодателя может заключаться в вознаграждении за оказание услуг поручительства и по предоставлению залога. А вот если вознаграждение поручителя символическое (либо оно вообще отсутствует) и других интересов нет, обосновать расходы на страхование заложенного имущества не получится.

УСН

Вознаграждение поручителя учтите в доходах организации в момент их получения независимо от того, какой объект налогообложения применяет организация (п. 1 ст. 346.15 и п. 1 ст. 346.14 НК РФ).

Если поручителю пришлось расплатиться с кредитором за должника, расходы по оплате основного долга при расчете единого налога не учитывайте. Сумму долга, которую должник вернул поручителю, доходом не считайте. Это связано с тем, что погашение поручителем обязательства должника, а также возврат последним долга в целях налогообложения можно считать выдачей и возвратом займа, который при налогообложении не учитывается.

Такой порядок следует из пункта 1 статьи 346.14, пунктов 1 и 2 статьи 346.16, подп. 1 п. 1.1 ст. 346.15 и подпункта 10 пункта 1 статьи 251 Налогового кодекса РФ. Подтверждает его и арбитражная практика (см., например, постановление ФАС Уральского округа от 21 апреля 2008 г. № Ф09-2606/08-С2). Несмотря на то что приведенное судебное решение разъясняет вопросы уплаты налогов по общей системе налогообложения, выводы, сделанные в нем, можно распространить и на упрощенку (подп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

При этом, если организация платит единый налог с разницы между доходами и расходами, сумму погашенных за должника процентов можно списать (подп. 9 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ). Аналогичные разъяснения для плательщиков налога на прибыль содержатся в письме Минфина России от 27 октября 2011 г. № 03-03-06/4/124.

ЕНВД

Расчеты по договору поручительства не повлияют на расчет ЕНВД. Объектом налогообложения единым налогом является вмененный доход (п. 1 ст. 346.29 НК РФ).

Услуги по выдаче поручительств не поименованы в перечне видов деятельности, по которым нужно уплачивать единый налог (п. 3 ст. 346.29 НК РФ). Поэтому доходы и расходы организации, связанные с поручительством, учитывайте отдельно по правилам, действующим для общей системы налогообложения (п. 7 ст. 346.26 НК РФ и письмо Минфина России от 23 июля 2007 г. № 03-11-04/3/285).

ОСНО и ЕНВД

Расчеты по договору поручительства учтите правилам, действующим для общей системы налогообложения . Это связано с тем, что услуги по выдаче поручительств не поименованы в перечне видов деятельности, по которым нужно уплачивать ЕНВД (п. 3 ст. 346.29 НК РФ). А следовательно, они подпадают под общий режим налогообложения и учитываются отдельно (подп. 9 ст. 274, п. 7 ст. 346.26 НК РФ и письмо Минфина России от 23 июля 2007 г. № 03-11-04/3/285).