как отразить корректировочную счет фактуру в журнале учета счет фактур

Как правильно учитывать корректировочные счета-фактуры

Корректировочный счет-фактура (КСФ) относится к налоговым первичным документам. Область его применения, как и первичного счета-фактуры, – НДС и расчеты, связанные с этим налогом. Необходимость составления счета-фактуры корректирующего характера возникает в случае изменений показателей, влияющих на расчет НДС по сделке: цены, количества отгруженных ТМЦ и др.

Такие счета-фактуры составляются и применяются в учете по аналогии с обычными. В случае фактических изменений показателей, влияющих на расчет НДС, перед бухгалтером, прежде всего, встает дилемма: оформить корректировочный документ или внести исправления в первоначальный.

Корректировать или исправлять?

С точки зрения налогового законодательства эти понятия не тождественны и имеют различные последствия в учете.

Если первоначальный счет-фактура составлен без ошибок, но в соответствии с изменениями условий договора, меняются показатели сделки, например, цена, составляется корректировочный счет-фактура. Все изменения по НДС отражаются в том отчетном периоде, когда было заключено письменное соглашение между сторонами на изменение цены. После подписания соглашения, отражающего изменения показателей, обязанность составления КСФ переходит к продавцу. Он оформляет документ на образовавшуюся разницу и передает его покупателю. КСФ отражается, соответственно, в книгах покупок и продаж сторон сделки в текущем периоде.

Вопрос: Нужно ли выставлять корректировочный счет-фактуру, если изменение стоимости товаров (работ, услуг), имущественных прав произошло в результате технической ошибки (п. 3 ст. 168 НК РФ)?

Посмотреть ответ

Если первоначальный счет-фактура содержит ошибку, то составляется его исправленный аналог. Изменения пройдут в том отчетном периоде, который отражает первоначальный документ. Зачастую приходится подавать уточненную налоговую декларацию в связи с исправлениями.

Вопрос: Должен ли продавец выставлять корректировочные счета-фактуры при выплате покупателю премии, которая не изменяет цену отгруженных непродовольственных товаров (п. 3 ст. 168, п. п. 1, 2, 5.2 ст. 169 НК РФ)?

Посмотреть ответ

Возьмем тот же пример: изменение цены товара, но в данном случае оно произошло не в результате изменения договорных обязательств, подтвержденных документом, а в результате технической ошибки исполнителя. Ошибка привела к занижению суммы НДС по сделке и была обнаружена только после подачи декларации за соответствующий период. После обнаружения ошибки составляется новый документ с указанием номера исправления, который отражается в книгах покупок и продаж не настоящего времени, а периода ошибки. Подается декларация с уточняющими сведениями. Счет-фактура с исправлениями составляется не на разницу показателей, а на всю сумму сделки.

Важно! Корректировочный счет-фактуру необходимо успеть оформить в срок не позднее 5 дней с момента подписания документов-оснований, изменяющих показатели сделки (ст. 168 (3) НК РФ). При этом судебная практика свидетельствует, что при пропуске срока шанс получить вычет по НДС у налогоплательщика есть. Соответствующие разъяснения содержат и письма УФМС, Минфина (например, письмо №03-07-11/2722 от 25-01-16 г.).

Что представляет собой КСФ

Документ содержит следующие обязательные сведения:

Заметим, что единой формы документа, являющегося основанием для оформления КСФ, законодательство не содержит. Это могут быть и первичные документы, подписанные обеими сторонами сделки: акты, накладные, и дополнительные соглашения к договору, равно и любые другие документы, подтверждающие согласие партнеров.

Корректировочный счет-фактура и типичные ситуации, в которых он может применяться

Причины, по которым возникает необходимость оформить КСФ, варианты сделок, хозяйственных ситуаций, весьма разнообразны. Рассмотрим наиболее распространенные случаи применения корректировочных счетов-фактур в практике налогового учета, кроме рассмотренного выше: изменения цены товара:

Важно! Оформление корректировочного счета-фактуры возможно лишь при взаимном согласии сторон.

Многократная корректировка

В ситуации, когда изменения показателей сделки, влияющие на расчеты по НДС, происходят неоднократно, у покупателя и продавца возникают вопросы по поводу законности оформления КСФ.

Минфин в письме №03-07-09/52398 от 16.08.17 г. подробно рассматривает этот вопрос. В частности, чиновники отмечают, что в составляемом КСФ обязательно указывать его порядковый номер и дату корректировки. Далее, ссылаясь на Правила заполнения корректировочного счета-фактуры (утв. Пост. Прав-ва №1137 от от 2612.11 г.), предлагается выставить новый КСФ, в который следует перенести сведения из предыдущего корректировочного документа, дополнив их новыми корректировочными данными и рассчитав разницу показателей на увеличение либо на уменьшение. В строке А, отражающей данные до изменения, вторичного КСФ фиксируются сведения из строки Б (измененные) предыдущего документа.

Учет корректировочных счетов-фактур

Учет корректировочных счетов-фактур производится в книгах покупок и продаж, которые ведут стороны сделки. Обратите внимание на нумерацию. Для КСФ и для начальных счетов-фактур она будет сквозной, номера идут последовательно, вне зависимости от характера документа.

В бухгалтерском учете движения по суммам КСФ отражаются стандартно на счетах 68 и 19 в корреспонденции со счетами 60, 51, и др. КСФ на увеличение отражается у продавца дополнительными проводками по начислению НДС, а у покупателя – по принятию налога в вычету. КСФ на увеличение формирует следующие проводки.

ФНС на примерах рассказала, как правильно вносить записи в книгу покупок и книгу продаж

Как правильно внести регистрационные записи в книгу покупок и книгу продаж, если при уменьшении стоимости приобретенных товаров (работ, услуг) корректировочный счет-фактура получен до заявления налогового вычета на основании первоначального «отгрузочного» счета-фактуры?

Предлагаем вашему вниманию ответы Ольги Думинской, советника государственной гражданской службы РФ 2-го класса отдела НДС Управления налогообложения юридических лиц ФНС России.

Нужно ли покупателю при уменьшении стоимости приобретенных товаров регистрировать в книге продаж корректировочный счет-фактуру, полученный до заявления налогового вычета?

Ситуация 1: Покупатель приобрел для облагаемой НДС деятельности (для перепродажи) товары стоимостью 240 руб. (в т.ч. НДС 20% – 40 руб.) в июле 2019 года и получил счет-фактуру № 50 от 10.07.2019. В августе 2019 года покупатель получил корректировочный счет-фактуру № 60 от 30.08.2019 в связи с уменьшением стоимости приобретенных товаров на 60 руб. (в т.ч. НДС 20% – 10 руб.). Правильными ли будут действия покупателя, который зарегистрирует в книге покупок за III квартал 2019 года счет-фактуру № 50 от 10.07.2019 сразу на сумму 30 руб. (40 руб. по СФ № 50 от 10.07.2019 – 10 руб. по КСФ № 60 от 30.08.2019)?

Ответ: Действительно, согласно п. 3 ст. 170 НК РФ при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема), налогоплательщик должен восстановить суммы налога, принятые к вычету, в размере разницы между суммами НДС, исчисленными исходя из стоимости отгруженных товаров (работ, услуг, имущественных прав) до и после такого уменьшения. При этом в постановлении Правительства РФ от 26.12.2011 № 1137 определен порядок регистрации покупателями в книге продаж полученных от продавцов корректировочных счетов-фактур на уменьшение стоимости.

Однако в п. 3 ст. 170 НК РФ прямо указано, что обязанность по восстановлению возникает только в отношении сумм налога, уже принятых к вычету.

Значит, если налогоплательщик до момента получения корректировочного счета-фактуры предъявил к вычету сумму входного НДС (т.е. зарегистрировал полученный счет-фактуру в книге покупок), то он должен восстановить излишне принятую к вычету сумму налога (т.е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж).

Если же до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т.е. полученный счет-фактура в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т.е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае в отсутствии обязанности по восстановлению полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Ситуация 2: Покупатель приобрел для облагаемой НДС деятельности (для перепродажи) товары стоимостью 240 руб. (в т.ч. НДС 20% – 40 руб.) в июле 2019 года и получил счет-фактуру № 50 от 10.07.2019. Налоговый вычет покупатель решил перенести на IV квартал 2019 года. В октябре 2019 года покупатель получил корректировочный счет-фактуру № 60 от 30.10.2019 в связи с уменьшением стоимости приобретенных товаров на 60 руб. (в т.ч. НДС 20% – 10 руб.). Правильными ли будут действия покупателя, который зарегистрирует в книге покупок за IV квартал 2019 года отгрузочный счет-фактуру, полученный в III квартале 2019 года, сразу на сумму 30 руб. (40 руб. по СФ № 50 от 10.07.2019 – 10 руб. по КСФ № 60 от 30.10.2019)?

Ответ: И в данной ситуации действия покупателя будут правомерными. Причем рассчитанную с учетом корректировки сумму НДС покупатель может заявить к вычету не только в IV квартале 2019 года, но и в последующих налоговых периодах в пределах трех лет после принятия на учет приобретенных товаров (работ, услуг), имущественных прав в соответствии с п. 1.1 ст. 172 НК РФ.

Ситуация 3: Покупатель приобрел ТМЦ для облагаемой и необлагаемой деятельности (т.е. под распределение) стоимостью 240 руб. (в т.ч. НДС 20% – 40 руб.) в июле 2019 года и получил счет-фактуру № 50 от 10.07.2019. В августе 2019 года покупатель получил корректировочный счет-фактуру № 60 от 30.08.2019 в связи с уменьшением стоимости приобретенных ТМЦ на 60 руб. (в т.ч. НДС 20% – 10 руб.). По данным об отгрузках за III квартал 2019 года доля облагаемых НДС операций составила 75%. Правильными ли будут действия покупателя, который зарегистрирует в книге покупок за III квартал 2019 года отгрузочный счет-фактуру № 50 от 10.07.2019 сразу на сумму НДС, сформированную с учетом пропорции для распределения и с учетом полученного КСФ на уменьшение, т.е. в размере 22,5 руб. ((40 руб. по СФ № 50 от 10.07.2019 – 10 руб. по КСФ № 60 от 30.08.2019) х 75%)?

Ответ: В данной ситуации действия покупателя будут правильными. Обязанность по ведению раздельного учета в соответствии с требованиями п. 4 и 4.1 ст. 170 НК РФ, возникающая в связи с осуществлением налогоплательщиками облагаемых и не облагаемых НДС операций, не меняет принципиального подхода к реализации права на вычет и к возникновению обязанности по восстановлению в условиях производимой в случае корректировки стоимости в сторону уменьшения.

Главное, чтобы при расчете суммы налога, заявляемой к налоговому вычету, он был произведен в соответствии с положениями п. 4 и 4.1 ст. 170 НК РФ. А покупатель не только учел произведенную корректировку, но и применил пропорцию для распределения сумм налога с учетом корректировки налога на основании КСФ, выставленного в текущем налоговом периоде в связи с уменьшением стоимости отгруженных ТМЦ.

Ситуация 4: Покупатель приобрел ТМЦ для облагаемых и необлагаемых видов деятельности (т.е. под распределение) стоимостью 240 руб. (в т.ч. НДС 20% – 40 руб.) в июле 2019 года и получил счет-фактуру № 50 от 10.07.2019. По данным об отгрузках за III квартал 2019 года доля облагаемых НДС операций составила 75%. Налоговый вычет, рассчитанный с учетом пропорции для распределения, в размере 30 руб. (40 руб. х 75%) покупатель решил перенести на IV квартал 2019 года. В октябре 2019 года покупатель получил корректировочный счет-фактуру № 60 от 30.10.2019 в связи с уменьшением стоимости приобретенных ТМЦ на 60 руб. (в т.ч. НДС 20% – 10 руб.).

Правильными ли будут действия покупателя, который зарегистрирует в книге покупок за IV квартал 2019 года отгрузочный счет-фактуру сразу на сумму НДС, сформированную с учетом пропорции для распределения за III квартал 2019 года и с учетом полученного в IV квартале корректировочного счета-фактуры на уменьшение стоимости, т.е. в размере 22,5 руб. ((40 руб. по СФ № 50 от 10.07.2019 – 10 руб. по КСФ № 60 от 30.10.2019) х 75%)?

Ответ: Да, и в описанной ситуации действия налогоплательщика верны. Сумму НДС, рассчитанную с учетом корректировки стоимости, произведенной в IV квартале, и пропорции, рассчитанной на основании показателей об отгрузках за III квартал (за период принятия ТМЦ к учету), покупатель-налогоплательщик также может заявить к вычету в последующих налоговых периодах в пределах трех лет после принятия на учет приобретенных товаров (работ, услуг), имущественных прав в соответствии с п. 1.1 ст. 172 НК РФ.

Корректировка приобретения в сторону уменьшения, если НДС не принят к вычету

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

1С:ИТС

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

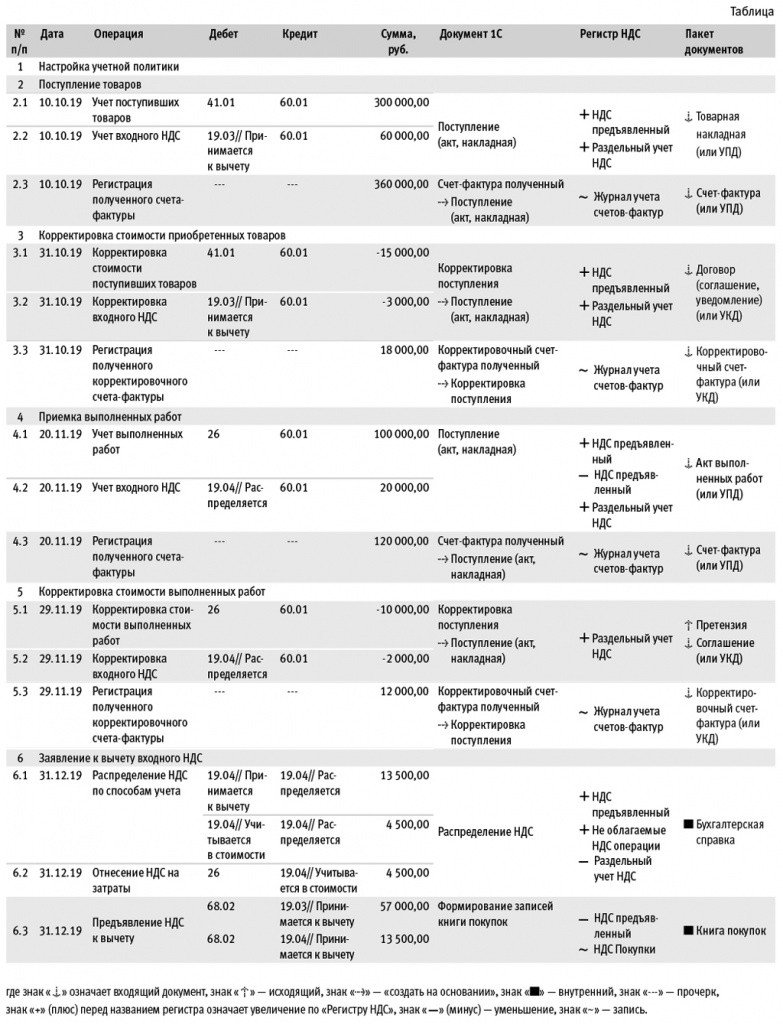

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

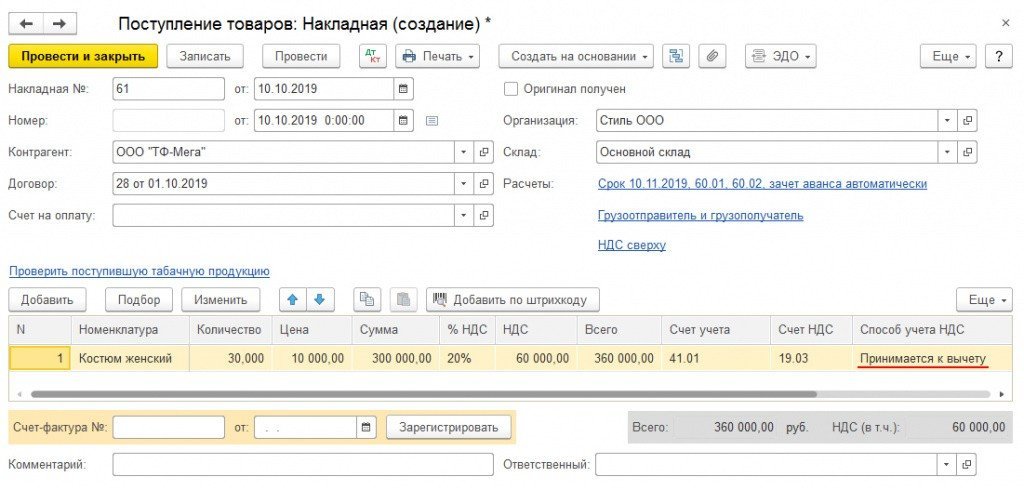

Поступление товаров

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных товаров;

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

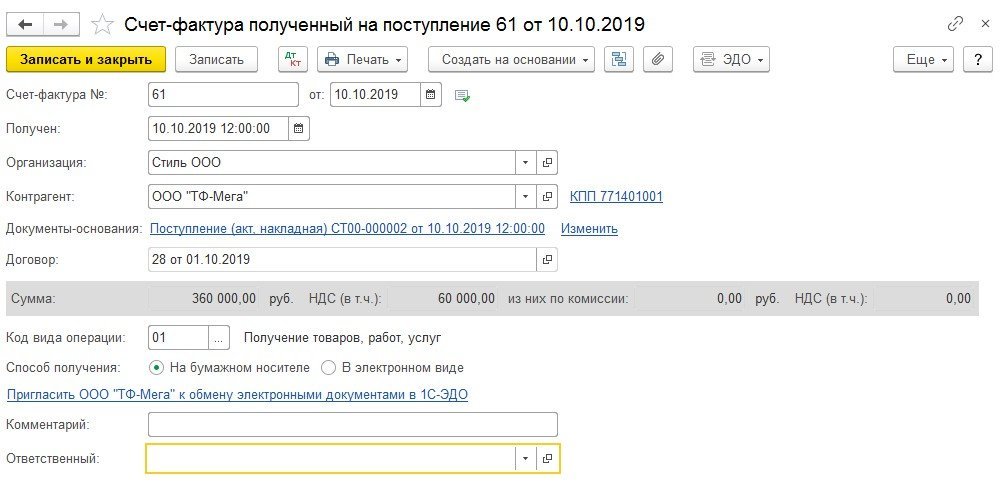

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

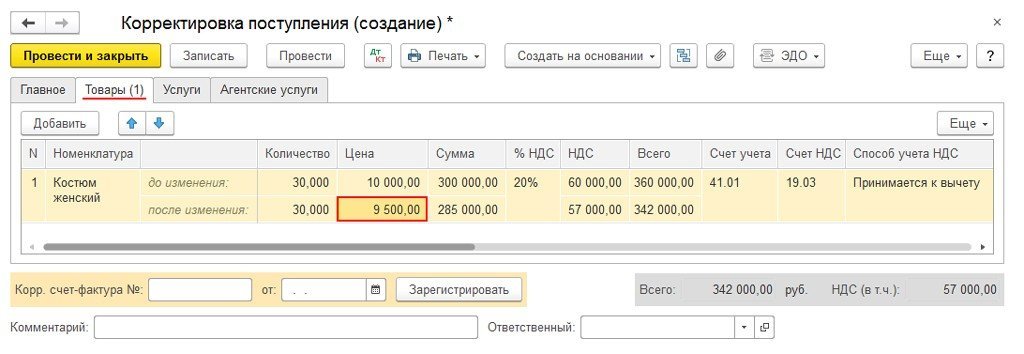

Корректировка стоимости приобретенных товаров

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

— СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

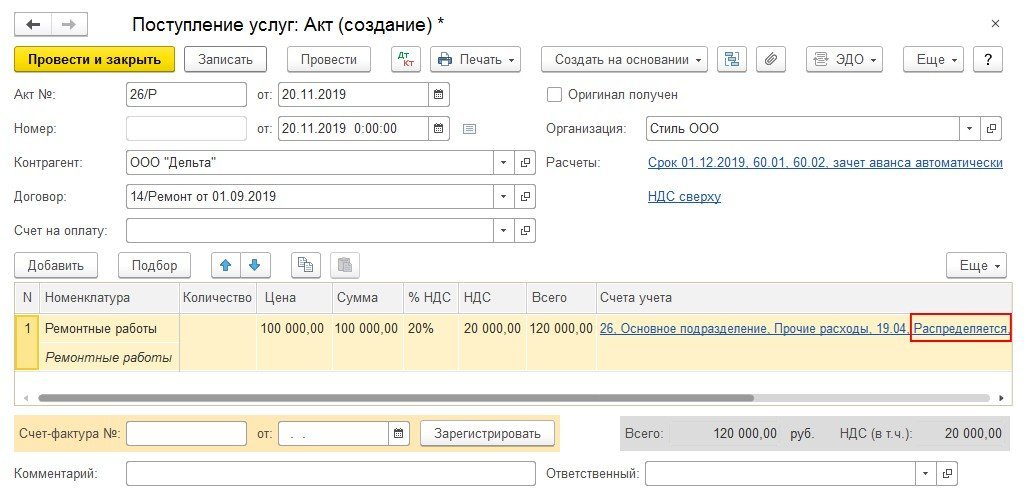

Приемка выполненных работ

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

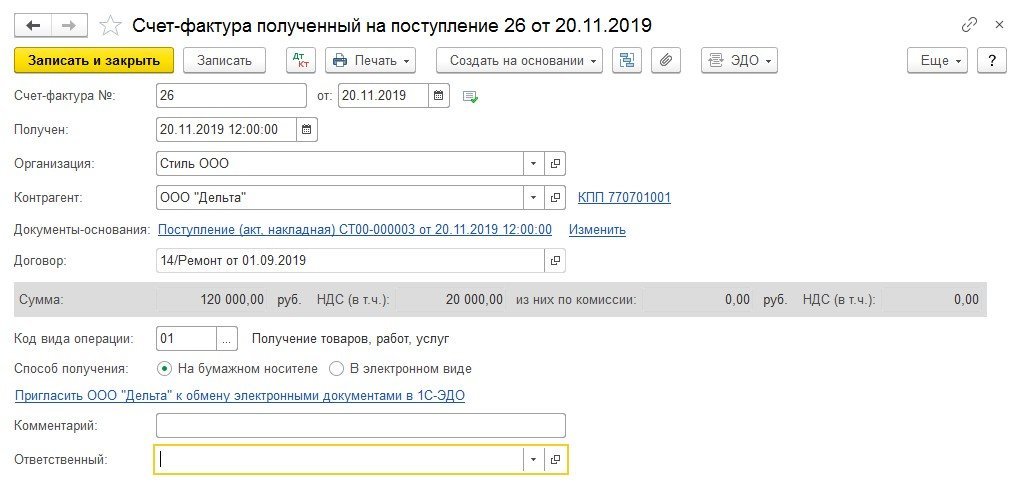

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

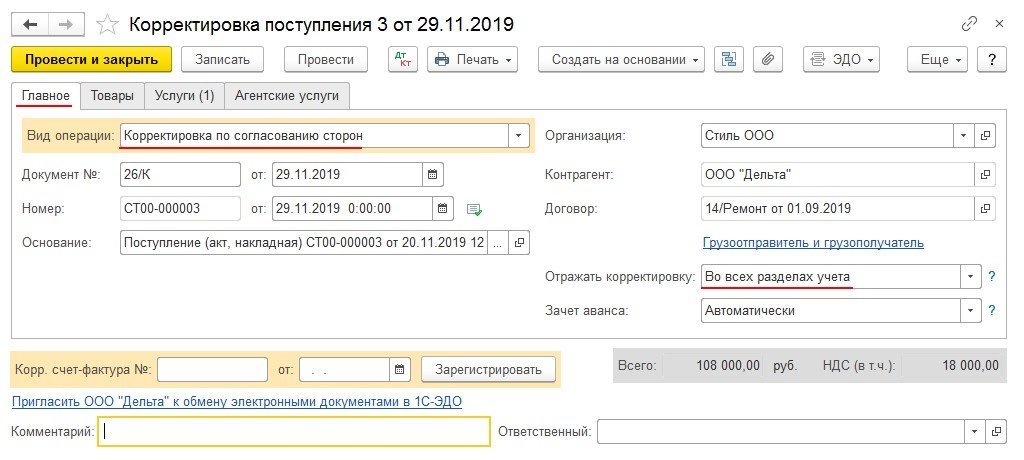

Корректировка стоимости выполненных работ

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

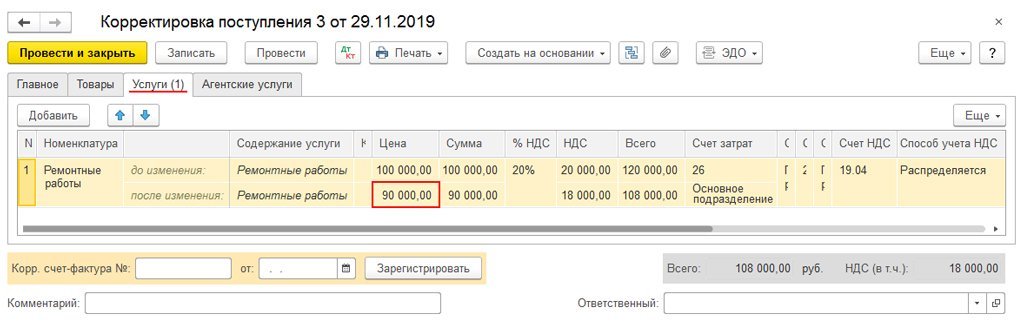

Рис. 6. Корректировка стоимости выполненных работ

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

— СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы: