как отразить ндс налогового агента в декларации по ндс

Кто признается налоговым агентом по НДС (обязанности, нюансы)

Перечень лиц, признаваемых налоговыми агентами по НДС (ст. 161 НК РФ)

В соответствии со ст. 161 НК РФ лицо (организация или индивидуальный предприниматель), состоящее на учете в налоговых органах, признается налоговым агентом по НДС в том случае, если оно:

Как налоговые агенты по НДС работают также лица, применяющиеся специальные режимы налогообложения (ЕСХН, УСНО, ПСН), или лица, освобожденные от уплаты НДС по ст. 145 и 145.1 НК РФ (ст. 161 НК РФ, см. также письма Минфина России от 30.12.2011 № 03-07-14/133, 05.10.2011 № 03-07-14/96, 28.06.2010 № 03-07-14/44, 22.06.2010 № 03-07-08/181, 26.05.2010 № 03-07-14/38 и 29.04.2010 № 03-07-14/30).

НДС у налогового агента: проводки

Одна из наиболее распространенных ситуаций, когда организация или ИП становится налоговым агентом, — это аренда имущества у органов государственной власти. НДС у налогового агента – проводки в этой ситуации могут быть сформированы следующим образом:

Перечислен аванс арендодателю за квартал

Налоговым агентом начислен НДС и выставлен счет-фактура по выданному авансу

Перечислен НДС налоговым агентом

Начислена арендная плата за месяц

Налоговым агентом выделен входной НДС со стоимости аренды за месяц

Принят НДС к вычету

60.01 – расчеты с поставщиками;

60.02 – расчеты с поставщиками по авансам выданным;

76НА – расчеты по НДС при исполнении обязанностей налогового агента;

68.32 – НДС при исполнении обязанностей налогового агента;

68.02 – расчеты с бюджетом по НДС;

19.04 – НДС по приобретенным работам, услугам.

Уплата НДС налоговым агентом

Перечень обязанностей налогового агента по НДС установлен Налоговым кодексом РФ (п. 3 ст. 24 НК РФ).

Главная обязанность агентов заключается в исчислении, удержании и перечислении в бюджет налога (подп. 1 п. 3 ст. 24 НК РФ). Для реализации основной функции налоговый агент по НДС должен удержать налог из денежных средств налогоплательщика, находящихся в его распоряжении.

ВАЖНО! За лиц, не признаваемых плательщиками НДС, уплачивать налог не нужно. Так, налог не уплачивается при приобретении товаров (работ, услуг) у иностранного лица, не являющегося предпринимателем (письмо Минфина России от 05.03.2010 № 03-07-08/62), а также при реализации арестованного имущества физического лица (письмо Минфина России от 18.11.2010 № 03-07-14/81).

Если в данном налоговом периоде выплаты в пользу налогоплательщика не производились, удержание налога невозможно. В такой ситуации вместо удержания НДС налоговый агент обязан предоставить сведения о невозможности удержания сумм налога на выплаты налогоплательщика с указанием суммы задолженности по неисполненным перед бюджетом обязательствам (подп. 2 п. 3 ст. 24 НК РФ, п. 1 постановления Пленума ВАС РФ от 30.07.2013 № 57). Эти сведения представляются в течение месяца со дня обнаружения факта невозможности удержания НДС.

Представление декларации по НДС

Еще одной обязанностью налогового агента по НДС является представление декларации по НДС независимо от того, является компания налогоплательщиком НДС или нет (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

Если налоговому агенту по НДС приходится одновременно исполнять обязанности плательщика этого налога по характеру своей деятельности либо в силу п. 5 ст. 173 НК РФ, то декларация должна представляться в электронном виде (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

Если налоговый агент по НК РФ не является плательщиком НДС или освобожден от исполнения обязанностей по исчислению и уплате НДС, то в определенных случаях он может подавать декларацию и на бумажном носителе (п. 3 ст. 80, п. 5 ст. 174 НК РФ).

О заполнении декларации по НДС налоговым агентом читайте в статье «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС?».

Как получить вычет в отчетном году налоговому агенту

НК РФ в ст. 171 содержит норму, согласно которой налоговому агенту по НДС предоставлено право на получение вычета в размере уплаченной суммы. Право на вычет возникает при одновременном соблюдении следующих условий:

При аренде имущества для операций, местом реализации которых территория РФ не является, уплаченные суммы к вычету нельзя (письмо Минфина России от 24.02.2009 № 03-07-08/41).

Не имеют права на вычет удержанного и уплаченного НДС налоговые агенты, которые реализуют (п. 3 ст. 171, пп. 4, 5 ст. 161 НК РФ):

Нередко встает вопрос о том, нужно ли налоговому агенту получать вычет в отчетном периоде или можно перенести его на более поздний период. Ответ на этот вопрос дал Минфин России в письмах от 17.11.2016 № 03-07-08/67622, от 09.04.2015 № 03-07-11/20290. В них разъяснено, что вычет «агентского» НДС можно заявить только в том квартале, в котором выполнены условия для этого вычета. Переносить вычет на более поздние периоды нельзя.

Налоговый агент может заявить вычет после уплаты налога в бюджет при условии соблюдения остальных условий для вычета (п. 3 ст. 171, п. 1 ст. 172 НК РФ.) В общем случае уплата налоговым агентом удержанного НДС производится равными долями не позднее 25-го числа каждого из 3 месяцев, следующих за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Следовательно, удержанный и уплаченный НДС может быть поставлен к вычету только по итогам того периода, в котором налоговый агент перечислил налог в бюджет (то есть не раньше квартала, следующего за кварталом, за который подана декларация, где определена налоговая база и сумма налога, подлежащая уплате налоговым агентом).

Однако в случае приобретения у иностранного продавца работ и услуг есть свои особенности, прочитать о которых вы можете в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Ответственность за неисполнение обязанностей налогового агента

Если организация не выполняет обязанности налогового агента по НДС, то она может быть привлечена к ответственности в виде наложения штрафа. Данная норма распространяется на юридические лица и индивидуальных предпринимателей. Ответственность за ненадлежащее исполнение обязанностей предусмотрена ст. 119, 119.1, 123, 126 НК РФ. При возникновении недоимки на сумму задолженности налоговому агенту начисляются пени (пп. 1, 2, 7 ст. 75 НК РФ).

Итоги

При совершении некоторых операций организации и ИП становятся налоговыми агентами по НДС, обязанными удержать налог у налогоплательщика, перечислить его в бюджет и подать декларацию в налоговые органы. В большинстве случаев, налоговые агенты могут заявить удержанный НДС после уплаты к вычету из бюджета, но из этого правила есть исключения, рассмотренные в данной статье. Вычет НДС, удержанного налоговым агентом, можно заявить только в том периоде, когда возникло право на него, перенести его на будущее нельзя.

Декларация НДС налогового агента: как правильно заполнить

Декларация по НДС налогового агента — обязательная отчетность при возникновении обязанности уплаты налога на добавленную стоимость за иное лицо. Порядок ее формирования зависит от того, является ли сама компания налогоплательщиком или нет.

Кто такой налоговый агент

Налоговый агент — лицо, рассчитывающее и уплачивающее налог за налогоплательщика. Подробнее: о правах и обязанностях, возникающих при налоговом агентировании.

В отношении налога на добавленную стоимость такая ситуация возникает при (статья 161 НК РФ):

Агент по НДС обязан:

Как и по какой форме подается отчетность при агентском НДС

Действующий бланк, используемый при заполнении отчетности по налогу на добавленную стоимость арендатором по договору аренды нежилого муниципального имущества и в иных перечисленных выше случаях, утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Предоставляется отчетность ежеквартально в ИФНС по месту нахождения организации.

С 3 квартала 2021 применяется новая форма отчетности, обновленная приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Связано это с введением системы прослеживаемости товаров.

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к приказу № ММВ-7-3/558@).

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке.

Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

Центр обучения «Клерка» приглашает на бесплатный вебинар обо всех изменениях по НДС и другим налогам: обсудим тему с экспертом 30 сентября.

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 3 квартале 2021, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2021 года налогоплательщиком

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному приказом ФНС № ММВ-7-3/558@ от 29.10.2014.

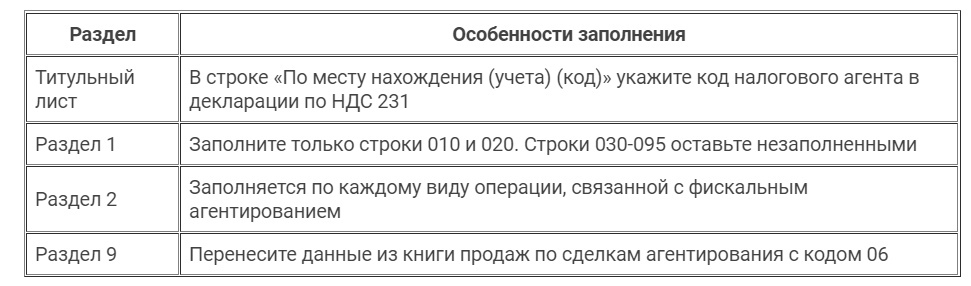

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Образец заполнения декларации по НДС при аренде муниципального имущества в 2021 году для неплательщика

Штрафы за неисполнение обязанностей налогового агента

За несвоевременное предоставление отчетности пунктом 1 статьи 119 НК РФ предусмотрена ответственность: 5% от суммы неуплаченного налога за каждый месяц просрочки срока сдачи, но не более 30% от указанной суммы, но не менее 1000 руб.

Кроме того, не получив отчет, ИФНС вправе заблокировать банковские счета организации.

Как правильно заполнить налоговому агенту раздел 2 декларации по НДС

Как и по какой форме подается декларация налоговым агентом

Декларация по НДС подается каждым налоговым агентом до 25-го числа месяца, который следует за отчетным периодом. При этом отчетным периодом является квартал. Декларация должна быть подана налоговым агентом в электронной форме (п. 5 ст. 174 НК РФ). При этом есть исключение.

Важно! Подсказка от КонсультантПлюс

Если вы налоговый агент, то можете подать декларацию по НДС на бумаге только при одновременном выполнении следующих условий.

Подробнее об условиях, при соблюдении которых налоговый агент может отчитаться на бумаге, читайте в К+, получив пробный демо-доступ к системе. Это бесплатно.

Узнать, кто является налоговым агентом по НДС, вы можете из статьи «Кто признается налоговым агентом по НДС (обязанности, нюансы)» .

Декларация подается налоговым агентом в ИФНС по адресу его регистрации. На титульном листе декларации в строке «По месту нахождения (учета)» налоговые агенты, если они применяют освобождение от уплаты НДС или работают на спецрежиме, указывают код 231, в остальных случаях в этой строке проставляют код 214.

Правила заполнения 2-го раздела

С отчета за 3 квартал 2021 года декларацию по НДС нужно оформлять по новой форме, в редакции приказа ФНС от 26.03.2021 № ЕД-7-3/228@. Изменения связаны с введением системы прослеживаемости товаров.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Порядок отображения информации в разделе 2 декларации следующий. Согласно п. 36 порядка заполнения налоговой декларации по НДС заполнение раздела 2 налоговым агентом производится по каждому из контрагентов, которым является:

Причем информация не подлежит разнесению на несколько страниц в разрезе различных договоров по одному контрагенту.

При реализации конфиската, бесхозного имущества и т. п. информация отражается налоговым агентом также на одной странице 2-го раздела. А вот налоговые агенты-судовладельцы, которые в 45-дневный срок не успели зарегистрировать судно, заполняют этот раздел в разрезе каждого из суден.

Как заполнить декларацию по НДС покупателям металлолому, которые также являются налоговыми агентами, см. здесь.

Во 2-м разделе содержится информация о сумме НДС к уплате по сведениям налогового агента в разрезе контрагентов с выделением КБК. Вверху формы бланка 2-го раздела обязательно указываются коды налогового агента (КПП и ИНН), а также порядковый номер страницы.

Построчная инструкция по заполнению

В строке 010 заполняется КПП подразделения иностранного лица, которое состоит на налоговом учете в России. В строках 020–030 прописываются данные (название и ИНН при наличии) иностранных лиц – неплательщиков налога, арендодателей из числа органов государственной и муниципальной власти и продавцов госимущества. В строке 040 проставляется КБК, 050 – код ОКТМО сдающего отчет налогового агента. Сумма налога к уплате отражается в строке 060 и код операции – в строчке 070.

Согласно п. 37.8 Порядка заполнения декларации определяют сумму НДС к уплате с учетом показателей по отгрузке (080) и получения частичной или полной предварительной оплаты (090) налоговые агенты, которыми являются (пп. 4–5 ст. 161 НК РФ):

При этом сумма налога к уплате, отображаемая в строчке 060, будет рассчитана по формуле: стр. 080 + стр. 090 – стр. 100.

Пример заполнения разд. 2 декларации по НДС налоговым агентом от КонсультантПлюс

Организация «Альфа» арендовала помещение у Департамента имущества г. Москвы.

Стоимость аренды в месяц составляет 129 600 руб., включая НДС.

В III квартале 2021 г. организация «Альфа» как налоговый агент исчислила НДС с суммы арендной платы в размере 64 800 руб. (129 600 руб. x 3 мес. x 20/120).

Фрагмент разд. 2 декларации по НДС в этой ситуации выглядит так:

Посмотреть пример полностью можно в К+. Пробный доступ к системе предоставляется бесплатно.

Итоги

Особых сложностей у налогового агента с заполнением 2-го раздела декларации по НДС возникнуть не должно, поскольку в новой форме декларации все необходимые для заполнения строки подписаны достаточно понятно. Единственное, что следует учесть: по каждому контрагенту (иностранцу-неналогоплательщику либо иностранцу, состоящему на учете в налоговом органе в соответствии с п. 4.6 ст. 83 НК РФ и оказывающему услуги физическим лицам в электронном виде, государственному/муниципальному арендодателю, продавцу госимущества) необходимо заполнять отдельную страницу 2-го раздела.

Налоговые агенты по НДС сдают декларацию по НДС, чтобы отчитаться перед инспекцией о налоговой базе, начисленном налоге и вычетах по НДС, а также о сумме, которую нужно перечислить в бюджет.

Форма декларации по НДС и порядок ее заполнения утверждены приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558. По этой форме нужно отчитываться, начиная с I квартала 2015 года (п. 2 приказа ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Кто должен сдавать

Когда сдавать

Налоговым периодом , за который исчисляется НДС и определяется сумма налога для уплаты в бюджет, является квартал (ст. 163 НК РФ). Поэтому налоговый агент должен сдать декларацию по НДС не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ).

Ответственность

Несвоевременная подача декларации по НДС является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность . Налоговая ответственность за несвоевременное представление деклараций установлена статьей 119 Налогового кодекса РФ. С 1 января 2014 года из текста этой статьи исключена категория «налогоплательщик» (п. 13 ст. 10 Закона от 28 июня 2013 г. № 134-ФЗ). Поэтому в настоящее время налоговая инспекция может оштрафовать за такое правонарушение любую организацию, которая должна сдавать декларации по НДС, но по какой-либо причине не исполнила эту обязанность. В том числе и налогового агента.

Как сдать

Декларацию сдавайте в налоговую инспекцию по местонахождению организации (п. 5 ст. 174 НК РФ).

Все декларации по НДС нужно сдавать только в электронном виде и только через уполномоченных спецоператоров. Такой порядок не зависит от численности сотрудников организации и распространяется на всех, кто должен составлять декларации по НДС. Декларации, сданные на бумажных носителях, считаются непредставленными. Поэтому за подачу деклараций по НДС на бумаге налоговые инспекции будут штрафовать организации не по статье 119.1 (нарушение способа представления деклараций – штраф 200 руб.), а по статье 119 Налогового кодекса РФ, а также блокировать их банковские счета (п. 3 ст. 76 НК РФ).

Исключение составляют только налоговые агенты, которые не являются плательщиками НДС и не ведут посреднической деятельности с оформлением счетов-фактур от своего имени. Им разрешено подавать декларации по НДС на бумаге. Это следует из положений пункта 5 статьи 174 и пункта 3 статьи 80 Налогового кодекса РФ.

Подробнее о составе и способах представления отчетности по НДС в налоговые инспекции см. таблицу .

Порядок заполнения

Декларацию по НДС заполняйте по общим для всех налоговых деклараций правилам .

Если в течение квартала организация исполняла только обязанности налогового агента , то по его итогам в декларацию включите титульный лист и раздел 2. В разделе 1 проставьте прочерки. Остальные разделы не заполняйте (абз. 9 п. 3 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558).

Если в течение квартала организация была не только налоговым агентом, но и сама совершала облагаемые НДС операции , составьте общую налоговую декларацию , в состав которой включите и раздел 2, предназначенный для налоговых агентов.

Если в течение квартала, помимо исполнения обязанностей налогового агента, организация совершала операции, которые освобождены от НДС , помимо титульного листа и раздела 2, в декларацию включите раздел 7.

Раздел 1 заполняется последним, на основании данных из всех остальных заполненных разделов.

Такие правила предусмотрены абзацами 3, 4, 9 пункта 3 и пунктами 44, 44.2 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Титульный лист

На титульном листе декларации по НДС укажите основные сведения о налоговом агенте и подаваемой декларации.

ИНН и КПП

В верхней части титульного листа укажите ИНН и КПП налогового агента. Эти данные возьмите из свидетельства о постановке на учет, выданного ИФНС России при регистрации.

Если ИНН состоит из 10 цифр, в двух последних ячейках поставьте прочерки.

Номер корректировки

Если налоговый агент подает первичную декларацию, в поле «Номер корректировки» поставьте «0—».

Если агент уточняет данные, заявленные в ранее поданной декларации, укажите порядковый номер корректировки (например, «1—», если это первое уточнение, «2—» – при втором уточнении и т. д.).

Налоговый период

В поле «Налоговый период (код)» укажите код налогового периода, то есть квартала, за который подается декларация. Например:

Полный список кодов, включая те, что указываются при ликвидации организации, указан в приложении 3 к Порядку, утвержденному приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Отчетный год

В поле «Отчетный год» укажите год, за налоговый период которого подается декларация. Например, если в апреле 2016 года агент подает декларацию за I квартал 2016 года, в этом поле поставьте «2016».

Представляется в налоговый орган

В поле «Представляется в налоговый орган» проставьте код налоговой инспекции, в которой зарегистрирован налоговый агент. Этот код можно посмотреть в свидетельстве о постановке на учет, выданном при регистрации.

Также код ИФНС России можно определить по адресу организации с помощью интернет-сервиса на официальном сайте ФНС России .

По местонахождению

В поле «По месту нахождения (учета)» запишите «214». Это означает, что декларация подается по месту постановки на учет налогоплательщика.

Наименование налогового агента

В поле «Налогоплательщик» укажите название налогового агента (или фамилию, имя и отчество предпринимателя) в точности, как в свидетельстве о регистрации.

ОКВЭД

По строке «Код вида экономической деятельности по классификатору ОКВЭД» укажите основной ОКВЭД налогового агента.

Телефон

В поле «Номер контактного телефона» укажите номер телефона полностью, с кодом города. Это может быть как стационарный, так и мобильный номер.

Раздел 2

Если налоговый агент совершает операции с несколькими контрагентами, заполняйте раздел 2 по каждому такому участнику операций. То есть добавьте дополнительные страницы с разделом 2.

Если контрагент один и с ним заключено нескольких однотипных договоров, раздел 2 представьте на одной странице.

Если контрагент один, но договоры с ним разные (операции по этим договорам отражаются в декларации с разными кодами), добавьте дополнительные страницы с разделом 2 по каждой из таких групп операций.

Если налоговый агент участвует в хозяйственных операциях, где нет фактического продавца-налогоплательщика, на все такие операции заполните только одну страницу раздела 2.

Об этом сказано в пункте 36 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

КПП подразделения иностранной организации

Если декларацию подаете за российскую организацию, по строке 010 поставьте прочерки.

Если за иностранную, то учтите ряд особенностей.

По строке 010 укажите КПП подразделения, которое совершало операции и является налоговым агентом. При этом учтите следующее. Иностранная организация может иметь несколько подразделений в России и выбрать одно из них, через которое платит налоги и сдает отчетность (п. 7 ст. 174 НК РФ). Но по строке 010 нужно указать КПП не этого ответственного за уплату налогов подразделения, а КПП подразделения, совершавшего операции, по которым организация выступает как налоговый агент по НДС.

Об этом сказано в пункте 37.1 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Наименование налогоплательщика-продавца

По строке 020 укажите наименование контрагента, если это:

По строке 020 поставьте прочерки, если контрагента фактически нет, то есть в случаях, когда налоговый агент реализует:

Также поставьте по строке 020 прочерки, если организация (предприниматель) приобрела судно, которое подлежит регистрации, но не зарегистрировано в Российском международном реестре судов в течение 45 дней после приобретения.

Такой порядок предусмотрен пунктом 37.2 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

ИНН налогоплательщика-продавца

По строке 030 поставьте ИНН контрагента, указанного по строке 020. Если у контрагента нет ИНН (например, это иностранная организация, не состоящая на учете в России), по строке 030 укажите прочерки.

Для ИНН, который состоит из 10 цифр, в последних ячейках поставьте прочерки.

Если контрагента фактически нет и по строке 020 стоят прочерки, то и по строке 030 поставьте прочерки.

Код бюджетной классификации

По строке 040 укажите код бюджетной классификации НДС 182 1 03 01000 01 1000 110.

Код по ОКТМО

По строке 050 укажите ОКТМО, то есть код территории, на которой зарегистрирован налоговый агент. Этот код можно посмотреть в уведомлении о постановке на учет в Росстате. Также код можно определить с помощью:

Если код ОКТМО содержит меньше 11 символов, в последних ячейках поставьте прочерки.

Код операции

По строке 070 укажите код операции, в которой организация или предприниматель выступали в качестве налогового агента.

Коды можно определить с помощью раздела IV приложения № 1 к Порядку, утвержденному приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Если налоговый агент:

Строки 080, 090, 100

Прежде чем рассчитать сумму к уплате в бюджет по строке 060 раздела 2, проверьте, нужно ли внести данные в строки 080, 090, 100. Их заполните, если налоговый агент:

В остальных случаях в строках 080–100 поставьте прочерки.

Об этом сказано в пункте 37.8 Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Строку 080 заполняйте, если в отчетном квартале была отгрузка. Для этого рассчитайте НДС с суммы отгрузки и укажите его по строке 080.

Строку 090 заполняйте, если налоговый агент в отчетном квартале получил предоплату. Для этого рассчитайте НДС с суммы предоплаты и укажите его по строке 090.

Строку 100 заполняйте, если была отгрузка в счет предоплаты. По строке 100 укажите НДС с предоплат, полученных в этом и прошлых кварталах, в счет которых была отгрузка в отчетном периоде.

Если стоимость отгрузки равна или превышает предоплату, просто сложите все суммы НДС, начисленные с предоплат ранее (учтенные по строкам 090 деклараций за этот и прошлый периоды по данной операции), и укажите результат по строке 100.

Если отгрузка частичная и не превышает сумму предоплаты, укажите НДС с суммы отгрузки по строке 100.

Сумма налога, исчисленная к уплате

Рассчитайте НДС к уплате в бюджет и отразите его по строке 060. Если были заполнены строки 080–100, сделайте это по формуле: