как отразить зарплату в книге доходов и расходов при усн образец

Отражаем зарплату в КУДИР

Автор: Анастасия Миненко, бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

Упрощенцы с объектом доходы минус расходы вправе учесть в затратах оплату труда работникам. Для этого нужно внести суммы в главный налоговый регистр упрощенцев – Книгу учета доходов и расходов. Рассмотрим, как ЗП попадает в КУДИР в программе «1С:Бухгалтерия 8», ред. 3.0.

Когда зарплата попадает в КУДИР

В расходы на оплату труда упрощенцы включают любые начисления работникам, которые предусмотрены ст. 255 НК РФ (п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ).

Так как на УСН используют кассовый метод признания доходов и расходов, зарплату можно учесть только после ее выплаты (п. 2 ст. 346.17 НК РФ).

НДФЛ, удержанный с зарплаты, учитывают в расходах только после выплаты самой ЗП и перечисления налога в бюджет (письма Минфина РФ от 05.02.2016 № 03-11-06/2/5880, от 25.06.2009 № 03-11-09/225, УФНС РФ по г. Москве от 14.09.2010 № 16-15/096615@).

Что настроить в программе

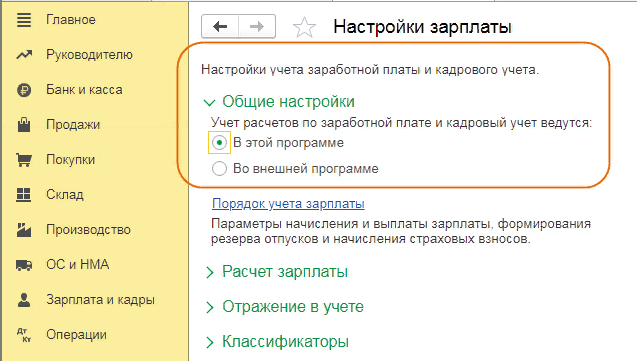

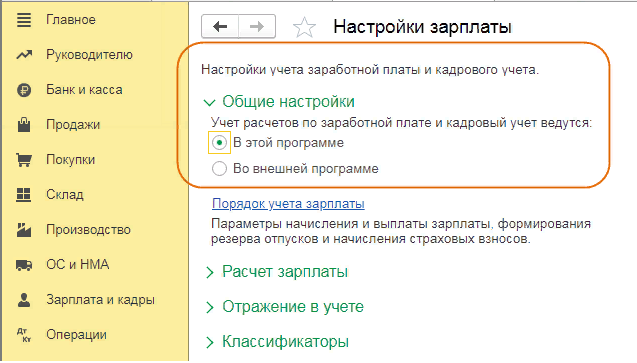

Можно вести учет заработной платы непосредственно в «1С:Бухгалтерия 8», ред. 3.0, или загружать в нее данные из внешней программы. В разделе «Зарплата и кадры» – «Настройки зарплаты» в блоке «Общие настройки» установите переключатель в соответствующее положение (Рис. 1). Так, если выбрали первый вариант, поставьте пометку «В этой программе».

По ссылке «Порядок учета зарплаты» выберите способ отражения в бухучете (по умолчанию или создать новый), укажите сроки выплаты аванса и заработной платы, процент аванса.

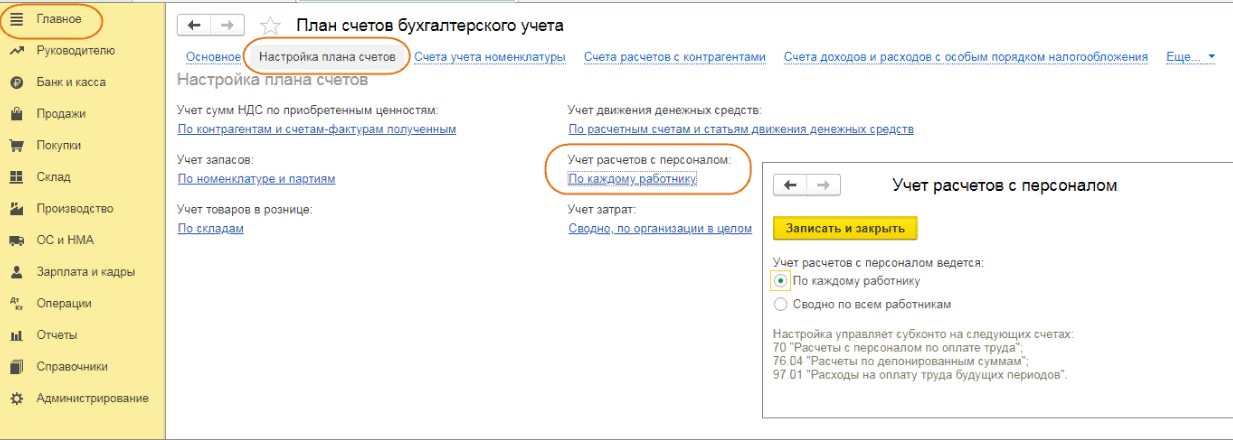

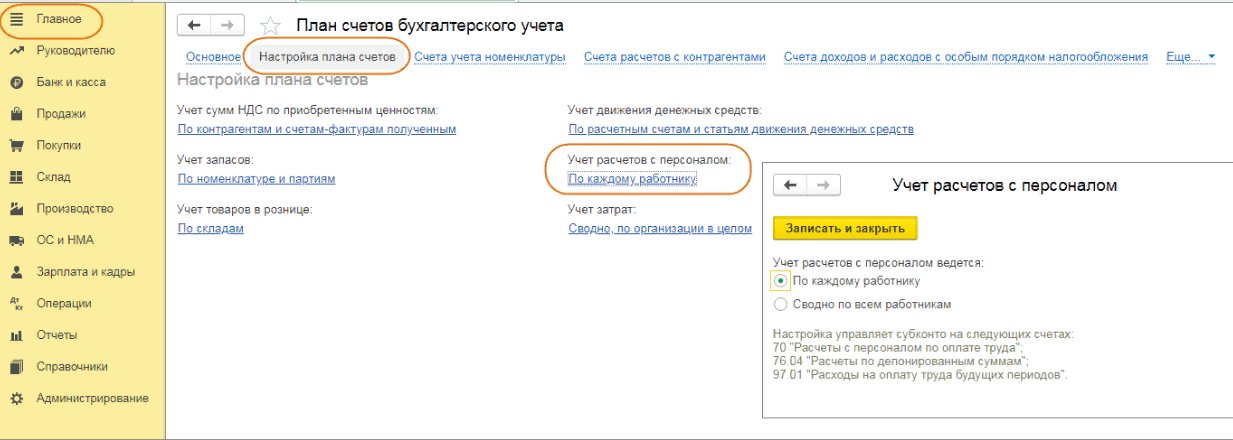

В разделе «Главное» – «План счетов» в настройках плана счетов проверьте, какой переключатель стоит в блоке «Учет расчетов с персоналом» (рис. 2):

Сводно по всем работникам. Тогда, чтобы отразить зарплату в КУДИР, создавайте документ «Запись книги доходов и расходов УСН».

По каждому работнику. В этом случае, чтобы отразить зарплату в КУДИР, используют документы по начислению и выплате зарплаты.

Проводим аванс по зарплате

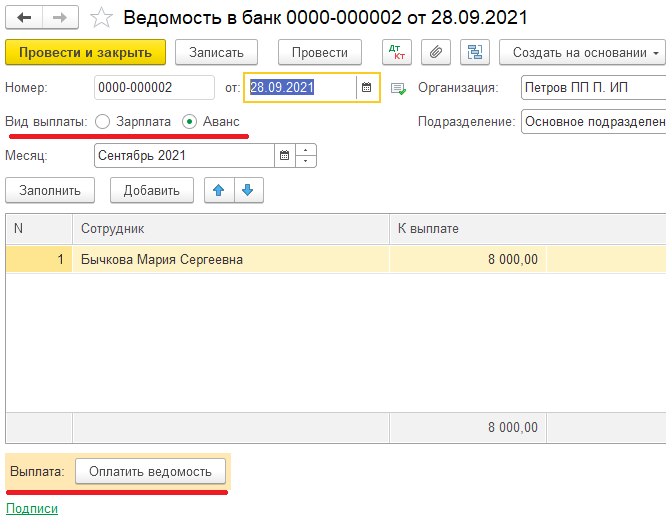

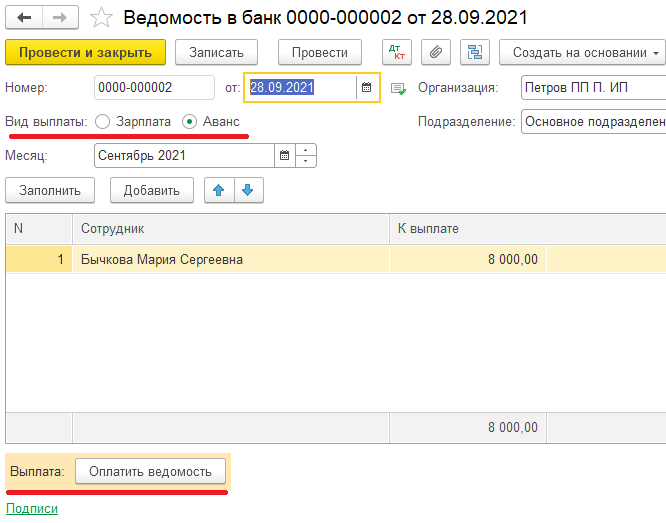

Создаем документ «Ведомость в банк» (или «Ведомость в кассу») и «Списание с расчетного счета» (или «Выдача наличных»).

Проходим в раздел «Зарплата и кадры» – «Ведомости в банк (кассу)», по кнопке «Заполнить» программа заполняет табличную часть документа (Рис. 3). Непосредственно из ведомости, по кнопке «Оплатить», 1С создает документ списания или выдачи наличных. Проводим и закрываем.

Данный документ не формирует проводки, он генерирует только записи по регистрам УСН. Проводки формируют документы списания или выдачи наличных. Регистры УСН не являются Книгой доходов и расходов, они формируются программой как промежуточный этап. В дальнейшем программа исходя из данных регистров формирует саму КУДИР. Когда мы выплачиваем аванс, он попадает в КУДИР как расход УСН, но принять к вычету мы его можем только после начисления зарплаты. Зарплата и НДФЛ в свою очередь отразятся в КУДИР как расходы, учитываемые в налоговой базе, только после фактической оплаты.

Закрываем месяц

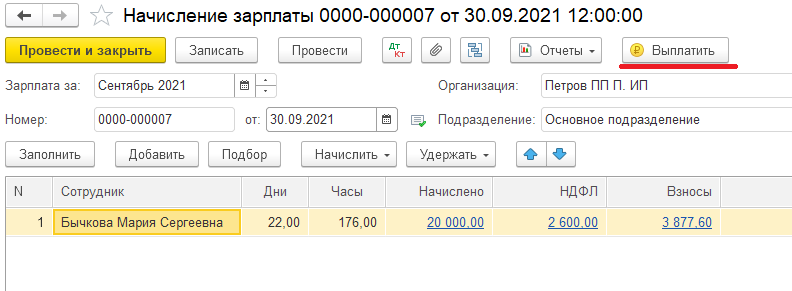

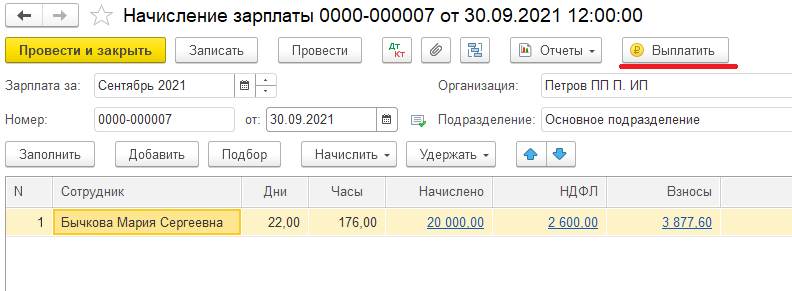

Последним календарным днем каждого месяца создаем и проводим документ «Начисление заработной платы». По кнопке «Заполнить» документ автоматически подтягивает сотрудников, суммы зарплаты, НДФЛ и взносы (рис. 4).

Как только провели документ, программа сформирует проводки по начисленной зарплате, удержанному НДФЛ, начисленным страховым взносам, а также записи по регистрам УСН, в том числе регистр Книги доходов и расходов, на основании которого программа вносит данные в КУДИР о принятии авансового платежа к расходам, учитываемым при исчислении налоговой базы.

Окончательно рассчитываем сотрудников

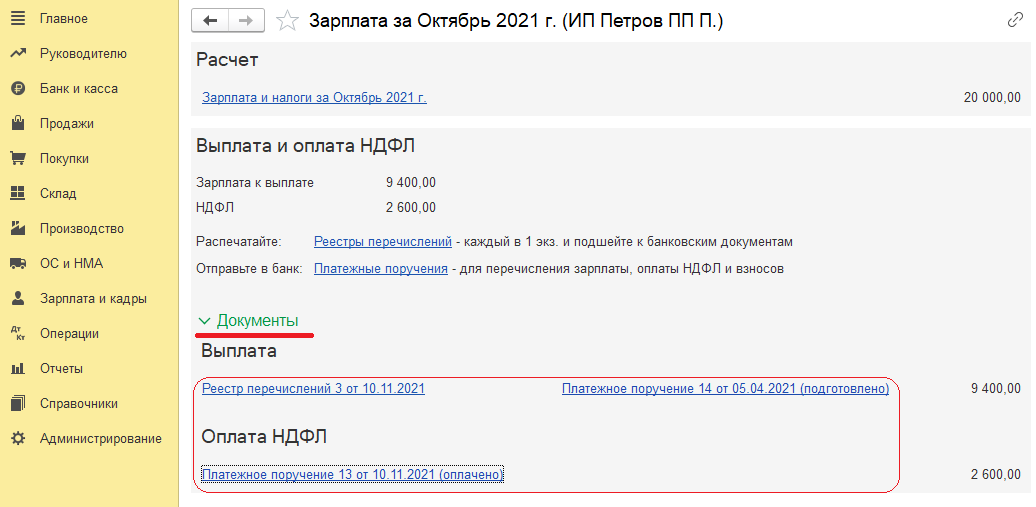

Документы на выплату зарплаты и уплату НДФЛ можно создать автоматически по кнопке «Выплатить» в документе «Начисление зарплаты».

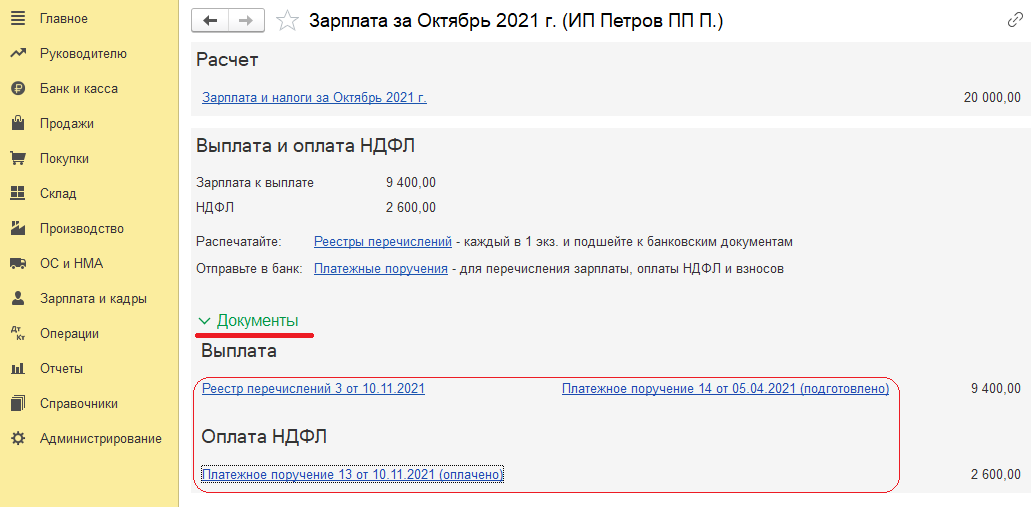

В открывшейся форме «Зарплата» раскройте блок «Документы», затем разверните ссылку «Документы» (рис. 5). Дальше порядок действий зависит от того, как выдаем ЗП – через банк или кассу.

Если оплачиваем через банк: по ссылке «Реестр перечислений» откройте документ «Ведомость в банк», нажмите «Оплатить». Автоматически получите документ «Списание с расчетного счета».

Если оплачиваем через кассу: по ссылке «Платежная ведомость» откройте «Ведомость в кассу», по ссылке «Выдача наличных» создайте документ.

Переводим агентский НДФЛ

Чтобы оплатить начисленный НДФЛ, в форме «Зарплата» в разделе «Оплата НДФЛ» выбираем ссылку «Платежное поручение». В открывшемся документе внизу по ссылке «Ввести документ списания с расчетного счета» создаем документ списания.

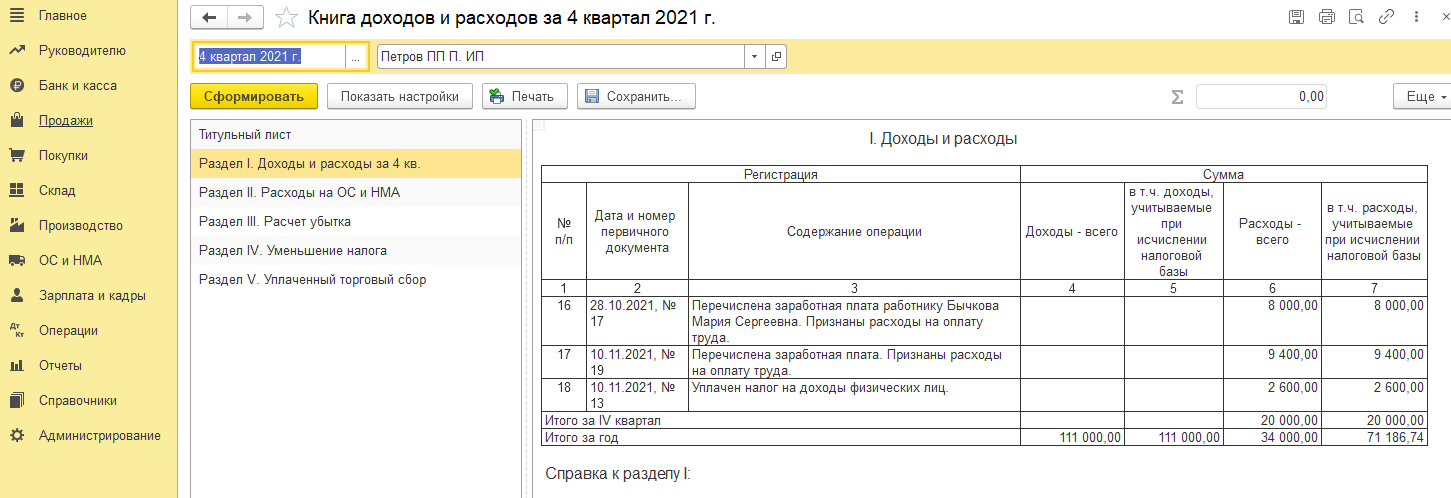

Формируем Книгу учета

Перед тем, как сформировать КУДИР, запустите операцию «Закрытие месяца».

В разделе «Отчет» – «Книга доходов и расходов УСН» сформируйте непосредственно КУДИР (рис. 6). В разделе «Доходы и расходы» Книги, в графе «Расходы, учитываемые при исчислении налоговой базы», будут фигурировать проведенные оплаты труда.

Как заполнять КУДиР в 2021 году: правила и примеры, бланк, инструкция

При любой системе налогообложения (кроме спецрежима для самозанятых) каждый ИП должен заполнять КУДиР. Она нужна для начисления налогов. Ее требуют инспекторы при проверках. Как вести книгу учета доходов и расходов? Как не допустить «популярных» ошибок? Ответы на эти и другие вопросы в нашей статье.

КУДиР: что это такое простыми словами

Книга учета доходов и расходов (КУДиР) — это журнал, в котором индивидуальный предприниматель фиксирует полученные и потраченные суммы.

Для чего нужно вести такую книгу? Во-первых, чтобы ИП мог посчитать облагаемую базу, величину налога и заполнить декларацию. Во-вторых, чтобы у сотрудников ИФНС была возможность проверить правильность указанных расчетов.

Форма (бланк) КУДиР в 2021 году

Для каждой системы налогообложения разработана своя форма. Бланки приведены в следующих документах:

Правила ведения КУДиР

Информация о доходах и расходах заносится в книгу нарастающим итогом в течение налогового периода. Когда он закончится, добавлять новые записи нельзя. С начала нового налогового периода необходимо вести новую книгу.

Заполнять КУДиР можно вручную, а можно — на компьютере. Во втором случае по окончании налогового периода книгу следует распечатать. Четких правил о том, как это сделать, не существует. На практике предприниматели чаще всего используют одностороннюю печать.

КУДиР (как рукописная, так и распечатанная) должна быть пронумерована и прошнурована. На последней странице полагается указать общее количество страниц, поставить подпись и печать ИП (при ее наличии).

Раньше книгу учета доходов и расходов полагалось заверить в ИФНС. Но в отношении КУДиР по «упрощенке» и ПСН эта норма давно не действует. Что касается книг по основной системе и ЕСХН, то их по-прежнему требуется заверить в инспекции: рукописную — до начала заполнения, распечатанную — по окончании налогового периода.

Как заполнять книгу доходов и расходов: пошаговая инструкция

Шаг 1. Перед началом очередного налогового периода купить бланк КУДиР, заполнить титульный лист, пронумеровать и прошнуровать страницы, указать их количество, поставить личную подпись ИП и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить рукописную книгу в налоговой.

Альтернативный вариант (для всех налоговых режимов) — подготовить бланк для электронного заполнения КУДиР.

Шаг 2. Все доходы и расходы отражать в строгом соответствии с первичными документами. Придерживаться хронологического порядка.

Шаг 3. Если в КУДиР обнаружена ошибка, ее нужно зачеркнуть, внести верную запись и сделать пометку «Исправленному верить». Рядом поставить текущую дату, подпись ИП и печать (при наличии).

Шаг 4. По окончании налогового периода прекратить записи.

Шаг 5 (для ИП, ведущих книгу при помощи компьютера). Распечатать КУДиР, страницы пронумеровать и прошнуровать, указать их количество, поставить подпись предпринимателя и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить распечатанную книгу в налоговой.

Как заполнить КУДиР на УСН «Доходы»

При упрощенной системе с объектом «доходы» ИП суммирует выручку, полученную в отчетном (налоговом) периоде. Полученную цифру умножает на ставку налога: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 6%, свыше 150 млн руб. (или более 100 человек) — 8%. Доходы учитывают кассовым методом, то есть в момент поступления денег на счет или в кассу.

Предприниматели, выбравшие данный объект налогообложения, заполняют три раздела КУДиР: I, IV и V.

Раздел I (образец заполнения)

В него следует занести информацию по выручке. Отражать нужно только доходы, которые включены в облагаемую базу по УСН.

I. Доходы и расходы

Графу 5 можно не заполнять. Исключением являются случаи, когда ИП получил из бюджета и израсходовал средства, предназначенные для создания дополнительных рабочих мест и поддержку субъектов малого предпринимательства. Такие суммы нужно указать в графе 5.

Справка к разделу I не заполняется.

Раздел IV

Здесь показывают суммы, на которые ИП уменьшает единый «упрощенный» налог в соответствии с пунктом 3.1 статьи 346.21 НК РФ. Это страховые взносы, пособия по временной нетрудоспособности за первые 3 дня болезни работника, платежи по договорам добровольного личного страхования.

Напомним, что ИП с наемными работниками вправе уменьшить налог (авансовый платеж по нему) не более чем на 50%. Предприниматель без наемного персонала — на всю сумму без ограничений. Если в текущем календарном году у ИП были сотрудники, но он их уволил, то уменьшить налог на взносы в полном объеме можно в следующем году (письмо Минфина от 27.03.20 № 03-11-11/24497; см. « ИП на УСН‑6% уволил всех работников: с какого периода можно учесть взносы «за себя» без ограничений?»).

Раздел V

В него заносят величину торгового сбора, на которую ИП уменьшил единый «упрощенный» налог. В настоящее время торговый сбор введен только в Москве. Следовательно, данный раздел предназначен только для столичных налогоплательщиков.

Как заполнить КУДиР на УСН «Доходы минус расходы»

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно.

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Как заполнить КУДиР на ОСНО

В пункте 13 порядка (утв. приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.02) сказано, что ИП на основной системе должны отражать доходы и расходы в КУДиР кассовым методом. То есть делать записи о доходах, когда деньги поступили на счет или в кассу, о расходах — когда средства фактически заплачены контрагенту.

Однако, Высший арбитражный суд в свое время признал, что данное правило противоречит Налоговому кодексу. Дело в том, что ИП формирует затраты (профессиональный вычет) по тем же правилам, что и организации — плательщики налога на прибыль (подп. 1 п. 1 ст. 221 НК РФ). А у последних есть выбор — применять кассовый метод, либо метод начисления. Значит, подобный выбор должен быть и у предпринимателей на ОСНО (решение ВАС от 08.10.10 № ВАС-9939/10).

Несмотря на это ИП, как правило при заполнении КУДиР используют именно кассовый метод.

Если предприниматель на основной системе занимается несколькими видами бизнеса, он ведет одну книгу. Но операции, относящиеся к разным направлениям деятельности, учитывает раздельно.

Типичные ошибки в КУДиР

Назовем три самых «популярных» недочета.

Первый — если покупатель расплачивается картой, нередко происходит двойное отражение одного и того же дохода в КУДиР. А именно: сначала — по кассовому отчету, потом — по банковской выписке.

Второй — ИП-«упрощенщик» отражает в одной строке сумму расхода и относящийся к ней входной НДС. На самом деле стоимость товара (работы, услуги) и НДС необходимо показывать в разных строках, ведь они упомянуты в разных подпунктах пункта 1 статьи 346.16 НК РФ.

Третий — в перечне доходов в книге указаны суммы, которые не включаются в облагаемую базу. Примеры — ИП внес на счет личные средства, ИФНС перевела на счет излишне уплаченные налоги и проч.

Недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

Как отразить зарплату в КУДИР в 1С:Бухгалтерии 8?

Налогоплательщики на УСН, выбравшие объект налогообложения «доходы минус расходы», вправе учитывать в расходах зарплату сотрудников. Суммы нужно отразить в Книге учета доходов и расходов.

Когда оплата труда отражается в КУДИР

В расходы на оплату труда налогоплательщики на УСН включают различные начисления сотрудникам, которые регламентированы ст. 255 НК. Поскольку при УСН применяется кассовый метод признания доходов и расходов, оплата труда учитывается только после ее выплаты (п. 2 ст. 346.17 НК).

Удержанный НДФЛ учитывается в расходах только после того, как зарплата будет выплачена, а также после уплаты в бюджет самого налога.

Что требуется настроить в 1С:Бухгалтерии 8

Работодатель может вести учет зарплаты в 1С:Бухгалтерии 8 ред. 3.0. Кроме того, он может загружать в нее информацию из другой программы.

Выбор варианта нужно указать в меню «Зарплата и кадры», далее пройти в «Настройки зарплаты», выбрать блок «Общие настройки» и поставить переключатель в соответствующее положение:

Ниже есть гиперссылка «Порядок учета зарплаты» — здесь пользователь выбирает способ отражения в бухгалтерском учете (по умолчанию или создать новый), а также указывает сроки выплаты аванса (и его %) и окончательной зарплаты.

В меню «Главное» в разделе «План счетов» нужно проверить в настройках, какой переключатель установлен в блоке «Учет расчетов с персоналом». При этом возможны два варианта:

Как проводится аванс по зарплате

Для этого нужно создать документ «Ведомость в банк»/«Ведомость в кассу», а также документ «Списание с расчетного счета»/«Выдача наличных».

Для этого пользователь заходит в меню «Зарплата и кадры» и там оформляет ведомости в банк или кассу. При нажатии кнопки «Заполнить» автоматически заполняется таблица. Затем из этой ведомости можно создать документ на списание или выдачу наличных. По окончании заполнения документ нужно провести и закрыть.

На основании ведомости не формируются проводки, она нужна для генерации записей по регистрам УСН. А корреспонденция составляется через документы по списанию или по выдаче наличных.

Регистры УСН — это не КУДИР, это своего рода промежуточные документы. Затем 1С на основании этих регистров заполняет саму КУДИР.

При выплате аванса сумма попадает в КУДИР в качестве расхода УСН, но ее нужно принять к учету только после начисления зарплаты. Оплата труда и НДФЛ указываются в КУДИР в качестве расходов, которые учитываются в налоговой базе, но только после фактической оплаты.

Как закрыть месяц

Месяц закрывается последним календарным днем. Нужно создать и провести документ «Начисление заработной платы». Автоматически заполнить документ работниками, размерами зарплаты, НДФЛ и взносами можно через кнопку «Заполнить».

После проведения документа 1С формирует проводки по начисленной зарплате, удержанному налогу, начисленным страхвзносам. Кроме того, формируются записи в регистрах УСН и КУДИР.

Как окончательно рассчитать работников

По кнопке «Выплатить» в документе «Начисление заработной платы» формируются документы на выплату зарплаты и уплату НДФЛ. Когда откроется новая форма «Зарплата», пользователь входит в блок «Документы» и разворачивает одноименную гиперссылку.

Далее пользователь действует в зависимости от того, как выплачивается зарплата:

Как перевести агентский НДФЛ

Для оплаты удержанного НДФЛ в разделе «Зарплата» в блоке «Оплата НДФЛ» выбирается гиперссылка «Платежное поручение». При открытии документа внизу по гиперссылке «Ввести документ списания с расчетного счета» создается документ на списание.

Как сформировать КУДИР

Перед заполнением КУДИР нужно запустить операцию «Закрытие месяца».

Далее в разделе «Отчет» выбирается «Книга доходов и расходов УСН». В ее разделе «Доходы и расходы» в поле «Расходы, учитываемые при исчислении налоговой базы», указываются проведенные зарплаты.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Книга учета доходов и расходов для УСН в 2020 и 2021 году

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Регистрация

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы