как перебросить аванс с одного договора на другой

Расчеты по НДС при зачете полученного аванса по другому договору

Порядок принятия к вычету «авансового» НДС

В соответствии с условиями договора покупатель может выполнять полную или частичную предоплату за товары (работы, услуги), имущественные права.

Согласно подпункту 2 пункта 1 статьи 167 НК РФ на день получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав возникает момент определения налоговой базы по НДС, а налоговая база определяется исходя из суммы полученной оплаты с учетом налога (п. 1 ст. 154 НК РФ).

При получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи164 НК РФ (п. 1 ст. 168 НК РФ).

На сумму полученной предоплаты продавец должен выставить покупателю счет-фактуру не позднее пяти календарных дней (п. 3 ст. 168 НК РФ).

1С:ИТС

Более подробно о правилах оформления счета-фактуры на аванс см. статью «Счет-фактура на аванс» в справочнике «Налог на добавленную стоимость» в разделе «Налоги и взносы».

Счета-фактуры на полученный аванс регистрируются налогоплательщиком в книге продаж (п. 2 Правил ведения книги продаж, утв. Постановлением № 1137).

НДС, исчисленный с суммы предоплаты, продавец может принять к налоговому вычету с даты отгрузки соответствующих товаров (работ, услуг, имущественных прав) принимается к вычету (п. 8 ст. 171 НК РФ). При этом вычет сумм НДС производится в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной предоплаты согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ).

Для заявления налогового вычета выставленный при получении предоплаты счет-фактура на аванс регистрируется продавцом в книге покупок на сумму НДС, подлежащую вычету (п. 2 Правил ведения книги покупок, утв. Постановлением № 1137).

Кроме того, НДС, исчисленный и уплаченный продавцом в бюджет с сумм предоплаты, может быть предъявлен к налоговому вычету в случае изменения условий или расторжения договора и возврата соответствующих сумм авансовых платежей (абз. 2 п. 5 ст. 171 НК РФ). Такой вычет производится после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Ключевым условием заявления вычета при расторжении договора (изменении условий договора) является возврат авансовых платежей. При этом нормы ГК РФ предусматривают различные способы прекращения обязательств по возврату. В пункте 23 Постановления Пленума ВАС РФ от 30.05.2014 № 33 указано, что продавец не может быть лишен предусмотренного абзацем 2 пункта 5 статьи 171 НК РФ права на вычет суммы НДС, ранее исчисленной и уплаченной в бюджет на основании подпункта 2 пункта 1 статьи 167 НК РФ при получении авансовых платежей, в случае изменения условий либо расторжения соответствующего договора, если возврат платежей производится в неденежной форме.

Однако Минфин России считает правомерным заявление налогового вычета в случае изменения условий или расторжения договора без фактического возврата авансовых платежей только в некоторых случаях, например, если возврат аванса осуществлен зачетом встречного однородного требования (письма от 01.04.2014 № 03-07-РЗ/1444, от 11.09.2012 № 03-07-08/268). В иных случаях, например, при заключении с покупателем соглашения о новации долга в заемное обязательство (письмо Минфина России от 01.04.2014 № 03-07-РЗ/14444), при списании по истечении строка исковой давности сумм невостребованной кредиторской задолженности (письмо Минфина России от 07.12.2012 № 03-03-06/1/635), такой вычет неправомерен.

Также вычет неправомерен, если денежные средства при расторжении договора (изменений условий договора) зачтены в счет оказания услуг по другому договору с тем же покупателем (заказчиком). Вместе с тем, на основании пункта 8 статьи 171 и пункта 6 статьи 172 НК РФ вычет исчисленной с предоплаты суммы налога может быть произведен с даты отгрузки товаров (работ, услуг, имущественных прав) по другому договору (письма Минфина России от 18.07.2016 № 03-07-11/41972, от 14.10.2015 № 03-07-11/58845, от 01.04.2014 № 03-07-РЗ/14444).

1С:ИТС

Подробнее о принятии к вычету «авансового» НДС см. статью «Вычет НДС при возврате аванса» в справочнике «Налог на добавленную стоимость» в разделе «Налоги и взносы».

Вычет НДС при зачете аванса в счет другого договора в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок отражения расчетов по НДС при получении предоплаты за поставку товаров, в т. ч. начисления налога и регистрации счета-фактуры, а также заявления налоговых вычетов при зачете суммы поступившей предоплаты в счет предоплаты про другому договору в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега» (поставщик) заключила с организаций ООО «Торговый дом» (покупатель) договоры на поставку мебели: Договор № 581 от 03.07.2016 на поставку корпусной мебели; Договор № 692 от 01.08.2016 на поставку мягкой мебели.

Организация ООО «ТФ-Мега»:

Последовательность операций приведена в таблице 1.

Получение аванса от покупателя и учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

В соответствии с пунктом 1 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры покупателю на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Счет-фактура документа Счет-фактура выданный пользователь может перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счет-фактура

Данные

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения)

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения)

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения)

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения)

Прочерки (п. 4 Правил заполнения)

В результате проведения документа Счет-фактура выданный будет сформирована следующая бухгалтерская проводка:

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, которые не являются посредниками (экспедиторами, застройщиками), не должны вести журнал учета полученных и выставленных счетов-фактур (в соответствии с Федеральным законом от 21.07.2014 № 238-ФЗ), и в документе Счет-фактура выданный в строке Сумма указано, что суммы для регистрации в журнале учета равны нулю, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Зачет аванса в счет предоплаты по другому договору

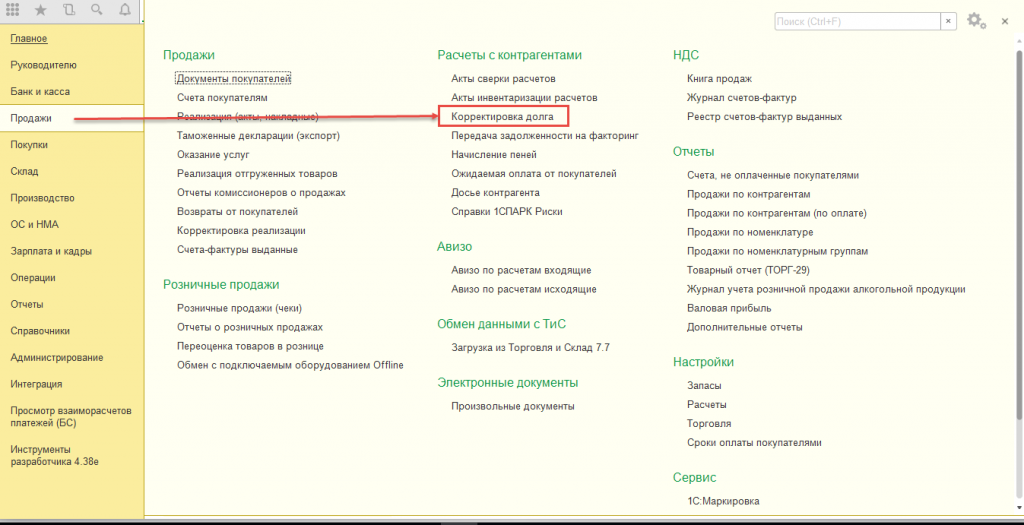

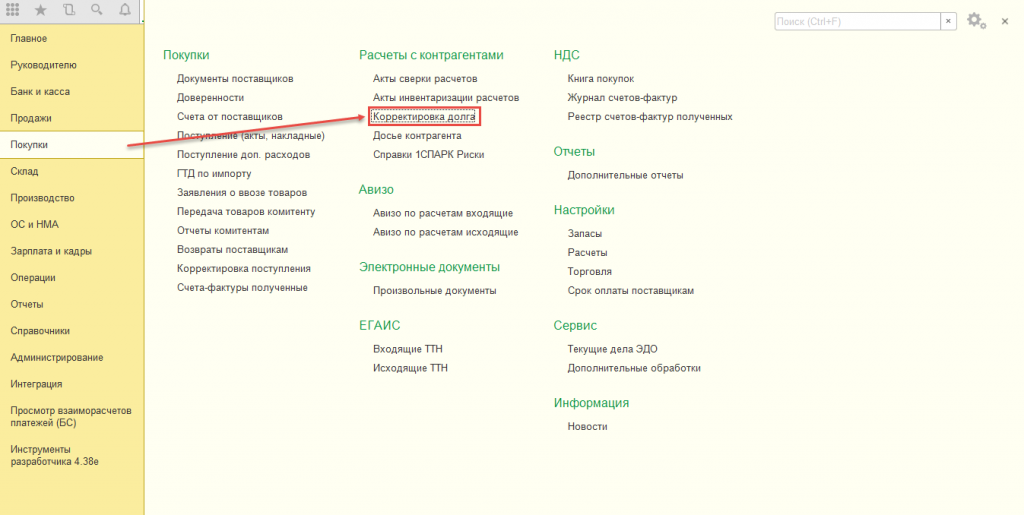

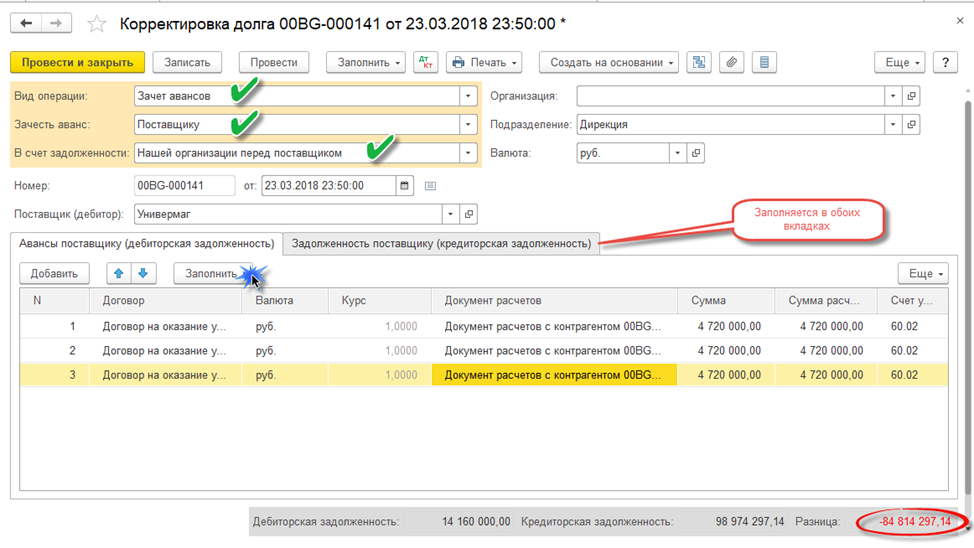

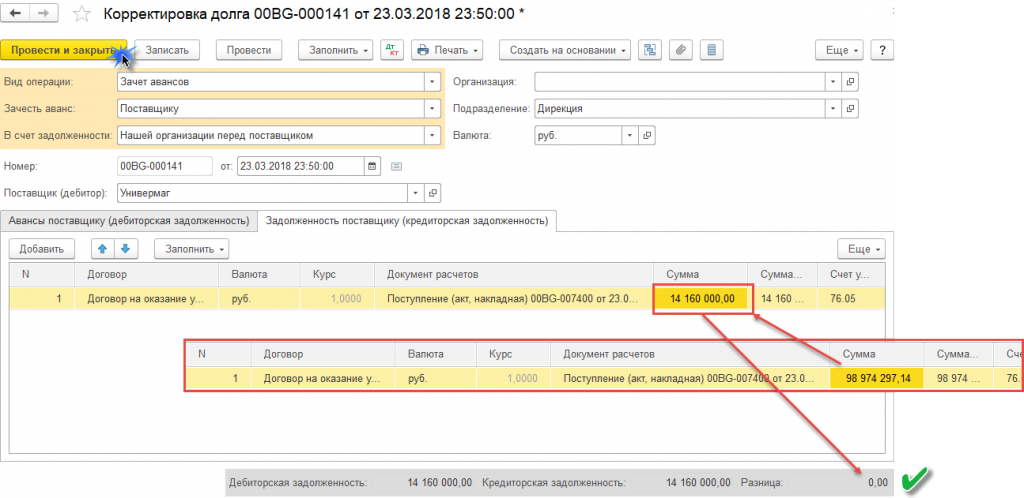

Регистрация операции 2.1 «Зачет полученного аванса в счет предоплаты по другому договору» (см. таблицу 1 Примера) производится с помощью документа Корректировка долга. В документе Корректировка долга указываются следующие значения:

Поле

Данные

«Покупатель (кредитор)» и «Новый покупатель»

Сведения о покупателе, по согласованию с которым производится зачет предоплаты, внесенной по одному договору, в счет оплаты по другому договору

В табличной части документа указываются реквизиты договоров и сумма засчитываемой предоплаты.

После проведения документа формируются бухгалтерские проводки:

Согласно пункту 5 статьи 171 НК РФ продавец имеет право на налоговый вычет суммы НДС, исчисленной и уплаченной в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей.

В данном случае Договор № 581 от 03.07.2016 на поставку корпусной мебели расторгнут, однако сумма полученной предварительной оплаты не возвращена покупателю, а зачтена в счет предоплаты по Договору № 692 от 01.08.2016 на поставку мягкой мебели.

По мнению Минфина России, в отсутствии возврата соответствующей суммы предоплаты вычет суммы НДС по расторгнутому договору неправомерен.

В то же время, суммы НДС, исчисленные продавцом с суммы предварительной оплаты, могут быть предъявлены к налоговому вычету на основании пункта 8 статьи 171 и пункта 6 статьи 172 НК РФ после отгрузки товаров по другому договору (письма Минфина России от 18.07.2016 № 03-07-11/41972, от 14.10.2015 № 03-07-11/58845, от 14.10.2014 № 03-07-РЗ/14444).

Отгрузка товаров

В результате проведения документа будут сформированы бухгалтерские проводки:

Кроме того, будет внесена запись в регистр накопления НДС продажи. На основании записей этого регистра формируется книга продаж за III квартал 2016 года.

Также будет внесена запись в регистр Раздельный учет, если налогоплательщик ведет раздельный учет, и в настройках программы установлены флаги для значений:

Для создания счета-фактуры на отгруженные покупателю товары (операция 3.5 «Оформление счета-фактуры на отгруженные товары») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Реализация товаров и услуг. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Реализация (акт, накладная). При этом в поле Код вида операции будет указано значение 01, которое соответствует отгрузке (передаче) или приобретению товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Согласно подпункту «з» пункта 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137, в строке 5 счета-фактуры должны указываться реквизиты платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. При этом при получении предоплаты с применением безденежной формы расчетов в этой строке должен ставиться прочерк.

При выставлении счета-фактуры на отгруженные товары, в счет предоплаты которых был зачтен аванс, ранее полученный по другому договору, необходимость заполнения строки 5 неочевидна. С одной стороны, сумма зачтенной предоплаты была перечислена на основании платежно-расчетного документа, с другой стороны, предоплата в счет отгрузки данных товаров образовалась в результате зачета денежных средств по расторгнутому договору в счет отгрузки товаров по другому договору.

В соответствии с пунктом 2 статьи 169 НК РФ отсутствие такой информации в любом случае не является существенной ошибкой, но при желании продавец может добавить в документ Счет-фактура выданный реквизиты платежно-расчетного документа.

По кнопке Печать можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

В результате проведения документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о выданном счете-фактуре.

Если продавец дополнительно вносил в документ Счет-фактура выданный сведения о платежно-расчетном документе, то будет также сформирована дополнительная запись в регистре накопления НДС Продажи.

Формирование записей книги покупок

Суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг) подлежат налоговому вычету с даты отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий) (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

Автоматическое заполнение документа производится по кнопке Заполнить. На закладке Полученные авансы будут отражены сведения о поступивших суммах предоплаты и суммах НДС, исчисленный ранее с сумм полученных авансов и зачтенных в счет отгрузки товаров, хотя и по другому договору.

В результате проведения документа Формирование записей книги покупок вносится запись в регистр бухгалтерии:

Таким образом, в книгу продаж за III квартал 2016 года будут внесены регистрационные записи по счетам-фактурам:

Строка Раздела 3 декларации по НДС

Данные

Налоговая база в размере 275 000 руб. и сумма НДС, начисленная при реализации товаров, в размере 49 500 руб. (275 000 руб. х 18%)

Налоговая база в размере 330 400 руб. и сумма НДС, исчисленная с полученной предварительной оплаты, в размере 50 400 руб. (330 400 руб. х 18/118)

Сумма НДС, исчисленная с суммы полученной предоплаты, и предъявленная к вычету, в размере 49 500 руб.

Сведения из книги покупок и книги продаж будут отражены в Разделах 8 и 9 налоговой декларации по НДС за III квартал 2016 года.

Корректировка долга в 1С 8.3 Бухгалтерия: проведение взаимозачета

Любая организация может иметь задолженность перед другим предприятием. Это нередкая практика, которая легко решается, если за этим следить. Стоит отметить, что такой долг можно погашать не только деньгами. Оплатой по задолженности могут выступать какие-нибудь услуги, которые предоставляет организация. При помощи программы 1С 8.3 Бухгалтерия можно выполнять взаимозачет между организациями и договорами по задолженностям.

Проведение взаимозачета между организациями

Чтобы лучше разобраться в этом вопросе, следует привести простой пример. Одна компания «А» купила у другой фирмы «Б» офисные кресла на сумму в районе 10 тысяч рублей. Чтобы погасить часть долга по этой сумме, организация «А» предоставляет свои услуги по стрижке газона совершенно другой компании «В», но у двух фирм «Б» и «В» один владелец.

В рамках этого примера следует составить договор на третье лицо в программе 1С 8.3 Бухгалтерия. Значением реквизита «За счет задолженности» будет являться «Третьего лица перед нашей организацией». После этого следует указать сразу двух контрагентов, которые участвуют в данном договоре. Это будет поставщик и третье юридическое лицо.

Теперь необходимо заполнить поля в программе. Поле, которое является реквизитом для «Поставщик (кредитор)», необходимо заполнить названием фирмы-кредитора. Это организация, с которой выполняется взаимозачет. Тоже необходимо выполнить с реквизитом «Третье лицо (дебитор)».

Следующим шагом является заполнение в ручном или автоматическом режиме данных в специальной таблице. Появятся вкладки, которые будут отображать информацию по кредиторской и дебиторской задолженности. Автоматическое заполнение выполняется при помощи кнопки «Заполнить», где необходимо выбрать единственный пункт меню. Теперь каждая вкладка заполниться отдельно друг от друга. Стоит отметить, что они имеют одинаковые интерфейсы.

Взаимозачет между договорами имеет похожую процедуру. Единственным отличием является наличие сразу двух контрагентов, для которых необходимо заполнять требуемые поля. После всех выполненных манипуляций получится создать документ «Корректировка долга». С его помощью можно также выполнять списание безнадежных долгов, зачисление авансов, перенос задолженности и многое другое.

Проведение взаимозачета между договорами

Можно взять пример, который был представлен выше. Только в данный момент будут использоваться только две стороны. Одна компания приобрела вещей на определенную сумму и часть долга погасила при помощи собственных услуг.

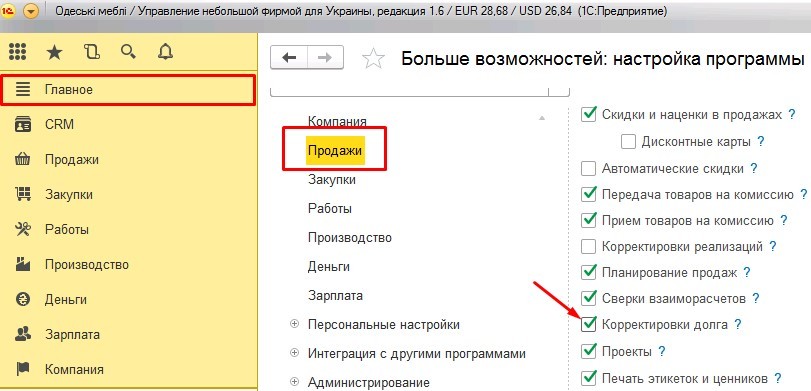

В данной ситуации необходимо создать акт взаимозачета. Для этого следует найти в главном меню программы 1С 8.3 пункт «Продажи».

в зависимости от того, какая сторона имеет долг, где следует выбрать пункт «Корректировка долга».

Если до этого выполнялись различные манипуляции по корректировке документов, то откроется последний созданный файл. Необходимо создать новый документ. Важно выбрать правильный тип операции. В нашем случае выполняется взаимозачет с одной только организацией. Использоваться будут разные договора для поставки и оказания услуг. Для этого следует выбрать «Зачет задолженности».

Теперь следует выполнить следующие шаги:

Первая вкладка будет отвечать за тот товар, который был приобретен в магазине. Также там будет предоставлена общая сумма задолженности. Во второй вкладке будет предоставлена информация об предоставленных услугах в качестве погашения долга. Обе суммы будут отличаться и программа это посчитает. Внизу окна будет отображаться разница. Теперь можно выполнять необходимые корректировки для выполнения дальнейшей проводки по взаимозачету.

Перенос задолженности на другой договор

Взаимозачет может осуществляться в рублях. Чтобы все выполнялось корректно, можно выполнять данную операцию не только в российской валюте, но и в условных единицах. Для этого достаточно установить флажок напротив «Расчеты в условных единицах». Тоже касается и иностранной валюты.

Перенос задолженности с одного договора на другой выполняется после выполнения корректировки документа. Корректировка долга может выполняться при помощи:

Взаимозачет может выполняться следующим образом:

Предварительная корректировка с помощью 1С 8.3: Бухгалтерия необходима в некоторых случаях:

Теперь следует перейти непосредственно к переносу задолженности на другой договор. К нему прибегают в том случае, когда необходимо перенести долг с одного контрагента на другой. Для этого следует перейти в главное меню и выбрать пункт «Продажи», где следует установить галочку напротив «Корректировка долга». Далее необходимо придерживаться следующей инструкции:

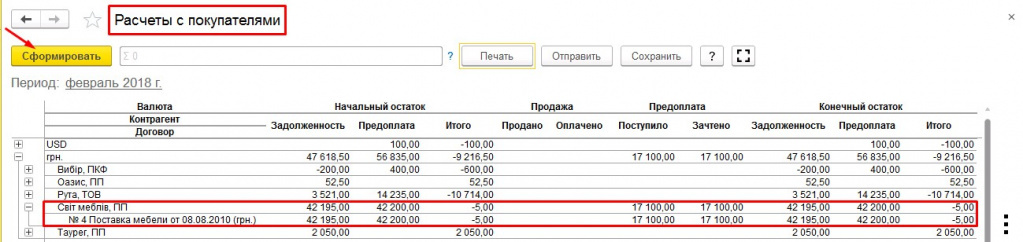

Проверить результат корректировки можно, сделав акт сверки.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Перенос аванса с одного контрагента на другого

Вопрос задал Елена Т.

Ответственный за ответ: Мария Демашева (★9.73/10)

День добрый, подскажите правильно ли проводим перенос аванса с одного контрагента на другого контрагента.

Сформировали документ Корректировка долга и перенесли Авансы покупателя. Далее при регистрации Счетов-Фактур на аванс у нас формируется авансовая счет фактура по новому контрагенту. Верно ли это? Ведь фактически по этой сумме уже была сформирована счет-фактура на аванс по старому контрагенту.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (13)

Новая СФ не должна формировать. Проверьте, пожалуйста, алгоритм отражения корректировки.

Используется документ Корректировка долга вид операции Перенос задолженности.

Еще один СФ на аванс при этом в 1С БП 3.0 выписывать не требуется.

Посмотрите, пожалуйста, материал по теме

Мария, утро доброе. Все сделали точно как вы описали. Когда мы переносим авансы с одного договора на другой у одного контрагента, все так и проводится, как вы описали.

29 марта создаем документ Корректировка долга — перенос задолженности — авансы покупателя.

Покупатель — Контраент1

Новый покупатель — Контрагент2

И далее заполняем сумму, которую переносим.

Далее — формируем за март СФ на аванс — создается СФ на аванс от 29 марта контрагент — Контрагент2, документ-основание Корректировка долга от 29 марта, содержание услуги — предварительная оплата.

Далее при формировании книги покупок во вкладке Полученные авансы по покупателю Контрагент1 создается запись Возврат аванса.

сформировались проводки Д68.02 К76.АВ по Контрагенту1

и проводка Д76.АВ К68.02 по Контрагенту2.

По 76.АВ прошел перенос с Контрагента1 на Контрагента2, но сформировалась новая СФ на аванс.

Логически все верно, потому что Контрагент1 ликвидируется и письмом или допсоглашением мы переносим авансы на Контрагента2.

Спасибо за уточнение. По вашей ситуации еще уточните, пожалуйста, дата получения исходного аванса от Контрагента 1, который переносится.

Авансы от Контрагента1 были получены в 2018 году. Это депозит, бухгалтер выделяет депозит по отдельному договору. Мы переносим авансы по депозитному договору.

Ок, поняла. Спасибо.

Депозит, который сейчас переносите, был учтен в К 62.02 или К 76?

У нас учитывается на 62.02

Ок, поняла.

Еще раз протестирую ваш пример в своей базе. Некоторое время на это понадобится.

Пример смоделировала. Такое поведение программы подтверждаю.

У нас с вами ситуация немного отличается от той, что дается по ссылкам.

Там перенос аванса с договора на договор у одного контрагента. И результат, который дается в обсуждении, в 1С именно такой (нет нового СФ на аванс и нет зачета аванса пока аванс не зачтен).

В вашем случае перенос с договора на договор у разных контрагентов. И 1С отрабатывает по-другому при таком варианте.

По методологии. Здесь есть разные мнения о том, как такие операции отражать.

Например, в Письме Минфина РФ от 12.11.2012 N 03-07-11/482 изложена такая позиция.

НДС с авансов подлежит вычету с даты оказания услуг лицу, получившему права требования на такие услуги.

Еще один аргумент п. 23 Постановления Пленума ВАС РФ от 30.05.2014 N 33.

Т.е. можно сделать вывод о том, что еще один «новый» СФ на аванс формировать не следует и вычет НДС с авансов в момент перевода долга производить также не надо.

Поэтому Вам надо определиться с вашей позицией — тот вариант, что в автоматическом режиме срабатывает в 1С или по вышеуказанному письму.

Если по письму, то СФ на аванс не формировать, запись из документа Формирование записей книги покупок удалять до тех пор, пока не будут оказаны услуги новому контрагенту №2.

И по ситуации, если сумма существенная и есть сомнения, как отразить в учете, то дополнительно посоветоваться с аудиторами или написать запрос в ФНС/Минфин.

Разработчикам на эту тему написала. Будет ответ — дополнительно сообщу.