как перевести ипотеку в другой банк под меньший процент

Выгодно ли рефинансировать ипотеку?

Простыми словами, рефинансирование — это погашение старого кредита или нескольких кредитов сразу одним новым на более выгодных условиях.

Например, в СберБанке можно рефинансировать ипотеку другого банка по более низкой ставке, если вы выплачиваете её не меньше полугода без просрочек. Однако делать это стоит только в том случае, когда это действительно выгодно.

Планируя рефинансирование ипотеки, учитывайте также, что рефинансировать можно и на более длительный срок, тем самым снизив платежную нагрузку. В Сбербанке при рефинансировании ипотеки стороннего банка можно также получить дополнительную сумму на личные цели и вдобавок рефинансировать другие кредиты (потребительские или автокредиты), что позволит не только сэкономить на платежах, но сделать обслуживание удобным.

Считаем выгоду рефинансирования и отвечаем на популярные вопросы вместе с главным аналитиком Сбербанка Михаилом Матовниковым.

Если ваша текущая ставка не больше чем на 1,5 процентных пункта превышает текущую ставку рефинансирования — скорее всего, вам это не выгодно.

Также посчитайте и сопоставьте расходы с возможной экономией — в том числе время, ведь процесс может занять более 30 дней.

На ДомКлик есть ипотечный калькулятор — он наглядно покажет, каким будет ежемесячный платеж. Это поможет решить, выгодно ли вам рефинансировать ипотеку.

Считаем на примерах

Например, вы купили квартиру стоимостью 5 млн рублей. У вас был первоначальный взнос 1 млн рублей, еще 4 млн вы взяли в ипотеку под 11% в другом банке. Срок кредита — 15 лет. Ежемесячный платеж — 45 464 рубля. Если вы рефинансируете ипотеку в Сбербанке и снизите ставку до 8,5%, ежемесячный платеж снизится и составит 39 400 рублей. В месяц вы сэкономите 6 064 рубля, в год — 72 768.

Другой пример. Остаток вашего долга по ипотеке под 9,5% составляет 1,5 млн рублей. Снижение ставки при рефинансировании на 1% снизит ваш ежемесячный платеж на 800 рублей. Экономия на переплате процентов за весь срок составит 30 000.

При этом расходы на оформление рефинансирования со страхованием жизни обойдутся в 21 000 рублей. Общая выгода составит всего 9 000 рублей.

Сколько времени занимает рефинансирование ипотеки

Если рефинансирование выгодно, вам нужно будет пройти следующие шаги:

Банк рассматривает вашу онлайн-заявку

Собираете документы на недвижимость и по рефинансируемым кредитам

Банк рассматривает документы на недвижимость и по рефинансируемым кредитам

Получаете кредит на рефинансирование и погашаете «старую» ипотеку

Росреестр снимает обременение с недвижимости

Росреестр регистрирует ипотеку в пользу СберБанка

Расходы при рефинансировании ипотеки

Помните о дополнительных расходах, связанных с процедурой рефинансирования:

При рефинансировании ипотеки в СберБанке вы посещаете офис банка только один раз для подписания кредитной документации, а зарегистрировать снятие обременения предыдущим кредитором и залог в пользу Сбербанка можно одновременно, подав в Росрееестр заявление о снятии обременения в пользу предыдущего кредитора вместе с подписанным договором ипотеки (залога) в пользу СберБанка.

Какие требования к заемщику при рефинансировании

Как правило, требования при рефинансировании к заемщику у банков очень похожи. У Сбербанка они следующие:

Можно ли рефинансировать действующую ипотеку в СберБанке

Можно ли рефинансировать ипотеку сначала в одном банке, а потом на более выгодных условиях — в другом

С помощью кредита СберБанка «Рефинансирование ипотеки» можно рефинансировать:

Ипотечный кредит, предоставленный иной кредитной организацией, на цели:

СберБанк не ограничивает количество предыдущих рефинансирований (перекредитований) по ипотечному кредиту. Главное, чтобы первичный кредит/займ в рамках рефинансируемой ипотеки был предоставлен на цели приобретения или строительства недвижимости.

Как рефинансировать ипотеку

И сэкономить 2 700 000 рублей

В июле 2015 года я купила квартиру в ипотеку и обязалась выплачивать 14,75% годовых в течение 25 лет.

За два года я выплатила всего 20 тысяч рублей из основного долга и отдала банку целых 640 тысяч рублей процентов.

Чтобы платить меньше, я сделала рефинансирование: взяла в другом банке кредит по сниженной ставке и погасила за его счет ипотеку. Теперь я плачу 9,75% и экономлю 2 700 000 рублей. Расскажу, как у меня это получилось.

При рефинансировании я взаимодействовала с двумя банками. Чтобы не сбить вас с толку, я называю банк, в котором брала ипотеку, «старым» банком, а тот, в котором рефинансировала кредит, — «новым».

Что нужно, чтобы рефинансировать ипотеку

Это долгий процесс, но если все делать по плану, то уже через пару месяцев можно будет платить меньше.

Найти подходящий банк

У меня была цель снизить ставку по ипотеке минимум на 2 процентных пункта. Срок я хотела оставить прежним, чтобы уменьшить ежемесячный платеж.

Подходящий банк искала в интернете. Открывала сайты, переходила в разделы с рефинансированием ипотеки и сравнивала размеры, сроки и валюту кредита.

Чтобы привлечь клиентов, банки пишут «от 9,25%», «от 10%», «от 10,5%». На практике оказалось, что кредит по такой ставке дадут только тем, кто просит мало, вернет быстро, получает зарплату на карту этого же банка, а еще застрахует жизнь и квартиру. Я не соответствовала этим требованиям, и никаких супервыгодных ставок мне не дали.

Узнать примерную ставку для моих условий я смогла с помощью ипотечного калькулятора. Такой есть на сайте почти каждого банка.

Условия одного из банков меня устроили: от меня требовали подтвердить доход справкой 2- НДФЛ и застраховать жизнь, а взамен я могла получить ипотеку под 9,75% вместо нынешних 14,75%.

Подать заявку

Заявка на рефинансирование ипотеки — это резюме заемщика. Банк как бы знакомится с клиентом, оценивает его доход и кредитную историю и решает, дать в долг или нет.

Правильно заполненная заявка — это 80% успеха. Важно было подтвердить, что я соответствую требованиям банка, способна выплатить кредит и в целом надежный клиент.

В отличие от обычной ипотеки при рефинансировании новый банк еще проверяет, как я выполняла обязательства перед старым банком. Если бы были просрочки по платежам или несвоевременные выплаты страховки, мне бы отказали.

Банк попросил прислать копии документов для проверки:

Через восемь дней мне позвонили из службы проверки заемщиков и задали уточняющие вопросы: где и кем я работаю, какой у меня стаж и зарплата, попросили номер телефона моего руководителя или отдела кадров.

Так банк проверил достоверность информации и убедился, что у меня хватит зарплаты и что в ближайшее время я не попаду под сокращение. На следующий день мне одобрили кредит.

Собрать документы на недвижимость

Документы на недвижимость нужны, чтобы банк проверил квартиру, которую берет в залог. Банк интересует, не занижена ли стоимость квартиры, не рухнут ли стены дома через неделю и действительно ли это квартира клиента.

Когда я просто брала ипотеку, эти документы предоставил банку продавец квартиры. При рефинансировании это моя обязанность.

Чтобы доказать ценность квартиры, я заказала ее оценку. Обратилась в компанию, которую посоветовал банк. Оценщик сфотографировал комнаты, подъезд и двор. За услугу я заплатила 2500 рублей. Отчет готовили два дня.

Пока готовили отчет, я собрала остальные документы:

Чаще всего расходы на рефинансирование достигают 35—50 тысяч рублей. Они идут на сбор документов, переоформление кредита и страховки, оплату государственных пошлин. Мне повезло со страховкой: как раз заканчивалось действие предыдущего договора и я просто заключила новый. Часть документов на квартиру находилась дома, а недостающие мне бесплатно выдали в старом банке, паспортном столе и расчетном центре.

Выкупить квартиру у старого банка

Проверив квартиру, новый банк приготовился выкупить ее у старого. На этом этапе происходит само рефинансирование: клиент подписывает документы по свежему кредиту, а новый банк погашает долг перед старым банком.

Я пришла в новый банк и подписала документы. Потом сообщила старому банку, что хочу выкупить у них квартиру, и уточнила свою задолженность, затем передала реквизиты для зачисления в новый банк.

Пока я собирала документы, старый банк продолжал ежедневно начислять проценты по ипотеке. 8 августа, в день полного досрочного погашения, по кредиту вместе с процентами набежало 2 159 168 рублей 59 копеек. У нового банка я просила только 2 155 625 рублей 10 копеек. Разницу 3543,49 Р пришлось доплатить самой.

Я не знала, что эти деньги надо класть на специальный счет, и положила их на карту, с которой банк списывал платежи по ипотеке. 8 августа банк увидел, что денег на специальном счете не хватает, и не провел досрочное погашение. За 24 часа банк начислил мне еще 708 рублей процентов. Утром 9 августа я пришла в офис банка, перевела недостающую сумму и погасила ипотеку.

Снять и наложить обременение

При ипотеке квартира считается моей собственностью с обременением. Я могу жить в ней, делать текущий и капитальный ремонт. Однако сделать перепланировку, сдать в аренду, подарить другому человеку или продать без письменного согласия банка нельзя. Это и есть обременение, или залог.

Мне нужно было забрать квартиру из залога у старого банка и передать в залог новому. В старый банк я написала заявление с просьбой выдать закладную с отметкой об исполнении обязательств. Пока закладная не перешла от старого банка к новому, кредит является необеспеченным и по нему может действовать повышенная процентная ставка. Таким образом банк стимулирует заемщика быстрее решить вопрос с документами. Обычно банк готовит закладную месяц, но я получила документ через две недели.

Как изменились условия по кредиту

Рефинансирование ипотеки в 2021 году. Полный гайд

Рефинансирование – это инструмент привлечения клиентов для банков и возможность перезаключить договор и сэкономить для заемщиков. Разбираемся во всех тонкостях рефинансирования ипотеки и отвечаем на самые популярные вопросы, которые возникают при ее оформлении.

Что такое рефинансирование

Рефинансирование (его часто называют перекредитованием) – это банковская услуга, которая позволяет погасить текущий кредит за счет получения нового кредита. Срок кредита при рефинансировании такой же, как при обычной ипотеке – от 1 до 30 лет.

Рефинансировать можно практически все основные виды кредитов (за исключением микрокредитов в МФО):

Рефинансирование ипотеки можно провести в своем банке, либо с переходом в другой. Последний вариант более востребован. Банки не хотят терять деньги, снижая собственную ставку, поэтому редко соглашаются на рефинансирование своих кредитов.

Если желания переходить в другой банк нет, сначала лучше подать заявление с просьбой о снижении процентной ставки по ипотеке в «свою» организацию – это более легкая в оформлении услуга, которая дает тот же эффект, что и рефинансирование. Ответ на прошение должен поступить в пределах 30 дней.

Что дает рефинансирование ипотеки

Как посчитать экономию от рефинансирования

Выгоду от рефинансирования ипотеки можно посчитать через онлайн-калькулятор. Для этого нужно сделать следующее:

В январе 2018 года семья Петровых оформила ипотеку суммой 5 млн руб. на 15 лет под 10,5% годовых. Спустя 2 года Петровы захотели рефинансировать свой кредит на оставшиеся 13 лет под 7,9%.

Задолженность Петровых по ипотеке на январь 2020 года составила 4,7 млн руб. Узнаем экономию от рефинансирования, дважды рассчитав кредит (по старой ставке и ставке рефинансирования) и определив разницу в переплате

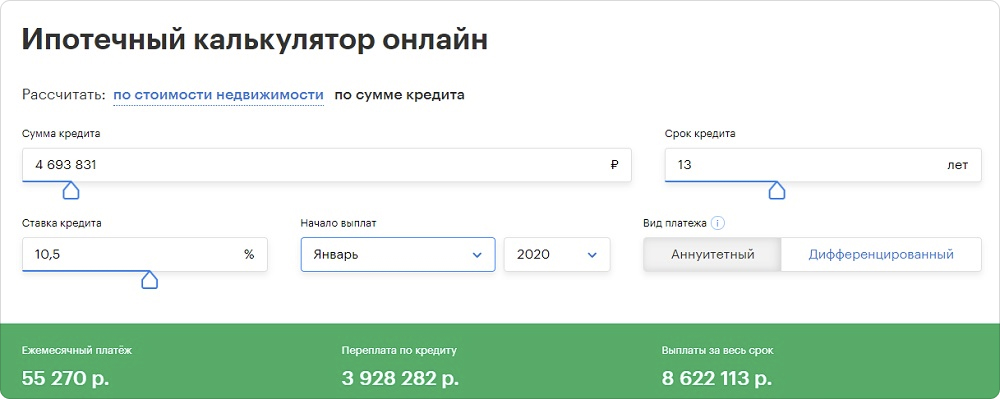

Сначала рассчитаем ипотеку на 13 лет по старой ставке 10,5% годовых

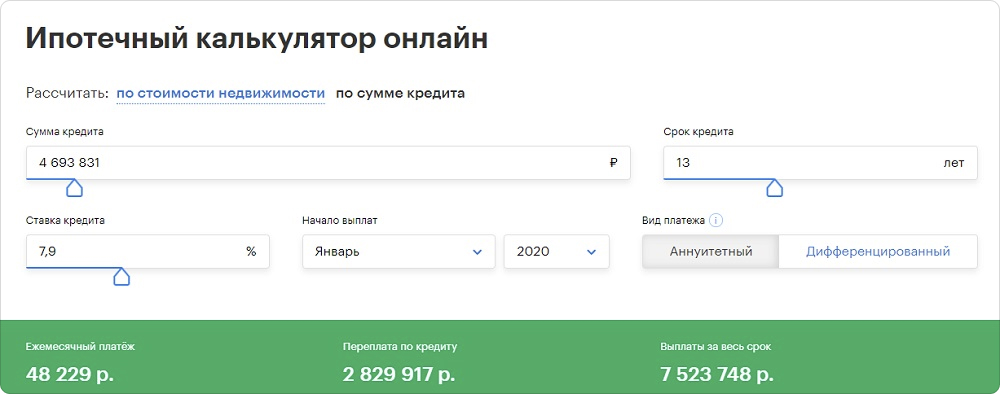

Потом рассчитываем кредит на те же 13 лет, но с учетом рефинансирования под 7,9%

Теперь осталось только сравнить переплату в обоих случаях и посчитать, сколько в итоге удалось сэкономить при рефинансировании:

Старый кредит

Рефинансирование

Сколько осталось выплачивать кредит

Рефинансировав ипотеку через 2 года после оформления, Петровы сэкономили на переплате банку 3 928 282 – 2 829 917 = 1 098 365 руб. за счет снижения ставки. Сумма ежемесячного платежа сократилась на 55 270 – 48 229 = 7 041 руб.

Когда лучше рефинансировать кредит

Если говорить об экономии, то рефинансирование актуально на ранних сроках ипотеки. Когда кредит оформлен давно и основной долг уже выплачен на 50% и больше, выгода от перекредитования существенно снижается.

Если разница между ставкой по текущему кредиту и ставками рефинансирования в банках достигает 1,5-2% и больше – самое время подумать о перекредитовании.

Идеальное время для оформления рефинансирования – когда в стране снижаются ипотечные ставки. Чтобы не упустить этот момент, нужно следить за ситуацией на рынке через информационные и аналитические ресурсы – например, читать наш новостной раздел и telegram-канал.

При выборе момента на рефинансирования не помешает мониторинг прогнозов по ключевой ставке ЦБ. При снижении этого показателя ипотека в стране тоже дешевеет.

Как выбрать банк для рефинансирования

Важное условие при выборе банка – это поиск программы с выгодной ставкой рефинансирования. Чем она ниже текущей ставки по кредиту, тем больше получится сэкономить – а это одна из главных причин перекредитования.

Программы рефинансирования могут меняться в зависимости от ситуации на ипотечном рынке, появляться и пропадать в тех или иных банках – не только в крупных. Отслеживать их можно на специальных ресурсах.

Выбирая банк для рефинансирования, не лишним будет обратить внимание на качество и удобство обслуживания – есть ли приложение для оплаты кредита, работают ли рядом с домом банкоматы. От этого зависит комфорт при оплате кредита, ведь он оформляется на долгий срок.

Как рефинансировать ипотеку

Процедура рефинансирования в текущем банке и с переходом в новый примерно одинаковая. В первом случае она чуть проще за счет меньшей бумажной волокиты. При переходе в другой банк нужно предварительно уведомить об этом текущего кредитора и уточнить, можно ли будет погасить таким образом ссуду досрочно.

Рефинансирование оформляется пошагово за четыре этапа:

В двух словах рефинансирование проходит так – заемщик выбирает другой банк (или программу в «своем» банке), получает новый кредит и этими деньгами погашает свой текущий долг. Дальше останется только выплачивать рефинансированный кредит на новых условиях.

Какие документы нужны для рефинансирования ипотеки

На заемщика/поручителей

– военный билет для мужчин младше 27 лет

– подтверждение занятости (заверенная копия трудовой книжки, трудовой договор, электронная выписка из ПФР вместе с 2-НДФЛ)

По рефинансируемому кредиту

– справка или выписка по рефинансируемому кредиту

– справка об остатке ссудной задолженности по рефинансируемому кредиту с начисленными процентами

– справка о наличии/отсутствии текущей просроченной задолженности и просроченной задолженности в течение последних 12 месяцев

По объекту недвижимости

– договор купли-продажи (уступки прав требования при ДДУ)

– выписка из Единого государственного реестра недвижимости (ЕГРН)

– отчет об оценке квартиры

– технический паспорт/поэтажный план и экспликация жилого помещения из БТИ (для частного дома, либо квартиры с неузаконенной перепланировкой)

– подтверждение оплаты квартиры (выписка со счета, расписка)

Прочие

– заявление на рефинансирование

– справка о реквизитах (при рефинансировании в другом банке)

– брачный договор и нотариально удостоверенное согласие супруга(и) на передачу недвижимости в залог

– разрешение органов опеки и попечительства (если недвижимость приобреталась за счет средств материнского капитала)

Сколько времени занимает рефинансирование

В среднем на рефинансирование ипотеки в другом банке уходит 1-2 месяца. Без перехода к новому кредитору можно управиться за 1 месяц и меньше.

До 5 дней банк может рассматривать заявку, затем следует продолжительный период сбора документов – это может занять 7-14 дней в зависимости от того, какие дополнительные бумаги будут запрошены. Еще 2-3 дня понадобится для получения кредита на рефинансирование и оплату старой ипотеки. До 10 дней уйдет на снятие обременения с жилья и регистрацию ипотеки в Росреестре.

Какие расходы могут быть при рефинансировании

Перекредитование в подавляющем большинстве банков является бесплатной услугой, не требующей оплаты комиссий. Однако определенные расходы при рефинансировании заемщику все же придется понести. В большинстве своем они касаются оплаты страховки, затрат при сборе документов, госпошлин.

Примерный список возможных расходов при рефинансировании ипотеки выглядит так:

Расходы

Примерная стоимость

Страхование жизни и здоровья заемщика, объекта залога

7 000–30 000 руб. за год

Повышенная ставка с момента выдачи кредита до регистрации залога (1-2 месяца)

Оценка стоимости недвижимости

Госпошлина за регистрацию прав залогодержателя на нового кредитора в Росреестре

Государственная регистрация ипотеки в Росреестре

Нередко банки предлагают внести «единовременный платеж» в размере 2-3% от суммы рефинансируемого кредита. Без него процентную ставку могут повысить на 1,5-2%, поэтому чаще всего заемщики соглашаются на такие условия. При рефинансировании «свежей» ипотеки (в первые 1-3 года) эти расходы, вероятно, окупятся, но все же лучше заблаговременно сопоставлять затраты с выгодой.

Средняя сумма расходов заемщика при рефинансировании ипотеки составляет 40-50 тыс. рублей. Точно подсчитать затраты трудно – они зависят от условий кредита, площади квартиры, требуемого пакета документов и других переменных факторов.

Как часто можно рефинансировать ипотеку

В законе никаких ограничений нет. Заемщик может рефинансировать ипотеку столько раз, сколько посчитает нужным. Но терроризировать банки при малейшем изменении ставки не стоит – велик риск получить бессрочный отказ, к тому же услуга нередко занимает больше 30 дней и влечет для заемщика расходы около 40-50 тыс. рублей.

Оформленные заявки на рефинансирование не отражаются в кредитной истории, но там появятся запросы каждого банка, куда они направлялись – это следует иметь в виду.

Какие требования предъявляет банк при рефинансировании

Банки учитывают те же нюансы, что и при оформлении новой ипотеки. Чтобы получить одобрение на рефинансирование, заемщик должен быть добросовестным и подходить под внутренние критерии организации.

Основные требования банков к заемщикам при рефинансировании:

Банки могут предъявлять особые требования к передаваемой в залог недвижимости. Например, устанавливать требования к расположению, году постройки и типу здания – даже к внутренней планировке. Информацию об этом лучше уточнять на сайте банка или при визите в отделение.

Отдельные требования выставляются к кредиту, который требуется рефинансировать. Обычно устанавливаются жесткие лимиты по размеру кредита (минимальная сумма от 0,3-1 млн рублей, максимальная – не более 80-85% от стоимости залоговой недвижимости).

Может ли банк отказать в рефинансировании

Банки имеют право отказать в рефинансировании на любом этапе до подписания договора – при подаче предварительной заявки, сборе документов. Причины обычно указывают в официальном ответе заемщику.

Поводом отказать в услуге может стать темное пятно на репутации заемщика; кредитору может не понравиться какой-то документ; даже расположение дома и стоимость недвижимости имеет значение. Иногда кредит не подходит под внутренние требования банка.

Чаще всего банки отказывают в рефинансировании, если:

Срок действия отрицательного решения банка зависит от внутреннего регламента – в среднем до 2-3 месяцев. После этого можно попробовать оформить рефинансирование снова, предварительно устранив причины, которые привели к отказу в прошлый раз. Если заемщик совсем не подходит под условия, отказ в рефинансировании могут назначить бессрочно.

Есть ли особенности рефинансирования ипотеки по ДДУ

Да, так как рефинансировании банки требуют от заемщиков документы о собственности на недвижимость. При покупке строящегося жилья по 214-ФЗ для дольщика это право еще не наступило, поэтому кредитору предоставляется право требования по договору долевого участия (ДДУ) – в этом и состоит главная особенность рефинансирования при долевом участии.

При рефинансировании ипотеки с долевым участием потребуется оформить залог дважды. Сначала потребуется залог права требования по ДДУ, а после сдачи объекта и оформления собственности он будет переоформлен в залог недвижимости.

Для рефинансирования объект должен быть аккредитован банком по ипотеке. Если новостройка не числится в списках кредитора, добиться одобрения рефинансирования ипотеки будет непросто.

Скорее всего банк потребует не один, а два отчета с подтверждением рыночной стоимости объекта залога (жилья): сначала прав требования на этапе строительства, а после ввода объекта в эксплуатацию – уже готового жилья.

Можно ли рефинансировать ипотеку с материнским капиталом

Да, но на практике при оформлении рефинансирования с материнским капиталом могут возникнуть трудности – о них мы писали в рубрике «Вопрос-ответ». В частности, для перекредитования нужно получить согласие на смену залогодержателя недвижимости от органов опеки и попечительства.

Спорным также является требование ПФР о выделении ребенку доли в квартире, купленной за счет маткапитала. Сделать это нужно в течение 6 месяцев с момента закрытия ипотеки.

Так как рефинансирование предполагает погашение первоначального кредита, это потребует выделение доли ребенку. Банк может отказаться брать такую недвижимость в залог, чтобы не связываться с органами опеки в случае невыплаты.

Как я рефинансировала ипотеку дистанционно

В конце 2020 года на волне пандемии банки снизили ставки до рекордных значений. А мне как раз нужно было рефинансировать ипотеку.

В процессе рефинансирования я все время общалась с менеджером через мессенджер, в новый банк пришла только на сделку. Однако в старый банк мне пришлось сходить дважды.

Ниже я подробно расскажу, как и что я делала, какие документы подавала и сколько денег потратила.

Рефинансирование: как посчитать выгоду и выбрать момент

Затем ставки по ипотеке начали снижаться. Сразу рефинансировать ипотеку нельзя: по правилам первые полгода заемщик не может уходить в другой банк. Потом я все никак не могла решиться: для рефинансирования нужно собраться и потратить деньги и время. Ставки тем временем продолжали падать. В конце 2020 года я поняла, что дальше откладывать некуда.

Рефинансирование — это оформление нового кредита под более низкий процент в другом банке. Новый банк погашает кредит заемщика в старом банке, а дальше заемщик платит уже новому банку. Если рефинансировать кредит на ранних сроках, можно сэкономить на переплате по процентам.

Выгоду от рефинансирования можно посчитать с помощью онлайн-калькулятора Т—Ж :

Но были и другие причины рефинансировать кредит именно в этот момент.

Страхование. Для ипотеки я по требованию банка каждый год страховала жизнь и имущество. Без страхования ставка увеличивалась на 0,5%. В феврале 2021 года мне нужно было бы продлевать страховку и платить 8500 Р : 7000 Р за страхование жизни и здоровья и 1250 Р за имущество. А при рефинансировании в новом банке тоже нужно оформлять страховки: старые не подойдут, потому что по ним страховые выплаты получает другой банк.

Вычеты. Если рефинансироваться в декабре, то с января уже можно платить новому банку. Я получаю налоговый вычет за покупку квартиры, поэтому рефинансироваться в конце года мне было очень удобно. Можно взять из старого банка справки для оформления налогового вычета — возврата части стоимости квартиры и уплаченных процентов по ипотеке за 2020 год. А в следующем году уже надо будет брать эти справки только в новом банке.

Минимальное количество личных визитов. Из-за пандемии все перешли на удаленный формат работы, поэтому можно было выслать документы в банки почтой и через «Вотсап». А в новый банк прийти только один раз — в день сделки. Правда, в старый банк мне пришлось все-таки сходить несколько раз.