как перейти на уплату ежемесячных авансовых платежей по налогу на прибыль

Переход на ежемесячные авансовые платежи по налогу на прибыль с начала года

Правила оплаты налога на прибыль предполагают внесение авансовых платежей. Выполнять эту процедуру должны все плательщики налога без исключения, независимо от масштабов деятельности и объема выручки.

Из статьи вы узнаете:

Нормативное регулирование

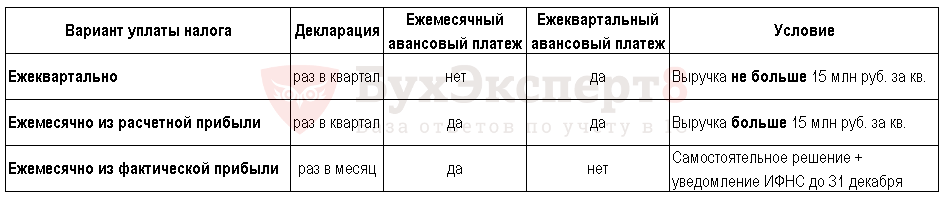

Существуют 3 варианта уплаты авансовых платежей по налогу на прибыль (ст. 286 НК РФ):

Периодичность расчета с бюджетом по авансам по налогу на прибыль следующая (п. 7 ст. 6.1, ст. 287 НК РФ):

При попадании крайнего срока уплаты на выходной, он переносится на ближайший за ним рабочий день.

Получите понятные самоучители 2021 по 1С бесплатно:

Вариант ежемесячных авансов по фактической прибыли можно рекомендовать при сезонности выручки. В этом случае может быть невыгодно уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущих кварталов — с пиками продаж.

«Фактическая» — означает, что в НУ считают доходы, расходы и финансовый результат именно за текущий отчетный период. Затем определяют сумму налога и уплачивают ее в бюджет ежемесячно.

Организация утрачивает право на ежеквартальное перечисление авансов и обязана перечислять ежемесячные авансовые платежи исходя из прибыли, полученной в предыдущем квартале, если (пп. 2, 3 ст. 286 НК РФ):

Уведомлять налоговиков о переходе на авансы, рассчитываемые исходя из расчетной прибыли, закон не требует.

Таким образом, порядок уплаты авансовых платежей и сдачи декларации по налогу на прибыль выглядит так:

Организация на ОСНО исчисляет и уплачивает ежеквартальные авансовые платежи по налогу на прибыль. В текущем году она получила доходы от реализации, учитываемые в НУ:

За период с января по сентябрь выручка от основной деятельности в среднем не превышала 15 млн руб. за квартал, поэтому Организация платила ежеквартальные авансовые платежи по налогу на прибыль. В декларации по налогу на прибыль за 9 месяцев не был отражен расчет ежемесячных авансовых платежей на 4 квартал и на 1 квартал следующего года.

В 4 квартале выручка в среднем за квартал превысила лимит 15 млн руб.

С 1 квартала следующего года Организация обязана перейти на уплату ежемесячных авансовых платежей.

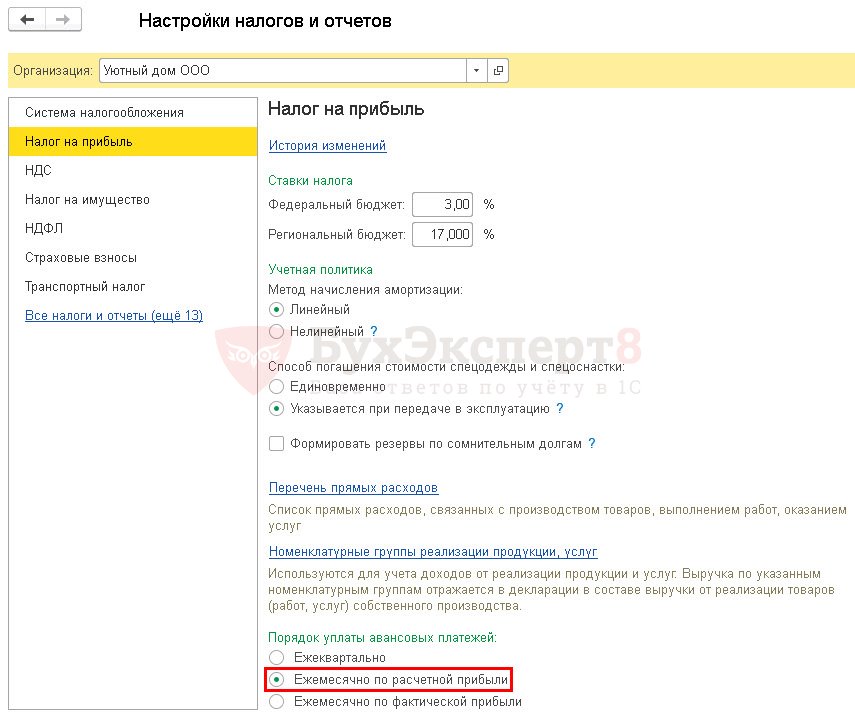

Учет в 1С

В нашем примере за 9 месяцев превышения по выручке не было, поэтому Организация не рассчитывала ежемесячные авансовые платежи на следующие кварталы и не заполняла соответствующие строки в декларации по налогу на прибыль.

По результатам работы за 12 месяцев выручка в НУ превысила лимит — в среднем 15 млн. руб. в квартал. Поэтому Организация должна подать уточненную декларацию за 9 месяцев и заявить ежемесячные авансовые платежи по налогу на прибыль, подлежащие уплате в 1 квартале (Письма Минфина РФ от 24.12.2012 N 03-03-06/1/716, УФНС РФ по г. Москве от 28.05.2009 N 16-15/053914).

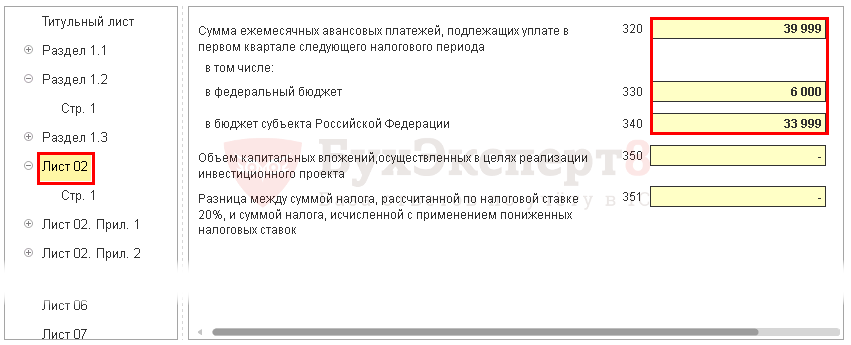

В декларации отражаются ежемесячные авансовые платежи, подлежащие уплате в 1 квартале следующего года. Эти строки заполняются только в налоговой декларации за 9 месяцев. Заполнение отчета следует начать с Листа 02. Данные заполняются вручную (ячейки желтого цвета).

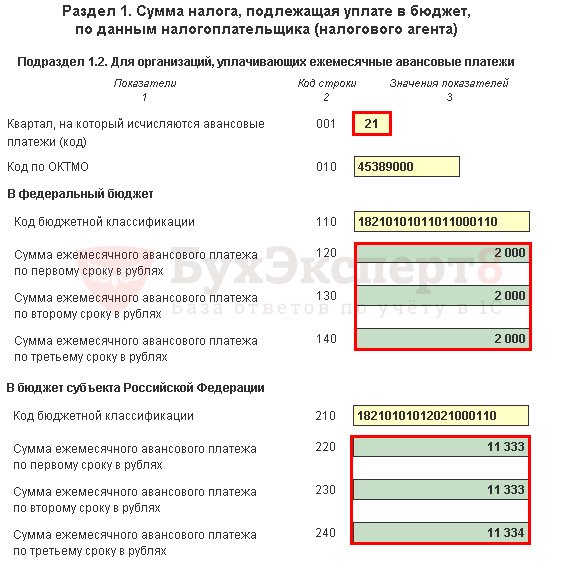

Раздел 1 Подраздел 1.2: PDF

Уточненка подается с кодом 21 (первый квартал) в Разделе 1 Подраздел 1.2.

Переходите на ежемесячную уплату авансовых платежей по налогу на прибыль, начиная с квартала, следующего за тем, по итогам которого было выявлено превышение среднего уровня доходов.

Суммы ежемесячных авансовых платежей на этот квартал должны быть отражены в декларации за период, в котором организация утратила право на поквартальную уплату налога (пп. 2, 3 ст. 286 НК РФ, Письмо Минфина РФ от 24.12.2012 N 03-03-06/1/716).

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 4,33 из 5)

Все комментарии (7)

Можно пояснить следующее: Почему надо подавать уточненную декларацию за 9 месяцев? Что-то я упускаю.

Ниже выдержка из статьи.

По результатам работы за 12 месяцев выручка в НУ превысила лимит — в среднем 15 млн. руб. в квартал. Поэтому Организация должна подать уточненную декларацию за 9 месяцев и заявить ежемесячные авансовые платежи по налогу на прибыль, подлежащие уплате в 1 квартале (Письма Минфина РФ от 24.12.2012 N 03-03-06/1/716, УФНС РФ по г. Москве от 28.05.2009 N 16-15/053914)

Здравствуйте! Уточненка нужна для того, чтобы отразить ежемесячные авансовые платежи, подлежащие уплате в 1 квартале следующего года. Больше ничего нового в декларации за 9 месяцев не добавляется — только информация, что будут ежемесячные авансовые платежи в следующем году. Логика такая — в 4 квартале потеряли право на ежеквартальные платежи, значит с 1 квартала следующего года должны платить ежемесячные авансовые платежи. А где эту информацию показать? В годовой декларации мы не заполняем ежемесячные авансовые на 1 квартал, потому что срок сдачи годовой декларации (28 марта) позже, чем мы должна заплатить первый ежемесячный платеж (28 января) за 1 квартал. Остается уточненка за 9 месяцев, поэтому ее и сдаем. На момент сдачи исходной декларации за 9 месяцев у нас не было обязанности платить ежемесячные авансовые платежи в 1 квартале и поэтому такую информацию мы не заполняли. Когда стали обязаны — сдали уточненку. Это же и в правилах заполнения декларации по налогу на прибыль написано и в письмах контролирующих органов.

Мария, эта уточненка за 9 месяцев не пройдет по форматно-логическому контролю, т.к. ежемесячные авансовые платежи в 1 квартале = авансовым платежам в 4 квартале и в декларации за 9 месяцев нельзя заполнить авансовые платежи на 1 квартал и поставить «0» по авансовым платежам на 4 квартал. На мой взгляд, для определения обязанности платить ежемес. авансовые платежи, выручка берется за 4 квартала, предшествующих подаваемой декларации. Если мы подаем декларацию за 1квартал, должны брать выручку 4,3,2,1 квартала предыдущего года.

Налог на прибыль: организации могут перейти на авансы по фактической прибыли или не вносить ежемесячные платежи

С 22 апреля компании на ОСНО могут в течение года перейти на уплату авансовых платежей по налогу на прибыль исходя из фактической прибыли или отказаться от ежемесячных авансовых платежей. Эти нововведения призваны облегчить работу организаций во время пандемии.

Переход на авансы по фактической прибыли до конца 2020 года

Как рассчитывать платежи

Организации, которые платят налог на прибыль ежеквартально и делают взносы в каждом месяце, могут в течение 2020 года перейти на уплату ежемесячных авансовых платежей по фактической прибыли (пп. 2.1 ст. 1 Федерального закона от 22.04.2020 № 121-ФЗ). Раньше переход был возможен только с 1 января следующего года.

Организации будут рассчитывать авансовые платежи исходя из фактической прибыли, исчисленной нарастающим итогом с 1 января 2020 года до окончания соответствующего месяца.

Если вы переходите на уплату авансов по фактической прибыли в апреле, то первым отчётным периодом станет январь–апрель, при переходе в мае — январь–май и так далее. Сумму платежа нужно уменьшить на ранее уплаченные в течение отчётного периода суммы налога.

Изменение порядка расчёта авансовых платежей отразите в учётной политике.

Когда и как уведомить налоговую

О переходе на уплату авансов по фактической прибыли нужно сообщить в налоговую. Для этого ФНС рекомендовала специальную форму (письмо ФНС от 22.04.2020 № СД-4-3/6802@).

Отправить уведомление можно и в электронном виде через операторов ЭДО. Но обратите внимание: в справочнике форматов документов на сайте ФНС сказано, что формат уведомления по авансам вступает в силу 4 мая. Это значит, что раньше налоговая документ в этом формате не примет.

Сроки уведомлений о переходе на уплату авансов по фактической прибыли

| Первый отчётный период | Срок уведомления |

|---|---|

| январь–апрель | 8 мая |

| январь–май | 20 мая |

| январь–июнь | 22 июня |

| январь–июль | 20 июля |

| январь–август | 20 августа |

| январь–сентябрь | 21 сентября |

| январь–октябрь | 20 октября |

| январь–ноябрь | 20 ноября |

| январь–декабрь | 21 декабря |

Освобождение от ежемесячных авансовых платежей по налогу на прибыль

С 22 апреля от ежемесячных авансовых платежей будут освобождены компании, у которых:

Эти организации смогут платить только по итогам каждого отчётного периода, то есть раз в квартал (п. 2 ст. 2 Федерального закона от 22.04.2020 № 121-ФЗ).

Чтобы понять, вправе ли вы отменить ежемесячные авансовые платежи, просуммируйте выручку от реализации за предыдущие четыре квартала и разделите на 4. Если совокупный доход от реализации не превышает 100 млн рублей и средняя выручка в каждом квартале не превышает 25 млн рублей, можете отменять платежи.

Если вы уже сдали налоговую декларацию за первый квартал 2020 года и заявили в ней ежемесячные авансы на второй квартал, рекомендуем подать уточняющую декларацию.

Подготовила Елизавета Кобрина, редактор-эксперт

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Авансовые платежи по налогу на прибыль: порядок и сроки уплаты

Автор: Ермошина Е. Л., эксперт информационно-справочной системы «Аюдар Инфо»

Согласно п. 2 ст. 286 НК РФ по итогам каждого налогового (отчетного) периода, если иное не предусмотрено указанной статьей НК РФ, налогоплательщики исчисляют сумму авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода.

Таким образом, платежи по налогу на прибыль организаций по окончании отчетного периода исчисляются по результатам хозяйственной деятельности и представляют собой налог в виде авансовых платежей, а их уплата является способом, обеспечивающим равномерное поступление налога в течение налогового периода (Письмо Минфина России от 08.11.2017 № 03-03-07/73398).

Далее на примерах рассмотрим алгоритм внесения этих авансовых платежей.

Способы внесения авансовых платежей

Итак, по итогам налогового периода (календарного года) уплачивается сам налог, а все платежи, которые вносятся в течение года, называются авансовыми.

Статья 286 НК РФ предусматривает три способа их уплаты (см. схему ниже).

Обозначим эти платежи таким образом:

АП – авансовые платежи по итогам отчетного периода;

ЕАП – ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода.

Отдельные категории налогоплательщиков, перечисленные в п. 3 данной статьи, уплачивают АП только раз в квартал по итогам I квартала, полугодия и девяти месяцев.

Остальные налогоплательщики, не указанные в названном пункте, перечисляют их одним из двух способов (по выбору):

АП по итогам I квартала, полугодия и девяти месяцев плюс ЕАП внутри каждого квартала;

АП исходя из фактически полученной прибыли. В этом случае отчетными периодами будут признаваться месяц, два месяца, три месяца и т. д. до окончания календарного года. (Не путать с ЕАП внутри квартала.)

Авансовые платежи раз в квартал

Перечень налогоплательщиков, которые уплачивают только квартальные АП по итогам отчетного периода (то есть за I квартал, полугодие, девять месяцев), содержится в п. 3 ст. 286 НК РФ.

К сведению: раз в квартал вносят АП организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, не превышали в среднем 15 млн руб. за каждый квартал.

В расчет принимается выручка от реализации товаров (работ, услуг) – как собственного производства, так и ранее приобретенных – и выручка от реализации имущественных прав (внереализационные доходы не учитываются). В показатель выручки не включаются суммы НДС и акцизов, предъявленные покупателям.

При этом в расчете участвуют все доходы от реализации товаров (работ, услуг, имущественных прав) за четыре предшествующих квартала (см. Письмо Минфина России от 18.02.2016 № 03-03-06/1/8988).

При определении предыдущих четырех кварталов необходимо учитывать последовательно идущие четыре квартала, предшествующие периоду, на который приходится срок представления соответствующей налоговой декларации (см. Письмо Минфина России от 21.09.2012 № 03-03-06/1/493). Например, если доходы от реализации за предыдущие четыре квартала (II, III и IV кварталы 2018 года и I квартал 2019 года) превысили в среднем 15 млн руб. за каждый квартал, то налогоплательщик вносит ежемесячные авансовые платежи начиная с II квартала 2019 года, отраженные в декларации по налогу на прибыль организаций за I квартал 2019 года.

Кроме того, только квартальные АП уплачивают следующие налогоплательщики (независимо от объема полученных доходов):

бюджетные учреждения (исключение – театры, музеи, библиотеки, концертные организации, являющиеся бюджетными учреждениями. Они не исчисляют и не вносят АП и представляют налоговую декларацию только по истечении налогового периода);

иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство;

НКО, не имеющие дохода от реализации товаров (работ, услуг);

участники простых или инвестиционных товариществ – в отношении доходов, получаемых ими от участия в этих товариществах;

инвесторы соглашений о разделе продукции – в части доходов, полученных от реализации указанных соглашений;

выгодоприобретатели по договорам доверительного управления.

К сведению: АП по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода (абз. 5 п. 1 ст. 287 НК РФ).

Таким образом, сумма квартального АП, которую организация должна уплатить в бюджет по итогам соответствующего отчетного периода (АПк доплате), рассчитывается как разница между суммами квартальных АП, исчисленных по итогам текущего отчетного периода (АПотчетный) и предыдущего отчетного периода (АПпредыдущий), то есть:

АПк доплате = АПотчетный – АПпредыдущий

АП по итогам отчетного периода вносятся не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Таким образом, в течение года организации заполняют налоговые декларации раз в три месяца, исходя из фактически полученной прибыли (в настоящее время применяются форма декларации и порядок ее заполнения, утв. Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@), и представляют их не позднее 28 апреля, 28 июля, 28 октября текущего налогового периода, в эти же сроки вносятся АП.

Пример 1.

Организация за предыдущие четыре квартала получила доходы от реализации, величина которых не превысила в среднем 15 млн руб. за каждый квартал. В связи с этим организация вносит квартальные АП.

Ставка налога равна 20%, в том числе в федеральный бюджет – 3%, в бюджет субъекта РФ – 17%.

Облагаемая база по налогу на прибыль в 2019 году составляла: за I квартал – 350 000 руб., за полугодие – 420 000 руб., за девять месяцев – 315 000 руб., за год – 560 000 руб.

В налоговых декларациях будут отражены следующие показатели (руб.):

Показатели листа 02 декларации

Код строки

I квартал

Полугодие

Девять месяцев

Налоговая база для исчисления налога

Сумма исчисленного налога – всего

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма налога к доплате:

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма налога к уменьшению:

– в федеральный бюджет

– в бюджет субъекта РФ

* Суммы начисленных АП за соответствующий отчетный (налоговый) период, указываемые по строкам 210 – 230 листа 02 декларации, переносятся из строк 180 – 200 декларации за предыдущий отчетный период.

** По итогам девяти месяцев у организации образовалась переплата в федеральный бюджет в сумме 3 150 руб., в бюджет субъекта РФ – 17 850 руб., которая может быть зачтена в счет уплаты налога на прибыль за налоговый период. Если налоговый орган на основании заявления организации произведет зачет, налоговые обязательства по сроку уплаты 28.04.2020 будут таковы:

в федеральный бюджет – 4 200 руб. (7 350 – 3 150);

в бюджет субъекта РФ – 23 800 руб. (41 650 – 17 850).

Ежемесячные авансовые платежи

Если организации не относятся к налогоплательщикам, перечисленным в п. 3 ст. 286 НК РФ, то они уплачивают авансовые платежи ежемесячно. Здесь возможны два варианта, выбор которого следует закрепить в учетной политике (Письмо Минфина России от 12.04.2012 № 03-03-06/1/196).

АП по итогам каждого отчетного периода плюс ЕАП в течение этого периода

Начнем с варианта, когда организация, ориентируясь на фактические показатели предыдущего квартала, вносит в бюджет ЕАП, затем по окончании отчетного периода уплачивает АП исходя из фактически полученной прибыли за отчетный период и с учетом ранее произведенных платежей.

При этом согласно абз. 2 – 5 п. 2 ст. 286 НК РФ сумма ЕАП равняется:

в I квартале – сумме ЕАП, подлежащей уплате в IV квартале предыдущего налогового периода;

в II квартале – 1/3 суммы АП по итогам I квартала;

в III квартале – 1/3 х (АП по итогам полугодия – АП по итогам I квартала);

в IV квартале – 1/3 х (АП по итогам девяти месяцев – АП по итогам полугодия).

Если рассчитанная таким образом сумма ЕАП отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются (абз. 6 п. 2 ст. 286 НК РФ).

ЕАП, подлежащие уплате в течение отчетного периода, вносятся в срок не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ). При этом по срокам уплаты они распределяются равными долями в размере 1/3 суммы платежа на квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, то остаток прибавляется к ЕАП по последнему сроку.

АП по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ). Декларацию по налогу на прибыль нужно представить в налоговую инспекцию не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ), то есть не позднее 28 апреля, 28 июля, 28 октября.

При заполнении листа 02 «Расчет налога на прибыль организаций» декларации необходимо учесть некоторые особенности. Согласно п. 5.11 Порядка заполнения декларации сумма ЕАП, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация, указывается по строкам 290 – 310 (имейте в виду, что в декларации за налоговый период эти строки не заполняются).

Сумма платежей по строке 290 определяется как разница между суммами исчисленного налога на прибыль, отраженными по строке 180, за отчетный период и за предыдущий отчетный период.

По строкам 300 и 310 указываются суммы ЕАП в федеральный бюджет и в бюджет субъекта РФ, которые рассчитываются аналогично показателю по строке 290.

Пример 2.

В 2019 году организация получила прибыль: за I квартал – 45 900 000 руб., за полугодие – 75 600 000 руб., за девять месяцев – 110 700 000 руб., за год – 156 600 000 руб.

К уплате в бюджет по итогам отчетного (налогового) периода причиталось: за I квартал – 9 180 000 руб., за полугодие – 15 120 000 руб., за девять месяцев – 22 140 000 руб., за год – 31 320 000 руб.

В декларации по налогу на прибыль за девять месяцев 2018 года по строке 290 листа 02 была указана сумма ЕАП на IV квартал в размере 3 780 000 руб. Эти же данные отражены по строке 210 за I квартал 2019 года.

Расчет сумм ЕАП организации за 2019 год представлен в таблице (для удобства показатели приведены в тыс. руб.).

Показатели листа 02 декларации

Код строки

I квартал

Полугодие

Девять месяцев

Налоговая база для исчисления налога

Сумма исчисленного налога – всего

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма налога к доплате:

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма налога к уменьшению:

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма ежемесячных АП, подлежащих уплате в квартале, следующем за текущим отчетным периодом

– в федеральный бюджет

– в бюджет субъекта РФ

Сумма ежемесячных АП, подлежащих уплате в I квартале следующего налогового периода

– в федеральный бюджет

– в бюджет субъекта РФ

* Данные по строке 210 листа 02 декларации за I квартал берутся из строки 290 листа 02 декларации за девять месяцев 2018 года. За оставшиеся отчетные периоды строка 210 листа 02 декларации равна сумме показателей строк 180 и 290 листа 02 декларации за предыдущий отчетный период (9 180 + 9 180 = 18 360, 15 120 + 5 940 = 21 060, 22 140 + 7 020 = 29 160).

** В декларации за I квартал по строке 290 листа 02 указывается сумма ЕАП, подлежащих уплате в II квартале. Сумма ЕАП будет равна сумме исчисленного налога по строке 180 листа 02 декларации за I квартал – 9 180.

В декларации за полугодие по строке 290 листа 02 отражается разность показателей строки 180 декларации за полугодие и строки 180 за I квартал (15 120 – 9 180 = 5 940).

В декларации за девять месяцев по строке 290 листа 02 указывается сумма ЕАП на IV квартал, исчисленная как разность строки 180 листа 02 декларации за девять месяцев и строки 180 листа 02 декларации за полугодие (22 140 – 15 120 = 7 020).

*** Строки 320 – 340 листа 02 заполняются только в декларации за девять месяцев. В них указывается сумма ЕАП, подлежащих уплате в I квартале следующего налогового периода. Сумма ЕАП на I квартал принимается равной сумме ЕАП, подлежащих уплате в IV квартале.

Как следует из данных таблицы (в тыс. руб.), организация в 2019 году должна произвести платежи в следующие сроки:

Срок

ЕАП (данные из листа 02 декларации предыдущего периода)

Налог по итогам отчетного периода к доплате (+), к уменьшению (-)

Всего (1/3 суммы АП по строке 290)

Федеральный бюджет (1/3 суммы АП по строке 300)

Бюджет субъекта РФ (1/3 суммы АП по строке 310)

Всего

Федеральный бюджет (данные из строк 270, 280)

Бюджет субъекта РФ (данные из строк 271, 281)

Всего за год организация уплатила авансовых платежей в размере 29 160 руб. (25 920 + 3 240), что соответствует показателю по строке 210 годовой декларации.

Остановимся подробнее на платежах, которые организация должна уплачивать в июле – сентябре.

По итогам полугодия у организации образовалась переплата авансовых платежей, которая подлежит зачету в счет предстоящих платежей по этому или иным налогам, погашения недоимки и пеней или возврату организации в порядке, установленном ст. 78 НК РФ.

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), ему в данной ситуации можно зачесть переплату в счет предстоящих авансовых платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция в течение 10 дней со дня получения заявления от организации или со дня подписания акта совместной сверки (п. 4 ст. 78 НК РФ). В силу п. 9 ст. 78 НК РФ налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в осуществлении зачета в течение пяти дней со дня принятия соответствующего решения.

Превышение суммы авансовых платежей, уплаченных на дату окончания отчетного периода, над суммой авансового платежа, исчисленного по итогам данного отчетного периода, является излишне уплаченной суммой, которая может быть возвращена налогоплательщику в порядке, установленном ст. 78 НК РФ. Указанная статья не содержит запрета на возврат сумм излишне уплаченных авансовых платежей (п. 10 Информационного письма Президиума ВАС РФ от 22.12.2005 № 98).

Итак, исходя из данных последней таблицы по итогам полугодия у организации образовалась переплата авансовых платежей в сумме 3 240 тыс. руб. Между тем по тому же сроку уплаты (29.07.2019) налогоплательщику необходимо произвести еще и ежемесячный авансовый платеж за июль (1 980 тыс. руб.). Если организация не успеет получить решение о зачете к 1-му сроку уплаты авансового платежа (29.07.2019), то к этому сроку она должна перечислить всю сумму авансового платежа (в противном случае ей грозит начисление пеней). А уже во 2-й срок (имея на руках решение о зачете) – сумму авансового платежа можно не перечислять, а в 3-й срок (28.08.2019) должно быть перечислено 720 тыс. руб. (1 980 + 1 980 – 3 240): в федеральный бюджет – 108 тыс. руб.; в бюджет субъекта РФ – 612 тыс. руб.

Обратите внимание: отметим, что описанный вариант внесения авансовых платежей будет невыгоден налогоплательщикам, у которых выручка в I квартале значительно меньше, чем в III. Ведь, несмотря на минимальную выручку I квартала, надо вносить АП, которые были сформированы в декларации за девять месяцев прошлого налогового периода (то есть исходя из фактической выручки за III квартал предыдущего года). Такие налогоплательщики могут выбрать другой вариант уплаты АП – ежемесячно, исходя из фактически полученной прибыли.

Рассмотренный в этом разделе вариант уплаты авансовых платежей (АП по итогам каждого отчетного периода плюс ЕАП в течение этого периода) является общим порядком, который налогоплательщик использует по умолчанию.

Если же он захочет выбрать исчисление АП исходя из фактически полученной прибыли, он должен уведомить об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на данную систему АП в соответствии с абз. 8 п. 2 ст. 286 НК РФ.

Ежемесячные авансовые платежи исходя из фактически полученной прибыли

Отчетными периодами для налогоплательщиков, исчисляющих АП исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т. д. до окончания календарного года (п. 2 ст. 285 НК РФ).

Суммы АП налогоплательщики исчисляют исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ).

АП производится не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчисляется налог (абз. 4 п. 1 ст. 287 НК РФ).

Сумма АП, который организация должна внести в бюджет за соответствующий отчетный период (АПк доплате), определяется как разность сумм АП, исчисленного по итогам отчетного периода (АПотчетный), и АП, исчисленного по итогам предыдущего отчетного периода (АПпредыдущий):

АПк доплате = АПотчетный – АПпредыдущий

При наличии убытка за отчетный период сумма АП, подлежащего уплате в бюджет, равна нулю.

Исчисленные АП по фактически полученной прибыли отражаются в налоговой декларации, которая представляется в сроки, установленные для уплаты АП (п. 3 ст. 289 НК РФ). Таким образом, при данном способе внесения АП налоговая отчетность подается ежемесячно: за январь – 28 февраля, за январь – февраль – 28 марта, за январь – март – 28 апреля и т. д. (с учетом праздничных и выходных дней).

Пример 3.

Организация в декабре 2018 года приняла решение о переходе с 2019 года на уплату АП исходя из фактически полученной прибыли. Об этом организация уведомила свою налоговую инспекцию в срок до 31.12.2018.

Налоговая база в 2019 году составила за отчетные периоды:

– за месяц (январь) – 18 000 000 руб.;

– за два месяца (январь – февраль) – 27 000 000 руб.;

– за три месяца (январь – март) – 22 500 000 руб.;

– за четыре месяца (январь – апрель) – 36 000 000 руб.

Расчет сумм АП организации за 2019 год отражен в таблице (для удобства показатели представлены в тыс. руб.).

Показатели листа 02 декларации