как платить налог на недвижимость в болгарии

Какой налог на недвижимость в Болгарии?

Граждане России и других стран заинтересованы в выгодном приобретении недвижимого имущества на Балканах. Вдобавок к благоприятному климату, доступным ценам на продукты питания и низкой стоимости жилья их подкупает одно из самых низких в мире налогообложение недвижимости. На территории республики, как и в любом другом государстве, всякий иностранец (физическое или юридическое лицо), который хочет купить квартиру в Болгарии, должен вносить в региональный бюджет обязательный платеж.

Какой налог на недвижимость в Болгарии для россиян?

Привлекательная для коренных жителей и оформивших вид на жительство в стране мигрантов низкая стоимость жилья на Балканах связана с большим количеством возведенных зданий и отставанием спроса на них. Добавочный бонус – низкая ставка. Оплатить налог на недвижимость совсем не сложно.

Однако неуплата или задержка платежа – серьезное нарушение закона, за которое придется отвечать по всей строгости. После приобретения в собственность болгарского недвижимого имущества следует в течение 2 месяцев его зарегистрировать в налоговом органе. При этом заполняется документ со списком всех характеристик жилья, на основании которых рассчитывают ежегодный налог на недвижимость в Болгарии. В него вносят сведения:

качество строительного материала;

конструктивные особенности объекта;

площадь и этажность помещения;

Где оплатить налог на недвижимость, определяет муниципалитет. Единовременная разовая плата в местный бюджет за оформление жилого объекта составляет от 4 до 5 % стоимости жилья, а ежегодный взнос – 0,15%. Для юридических лиц ставка – 0,15% от балансовой стоимости здания.

Налог на недвижимость в Болгарии начисляется не от рыночной цены, а от кадастровой (нотариальной). Сбор за квартиру, приобретенную за 30 тыс. евро, рассчитывают исходя из указанной в нотариальном договоре суммы в 15 тыс. 0,15% от нее составляет всего 45 €.

Важно. При покупке жилья на первичном рынке в первый год собственник освобождается от уплаты сбора, его начинают вносить только на второй год после приобретения. Однако обязательная уплата налога на недвижимость должна вноситься строго в назначенное время, чтобы избежать проблем с законом, как минимум, штрафов.

Как формируется налог на недвижимость в Болгарии?

Ежегодной всеобщей уплате подлежат основные налоги в Болгарии: муниципальный («Данък имот») и коммунальный («Данък смет»), представляющий собой сбор за вывоз и переработку бытовых отходов. Реальная сумма невысока, она определяется местом жительства и входит в общий платеж. Налог на недвижимость в Болгарии для иностранцев не отличается от суммы, которую платят граждане страны.

Как таковой квартирной платы и затрат на капремонт в стране не существует. Хозяин помещения должен оплачивать услуги, исходя из показаний счетчиков (электроэнергию, воду). Тепло есть не везде. Жители курортных поселков не пользуются центральным отоплением, им достаточно электрообогревателей или сплит-систем.

В правительстве неоднократно планировали увеличить размер налога на недвижимость. Однако повышение сбора может привести к падению спроса на комфортабельные квартиры. С 2019 г. вступили в силу изменения в болгарском налоговом законодательстве. До этого времени на единственное основное жилье собственники получали скидку 50%. По новому закону, собственники, имеющие больше одного помещения, эту льготу теряют, привилегия остается только у владельца единственного жилья. Хозяева нескольких квартир теперь будут платить этот сбор в полном объеме.

Как начисляется налог на недвижимость?

За жилплощадь в обособленных кварталах улучшенной инфраструктуры, оборудованных парковками, детскими площадками, требуется платить т.н. «таксу поддержки». В органах самоуправления подскажут, как оплатить налог на недвижимость в Болгарии.

Ценообразование на болгарское жилье зависит от особенности расчета оплачиваемого метража. Кроме самих комнат, санузлов, прихожих, в него включают также толщину стен, подсобные помещения, балконы. К этому значению прибавляют долю общей постройки в процентном содержании:

площадки и пролеты лестниц;

подвалы и мансарды;

Сумма этих показателей составляет площадь помещения. Платеж обычно совмещают с коммунальным сбором и вносят одновременно.

Законодательство устанавливает, когда платить налог на недвижимость. В отличие от вывоза мусора, оплачиваемого раз в год, сумму пошлины можно выплачивать долями поквартально – до конца марта, июня, сентября и ноября. При оплате сбора полностью одним платежом собственник получает скидку 5%. В год приобретения квартиры или дома сумма делится пропорционально числу месяцев. Каждый владелец выбирает наиболее удобную систему, как оплатить налог на недвижимость.

Помимо земельных участков с расположенными на них дорогами, водоемами и сельхозугодьями, входящими в государственную собственность, к тем, кто освобожден от налога на недвижимость, относятся владельцы объектов, кадастровая стоимость которых меньше 1680 левов.

Налог на недвижимость в Болгарии для нерезидентов – один из самых невысоких в мире. В связи с низкими ценами на жилье и южным климатом это считается дополнительным бонусом для приобретения квартир там.

Налогообложение недвижимости, проданной за рубежом

За рубежом (Словения и Болгария) продана недвижимость, там же уплачены все необходимые налоги. Недвижимость в собственности пять лет. Нужно ли в России платить налог с дохода 13% от продажи этой недвижимости? Или нужно доплачивать разницу между уплатой суммы налога за рубежом и в России? Как отвечают на этот вопрос Соглашения об избежании двойного налогообложения с Россией?

Согласно п. 2 ст. 38 Налогового кодекса РФ под имуществом в названном кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ. Соответственно, не исключается и имущество, находящееся за рубежом.

Налог на доходы физических лиц регулируется гл. 23 НК РФ.

Согласно пп. 5 п. 3 ст. 208 НК РФ для целей указанной главы к доходам, полученным от источников за пределами Российской Федерации, относятся доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации.

Согласно ст. 209 НК РФ объектом налогообложения признается доход физических лиц – налогоплательщиков, являющихся налоговыми резидентами Российской Федерации, полученный как от источников в Российской Федерации, так и от источников за пределами Российской Федерации. Нерезиденты Российской Федерации уплачивают налог с дохода в бюджет Российской Федерации, полученный от источников в Российской Федерации. Таким образом, нерезиденты не являются налогоплательщиками в Российской Федерации в части дохода, полученного за пределами Российской Федерации.

Понятие налогового резидента Российской Федерации прямо не связано с гражданством или видом на жительство, местом работы, местом нахождения имущества или ведения бизнеса и т.п., а определяется фактически проведенным на территории России количеством дней. В силу п. 2 ст. 207 НК РФ по общему правилу, т.е. если иное не предусмотрено НК РФ, налоговыми резидентами России признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 дней в течение 12 следующих подряд месяцев. Поэтому гражданин России, постоянно проживающий за рубежом (более 183 дней в течение указанного периода), не является налоговым резидентом Российской Федерации, в связи с чем на него не распространяется налоговый режим, установленный НК РФ в части налогов на доходы, полученные за рубежом, в том числе от продажи зарубежной недвижимости.

В отношении налоговых резидентов Российской Федерации при продаже недвижимости действуют особенности, установленные ст. 217.1 НК РФ, связанные с давностью владения. По общему правилу в случае владения недвижимым имуществом не менее пяти лет со дня его приобретения доход от его продажи освобождается от налогообложения (п. 2, 4 ст. 217.1 НК РФ). В особых случаях этот срок составляет три года (п. 3 ст. 217.1 НК РФ).

Налоговая ставка, применимая к продаже недвижимости в отношении налогового резидента Российской Федерации, установлена в размере 13% (п. 1 ст. 224 НК РФ). При исчислении суммы налога по указанной ставке в качестве налоговой базы принимается денежное выражение суммы полученного дохода, вырученной от продажи недвижимости, подлежащего налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218–221 НК РФ (п. 3 ст. 210 НК РФ), в том числе имущественного налогового вычета в сумме, израсходованной на строительство или приобретение иной (новой) жилой недвижимости в Российской Федерации, включая земельные участки для жилищного строительства, но не более 2 млн руб., или в размере дохода от продажи самой жилой недвижимости, но не более 1 млн руб.

Вместо получения указанного имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов на приобретение этого имущества (пп. 2 п. 2 ст. 220 НК РФ). Причем в данном случае вид и целевое назначение этого имущества не имеют значения.

Как следует из вышеприведенного положения, место нахождения приобретенного имущества для целей его применения значения также не имеет. Аналогичный вывод содержится в письме Минфина России от 20.09.2017 № 03-04-06/60671.

Исходя из положений пп. 3 п. 1, п. 3 ст. 228 и п. 1 ст. 229 НК РФ физические лица – налоговые резиденты Российской Федерации, получающие доходы от источников за пределами Российской Федерации, самостоятельно осуществляют исчисление, декларирование и уплату налога на такие доходы исходя из сумм таких доходов.

Порядок получения в Российской Федерации зачета налога, уплаченного в иностранном государстве, для целей применения НДФЛ внутри страны установлен ст. 232 НК РФ.

В указанной норме предусмотрено, что в целях получения такого зачета налогоплательщику надлежит представить в налоговые органы России декларацию с отражением соответствующего дохода и приложить документы, подтверждающие получение в иностранном государстве этого дохода и уплату им там же налога, выданные (заверенные) уполномоченным органом соответствующего иностранного государства.

Между тем, следует иметь в виду, что согласно общему правилу, выраженному в п. 1 ст. 232 НК РФ, фактически уплаченные физическим лицом – налоговым резидентом Российской Федерации за пределами Российской Федерации в соответствии с законодательством других государств суммы налога с доходов, полученных в иностранном государстве, не засчитываются при уплате налога в Российской Федерации, если иное не предусмотрено соответствующим международным договором Российской Федерации по вопросам налогообложения.

Таким образом, для выяснения такой возможности следует обращаться к соответствующим международным договорам при их наличии.

В ст. 23 Соглашения между Правительством Российской Федерации и Правительством Республики Болгария от 08.06.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицировано Федеральным законом от 24.04.1995 № 48-ФЗ, вступило в силу 8 декабря 1995 г.), определяющей метод устранения двойного налогообложения, устанавливается: «Если лицо с постоянным местопребываниям в одном Договаривающемся Государстве получает доход или владеет имуществом в другом Договаривающемся Государстве, которые в соответствии с положениями настоящего Соглашения могут облагаться налогом в другом Государстве, сумма налога на доход или имущество, подлежащая уплате в этом Государстве, может быть вычтена из налога, взимаемого с такого лица в связи с таким доходом или имуществом в первом упомянутом Государстве. Такой вычет, однако, не будет превышать сумму налога первого Государства на такой доход или имущество, рассчитанного в соответствии с его налоговым законодательством и правилами».

Таким образом, указанным межправительственным соглашением допускается зачет, предусмотренный ст. 232 НК РФ, но на сумму не более, чем подлежащую уплате в соответствующем Государстве. Иными словами, если налог с дохода, уплаченный в Болгарии, меньше суммы налога, рассчитанного по ставке, действующей в России (13%), то в бюджет Российской Федерации причитается уплатить разницу; если такой налог, уплаченный в Болгарии больше, чем рассчитанный по российским правилам, то зачету подлежит сумма налога в пределах рассчитанного, разницы не возникает и, соответственно, необходимость в уплате каких-либо сумм налога в России отсутствует, к возврату на территории Болгарии также никаких сумм налогов не причитается.

Аналогичный метод устранения двойного налогообложения в отношении доходов, полученных в Словении резидентами России, изложен в ст. 24 Конвенции между Правительством Российской Федерации и Правительством Республики Словения от 29.09.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицирована Федеральным законом от 26.02.1997 № 39-ФЗ, вступила в силу 20 апреля 1997 г.).

Вместе с тем при возникновении какой-либо разницы, причитающейся к уплате в бюджет Российской Федерации в связи с продажей недвижимости в указанных государствах по причине более низкого налогообложения полученного дохода на их территории, не следует игнорировать вышеуказанные нормы НК РФ, касающиеся как давности приобретения указанной иностранной недвижимости, так и затрат на ее приобретение, поскольку их действие кодексом не исключается в отношении недвижимого имущества, находящегося за рубежом.

Таким образом, исходя из контекста поставленного вопроса, поскольку за рубежом были уплачены все налоги с продажи недвижимости, то сумма налога в России с учетом зачета уплаченного за рубежом составит положительную разницу, причитающуюся к уплате, лишь в том случае, если сумма налога, рассчитанная и уплаченная по правилам иностранного государства, меньше, чем причиталось бы в России. Однако в таком случае следует исходить из того, что с момента приобретения недвижимости истек необходимый для освобождения от уплаты налога пятилетний срок владения. Если указанный срок не истек, следует воспользоваться возможностью учесть при определении налоговой базы фактически понесенные и документально подтвержденные затраты на ее приобретение.

Как в Болгарии оплатить налог на недвижимость?

В этом руководстве вы узнаете как узнать сумму налога за вашу квартиру в Болгарии и оплатить налог на недвижимость через интернет из Москвы или любого другого города России.

Сумма налога складывается из самого налога на недвижимость (Данък недвижимо имущество) и таксы за вывоз бытовых отходов (Такса битови отпадци).

Налог на недвижимость в Болгарии

Чтобы оплатить налог не обязательно находиться в Болгарии, вы можете сделать это удалённо находясь в любой другой стране.

Первое что нужно сделать, это узнать сумму налога. Для этого нужно зайти на сайт общины, в которой зарегистрирована ваша квартира. Узнать сайт общины можно на Proverka.eu

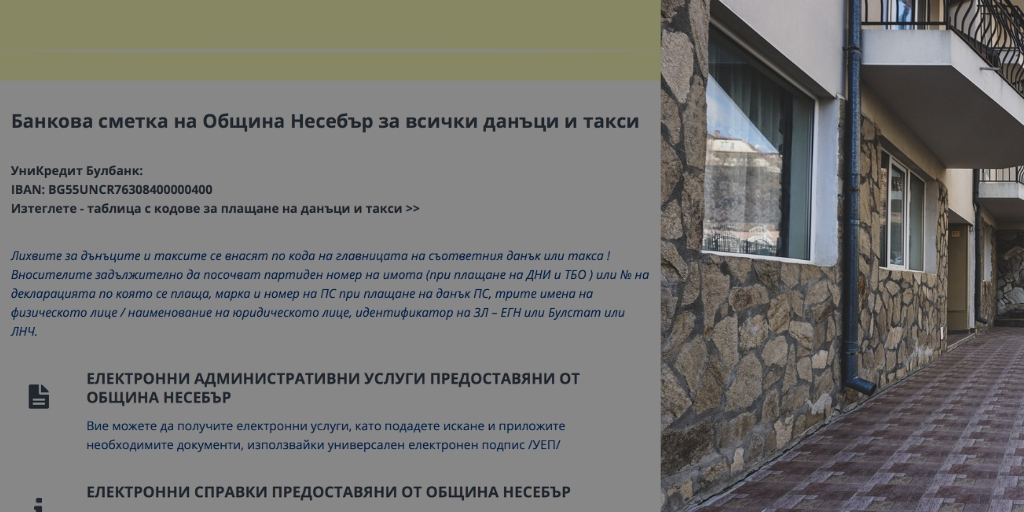

На примере будем рассматривать квартиру в Святом Власе, зарегистрированную в общине Несебр, её сайт http://www.nesebarinfo.com/

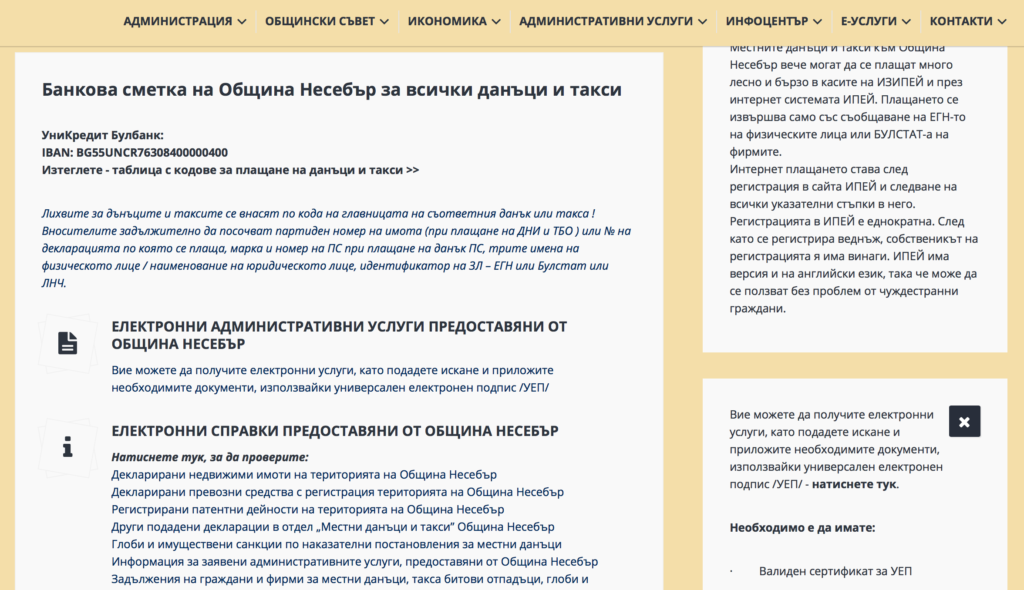

На главной странице переходим по ссылке Електронни справки предоставяни от община Несебър.

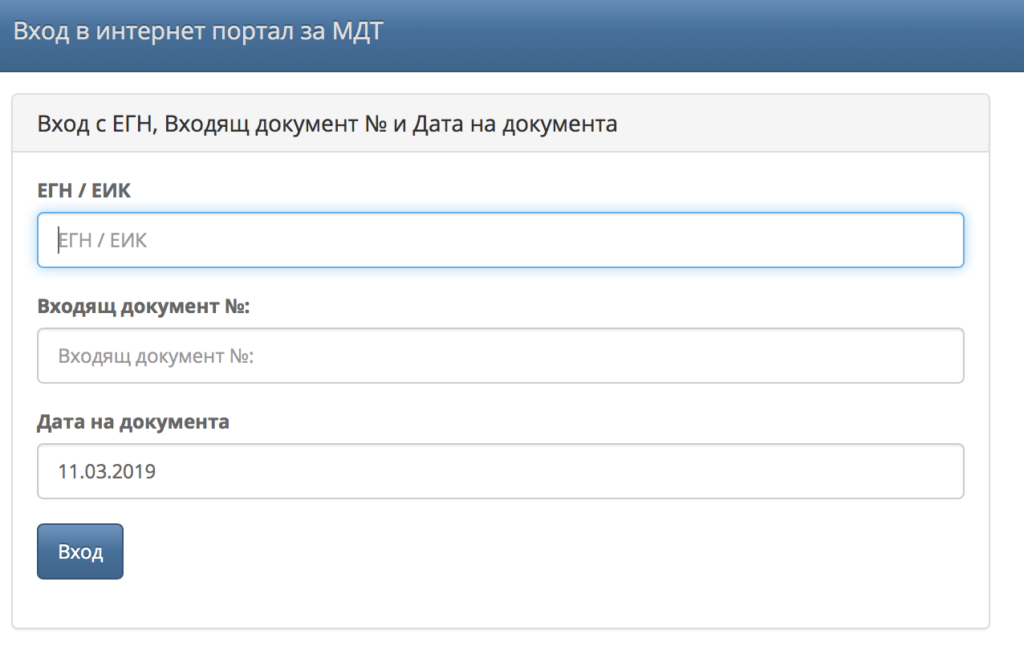

Далее нажимаем на ссылку Вход с ЕГН, Входящих документ № и Дата на документа.

В открывшейся форме нужно ввести свой номер ЕГН, если его нет, то номер Булстат (его вы должны были получить в общине после покупки квартиры). Номер Булстат вам давали на бумажке (декларации), там же указан номер документа и дата.

Вошли в Личный кабинет. Здесь переходим по ссылке Электронно досие, отмечаем точку Задължения и нажимаем поиск.

В результате получаем рассчёт налога.

Оплатить его можно здесь же с помощью банковской карты, нажав на кнопку Е-плащане.

Подобным образом получить рассчёт налога и оплатить его онлайн можно на сайте болгарской платёжной системы ePay.bg

О привязке российских карт к еPay.bg я написал в этом посте.

Также можно оплатить через онлайн-банк со своего счёта в Болгарском банке, реквизиты для оплаты есть на сайте общины. В примечании к платежу указывайте номер, который указан в столбце Партида / Рег.№

Помощь в оплате налога

Если у вас нет номера входящего документа или вы не можете разобраться с онлайн оплатой налога за недвижимость, я предлагаю помощь в оплате налога. От вас понадобится только БУЛСТАТ номер, по которому можно узнать сумму налога и оплатить его.

Стоимость услуги 600 рублей, я узнаю размер налога и оплачу его. После того как сумма налога будет известна, её можно будет перевести удобным для вас способом — электронными деньгами или на банковскую карту.

Как оплатить местные налоги и таксы в Болгарии через Интернет

Налог на недвижимость в Болгарии складывается из собственно налога (определяется налоговой оценкой объекта) и таксы за вывоз мусора (устанавливается общиной). Подробнее о налогах смотрите Расходы, налоги, таксы, сборы связанные с приобретением и содержанием недвижимости.

Узнать размер налога и оплатить его не выходя из дома можно с помощью интернет-сервисов.

Для этого надо зайти на сайт proverka.eu (для общины Несебер www.nesebarinfo.com) и выбрать общину, в которой находится ваша недвижимость.

Далее порядок действий такой:

3. Войдя в личный кабинет, слева выбираем пункт «Електронно досие». В поле «Търсене на услуги/документи в периода» указываем нужный период, вид услуги выбираем «Задължения» и нажимаем «Зареди».

4. В таблице будет показана сумма налога на недвижимость и таксы за вывоз бытовых отходов.

5. Оплатить налоги можно через болгарский сервис epay.bg (как им пользоваться мы писали в статье Как оплатить коммунальные услуги, налоги, телефон, интернет, кабельное телевидение в Болгарии из России через Интернет) или ваш интернет-банк. Для оплаты вам понадобится IBAN (номер счета) Общины и код вида оплаты. Узнать их можно на сайте Общины. Например, для Бургаса это www.burgas.bg для Несебра www.nesebarinfo.com. Также в примечании к платежу необходимо указать данные, которые находятся в таблице в столбце «Партида/ Рег. №». Это номера ваших налоговых счетов для правильного зачисления уплаты налога.

Напоминаем, что если полностью оплатить налоги за текущий год до 1 апреля, то в качестве бонуса сумма налога будет уменьшена на 5 процентов.

Налоги на недвижимость в Болгарии

Налог на покупку и продажу недвижимости

Налог на владение недвижимостью

Владельцы болгарской недвижимости каждый год должны оплачивать налог на недвижимость («данък имот» или муниципальный налог) и таксу поддержки («данък смет», сбор за вывоз мусора и переработку бытовых отходов или коммунальный налог). Это касается как физических, так и юридических владельцев, как граждан Болгарии, так и иностранцев. Если сравнивать налоговые ставки на владение недвижимостью в Болгарии с другими европейскими странами, то здесь они будут одними из самых низких. Но их размер каждый год может быть разным – это определяет налоговый орган по формулам, которые рассчитываются, исходя из местонахождения недвижимого объекта, его стоимости и т.д.

По средним подсчетам, если речь идет о квартире-студии, то за год сумма налога на недвижимость и таксы составляет около 25 евро (эти два налога необходимо оплачивать одновременно). У владельца квартиры с одной спальней расход по этим ставкам обычно составляет 45 евро. Эта такса поддержки в Болгарии состоит из следующих составляющих: расходы на общее электричество по дому, общую воду (бассейн), а также полив растений, озеленение территории, охрана, сбор за лифт, уборка территорий (обычно каждый день проводится влажная уборка всех общий площадей), налог на землю, взнос в фонд капитального ремонта. Но ее размер или ее наличие зависит от конкретного жилого комплекса и его услуг. Как и везде, есть управляющие компании, которые хорошо работают и не очень, поэтому при выборе объекта очень важно прислушиваться к мнению риэлтора и потенциальным соседям.

Налог при сдаче недвижимости в аренду

В Болгарии при сдаче недвижимости в аренду заключается договор найма – в последующем году этот договор подается в налоговую службу до 30 апреля и оплачивается подоходный налог в размере 10% от суммы аренды за прошедший год. Если речь идет о сдаче на короткий срок туристам, то необходимо пройти процедуру категоризации, получить статус и звезды. И, в зависимости от «звездности» имущества, будет определен конкретный налог в муниципалитет. При сдаче недвижимости на долгий срок, оплачивается только подоходный налог.

Налог на дарение и наследование недвижимости

В случае если имущество дарится родственникам первого уровня, то в таком случае налог составит 1%. Во всех других случаях необходимо оплатить налог в размере 4%.

Сроки и способы оплаты налогов

Оплачивать налоги в Болгарии необходимо своевременно и в указанном размере. За просрочку платежа начисляются пени, которые составляют 4-5% годовых по ставке рефинансирования Национального банка Болгарии. В тот год, когда недвижимость была только приобретена, оплата налога на недвижимость производится пропорционально оставшимся месяцам до конца текущего года. Есть случаи, когда можно оплачивать меньший размер налога, подробнее с ними можно ознакомиться в документе «Закон за местните данъци и такси».

Для тех, кто постоянно проживает в Болгарии, имеет смысл выплачивать налог частями. Вся сумма делится на четыре равные части и перечисляются по одной каждый квартал. Если оплатить сразу весь налог до 30 марта года, который следует за отчетным, то плательщику предоставляется скидка 5%. Многие предпочитают оплачивать налог двумя равными суммами. Первую часть перечисляют в период с 1 марта по 30 июня, а оставшуюся сумму оплачивают до 30 октября. Каждый может выбрать удобный способ оплаты, главное не просрочить.

Благодарим за помощь в подготовке материала:

Ларису Костадинову, директора компании «Аврора-Плюс»

.jpg)

.jpg)

.jpg)