как платят проценты по ипотеке

Как досрочно погасить ипотеку?

Ипотека имеет репутацию бремени длиною в жизнь, и это не преувеличение: выплаты именно по этому типу кредитов растягиваются на годы и десятилетия. Чтобы облегчить финансовую нагрузку, люди пробуют различные схемы выплат, ищут варианты перекредитования или просто копят. В статье ниже — рекомендации о том, как досрочно погасить ипотеку с наименьшими потерями.

Зачем досрочно гасить ипотеку?

Как и для любого кредита, для ипотеки действует правило: чем быстрее выплачен долг, тем лучше. Но какие именно преимущества для себя видят заёмщики, идущие на досрочное погашение:

Далее разобраться в тонкостях погашения предлагаем на примере.

Предположим, что 01.07.2019 ипотеку в СберБанке на стандартных условиях оформила молодая семья. Сумма кредита составляет 1 500 000 рублей под ставку 10,8% на три года. Ежемесячный платеж — 48 966 рублей. Какие варианты сэкономить на выплатах есть у семьи?

Как выгоднее гасить ипотеку досрочно?

Что выгоднее — уменьшать ежемесячный платеж или сокращать срок кредита?

Для ипотеки в российских банках предусмотрено два варианта погашения. И в одном, и в другом случае деньги заемщика пойдут на погашение «тела» кредита, но условия после погашения изменяется по-разному:

В большинстве финучреждений заемщики могут свободно выбрать, уменьшить срок или платеж. Теперь обратимся к расчетам, чтобы понять, какая схема платежа в приведенном примере выгоднее.

Уменьшение срока

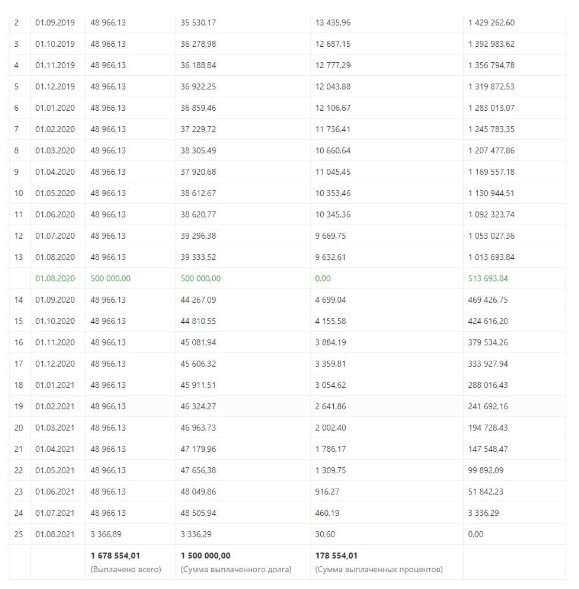

Чтобы минимизировать переплату, специалисты банка в первую очередь посоветуют сократить срок кредита. Предположим, что через год с лишним — 01.08.2020 — в распоряжении молодой семьи из примера оказалось 500 000 рублей, которые они решили направить на досрочное погашение. Расчет:

Как видно из нового графика, срок кредитования сократился почти на год — с 36 до 25 месяцев — при том, что сумма ежемесячного платежа осталось прежней. Итоговая переплата по кредиту составила 178 554 рубля.

Уменьшение платежа

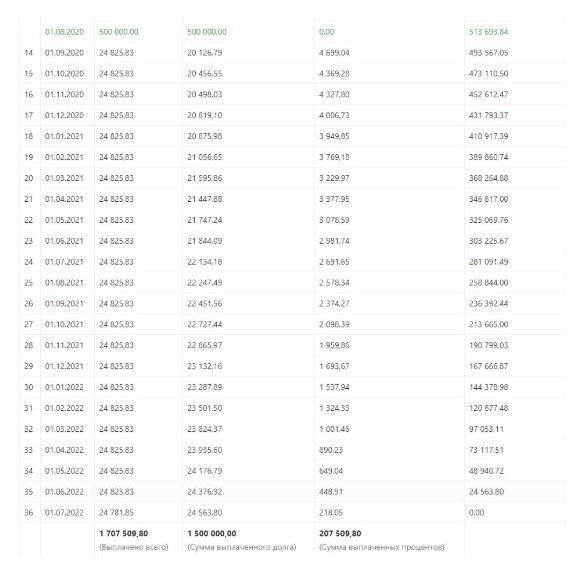

Прибегнуть ко второму способу — пересчету платежа — выгодно прежде всего тем заемщикам, которые хотят уменьшить ежемесячную нагрузку на бюджет. В ту же дату 01.08.2020 молодая семья вносит 500 000 рублей, чтобы минимизировать транши банку. Расчет:

Из графика видно, что срок ипотеки остался прежним — 3 года, зато платеж уменьшился до 20 126 рублей на дату досрочного внесения средств. Как ожидалось от данного способа погашения, переплата оказалась выше и составила 207 510 рублей. Это на 28 956 рублей, чем при сокращении срока кредита.

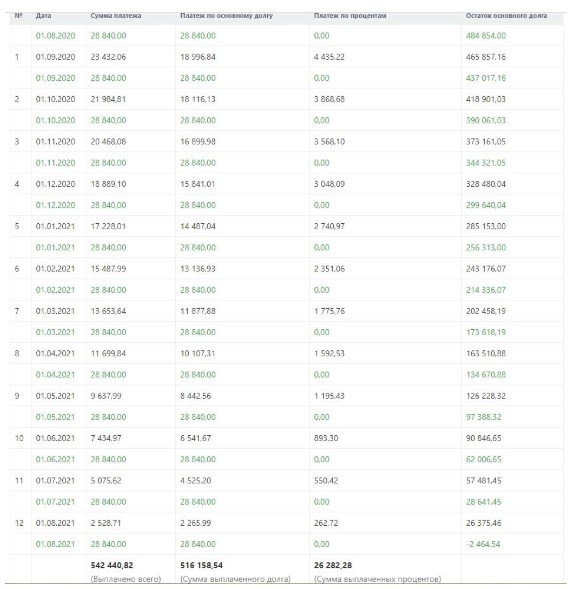

Погашение двумя способами одновременно

Как можно увидеть, с использованием данной схемы график изменился сразу по двум параметрам. Итоговый срок кредитования составил 25 месяцев (год после досрочного погашения и 13 месяцев до него). А минимальный платеж к финалу выплат стал составлять 2 265 рублей — сущие копейки по сравнению с первоначальным платежом.

Переплата по кредиту из приведенного примера составила бы 176 547 рублей. Можно сделать вывод, что погашать кредит по двум схемам одновременно — наиболее выгодно.

Что пишут в договоре?

Простая логика позволяет предположить: банкам невыгодно досрочное погашение, поскольку с уменьшением траншей и сроков ипотеки они теряют проценты — основной источник своего дохода. Почему же заемщикам не препятствуют в желании преждевременно закрыть кредит?

Во-первых, право на досрочное погашение закреплено в договорах. Его условия (верны для большинства ипотечных программ):

Во-вторых, право на досрочное погашение четко закреплено Федеральным Законом №284-ФЗ. Если в банке говорят о невозможности закрыть кредит раньше срока или предлагают подписать договор, никак это не регламентирующий, — стоит серьезно задуматься о надежности финучреждения.

Как подавать заявление на досрочное погашение?

Итак, в отличие от типового платежа, который вносится строго по графику, досрочное погашение ипотеки нужно согласовывать с банком — в режиме онлайн или во время визита в отделение. Это касается и частичного погашения, и полного закрытия кредита.

Онлайн

Управиться с платежом в несколько кликов удобно через онлайн-банк, если в этом же финучреждении оформлена дебетовая/кредитная карта. Порядок действий разберем на примере Сбербанка:

У дистанционного погашения есть свои ограничения. Например, Сбербанк в режиме онлайн разрешает только уменьшать размер платежей, но не срок ипотеки. Придется учитывать и операционный день — даже онлайн-платежи принимаются до 21 ч.

В отделении банка

Заявку на погашение подают в любом отделении города. Платеж зачисляется в срок от одного до трех дней (вполне вероятно, что и на дату обращения). В заявлении клиент прописывает:

Тем заемщикам, которые оказались в другом городе/населенном пункте, нужно сначала перевести ипотеку в новый регион пребывания. Для этого подается заявление по старому адресу либо на текущем месте.

Где взять деньги на досрочное погашение

Ипотека — серьезное финансовое бремя. Во-первых, ее выплата растягивается на годы и десятилетия, а во-вторых — ежемесячные транши банку могут забирать до трети дохода. Где же заемщикам при таком раскладе взять деньги на досрочное погашение?

Как платить за ипотеку меньше: лайфхаки и рекомендации

Благодаря господдержке ипотека в России подешевела до рекордно низкого уровня. Кроме того, многие девелоперы представили программы, в которых предлагают выплачивать проценты по кредитам за покупателей жилья на определенный срок. Однако до минимальных и отрицательных европейских ставок, о которых мечтает каждый заемщик, в России еще далеко.

Рассказываем, как россиянам платить за ипотеку меньше.

Эксперты в этой статье

Выберите правильный банк

Прежде всего стоит определиться с выбором кредитной организации. Клиенту следует обратиться в банк, зарплатным клиентом которого является его работодатель. К примеру, если потенциальный заемщик получает зарплату на карту Сбербанка, то он может рассчитывать в этом же банке на скидку к процентной ставке по ипотеке. «Минимальная ставка по базовой программе в Сбербанке составляет 7,9% для работников предприятий, являющихся участниками зарплатного проекта. В других случаях размер ставки будет на 0,5 п.п. выше — 8,4% годовых. Отмечу также, что некоторые банки, в которых действует ипотека с господдержкой, дополнительно субсидируют ставку (максимум — до 5,85% годовых)», — пояснила Мария Литинецкая, управляющий партнер компании «Метриум».

Не забывайте про льготы

Стоит также не забывать, что некоторым категориям граждан положены льготы по ипотечным кредитам. Необходимо уточнить в банке, не является ли клиент льготником какой-либо категории, претендующей на сниженные ставки. Семьи с двумя и более детьми могут получить кредит на жилье по ставке от 4,5% (например, в Промсвязьбанке и банке «Возрождение») до 6%. Также льготы могут получить военные, молодые люди до 35 лет и другие категории граждан. Условия кредитования зависят от выбранного банка.

Найдите лучший способ погашения кредита

Следует заранее рассмотреть все возможные схемы погашения кредита. Сейчас самыми распространенными схемами погашения кредитной задолженности являются дифференцированная и аннуитетная. «У каждой есть как свои плюсы, так и свои минусы. В одном случае сумма долга делится на равные части, а проценты по ипотеке начисляются на остаток суммы задолженности. Во втором случае размер ежемесячных выплат по кредиту будет всегда осуществляться в равном размере независимо от срока: только взяли кредит или совершаете последние платежи. Делая выбор, необходимо хорошо оценить свои финансовые возможности в долгосрочной перспективе. В первом случае финансовая нагрузка будет больше, особенно в начале, а во втором в итоге больше получится размер переплаты процентов», — объяснила Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль».

Подберите подходящий объект

Заемщику необходимо правильно определиться с выбором объекта недвижимости. На жилье от застройщика сейчас можно получить ипотеку под более низкий процент, чем на вторичку. Кроме того, не стоит забывать, что льготная ипотека под 6,5% распространяется только на первичный рынок жилья.

«Более того, сегодня многие крупные девелоперы (ГК «ПИК», ГК «А101», MR Group, УК «Развитие», Группа «Самолет», ГК «Инград», ГК ФСК и другие) дополнительно субсидируют ставку до 0,1–1% годовых на определенный срок (до конца года, на шесть, восемь или десять месяцев). То есть девелопер берет на себя часть кредитной нагрузки на клиента и выплачивает проценты по ипотеке вместо него», — отметила Литинецкая.

Однако стоит понимать, что программы девелоперов не подразумевают субсидирования ставок на весь срок кредитования и не всегда речь идет о нулевой ставке на льготный период.

Выберите оптимальный срок кредита

Максимальный срок предоставления ипотечного кредита в России сегодня составляет 30 лет. «При выборе ипотеки на 20 лет ежемесячный платеж будет меньше, его легче будет платить, но размер переплаты банку будет больше. При этом если вы вносите сумму большую, чем ежемесячный платеж, то есть погашаете досрочно, то размер переплаты уменьшается», — комментирует Дмитрий Косьмин, генеральный директор агентства недвижимости «Азбука жилья».

Увеличьте первоначальный взнос

Сократить расходы на ипотеку поможет и существенный первоначальный взнос. Чем больше первоначальный взнос, тем меньше переплата по кредиту. Банк рассматривает единовременное внесение большой суммы как подтверждение финансовой благонадежности заемщика, пояснила юрист «S&K Вертикаль». По ее словам, также можно уменьшить свои расходы по ипотеке и внесением суммы материнского капитала в счет погашения ипотечного кредита. Однако данной формой государственной поддержки могут воспользоваться лишь те семьи, в которых появился второй ребенок, резюмировала эксперт.

Оформите страховку самостоятельно

При оформлении ипотечного кредита дополнительно заключается договор страхования. В банке, в котором берется ипотека, стоимость страховки может быть в несколько раз выше, чем в страховой компании, одобренной банком, уточнил Косьмин. По его словам, зачастую заемщикам бывает выгоднее сделать страховой полис самостоятельно и принести в кредитную организацию.

Внесите досрочный платеж

Если ипотека уже выдана, один из способов снизить ипотечный платеж — это досрочно погасить кредит. Прежде чем вносить досрочный платеж, перечитайте кредитный договор: бывает так, что банк разрешает сократить ежемесячный платеж, только если сумма досрочного взноса выше определенного порога (например, от 50 тыс. руб.), советует Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой».

«Внести досрочный платеж можно в любое время, но списывается он, как правило, в дату вашего ежемесячного платежа по графику. Надо обеспечить, чтобы на счете был и сам ежемесячный платеж, и та сумма, которую вы внесли и обозначили в заявлении на досрочку. Допустим, у вас ежемесячный платеж 18 тыс. руб., а вы хотите внести еще 300 тыс. руб., таким образом, на счет нужно внести 318 тыс. руб. В заявлении обязательно укажите, что хотите сократить ежемесячный платеж, а не срок кредита», — советует Доброхотова. Вся сумма досрочного платежа идет на сокращение основного тела кредита, а не процентов, именно поэтому выгодно гасить ипотеку крупными траншами досрочно.

Сдайте квартиру в аренду

Еще один способ уменьшить ипотечные платежи — сдать ипотечную квартиру в аренду. В этом случае арендные взносы будут частично или полностью погашать ежемесячный платеж. Конечно, если квартира у вас одна, этот вариант, скорее всего, не слишком подходящий, уточняет Доброхотова. «Есть еще один существенный нюанс: сдавать недвижимость, обремененную ипотекой, можно только с согласия залогодержателя, то есть банка. Так, обычно пункт о возможности (или запрете) сдачи ипотечной недвижимости содержится в ипотечном договоре. В случае если в договоре отдельно не оговаривается этот момент, а есть желание сдать имущество в аренду, то во избежание проблем в будущем следует обратиться в банк за получением официального письменного разрешения на сдачу имущества в аренду», — пояснила Орешкина.

Рефинансируйте кредит

Другой вариант снижения ипотечных платежей — это рефинансирование. Однако такая схема работает, если осталось платить более 2 млн руб. и если заемщик выплатил меньше половины долга, а также в том случае, если ставка после рефинансирования снизится не менее чем на 2 п.п. «Так, если вместо 11,2% будет оформлен новый кредит под 6,5% годовых — игра стоит свеч, но только если, как говорилось выше, сумма долга еще довольно велика», — поясняет председатель «Бест-Новострой».

Не забудьте про компенсацию

Одним из способов сэкономить для ипотечного заемщика является оформление имущественного налогового вычета. Так, фактически будет возвращена часть денег, потраченных на выплату ипотеки, советует юрист. Она подчеркнула, что полученную сумму можно будет потратить по своему усмотрению — например, направить на погашение кредита, что станет ощутимой финансовой помощью заемщику. Оформляется налоговый вычет по заявлению, поданному в налоговый орган. Следует отметить, что законом установлен лимит, с которого будет исчисляться налоговый вычет, а обратиться за оформлением можно не чаще одного раза в год, и то при условии, что вы ранее не обращались за получением вычета при покупке предыдущей недвижимости.

Правила досрочного погашения ипотеки: как выгоднее рассчитаться с банком

Досрочное погашение ипотеки является общим трендом в России. Средний срок выданных в России ипотечных кредитов в 2020 году составляет 18,1 года, при этом обычно кредиты закрывают за семь — десять лет. Зачастую клиенты опасаются брать ипотеку на небольшой срок из-за высоких ежемесячных платежей, неуверенности в стабильности экономики и своего финансового благосостояния, поэтому они предпочитают перестраховаться и изначально оформить кредит на более долгий срок, говорит руководитель службы ипотечного кредитования компании «Инком-Недвижимость» Ирина Векшина.

Рассказываем, какие схемы досрочного погашения жилищных кредитов наиболее выгодны для заемщиков и как правильно гасить ипотеку.

В этой статье отвечаем на следующий вопросы:

Когда выгодно погашать ипотеку досрочно

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично. Выгода от досрочного погашения напрямую зависит от оставшегося срока кредита — чем ближе к концу срока кредита, тем менее выгодно погашать ипотеку досрочно. В долгосрочной перспективе выгоднее сокращать срок. Но если вы выберете уменьшение ежемесячного платежа, экономию сможете почувствовать сразу.

«Снизить общий объем переплаты можно путем досрочных погашений, что особенно актуально в течение первой трети срока жизни кредита. Банки придерживаются схемы аннуитетных платежей, поэтому заемщик сначала преимущественно погашает проценты, а не само тело кредита», — поясняет генеральный директор агентства недвижимости «БОН ТОН» Наталия Кузнецова.

Согласно закону

Досрочное погашение прописано в ФЗ 284 от 19.10.2011. Сумма займа, предоставленного под проценты заемщику, может быть возвращена досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за 30 дней до дня такого возврата. Договором может быть установлен более короткий срок уведомления банка. О принятом решении нужно заранее уведомить банк, иначе внесенный платеж не будет засчитан и его оприходуют в следующем месяце.

Варианты досрочного погашения ипотеки

Существует несколько вариантов досрочного погашения: сокращать размер ежемесячного платежа, срок ипотеки или комбинировать эти две схемы. Чтобы выбрать подходящий вариант, ипотечник должен оценить, что для него важнее — выплатить меньше денег банку или снизить сумму ежемесячного платежа, чтобы сократить текущие расходы.

Сокращение срока ипотечного кредита

Вариант сокращения срока кредитования — наиболее выгодный для минимизации переплаты по кредиту. При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение основного долга, и уменьшается часть процентов. Дальнейшее погашение происходит динамичнее, так как на меньшую сумму начисляется меньше процентов, а переплата сокращается.

Уменьшение платежей по ипотеке

При уменьшении платежа и сохранении срока остаток основного долга растягивается на оставшийся срок, при этом график перестраивается таким образом, что большая часть ежемесячного платежа идет на погашение процентов, а меньшая — на основной долг.

«В целом заемщикам выгоднее согласиться на уменьшение срока предоставления кредита, так как в этом случае снижается размер переплаты банку (то есть начисленные проценты). Однако каждый заемщик сам определяет, какой из вариантов частичного досрочного погашения ипотеки для него удобнее, ведь при этом выборе нужно учитывать несколько важных факторов (жизненная ситуация, текущее материальное положение и т. п.)», — говорит Векшина.

Комбинированный вариант

Идеальный вариант — чередование сокращения срока/размера платежа, то есть как бы подбивая платеж с двух сторон, делая срок и платеж максимально комфортным для появления еще большей финансовой возможности производить досрочные погашения, считает Кузнецова.

Если ваш бюджет это позволяет, то можно внести большой единоразовый платеж и сократить размер обязательного платежа, при этом продолжить выплачивать полную сумму, которая была установлена раньше. Эти небольшие переплаты тоже будут досрочным погашением, за счет них можно сокращать уже срок платежа.

Такая схема удобна тем, что если наступят трудные времена, заемщик может платить минимальный обязательный платеж, а уменьшать срок кредита и переплату в те месяцы, когда это комфортно для бюджета. Минусом является то, что конечная переплата по процентам будет больше, чем в случае с сокращением срока кредита.

Примеры расчета

В компании «БОН ТОН» приводят пример расчета выгоды при различных схемах досрочного погашения ипотечного кредита. Например, при сумме кредита в 3 млн руб. и остатке срока по кредиту в десять лет (120 мес.), под 7,5% с ежемесячным платежом 35,6 тыс. руб. переплата по процентам за десять лет составит 1,273 млн руб.

Представим, что у должника есть 200 тыс. руб. для досрочного погашения в первый месяц. При сокращении срока (но при сохранении ежемесячного платежа) — срок кредита сократится на год, а размер переплаты — на 215 тыс. руб. При уменьшении платежа (и остатке срока 120 месяцев) — платеж снижается до 33,3 тыс. руб. (на 2,48 тыс. руб.), а размер переплаты всего на 85 тыс. руб.

| Схема | Ежемесячный платеж | Переплата | Выгода |

|---|---|---|---|

| До погашения | 35 600 | 1 273 000 | — |