как подать исправленную декларацию 3 ндфл через личный кабинет

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

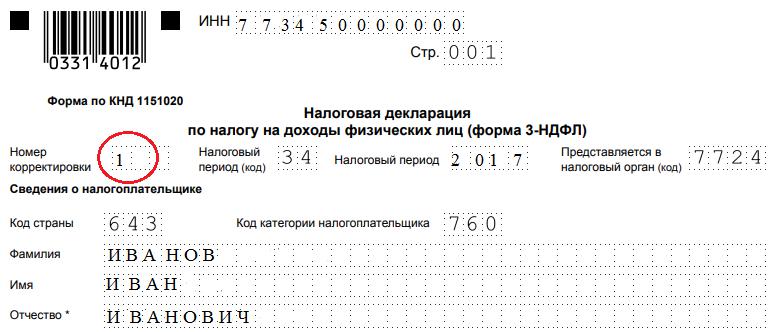

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

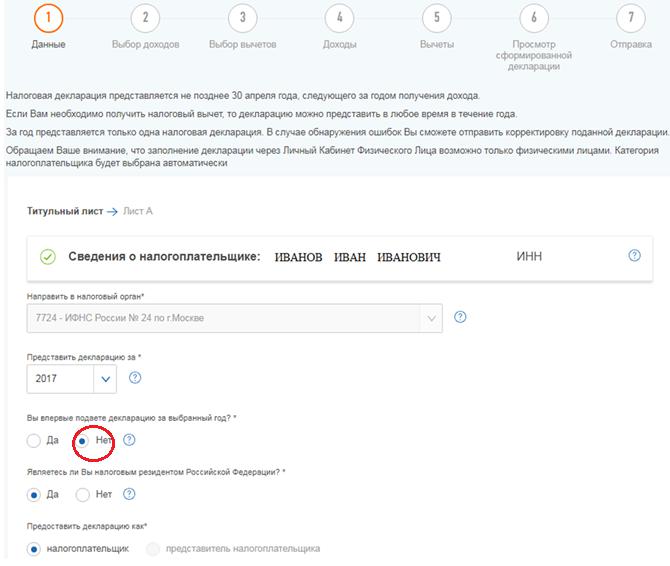

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика

Когда ваша декларация 3-НДФЛ готова, ее нужно отправить в налоговую. Рассмотрим один из способов подачи: через личный кабинет налогоплательщика.

Мы предлагаем вашему вниманию пошаговую фото-инструкцию.

С помощью инструкции вы сможете подать декларацию 3-НДФЛ со стационарного компьютера или ноутбука. С телефона сделать это можно только из мобильной версии сайта через браузер. Через мобильное приложение «Налоги ФЛ» подать 3-НДФЛ не получится.

Шаг первый

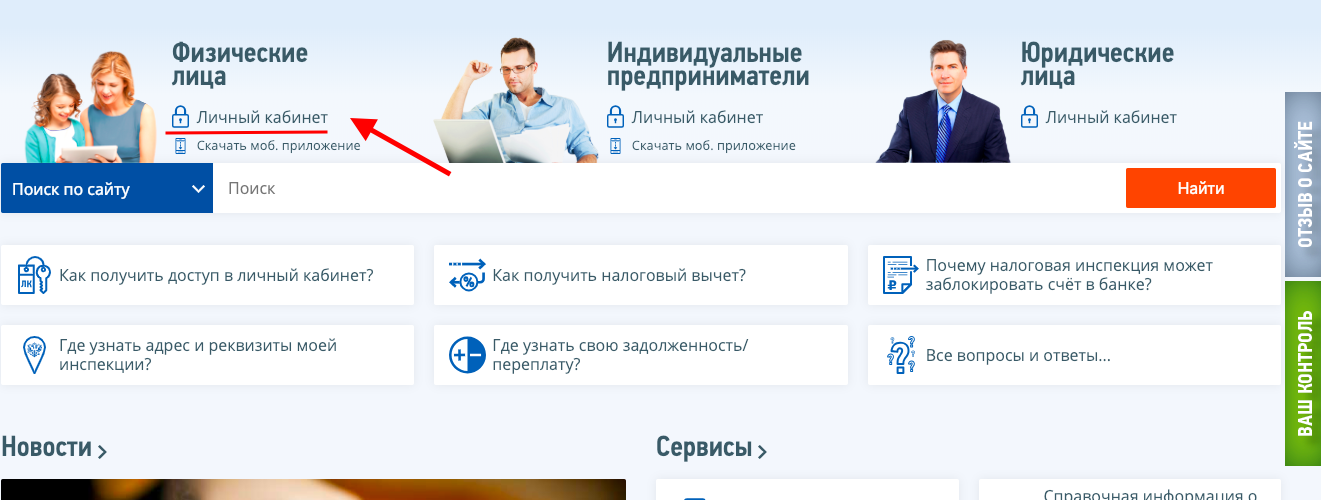

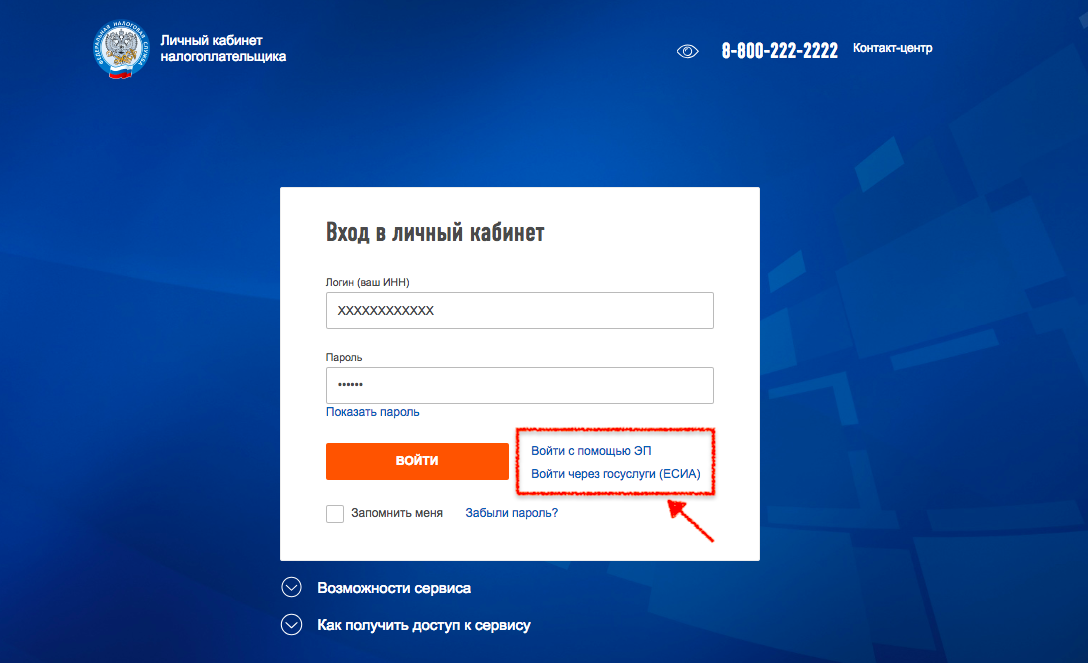

Зайдите в ваш Личный кабинет налогоплательщика через сайт Федеральной налоговой службы. Для этого необходимо знать ИНН (это ваш логин) и пароль.

Кроме того, вход можно осуществить с помощью подтвержденного профиля на сайте госуслуг.

После входа раскройте дополнительное меню –> контакты –> проверьте контактные данные вашего налогового органа. Сверьте название ИФНС в личном кабинете налогоплательщика с названием в подготовленной декларации.

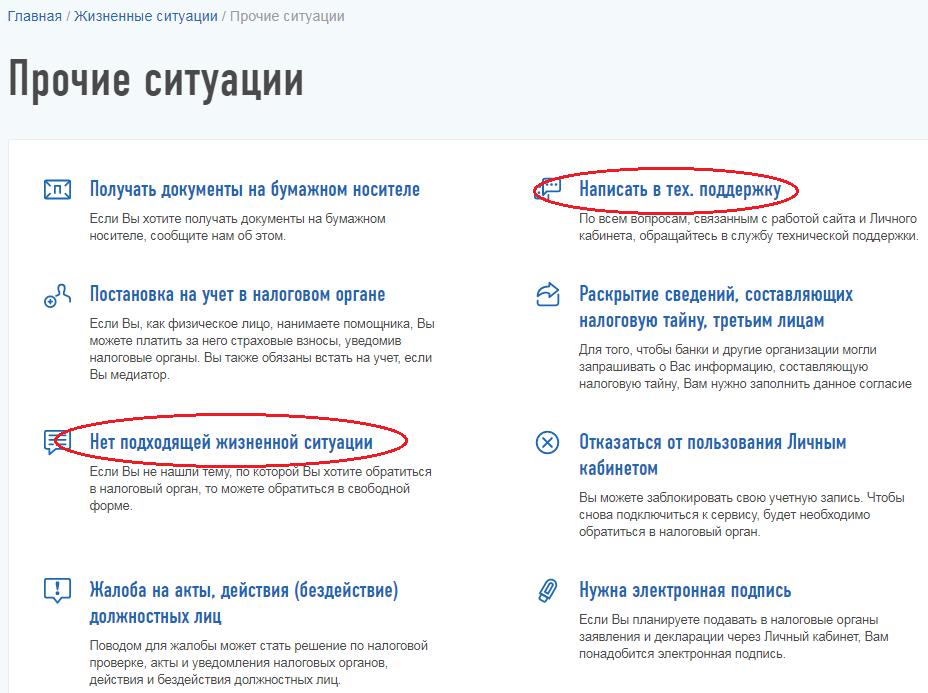

Если в личном кабинете неактуальное название ИФНС, то сначала необходимо отправить обращение через Жизненные ситуации –> Прочие ситуации –> Нет подходящей жизненной ситуации с просьбой актуализировать данные в ЛКН и прикрепить к нему скрин паспорта с адресом регистрации.

После актуализации данных (обращение может быть рассмотрено максимум до 30 дней) можно приступать к подаче декларации.

Если в личном кабинете указано актуальное название ИФНС, то переходите во вкладку «Доходы и вычеты»:

Шаг второй

Выбираем раздел Декларации и переходим в необходимую форму.

Шаг третий

Нажимаем кнопку “Загрузить готовую декларацию”, загружаем файл в формате xml, который вы получили на свою почту.

Шаг четвертый

Выберете год подачи декларации и нажмите кнопку “выбрать файл”

Шаг пятый

Прикрепите файл декларации в формате xml, полученный ранее в нашем сервисе, а также документы, подтверждающие право на вычет

На этом этапе обязательно прикрепите документы, подтверждающие доходы и расходы, заявленные в декларации. Обратите внимание! Суммарный объем всех отправляемых файлов не должен превышать 20 МБ.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи. Если сертификат уже получен, то нажимаем кнопку “отправить”.

Как только декларация будет проверена, вам придут сведения о результате камеральной проверки

Шаг шестой

Если забыли приложить документы, их можно дослать:

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС России?

Для того чтобы завершить процесс получения налогового вычета, в налоговую инспекцию необходимо направить пакет документов, включая заполненную декларацию 3-НДФЛ. Есть несколько способов отправки. Одним из них является онлайн-подача через Личный кабинет налогоплательщика на сайте Федеральной налоговой службы. Для вашего удобства мы подготовили фото-инструкцию.

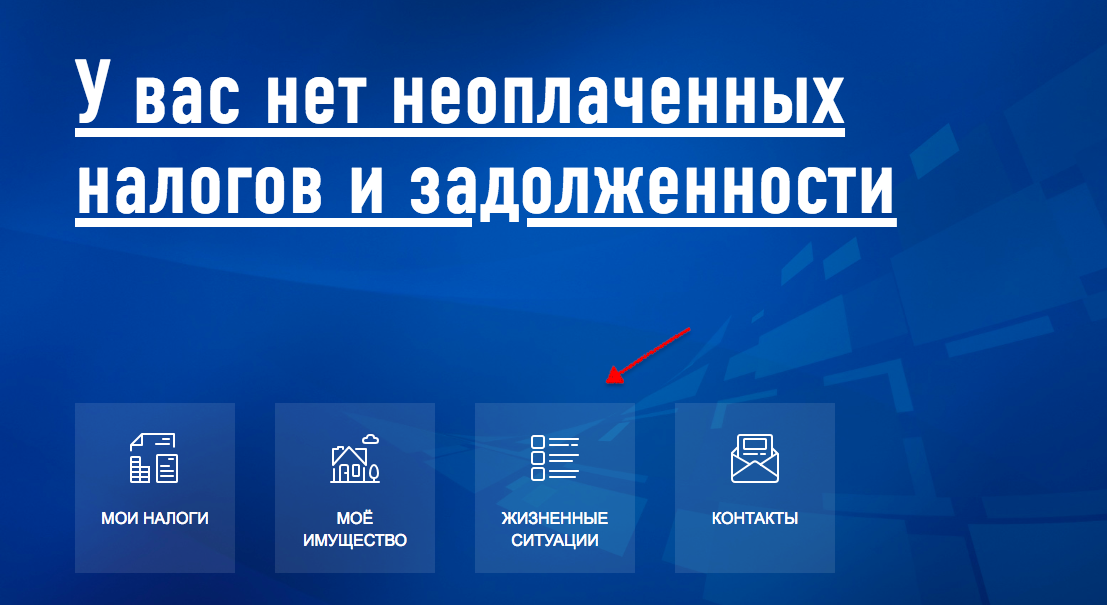

Шаг 1.

Зайдите в Личный кабинет на сайте ФНС:

Напоминаем, что логин – это ваш ИНН, а пароль вы создали сами, после того, как получили первичный пароль в налоговой инспекции или МФЦ.

Также войти в Личный кабинет можно из открытого профиля на сайте госуслуг.

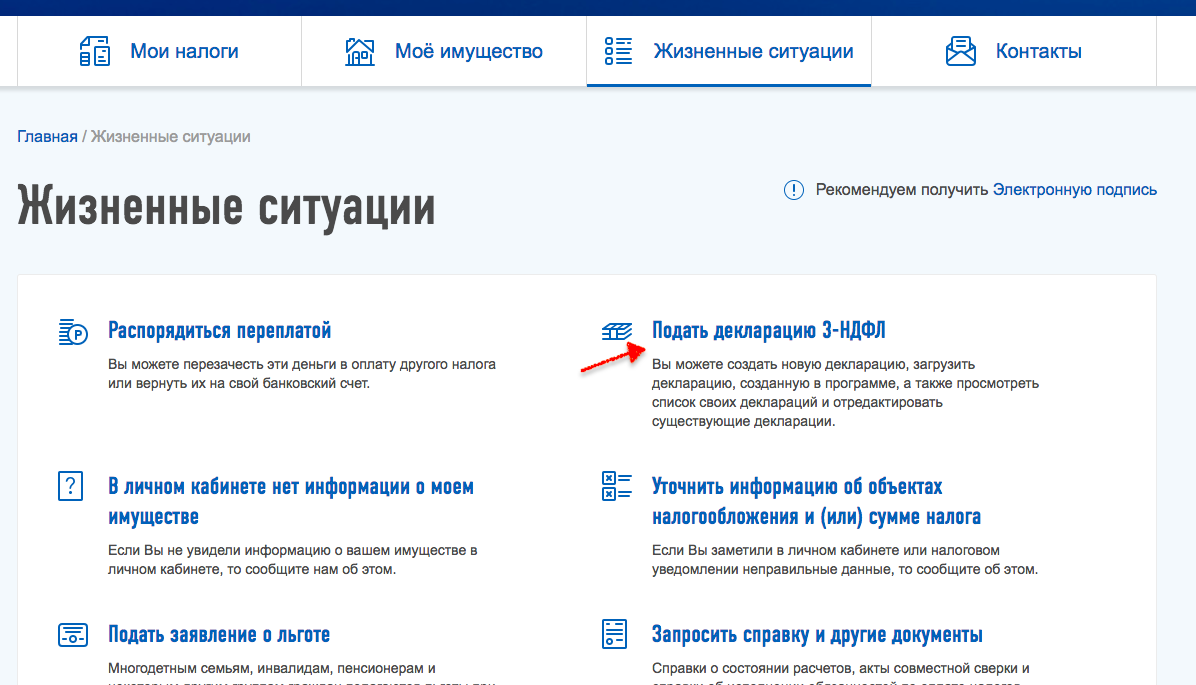

Шаг 2.

Нажмите на закладку «Жизненные ситуации»:

Шаг 3.

Нажмите на закладку «Подать декларацию 3-НДФЛ»:

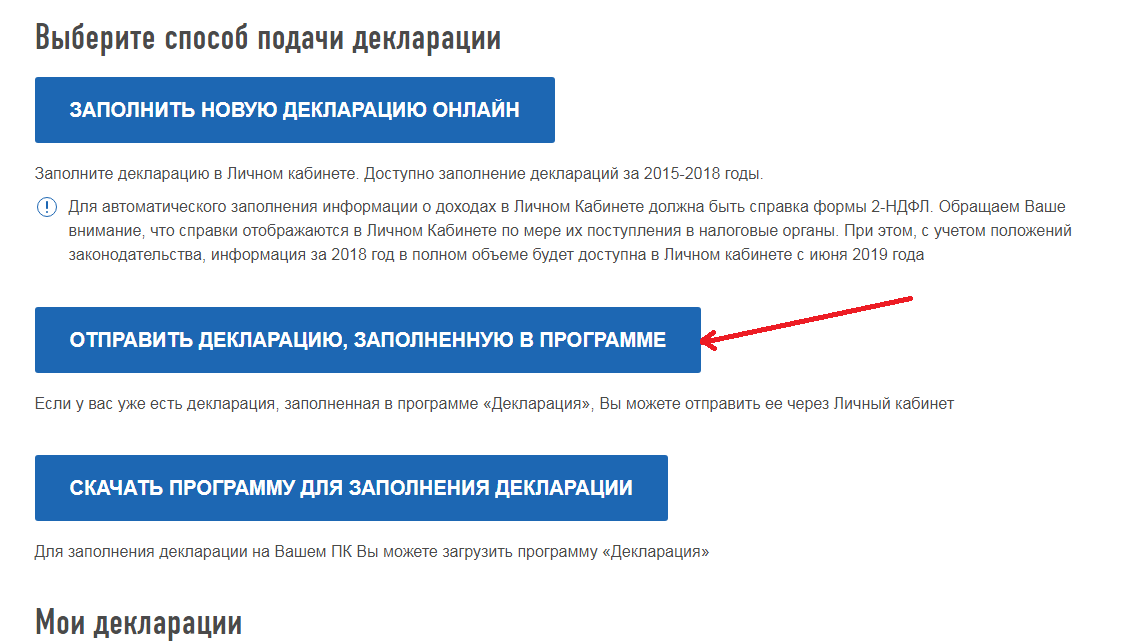

Шаг 4.

Спуститесь по странице ниже и нажмите на «Отправить декларацию, заполненную в программе»:

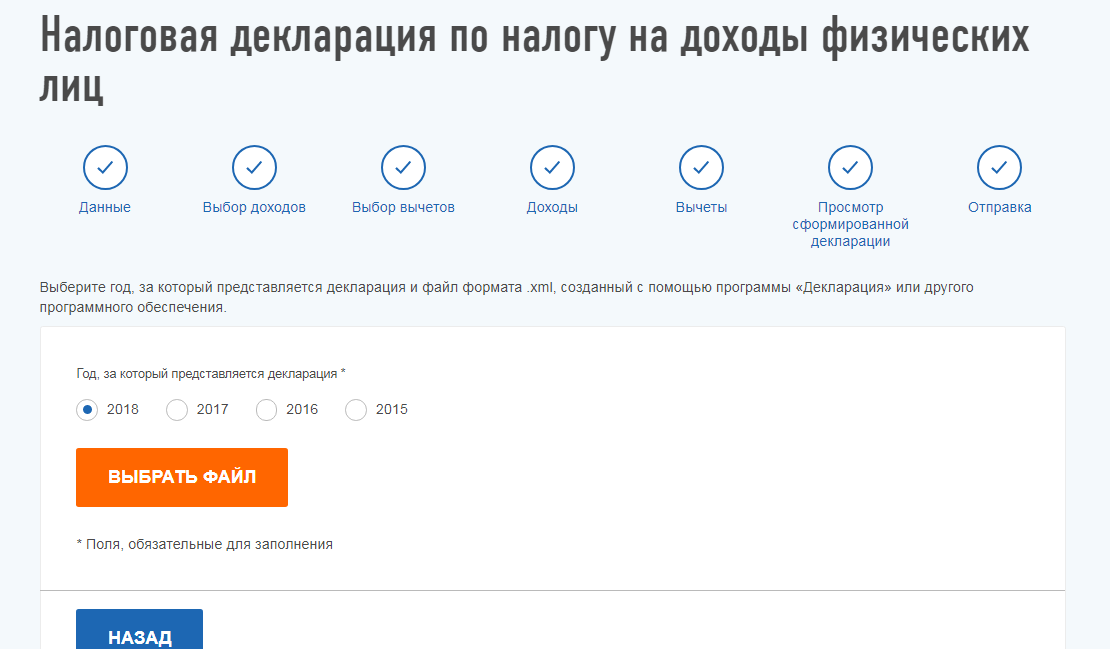

Шаг 5.

Выберите год, за который вы отправляете декларацию 3-НДФЛ и нажмите «Выбрать файл»:

Шаг 6.

У вас на компьютере откроется окно. Перейдите в папку, где вы сохранили декларацию 3-НДФЛ в формате XML. Прикрепите сначала декларацию, а затем другие документы. Все документы на налоговый вычет, заявленные в декларации, должны быть отправлены в налоговый орган для проверки. Общий размер файлов должен быть не более 20 МБ.

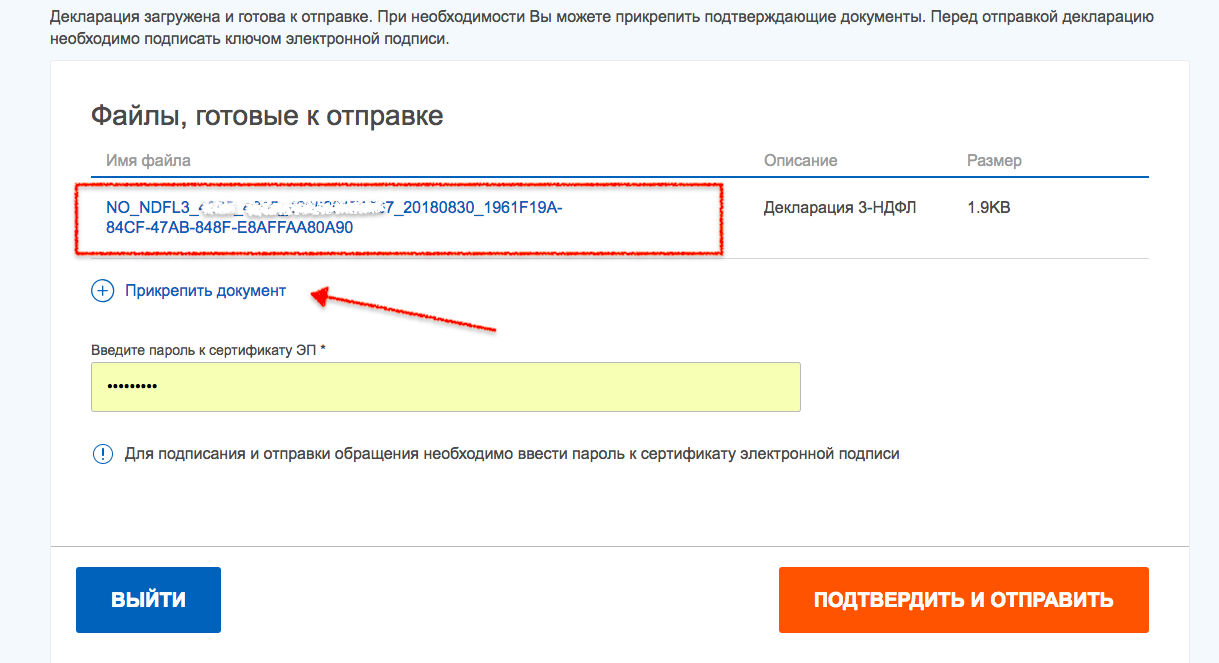

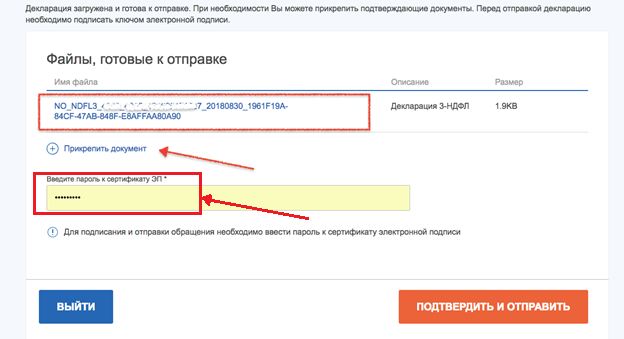

Шаг 7.

В этом же окне введите пароль к сертификату электронной подписи. Если вы не получали электронную подпись или она устарела, ее нужно получить. Для этого следуйте подсказкам системы. Получение сертификата займет от 30 минут до 24 часов. После этого можно продолжить загрузку декларации 3-НДФЛ и сопутствующих документов:

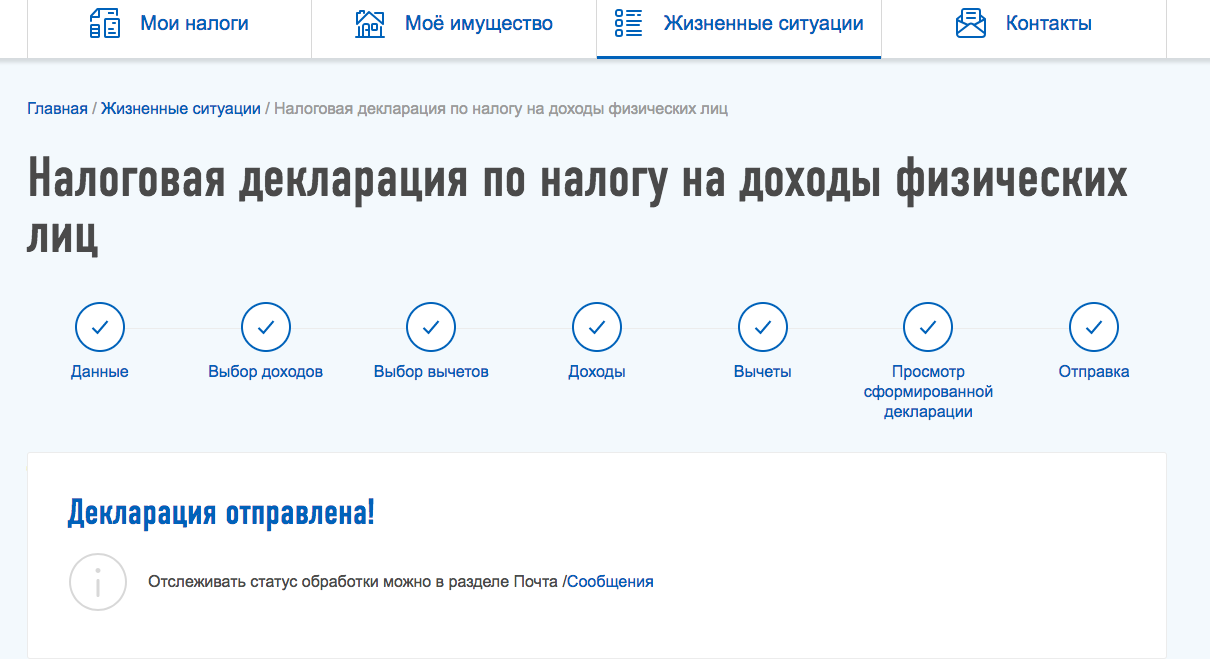

На этом процесс отправки декларации 3-НДФЛ с помощью Личного кабинета налогоплательщика завершен. Документы отправлены в налоговый орган. С этого момента начинается камеральная проверка, которая занимает до трех месяцев:

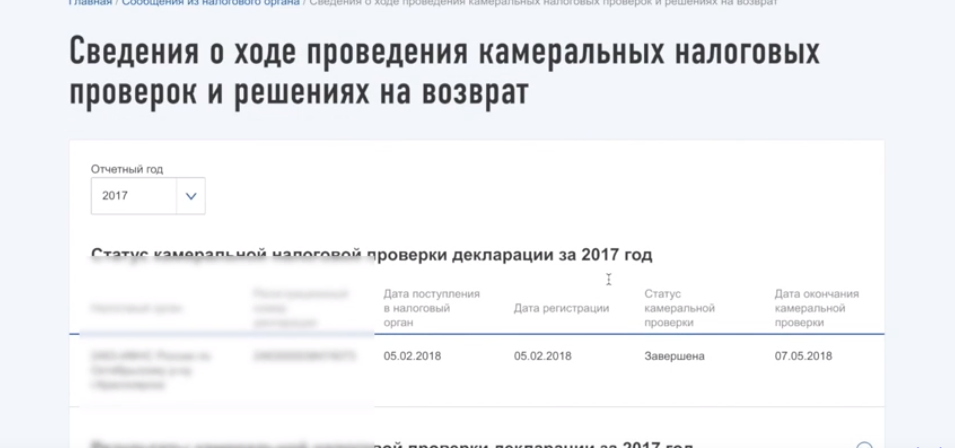

Результат камеральной проверки появится в вашем Личном кабинете:

Как только вы получите подтверждение о том, что камеральная проверка завершена, в разделе «Мои налоги» появится сумма налога к возврату.

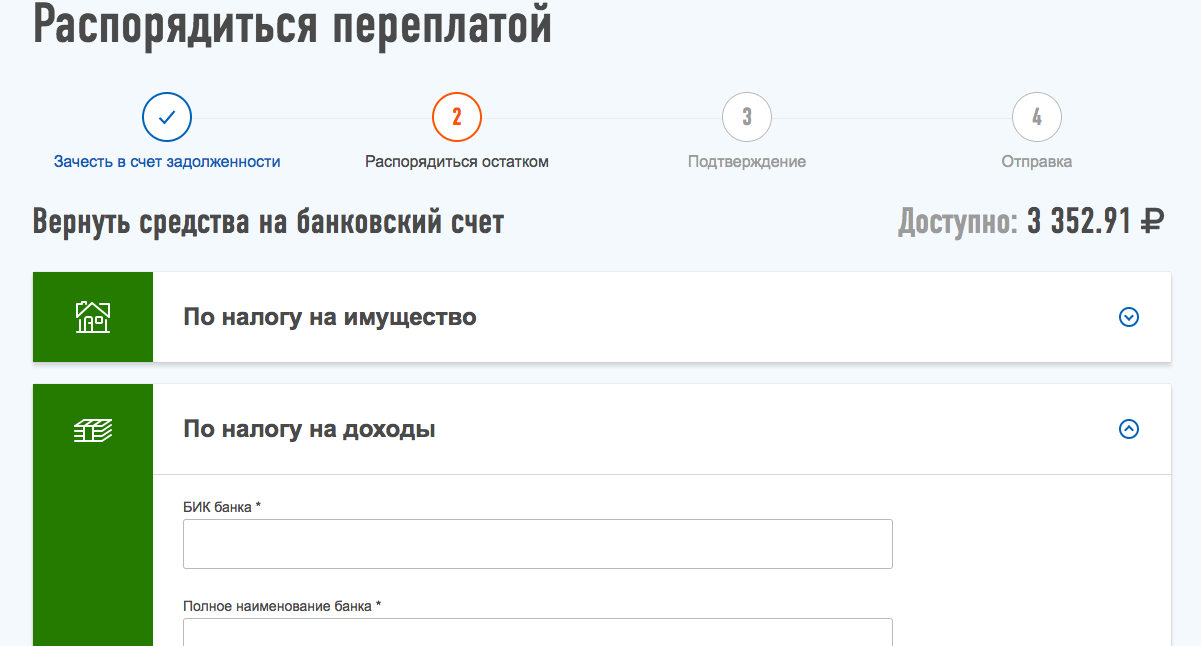

Нажмите на вкладку «Распорядиться» и внесите банковские реквизиты в заявление на возврат налога:

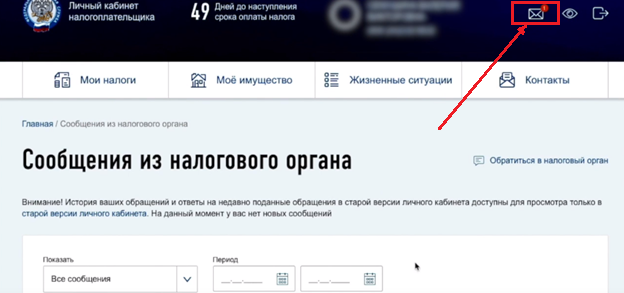

На какой стадии находится ваше заявление, можно увидеть в сообщениях из налогового органа. В правом верхнем углу нажмите на значок конверта:

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция перечислит деньги на ваш банковский счет.

Удачного декларирования и скорейшего получения налогового вычета!

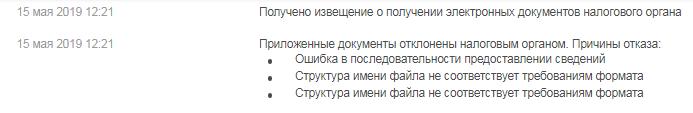

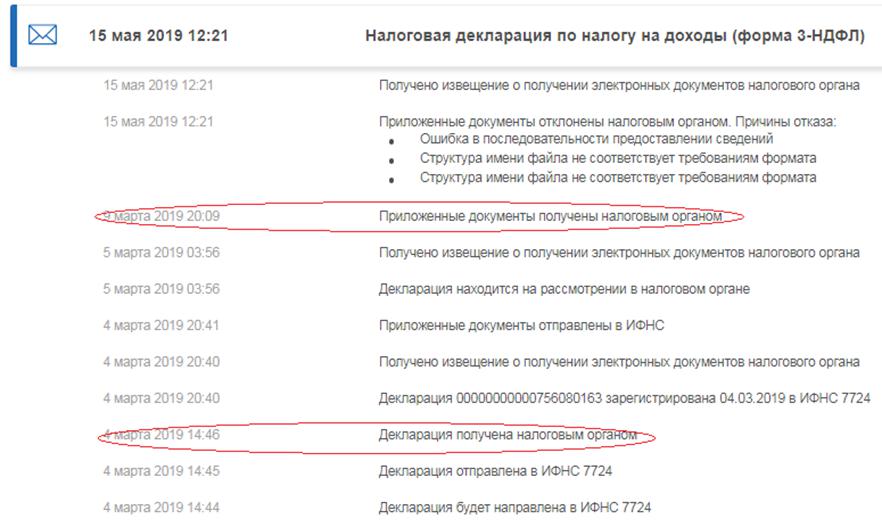

Налоговая вернула приложенные документы. Что делать?

В середине мая многие, кто ранее подал декларацию 3-НДФЛ через личный кабинет налогоплательщика, получили сообщение о том, что приложенные документы отклонены налоговым органом. Мы разобрались, что произошло.

Не только вы столкнулись с подобным отказом. Лично по моей декларации пришла аналогичная ошибка.

По словам налоговой инспекции, это массовая ошибка, произошедшая в личном кабинете, но физически инспекторы получили все документы и ведут проверку должным образом. Если сомнения не уходят, вы можете позвонить в свою налоговую в отдел камеральных проверок и уточнить информацию по вашей ситуации, либо, что более действенно, позвонить на горячую линию 8-800-222-22-22, и специалист по внутренним каналам оперативно соединит с вашей инспекцией.

Как показала практика и обратная связь — это технические недочёты программы, которые не повлияли на доставку документов и на ход камеральной проверки, а также на её сроки.

Если устного подтверждения недостаточно, вы можете сделать запрос в техническую поддержку или в инспекцию. Для этого на главной странице личного кабинета налогоплательщика войдите в раздел «Жизненные ситуации», выберите «Прочие ситуации» и в появившемся окне напишите в техническую поддержку и/или направьте свой запрос непосредственно в свою налоговую инспекцию, выбрав для этого пункт «Нет подходящих жизненных ситуаций».

Ответить инспекторы обязаны в течение 30 дней со дня регистрации обращения.

Мне техническая поддержка ответила менее чем через неделю:

Сообщаем Вам, что ошибка «Приложенные документы отклонены налоговым органом. Ошибка в последовательности предоставлении сведений. Структура имени файла не соответствует требованиям формата», возникшая при направлении вложений к декларации по форме 3-НДФЛ, вызвана техническим сбоем на стороне налогового органа. Обращаем Ваше внимание, что указанная ошибка не повлияет на процедуру проведения камеральной проверки по направленной Вами декларации. Дополнительно сообщаем Вам, что камеральная налоговая проверка, согласно статьи 88 Налогового кодекса Российской Федерации, проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации. С актуальным статусом хода проведения камеральной налоговой проверки Вы можете ознакомиться в разделе «Сообщения от налогового органа» в режиме «Сведения о ходе проведения камеральной налоговой проверки декларации №ххххххх». Приносим извинения за доставленные неудобства.»

п. 1 ст. 12 Федерального закона от 02.05.2006 N 59-ФЗ

Обратите внимание, в сообщении прописано, что отклонены только приложенные документы, а не сама декларация.

В связи с этим вы можете ещё раз отправить в инспекцию документы, это не прервёт срок камеральной проверки. Если бы отклонили саму декларацию, то необходимо было бы направлять уточнённую декларацию, и сроки проверки исчислялись бы заново. Подробнее об этом читайте в статье «Что такое уточнённая декларация».

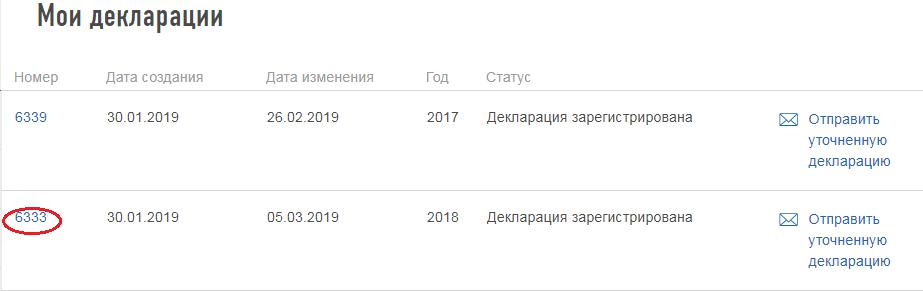

Чтобы повторно отправить документы, войдите в раздел «Жизненные ситуации», далее «Подать декларацию 3-НДФЛ». В появившемся окне пролистайте вниз и найдите отосланную декларацию, нажмите на её номер.

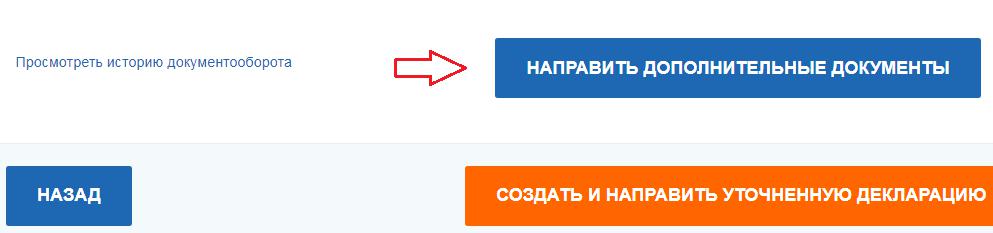

Далее сервис перенаправит на страницу, где содержатся отправленные документы по данной декларации. Внизу вы найдёте кнопку «Направить дополнительные документы», перейдя по которой, вы можете прикрепить и отослать документы повторно.

Возможно, инспекция действительно не получила часть подтверждающих документов. При отсутствии полного комплекта документов контролёры действуют по-разному. Одни могут позвонить по телефону, который указан на титульном листе декларации, и попросить дослать документы, другие выставят требование о предоставлении подтверждающих документов (ст. 93 НК РФ). Однако существуют и те, кто откажет в вычете без дополнительных запросов. В случае отказа инспектор обязан составить акт камеральной проверки, где будут прописаны и причины отказа. Вы вправе обжаловать данные причины, предоставив возражение на акт проверки в течение месяца со дня его получения, и приложить копии данных подтверждающих документов.

Также вы можете принести документы на рассмотрение материалов проверки, когда именно состоится данное рассмотрение должно быть указано в акте.

На основании представленных документов инспекция вынесет решение о подтверждении права на вычет. Вам останется только дождаться перечисления денежных средств на указанный счёт.

О процедуре прохождения камеральной проверки читайте в статье «Как проходит камеральная проверка декларации на вычет».

Подводя итоги, отмечу, что в этом случае имела место именно техническая ошибка. Однако налогоплательщикам я советую всегда держать руку на пульсе.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.