как подать налоговый вычет на детей в личном кабинете налогоплательщика

Налоговый вычет на детей

Как сэкономить на НДФЛ

У меня двое детей, и государство за это дает нам с мужем скидку при уплате НДФЛ.

Благодаря детям каждый год мы отдаем государству на 5000 Р меньше.

Скорее всего, вы тоже получаете стандартный налоговый вычет на ребенка. Когда вы устраиваетесь на работу, бухгалтерия просит принести копию свидетельства о рождении ребенка и написать заявление на вычет. Дальше работодатель действует сам: каждый месяц отнимает от вашей зарплаты сумму вычета и с оставшейся суммы платит 13% НДФЛ. Если такого не было, не расстраивайтесь: вычет можно вернуть за три последних года.

Стандартный налоговый вычет на детей — это частичное освобождение вашего заработка от подоходного налога. Если вы работаете и платите с зарплаты НДФЛ, определенная сумма освобождается от него с того месяца, в котором родился ребенок. С этой суммы вы уже не платите 13%. Первый и второй ребенок освобождают от налога по 1400 Р дохода в месяц — это экономит по 182 Р в месяц. Третий и каждый следующий ребенок освобождают от налога еще 3000 Р дохода в месяц — это приносит по 390 Р в месяц.

Кто имеет право на вычет

Если вы работаете и платите с зарплаты НДФЛ, вы имеете право получать детский вычет с того месяца, в котором родился ребенок. Но дадут его только по одному месту работы, даже если вы трудитесь по совместительству у нескольких работодателей.

Государство дает вычет не на все доходы, а только на те, с которых вы или ваш работодатель платит НДФЛ. Если вы индивидуальный предприниматель на упрощенке, патенте или вмененке и со своих доходов не платите НДФЛ, вычет вам не дадут. А вот ИП на общей системе налогообложения вычет получит, потому что со своей прибыли отдает 13% государству.

Вы получите детский вычет, даже если сдаете в аренду квартиру, машину или другое имущество. Для этого в налоговую нужно подать декларацию 3-НДФЛ, в которой укажете полученный годовой доход и заявите право на вычет.

Сколько я сэкономлю

Размер вычета зависит от количества детей: чем больше детей, тем меньше налог, причем вычет могут получить оба родителя.

У новой жены Виктора только два ребенка, но за второго она получит вычет как за третьего. Минфин суммирует детей обоих родителей, поэтому общий ребенок Марии и Виктора будет третьим и на него дадут 3000 Р вычета

У новой жены Виктора только два ребенка, но за второго она получит вычет как за третьего. Минфин суммирует детей обоих родителей, поэтому общий ребенок Марии и Виктора будет третьим и на него дадут 3000 рублей вычета:

Таким образом, вычет могут получить не только родители, но и мачеха, отчим, опекуны, усыновители, попечители и разведенные родители, если они материально обеспечивают ребенка.

Вычет вам будут давать до тех пор, пока ребенку не исполнится 18 лет. Причем если ребенку исполнится 18 в начале года, ваше право на вычет не сгорит в его день рождения, а будет действовать до конца года. На детей, которые платно или бесплатно продолжат учебу на очном отделении, вычет продлят на весь срок обучения — максимум до наступления 24 лет. Допустим, если в июне ребенок окончил университет и получил диплом, то с июля вы перестанете получать на него вычет.

максимальная сумма годового дохода, при котором вы имеете право на вычет

Бывает так, что зарплаты нет несколько месяцев: в кризис работника отправили в отпуск за свой счет или он взял больничный. В таком случае вычет за эти месяцы не сгорает, а переносится на следующий месяц и суммируется.

Но если кризис затянулся и зарплаты до конца года не будет, вычет сгорает и на следующий год не переносится.

Кто может удвоить вычет

Право на двойной вычет имеет единственный родитель, если другой умер или пропал без вести. Если родитель снова вступает в брак, он теряет право на двойной вычет.

Двойной вычет дадут и матерям-одиночкам, если в свидетельстве о рождении ребенка нет записи об отце или он внесен со слов матери.

Родитель, который развелся или не оформил отношения, тоже может претендовать на двойной вычет, только нужно, чтобы второй родитель отказался от вычета в пользу первого. Если второй родитель не работает, является индивидуальным предпринимателем, состоит на бирже труда или находится в отпуске по уходу за ребенком до полутора лет, двойной вычет не дадут.

Образец заявления на двойной вычет на ребенкаDOC, 40 КБ

Если один родитель отказался от своего вычета в пользу другого, ему придется каждый месяц брать с работы справку 2-НДФЛ. Работодатель, который платит двойной вычет, должен убедиться, что родитель, отказавшийся от вычета, по-прежнему работает и его доход не превысил лимит.

Как это работает

Налоговый вычет на ребенка — самый удобный. Не нужно заполнять декларацию и ехать в налоговую, вычет можно получить прямо на работе.

Образец заявления на стандартный детский вычетDOC, 30 КБ

Для этого нужно прийти в бухгалтерию, написать заявление и приложить к нему документы:

Если у ребенка только один родитель, а второй умер или пропал без вести, понадобится свидетельство о смерти второго родителя или выписка из решения суда о признании родителя безвестно отсутствующим. Если у ребенка нет отца и мать растит его одна, нужно принести справку о рождении ребенка по форме 25 и копию страницы паспорта о семейном положении, чтобы подтвердить, что мать не замужем.

Опекуны и попечители приносят документы, подтверждающие их право на воспитание ребенка.

Бухгалтер примет документы и рассчитает вычет. Если вы написали заявление не сразу, а в середине или конце года, в деньгах не потеряете: бухгалтер сделает перерасчет НДФЛ за все отработанные месяцы в этом году.

Вычет каждый год продлевается автоматически, писать новое заявление не нужно. Но оно понадобится, когда у вас родится еще один ребенок или изменится жизненная ситуация: поменяете работу или, например, создадите новую семью и будете воспитывать неродных детей.

Если за год вы меняли работу, принесите в бухгалтерию справку 2-НДФЛ с предыдущей работы. Бухгалтер учтет ваши прошлые доходы за этот год и проверит, превысили вы лимит в 350 тысяч или нет.

Как получить вычет за предыдущие годы

Бывает, что работодатель забыл взять с вас заявление на вычет и считал налог со всей зарплаты или давал вычет, но не на всех детей. Вы можете вернуть излишки налога, но только за три последних года.

Заявление на возврат НДФЛRTF, 16 КБ

Вам придется обратиться в налоговую по месту жительства и подготовить документы: заявление, копии и оригиналы документов, дающих право на вычет, справку 2-НДФЛ с работы о доходах за прошлые годы и самостоятельно заполненную декларацию 3-НДФЛ.

Документы можете подать лично, по почте или через личный кабинет физического лица на сайте ФНС. Вы выберете год, за который подаете декларацию, и система автоматически подгрузит форму декларации, принятую для того года. Налоговая возьмет три месяца на проверку, после окончания которой примет решение. Если возврат одобрят, деньги придут вам на счет в течение месяца.

Как оформить налоговый вычет за детей онлайн: пошаговая инструкция

Кроме вычетов на покупку жилья, образование и лечение, существуют стандартные вычеты – например, за детей. Уже не первый год ФНС позволяет оформлять вычеты онлайн, через личный кабинет на сайте ФНС. Для входа достаточно учетной записи на Госуслугах, и у большинства россиян она уже есть (или оформляется очень просто при личном обращении в ФНС, ПФР, МФЦ или банк).

Чем отличается стандартный вычет?

Что такое налоговый вычет на детей? Это вид налогового вычета, относящийся к стандартному налоговому вычету и регламентированный пунктом 4 статьи 218 Налогового кодекса России. Он предусматривает уменьшение на определенную сумму ставку по налогу для физических лиц, имеющих детей.

Часто налоговый вычет на детей предоставляется работодателем «автоматически». Бухгалтерия может сама за Вас оформить соответствующие документы. Но в противном случае Вы ничего не потеряли и за последние три года можете получить вычет онлайн через личный кабинет.

Напомню, в каких размерах положен вычет:

Возраст ребенка ограничен 18 годами, но если ребенок обучается очно в учебном заведении – 24 годами. Если ребенок является инвалидом, то за него положен вычет в размере 12 000 рублей.

Важно помнить, что вычет положен за месяцы, суммарная зарплата в которые не достигла 350 000 рублей, далее вычет в данном году не полагается.

Как оформить вычет онлайн

Внимание! Если данную операцию вы выполняете впервые, то потребуется специальная электронная подпись (ЭП):

Данная ЭП действительна только в рамках взаимодействия с налоговыми органами через новую версию сервиса «Личный кабинет налогоплательщика для физических лиц».

Выпуск данной подписи происходит автоматические в течение 30 минут.

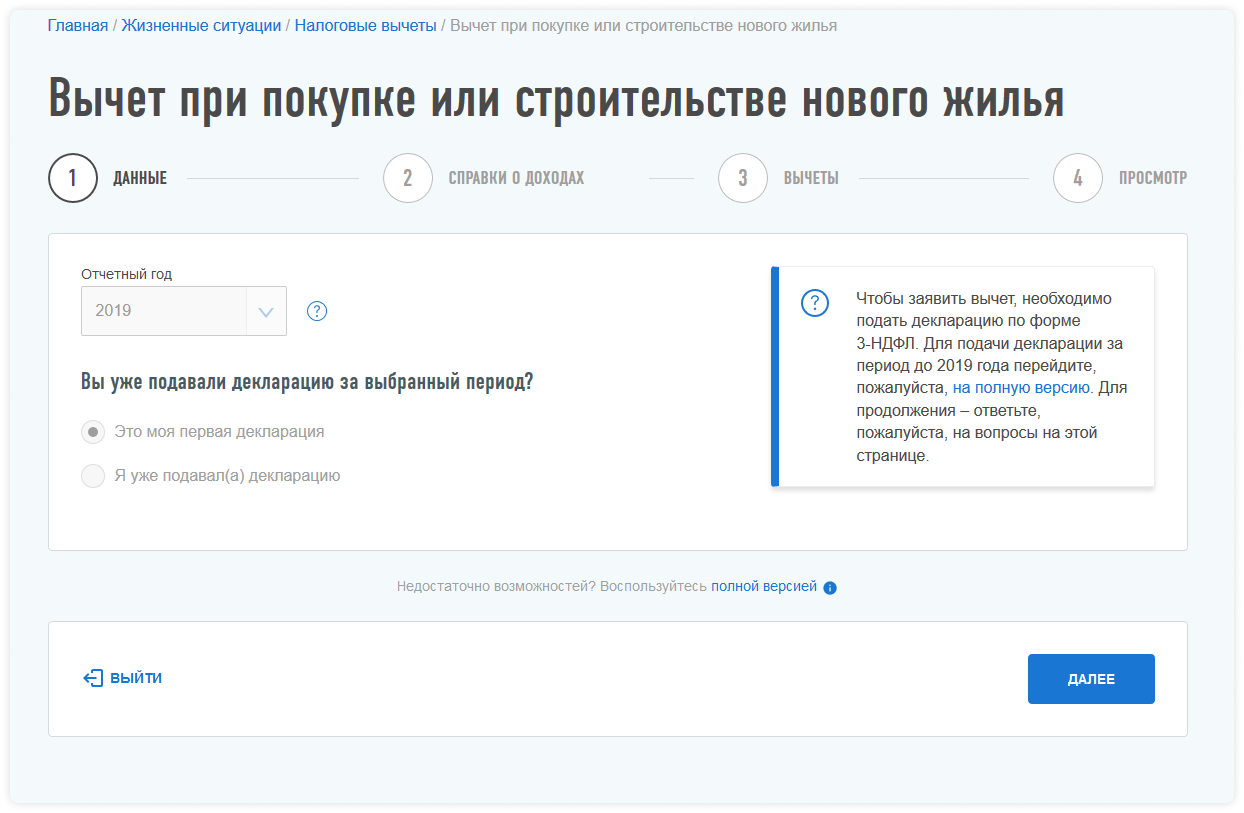

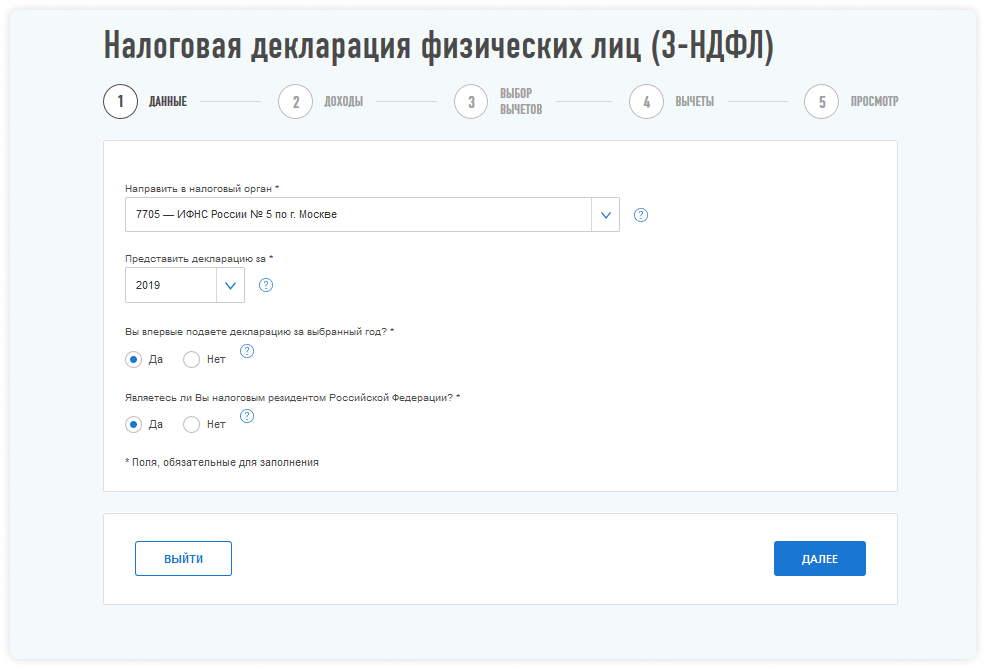

Диалоговые окна в личном кабинете имеют достаточно интуитивно понятный интерфейс с подсказками. Сначала Вам будет предложено указать за какой год Вы подаете декларацию.

На втором шаге необходимо указать источники доходов, для чего потребуется справка 2-НДФЛ от работодателя. С нее Вы будете брать сведения, а также приложите скан-копию среди отправляемых файлов.

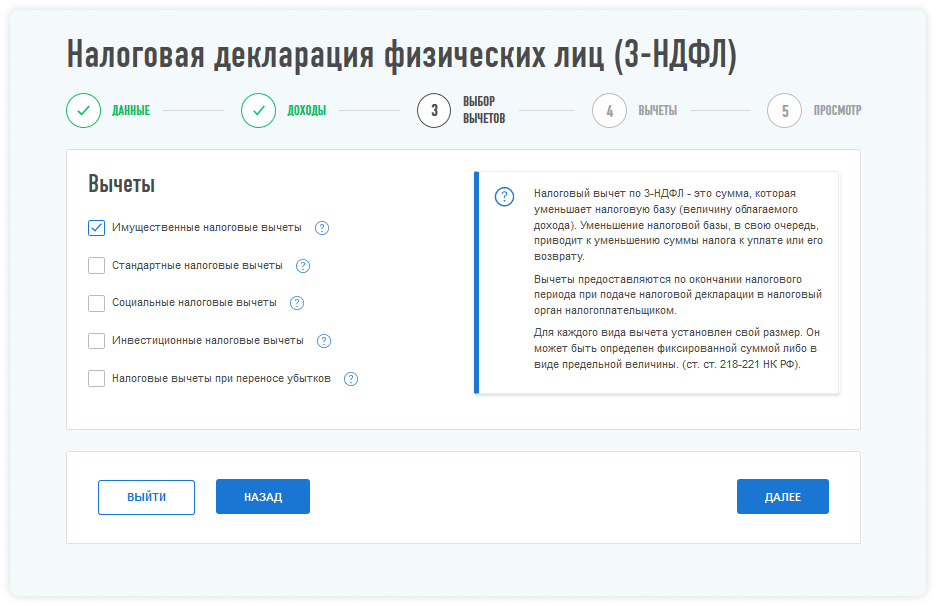

Следующим шагом нужно выбрать, какой вид вычета необходим. Нам нужен стандартный вычет. Заполните сведения о детях, указав их даты рождения. Установите галочки, если ребенок является инвалидом или студентом. В последнем случае возраст ребенка будет учтен до 24 лет.

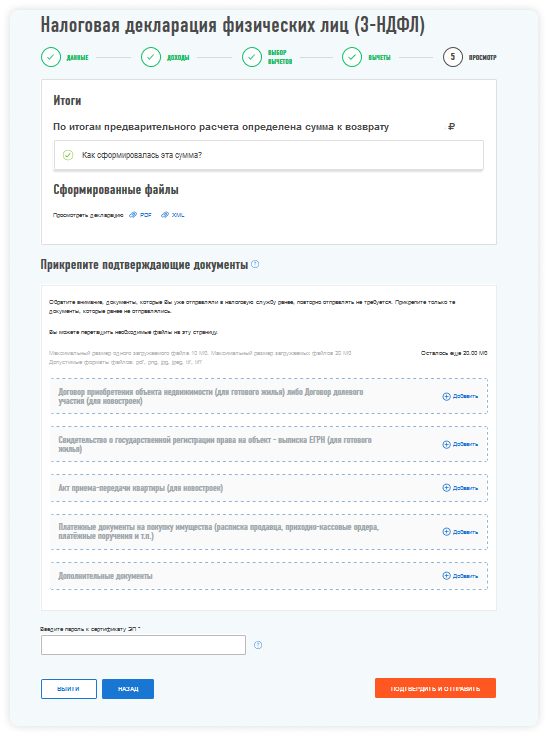

Перед отправлением заполненной декларации имеется возможность загрузить ее в формате PDF для ознакомления в классическом виде, проверки на наличие ошибок. Для непосредственной отправки потребуется электронная подпись, которая может быть получена тут же на сайте.

Важно помнить, что налоговая декларация может быть направлена на проверку один раз в год, поэтому необходимо заполнять все виды имеемых вычетов для данного года. Уточнение или дополнение не указанных вычетов будет возможно только в следующем году.

Как получить вычет на карту

После отправки декларации останется следить за ходом приема документов и проведения камеральной проверки. По ходу каждого этапа Вы будете получать сообщения в личном кабинете. Срок проведения камеральной проверки ограничен тремя месяцами. В случае ее успешного окончания вы обнаружите пополнение суммы в личном кабинете. Данной суммой можно будет распорядиться двумя способами: вывести или оплатить ею налоги.

Возможности оказания услуг онлайн с каждым годом становятся все лучше. Системы начинают объединяться и дополнять друг друга, что делает получение запрашиваемых услуг гражданами легче и быстрее. Мне доводилось заполнять налоговую декларацию в рукописном варианте, и это была всего лишь так называемая «нулевая декларация» после продажи автомобиля.

Чтобы оценить объемы заполняемого текста вы можете просмотреть сформированный PDF-файл формы 3-НДФЛ, после чего Вы точно примете правильное решение заполнять декларацию исключительно через сайт.

Налоговый вычет через Госуслуги: когда, куда и сколько

Обратиться в ИФНС можно лично или электронно. Мы выбираем самый простой путь: рассказываем, как получить налоговый вычет через Госуслуги. Но обо всем по порядку.

Что это за фрукт?

Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

В стандартных случаях сумму вычитают из вашей начисленной зарплаты, выплачивая ее без удержания суммы НДФЛ или его части. Но если налог уже был удержан из зарплаты, при наличии права на вычет он будет считаться излишне уплаченным. Его государство готово вернуть. Для этого нужно заявить свое право на вычет, подав декларацию.

Когда нужно подать декларацию для вычета?

Как подать декларацию в ИФНС?

Вообще заполнить и подать декларацию можно множеством способов. Здесь и личный кабинет налогоплательщика на сайте ФНС, и специальные программы «Декларация» и «Налогоплательщик ЮЛ», и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, без загрузки программного обеспечения и иных лишних телодвижений. Потому наш выбор предопределен.

Налоговый вычет через госуслуги: пошаговая инструкция

Итак, регистрация и авторизация завершена. Что делать дальше? Рекомендуем придерживаться такого порядка.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Без нее декларацию не подать. Это справка о размере полученного дохода и уплаченного с него НДФЛ с помесячной разбивкой. Выдается по заявлению в течение нескольких дней, это не проблема. Ее также можно выгрузить из личного кабинета налогоплательщика на сайте ФНС. Справки за предыдущий год появляются в личном кабинете примерно в апреле следующего года или позже, когда работодатели сдают отчеты.

Шаг 2. Находим нужную услугу

Для этого переходим на сайт Госуслуги и во вкладке «Услуги» выбираем «Налоги и финансы», а там «Прием налоговых деклараций (отчетов)».

Нужно выбрать режим «Заполнить новую декларацию» и выбрать годы, за которые будут оформлена отчетность.

Шаг 3. Заполняем форму

Сведения из профиля, которые вы внесли в личном кабинете, автоматически загрузятся из системы идентификации. Это ускорит сам процесс заполнения и поможет избежать ошибок. Останется заполнить только сведения о доходах и вычетах. Нажимает кнопку «Далее», попадаем на вкладку «Доходы».

Доходы придется добавить с помесячной разбивкой вручную или выгрузить из справки 2-НДФЛ, если она была предоставлена в электронной форме. Очередной раз нажав «Далее» попадаем на страницу вычетов. Выбираем нужный вычет, ставим в нужном месте галочку и заполняем необходимую информацию. Например, если это возврат налога за лечение, Госуслуги предлагает выбрать «Социальные вычеты» и внести сумму потраченных на это расходов.

Шаг 4. Подводим итоги и отправляем декларацию

Система выведет вас на страницу «Итоги», где покажет общую сумму дохода, сумму к возврату и предложит 3 варианта действий: «Скачать», «Экспортировать», «Сформировать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, выбираем третий вариант и отправляем декларацию сразу в налоговую. Если подписи нет, придется скачать декларацию и подать ее лично.

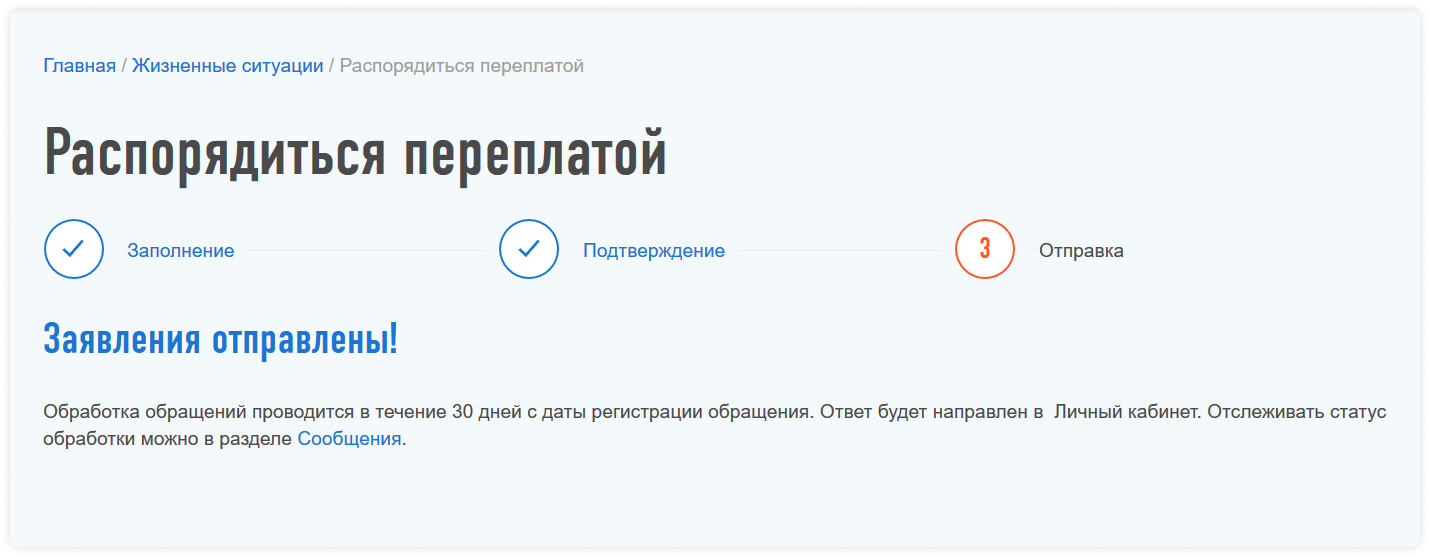

По регламенту на проверку декларации уйдет до 3 месяцев. Отследить статус проверки можно в личном кабинете. Если налоговики примут декларацию, система предложит подать заявление на возврат налога.

Шаг 5. Подаем заявление о возврате налога

Как получить налоговый вычет на ребенка

1. Кто может получить налоговый вычет на ребенка?

Стандартный налоговый вычет на ребенка — это вычет по НДФЛ, оформить который могут обеспечивающие ребенка:

Супруги попечителей, опекунов и усыновителей права на налоговый вычет на ребенка не имеют.

Получать вычет на ребенка вы можете до месяца, в котором ваш доход с начала года, облагаемый налогом по ставке 13%, превысит 350 000 рублей.

2. Каков размер налогового вычета на ребенка?

Сумма вычета зависит от того, сколько у вас детей. За каждый месяц полагается вычет в размере:

Если у вас несколько детей в возрасте до 18 лет (или до 24 лет, если речь идет о студентах), вычеты по ним суммируются. По достижении ребенком 18 (24) лет вычет по нему прекращает предоставляться, однако, если у него есть младшие братья или сестры, они по-прежнему считаются вторыми (третьими и так далее) детьми и по ним предоставляются соответствующие вычеты.

Сумма налогового вычета — это часть ваших доходов, с которой не будет взиматься налог. То есть если у вас один ребенок и вы оформили налоговый вычет, то вам вернется 13% от 1400 рублей, если у вас двое детей, то от 2800 рублей и так далее. Если вычет получает один из двоих родителей, так как второй отказался от получения вычета, или если у ребенка только один родитель, вычет предоставляется в двойном размере.

Получить вычет можно как у работодателя, так и в налоговой инспекции, подав заявление вместе с декларацией по форме 3-НДФЛ.

3. Какие нужны документы для получения вычета?

4. Как оформить налоговый вычет на ребенка через работодателя?

Чтобы ежемесячно получать стандартный вычет по НДФЛ на ребенка, вам нужно в произвольной форме написать на имя работодателя заявление (образец заявления) о предоставлении вычета. Ежегодно обновлять заявление не нужно. Новое заявление вы должны будете написать, только если у вас появится право на другой вычет. Например, родится еще один ребенок. К заявлению нужно будет приложить документы, подтверждающие право на вычет.

Работодатель должен предоставить налоговый вычет за каждый месяц налогового периода (календарного года), в течение которого между ним и вами действует трудовой договор. Однако в случае со стандартными вычетами на детей существует ограничение: вычет действует до месяца, в котором ваш доход с начала года, облагаемый по ставке 13%, превысит 350 000 рублей.

5. Как оформить вычет через налоговую?

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

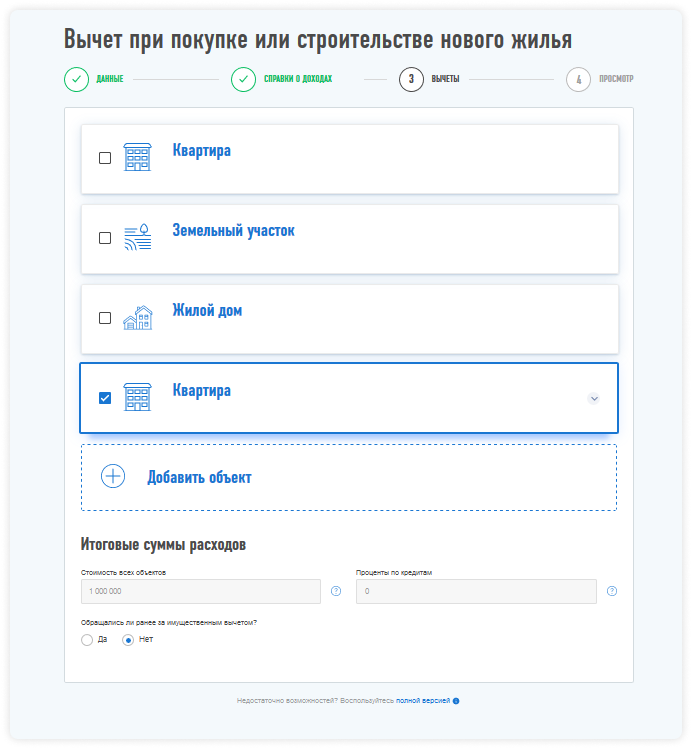

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.