как подписать форму w 8ben в тинькофф образец

Как подписать форму W-8BEN в Тинькофф

Если вы владеете иностранными акциями и получаете с них доход в виде дивидендов, то вы можете оптимизировать налоговую нагрузку, заполнив форму W8-Ben. Она говорит о том что вы не являетесь налоговым резидентом США. Соответственно после этого с вас будут удерживать не 30% налога, а 13%.

Что нужно знать: после принятия формы Вам потребуется подавать налоговую декларацию на 3% самостоятельно! Откуда же они берутся? Когда удерживаются 13% с дивидендов они делятся на 2 страны: 10% остается в США, а 3 % необходимо доплатить в российский бюджет.

От сотрудников Тинькофф в телефонном разговоре, я выяснил, что они будут являться налоговым агентом и сами подадут декларацию не только за российские бумаги, но и за иностранные дивиденды, но официального подтверждения на их сайте я так и не нашел. Там по прежнему сказано, что декларация подается самостоятельно: https://help.tinkoff.ru/trading-account/intaxes/w8-ben/

Если же вы не хотите этого делать, то форму W8-ben лучше не заполнять!

Как заполнить форму W8-ben в Тинькофф?

Если же вы долгосрочный инвестор, придерживающийся дивидендной стратегии, то заполнения этой формы лучше не откладывать.

Для этого авторизуемся в личном кабинете с персонального компьютера, переходим на вкладку “Инвестиции”. Нажимаем на кнопку “Еще” и на выпадающей списке выбираем пункт “О счете”

После перехода на страницу и нажимаем “Снизить налог”

Если раньше форму нужно было скачивать и заполнять в ручную, то сейчас Тинькофф сам подставляет все необходимые данные, что безумно удобно. Спасибо, Тинькофф!

Но все равное, обязательно проверьте корректность вашего ИНН (индивидуальный номер налогоплательщика).

После скачивания и проверки, распечатываем форму и подписываем.

Далее сканируем или фотографируем документ на мобильный телефон и загружаем полученный файл обратно в личном кабинете.

После этого ждем проверки, обычно от 2 недель до месяца. После подтверждения вам придет письмо на почту.

Форма W-8BEN в Тинькофф Инвестиции: как правильно заполнить и подписать, образец на русском?

Согласно действующему порядку лица, получившие купонный или дивидендный доход по акциям, принадлежащим компаниям из США, обязаны заплатить с этой суммы налог в размере 30%. Однако у российских инвесторов есть возможность законным способом снизить эту ставку, заполнив форму W-8BEN. Из настоящего обзор вы узнаете, как заполнить и подписать w 8ben в Тинькофф Инвестиции.

Зачем подписывать форму w 8ben в Тинькофф?

Форма W-8BEN — это документ, подтверждающий наличие у физического лиц статуса нерезидента США (в целях налогообложения). Главное назначение этого документа заключается в снижении суммы налоговых платежей.

Как уже было указано выше, с дивидендов и купонов, полученных от американских организаций, автоматически удерживается налог в 30%. Насчет инвестора деньги поступают уже за вычетом этой суммы. Однако подписав форму W-8BEN, обязательный платеж можно будет снизить до 13%. Из них:

- 10% перечисляется в пользу США, 3% нужно заплатить в бюджет РФ (инвестор должен совершить этот платеж самостоятельно).

В качестве примера можно рассмотреть следующую ситуацию. Предположим, инвестор получил дивиденды в размере 5 000 долларов. Форму W-8BEN он не подписал, поэтому из его дохода был вычтен налог (30%) в размере 1500 долларов. Итого инвестор получил прибыль в размере 3500.

Однако если форма W-8BEN была подписана, то налог составит 650 долларов (500 долларов в пользу США и 150 в бюджет России). При этом доход инвестора после уплаты налога составил бы 4350 долларов. Выгода очевидна — подписав W-8BEN, инвестор сэкономил бы 850 долларов.

Как заполнить форму: инструкция

Бланк W-8BEN пользователь может скачать в личном кабинете на сайте брокера. Например, в Тинькофф Инвестиции нужно будет пройти в разделы: «Еще» — «Профиль» — «Форма W-8BEN».

Общие правила заполнения бланка:

- в бланк должны быть внесены только корректные сведения, соответствующие действительности; здесь нельзя делать исправления. Если допущена ошибка, то лучше скачать новый бланк и повторно заполнить; при заполнении формы нельзя использовать корректор; сведения об инвесторе должны быть указаны на английском языке; такой документ не может быть заполнен и подписан доверенным лицом (кроме случаев, когда есть доверенность, в которой прямо прописано такое право).

В форме W-8BEN прописывается следующая информация о владельце счета: Ф. И. О., гражданство, адрес постоянного места проживания (указывается в такой последовательности: название улицы, номер дома, квартиры, город, страна и почтовый индекс) и т.д.

Как подписать форму: инструкция

Чтобы подписать и отправить форму W-8BEN никуда не придется идти. Клиенты Тинькофф могут выполнить эту операцию прямо в приложении. Какие действия потребуется выполнить:

Начиная с этого момента инвестор будет платить с дивидендных и купонных доходов 13% налоговых отчислений.

Срок действия формы W-8BEN составляет 3 года. Это означает, что весь доход от дивидендов и купонов, полученный в течение этого периода, будет облагаться по ставке 13%. После истечения этого срока инвестору необходимо будет вновь подписать эту бумагу.

Кроме того, если у пользователя помимо брокерского счета также есть ИИС, то форма W-8BEN будет действительна для обоих типов счетов. Второй раз ее направлять не нужно.

Когда не нужно подписывать форму?

Не во всех случаях есть необходимость в подписании такой формы. Можно выделить несколько ситуаций, когда заполнение документа не потребуется:

Если своей главной целью инвестор видит заработок на росте стоимости акций. При этом дивиденды рассматриваются лишь, как приятное дополнение.

Для наглядности можно привести конкретный пример. Допустим, инвестор приобрел акции Apple на сумму 20 000 долларов для дальнейшей перепродажи по более высокой цене. Однако дивиденды по ним начисляются незначительные — всего лишь 0,69%.

Через некоторое время акции Apple выросли на 60%. Инвестор продал их и заработал 12 000 долларов, с которых он заплатит 13% НДФЛ. При этом доход от дивидендов за определенный период составил всего лишь 138 долларов, из которых 10% будет удержано автоматически, а оставшиеся 3% придется перечислить в бюджет государства самостоятельно (в случае подписания формы W-8BEN).

Очевидно, что при обороте 12 000 долларов нет смысла тратить время на заполнение формы W-8BEN для того, чтобы сэкономить 24 доллара (13% с дивидендов в размере 138 долларов).

Доход получен от иностранных активов, в отношении которых не действует W-8BEN — это три вида иностранных финансовых инструментов:

- иностранные ценные бумаги, принадлежащие компаниям, не зарегистрированным в США — в этом случае налогообложение будет производиться согласно порядку, принятому в той или иной стране, REIT (инвестиционные фонды) — в эту категорию попадают компании, занимающиеся строительством, арендой и продажей различных объектов недвижимости. Большая часть их прибыли (до 100%) выплачивается инвесторам в форме дивидендов. Причем производятся такие выплаты до уплаты налога в бюджет США, поэтому удерживается 30% дохода, акции компаний США, имеющие форму собственности LLP (партнерства с ограниченной ответственностью) — здесь всегда фиксированная ставка 37%.

Инвестор вкладывает деньги в акции российских компаний, а, следовательно, получает дивиденды на территории РФ — в этом случае он платит налоги только в соответствии с российским законодательством (13% НДФЛ).

Таким образом, основная цель подписания формы 8ben в Тинькофф заключается в снижении налоговой ставки по дивидендам и купонам, получаемым от компаний США. Однако следует помнить, что в ряде случаев отправлять такой документ нет необходимости.

Видео-инструкция

Форма w-8ben: кому и зачем нужна

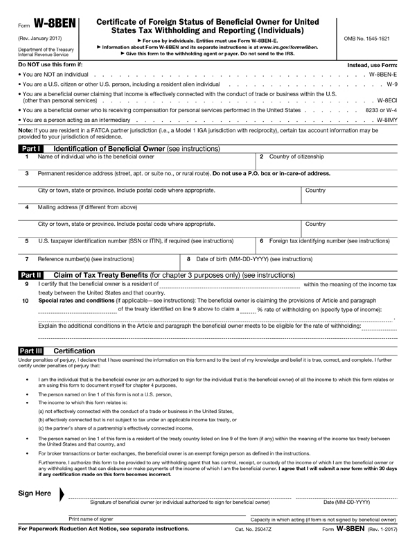

Форма W-8BEN это документ для физических лиц, который даёт право нерезидентам США на пониженное налогообложение их доходов. Оригинальное название формы – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding. Состоит она из трёх частей, которые содержат:

Запросить и подать форму W-8BEN можно у своего российского брокера. При заключении договора с иностранным брокером, имеющим доступ на рынки США (например Captrader), W8 Form скорее всего уже будет включена в заявление на открытие счета.

Как она действует?

Согласно статье 209 Налогового Кодекса РФ, налоговый резидент обязан декларировать доходы, полученные за пределами страны, в том числе доходы от инвестиционной деятельности. При этом по месту регистрации эмитента, в бумаги которого инвестировал резидент, также начисляется налог. Избежать двойного налогообложения позволяет международный договор, который подписан 17 июня 1992 года между Россией и США, и оформление формы W-8BEN.

Документ применяется при выплате дивидендов и купонов по ценным бумагам американских эмитентов, которые торгуются на Московской и Санкт-Петербургской бирже. В основном это голубые фишки США, т.е. акции Apple, Amazon, Boeing, Microsoft, Netflix и т.п. При этом торги этими акциями на Мосбирже, в отличие от биржи СПб, проходят в рублях, а вот дивиденды в обоих случаях приходят в валюте.

В России инвестор обязан уплатить самостоятельно 3% от суммы, которая получена от эмитента (ее часто путают с фактически поступившей на счёт). Для этого необходимо заполнить декларацию 3-НДФЛ и подать её лично в подразделение по месту жительства или дистанционно на портале службы. Таким образом, общий налог не превысит 13%, действующий в РФ. Если инвестор планирует работать только с российскими бумагами, а также с паями инвестиционных фондов российских компаний (FinEX, Сбербанк и др.), то подписание формы не требуется.

❓ Насколько существенной будет экономия при помощи формы W8? Даже сегодня, в эпоху низких процентных ставок, можно найти американские ценные бумаги с выплатами около 6-8% годовых. Полный налог в последнем случае составит 2.4% в год, а с учетом подписания W-8BEN лишь около 1%. Если рассмотреть выгоду инвестора за 10 лет, то она составит примерно 15% от регулярных выплат.

Как заполнить

Информация в поля формы вносится печатными буквами на английском языке. Для корректного заполнения вручную (если требуется) следует обращать внимание на формат даты (месяц/день/год), принятые в США сокращения и их положение. Например, в русском варианте написания адреса слово «улица (ул.)» ставится перед ее названием, английский аналог «street (st.)» – после.

Значительно облегчает задачу дистанционная подача документов с автозаполнением личных данных инвестора, но в этом случае могут возникнуть трудности. Технический сбой у брокера, скан-копия или фотография документа ненадлежащего качества – и подписание формы может затянуться.

Срок действия

Применяется документ на остаток года, в котором он был подписан и на три последующих (по 31.12 включительно). По истечении этого срока форму необходимо обновить, иначе налоговая льгота аннулируется и с полученного дохода по дивидендам будет взиматься 30%. Обычно брокер по истечении срока действия сам предлагает переподписать договор.

Подписание W-8BEN у российских брокеров

Крупнейшие брокеры России, входящих в ТОП-10 по количеству активных клиентов, предоставляют возможность подать документ дистанционно или в офисах обслуживания инвесторов. Услуга бесплатна для физических лиц до 31.12.2020 года (хотя возможны отдельные исключения). У каждой организации свой алгоритм обращения к депозитарию и подписания формы.

Тинькофф

Процедура заполнения и подачи документа происходит дистанционно с ПК. Клиент получает для скачивания файл с заполненным на основании анкеты бланком, что существенно облегчает задачу.

Срок проверки информации от 14 до 30 дней. На сегодняшний день это видимо самый удобный вариант подачи формы W-8BEN для инвесторов среди российских брокеров.

Сбербанк

Подать документ в старейшем банке России немного сложнее. Чтобы дистанционно заполнить форму через депозитарий, необходимо создать запрос в приложении Сбербанк Онлайн:

Результат рассмотрения в течение 5 дней будет отправлен на электронный адрес заявителя с датой окончания действия формы.

В июле 2020 г. департамент брокерского обслуживания ВТБ сообщил клиентам, что в личном кабинете инвестора появилась новая функция – подача формы W-8BEN в депозитарий ПАО Санкт-Петербургской Биржи. Ранее компания брала за услугу 450-500 рублей. Пошаговая инструкция для дистанционной подачи на сайте брокера (только для ценных бумаг американских эмитентов):

Информация о решении будет доступна не позднее 5 дней в разделе “Личные анкетные данные” во вкладке “Настройки”. Альтернативный вариант подачи – посещение ближайшего офиса ВТБ, который предоставляет инвестиционные услуги. Личного визита не избежать, если необходима актуализация персональных данных из анкеты клиента.

🔎 Примечания

Со временем порядок подписания формы может меняться – ориентируйтесь самостоятельно. В сети периодически появляются жалобы, что некоторые брокеры затягивают процесс рассмотрения формы или даже не уменьшают налог на выплаты по иностранным бумагам, несмотря на принятие W8. Проверить каждый отдельный случай, разумеется, невозможно. Поэтому если вы столкнулись с подобным отношением российского брокера и работа с американскими бумагами для вас важна, то очевидным шагом будет попробовать сменить брокерскую компанию (или пригрозить это сделать), благо выбор весьма велик.

Interactive Brokers. Форма W-8BEN. Как подать налоговую декларацию онлайн.3-НДФЛ

Подходит время подачи отчета в налоговую.

Чтобы не платить налог 30% (дивиденды)

в США с прибыли от американских акций,

необходимо заполнить форму W-8BEN

Отчет в налоговую подается раз в год.

То есть вы открыли счет в 2020, а налог платим в 2021.

Американские акции и биржа СПб.

Между Россией и США заключено межправительственное соглашение, из которого следует, что, если Вы живете в России и получаете какой-либо доход в США, то налоги платить Вы должны самостоятельно в России, а Ваше взаимоотношение с Налоговой службой США (Internal Revenue Service), ограничивается заполнением формы W-8BEN. Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Когда вы получаете дивиденды от американской компании, США списывает с вас налог. Если не подписать форму, то от суммы дивидендов удержат 30%. Ставку налога можно уменьшить, если заполнить форму W-8BEN. Она подтвердит, что вы не налоговый резидент США. Тогда с дивидендов спишут 13%: 10% в пользу США — автоматически; 3% в пользу России — нужно доплатить самостоятельно.

Эту форму можно запросить у брокера. Через тех. поддержку.

Я к примеру пользуюсь услугами брокера США

Это Interactive Brokers.

Тут все проще, дешевле и выгоднее. Особенно для счетов от 100 000 долларов.

Эту форму вы заполняете в IB, сразу при открытии счета.

Далее,

Список документов, которые подаются:

(у Вас, может отличаться, уточните)

Еще раз. Информация актуальна только для резидентов России,

что касается не резидентов, то есть нюансы.

Разные страны и разные законы и правила.

ВАЖНО:

Срок подачи декларация 3—НДФЛ в 2021 году общий как для ИП, так и для физического лица. Если этот день выпадает на выходной или праздничный, то крайний срок подачи декларации переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Переносов в 2021 году не будет, так как 30 апреля 2021 года выпало на пятницу.

In summa:

Времени осталось не так уж много. Готовится к отчету уже нужно сейчас.

Все подготовить и проверить. а ближе к датам уже подать и оплатить. И все будет хорошо.

Всем спасибо и хорошего дня!

Всегда ваш, Виктор Бавин )

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

Форма W-8BEN Тинькофф

Размер налога, начисляемого на полученный процентный доход по акциям или облигациям — солидный. Например, по американским ценным бумагам достигает 30% от дивидендов или купонного дохода.

На инвестиционный счет клиента в Тинькофф-банке прибыль поступает уже за вычетом налоговых обязательств, которые составляют почти треть суммы. Как оптимизировать налогообложение по доходам от американских ЦБ. Что такое форма W-8BEN Тинькофф и как оформить — далее.

Несколько слов о документе

Получая пассивный доход по американским ЦБ, соотечественник должен заплатить 30% от суммы в бюджет государства-эмитента. Но между РФ и США действует договор об исключении двойного налогообложения. Заполненная и поданная с помощью Тинькофф форма W-8BEN позволяет получить льготу по уплате налога с доходов, так же вы можете найти банкоматы Тинькофф банка в Екатеринбурге.

Форма W-8BEN в Тинькофф: что это такое и как заполнить

С момента регистрации документа депозитарием, налоговая ставка для инвестора будет снижена до 10%. Льготный период действует на протяжении 3-х лет, не считая года подписания формы. Если документ зарегистрирован депозитарием 15 июня 2021г., сроки подачи следующего — до 31 декабря 2024 г.

Что необходимо знать владельцу ценных бумаг:

Поскольку проценты по ценным бумагам в России облагаются налогом в 13%, чтобы избежать начисления штрафов, необходимо оставшиеся 3% заплатить в российский бюджет. При расчете налога на инвестиции суммы поступлений конвертируются по курсу Центробанка России на день зачисления выплат.

Важно: если инвестиции в ЦБ осуществлялись с целью их дальнейшей продажи, заполнять форму нет необходимости. После сделки налог в размере 13% брокер рассчитает и уплатит самостоятельно.

Подписываем форму W-8BEN

Отказ в льготе инвестору может поступить из-за неправильно заполненного бланка. Потребуются элементарные знания английского, формата написания даты, принятых в США правил сокращений слов и их расположение. Регистрация в Тинькофф-инвестиции помогает избежать досадных ошибок.

Последовательность действий, как подписать форму W-8BEN в Тинькофф:

Сроки рассмотрения формы составляют до 30-ти рабочих дней. Такая продолжительность связана с тем, что документ в конечном счете подается депозитарию. О результатах пересмотра налога по американским ЦБ держателя уведомят в «Личном кабинете».

Инструкцию, образец заполнения формы W 8ben Тинькофф, скрин-шоты заполненного с помощью смартфона или компьютера бланка можно найти в приложении Тинькофф-инвестиции.

Заключение

Финансовый рынок сегодня переживает не лучшие времена и форма W-8ben — отличный способ законно уменьшить налоговые обязательства, даже если вы проживаете в Кургане. При уровне доходности ЦБ 6-8% годовых, экономия на налогах составит до 2,4% в год. В долгосрочном периоде — до 20% поступлений.