как подтвердить доход самозанятым для кредита

Ипотека для ИП и самозанятых: как получить кредит в 2021 году

Банки нередко считают, что индивидуальные предприниматели (ИП) или самозанятые — менее надежные заемщики, чем граждане с трудовым договором и стабильной зарплатой, которую можно подтвердить справкой 2-НДФЛ или справкой по форме банка. Доход ИП и самозанятого сложнее подтвердить, к тому же он может быть временным явлением, если не обеспечен долгосрочными договорами или контрактами. Поэтому банки скептически относятся к таким заемщикам и могут отказать в выдаче ипотеки или дать кредит под более высокий процент, потребовать более высокий первоначальный взнос или более короткий срок кредита.

В то же время справедливо утверждение, что ИП и самозанятый с высоким и стабильным доходом, который можно подтвердить документально, имеет больше шансов получить ипотеку, чем человек с нестабильной или низкой зарплатой и плохой кредитной историей.

Рассказываем, как получить ипотечный кредит ИП и самозанятому, какие требования у банков к таким заемщикам и какие необходимы документы для получения жилищного кредита.

Самозанятые и ИП — в чем разница

Эксперимент по введению налогового режима для самозанятых начался в 2019 году, в 2020-м он был распространен на все регионы России. По закону 422-ФЗ, самозанятые — это «плательщики налога на профессиональный доход», граждане, которые работают на себя (репетиторы, дизайнеры, няни, домработницы, фотографы, рантье и т. д.).

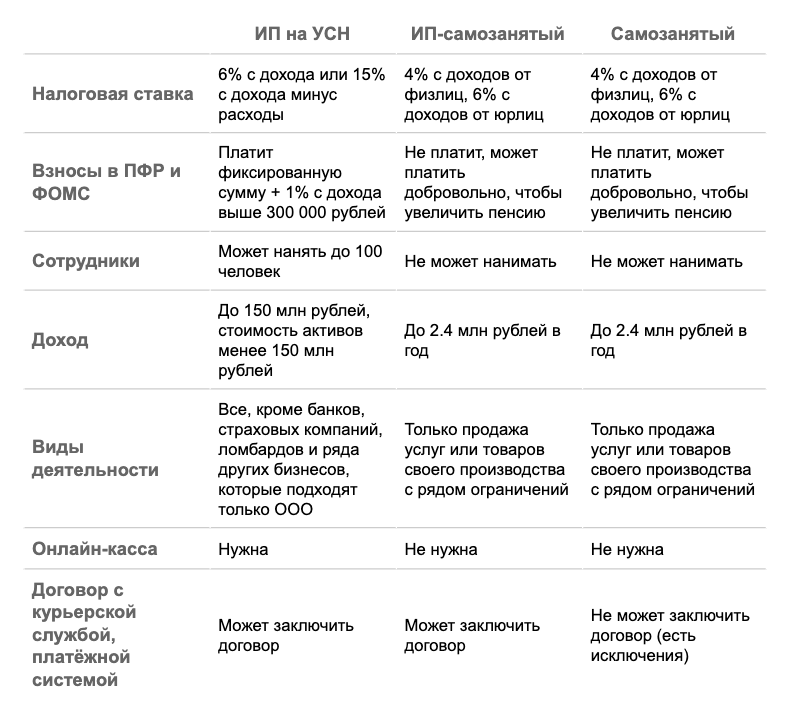

Понятия самозанятости и ИП очень похожи, в обоих случаях люди работают на себя, платят налоги и сотрудничают с компаниями и физлицами. Но между ним есть различия:

Требования к заемщику

В банках существуют единые требования для всех ипотечных заемщиков. Поскольку закон о самозанятых — это эксперимент, который рассчитан только на десять лет (до 2028 года), то некоторые банки не выдают жилищные кредиты таким заемщикам. Стандартные требования к заемщикам — для получения ипотеки нужно обычно два-три года рабочего стажа и минимум полгода постоянного места работы. Если ИП или самозанятый получил регистрацию недавно, то рассчитывать на кредит не стоит — придется подождать полгода или даже больше года, чтобы банк смог оценить размер дохода частного предпринимателя, а также стабильность поступления денежных средств.

В Росбанке и Райффайзенбанке заявили, что выдают кредиты только ИП. При этом в Райффайзенбанке отметили, что кредитуют действующих клиентов ИП. «Ипотечные кредиты доступны предпринимателям, ведущим белую бухгалтерию. Процентные ставки и условия едины для всех клиентов», — пояснили в пресс-службе Райффайзенбанка. В Сбербанке, ВТБ, «Дом.РФ» подтвердили, что самозанятые и ИП могут получить ипотечные кредиты.

У ВТБ единые требования для всех ипотечных заемщиков, в том числе к их документам, подтверждению платежеспособности и занятости, и не предусмотрены повышающие коэффициенты для тех или иных групп населения. Индивидуальным предпринимателям и самозанятым ипотека доступна практически по всем программам, действующим для работающих по найму заемщиков. Процентные ставки аналогичны ставкам для заемщиков — физических лиц, пояснили в пресс-службе ВТБ. Но минимальный первоначальный взнос составляет 35%, а не стандартные для физлиц 20%.

В «Дом.РФ» также отметили, что требования к индивидуальным предпринимателям и самозанятым аналогичны требованиям, предъявляемым к работающим по найму. Среди них — условия, касающиеся возраста, гражданства и регистрации. «Для индивидуальных предпринимателей дополнительным требованием является стаж предпринимательской деятельности не менее двух лет, для самозанятых — не менее одного года», — говорит директор ипотечного бизнеса банка «Дом.РФ» Игорь Ларин.

Для ИП и владельцев бизнеса в Росбанке процентная ставка увеличивается на 0,75% (при предоставлении в качестве подтверждения дохода справки 2-НДФЛ или налоговой декларации) — то есть 9,34%, и на 1,25% (при предоставлении в качестве подтверждения дохода бухгалтерской, налоговой или иной отчетностью) — то есть 9,84%.

Документы для оформления ипотеки ИП и самозанятым

Для получения ипотеки индивидуальным предпринимателям и самозанятым пригодится стандартный пакет документов (паспорт, документы, подтверждающие доходы и занятость), а также дополнительные документы в зависимости от выбранной программы, например свидетельства о рождении детей для «Семейной ипотеки», отмечают в пресс-службе банка ВТБ.

Особые требования к ИП и самозанятым существуют в плане подтверждения дохода. Отличие от физлиц в том, что доходы самозанятых и ИП сложнее подтвердить и банки требуют для этого дополнительные документы. Например, в ВТБ свои доходы клиенты могут подтверждать различными способами: учитываются справка 2-НДФЛ (в том числе в электронном виде) или справка по форме банка, налоговая декларация или выписка с банковского счета.

Росбанк не рассматривает по УСН доходы (если деятельность предполагает расходы) по декларации, только по управленческой отчетности. Чтобы получить ипотеку в Росбанке, ИП может быть зарегистрирован менее 18 месяцев, но не менее 12 месяцев до даты обращения в банк при следующих условиях:

Как увеличить шансы на получение ипотеки

Чтобы предпринимателю не получить отказ, рекомендуется предоставлять только достоверные сведения — это залог того, что банк сможет подобрать наиболее подходящие условия и программу кредитования, отмечает директор кредитного департамента «Росбанк Дом» Вадим Мамонов.

Основные причины отказов — негативная кредитная история и несоответствие требованиям продукта и банка по платежеспособности и кредитоспособности. Положительное решение наиболее вероятно при хорошей кредитной истории, правильно заполненных и подготовленных документах, наличии созаемщиков, поясняет Игорь Ларин из банка «Дом.РФ».

Доля отказов индивидуальным предпринимателям от всех отказов за декабрь — 2,6%, это не превышает среднего значения по всему пулу клиентов, говорит Вадим Мамонов. По его словам, наиболее частая причина — невыполнение минимальных требований банка. Также отказы связаны с тем, что клиент не всегда готов указать свои достоверные доходы и расходы: занижает расходы и завышает доходы. Для Росбанка также важно, чтобы значительная часть выручки проходила по счетам.

Если у ипотечного заемщика хорошая кредитная история, достаточный уровень дохода, который можно подтвердить документально, а также предоставлены достоверные сведения, то это повышает его шансы на положительное решение о выдаче жилищного займа. Значительный первоначальный взнос и дополнительные активы также будут преимуществом.

Можно ли взять кредит самозанятым

Можно ли взять кредит? Один из самых частых вопросов самозанятых. В этой статье мы попробуем разобраться, какие препятствия могут встретиться, и что сделать, чтобы обойти сложности.

Мой муж Влад – блогер. У него пока маленькая аудитория и небольшие возможности, но ему так нравится снимать ролики, что он готов посвящать этому все свободное время. Как и многие творческие люди Влад чувствует себя по-настоящему счастливым, когда занимается любимым делом.

Недавно его хобби начало приносить неплохой доход. Он задумался о том, чтобы уйти с основной работы и целиком посвятить себя творчеству. Тогда я испугалась.

Даже если у него все получится, будет стабильный доход – как на это отреагируют финансовые организации? Учитывая его статус, выдаст ли банк деньги, если нам это понадобится?

Если для кого-то самозанятость – дело всей жизни, то для кого-то – жизненная необходимость. Но ни то, ни другое не должно служить препятствием к тому, чтобы идти к мечте о машине, хорошем ремонте или качественном образовании для своих детей.

Кто может получить статус самозанятого

Сейчас работать на себя стало выгодно. В интернете можно находить клиентов без посредников: не надо расклеивать объявления на улице, бояться, что тебе не заплатят.

Найти целевую аудиторию для своей услуги или товара стало намного проще. Цены зависят только от самооценки фрилансера и средней стоимости на рынке, все остальное можно определить для себя самостоятельно.

Самозанятость – это экспериментальный способ уплаты налогов. Он был придуман, чтобы налоговой легче было регулировать работу частников. Пока эта форма существует только в нескольких регионах страны, но в 2028 году, вероятно, этот список пополнится.

С 2019 года законопослушным фрилансерам будет начисляться пенсия, а репетиторам, няням, программистам и другим положены «налоговые каникулы» до 2022 года. Но других льгот, к сожалению, никто не дает: никакого целевого обучения, оплачиваемых отпусков, больничных и прочего.

Самозанятый – это человек, который занимается частной деятельностью. Например, шьет одежду на заказ, дает частные уроки или фотографирует свадьбы.

Вы можете получить этот статус, если подходите по трем пунктам:

Если вы решили нанять хотя бы одного работника или занимаетесь перепродажей товаров, придется регистрироваться как ИП. Но расстраиваться нет причин – несмотря на то, что налоги платить частнику все же придется. Они намного ниже, чем у любого другого маленького бизнеса – всего 4-6%. Те же ИП платит все 13% дохода.

Почему сложно получить кредит

Несмотря на то, что самозанятость законна, банки все еще не полностью доверяют таким заемщикам. Причина проста – это экспериментальный режим.

Даже когда простой сотрудник, работающий в какой-то компании, подает заявку на кредит, финансовое учреждение проверяет его место работы. И если что-то покажется подозрительным, то ему могут отказать. Что уж говорить о тех, кто не числится работником в какой-либо фирме.

В России живут почти 2,5 млн человек со статусом самозанятых. Игнорируя эту категорию людей, банки могут просто потерять клиентов. С того момента, как такая деятельность была легализована, финансовые учреждения ищут способы наиболее комфортного взаимодействия.

Например, теперь самозанятый может брать кредитную карту, потребительский кредит или даже ипотеку, но процентная ставка будет выше, чем у простого работника. Хотя в будущем ситуация должна улучшиться.

На этой ноте мы с супругом задумались. Заниматься любимым делом – это, конечно, хорошо. Но как в таком случае делать ремонт, покупать автомобиль и планировать другие крупные траты?

К тому же Влад сразу заявил, раз он займется своим каналом профессионально, то нужно сделать ремонт в одной комнате – так, чтобы получилась импровизированная съемочная студия.

Неужели единственное, что нам остается, – это откладывать целый год, прежде чем он сможет радовать аудиторию красивой картинкой? За это время все зрители разбегутся.

Подтверждение доходов

Выход, конечно, есть. Чтобы повысить шансы на получение кредита с более выгодной ставкой, нужно предоставить доказательства, что действительно есть надежный заработок.

Для этого, прежде всего, нужно не забывать платить налоги. Сделать это можно через сервис «Мой налог». Там же можно выписывать чеки и некоторые справки. Например, если вы работаете репетитором, ваши подопечные младше 24 лет смогут вернуть 13% от потраченной суммы через налоговую.

Чтобы доказать вашу надежность, нужно предоставить выписку банковского счета или других электронных счетов. Если у вас есть квартира или гараж, которые вы сдаете в аренду, можно упомянуть и эти доходы.

Для снижения ставки можно предоставить банку документы о том, что у вас есть какой-либо крупный вклад или дорогостоящее имущество. Таким образом финансовое учреждение будет защищено от возможных невыплат в будущем.

Как повысить шансы на получение кредита

Супруг зарегистрировался как самозанятый, начал платить налоги. Но пока кредит все так же далек от нас, как и раньше. Что же делать?

Существует несколько вариантов выхода из сложившейся ситуации.

У каждого есть дебетовая или цифровая карта, которой оплачивается большинство покупок. Если вы принимаете оплату через онлайн-кассу или храните вклады в каком-либо банке, то попробуйте обратиться туда. Вы уже являетесь их клиентом, поэтому доказать, что у вас есть доход, не составит никакого труда.

Если у вас, к примеру, уже есть 100 тысяч рублей, а на ремонт нужно всего 300 тысяч, то банки охотнее одобрят вам кредит с первым взносом в одну треть, чем заем в 200 тысяч и без взноса.

Это всегда повышает шансы на одобрение.

Этот один из самых простых способов получить кредит с низким процентом. Но нужно понимать заранее: если что-то пойдет не так, то вы лишитесь имущества.

Какие бывают кредитные программы

Мы с мужем поняли, что совершенно зря волновались. Ведь если ему не дадут кредит, то обязательства заемщика могу взять я – у меня более надежная работа. А платить нам в любом случае придется вместе, на то мы и одна семья.

Существуют кредиты с выгодными для банка условиями. Чтобы их оформить, не обязательно приносить все документы, которые у вас имеются.

Кредит для самозанятых от Совкомбанка

Условия: до 5 млн рублей со ставкой от 6,9% (процент зависит от суммы). Вернуть деньги нужно в течение пяти лет.

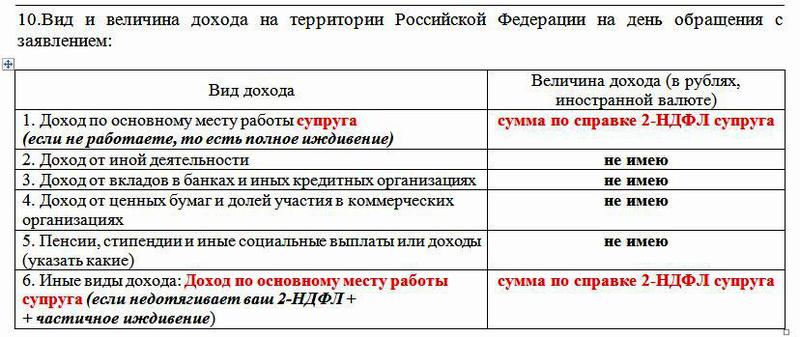

Чтобы получить кредит самозанятому, доход должен составлять не менее 30 тысяч рублей в месяц. Для подтверждения средств достаточно ИНН, СНИЛС, справки о доходах 2-НДФЛ или по форме банка.

Кредит на любые цели

До 3 млн рублей, рассчитанных на выплату до 5 лет. Ставка может различаться в зависимости от условий банка: от 6% до 13%.

Чтобы заем одобрили, нужно подтвердить свои доходы. Сделать это можно несколькими способами: предоставить справки 2-НДФЛ, 3-НДФЛ, по форме банка или выписку из пенсионного фонда.

Полученные деньги можно потратить как на ремонт, так и на покупку оборудования для собственного производства.

Потребительский кредит под залог недвижимости.

Это один из действенных способов самозанятому получить кредит с низкой процентной ставкой. В кредит можно брать до 10 млн рублей, а выплачивать – до 20 лет.

Этот кредит, по сравнению с предыдущими, требует большего количества документов для оформления. К бумагам о доходах необходимо прибавить бумаги на имущество. Также понадобятся документы созаемщика.

Можно ли оформить кредитную карту

Кредитки часто выдают, не присматриваясь к уровню дохода и имуществу кредитора.

Объясняется это легко: лимит у кредиток редко превышает 700 тысяч рублей, а проценты достаточно высокие, чтобы банк быстрее вернул свои деньги: от 12 до 30%.

Зато для ее получения вообще не нужны справки о доходах и имуществе.

Поскольку кредитка – не самый выгодный вариант, брать ее имеет смысл в нескольких случаях:

Банковские служащие часто предлагают взять кредитку на всякий случай. Тогда она будет лежать в темном углу шкафа, всеми забытая, никому не причиняя вреда.

Но стоит иметь в виду, что в том случае, если вы захотите оформить ипотеку, она может послужить дополнительным пунктом в банковском списке «почему не стоит выдавать вам кредит».

Ипотечный кредит для самозанятого

Ипотека – волнующий вопрос для большинства частников. В отличие от автомобильных кредитов, займов на бизнес или бракосочетания, избежать его тяжелее всего.

Если, к примеру, от крупных покупок можно вовсе отказаться или накопить самостоятельно, то в жилье может возникнуть срочная надобность.

Для самозанятых у банков есть свой, лишь слегка отличающийся список требований к будущему заемщику:

Иначе придется либо дольше выплачивать ипотеку, либо вам предложат меньшую сумму, чем вы рассчитывали.

Просрочки выплат по предыдущим кредитам – до 90 дней. Если бóльший срок, то с ипотекой придется попрощаться.

Чтобы вам одобрили кредит с приемлемой ставкой, нужно задействовать все свои силы. Предоставить все имеющиеся справки, привлечь надежного созаемщика и поручителя, внести в качестве первого взноса максимальную сумму.

Как ни странно, даже ипотеку можно оформить без справок о доходах. Но в этом случае выплаты могут быть неподъемными: либо чересчур высокая ставка, либо первый взнос достигает 35% от всего займа, либо все вместе.

Идея бросить все, перестать выполнять чужие указания и заниматься любимым делом может поначалу показаться привлекательной. Но те, кто уже давно занимается фрилансом, понимают, что не все так радужно, как может показаться на первый взгляд.

Когда вы сами себе начальник, то придется и отвечать за все самому: от рабочего процесса до зарплаты и оборудования. И перед налоговыми, банками и кредиторами тоже отчитываться придется самостоятельно.

Мы закончили ремонт и покупку оборудования в достаточно короткие сроки. В процессе Влад снимал каждое наше действие и смонтировал на новенькую камеру классный видеоролик.

Результат настолько понравился зрителям, что за первую неделю количество подписчиков удвоилось. Качество работы Влада улучшалось регулярно, а все это благодаря тому, что он посвящал любимому делу всего себя.

Наша история закончилась тем, что мы смогли выплатить кредит на 300 тысяч рублей всего за полгода, о чем раньше и не могли мечтать. Влад назвал это «улучшение качества производства».

Недавно я спросила его: «Скажи, если бы ты не был уверен, что станешь так хорошо зарабатывать как блогер, ты бы все равно рискнул?» Он подумал и ответил: «Не знаю наверняка, но я определенно должен был попытаться».

Как самозанятому сделать справку о доходах и зачем она может понадобиться

Самозанятость впервые появилась в российском законодательстве в 2017 году, а новый экспериментальный налоговый режим запустили в 2019 году. За 2 года к нему присоединились более 1,7 млн человек, которые смогли легально зарабатывать на репетиторстве, мелком ремонте и других видах деятельности.

В статье расскажем, как самозанятому получить справку о доходах, зачем она может понадобиться и какие нюансы стоит учитывать при оформлении документа. Если уже платите НПД или только собираетесь стать самозанятым, статья ответит на все вопросы.

Особенности НПД

Самозанятые — граждане Российской Федерации, которые самостоятельно зарабатывают на жизнь. При этом они могут параллельно работать в одной или нескольких компаниях и быть зарегистрированными как ИП.

Главная особенность НПД заключается в том, что нет нижней планки по доходу. Важно, чтобы самозанятый платил налоги каждый месяц, когда работает с физическими или юридическими лицами. Если он уезжает в отпуск или открывает больничный на несколько месяцев, платить налоги не надо.

У самозанятости много плюсов по сравнению с ИП. Например, нет обязательных взносов в ПФР и другие фонды. Если у предпринимателя на НПД дела идут хорошо, он может купить себе несколько лет стажа или копить на пенсию.

ИП не могут себе позволить такую роскошь, потому что им надо обязательно платить фиксированные взносы за каждый год предпринимательской деятельности и каждый раз цифра увеличивается. Например, в 2020 году было 32 тысячи рублей, а в 2021 уже 40 тысяч рублей.

А если у индивидуального предпринимателя есть наёмные работники, то платить взносы надо и за них. У многих ИП на уплату налогов и сборов уходит большая часть выручки. Если добавить к этой цифре зарплаты бухгалтера и юриста, самозанятость становится ещё более выгодной.

Зачем самозанятому получать справку о доходах

Некоторые самозанятые уже более двух лет используют привилегии плательщика НПД, но за это время ни разу не оформляли справку о доходах. Это логично, если у них не было необходимости подавать заявку на кредит или микрозайм, оформлять визу, пособие или решать другие задачи.

Через несколько месяцев после запуска тестового проекта самозанятости, участники поняли, что не могут подтвердить свои доходы. Например, чтобы оформить рассрочку на покупку дорогого ноутбука, надо обратиться в банк, а там просят справку 2-НДФЛ.

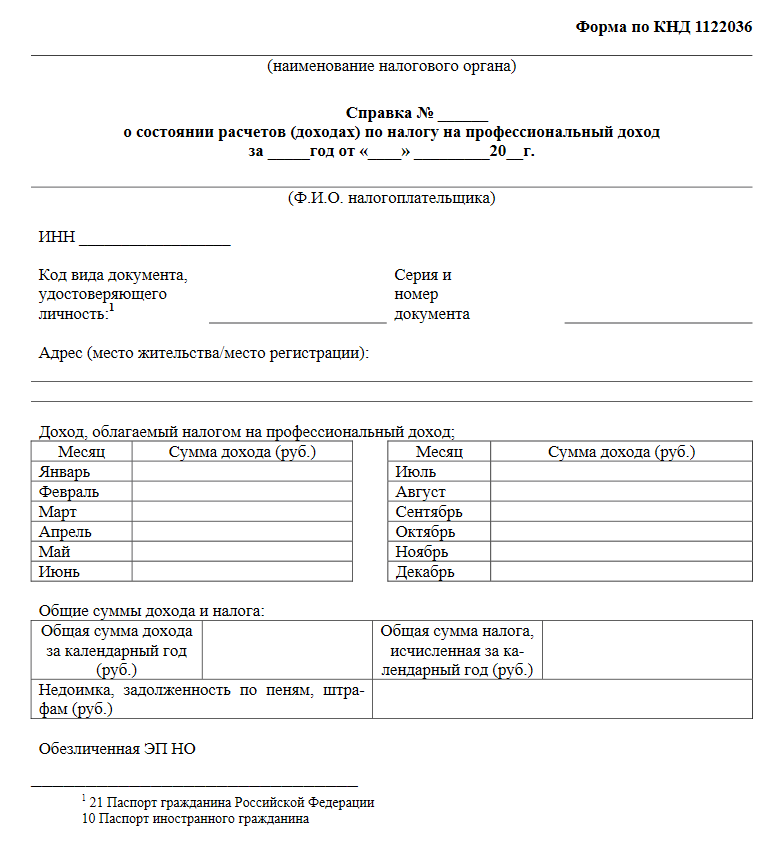

Через полгода после запуска самозанятости ФНС выпустила разъяснение и дала возможность всем самозанятым оформлять справку о доходах по форме КНД 1122036. В теле документа указывается ФИО, данные о месте регистрации и доход за календарный год.

В справке также указывается чистый доход и сумма налога за календарный год. В конце проставляется электронная подпись ФНС, которая подтверждает подлинность документа.

Справку по форме КНД 1122036 можно использовать для разных целей, но проблема в том, что не все организации её принимают. Для оформления субсидии или подачи заявки на займ она используется, так как есть разъяснение ФНС и на него можно ссылаться.

Но на практике получается так, что в банке даже не знают о существовании особого налогового режима. Менеджеры просят либо 2-НДФЛ, либо другие документы, которые могут подтвердить платёжеспособность. Если самозанятый не работает на компанию, а находит клиентов самостоятельно, он не может получить такую справку.

Получается замкнутый круг, который невозможно разорвать. Постепенно разные государственные органы и организации начинают менять подходы к работе с самозанятыми, но пока ещё плательщикам НПД могут отказывать в кредитах, ипотеках или займах.

Хотя принципиальная разница между ИП и самозанятым может заключаться только в уровне дохода. Например, плательщик НПД в месяц не может заработать в среднем более 200 000 рублей, а у индивидуального предпринимателя другие лимиты.

Но это не повод отказывать самозанятому в получении кредита или рассрочке на льготных условиях. Он получает «белую» зарплату, платит налоги и не нарушает законодательство. Соответственно, может рассчитывать на привилегии, которые дают официально трудоустроенным гражданам или ИП с высоким доходом.

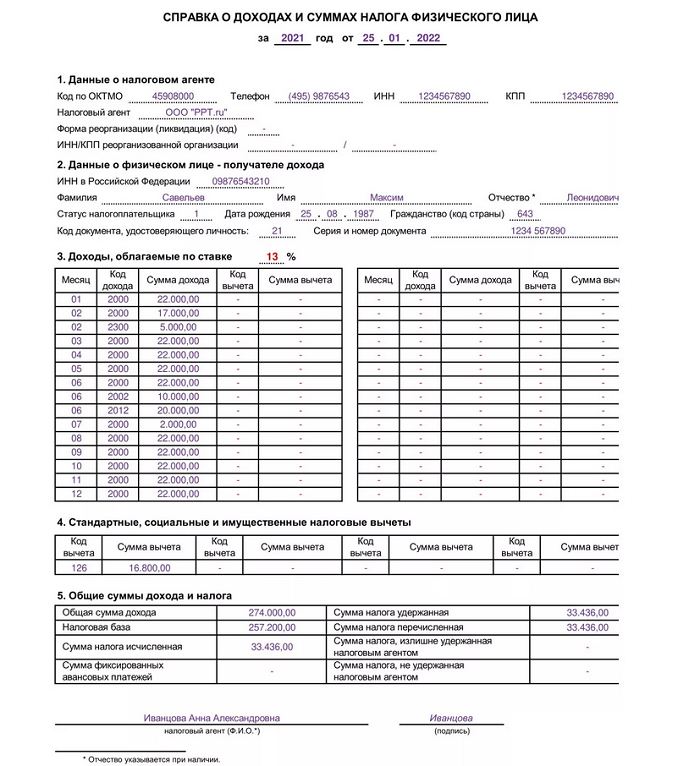

Кстати, в 2021 году форму 2-НДФЛ для наёмных сотрудников отменили. Теперь для подтверждения доходов используется «Справка о доходах и суммах налога физического лица». Форму закрепили ещё в октябре прошлого года.

Справка для подтверждения доходов физического лица может понадобиться в любой момент и желательно, чтобы в ней были заполнены хотя бы 6 месяцев, но могут быть и пробелы. Например, если в июне-июле плательщик НПД был на больничном, в таблице будут пустые ячейки.

Постарайтесь объяснить менеджеру банка или представителю другой организации, что только недавно начали работать как самозанятый и чем занимались в период, когда таблица была пустая. Сотрудники банка обычно смотрят только на цифры и с подозрением относятся к справке о доходах самозанятого, но попытаться стоит.

ФНС ещё в 2020 году объяснила банкам и самозанятым как подтверждать доходы для оформления кредита, но до сих пор многие крупные финансовые учреждения не хотят сотрудничать с самозанятыми.

Получение кредита

До июня 2019 года у самозанятых фактически не было возможности подтвердить доход. Даже если они платили НПД с января, разъяснения ФНС ещё не было. Да и как показывает практика, даже в 2021 году банки не обращают на него внимание.

Если кредитная организация отказывается принять справку по форме КНД 1122036, покажите им письмо Федеральной налоговой службы за сентябрь 2019 года. В нём указано, что новая информация донесена до Банка России. А значит, все остальные банки, которые подчиняются ему, должны быть в курсе ситуации.

Если у занятого есть открытое ИП или он работает как наёмный сотрудник, можно дополнительно предоставить выписку с расчётного счёта, книгу учёта доходов или справку с места работы.

На получение займа сильно влияет кредитная история. Если у гражданина плохая репутация в финансовой среде, то даже справка о доходах, согласной которой он заработал 2 млн рублей в год, не повлияет на принятие положительного решения.

В конце декабря 2020 года в Калининградской области только одному самозанятому одобрили кредит и то не в банке, а по программе «Старт» от регионального Центра поддержки предпринимательства. Это очень низкий показатель, если учитывать, что по данным открытых источников в Калининградской области более 10 тысяч самозанятых.

Подтверждение легальности полученных средств

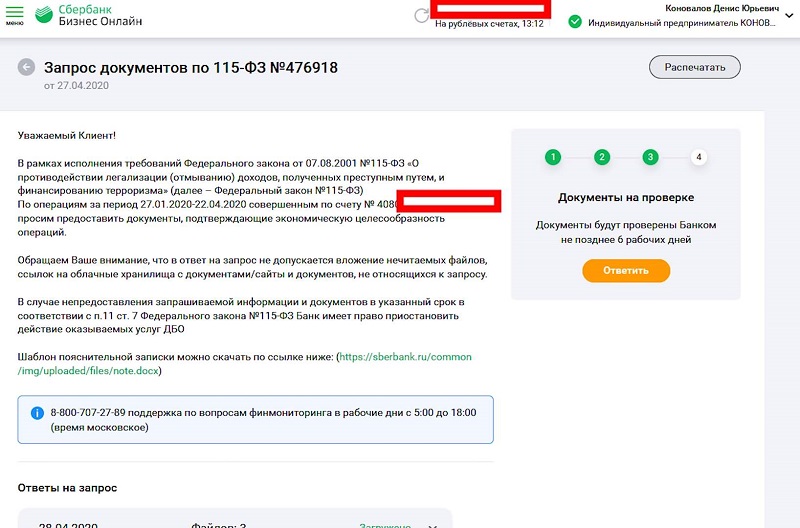

К примеру, если у самозанятого несколько счётов в разных банках и на них приходит суммарно по 100 000 рублей в месяц, рано или поздно банк может попросить предоставить документы для подтверждения легальности средств.

Обычно на время проверки блокируются все исходящие операции, а в некоторых случаях происходит полная заморозка счёта в рамках закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

При возникновении такой проблемы самозанятый получит справку о доходах и статусе регистрации в качестве плательщика НПД, передаст документы в банк и счёт быстро разблокируют.

Оформление пособия

Если человек официально не работает, а мало зарабатывает как самозанятый, ему могут одобрить пособие. Для оформления государственной помощи справка о доходах нужна в обязательном порядке.

До введения самозанятости многие граждане работали «в серую», а в 2019 году у них появилась возможность подтвердить свою платежеспособность. В случае необходимости можно доказать государственным органам, что доход у них минимальный и цифры попадают в допустимые границы.

Получение визы

Консульства других стран часто запрашивают справку о доходах, чтобы подтвердить платёжеспособность путешественников. Например, если турист поедет в отпуск и сломает руку, у него должны быть средства на оплату медицинских услуг.

Выписка с банковского счёта или справка о доходах может стать катализатором для получения визы. Платёжеспособным гражданам гораздо охотнее дают разрешение на въезд в другие страны, чем людям, которые не могут официально подтвердить свой доход.

Продление ВНЖ

Если человек приехал в Россию из другой страны и получил вид на жительство, он должен каждый год продлевать статус. В списке документов есть форма 2-НДФЛ, которую теперь заменит «Справка о доходах и суммах налога физического лица».

Тем, кто не предоставит справку, могут отказать в продлении статуса и аннулировать его. Тогда придётся начинать процесс оформления заново и будет потеряно драгоценное время.

Самозанятый не может получать такую справку, если он официально не работает в компании. Если он совмещает работу на НПД с другими видами занятости, то сможет подтвердить доход формой, которую принимают в Миграционной службе.

Доказательство платёжеспособности

Справка о доходах для самозанятого — доказательство платёжеспособности. Оно может понадобиться при заключении договора аренды на квартиру или коммерческое помещение, подключение к франшизе и для других задач.

Граждане, которые могут документально подтвердить свои доходы, чувствуют себя более уверенно, потому что в случае возникновения проблем они могут показать справку и доказать свою платежеспособность.

Как самозанятому получить справку о доходах

Справка о доходах по форме КНД 1122036 — официальный документ, который утвердила Федеральная налоговая служба утвердила в 2019 году. С этого времени все плательщики НПД могут оформить её буквально в несколько кликов.

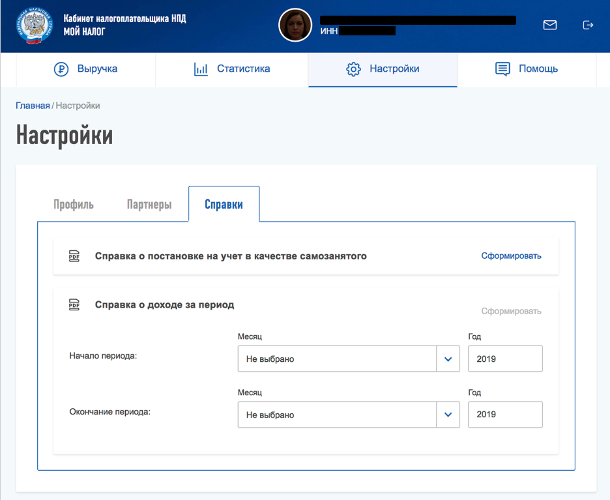

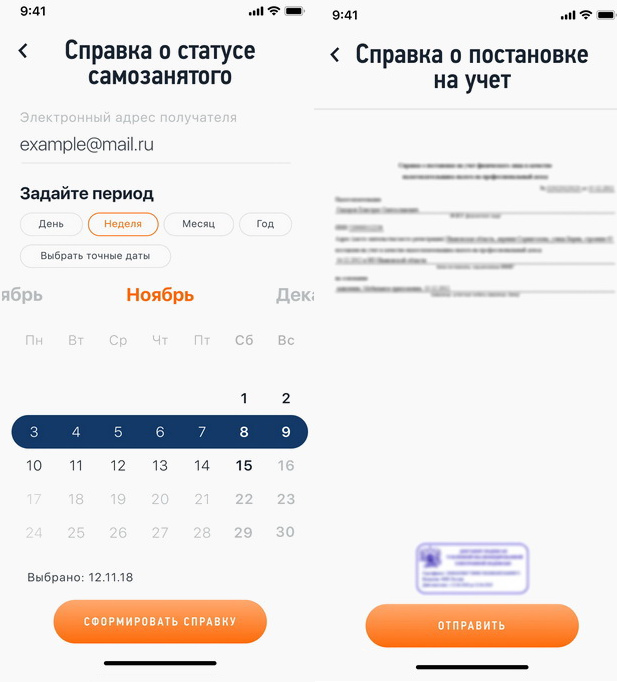

Существует два способа получить справку и каждый из них не предполагает посещение регионального отделения ФНС. Понадобится доступ к кабинету налогоплательщика или авторизация в приложении «Мой налог».

Можно использовать любой метод, потому что результат будет одинаковым. Самозанятый получит документ, который подтверждает его платёжеспособность. В некоторых случаях кроме справки о доходах понадобится ещё справка, которая подтверждает действующий статус плательщика НПД.

Для получения справки через кабинет налогоплательщика зайдите в сервис и выполните следующие действия:

Если на телефоне установлено приложение «Мой налог» алгоритм будет другим:

Если хотите взять заём или собираете документы для получения ипотеки, лучше сформировать справку за 1-2 года. Тогда шансы на успешное решение вопроса повысятся. В банке или другой финансовой организации увидят, что потенциальный заёмщик платежеспособен и, к примеру, за 2 года через его счёта прошло 4 млн рублей.

Также он платит налоги и регулярно покупаете себе пенсионный стаж, хотя по закону это необязательно. Если самозанятый совмещает НПД с ИП или работает в компании, понадобятся дополнительные справки, которые докажут, что платёжеспособность у него ещё больше.

Если у банка или другой организации справка о доходах самозанятого вызовет сомнения, можно сделать выписку с банковского счёта и отчёт о движении средств. Обычно этого достаточно, чтобы начать процесс оформления документов.

Используйте справку о доходах везде, где это необходимо и не забывайте проверять, чтобы цифры в приложении «Мой налог» и кабинете налогоплательщика сходились с данными, которые собираются в Excel или сервисе финансового учёта.