как показать в 6 ндфл неудержанный налог

Как отразить в 6-НДФЛ неудержанный налог

kak_otrazit_v_6-ndfl_neuderzhannyy_nalog.jpg

Похожие публикации

Компании и ИП, выступающие налоговыми агентами по удержанию и перечислению НДФЛ с доходов собственных сотрудников и иных физлиц, ежеквартально представляют в ИФНС Расчет 6-НДФЛ. Декларация была введена еще с начала 2016 года, но ее составление все еще вызывает много вопросов у бухгалтеров и бизнесменов. Не все знают о том, как отразить неудержанный НДФЛ в 6-НДФЛ правильно, в каких случаях это нужно делать, а в каких нет. Представителями ФНС было написано немало разъяснительных информационных писем о заполнении строк Расчета в различных случаях. Разберемся с отражением неудержанного налога подробнее, чтобы избежать ошибок, влекущих составление различных пояснительных писем и штрафные санкции.

Как отразить в 6-НДФЛ неудержанный налог

Согласно Порядку заполнения Расчета, утвержденному приказом ФНС № ММВ-7-11/450@ от 14.10.2015 г. (в редакции от 17.01.2018), для неудержанного НДФЛ отведена строка 080 «Сумма налога, не удержанная агентом» в Разделе 1. Именно здесь нарастающим итогом указывается сумма НДФЛ, которую не было возможности удержать в течение отчетного периода.

Суммы НДФЛ удерживаются в момент непосредственной выплаты зарплаты, премии или любого другого дохода. Если за отчетный период доходы не выплачивались, хотя и начислялись, то удерживать, соответственно, будет нечего.

Пример 1

За 1 квартал зарплата только начислялась, но не выплачивалась по причине тяжелой финансовой ситуации фирмы. В апреле задолженность по зарплате выплатили, удержав налог. В Расчете 6-НДФЛ за 1 квартал заполнят строки 020 (начисленный доход) и 040 (исчисленный налог), а в строках 070 и 080 проставляют «0», при этом раздел 2 не заполняется. После выплаты зарплаты в апреле, в 6-НДФЛ за полугодие покажут общую сумму удержанного НДФЛ в стр.070 с расшифровкой дат начисления, удержания и перечисления в Разделе 2.

Когда заполняется строка 080

Налог с подобных доходов должен быть удержан агентом при выплате им физлицу любого денежного дохода, но при этом нельзя удержать более 50% от его размера.

Строка 080 заполняется при отсутствии у получателей других денежных выплат от налогового агента, из которых можно удержать НДФЛ, либо когда размера их денежного дохода для удержания налога недостаточно.

Пример 2: отражение НДФЛ при выплате дохода в натуральной форме

Ушедшему в феврале 2019 года на пенсию сотруднику ООО «НТ Мебель» 15 апреля 2019 года был сделан подарок собственной продукцией фирмы в виде кухонного гарнитура на сумму 80 000 рублей. Никаких денежных выплат после получения подарка в течение всего 2019 года пенсионер от ООО не получал, поэтому удержать налог с его стоимости не удалось. В декларации 6-НДФЛ за полугодие стоимость подарка и НДФЛ будет отражена так:

по строке 020 – 80 000 руб.

по строке 030 – необлагаемый НДФЛ вычет 4000 руб.;

по строке 080 – 9880 руб.

Стр. 110 и 120 – 00.00.0000;

Стр. 130 – 80 000 руб.;

Такой порядок рекомендован и письмом ФНС от 1 августа 2016 года № БС-4-11/13984@.

Аналогичный данному примеру порядок заполнения нужно применять если, к примеру, в фирме деятельность не осуществлялась, зарплата в течение всего года не выплачивалась, но директору был сделан подарок учредителем на сумму более 4000 руб.

Пример 3. Доход в форме материальной выгоде на экономии процентов по займу

ООО «Белла» выдала беспроцентный займ учредителю-резиденту на сумму 200 000 рублей 20 декабря 2019 года. Учредитель не является сотрудником компании, зарплата ему не выплачивается, соответственно, удержать НДФЛ у бухгалтера возможности не было.

Определим сумму материальной выгоды от экономии процентов по займу:

5,17% (2/3 от ставки рефинансирования 7,75%) х 200 000 руб. х (11 дней (с 20.12.2019 по 31.12.2019) /365) = 311,42 руб.

Рассчитаем сумму НДФЛ, начисленную 31.12.2019:

311,42 х 35% = 109 руб.

В стр. 020 Раздела 1 отразим сумму дохода 311,42 руб.

В стр. 040 и 080 — сумма исчисленного и неудержанного налога 109 руб.

В разделе 2 будет отражена дата фактического получения дохода по стр. 100 – 31.12.2019 и сумма выгоды по стр. 130 – 311,42 руб.

Пример 4. НДФЛ от материальной выгоды при продаже товаров взаимозависимым лицам по цене ниже рыночной

1. Рассчитаем материальную выгоду, образовавшуюся у учредителя фирмы согласно пп.2 п. 1и п.3 ст. 212 НК РФ:

500 руб. х 10 кв. м – 300 руб. х 10 кв.м = 2000 руб.

2. Рассчитаем НДФЛ на дату образования дохода, т.е. на момент продажи (ставка НДФЛ в этом случае составляет 13% для резидентов и 30% для нерезидентов).

2000 руб. х 13% = 260 руб.

Обязанности агента при невозможности удержать НДФЛ

Строка 080 заполняется нарастающим итогом в течении отчетного года.

По окончании 2019 года при наличии заполненной строки 080 компания должна составить справку по форме 2-НДФЛ с признаком «2» о невозможности удержания налога и подать ее в ИФНС по месту своего учета не позднее 2 марта 2020 года.

Лицо, получившее доходы в натуральной форме, из которых не было возможности удержать налог, налоговый агент обязан уведомить в те же сроки, отправив ему такую же справку. Также, не позже 1 апреля 2020 компания должна включить эту справку в состав годовых справок 2-НДФЛ, но уже с признаком «1».

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Порядок заполнения строки 170 (ранее 080) формы 6-НДФЛ

Для чего предназначена стр. 170 (ранее 080) в 6-НДФЛ

Начиная с отчетности за 1 квартал 2021 года отчет 6-НДФЛ заполняется по новой форме (утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@).

Строка 170 в ней носит название «Сумма налога, не удержанная налоговым агентом» (в форме до 2021 года это была строка 080). Подобная формулировка может натолкнуть неискушенного в налоговой отчетности коммерсанта на мысль, что НДФЛ можно не удерживать и достаточно честно об этом сообщить налоговикам в стр. 170 (ранее 080) отчета 6-НДФЛ.

Однако не следует заблуждаться по этому поводу. Обязанности налогового агента, такие как своевременное исчисление, удержание из выплаченных физическим лицам доходов и перечисление НДФЛ в бюджет, никто не отменял (п. 1 ст. 226 НК РФ).

Реквизиты для перечисления НДФЛ налоговыми агентами см. в этом материале.

Основное предназначение строки 170 (ранее 080) 6-НДФЛ:

Такая ситуация, к примеру, может возникнуть, если работодатель:

ВАЖНО! Не показывайте НДФЛ с «переходящей» зарплаты (например, выплаты за март, выданной сотрудникам в апреле, то есть уже в следующем отчетном периоде для расчета 6-НДФЛ) как неудержанный в строке 170 (ранее 080). В данной строке показывают только налог, который удержать невозможно (см. письмо ФНС от 09.06.2021 № БС-4-11/7994@).

Если ваша программа вносит такой НДФЛ в строку 170, значит, она настроена неправильно. Решите этот вопрос с разработчиком ПО или системным администратором.

Правильно рассчитать материальную выгоду и узнать подробнее о ее видах поможет отдельная рубрика нашего сайта «НДФЛ с материальной выгоды (особенности)».

Как заполнить все строки отчета, пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.

Правила заполнения стр. 170 (ранее 080) в 6-НДФЛ

В приказе ФНС России от 15.10.2020 № ЕД-7-11/753@, описывающем построчное заполнение отчета 6-НДФЛ, в отношении стр. 170 сказано следующее:

Из этого следует, что стр. 170 объединяет невыплаченный НДФЛ по всем физическим лицам — получателям дохода независимо:

Рассмотрим на примере порядок заполнения 6-НДФЛ (строка 170).

В коллективном договоре ООО «Технопромсервис» содержится условие о возможности награждения вышедших на пенсию бывших сотрудников, отработавших в фирме не менее 15 лет, ценными подарками к крупным юбилеям.

В январе и феврале 2021 года 3 пенсионерам — бывшим работникам фирмы к их юбилеям подарили импортные стиральные машины стоимостью 13 900 руб. каждая (общая сумма выданных подарков — 41 700 руб.). Денег от фирмы пенсионеры в отчетном периоде не получали.

Факт выдачи подарка в 6-НДФЛ за 1-й квартал будет отражен в разделе 2:

Если до конца года пенсионеры не получат от их бывшего работодателя никаких денежных доходов, необходимо в годовом отчете 6-НДФЛ заполнить стр. 170, признав невозможность удержания НДФЛ.

В разделе 1 6-НДФЛ отражаются сведения об удержанном налоге, срок перечисления которого наступает в последние три месяца отчетного периода. Поскольку налог не удержан, то показывать эти доходы здесь не нужно.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Какие еще действия необходимо предпринять налоговому агенту, если в его отчете появилась заполненная стр. 170, расскажем в следующем разделе.

Последующие действия налогового агента

Заполненная в годовом отчете 6-НДФЛ строка 170 (ранее 080) потребует от налогового агента еще одного действия — подготовить и отправить сообщение о невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ).

Такие сообщения отправляются:

При исполнении этой обязанности необходимо придерживаться следующих правил:

Когда стр. 170 (ранее 080) остается нулевой и что делать при обнаружении в ней ошибок

Стр. 170 (ранее 080) не будет содержать числовых значений, если:

Если по стр. 170 (ранее 080) после сдачи 6-НДФЛ обнаружили ошибку — неуказание неудержанного НДФЛ или неверное отражение его суммы — необходимо подать уточненный расчет, используя следующие правила:

Какое может последовать наказание, если в 6-НДФЛ отражены ошибочные данные, а уточненный расчет налоговиками не получен, расскажет материал «Как правильно заполнить уточненку по форме 6-НДФЛ?».

Итоги

Стр. 170 (ранее 080) отчета 6-НДФЛ предназначена для отражения НДФЛ, который налоговый агент не сумел удержать из доходов физлица. Такие ситуации возможны, когда «физик» получил подарок или иной доход в натуральной форме.

Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

Информация о невозможности удержания НДФЛ в отчете 6НДФЛ 2021 год.

Вопрос задал Оксана А. (Москва)

Ответственный за ответ: Светлана Змиевская (★9.93/10)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

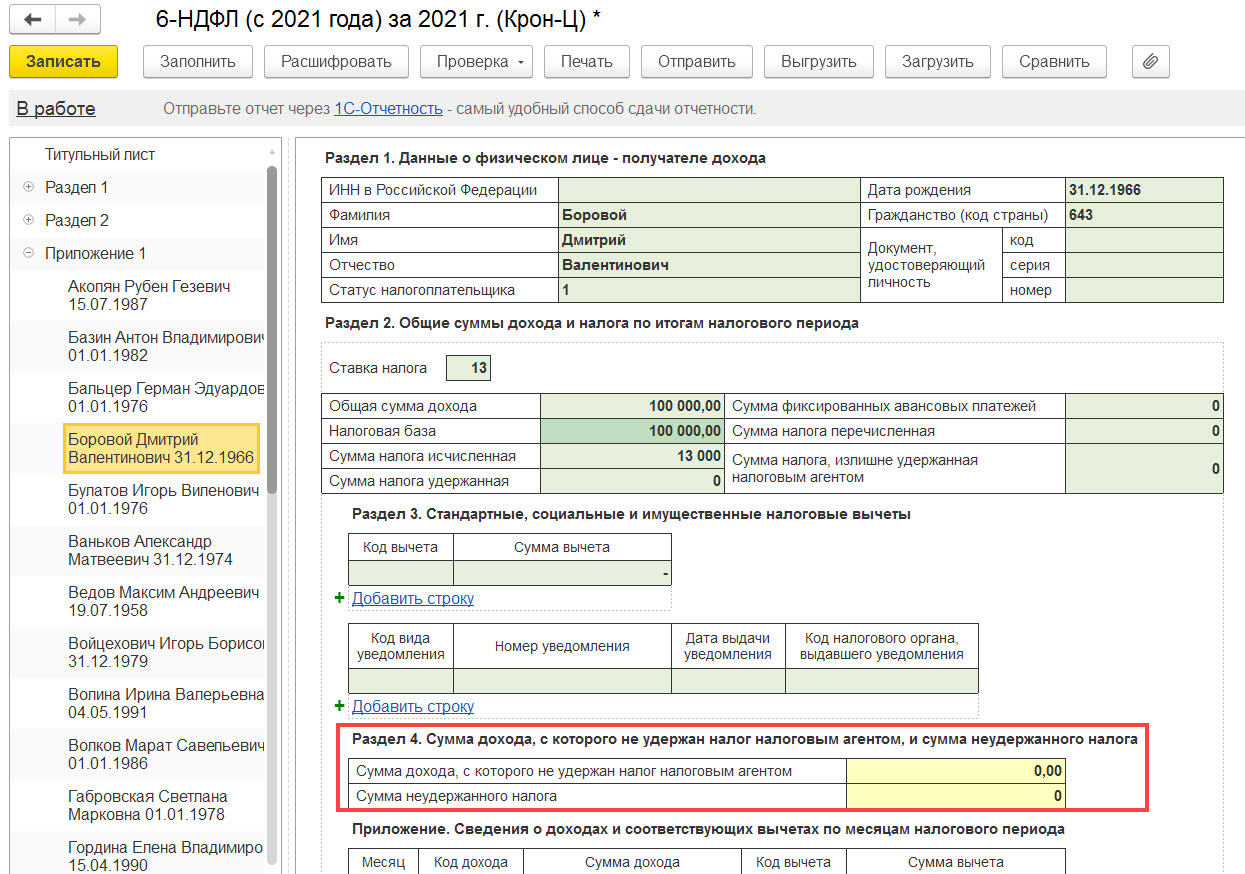

В приложении 1 к годовой 6-НДФЛ будет раздел 4, в нем и указывается сумма дохода, с которого не удержан налог и сумма самого неудержанного НДФЛ. Эти показатели заполняются в отчете вручную.

В остальном, если зарегистрируете в программе доход физ. лица и исчисленный налог, то страница в Приложении 1 по этому лицу появится и заполнится. Вам потребуется только вручную проставить суммы в разделе 4. Зарегистрировать доход и исчисленный налог прочего физ. лица можно документом Операция учета НДФЛ. Подробнее о нем в материале Приемы исправления НДФЛ и отражение изменений в отчетности.

Да, все верно. Персонифицированно (т.е. по конкретным физ. лицам) сведения о невозможности удержания НДФЛ подаем только по итогам налогового периода (года). Но поквартально нужно еще заполнять сведения о неудержанном налоге в разделе 2 6-НДФЛ (стр. 170) — здесь только сумма. В принципе, этот показатель был и ранее, в прежней форме 6-НДФЛ (стр. 080 раздела 1 прежней 6-НДФЛ)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Не ошибитесь при заполнении новой формы 6-НДФЛ

В первом квартале будем отчитываться по новой форме 6-НДФЛ. Разберем, что в ней изменилось, и как ее заполнить без ошибок.

Состав новой 6-НДФЛ

Новая форма расчета и порядок ее заполнения утверждены Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Раздел 1 и 2 поменяли местами. Теперь в раздел 1 включают сведения за последние три месяца, а раздел 2 заполняют нарастающим итогом с начала года.

У расчета появилось приложение. Это не что иное, как бывшая справка о доходах 2-НДФЛ, которая теперь вошла в состав формы 6-НДФЛ.

На что обратить внимание:

В первый раз включить приложение в состав формы 6-НДФЛ нужно только по итогам 2021 года!

Исключение: ликвидация организации или прекращение деятельности ИП с наемными работниками. В этом случае приложение сдают в составе формы за конечный отчетный период.

Титульный лист

Исправили наименование полей о периоде сдачи расчета, теперь они соответствуют другим формам отчетности:

Для поля «Форма реорганизации» добавили новый код «9». Его нужно указывать при закрытии (лишении полномочий) обособленного подразделения.

На что обратить внимание:

На заполнение кода КПП по обособленным подразделениям:

Раздел 1

Из него убрали : даты фактического получения дохода, даты удержания налога и суммы фактически полученного дохода.

Теперь в нем указывают :

Важно: если НДФЛ удерживали по разным ставкам, то для каждой нужно сформировать свой раздел 1.

Дальше идут блоки из строк 021 и 022. По строке 021 – указывают срок перечисления налога, а по строке 022 – его сумму.

Число заполненных блоков из строк 021-022, зависит от количества доходов, налоги с которых перечисляют в разные сроки. Например: заработная плата, вознаграждение по договорам ГПХ.

В раздел добавили строку 030 и блок строк 031-032.

По строке 030 показывают общую сумму налога, которую вернули в последние три месяца отчетного периода.

Блоки строк 031-032 заполняются по аналогии с блоком строк 021-022. По строке 031 указывают дату каждого возврата, а по строке 032 – сумму возврата.

На что обратить внимание:

На контрольные соотношения внутри раздела:

На новый код КБК для ставки НДФЛ 15 %: 182 1 01 02080 01 0000 110.

Раздел 2

Важно: По аналогии с разделом 1, если НДФЛ удерживали по разным ставкам, для каждой формируем свой раздел 2.

Добавили детализацию к строке сумма дохода (строка 110). Если в старой форме выделяли только дивиденды (в новой форме это строка 111), то теперь дополнительно:

Убрали поля для отражения итоговых сумм по всем ставкам. Теперь поля раздела заполняют нарастающим итогом по всем физлицам в рамках каждой налоговой ставки.

Сведения вносят так:

На что обратить внимание:

На значение строки 120 : если один и тот же работник был уволен и снова принят в течение года, то в разделе 2 его учитывают один раз.

На сумму в строке 160 : если доход попал в строку 110, но выплатят его в другом отчетном периоде, налог с этого дохода в строку 160 попасть не должен. Например: налог с заработной платы за март, которую выплатят в апреле, попадет в строку 160 уже в расчете за полугодие.

На сумму в строке 170 : иногда бухгалтеры ошибочно включают в нее сумму налога с заработной платы, которая будет выплачена в другом периоде. Эта строка предназначена для других целей. Например: в ней отражают сумму НДФЛ с дохода в натуральной форме, которую не удалось удержать с физлица, так как денежных выплат ему не было.

Приложение № 1

Так как справка теперь – внутреннее приложение, а не самостоятельный документ, из нее удалили все данные, которые обычно заполняют на титульном листе:

Добавили раздел 4. Теперь в нем нужно указывать сумму дохода, с которого не удержали налог, и сумму неудержанного налога.

Раньше, чтобы показать эти сведения, нужно было сдать отдельную справку с признаком 2 или 4, если ее сдавал правопреемник.

На что обратить внимание: