как получать деньги самозанятым через приложение

Как пользоваться приложением «Мой налог». Инструкция для самозанятых

Чтобы стать самозанятым, достаточно иметь смартфон. Не придется идти в налоговую инспекцию, писать заявление и что-то платить. Для самозанятых работает мобильное приложение «Мой налог». Оно нужно тем, кто хочет и может использовать новый спецрежим «Налог на профессиональный доход».

Если вы еще не знаете, что это такое, почитайте наши статьи:

Закон о налоге на профессиональный доход вступил в силу 1 января 2019 года. Чтобы платить налог по льготным ставкам и работать без кассы, положено зарегистрироваться — для этого и нужны приложение «Мой налог» и личный кабинет самозанятого. Вот самая подробная инструкция, как всем этим пользоваться.

Регистрация через приложение «Мой налог»

Применять новый спецрежим «Налог на профессиональный доход» смогут только те, кто подаст заявление через приложение или веб-кабинет и получит подтверждение от налоговой. Никаких бумаг заполнять и относить в налоговую не нужно, все только через интернет.

Вот как зарегистрироваться через приложение «Мой налог».

Скачайте мобильное приложение. Оно доступно в Эпсторе и Гугл-плее. Не попадитесь мошенникам: в интернете уже есть приложения-подделки. Вот правильные ссылки от ФНС:

Выберите способ регистрации. Их два — по паспорту и через личный кабинет налогоплательщика. Для регистрации по паспорту нужен разворот вашего паспорта с фотографией и работающая камера на телефоне. Для регистрации через личный кабинет — ИНН и пароль, который дают в налоговой и который вы вводите для проверки имущественных налогов.

Укажите номер телефона. В ответ придет код подтверждения. То есть телефон должен быть реальный и к нему нужен доступ. Без кода номер не подтвердят и регистрации не будет.

Выберите регион. Налог на профессиональный доход действует только в четырех регионах: Москве, Московской и Калужской областях, Татарстане. Здесь учитывается не место жительства, а место ведения деятельности. Можно жить в Орле, а работать в Москве. Вы сами решаете, какой регион выбрать, но он должен быть только один.

Если пароля от личного кабинета у вас нет, а в налоговую за ним идти не хочется, можно зарегистрироваться по паспорту. Понадобится разворот с фотографией.

Вводить данные не придется, приложение будет само сканировать документы и заполнять заявление

Подтвердите регистрацию. Если вы согласны, то сейчас станете самозанятым. По крайней мере, получите доступ к функциям приложения: сможете отправлять чеки и следить за начислениями налога.

Еще нужно ввести пин для доступа. Дальше настраивайте вход по отпечатку пальца или фейс-айди — в зависимости от телефона. Но на работу приложения это уже не влияет.

Еще в приложении можно зарегистрироваться по учетной записи на госуслугах.

Иногда после регистрации появляется сообщение, что у вас тестовый доступ. Это значит, что налоговая проверяет данные. У нее на это есть шесть дней. Но чеки можно формировать и отправлять покупателям уже сейчас. Следите за статусом: если что-то пойдет не так, в регистрации могут и отказать.

Регистрация через веб-кабинет для самозанятых

На сайте nalog.ru есть личный кабинет налогоплательщика, о котором все и так знают. Но — внимание! — это не тот личный кабинет, через который регистрируются самозанятые. У них свой сервис и отдельный личный кабинет.

Вот правильная ссылка для доступа и регистрации: https://lknpd.nalog.ru/

Через веб-кабинет можно зарегистрироваться только по ИНН и паролю. По паспорту нельзя. Зато этот вариант подходит тем, у кого нет смартфона или кто не хочет скачивать приложение. Личный кабинет для спецрежима «Налог на профессиональный доход» доступен со стационарного компьютера, даже если у вас кнопочный телефон. Приложение «Мой налог» тут не пригодится.

При регистрации через сайт тоже нужно подтвердить номер телефона и выбрать регион.

Можно зарегистрироваться через приложение, а чеки отправлять через сайт — и наоборот. Когда вы стали самозанятым, то можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

В веб-кабинете доступна и регистрация по паролю от госуслуг. Если есть подтвержденная учетная запись, можно использовать ее для входа в личный кабинет. Но здесь нужно быть очень внимательным: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве самозанятого.

Как сформировать и отправить чек

На каждое поступление от клиентов нужно сформировать чек. Как вы получили деньги, не имеет значения. На счет в банке, наличными или на карту — это ваше дело. Чек вы формируете сами.

Делать это нужно через приложение или на сайте.

50 вопросов о налоге для самозанятых. И самые короткие ответы

С 2019 года в России появится новый налоговый режим — налог на профессиональный доход. Или, как его уже окрестили в народе, — налог для самозанятых.

Формально эксперимент проводят в четырех регионах: Москве, Московской и Калужской областях и Татарстане. Но даже если вы живете в Хабаровске, Самаре или Печоре, вам тоже пригодятся наши статьи:

Мы обещали вернуться к вам с ответами на вопросы из комментариев. Вернулись. Ответы максимально короткие — без пояснений и ссылок. Вся матчасть и ссылки — в статьях выше.

Что найдете здесь

Доходы и расходы

Вопрос: Сможет ли самозанятый подтвердить доход — например, для кредита?

Ответ: Да, в приложении «Мой налог» можно будет сформировать справку.

Вопрос: Кто и как будет отделять выручку от других поступлений?

Ответ: Вы сами с помощью чеков в приложении.

Вопрос: Как налоговая будет определять, что этот перевод за услугу, а этот от подруги за совместный счет в кафе?

Ответ: Это вы сами будете говорить налоговой. Она увидит только те чеки, которые вы пробьете в приложении.

Вопрос: Можно ли вычитать расходы из доходов, если есть документы? И платить налог только с разницы?

Ответ: Нет.

Вопрос: Проценты с вкладов в банке, от инвестиций на бирже, зарплата на работе по найму входят в лимит 2,4 млн?

Ответ: Нет.

Вопрос: Допустим, я вообще не работаю и нет у меня никаких доходов. Меня этот налог коснется?

Ответ: Нет.

Регионы

Вопрос: Когда этот режим введут в остальных регионах?

Ответ: Пока этого никто не знает. Не мы, а вообще никто. Но это не мешает вам жить в одном регионе, а зарегистрироваться в экспериментальном.

Вопрос: Если я веду деятельность удаленно, не находясь в Московской области, хотя там зарегистрирован и все клиенты у меня в Москве и области, — подходит ли моя деятельность под самозанятость?

Ответ: Да. Выбирайте при регистрации Москву или область.

Вопрос: Если я работаю из дома в Москве по интернету, а платят мне клиенты со всего мира — это подходит под новый налоговый режим?

Ответ: Да.

Вопрос: Если я работаю по трудовому договору в Москве и одновременно оказываю услуги по сопровождению и продвижению сайта фирмы из Орла, могу ли я перейти на этот новый режим для оказания услуг фирме? Я их оказываю в Московской области, хотя сама фирма из Орла.

Ответ: Да, можете.

Вопрос: Если человек прописан в регионе, но работает с клиентами из Москвы, он сможет платить налоги в этом режиме?

Ответ: Да.

Чеки и приложение

Вопрос: Можно ли уже с декабря регистрироваться в этом режиме и как это сделать? Где взять приложение?

Ответ: Заранее нельзя, надо ждать января. Само приложение выпустят в конце декабря.

Вопрос: Приложение будет бесплатным?

Ответ: Да.

Вопрос: Если мне пришел доход, но я не успел выставить чек в приложении в тот же день, можно ли сформировать чек задним числом?

Ответ: Да.

Вопрос: Как выписывать чеки? Это можно будет делать через приложение?

Ответ: Да, и это будет несложно.

Вопрос: Но ведь приложение называется не «Мой налог», а «Мой доход». Вы ошиблись?

Ответ: Мы не ошиблись. Приложение называется «Мой налог». Уже есть подделки — не попадитесь.

Валюта и иностранцы

Вопрос: Можно ли получать доход в валюте?

Ответ: Да, но нужно пересчитывать доход в рубли по курсу ЦБ на день получения.

Вопрос: Программисты-фрилансеры, работающие над зарубежными заказами, попадают под этот режим? Как там вообще с иностранными платежами?

Ответ: Попадают. Ограничений по платежам нет.

Вопрос: Нерезидент, сдающий в аренду свою недвижимость в России, попадает под этот режим?

Ответ: Да. Но только если недвижимость жилая и у вас есть гражданство любой из стран ЕАЭС : России, Киргизии, Армении, Казахстана или Беларуси.

Вопрос: Гражданин Украины может быть самозанятым?

Ответ: В России — нет.

Совмещение режимов

Вопрос: Можно ли совмещать два вида деятельности? Например, наемная работа — постоянный источник дохода. А с дохода от хобби хочу платить налог на профессиональный доход. Так можно?

Ответ: Да.

Способы расчетов

Вопрос: Могут ли со мной рассчитаться безналичным платежом, если я буду зарегистрирован как самозанятый?

Ответ: Да.

Вопрос: А наличные можно принимать?

Ответ: Да.

Работа с юрлицами

Вопрос: С какого счета будут проводиться налоговые платежи, на какой счет можно будет принимать деньги от юрлиц?

Ответ: Платить налог можно как угодно, хоть наличными. С любого счета. Принимать деньги — тоже, если банк не против. Но лучше завести отдельный счет.

Вопрос: Если работодатель ищет нового сотрудника, что мешает ему предложить кандидату оформиться как самозанятому? Ведь такое действие не подпадает под перевод сотрудника на режим самозанятости, где есть ограничение — два года.

Ответ: Мешают статьи 11 и 19.1 трудового кодекса.

Виды деятельности

Вопрос: У меня интернет-магазин по продаже сумок, которые я шью сам. Можно ли мне платить 4% с дохода?

Ответ: Да.

Вопрос: Я перепродаю готовые товары. Можно ли мне стать самозанятым и платить 4%?

Ответ: Нет.

Вопрос: Как новый налоговый режим будет работать в плане привязки к определенному региону для такого вида деятельности, как перевозка грузов автомобильным транспортом?

Ответ: Привязки нет. Вы сами указываете, в каком регионе ведете деятельность. В нескольких регионах работать на этом режиме не запрещено. В том числе в тех регионах, которые не участвуют в эксперименте.

Вопрос: Если я работаю на «Юду», теперь могу платить 4 вместо 13%? И могу ли я оказывать услуги и физлицам, и юрлицам?

Ответ: Да и да.

Аренда недвижимости

Вопрос: Как быть с доходами от сдачи в аренду собственной коммерческой недвижимости? Можно ли платить этот налог?

Ответ: Нет, недвижимость должна быть жилой.

Вопрос: На сдачу квартиры эти 4% налога тоже будут распространяться?

Ответ: Да.

Вопрос: Если я прописан в Чебоксарах, а квартиру сдаю в Казани, то могу ли я платить налоги по этому закону?

Ответ: Да.

Вопрос: Можно ли платить 4% с дохода от сдачи апартаментов?

Ответ: Нет.

Пенсионеры

Вопрос: Я пенсионер. Смогу ли я зарегистрироваться как самозанятый и ремонтировать компьютеры и оргтехнику?

Ответ: Да.

Вопрос: Если я стану самозанятым и буду показывать доход и платить налог, то не будет ли уменьшена моя пенсия при наступлении пенсионного возраста?

Ответ: Если хватает стажа и баллов, на пенсию самозанятость не повлияет. Но этот период в стаж не засчитывается и баллов не прибавляет. На этот случай есть добровольные взносы.

Вопрос: Лишат ли неработающих пенсионеров социальных выплат, если они зарегистрируются как самозанятые? Московские пенсионеры волнуются.

Ответ: Неработающие пенсионеры — это люди, которые не занимаются какой-то деятельностью, при которой они подлежат обязательному пенсионному страхованию. Самозанятые такому страхованию не подлежат. В постановлении правительства о льготах неработающим пенсионерам написано то же самое. Профессиональный доход в сумме материального обеспечения, которая учитывается для назначения социальных выплат, не упоминается — ни по России в целом, ни в Москве.

Репетиторы и няни

Вопрос: Можете ли дать ссылку на официальный источник, где сказано, что налоговые каникулы для репетиторов продлили? Говорят, тот закон отклонили и вы все врете.

Ответ: Не врем. Смотрите статью 6 вот этого закона. Он подписан, а каникулы точно продлены на 2019 год.

Вопрос: Я репетитор и хочу быть самозанятым. Я сам должен буду указывать в приложении, что вот я провел урок, мне за него заплатили и я честно хочу отдать положенные 4%?

Ответ: Да. Но можно вообще ничего не платить: у репетиторов и нянь налоговые каникулы.

Как самозанятому принимать оплату с клиентов

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

Чтобы ускорить процесс и избежать лишних бумаг, договор и счет можно заменить единым документом. Договор-счет включает основные условия сделки и банковские реквизиты для оплаты. Можно скачать шаблон и внести в него свои реквизиты.

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета выплачивает комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Как выдать чек. Чек от самозанятого — это отчетный документ. Он подтверждает, что организация действительно перевела деньги за оплату товара или услуги. Клиенту можно отправить чек в электронном или бумажном виде. Нельзя объединять несколько платежей от разных клиентов в один чек и вносить одну запись с общей суммой. На каждый платеж — свой чек.

Чтобы правильно сформировать чек, в приложении указывают название компании или Ф. И. О. предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Приложение «Мой налог»: пошаговая инструкция

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Возможности приложения «Мой налог»

А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

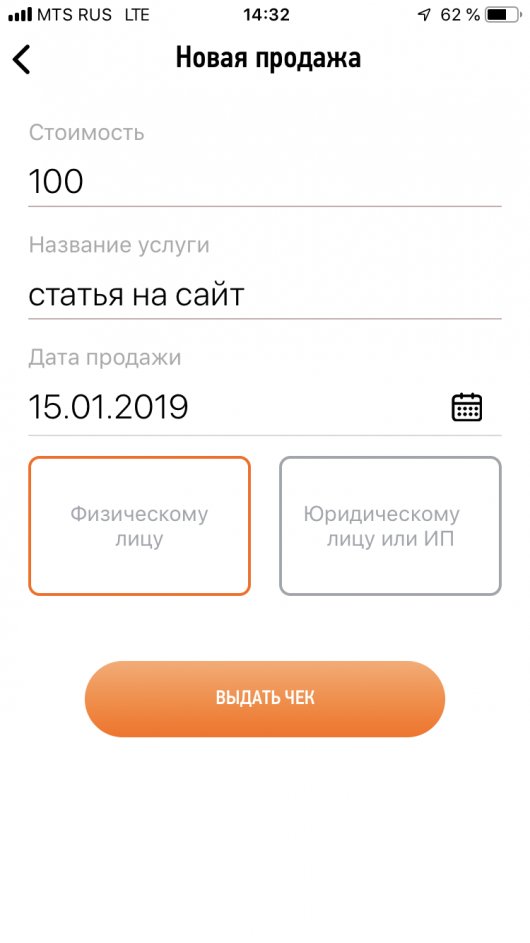

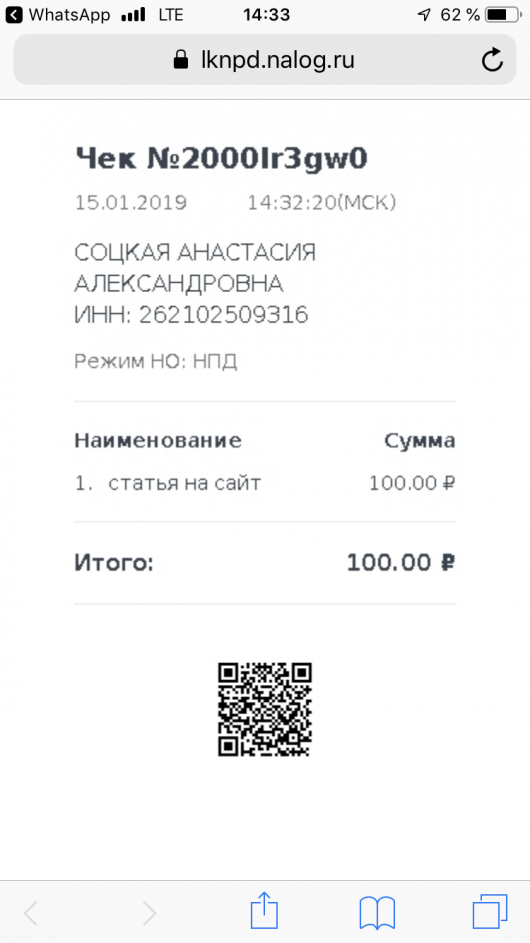

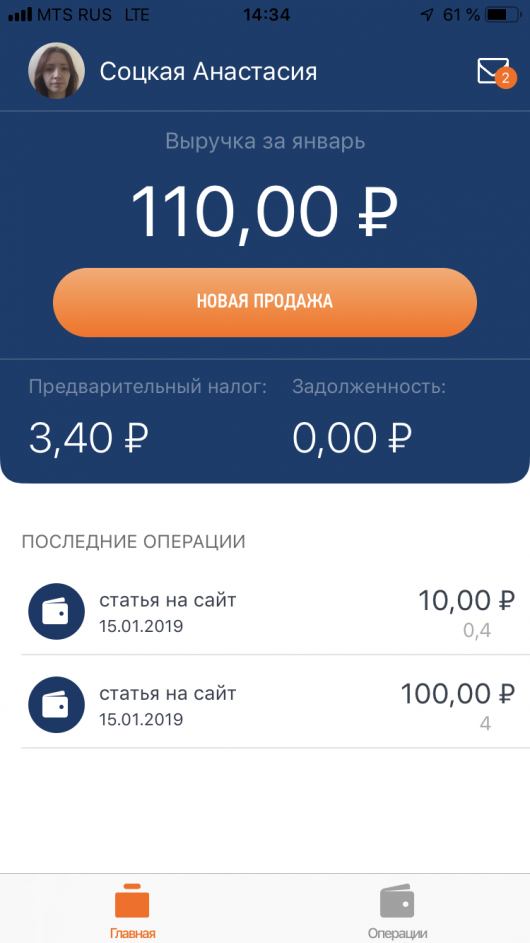

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек.

Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

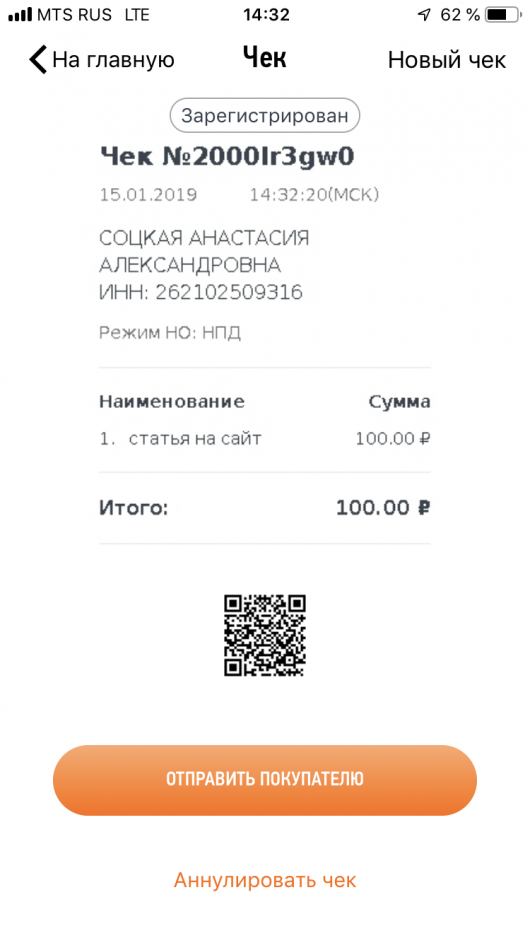

Далее откроется окно с чеком, где указано, что он зарегистрирован:

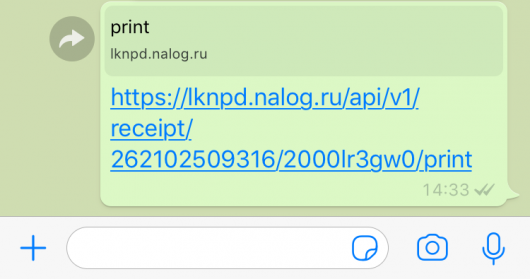

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек.

. либо сохранить его как изображение:

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя). Вы теми же способами можете отправить чек покупателю или аннулировать его.

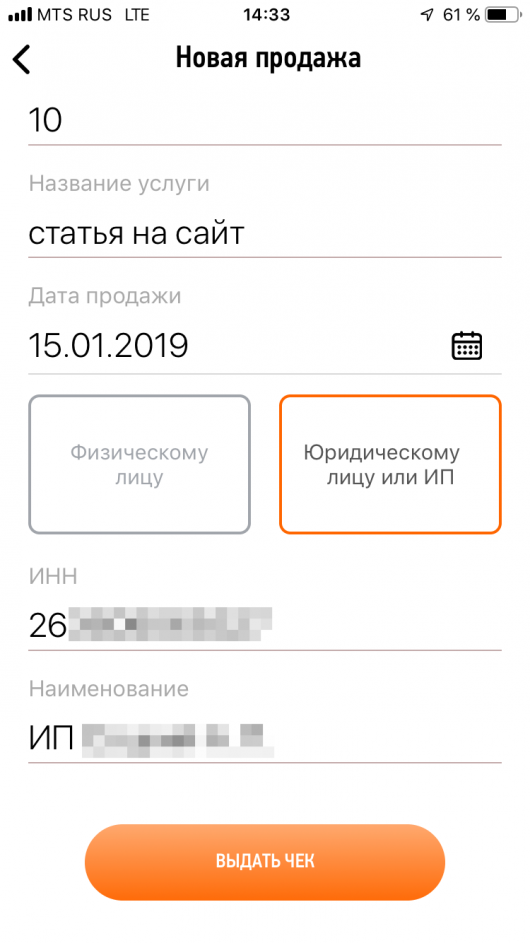

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

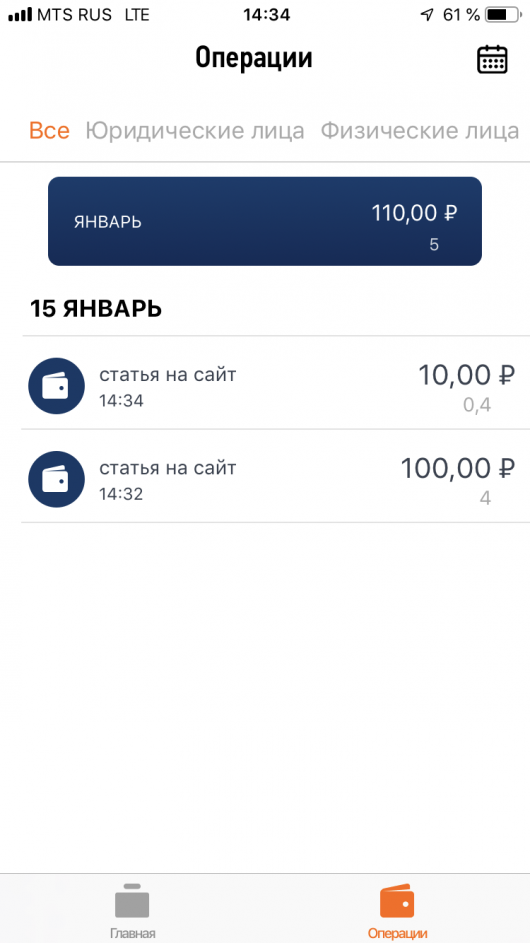

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога. Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

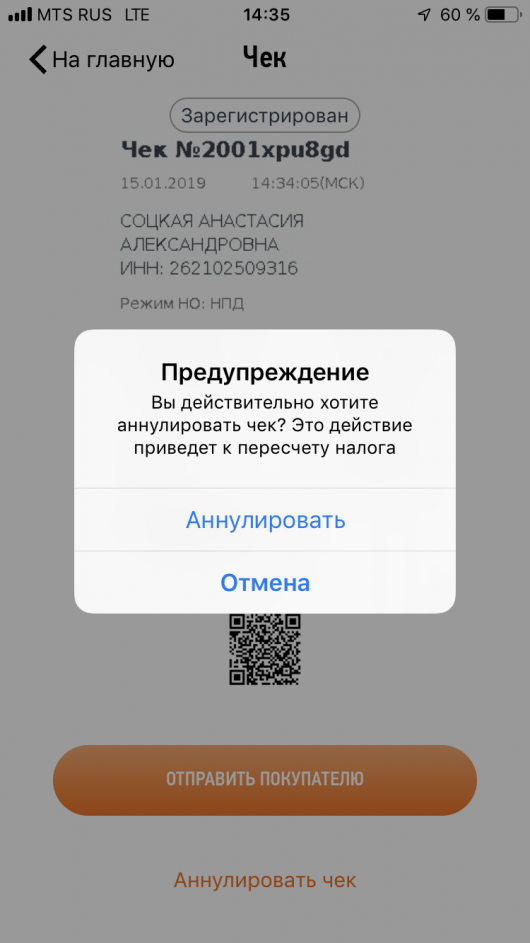

Чек можно аннулировать: сразу после его формирования или позднее, нажав на соответствующую операцию. На экране появится предупреждение — действительно ли вы хотите аннулировать чек:

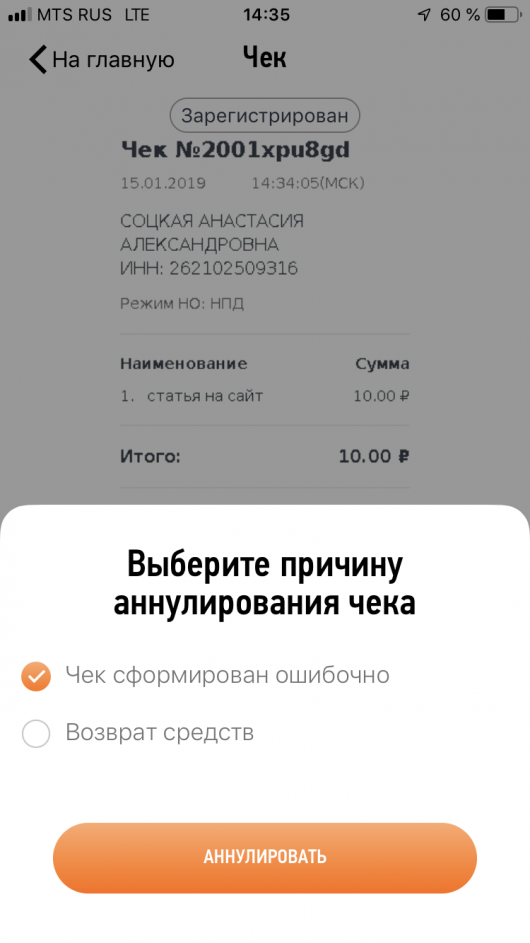

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

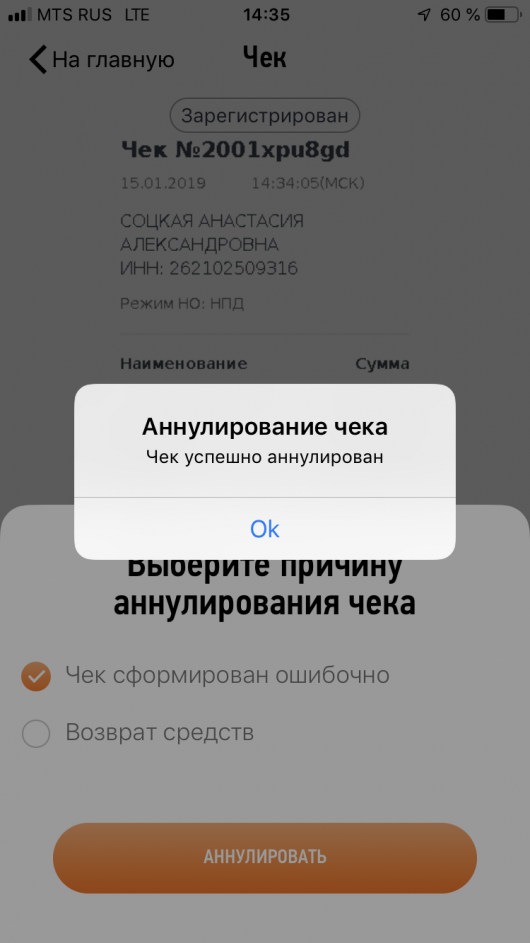

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Налоговый бонус для самозанятых в 2020 году: как его можно использовать

Вот как это работает и чем новый бонус отличается от обычного вычета для самозанятых.

Что это за бонус

ФНС использует несколько терминов параллельно, из-за этого возникает путаница. Наведем порядок в понятиях для самозанятых.

Как выйти из тени

Как его получить

Дополнительный налоговый бонус автоматически предоставили всем самозанятым с 1 июня 2020 года. Сумма появилась в приложении и личном кабинете. Для этого ничего не нужно делать.

У тех, кто зарегистрируется в 2020 году, налоговый капитал тоже будет.

Как можно использовать бонус

Общую сумму вычета и капитала можно использовать только для уплаты налога на профессиональный доход. Ее нельзя вывести на карту или направить на уплату других налогов.

Суммарный бонус уменьшает налог по другим правилам — не так, как раньше работал налоговый вычет. Общий бонус можно полностью использовать для погашения начисленного налога, задолженности по налогу или пени.

Бонус будет автоматически применяться с 1 июля по 31 декабря 2020 года.

Если самозанятый зарегистрировался после 1 июня или раньше не получал доход и не использовал первоначальный вычет, в 2020 году он сможет легализовать до 553 250 Р дохода, не потратив ни рубля своих денег на налоги.

Считать все это не нужно, налоговая сама все сделает.

Что будет с бонусом после 31 декабря

После 31 декабря неиспользованный остаток дополнительного бонуса сгорит. Если эти 12 130 Р не списались в счет уплаты налога, дальше их использовать будет нельзя.

Остаток первоначального вычета сохранится. Он не может превышать ту сумму, что была на 1 июня 2020 года. С 2021 года вычет будет действовать по старой схеме, уменьшая ставку до 3 или 4%. То есть погашение снова будет частичным, а не полным.

Если за 2020 год потратить и первоначальный вычет, повторно его не предоставят.

Что с налогом, который начислен за май 2020 года

Налог за май самозанятые платят по старым правилам: дополнительный бонус на него потратить нельзя, а первоначальный погашает только часть начислений — 1 или 2% от дохода.

Та сумма, что отобразится в приложении в июне, будет для самозанятого реальными расходами.