как поменять название накопительного счета в тинькофф в приложении

Условия и проценты по накопительному счету в Тинькофф Банке в 2021 году

Тинькофф — экосистема, объединяющая самые востребованные финансовые и lifestyle-услуги. Входит в тройку крупнейших российских банков по количеству клиентов. На сегодня пользователей более 13 миллионов. Все услуги в Тинькофф Банке оказываются онлайн. В личном кабинете и мобильном приложении осуществляется контроль и управление счетами, картами, проводятся операции. Заказать карту или открыть счет можно в любое время без посещения офиса. Договор на подпись привозит курьер. Клиентам, проживающим в любых регионах Российской Федерации, карта и договор бесплатно доставляются представителем банка Тинькофф или Почтой России.

Что такое накопительный счет

Открытие накопительного счета обеспечивает его владельцу получение всех преимуществ банковской дебетовой карты и классического вклада. Это бесплатный счет без ограничений по минимальной сумме, срокам, с фиксированной процентной ставкой. Рекомендуется для накоплений на определенные цели. Деньги могут сниматься в любой момент, при этом все начисленные проценты сохраняются.

Условия накопительного счета в Тинькофф Банке

Открыть накопительный счет можно бесплатно в нескольких валютах — рублях, долларах, евро. Условия очень лояльны. Требования к минимальной сумме вклада отсутствуют, максимальная сумма в рублях — 100 млн. Пополнение и снятие бесплатны. Владелец имеет право получить свои средства без ограничений. Круглосуточная служба клиентской поддержки оказывает помощь в режиме 24/7.

Начисление процентов по счетам

Проценты начисляются сразу после зачисления любой суммы с карт Тинькофф. Рассчитываются каждый день с учетом среднемесячного остатка. Перечисляются на накопительный вклад один раз в месяц. День выбирается случайным образом. Для изменения даты перевода процентов рекомендуется обратиться в службу поддержки.

Банк имеет право изменить условия в одностороннем порядке, но предварительно обязательно уведомляет об этом клиентов. Дополнительные соглашения не подписываются.

Операции со счетами

Накопительный счет можно пополнить, получить необходимую сумму или снять всё полностью, включая проценты. Для проведения финансовых операций используются карты, банкоматы или перевод с других вкладов. Внутренние банковские операции проводятся мгновенно и бесплатно. При использовании карт сторонних банков срок обработки может увеличиться до одного дня, размер комиссии зависит от внутренних правил кредитно-финансовой организации, чье оборудование или пластик используется.

Как открыть счет

Корректировки могут быть произведены и после начала работы, клиенту доступна возможность переименовать, указать другую цель накопления. Для этого в списке, рядом с нужным продуктом, размещен значок с карандашом. При работе в мобильном приложении процесс несколько отличается, но в целом аналогичен.

Автопополнение и вывод денег

Для подтверждения операции вводится код, который поступает в сообщении от банка.

Вывод денег оформляется в личном кабинете. Выбираете вклад, карту, на которую средства должны поступить, указываете сумму. Далее снимаете наличные или осуществляете покупки в обычном режиме.

Как снять деньги с накопительного счета и закрыть его

Снять деньги без комиссии проще всего на привязанную карту. Операция выполняется в личном кабинете или в мобильном приложении. Сначала заказывается перевод на пластик, затем через банкомат снимаются наличные. По желанию клиента счет закрывается в любое время без потери процентов. Для закрытия заявка подается онлайн.

Что лучше: вклад или накопительный счет

Вклады обычно используются для далеко идущих целей, накопительные счета — для покупки нужного товара или услуги в ближайшем будущем. В таблице приведены основные отличия банковских продуктов:

Пятьдесят тысяч рублей, тысяча долларов, тысяча евро

От трех месяцев до двух лет с автоматическим продлением

Ставка (процентов в год)

Рубли — 3,5%, доллары — 0,1%, евро — 0,01%

Может меняться, зависит от длительности размещения

Частичное или полное снятие наличных (досрочно)

Разрешено с сохранением процентов

Есть возможность, но проценты не сохраняются

Минимальный остаток при досрочном снятии без закрытия

Должна остаться минимальная сумма депозита

Комиссия при выводе средств

0 — до 500 т. р. в собственных банкоматах, до 100 т. р. в остальных

0 — при своевременном закрытии вклада на всю сумму

Выбирая банковские предложения, изучайте условия договора, принцип начисления процентов, возможность пополнения и досрочного вывода средств. Это позволит найти самый выгодный вариант.

Заключение

Открыть банковский продукт в Тинькофф очень просто. Это можно сделать из дома или из офиса. Обслуживание полностью дистанционное, всё проводится онлайн. Карты и документы привозит банковский сотрудник в любой регион.

Как переименовать накопительный счет в Тинькофф в приложении?

Как скрыть накопительный счет Тинькофф?

Как изменить название копилки в Тинькофф?

Найдите копилку в списке счетов, проведите по названию копилки влево — справа появится иконка редактирования. Нажмите на нее. Появится окно, где можно переименовать копилку. Введите любое название.

Как в Тинькофф откладывать деньги?

Как работает накопительный счет Тинькофф?

Накопительный счет — это бесплатный депозитный счет, который объединяет преимущества вклада и дебетовой карты. Для начисления процентов не нужно совершать покупки — достаточно открыть счет и пополнить его на любую сумму. Забрать деньги сможете в любой момент, проценты не сгорят.

Чем накопительный счет отличается от сберегательного?

Накопительный счет — финансовый инструмент для сбережения и приумножения средств. Его можно открыть в любом банке на территории РФ в рублях и иностранной валюте. Такие счета еще называют сберегательными, а от вклада их отличает ставка, срок размещения средств и порядок уплаты дохода.

Можно ли снять деньги с накопительного счета втб?

Предложение действительно для суммы размещенных средств, не превышающей 300 тысяч рублей. Проценты по счету начисляются каждый день, а снять средства без потери дохода можно в любое время. Кроме того, ВТБ-Онлайн позволяет перевести деньги для пополнения счета с карты другого банка мгновенно и без комиссии.

Можно ли переименовать счет в Тинькофф?

В личном кабинете на сайте Tinkoff.ru: Выберите счет на панели слева → «Действия» → «Редактировать цель».

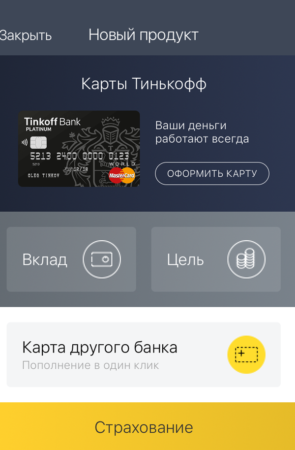

Можно ли в Тинькофф сделать копилку?

Открыть бизнес-копилку можно в мобильном приложении Тинькофф Бизнеса. На главном экране мобильного приложения нажмите «Новый продукт» → «Открыть бизнес-копилку». Выберите счета, с которых планируете откладывать деньги. … Обычно открываем копилку за 5 минут, иногда — до дня.

Как изменить название накопительного счета?

Как изменить цель открытого накопительного счета?

Как вывести деньги из копилки Тинькофф?

Как снять деньги со счета-копилки?

Сколько денег можно держать на карте Тинькофф Блэк?

Как открыть накопительный счет в Райффайзенбанке?

Открыть накопительный счет в Райффайзенбанке

Что такое накопительный счет Мкб?

Получение дохода по счету

Проценты выплачиваются на счет в последний календарный день месяца, исходя из ежедневного остатка на начало дня. Пополнение и снятие средств без ограничений. Клиент может открыть только один счет. … Минимальная гарантированная процентная ставка 4,334% годовых.

Что такое накопительный счет Сбербанк?

«Накопительный счёт — это универсальный продукт, который даёт максимальную гибкость в управлении личными финансами. В отличие от вклада здесь нет обязательного неснижаемого остатка, который вынуждает вкладчика держать на счёте средства.

Как начисляются проценты на накопительный счет?

Проценты по накопительному счету начисляются Банком ежедневно, исходя из суммы остатка денежных средств на начало дня. Начисление процентов начинается со второго дня после открытия накопительного счета. Установленная банком процентная ставка распространяется на весь остаток на накопительном счету.

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 30 тысяч ₽ в течение месяца.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 мая можно выбрать категории на июнь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции. Например, картой «Польза» от Хоум Кредита.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За б о льшие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

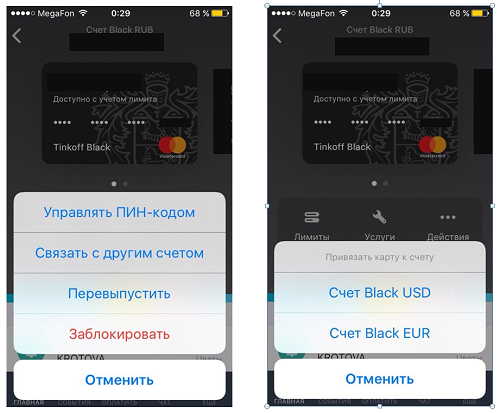

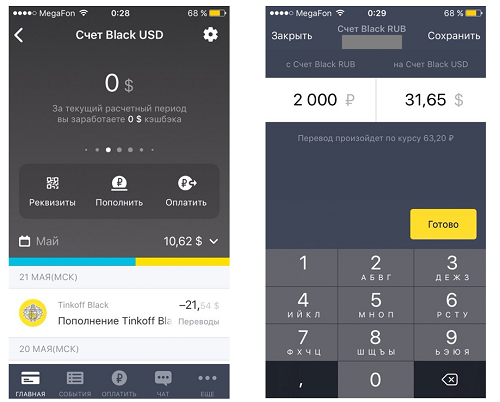

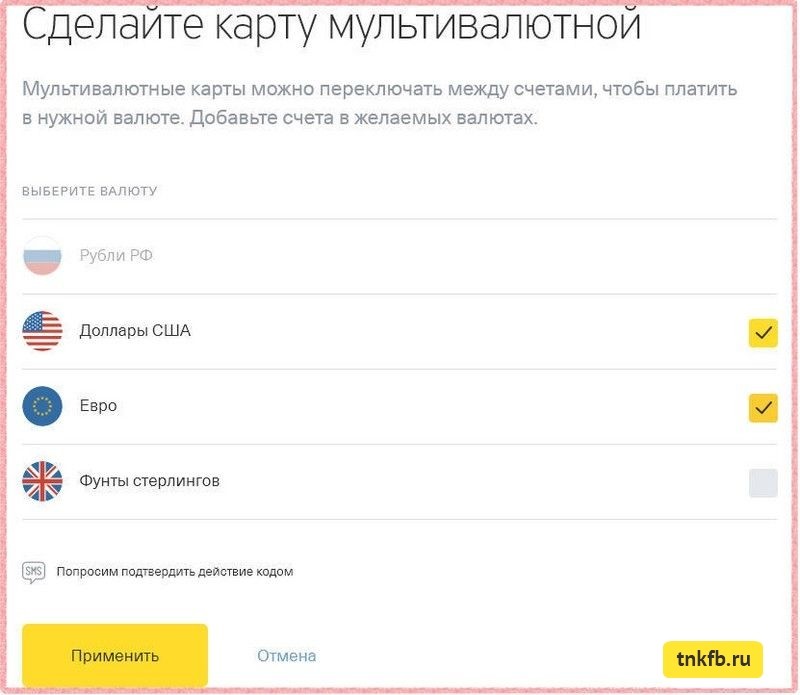

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

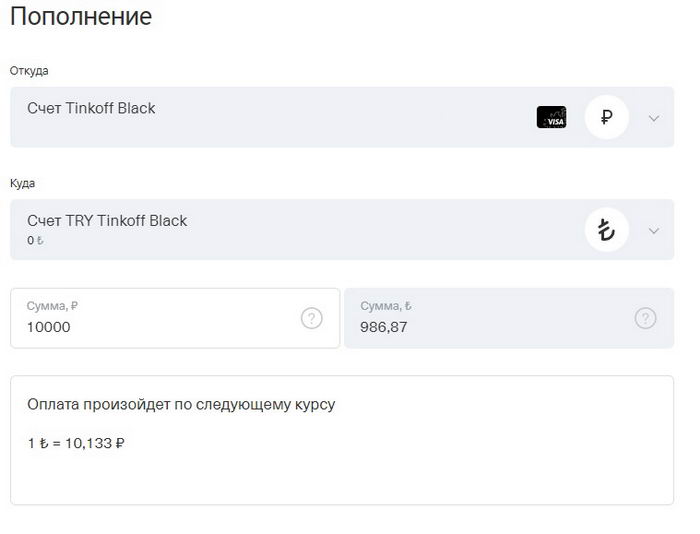

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

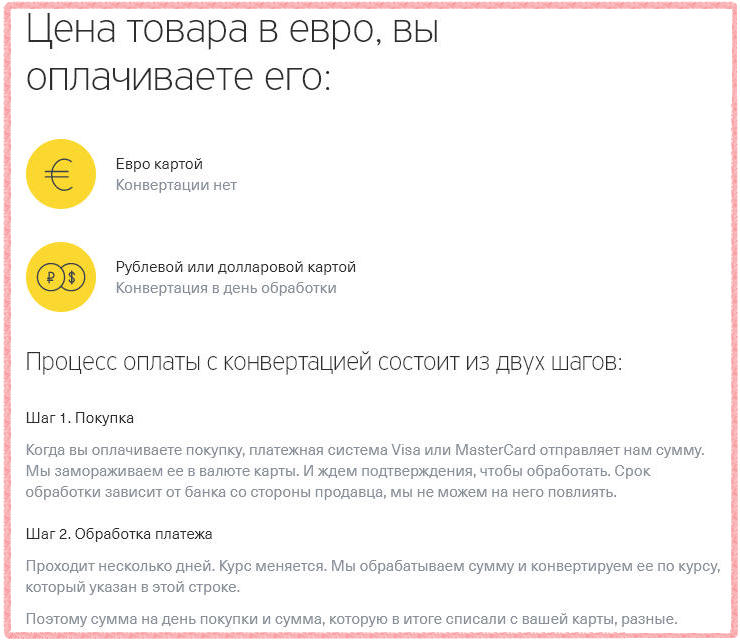

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Как сменить активный счет в Тинькофф приложении

Заявку на Tinkoff Black можно оставить на сайте Tinkoff.

Я люблю расплачиваться картой за границей, но никогда особо не задумывалась о конвертации. А зря. На конвертации можно потерять от 1% до 5%. Когда вы пользуетесь рублевой картой в другой стране, то попадаете минимум на две конвертации: 1) местная валюта –> валюта платежной системы; 2) валюта платежной системы –> рубли. Чем меньше конвертаций, тем лучше.

Оставшееся время в поездке мне пришлось тратить рубли с кредитки с учетом конвертации, но в моем случае это была вынужденная мера.

Как пополнить мультивалютную карту Тинькофф натуральными долларами или евро

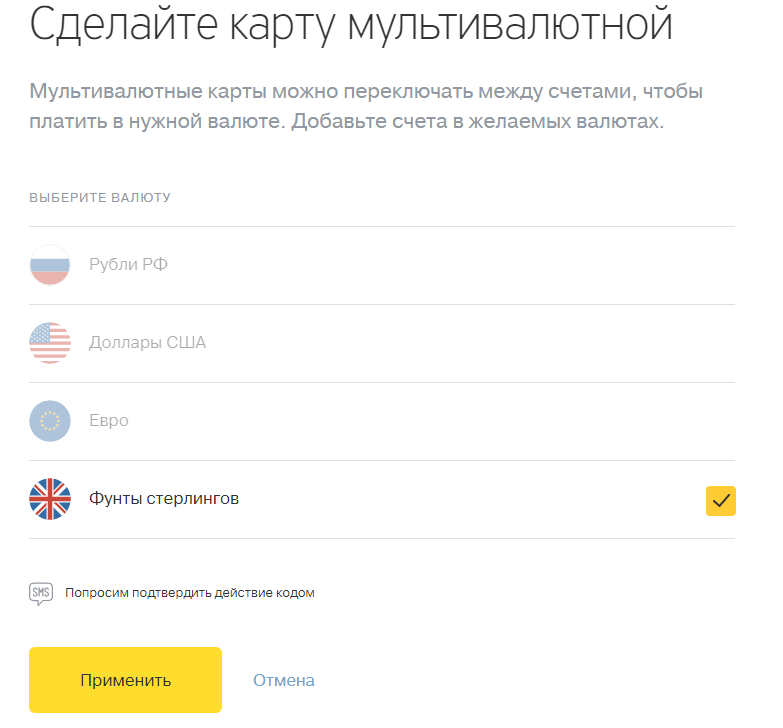

Все операции я проводила через мобильный банк. В приложении на главной странице нужно докрутить до самого низа и нажать на желтую кнопку “Новый счет или продукт”. Далее выбрать “Добавить валюту” и отметить галочкой нужные позиции.

Теперь немного расскажу о своих опытах)). В Турции мне удалось воспользоваться мультивалютной картой несколько раз. К слову, обмен валюты в поездке мне не особо пригодился. В любой точке легко принимают доллары и евро, ловко пересчитывая их на курс лиры. За 1 доллар дают 4 лиры, за 1 евро – 5 лир.

Всем привет! Сегодня расскажу о том, что из себя представляет мультивалютная карта Тинькофф Блэк, как сделать карту мультивалютной и зачем это вообще нужно.

! Важно! Обменивайте валюту в приложении Тинькофф (или в ЛК) в рабочее время. В выходные и вечером курс может сильно отличаться.

Подставляем известные величины в формулу и получаем:

Главное преимущество мультивалютности — это осуществление транзакций без промежуточной конвертации. То есть, оплачивая заказ в американском интернет-магазине, вы можете выбрать долларовый счет в личном кабинете Тинькофф и оплатить с него без конвертации, а значит, без комиссии. Аналогично с другими транзакциями в сторонней от рубля валюте.

Чтобы подключить мультивалютность, вам нужно авторизоваться в личном кабинете, введя логин, пароль и 4-х значный код из смс-сообщения.

Как сделать из обычной карты Тинькофф мультивалютную?

Например, вы покупаете наушники онлайн в иностранном интернет-магазине. Эти наушники стоят 30$. Вы оплачиваете их с рублевой карты без подключенной мультивалютности.

Существенный плюс мультивалютности еще и в том, что клиенту нужна всего 1 карта для поездок практически в любые страны мира.

Чтобы не потерять на конвертации лишние 3-5% комиссии, отдыхающие предпочитают оформлять для таких случаев карту в соответствующей валюте. Если же планируется много поездок в разные страны, то проще всего оформить мультивалютную карту. Она будет иметь несколько счетов в разных валютах, поэтому не придется открывать по 1 карте для каждой нужной валюты и брать с собой по 3-4 пластика.

Таким образом, наушники за 30$ при оплате рублевой картой обойдутся в 2011.35 руб., а с долларовой — 1932 руб.

Удобство от использования мультивалютных карт оценят те клиенты, кто часто путешествует за границу. Теперь они могут пользоваться своими счетами в разных валютах с помощью одной карты — достаточно переключить карту на счет в нужной валюте и дождаться подтверждения по СМС.

Заходим в Интернет банк, счета, карты — раздел Действие.

Выбираем нужные счета (ставим галочки).

Многие запутались. Пояснения.

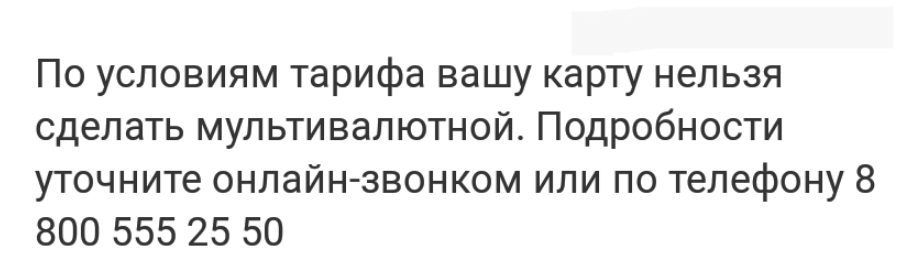

Банк Тинькофф оперативно устранил в первые дни после запуска некоторые косяки (например, на некоторых тарифах была ошибка при переходе)

Доступны счета в рублях, долларах, евро и фунтах стерлингов. Владельцы мультивалютных карт могут открывать счета в новой валюте без назначения встречи с представителем Банка.

Сделать дебетовую карту Tinkoff Black мультивалютной, а также переключить карту на нужный валютный счет можно в личном кабинете на сайте Tinkoff.ru, в мобильном приложении Тинькофф или обратившись в службу поддержки.

Предложения банка Тинькофф для ИП и ООО – участников ВЭД (внешнеэкономической деятельности): счета в валюте (доллары, евро, юани), валютный контроль, обмен валют.

В Тинькофф Бизнес юридические лица могут бесплатно открыть валютный счет без визита в банк, при этом можно выбрать следующие тарифы.

Условия валютного счета

Тинькофф известен своим удаленным обслуживанием, так что оформление валютной дебетовой карты делается просто:

Мультивалютной может быть только дебетовая карта Tinkoff Black. С 2019 года все новые карты выпускаются сразу мультивалютными.

Указываются следующие данные:

По факту вы просто открываете счета в различных валютах, но к одной карте одновременно привязывается один счет. Например, у меня в кабинете есть счета в долларах, рублях, белорусских рублях и лирах. В зависимости от страны мне достаточно просто переключить карту на другой счет. И пользоваться местной валютой. Это удобно и полезно, потому что:

С главным разобрались, для чего заводить мультивалютную карту понятно — это просто вопрос экономии и планирования. А сами по себе карты — это вопрос безопасности, по сравнению с наличными деньгами.

Для чего нужен счет в иностранной валюте

Вам будет интересно:

Самоё время перейти к конкретному банковскому продукту. Спросите на локальном русском форуме любой страны, как лучше везти деньги, все наиболее подкованные туристы и лонгстейеры скажут: оформите карту Тинькофф и заведите на ней счет страны, куда собираетесь. Рассказываю о преимуществах карты.

Но как я писал выше, главный плюс — это поддержка множества валют. Есть тут и турецкие лиры, и белорусские рубли и индийские рупии, и даже когда-то очень полезные для нас вьетнамские донги. Разумеется доллары и евро тоже имеются.

Для получения карточки необходимо:

При продаже валюты действует тот же алгоритм. Вам нужно выбрать рублевый счет и нажать Пополнить, а в качестве объекта списания денег указать валютный. Курс также фиксируется на две минуты.

С рублевого счета можно отправлять деньги со стандартной комиссией – 1,5% от превышения при сумме от 20 тысяч рублей и бесплатно при меньших объемах перевода.

Как сделать дебетовую карту Тинькофф мультивалютной

Порядок действий таков:

При желании вы можете назначить свое название каждому отдельному счету, чтобы не путать их с другими.

При внутренних операциях, например, при покупке валюты «внутри» мультикарты или пополнении счета в долларах / евро спрэд будет минимальным.

Курс при покупке по мультикарте Тинькофф банка «замораживается» на две минуты. Если вы не успели завершить операцию, то придется обновлять его вручную.

Если решите делать это онлайн, нужно зайти на сайт, выбрать «Закрыть счет» и действовать по подсказкам. Будьте готовы к звонку сотрудников банка. Они наверняка захотят узнать, почему вы решили отказаться от их услуг и закрыть валютный счет Тинькофф. Объясните причину. Возможно, будет найден компромисс, и вы на самом деле измените свое решение.

Открыть банковский счет можно не только в рублевой, но и иностранной валюте

После того как сумма поступит, можно проводить необходимые платежи. Для этого:

Особенности закрытия счета в валюте

Закрывать валютный счет в Тинькофф банке все-таки рекомендуем в отделении лично. Это можно сделать и самостоятельно, опять же зайдя на сайт и выбрав соответствующий раздел. Но все-таки в первом случае надежнее.

Обратите внимание. В тарифе «Простой» комиссия за платеж составляет один процент от суммы.

Чтобы физлицо имело возможность открыть валютный счет, нужно вначале открыть рублевый. Приведем подробную инструкцию. Для этого потребуется:

Обратите внимание. Все платежи можно проводить онлайн на компьютере (ноутбуке) или при помощи смартфона, установив специальное приложение, скачать которое можно на сайте Тинькофф банка.

После совершения этих действий клиент получит доступ к личному кабинету в интернет-банке и возможность пополнения депозита.

Тинькофф – банк с надежной репутацией, однако Центробанк отзывал лицензии и у более крупных кредитных учреждений.

Заполнение анкеты

Банк Tinkoff занимает первое место в народном рейтинге кредитных организаций благодаря замечательным сервису и условиям. Открытие вклада в Тинькофф доступно любому желающему.

Для людей, не доверяющих современным технологиям, присутствует возможность личного визита в банковское отделение для открытия вклада.

Если у человека уже имеется дебетовая карта, то депозит легко можно будет оформить через интернет-банк. Иначе понадобится оформить заявку по телефону или через сайт, далее приедет курьер с договором.

Для совершения перевода через приложение необходимо следовать данной инструкции:

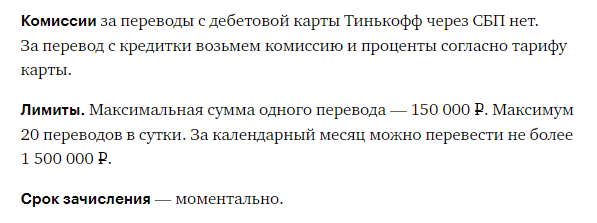

Система быстрых платежей (СБП), запущенная Центробанком РФ в феврале 2020 года, позволяет клиентам совершать денежные переводы между счетами в разных банках по номеру телефона. Тинькофф банк также поддерживает работу данного сервиса.

Благодаря СБП, которую легко подключать как в личном кабинете, так и через приложение, у клиентов банка Тинькофф есть возможность бесплатно перечислять деньги партнёрам по бизнесу или другим физлицам, оплачивать сделки имея в распоряжении только номер его сотового телефона. С помощью Системы быстрых платежей отправлять средства можно как между счетами или картами Tinkoff, например Тинькофф Блэк или Платинум, так и в другие российские банки, подключённые к СБП.

Система быстрых платежей Тинькофф, лимиты, комиссия

Начать пользоваться бесплатным онлайн-сервисом от Центробанка клиенты Тинькофф могут, подключив его 2 способами:

К системе можно подключаться, настраивать и работать с помощью её пока что не во всех банках. В самых крупных, включая Тинькофф банк, устанавливать данный сервис для клиентов предусмотрено.

Лимит на перечисление средств без комиссии через Систему быстрых платежей в банке Тинькофф установлен в размере 1,5 миллионов рублей в месяц. При этом за 1 транзакцию бесплатно можно перевести не более 150 тысяч рублей.

Главное преимущество СБП – отсутствие дополнительных комиссий за выполнение операций по дебетовым картам. За переводы с кредитки Tinkoff взимается плата, предусмотренная программой эмиссии.

Отметим, что уведомлять Тинькофф Мобайл о своём решении перейти к другому оператору не нужно. Действующие правила этого не предусматривают. Вообще, процедура переноса номера упрощена до максимума.

Во-первых, любой абонент может расторгнуть договор с сотовым оператором в одностороннем порядке, без объяснения причин. Выбирая этот способ, человек пишет заявление в техподдержку Тинькофф Мобайл, где указывает, что намерен отказаться от дальнейшего использования услуг связи. После этого погашаются все имеющиеся задолженности по номеру, и контакт блокируется. После этого остаётся купить «симку» оператора, услугами которого абонент собирается пользоваться в дальнейшем.

Однако имеются у провайдера и недостатки. В частности, у Тинькофф Мобайл отсутствуют офисы продаж, что вызывает сложности при замене сим-карт. Кроме этого, на тарифных действует не самая выгодная тарификация звонков. Поэтому поговорим о том, как можно сменить Тинькофф и уйти к другим операторам.

Как сменить Тинькофф Мобайл на другого оператора?

Некоторые абоненты все чаще хотят сменить Тинькофф на другого оператора. Возможно ли это и как это сделать?

Для этого нужно выполнить всего четыре действия:

После этого старая «симка» блокируется по умолчанию, все подключенные сервисы и опции становятся недоступными.

Заказывая услугу, следует помнить о таких нюансах:

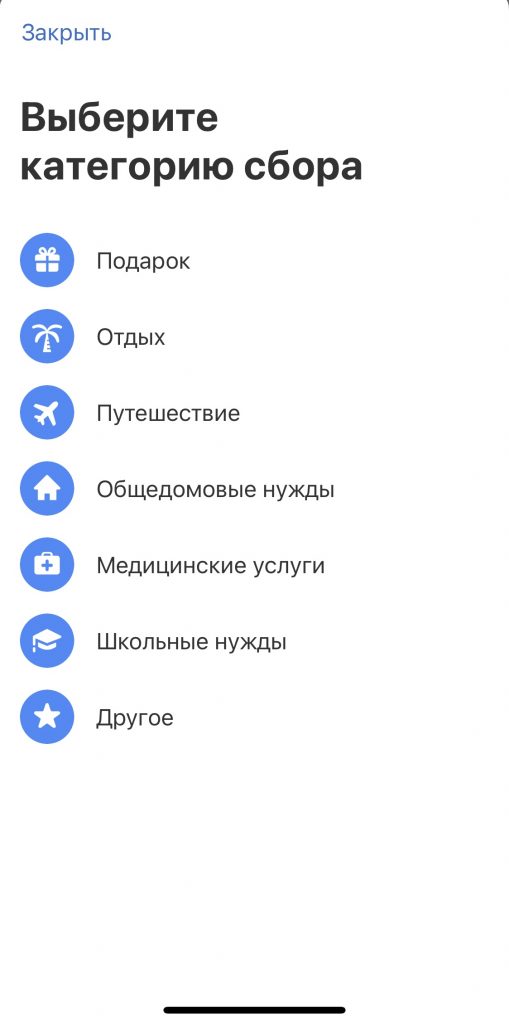

Для того чтобы организовать сбор денег через Тинькофф банк необходимо:

1) В приложении Тинькоф банк в главном меню опуститься в самый низ и выбрать: «Открыть новый счёт или продукт»

2) В самом верхнем меню «Действия с вашими счётами» выбрать саму правую пиктограмму (при необходимости долистать) — «Создать сбор денег»

Тинькофф банк предоставляет возможность создать страницу для сбора денег на различные цели, будь то подарок, путешествие или другие нужды.

5) Вы получите ссылку, перейдя по которой, любой может перевести вам деньги.