как попросить отсрочку по налогам юридическому лицу

Дали срок: как получить рассрочку по уплате налогов

Порядок предоставления рассрочки по уплате налогов

Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты. Общие принципы и условия переноса сроков уплаты налогов содержатся в ст. 61-64 НК РФ, а сам порядок получения отсрочки регулируется приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

Так, по федеральным налогам в части, зачисляемой в федеральный бюджет, отсрочка может быть предоставлена на срок до трех лет. То же самое касается и страховых взносов. По всем другим налогам срок не может быть перенесен более, чем на 1 год. При этом срок уплаты может быть изменен в отношении всей суммы налога или ее части.

Рассрочка предоставляется в заявительном порядке. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты.

2. Право на перенос срока уплаты налогов и страховых взносов гарантировано налогоплательщикам главой 9 НК РФ.

3. Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

4. Рассрочка предоставляется в заявительном порядке.

5. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

6. У плательщика должны быть веские основания для несвоевременной уплаты налога.

7. Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Например, срок уплаты не изменят, если в отношении плательщика возбуждено уголовное дело по налоговому преступлению.

8. Решение по заявлению об отсрочке/рассрочке уплаты налогов принимается налоговиками в течение 30 дней со дня его получения.

При этом полного пакета документов еще недостаточно для переноса сроков уплаты налога. Налоговики могут потребовать от плательщика предоставления обеспечения исполнения обязанности по уплате долга и процентов. Таким обеспечением является имущество, которое может быть предметом залога, поручительство или банковская гарантия (п. 5.3 ст. 64 НК РФ).

По общему правилу предоставление отсрочки/рассрочки не порождает для плательщика никаких новых обязанностей. Но в заявлении, подаваемом в налоговую, плательщик принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности по налогам (п. 5.2 ст. 64 НК РФ). Проценты начисляются исходя из ставки, равной 1/2 ставки рефинансирования Центробанка, действовавшей за период отсрочки или рассрочки.

Обязанность по уплате процентов напрямую зависит от оснований предоставления отсрочки/рассрочки. Если невозможность уплаты налога обусловлена обстоятельствами непреодолимой силы либо неуплатой плательщику денег государственным/муниципальным заказчиком, проценты на сумму долга не начисляются (п. 4 ст. 64 НК РФ).

Основания для предоставления рассрочки по уплате налогов

Отсрочку могут дать только тому плательщику, чье финансовое положение действительно временно не позволяет уплатить какой-либо налог в установленный срок. При этом у плательщика должны быть веские основания для несвоевременной уплаты налога. К числу таковых относится:

Для получения отсрочки/рассрочки достаточно наличия одного из вышеуказанных условий. Поэтому к заявлению, подаваемому в налоговый орган, плательщик должен приложить перечень документов, подтверждающих то или иное основание.

Что касается невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки (пп. 7 п. 2 ст. 64 НК РФ), то это новое основание, введенное в действие Федеральным законом от 14.11.2017 № 323-ФЗ. Для него предусмотрены специальные правила.

Изменение срока уплаты налога и сбора по данному основанию осуществляется только в форме рассрочки. Рассрочка в данном случае может быть предоставлена только при соблюдении следующих условий:

Кто не может рассчитывать на рассрочку по уплате налогов

Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Так, срок уплаты не изменят, если в отношении плательщика:

Кроме того, срок не может быть изменен по заявлению налоговых агентов, а также в отношении налога на прибыль организаций, уплачиваемого по консолидированной группе налогоплательщиков.

Подача заявления на отсрочку/рассрочку по уплате налогов

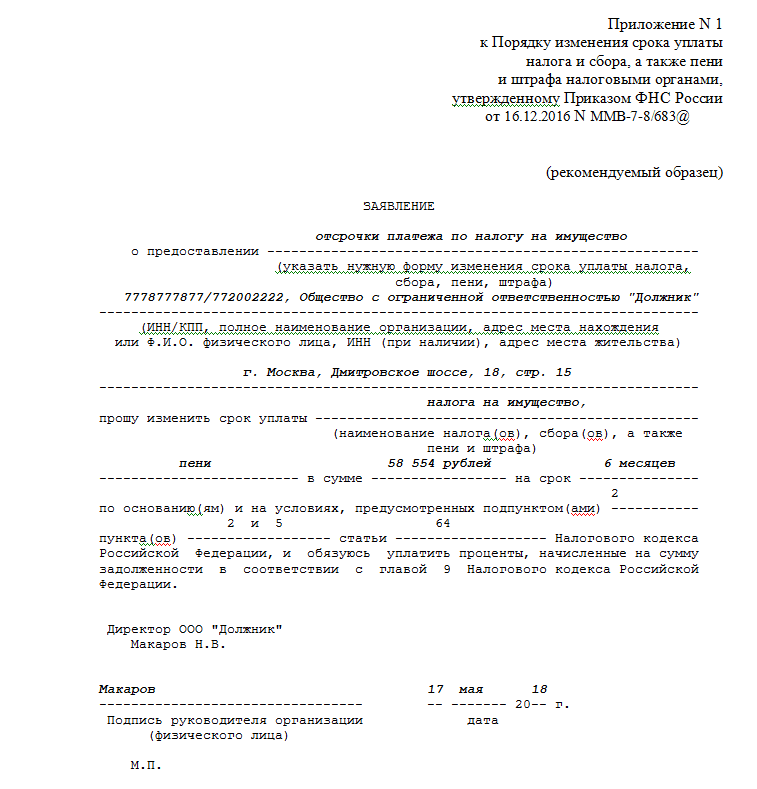

Чтобы получить рассрочку/отсрочку, нужно подать соответствующее заявление. Рекомендованная форма заявления приведена в приложении № 1 к приказу ФНС РФ № ММВ-7-8/683@.

Уполномоченное ведомство, в которое подается заявление, зависит, опять же, от вида налога, по которому плательщик просит предоставить рассрочку.

По федеральным налогам и страховым взносам таким уполномоченным органом является ФНС России, по региональным и местным – налоговые органы по месту регистрации плательщика, по налогам, уплачиваемым при перемещении товаров через таможню – ФТС России.

В заявлении указываются данные плательщика, вид налога, а также сумма и срок, на которой требуется отсрочить/рассрочить платеж.

Рис. 1 Образец заполнения заявления на предоставление отсрочки по налогу

В течение 5 дней со дня подачи заявления в соответствующий уполномоченный орган его копию необходимо будет направить в налоговый орган по месту учета плательщика.

К заявлению нужно приложить следующий комплект документов (п. 5 ст. 64 НК РФ):

Это обязательный комплект документов. Кроме него, нужно представить еще документы, подтверждающие наличие оснований для изменения срока уплаты налога. Так, если невозможность уплаты налога возникла вследствие стихийного бедствия, к заявлению прикладывают:

Конкретный перечень дополнительных документов, прилагаемых к заявлению для различных ситуаций, приведен в п. 5.1 ст. 64 НК РФ.

Если рассрочка предоставляется по причине невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки, плательщик обязан будет предоставить банковскую гарантию. Гарантия должна соответствовать требованиям, установленным ст. 74.1 НК РФ.

Решение по заявлению принимается налоговиками в течение 30 дней со дня его получения. Его копия направляется заявителю в течение 3 дней. При этом решение вступает в действие только с указанного в нем момента. Если рассрочка предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества (п. 8 ст. 64 НК РФ).

Если налоговики отказывают в удовлетворении заявления, такой отказ должен быть мотивирован. Часто отказ бывает обусловлен банальной неполнотой пакета предоставленных документов, поэтому к сбору сведения и справок следует отнестись обстоятельнее.

Как получить отсрочку (рассрочку) по уплате налоговых платежей?

С 4 марта действует новый порядок получения отсрочки (рассрочки) по уплате налогов и страховых взносов. Он утвержден Приказом ФНС России от 16.12.2016 № ММВ-7-8/683@ (далее – Приказ № ММВ-7-8/683@). Одновременно признан утратившим силу предшественник названного документа – Приказ ФНС России от 28.09.2010 № ММВ-7-8/469@. Необходимость внесения поправок обусловлена новым порядком администрирования страховых взносов.

В связи с этим регламент изменения срока уплаты налоговых платежей распространен на страховые взносы, кроме того, Приказом № ММВ-7-8/683@ обновлены требования к составу и содержанию документов, которые налогоплательщики должны представить в инспекцию для получения отсрочки (рассрочки) и (или) инвестиционного налогового кредита.

Общие правила изменения срока уплаты налоговых платежей

Изменение срока уплаты налога (а также сбора, страховых взносов, пени и штрафа) налоговые органы осуществляют в порядке, определяемом ведомственным приказом (п. 8 ст. 61 НК РФ). В настоящее время это Приказ № ММВ-7-8/683@.

Что такое отсрочка и рассрочка?

Отсрочка (рассрочка) по уплате федеральных налогов в части,зачисляемой в федеральный бюджет, предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам (п. 3 ст. 64 НК РФ). По налогам, уплачиваемым налоговыми агентами, отсрочка (рассрочка) не предоставляется (п. 9 ст. 61 НК РФ, Письмо Минфина России от 15.02.2016 № 03-02-07/1/8000).

Важный нюанс. Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ).

Кто вправе претендовать на получение отсрочки (рассрочки)?

В этой же норме приведен перечень оснований, когда заинтересованное лицо может претендовать на получение отсрочки (рассрочки) по уплате налоговых платежей:

Что касается таможенного НДС (подлежащего уплате в связи с перемещением товаров через таможенную границу РФ), получить отсрочку (рассрочку) в отношении данного налога организация может в случаях и в порядке, предусмотренных таможенным законодательством (пп. 6 п. 2 ст. 64 НК РФ).

Правила получения отсрочки (рассрочки)

Сразу скажем: каких-либо существенных изменений в процедуре получения отсрочки (рассрочки) не произошло. Процедура изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа, установленная Порядком,мало чем отличается от предыдущих правил.

Как и прежде, решение об изменении срока или об отказе в изменении срока уплаты налоговых платежей уполномоченный орган должен принять в течение 30 рабочих дней со дня получения заявления заинтересованного лица (п. 15 Порядка, п. 6 ст. 64 НК РФ). Копия такого решения должна быть направлена заинтересованному лицу не позднее 3 рабочих дней со дня принятия (п. 10 ст. 64 НК РФ).

Обратите внимание: решение о предоставлении отсрочки (рассрочки) по уплате налога вступает в действие со дня, обозначенного в этом решении. Причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления решения в силу. Если отсрочка (рассрочка) предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном ст. 73 НК РФ (п. 8 ст. 64 НК РФ).

Пунктом 17 Порядка, п. 1 ст. 63 НК РФ определены уполномоченные органы и сроки для предоставления отсрочки (рассрочки) по видам налогов. Для удобства эта информация приведена в таблице.

Уполномоченный орган, который принимает решение об отсрочке (рассрочке)*

Срок отсрочки (рассрочки)

Федеральные налоги и сборы (пени и штрафы), зачисляемые в федеральный бюджет

Федеральные налоги и сборы (пени и штрафы), зачисляемые в региональные и местные бюджеты

ФНС России по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований

Не более одного года

Не более одного года

Региональные и местные налоги

УФНС субъекта РФ, налоговые органы по месту нахождения налогоплательщика

Не более одного года

Важный нюанс. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом (абз. 2 п. 2 Порядка). Копию такого решения заинтересованное лицо в пятидневный срок должно представить в налоговый орган по месту своего учета (абз. 2 п. 6 ст. 64 НК РФ).

Для получения отсрочки (рассрочки) заинтересованное лицо, помимо заявления, должно представить в уполномоченный орган определенный пакет документов, перечень которых приведен в п. 5 ст. 64 НК РФ. Обязательными документами являются:

Согласно п. 19 Порядка изменение срока уплаты налогов, сборов, страховых взносов, пеней, штрафов может быть обеспечено:

Для оформления договора поручительства либо договора залога заинтересованное лицо и поручитель (либо залогодатель) должны одновременно обратиться с письменным заявлением в налоговый орган (п. 20 Порядка). Рекомендуемые образцы заявлений приведены в приложениях 8 и 9 к Порядку.

О результатах рассмотрения заявлений о возможности заключения обозначенных договоров, а также о результатах рассмотрения банковской гарантии налоговый орган должен известить заинтересованное лицо (поручителей, залогодателей) в течение семи рабочих дней после получения соответствующих документов (п. 23 Порядка).

Основания для отказа в предоставлении отсрочки (рассрочки)

Кроме того, в п. 1 ст. 62 НК РФ назван еще ряд ситуаций, когда налогоплательщику однозначно откажут в изменении срока уплаты налогов, сборов, страховых взносов, пеней, штрафов. К примеру, едва ли организация может рассчитывать на положительное решение, если в отношении нее ведется производство по делу о налоговом правонарушении либо административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза (пп. 2 п. 1 ст. 62 НК РФ).

Другими основаниями для отказа в предоставлении отсрочки (рассрочки) являются следующие обстоятельства:

В каких случаях можно получить отсрочку (рассрочку) по уплате налогов?

Автор: Тимофеева Л. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Глава 9 НК РФ допускает возможность и устанавливает порядок изменения срока уплаты налога, сбора, страховых взносов, а также пени и штрафа. Под этим изменением понимается перенос установленного срока уплаты, в том числе ненаступившего, на более поздний срок. Изменение срока уплаты налога и сбора не отменяет существующей и не создает новой обязанности по уплате налога и сбора. Изменение срока уплаты налога и сбора осуществляется в форме инвестиционного налогового кредита, отсрочки, рассрочки (п. 1, 3, 4 ст. 61 НК РФ).

Порядок и условия предоставления отсрочки или рассрочки

Основания для предоставления

Порядок и условия предоставления отсрочки или рассрочки по уплате налога, сбора, страховых взносов регулируются ст. 64 НК РФ.

Отсрочка (рассрочка) предоставляется (если иное не предусмотрено указанной статьей):

по общему правилу – на срок, не превышающий одного года, соответственно с единовременной или поэтапной уплатой суммы задолженности;

в отношении федеральных налогов в части, зачисляемой в федеральный бюджет, а также страховых взносов – на срок более одного года, но не превышающий трех лет по решению Правительства РФ.

Отсрочка или рассрочка по уплате налога может быть предоставлена предприятию, финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка. При этом должно быть хотя бы одно из оснований, поименованных в п. 2 ст. 64 НК РФ:

причинение предприятию ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы (пп. 1);

задержка финансирования из бюджета либо задержка оплаты выполненного государственного заказа (пп. 2);

угроза возникновения признаков несостоятельности (банкротства) предприятия в случае единовременной уплаты им налога (пп. 3);

производство и (или) реализация предприятием товаров, работ или услуг, носящих сезонный характер (пп. 5);

наличие оснований для предоставления отсрочки или рассрочки по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу ТС, установленных таможенным законодательством (пп. 6);

невозможность единовременной уплаты сумм налогов, сборов, страховых взносов, пеней и штрафов, подлежащих уплате в бюджетную систему РФ по результатам налоговой проверки, до истечения срока исполнения направленного требования об их уплате (пп. 7).

Законами субъектов РФ и нормативными правовыми актами представительных органов муниципальных образований могут быть установлены дополнительные основания и иные условия предоставления отсрочки и рассрочки по уплате соответственно региональных и местных налогов, пеней и штрафов (п. 12 ст. 64 НК РФ).

Согласно п. 2.1 ст. 64 НК РФ при наличии оснований, указанных в пп. 1, 3, 5, 6 п. 2 данной статьи, отсрочка (рассрочка) по уплате налога, а при наличии основания, названного в пп. 7, рассрочка по уплате налога могут быть предоставлены организации на сумму, не превышающую стоимость ее чистых активов. Как видите, ограничение не применяется, если предприятие планирует получить отсрочку (рассрочку) по причине недополучения бюджетного финансирования или неоплаты выполненного государственного (муниципального) заказа, предусмотренного пп. 2 п. 2 ст. 64 НК РФ.

Обратите внимание: отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам п. 3 ст. 64 НК РФ.

Документы, представляемые для получения отсрочки (рассрочки)

Для получения отсрочки (рассрочки) предприятие подает в уполномоченный орган, во-первых, заявление о предоставлении отсрочки или рассрочки по уплате налога, во-вторых, документы, перечисленные в п. 5 ст. 64 НК РФ:

справки банков о ежемесячных оборотах денежных средств (драгоценных металлов) за каждый месяц из предшествующих подаче указанного заявления шести месяцев по счетам этого лица в банках, а также о наличии его расчетных документов, помещенных в соответствующую картотеку неоплаченных расчетных документов, либо об их отсутствии в этой картотеке;

справки банков об остатках денежных средств (драгоценных металлов) на всех счетах в банках;

перечень контрагентов – дебиторов предприятия с указанием цен договоров, заключенных с соответствующими контрагентами-дебиторами (размеров иных обязательств и оснований их возникновения), и сроков их исполнения, а также копии данных договоров (документов, подтверждающих наличие иных оснований возникновения обязательства);

обязательство предприятия, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности;

документы, подтверждающие наличие оснований изменения срока уплаты налога, указанные в п. 5.1 ст. 64 НК РФ. Рассмотрим далее эти документы для каждого основания получения отсрочки (рассрочки).

В случае причинения ущерба в результате стихийного бедствия к списку документов прилагаются:

заключение о факте наступления в отношении заинтересованного лица обстоятельств непреодолимой силы, являющихся основанием для его обращения с этим заявлением;

акт оценки причиненного этому лицу ущерба в результате указанных обстоятельств, составленный органом исполнительной власти (государственным органом, органом местного самоуправления) или организацией, уполномоченными в области гражданской обороны, защиты населения и территорий от чрезвычайных ситуаций.

В случае задержки финансирования из бюджета либо задержки оплаты выполненного госзаказа к заявлению прилагается документ финансового органа и (или) главного распорядителя (распорядителя) бюджетных средств, содержащий сведения о сумме бюджетных ассигнований и (или) лимитов бюджетных обязательств, которые не предоставлены (несвоевременно предоставлены) указанному лицу, и (или) о сумме предельных объемов финансирования расходов, которые не доведены (несвоевременно доведены) до этого лица в объеме, достаточном для своевременного исполнения им обязанности по уплате налога.

Наличие основания, указанного в пп. 3 п. 2 ст. 64 НК РФ (возникновение угрозы банкротства предприятия в случае единовременной выплаты им налога), устанавливается по результатам анализа финансового состояния хозяйствующего субъекта, проведенного ФНС, в соответствии с методикой, утверждаемой Минэкономразвития (см. Приказ Минэкономразвития России от 26.06.2019 № 382).

В случае, когда производство носит сезонный характер, к заявлению о предоставлении отсрочки (рассрочки) прилагается составленный предприятием документ, подтверждающий, что в общем доходе организации от реализации товаров (работ, услуг) доля дохода от отраслей и видов деятельности, включенных в Перечень сезонных отраслей, составляет не менее 50% (Перечень сезонных отраслей и видов деятельности, в отношении которых может быть предоставлена отсрочка или рассрочка по уплате налога, утвержден Постановлением Правительства РФ от 06.04.1999 № 382).

При этом в НК РФ не указано, какой документ должен подтвердить осуществление сезонной деятельности. Минфин в Письме от 02.03.2010 № 03-02-07/1-87 отмечает, что сезонный характер деятельности налогоплательщик может подтвердить самостоятельно, без обращения в иные государственные органы, на основании документов, подтверждающих осуществление соответствующей деятельности. Например, в Письме от 14.01.2019 № 03-02-07/1/941 налогоплательщику, осуществляющему деятельность, связанную с речными и морскими перевозками, Минфин рекомендует представить уполномоченному органу документы, подтверждающие выполнение речных и (или) морских перевозок пассажиров и грузов, погрузочно-разгрузочные работы в районах с ограниченными сроками навигации, а также документы, подтверждающие долю дохода от деятельности указанного общества, носящей сезонный характер работ, в размере не менее 50% общего дохода организации от реализации товаров (работ, услуг).

Условия получения рассрочки по налогам, начисленным по результатам налоговой проверки

Еще одним основанием для получения рассрочки является основание, названное в пп. 7 п. 2 ст. 64 НК РФ, – невозможность единовременной уплаты доначислений по результатам налоговой проверки до истечения срока исполнения требования об их уплате.

Рассрочка предоставляется, если имеется возможность уплаты предприятием этого налога в течение срока, на который предоставляется рассрочка, и если одновременно выполнены следующие условия:

со дня создания предприятия до дня подачи заявления о предоставлении рассрочки по уплате налога прошло не менее одного года;

в отношении предприятия не возбуждено производство по делу о несостоятельности (банкротстве);

предприятие не находится в процессе реорганизации или ликвидации;

решение налогового органа по результатам налоговой проверки не обжалуется на момент подачи заявления о рассрочке.

Согласно п. 5.1 ст. 64 НК РФ рассрочка по уплате налога в пределах срока, установленного абз. 2 п. 1 ст. 64 НК РФ (более одного года, но не более трех лет), по основанию, указанному в пп. 7 п. 2 данной статьи, может быть предоставлена заинтересованному лицу на срок, не превышающий:

один год, – при сумме налогов, сборов, страховых взносов, пеней и (или) штрафов, подлежащих уплате по результатам налоговой проверки, составляющей менее 30% по отношению к выручке от реализации товаров (работ, услуг, имущественных прав) за год, предшествующий году вступления в силу решения налогового органа по результатам такой проверки (абз. 15 п. 5.1);

три года, – при сумме налогов, сборов, страховых взносов, пеней и (или) штрафов, подлежащих уплате по результатам налоговой проверки, составляющей 30% и более по отношению к выручке от реализации товаров (работ, услуг, имущественных прав) за год, предшествующий году вступления в силу решения по результатам такой проверки (абз. 16 п. 5.1).

Согласно п. 1.1 ст. 63 НК РФ органами, в компетенцию которых входит принятие решений об изменении сроков уплаты сумм налогов, сборов, страховых взносов, пеней и штрафов по основанию, предусмотренному пп. 7 п. 2 ст. 64 НК РФ, являются:

при наличии условий, установленных абз. 15 п. 5.1 ст. 64 НК РФ, – налоговые органы по месту нахождения (месту жительства) заинтересованного лица;

при наличии условий, установленных абз. 16 п. 5.1 ст. 64 НК РФ, – ФНС.

Решение о предоставлении отсрочки (рассрочки)

Порядок изменения срока уплаты налога, сбора, страховых взносов, а также пеней и штрафа налоговыми органами (далее – Порядок) утвержден Приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Согласно п. 16 Порядка решения об изменении сроков уплаты принимает ФНС в отношении федеральных налогов и сборов, пеней и штрафов:

в части, зачисляемой в федеральный бюджет, – в форме отсрочки и рассрочки на срок, не превышающий трех лет;

в части, зачисляемой в бюджеты субъектов РФ, местные бюджеты, – в форме отсрочки и рассрочки на срок, не превышающий один год, а также в форме инвестиционного налогового кредита (за исключением налога на прибыль по ставке, установленной для зачисления указанного налога в бюджеты субъектов РФ).

Если по бюджетному законодательству РФ федеральные налоги или сборы подлежат зачислению в федеральный бюджет и (или) бюджеты субъектов РФ, местные бюджеты, сроки уплаты таких налогов или сборов изменяются на основании решений ФНС; в части сумм, подлежащих зачислению в бюджеты субъектов РФ, местные бюджеты, – по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований.

При изменении сроков уплаты федеральных налогов и сборов, пеней и штрафов, по основанию, предусмотренному пп. 7 п. 2 ст. 64 НК РФ, положения настоящего пункта применяются с учетом особенностей, установленных п. 17.1 Порядка.

Обратите внимание: согласно п. 6 и 10 ст. 64 НК РФ решение о предоставлении отсрочки или рассрочки по уплате налога (или об отказе в ее предоставлении) принимается уполномоченным органом в течение 30 дней со дня получения заявления. Копия решения направляется уполномоченным органом в трехдневный срок со дня принятия такого решения предприятию и в налоговый орган по месту его учета.

По ходатайству предприятия уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления) приостановлении уплаты суммы задолженности. Копия такого решения представляется в налоговый орган по месту учета предприятия в пятидневный срок со дня принятия решения.

Начисление процентов за пользование отсрочкой (рассрочкой)

Согласно п. 4 ст. 64 НК РФ, если отсрочка (рассрочка) предоставлена по основаниям, указанным в пп. 3 и 5 п. 2 этой статьи, на сумму задолженности начисляются проценты исходя из ставки, равной 1/2 ставки рефинансирования ЦБ РФ, действовавшей в период отсрочки или рассрочки. В заявлении о ее предоставлении предприятие принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности (п. 5.2 ст. 64 НК РФ).

Если отсрочка или рассрочка по уплате налогов предоставлена по основаниям, указанным в пп. 1 (нанесение ущерба при чрезвычайной ситуации) и 2 п. 2 ст. 64 НК РФ (задержка бюджетного финансирования), на сумму задолженности проценты не начисляются.

В случае, если рассрочка по уплате налога предоставлена по основанию, названному в пп. 7 п. 2 ст. 64 НК РФ (невозможность единовременной уплаты сумм налогов, сборов, страховых взносов, пеней и штрафов, подлежащих уплате по результатам налоговой проверки), на сумму задолженности начисляются проценты исходя из ставки, равной ставке рефинансирования ЦБ РФ, действовавшей в период рассрочки.

К сведению: за предоставление отсрочки или рассрочки по налогу налогоплательщик уплачивает проценты, рассчитываемые на сумму задолженности по налогу в соответствии с установленным НК РФ порядком. При этом у налогоплательщика формируется долговое обязательство по уплате суммы налога с учетом предоставленной рассрочки (отсрочки).

В соответствии с пп. 2 п. 1 ст. 265 НК РФ при определении базы по налогу на прибыль расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком, включаются в состав внереализационных расходов с учетом особенностей, предусмотренных ст. 269 НК РФ.

При этом п. 8 ст. 272 НК РФ гласит, что по договорам займа или иным аналогичным договорам, срок действия которых приходится более чем на один отчетный (налоговый) период, в целях налогообложения прибыли расход признается осуществленным и включается в состав соответствующих расходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) таких выплат, предусмотренных договором.

По мнению Минфина, суммы процентов, уплачиваемые налогоплательщиком в связи с предоставлением ему рассрочки по уплате налога на основании ст. 64 НК РФ, подлежат учету в целях налогообложения прибыли в составе внереализационных расходов на основании пп. 2 п. 1 ст. 265 НК РФ на конец каждого месяца соответствующего отчетного (налогового) периода (см. Письмо от 09.02.2021 № 03-03-06/1/8227).