как посчитать налог на дивиденды

Расчет и выплата дивидендов в 2021 году

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2021 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли. После чего можно приступать к выплате. Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ). На руки учредитель получает сумму за минусом налога.

Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

На дату выплаты учредителям:

На дату перечисления налога в бюджет:

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2021 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

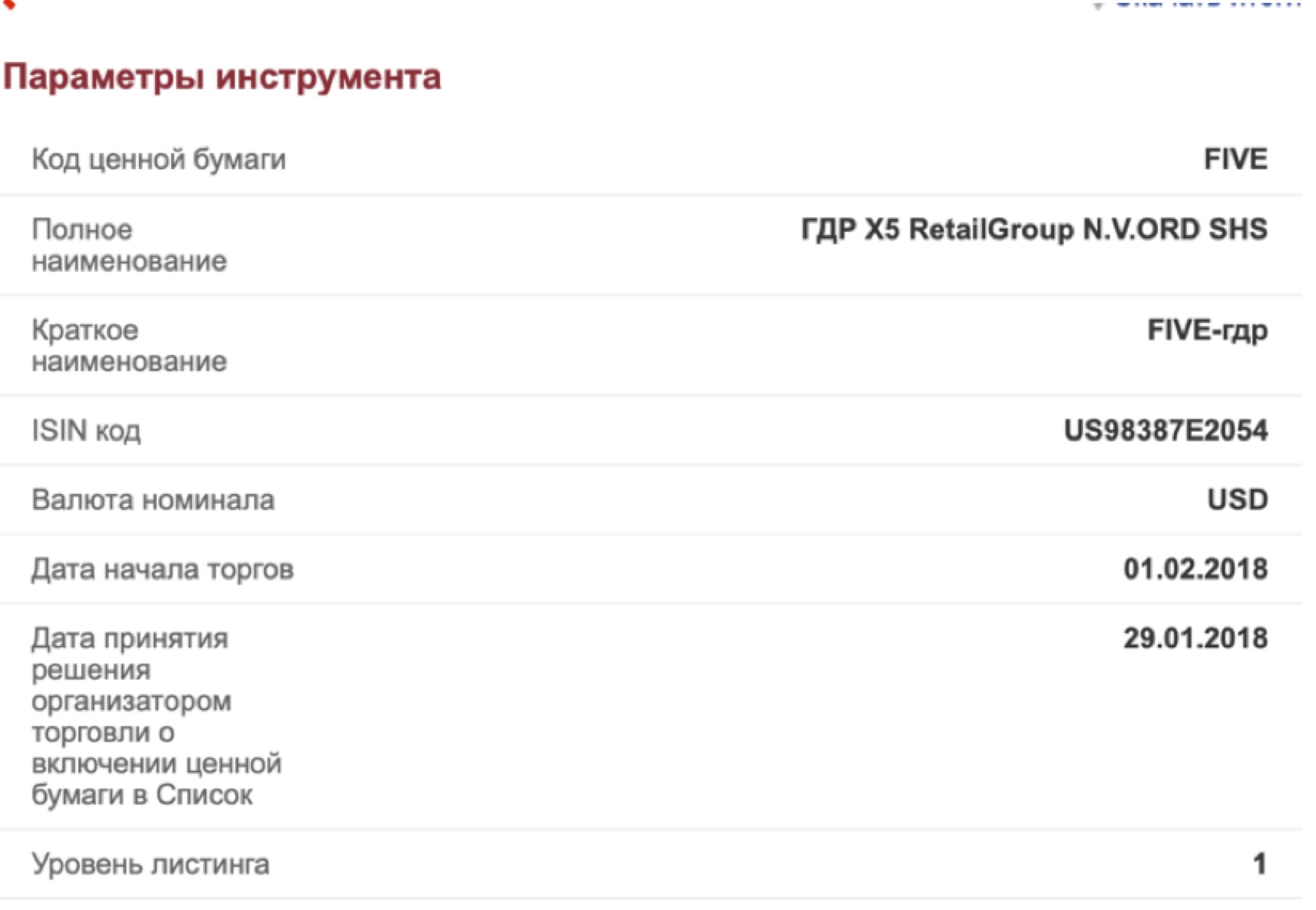

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

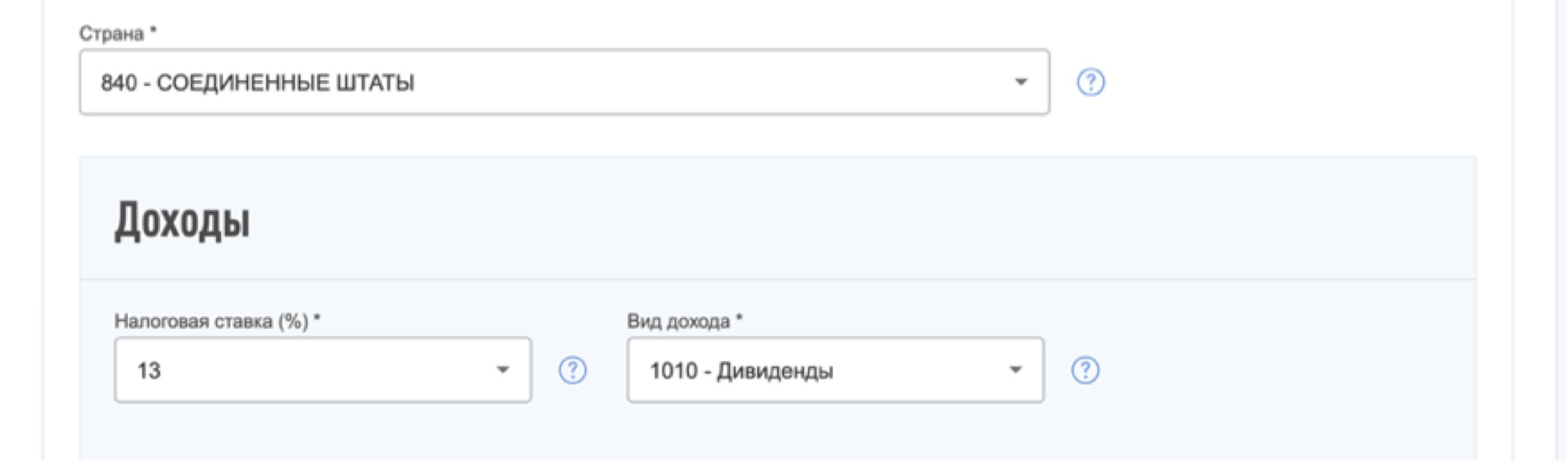

Налоги по дивидендам от компаний из США

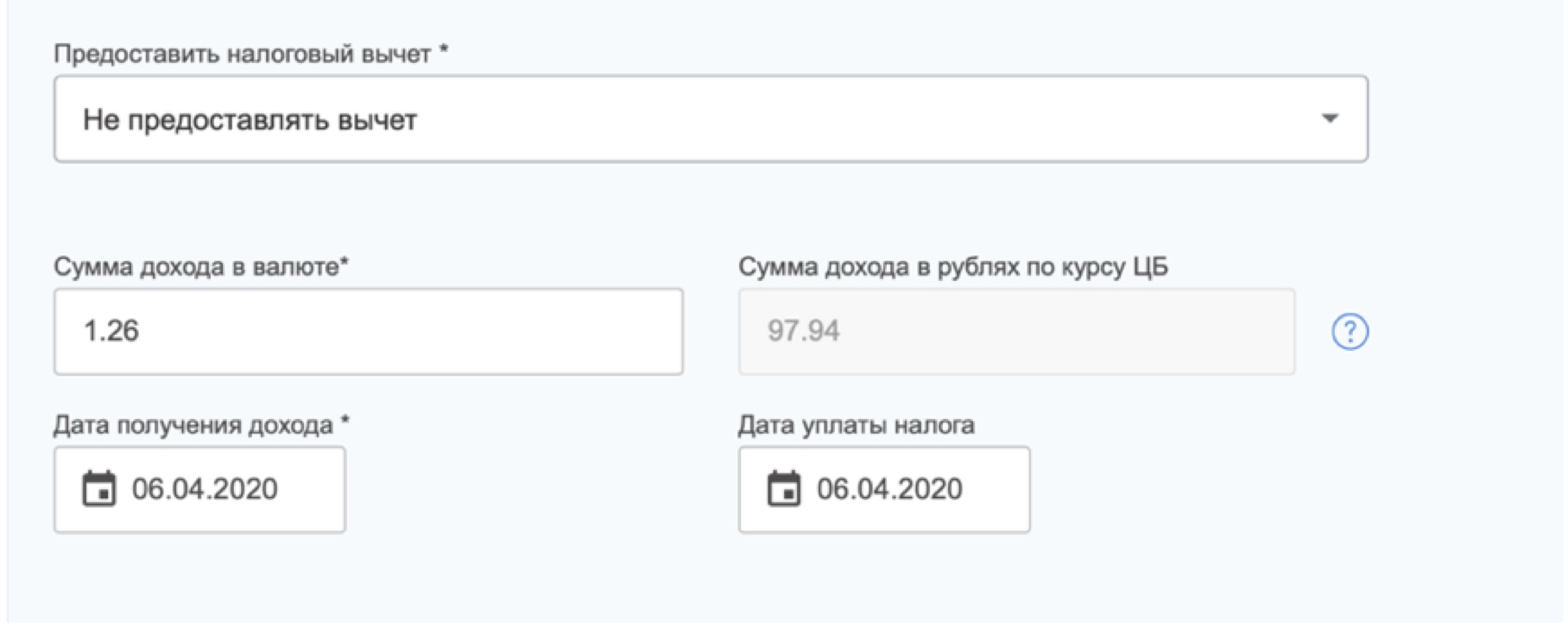

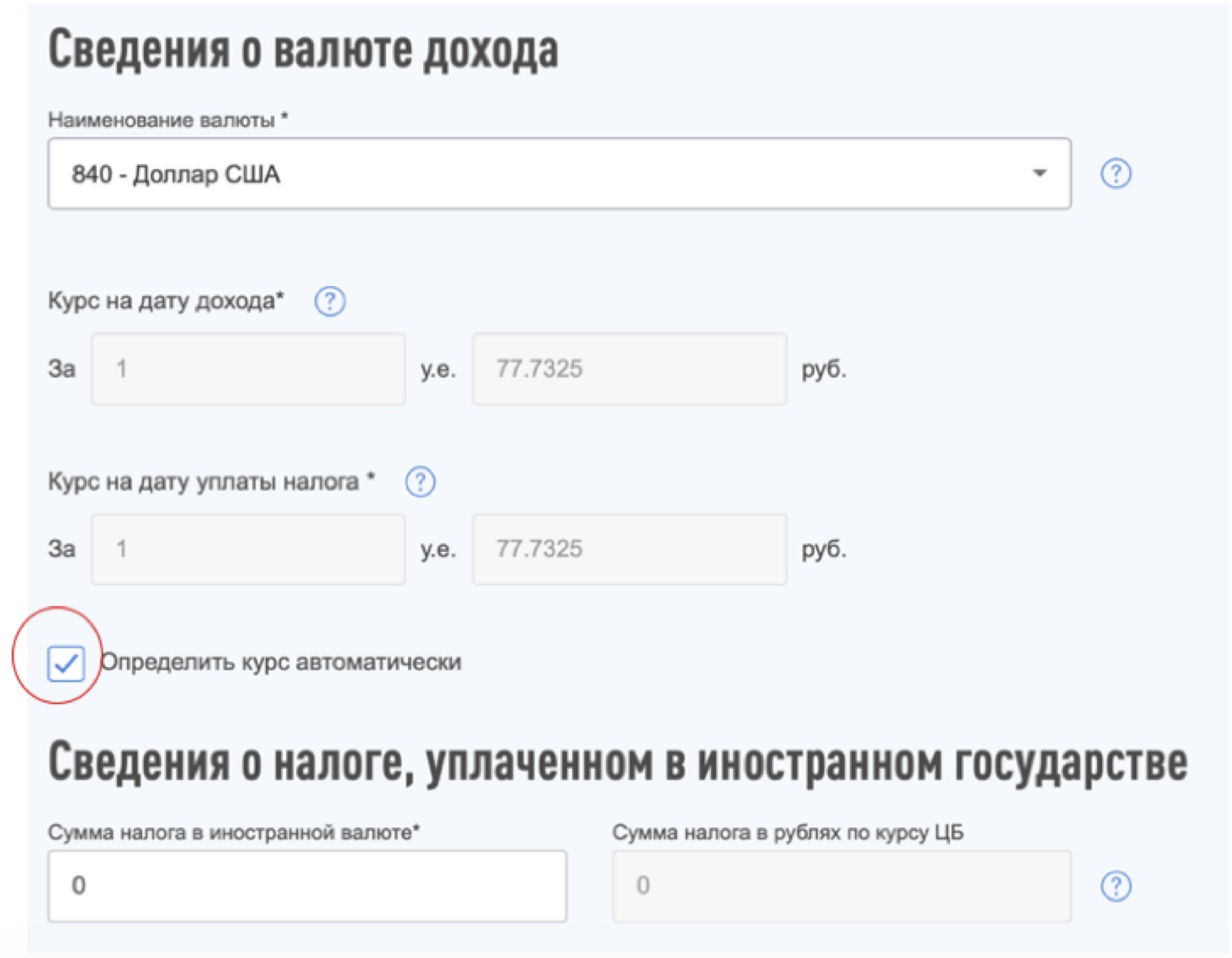

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

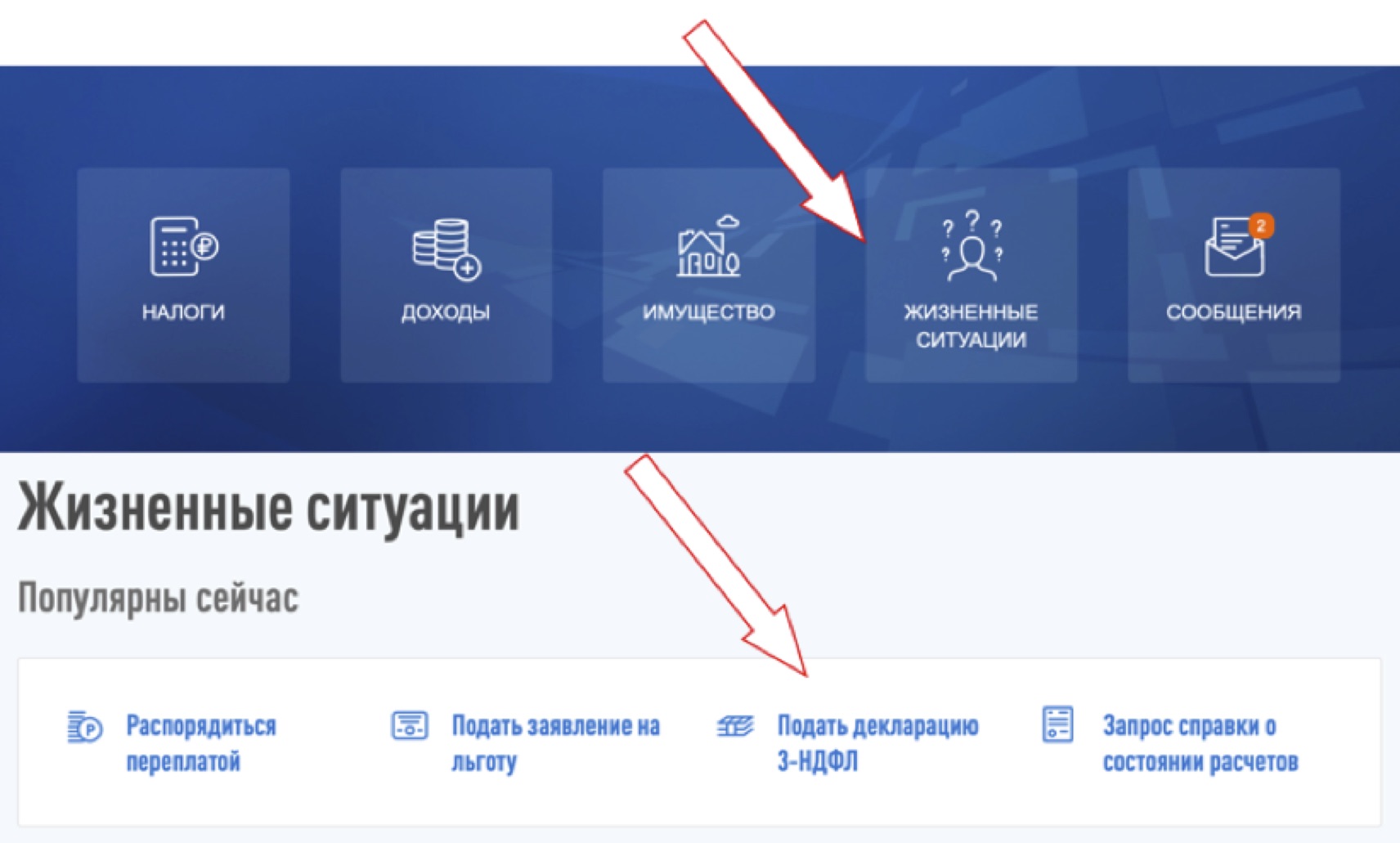

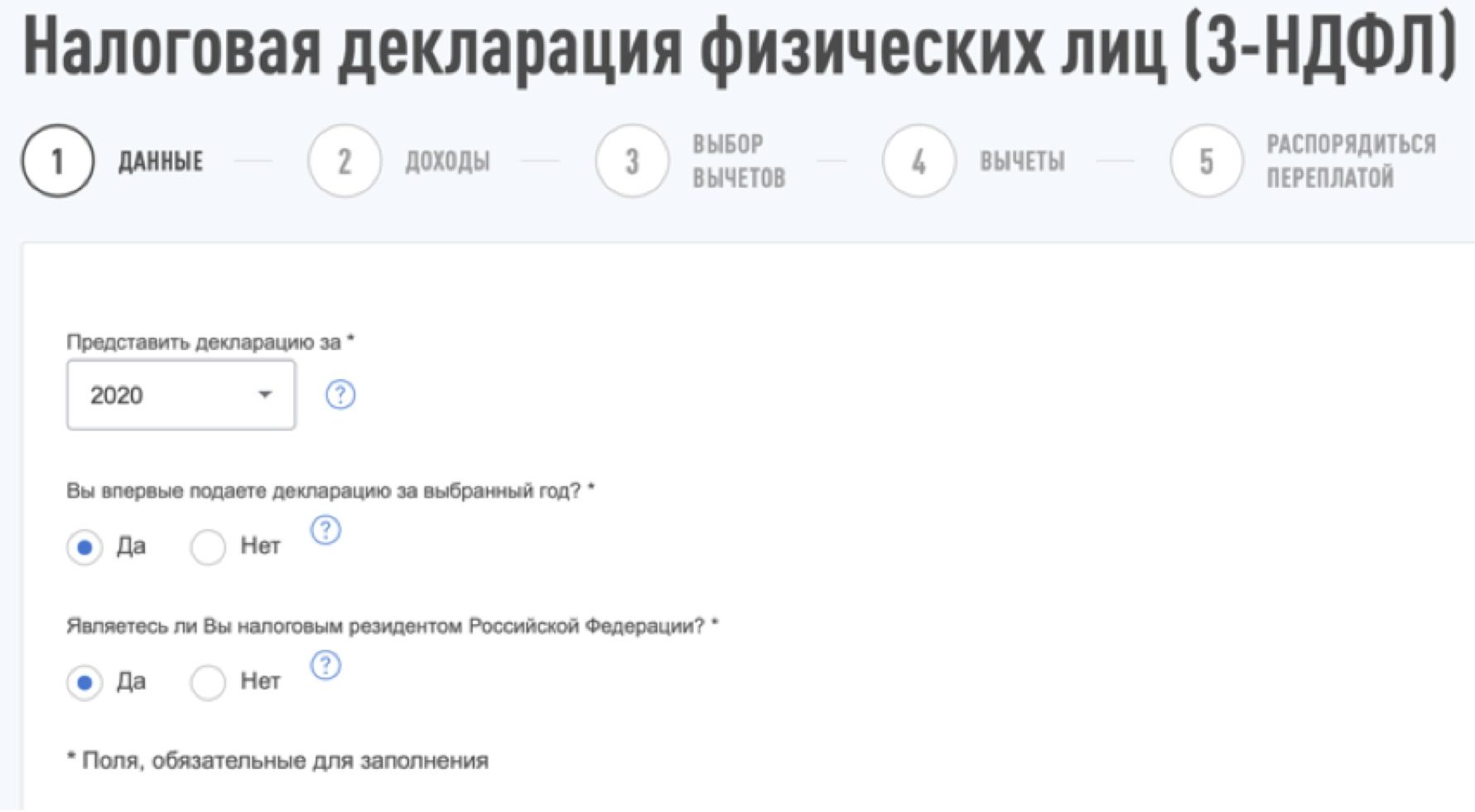

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

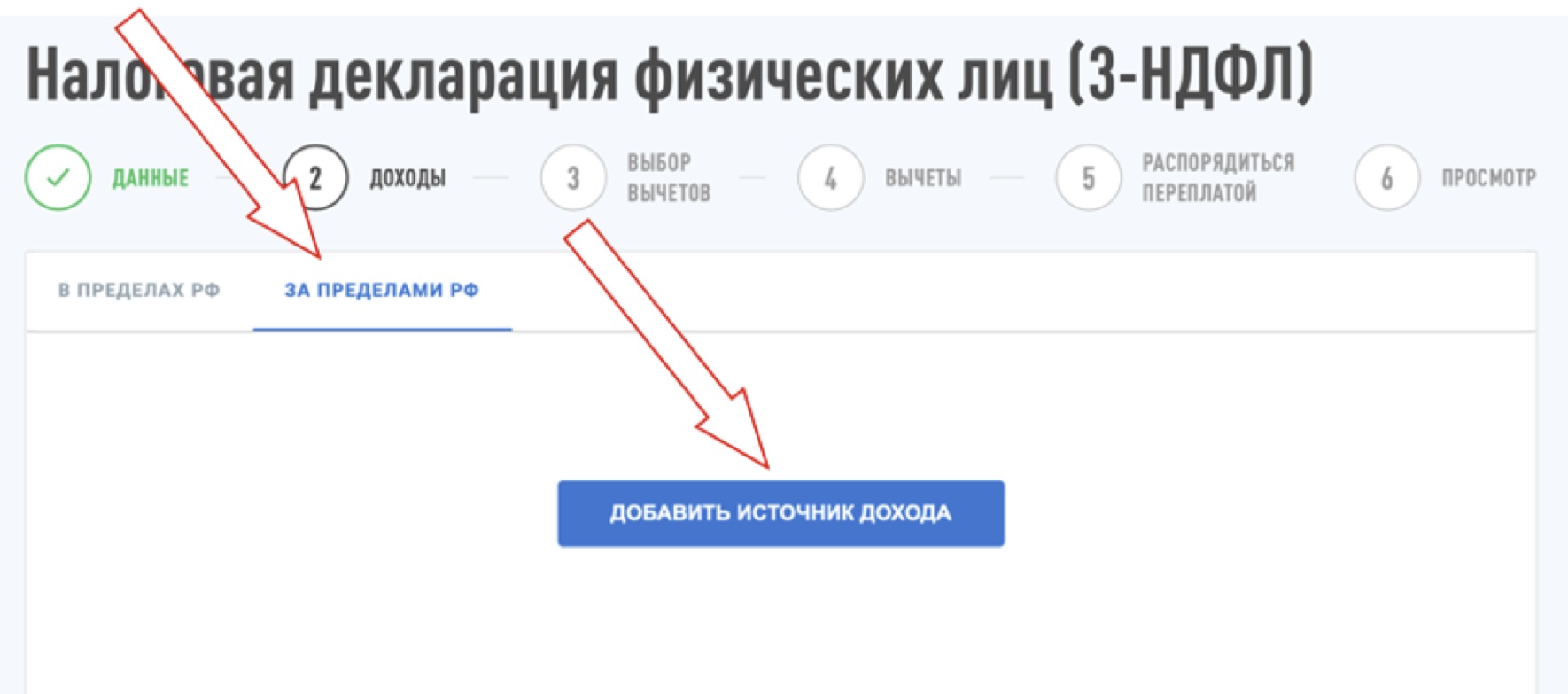

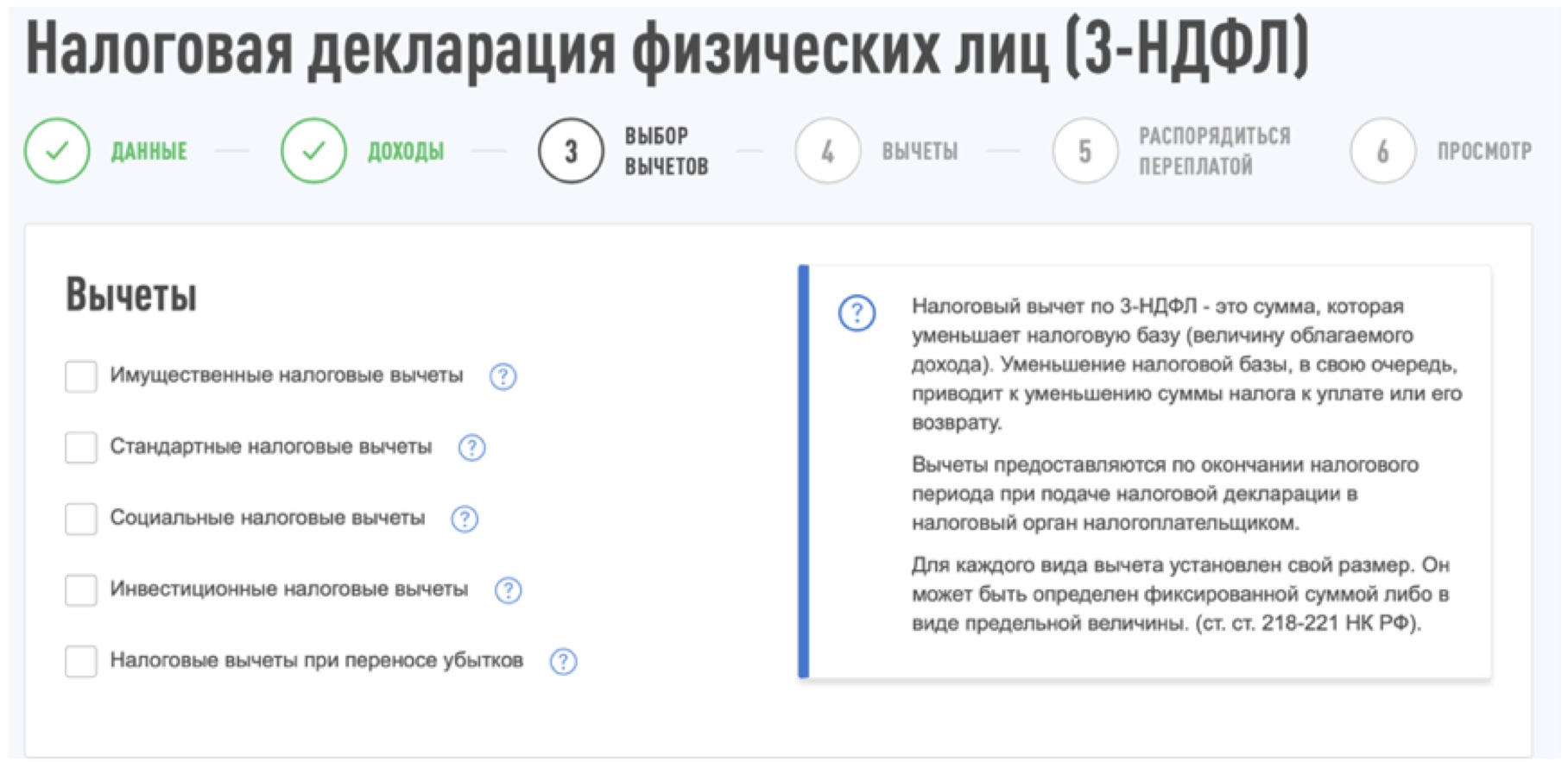

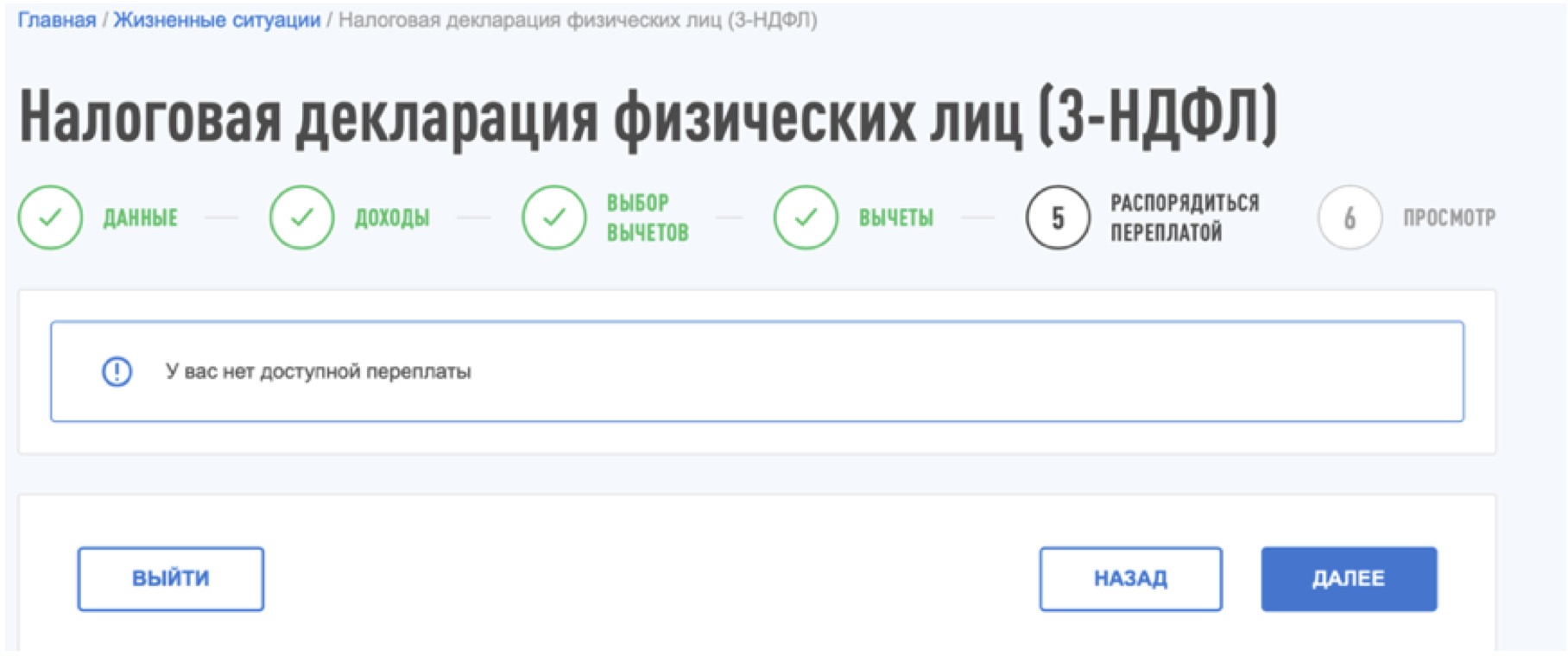

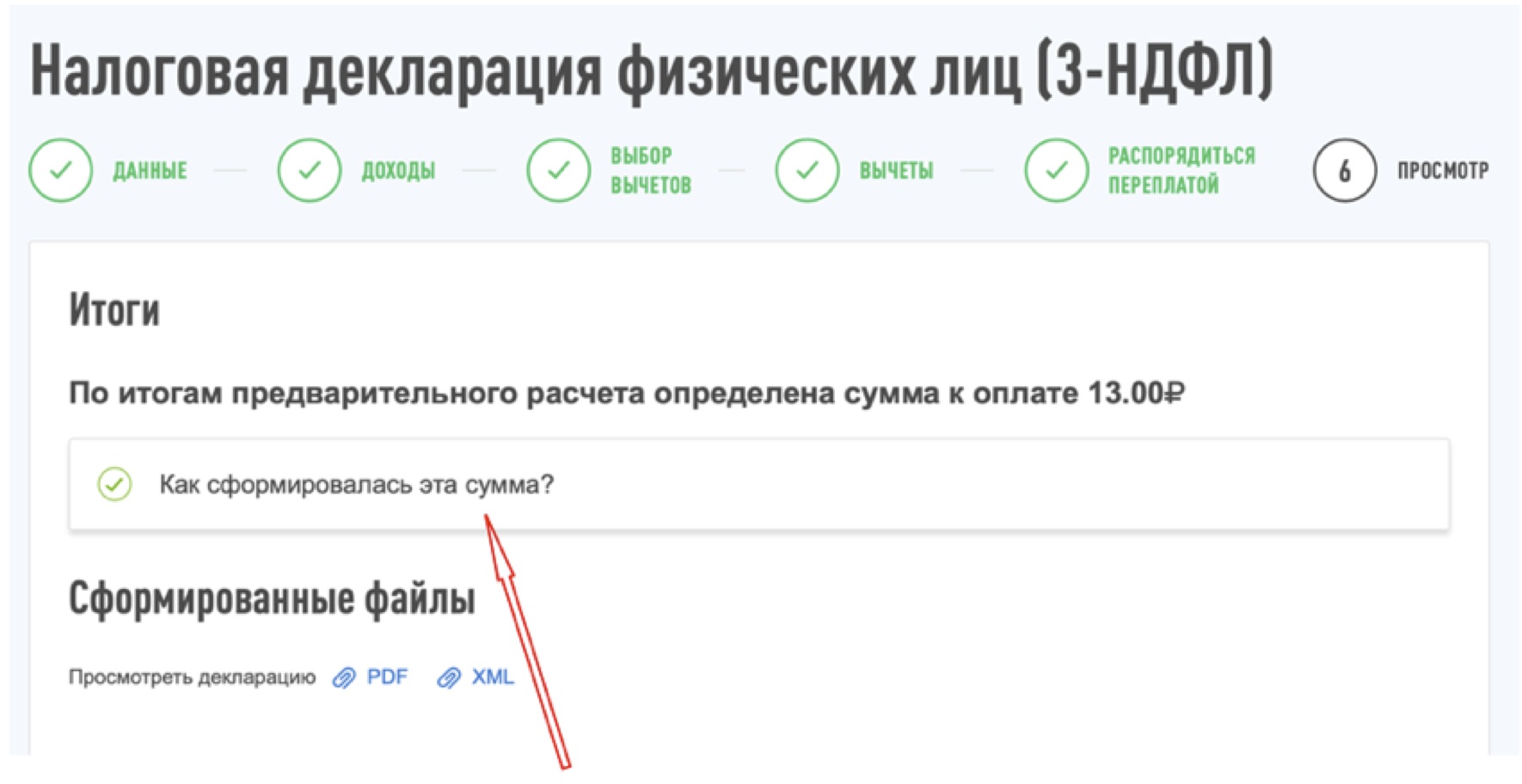

Как подать декларацию

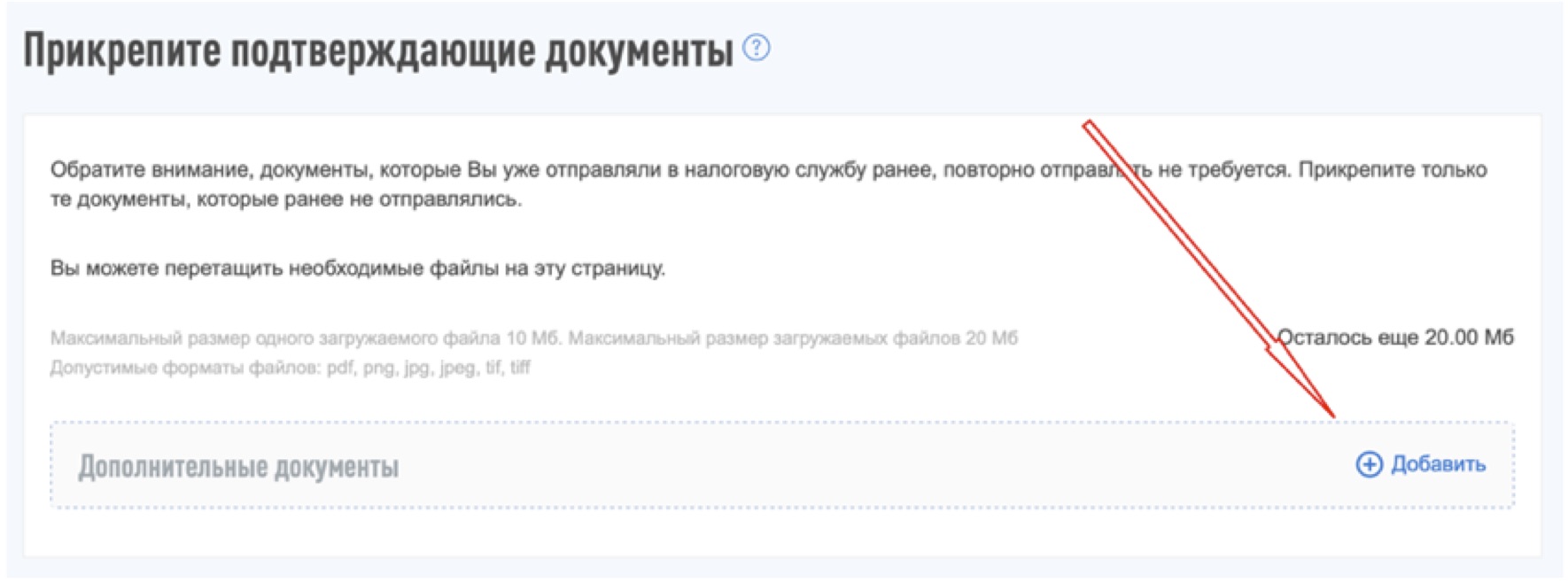

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

НДФЛ с дивидендов в 2021 году

НДФЛ с дивидендов, выплачиваемых после 31.12.2020, рассчитывается с учетом двух нововведений:

Какие сроки выплаты дивидендов в 2021 году, узнайте здесь.

Дивиденды и ставка НДФЛ 15%

Дивиденды налоговым резидентам РФ облагаются НДФЛ:

Важно! Налоговая база по дивидендам определяется обособленно от других доходов физлица. То есть ставку 15% не нужно применять до тех пор, пока не наберется 5 млн рублей именно дивидендов. Если помимо дивидендов физлицу выплачиваются другие доходы, база и НДФЛ по ним рассчитываются отдельно.

Для нерезидентов ставка с любой суммы дивидендов составляет 15%, если иные ставки не предусмотрены соглашениями об избежании двойного налогообложения с иностранными государствами.

Зачет налога на прибыль в счет НДФЛ

Данный порядок касается тех организаций, которые не только платят, но и сами получают дивиденды. Уплаченный с полученных дивидендов налог на прибыль они могут зачесть в счет НДФЛ, подлежащего удержанию с дивидендов, выплаченных физлицу — резиденту РФ:

НДФЛ = Дивиденды физлицу х ставка НДФЛ – НнП к зачету.

Эта возможность была и раньше, но с 2021 года (в отношении дивидендов за любые периоды, выплаченных после 31.12.2020) несколько изменился расчет суммы к зачету. Определяется она по формуле:

НнП к зачету = БЗ х 13%.

При этом БЗ — это база для зачета, которой является наименьшая из величин:

К = Дивиденды, начисленные физлицу / Дивиденды, начисленные всем получателям;

Д2 — общая сумма дивидендов, полученных организацией в текущем и предшествующих отчетных (налоговых) периодах, которая определяется в порядке, установленном п. 5 ст. 275 НК РФ.

Если дивиденды выплачиваются физлицу — нерезиденту, указанный зачет не производится, то есть НДФЛ рассчитывается по формуле:

НДФЛ = Дивиденды физлицу х ставка НДФЛ.

Какую отчетность сдавать по дивидендам, мы рассказали здесь.

Налог на дивиденды в 2021 году

Функционирование государственной структуры во многом обусловлено налоговыми поступлениями. В роли объектов налогообложения выступают, в том числе, и получаемые доходы. Одной из их разновидностей являются дивиденды, которые представляют собой часть дохода от действующего бизнеса, который распределяется между его владельцами исходя из полученной организацией прибыли. Рассмотрим, более детально вопрос о том, что скрывает под собой понятие налог на дивиденды и на кого накладывается обязательство его оплачивать.

Облагаются ли дивиденды налогом

В силу того что дивиденды представляют собой одну из разновидностей доходов, то их сумма облагается налогом. Однако размер налога на дивиденды зависит от ряда факторов. В первую очередь, играет роль то, к какой категории относится плательщик: физическое лицо или юридическое. Также большое значение имеет факт того, является ли плательщик резидентом Российской Федерации.

Налог на дивиденды для физических лиц в 2021

Последнее повышение процентной ставки налога на дивиденды имело место в 2015 году. Сейчас для физических лиц налоговая ставка на дивиденды составляет:

Не нужно путать статус резидента страны с имеющимся у него гражданством. Следует помнить, что статус резидента Российской Федерации присваивается при условии того, что лицо находилось на ее территории в сумме не менее 183 календарных дней за последний год. Важно отметить, что в общий зачет идут также дни, которые были проведены за границей по уважительной причине (например, из-за необходимости прохождения лечения или обучения). Следовательно, резидентом может быть и иностранный гражданин.

Налог на дивиденды для юридических лиц

Отдельно стоит затронуть вопрос о том, какой налог на дивиденды 2021 должны выплачивать юридические лица. Данная тема рассматривается в конкретной статье Налогового Кодекса РФ. Здесь определяющую роль играет тот факт, является компания российской или иностранной собственностью. Отдельной строкой выделяется ситуация, когда уставный капитал представлен как иностранной собственностью, так и российской, однако последний составляет более 50%. В таком случае дивиденды налогом не облагаются. Для получения подобного преференциального режима необходимо представить в налоговую инспекцию подтверждающие документы.

Юридические лица, которые работают по специальным режимам, платят налог с доходов, которые получают при участии в деятельности других компаний.

Физлицо – резидент РФ

Физлицо – нерезидент РФ

15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения

Российская организация (кроме указанной ниже категории)

Российская организация, владеющая не менее чем 50%-нойдолей в УК ООО, выплачивающего дивиденды, не менее 365 календарных дней до дня принятия решения о выплате дивидендов

15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения

Как платить налог с дивидендов

Ответственность за перечисление требуемых налогов из суммы дивидендов в пользу бюджета лежит на самой компании. Другими словами, лица, которые входят в число учредителей, получают дивиденды уже после того, как было произведено их налогообложение. Таким образом, в том случае, если данный вид доходов выплачивается в денежной форме, то в роли налогового агента выступает сама организация.

Если дивиденды выплачены не в денежной форме

Отдельного внимания стоит рассмотрение ситуации, когда выплата дивидендов происходит в иной форме (например, как передача основных средств, товаров или любого другого имущественного объекта). При таких обстоятельствах организация должна поставить в известность налоговую инспекцию о невозможности проведения требуемых платежей, после чего обязанности уплатить налоги на дивиденды физических лиц переходят на самого гражданина. Их погашение происходит следующим образом: по итогам отчетного периода необходимо предоставить налоговую декларацию по форме 3-НДФЛ и произвести соответствующую выплату в пользу бюджета самостоятельно. Следует иметь в виду, что получение дивидендов в форме имущества усложняется еще и за счет того, что рассматривается представителями налоговой службы как реализация товара, вследствие чего облагаемая налогом стоимость высчитывается исходя из того, какой системы налогообложения придерживается компания. В том случае, если принятая система накладывает обязательства по выплате дополнительного налога на реализацию в силу проведения сделки по передаче имущества, происходит двойное налогообложение. Даже в том случае если дело доведено до суда, последние не всегда признают отсутствие процесса реализации, поэтому таких ситуаций при возможности лучше всего избегать.

Налоги с дивидендов по акциям

Ставка налога зависит от статуса, в котором находится инвестор:

Если дивиденды от акций США

Все американские акции покупаются исключительно через брокеров. Налоги платятся двумя способами:

Чтобы избежать двойного налогообложения, нужно использовать специальную форму и удержать 10%. Если они были удержаны, то останется только доплатить бюджету оставшиеся 3%. Если человек инвестирует в американские компании, то ему следует подписать форму W-8BEN. Эта бумага подтвердит, что человек не является гражданином США, поэтому 30% ему платить не придется.

Платят налоги один раз в год. Для этого инвестор заполняет декларацию и отправляет ее в ФНС. Сделать это нужно по месту регистрации.

Налоги с дивидендов по акциям российских компаний составляют 13% от суммы полученных дивидендов. 15% платит иностранная компания, если покупает российские акции.

Налог с дивидендов по ИИС

Использование индивидуального счета дает право клиентам получить налоговую льготу. Есть два варианта, по которым можно получить льготные условия:

Всего ИИС может быть открыт на 3 года. Инвестировать можно максимум 1 миллион рублей ежегодно. При этом акционер может в любой момент продать бумаги и забрать все вложенные средства. Но если инвестор закрывает счет досрочно, то он теряет право получить налоговую льготу за прошедший период. Вся прибыль, которая была получена за открытый период, будет обложена ставкой налога, величиной в 13%.

НДФЛ с дивидендов. Примеры исчисления и отражение в отчетности

аудитор, налоговый консультант

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п. 3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № ОА-3-17/2829@). Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п. 3 ст. 214 НК РФ, Письмо Минфина от 12.04.2016 № 03-04-06/20834).

Порядок расчета налога с дивидендов зависит от того, получает ли ваша компания дивиденды от других организаций.

Ситуация 1. Ваша компания не получает дивидендов

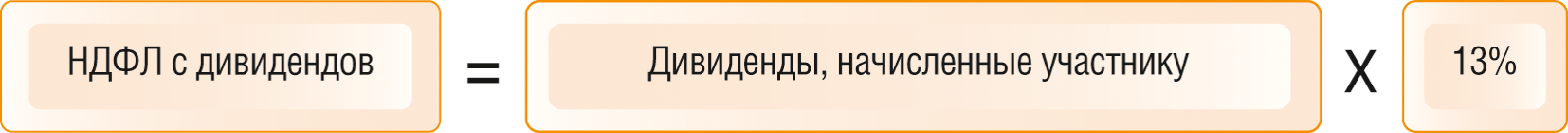

В этом случае налог рассчитывается по формуле (п. 2 ст. 210, п. 5 ст. 275 НК РФ):

Пример. Расчет НДФЛ с дивидендов организацией, которая сама не получает дивидендов

ООО «Альфа» выплатило своему участнику Иванову А.А. дивиденды в сумме 4 000 000 руб.

Ситуация 2. Ваша компания сама получает дивиденды

Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.

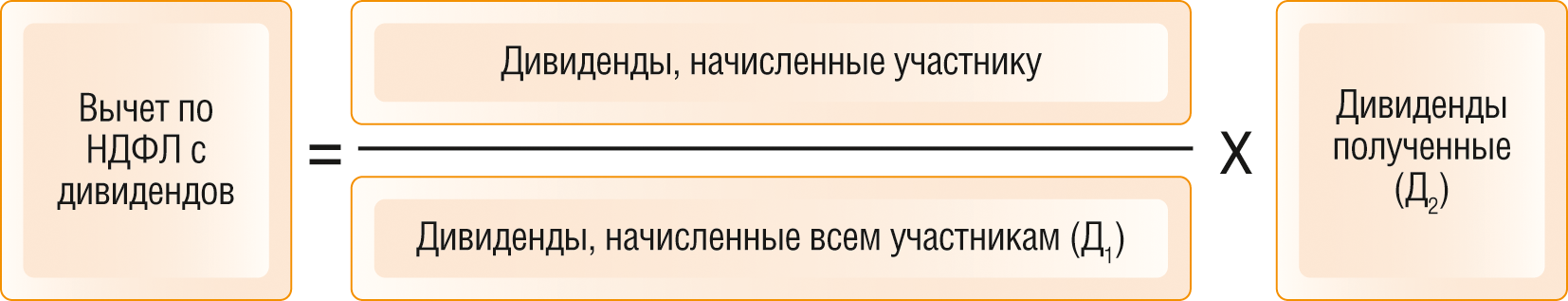

В остальных случаях для расчета налога вам потребуются следующие показатели (п. 2 ст. 210, п. 5 ст. 275 НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

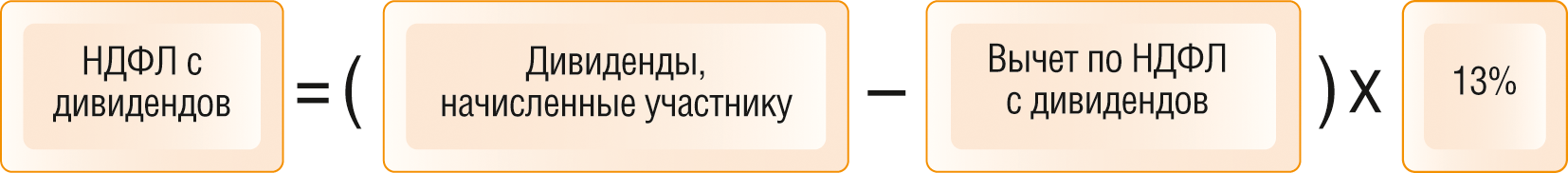

Чтобы рассчитать НДФЛ, действуйте так:

Рассчитайте вычет по НДФЛ по формуле:

Рассчитайте налог с дивидендов, начисленных участнику, по формуле:

Пример. Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды

ООО «Альфа» принадлежат доли в уставных капиталах:

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.

ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.

Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ).

Отражение дивидендов в справке 2-НДФЛ

Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п. 2 ст. 230 НК РФ).

Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).

Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).

Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч. зарплату, укажите дивиденды вместе с другими доходами. Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд. I Порядка заполнения формы 2-НДФЛ, Письмо ФНС от 15.03.2016 № БС-4-11/4272@).

Отражение дивидендов в 6-НДФЛ

Дивиденды нужно отразить в 6-НДФЛ за период, в котором они выплачены (пп. 1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.

В разд. 1 укажите:

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

Особенность. Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № БС-4-11/20126@).