как посчитать сумму ежемесячного платежа по кредиту формула пример расчета

Формула расчета кредита

Для каждого, кто решил оформить кредит самым важным вопросом всегда будет: «размер предстоящей переплаты». Так, посчитать приблизительную сумму переплаты можно практически на любой официальной странице банка с помощью кредитного калькулятора. Еще вы можете сразу обратиться в банк, и попросить кредитного менеджера рассчитать вам размер желаемого кредита с учетом процентов, но это очень затратная процедура по времени, тем более что сравнить захочется несколько кредитных продуктов разных банков. Чтобы не обходить каждый банк, существуют простые формулы расчета кредитов, которые мы предлагаем вам к рассмотрению.

Состав суммы кредита

Сумма кредита — это совокупная величина расходов заемщика, которые он понесет после получения займа. В состав кредитной суммы входят:

Это могут быть далеко не все затраты кредитующегося, сюда также можно отнести затраты на услуги оценщика или комиссия за уплату ежемесячного платежа через кассу банка.

Что влияет на размер ставки по кредиту?

Банки, рекламируя свои услуги, чаще всего указывают минимальную ставку процента. Однако не стоит сразу бежать оформлять кредит, если по телевизору замелькала фраза: «кредит от 8%». Ведь самое важно здесь «ОТ». На величину ставки влияет множество факторов:

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

Страховые платежи

Страховые платежи представляют собой добровольные выплаты, направленные на уменьшение рисков в случае наступления страхового случая. К ним относят: страхование жизни, здоровья, имущества. Конечно, при оформлении ипотеки, избежать страхования имущества не удастся. А вот оформить отказ от страховки здоровья вполне возможно.

Скрытые платежи

К скрытым платежам чаще всего относят дополнительные затраты заемщика, о которых он не был уведомлен сразу, или просто не обратил на них внимание, так как чаще всего в договоре они указываются мелким шрифтом. Заботясь о благополучии граждан, государство обязало банки показывать все дополнительные затраты заемщику до момента оформления кредита. В случае выявления таковых после подписания договора, клиент может обратиться с заявлением в суд и взыскать с банка потраченные деньги.

Расчет процентов

Для начисления процентной ставки банки используют два метода: аннуитетный и дифференцированный. Основное отличие каждого из методов в скорости выплаты процентов по кредиту.

Дифференцированные платежи предполагают уплату ежемесячного платежа в разной сумме на протяжении всего срока действия кредитного договора, при котором в первую очередь выплачиваются проценты банку, а ближе к концу кредитного соглашения погашается основная сумма задолженности. Стоит отметить, что проценты насчитываются каждый раз на остаток кредитного долга. Для расчета такого способа оплаты кредита используют формулу:

Сумма платежа = остаток по займу*% по кредиту*количество дней/100/365

Формула расчета кредита аннуитетными платежами

Аннуитетные платежи отличаются тем, что клиент выплачивает задолженность равными долями. На сегодняшний день — это самый распространенный вид начисления процентов. Для расчета суммы ежемесячного платежа можно использовать простую формулу:

Размер ежемесячного платежа = СЗ*(П+(П/(1+П)*СК-1)), где

П — ставка процента за один месяц;

СК — срок кредитования.

Формула расчета процентов по кредиту

Для того чтобы рассчитать проценты по кредиту нужно воспользоваться простой формулой:

Процент по кредиту = Остаток задолженности*(ставка %/12).

Следовательно, мы получим размер ежемесячной переплаты по кредиту.

Формула расчета ежемесячного платежа по кредиту

Для того чтобы узнать сумму необходимую для внесения в качестве ежемесячного платежа, без учета процентов, нужно от ранее рассчитанной суммы ежемесячного платежа вычесть проценты:

Как правильно выбрать оптимальный кредит?

Для того чтобы выбрать идеальный вариант кредитования, следует осуществить просчет каждого из возможных вариантов платежей. Только на основании детального анализа можно понять какой из видов начисления процентов наиболее выгодный. Также следует учитывать все скрытые комиссии, страховки и другие обязательны платежи.

Важным моментом при выборе кредита и способа начисления процентов является наличие возможности досрочного погашения займа. Например, в случае дифференцированного кредитования вы в первую очередь выплачиваете проценты, поэтому спешить с погашением долга нет смысла, вы все равно ничего не выгадаете.

Как рассчитать кредит в Excel?

Самый надежный и достоверный способ расчета суммы будущих процентов и размера общей переплаты по кредиту при каждом из видов начисления процентной ставки, является использование программного обеспечения excel. Благодаря множеству формул, все что вам необходимо — задать условия для проведения расчетов, а дальше система выполнит все действия сама.

Для того чтобы максимально разобраться со всеми формулами, предлагаем ознакомиться с подробным видео о расчете кредитов в «Эксель».

По сути, для того чтобы рассчитать нужные показатели, будет достаточно потратить не более 15 минут собственного времени. Соответственно, сделав предварительные подсчеты, вы сразу сможете для себя определить максимально удачные условия кредитования.

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте в виду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

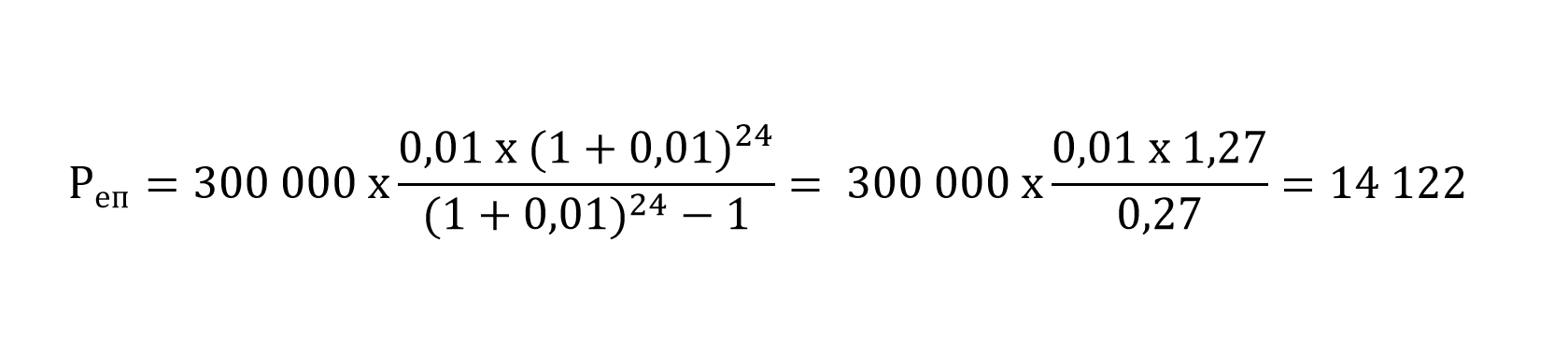

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

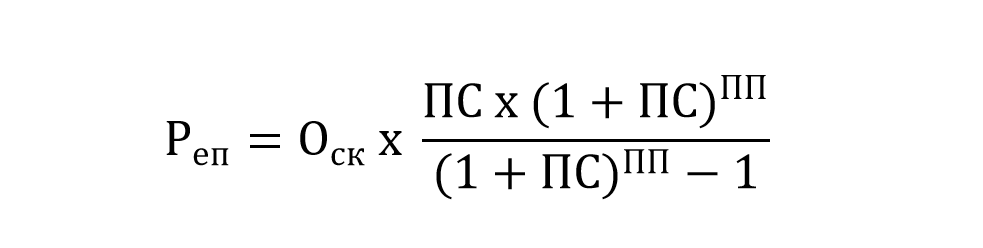

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Как рассчитать кредит?

Способы расчета кредита

Самостоятельно рассчитать проценты по кредиту, сроки и суммы его выплаты необходимо, чтобы условия по кредиту были выгодны не только банку, но и потребителю.

У каждого из этих способов есть плюсы и минусы. Чтобы пользоваться кредитным калькулятором, не нужно обладать специальными знаниями. Но расчетные формулы при этом будут не очевидны, поскольку выдают только конечный результат. Вы не сможете объективно оценить процентные ставки.

Можно рассчитать кредит «вручную» — по формулам. Для этого необходимо знать сумму, предоставляемую банком, срок погашения кредита, ставку в процентах и тип платежа. Применяют два способа совершения оплаты — дифференцированную и аннуитетную.

Рассмотрим, что это такое.

Как рассчитать кредит с дифференцированными платежами?

При этом способе погашения долг делят на срок кредита, а проценты начисляют каждый месяц из расчета, сколько вы еще должны организации-кредитору. В первое время вы платите больше, но с каждым разом выплаты уменьшаются.

Сумму платежа делят надвое. Первая часть — фиксированная доля для всего срока кредита. Это погашение основного долга. Вторая — проценты, рассчитываемые ежемесячно, в зависимости от остатка.

Поскольку в процессе выплат основной долг уменьшается, сумма, начисленная по процентной ставке, тоже становится меньше.

Пример вычисления дифференцированной оплаты по формуле:

Пример расчёт на 3 месяца по кредиту на год в размере 60 000 рублей под 10% годовых:

Закрепленная сумма платежа 5000 =60000/12

493,15 = (60000*10*30/100*365), платеж составляет 5493,15.

Закрепленная сумма платежа 5000 =60000/12

467,12 = (55000*10*31/100*365), платеж составляет 5467,12.

Закрепленная сумма платежа 5000 =60000/12

410,95 = (50000*10*31/100*365), платеж составляет 5410,95.

Как рассчитать кредит с аннуитетными платежами?

В этом случае оплата долга по кредиту осуществляется равными, изначально установленными частями. Ежемесячно вы платите банку одну и ту же фиксированную сумму.

Аналогично предыдущему, платеж разбит на две части. Но при условии фиксированного платежа сумма процентов ежемесячно меняется в меньшую сторону, а сумма погашения кредита — в большую.

Формула расчета аннуитетной выплаты кредита:

%ст — процентная ставка в год

Поясним на примере. Предположим, условия кредитования — как и в предыдущем примере: 60 000 руб. под 10% годовых на срок 12 месяцев.

Считаем:

Ежемесячная выплата — 5 275 рублей.

Какой способ выбрать?

При выборе кредита и расчете ежемесячных платежей, следует учитывать особенности первого и второго варианта.

Обратите внимание на суммы первых ежемесячных выплат при дифференцированной платежной системе — они завышенные. Это может принести определенные трудности при оплате. Поэтому при дифференцированном способе погашения кредита особое внимание уделяется платежеспособности заёмщика. Его финансовое обеспечение должно превышать на 25% доход клиента, взявшего кредит на тех же условиях, но с аннуитетными платежами. Дифференцированный способ лучше выбирать тем, для кого даже самый большой процент — не критичен.

Аннуитетный способ подойдет тем, чей доход нестабилен. Или значительная его часть уходит на выплату долга. Несмотря на то, что вы платите равномерно, это не значит, что вы так же последовательно гасите долг. При аннуитетном способе вы платите сначала проценты банку, потом возвращаете долг. То есть, если через какое-то количество лет ваше финансовые возможности станут лучше и вы захотите погасить долг досрочно, у вас не получится значительно снизить переплату — к этому моменту вы уже почти (или полностью) ее погасили.

Предоставленные расчеты не являются единственными. Некоторые банки могут использовать свои методы начисления процентов и расчета графика платежей. Для того, чтобы рассчитать кредит самостоятельно, следует уточнять в банках систему их расчетов.

Но при любом способе погашения долга следует учитывать инфляцию. Впрочем, для вас это может быть и хорошей новостью — в том случае, если ваш доход увеличивается вместе с ростом инфляции. Тогда со временем траты на погашение кредита для вас будут все менее и менее существенны.

Как рассчитывается кредит

Ежемесячные выплаты по кредитам расписаны в графике к кредитному договору. Но не все знают, из чего складываются указанные там суммы и какими методами их рассчитать. Некоторым заемщикам формулы подсчета понадобятся, если договор потерян, сумма ежемесячного платежа забыта, а где ее найти неизвестно. У других клиентов возникает желание «перепроверить» банк и убедиться, что нет никакого подвоха.

Всем им нужно узнать, от чего зависит ежемесячный платеж по кредиту и можно ли его вычислить самостоятельно.Бробанк расскажет, как рассчитывается кредит, какие методики использовать для подсчета ежемесячных процентов и итоговой суммы переплаты. В статье собраны формулы, которые расписаны на конкретном примере, чтобы стало понятно, как был получен тот или иной результат.

| №, Месяц | Сумма платежа Платеж | Проценты + долг | Остаток долга |

|---|---|---|---|

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

| 1. 10.04.2019 | 61 811.94 3 000.00 + 58 811.94 | 3 000.00 + 58 811.94 | 241 188.06 |

Что входит в ежемесячный платеж

Банки выдают на руки график погашения при оформлении кредита. Сумма ежемесячной выплаты может быть указана одним числом или несколькими. Вид графика погашения зависит от того, какая форма предоставления данных принята в банке. Некоторые кредиторы расписывают данные в двух колонках:

Другие банки указывают только общую сумму к выплате в указанную дату.

Если заемщик отклоняется от графика и допускает просрочки, то к основной сумме добавляют штрафы, пени, комиссии или неустойки. Каждый банк самостоятельно устанавливает очередность удержания накопленных штрафных санкций из последующих поступлений. Какой порядок предусмотрен у компании, прописано в кредитном договоре. Например, из суммы очередного поступления списывания происходят в такой очередности:

Банки применяют и другие схемы, но такой вариант считается наиболее распространенным в банковской практике.

Виды ежемесячных выплат по кредитам

Ежемесячные платежи по кредитам, которые списывают в банках, бывают двух видов: аннуитетные и дифференцированные.

Аннуитетные — с должника на протяжении всего периода пользовании кредитом списывают равные суммы. По очередности списания приоритет у начисленных процентов. Проценты к оплате пересчитываются ежемесячно исходя из неоплаченной на текущий момент суммы долга. Остальная сумма, которая остается после удержания процентов, идет на погашения основной задолженности.

В будущем периоде сумма основного долга становится меньше, и на него насчитывается меньше процентов. Значит, из очередного равного платежа сумма распределится по-другому: меньше уйдет на проценты и больше на основной долг. Чем длиннее срок кредитования, тем большая получается итоговая переплата, хотя сумма ежемесячного платежа будет одинаковой для заемщика с начала и до конца периода кредитования.

Дифференцированные выплаты в отличие от аннуитетных не равные. Вначале кредитования суммы выше, а затем они уменьшаются. Снижение ежемесячного платежа происходит постоянно. Пересчет процентов такой же, как и при аннуитетных выплатах. Но итоговая сумма процентов, уплаченных кредитору, получается меньше.

Банки самостоятельно решают, какой тип ежемесячного платежа установлен по кредиту. Хотя некоторые компании предоставляют заемщику право выбора. Но если выбора нет, то клиент может закрыть кредит досрочно, когда для этого появятся деньги. В этом случае, понадобится заранее уведомить банк о своем желании, чтобы задолженность была погашена правильно.

Особенно важно это сделать при полном досрочном погашении. Если это не отследить, можно столкнуться с неприятностями и испортить свою кредитную историю. Чтобы этого не произошло, после завершения выплат всегда запрашивайте документ, где указано, что ваши обязательства перед кредитором исполнены и долгов нет.

Что берут за основу при расчете ежемесячного платежа

Для самостоятельного подсчета суммы ежемесячного платежа по кредиту нужны такие данные:

Но часто в итоговую сумму выплат включают и другие суммы. Например, страховка по кредиту, услуги смс-информирования или другие платные сервисы от банка. Кроме того сумма будет немного отличаться в зависимости от способа поступления средств. Так, некоторые банки берут комиссию за зачисление наличными.

Дополнительные расходы возникают и при пересылке суммы из другого банка: процент от суммы могут брать как в банке-отправителе, так и банке-получателе. Такие моменты желательно выяснять заранее, чтобы отправленной сумму хватило на ежемесячный платеж, и какая-то его часть не вышла на просрочку.

Как рассчитать ежемесячную сумму платежа

Для расчета ежемесячной суммы платежа по кредиту используют:

Кредитный калькулятор. Такие сервисы размещают в интернете или на сайте банка, который предлагает выдать кредит.

Кредитные калькуляторы позволяют не только рассчитать сумму ежемесячного платежа, но и показывают график выплат. Понадобится внести: сумму, срок и ставку, а также указать, какой тип выплат аннуитетный или дифференцированный. Но данные не всегда будут полностью совпадать с реальными. Потому что платеж может быть внесен не через 30 дней, а через 25, либо равными долями дважды в месяц. Кроме того калькуляторы не учитывают дополнительные платные услуги банка.

Помощь специалиста в отделении банка. Каждый потенциальный заемщик вправе обратиться к менеджеру или позвонить по горячей линии до того, как оформит кредит. Сотрудники банка подскажут диапазон процентной ставки. Затем на основе суммы и срока могут дать информацию по ежемесячному платежу. Но эти сведения предварительные.

После рассмотрения заявки, изучения кредитной истории и платежеспособности, банк установит индивидуальные условия кредитования. В договоре будет указана точная сумма и график платежей.

Самостоятельный расчет по готовым формулам. Ежемесячные платежи можно вычислить самому, если знать все входные данные. Для этого разработаны специальные формулы, куда понадобится подставить свои значения.

Таблицы в Excel. Для вычисления ежемесячного платежа по кредиту понадобятся встроенные функции программы. Подсчитать аннуитетные платежи поможет функция ПЛТ, она же PMT, если искать в латинской версии.

В строке подсчета ежемесячного платежа понадобится вписать такую формулу: =ПЛТ(18%/12;24;-500000). Где 18%/12 — это процентная ставка по кредиту, 24 — количество выплат, а 500 000 — сумма долга. Аннуитетный платеж при таких цифрах будет равен 24 962,05 рублей в месяц.

Какой из вариантов выбрать, зависит от вас. Некоторые предпочитают делать расчеты в онлайн-калькуляторах, другим удобнее один раз внести свои данные в таблицу в Excel и потом только менять параметры.

Самостоятельный подсчет при аннуитетных платежах

Для удобства и наглядности подсчета обозначим одинаковые входные данные по кредиту:

Классическая формула для расчета аннуитетного платежа выглядит так:

Разовый аннуитетный платеж = Сумма кредита * Ка

где Ка — это коэффициент аннуитета.

где ЕПС — ежемесячная процентная ставка.

Подставляя данные из примера, ЕПС будет выглядеть как 18%/12 = 1,5% = 0,015.

Итоговый расчет примет вид:

Данные полностью совпадают с примером, приведенным выше, где описан подсчет с помощью функции в Excel.

Итоговая сумма, которую выплатит заемщик за весь период пользования кредитом при точном соблюдении графика выплат:

24 962,05 * 24 = 599 089,24 рублей.

Общая сумма переплаты при аннуитетных платежах с приведенными в примере данными составит 99 089,24 рублей.

График расчетов для аннуитетной схемы

| Дата | Сумма платежа | Проценты | Тело | Остаток платежа |

| 02.04.2020 | 0 | 0 | 0 | 500 000.00 |

| 02.05.2020 | 24 962.05 | 7 500.00 | 17 462.05 | 482 537.95 |

| 02.06.2020 | 24 962.05 | 7 238.07 | 17 723.98 | 464 813.97 |

| 02.07.2020 | 24 962.05 | 6 972.21 | 17 989.84 | 446 824.13 |

| 02.08.2020 | 24 962.05 | 6 702.36 | 18 259.69 | 428 564.44 |

| 02.09.2020 | 24 962.05 | 6 428.47 | 18 533.58 | 410 030.86 |

| 02.10.2020 | 24 962.05 | 6 150.46 | 18 811.59 | 391 219.27 |

| 02.11.2020 | 24 962.05 | 5 868.29 | 19 093.76 | 372 125.51 |

| 02.12.2020 | 24 962.05 | 5 581.88 | 19 380.17 | 352 745.34 |

| 02.01.2021 | 24 962.05 | 5 291.18 | 19 670.87 | 333 074.47 |

| 02.02.2021 | 24 962.05 | 4 996.12 | 19 965.93 | 313 108.54 |

| 02.03.2021 | 24 962.05 | 4 696.63 | 20 265.42 | 292 843.12 |

| 02.04.2021 | 24 962.05 | 4 392.65 | 20 569.40 | 272 273.72 |

| 02.05.2021 | 24 962.05 | 4 084.11 | 20 877.94 | 251 395.78 |

| 02.06.2021 | 24 962.05 | 3 770.94 | 21 191.11 | 230 204.67 |

| 02.07.2021 | 24 962.05 | 3 453.07 | 21 508.98 | 208 695.69 |

| 02.08.2021 | 24 962.05 | 3 130.44 | 21 831.61 | 186 864.08 |

| 02.09.2021 | 24 962.05 | 2 802.96 | 22 159.09 | 164 704.99 |

| 02.10.2021 | 24 962.05 | 2 470.57 | 22 491.48 | 142 213.51 |

| 02.11.2021 | 24 962.05 | 2 133.20 | 22 828.85 | 119 384.66 |

| 02.12.2021 | 24 962.05 | 1 790.77 | 23 171.28 | 96 213.38 |

| 02.01.2022 | 24 962.05 | 1 443.20 | 23 518.85 | 72 694.53 |

| 02.02.2022 | 24 962.05 | 1 090.42 | 23 871.63 | 48 822.90 |

| 02.03.2022 | 24 962.05 | 732.34 | 24 229.71 | 24 593.19 |

| 02.04.2022 | 24 962.09 | 368.90 | 24 593.19 | 0 |

| Всего выплат | 599 089.24 | 99 089.24 | 500 000.00 | 0 |

Самостоятельный подсчет при дифференцированных платежах

Дифференцированный платеж изменяется каждый месяц. Сумма уменьшается, и клиент меньше переплачивает. Формула подсчета выглядит так:

Ежемесячный дифференцированный платеж = ЧОД + Сумма процентов

ЧОД — это часть основного долга, фиксированная величина при дифференцированных выплатах кредита, если будет соблюден график выплат с точностью до дня. Для ее вычисления потребуется сумму кредита поделить на его срок. С данными из примера это выглядит так:

ЧОД = 500000/24 = 20 833,33 рубля

Сумма процентов постоянно уменьшается, так как уменьшается общая итоговая задолженность по кредиту. Банки используют разные формулы для подсчета этой величины, но наиболее распространена такая:

Сумма процентов = ОстЗ * ПСГ * КД/365 или 366 дней в году

ОстЗ — остаток задолженности,

ПСГ — процентная ставка за год,

КД — количество календарных дней, за которые были начислены проценты.

Расширим входящие данные в примере. Предположим, что кредит взят в 2020 году, он високосный, но будет выплачиваться два года, поэтому в 2021 году в формуле будет 365, а не 366 дней. Дополнительные вводные данные: деньги получены 02.04.2020 года, а первый платеж предстоит 02.05.2020 года. Между этими платежами 30 календарных дней. Подставленные в формулу данные будут выглядеть так:

Сумма процентов = 500 000 * 18% * 30/366 = 7377,05 рублей.

Дифференцированный платеж за первый месяц = 20 833,33 + 7 377,05 = 28 210,38 рублей.

Остаток долга к следующему месяцу уменьшится, поэтому:

500 000 — 20 833,33 = 479 166,67 рублей

Следовательно, и сумма начисленных процентов будет меньше. Кроме того в мае 31 день, поэтому формула примет вид:

Сумма процентов во втором месяце = 479 166,67 * 18% * 31/366 = 7 305,33 рублей.

Дифференцированный платеж за второй месяц = 20 833,33 + 7 305,33 = 28 138,66 рублей.

По этой методике подсчитаем все выплаты за 24 месяца пользования кредитом. Итоговая сумма переплаты составит 93 712,98 рублей. При условии, что платежи буду внесены день в день по графику.

График расчетов при дифференцированных выплатах

| Дата | Сумма платежа | Проценты | Тело | Остаток платежа |

| 02.04.2020 | 0 | 0 | 0 | 500 000.00 |

| 02.05.2020 | 28 210.38 | 7 377.05 | 20 833.33 | 479 166.67 |

| 02.06.2020 | 28 138.66 | 7 305.33 | 20 833.33 | 458 333.34 |

| 02.07.2020 | 27 595.63 | 6 762.30 | 20 833.33 | 437 500.01 |

| 02.08.2020 | 27 503.41 | 6 670.08 | 20 833.33 | 416 666.68 |

| 02.09.2020 | 27 185.79 | 6 352.46 | 20 833.33 | 395 833.35 |

| 02.10.2020 | 26 673.49 | 5 840.16 | 20 833.33 | 375 000.02 |

| 02.11.2020 | 26 558.23 | 5 724.90 | 20 833.33 | 354 166.69 |

| 02.12.2020 | 26 058.74 | 5 225.41 | 20 833.33 | 333 333.36 |

| 02.01.2021 | 25 915.30 | 5 081.97 | 20 833.33 | 312 500.03 |

| 02.02.2021 | 25 610.73 | 4 777.40 | 20 833.33 | 291 666.70 |

| 02.03.2021 | 24 860.73 | 4 027.40 | 20 833.33 | 270 833.37 |

| 02.04.2021 | 24 968.18 | 4 134.85 | 20 833.33 | 250 000.04 |

| 02.05.2021 | 24 531.96 | 3 698.63 | 20 833.33 | 229 166.71 |

| 02.06.2021 | 24 336.76 | 3 503.43 | 20 833.33 | 208 333.38 |

| 02.07.2021 | 23 915.52 | 3 082.19 | 20 833.33 | 187 500.05 |

| 02.08.2021 | 23 699.77 | 2 866.44 | 20 833.33 | 166 666.72 |

| 02.09.2021 | 23 381.28 | 2 547.95 | 20 833.33 | 145 833.39 |

| 02.10.2021 | 22 990.87 | 2 157.54 | 20 833.33 | 125 000.06 |

| 02.11.2021 | 22 746.86 | 1 913.53 | 20 833.33 | 104 166.73 |

| 02.12.2021 | 22 374.43 | 1 541.10 | 20 833.33 | 83 333.40 |

| 02.01.2022 | 22 107.30 | 1 273.97 | 20 833.33 | 62 500.07 |

| 02.02.2022 | 21 788.81 | 955.48 | 20 833.33 | 41 666.74 |

| 02.03.2022 | 21 408.67 | 575.34 | 20 833.33 | 20 833.41 |

| 02.04.2022 | 21 151.48 | 318.07 | 20 833.41 | 0 |

| Всего выплат | 593 712.98 | 93 712.98 | 500 000.00 | 0 |

Какой из вариантов выгоднее заемщику

Если ориентироваться исключительно на сумму переплаты, то однозначно дифференцированный способ начисления и выплаты процентов выгоднее для заемщика. Логично, что при аннуитетных платежах, больше выгод у банка. Но не у всех заемщиков получится соблюдать повышенную нагрузку по дифференциальной схеме, когда первоначальные ежемесячные платежи значительно выше. В приведенном примере выплаты в первый месяц при разных способах отличались на 3,2 тысячи рублей. Но при длительном периоде кредитования и большой сумме этот разрыв значительно выше.

Например, если заемная сумма по ипотеке 5 млн рублей, ставка 10% и срок кредитования 15 лет, данные приобретут такой вид:

| Суммы | Аннуитетный платеж | Дифференцированный платеж |

| Первый ежемесячный платеж | 53 730,26 | 70 070,59 |

| Итоговая сумма переплаты | 4 761 445,18 | 3 771 213,11 |

Не каждый заемщик осилит первоначальную разницу в 17 тысяч рублей, хотя итоговая сумма переплаты представлена наглядно.

Какую схему начисления процентов выбрать

Таблица поможет определить, какая из схем начисления процентов подойдет больше в разных ситуациях:

| Условие | Аннуитетная схема | Дифференцированная схема |

| Равные суммы платежей на протяжении всего срока | Да, но можно вносить больше, главное оповестить банк, чтобы досрочное погашение было оформлено своевременно. | Нет, суммы постепенно уменьшаются. Но если есть возможность и желание можно платить еще больше, чем предложено по графику. В этом случае следует оповестить банк-кредитор о своем желании. |

| Сумма итоговой переплаты по кредиту | Больше | Меньше |

| Методика самостоятельного подсчета | Проще | Сложнее, но можно использовать онлайн-калькуляторы |

| Кому подходит больше | Тем, у кого фиксированная и стабильная заработная плата с понятными ожиданиями на длительную перспективу. | Тем, у кого высокие доходы в ближайшем будущем, но более отдаленные перспективы менее поняты. Например, проектным работникам. |

Чтобы уменьшить переплату при аннуитетной схеме, погашайте кредит досрочно. Если удастся досрочно вносить такие же суммы, как предусмотрены в графике дифференцированных платежей, то итоговая переплата почти такая же, как в дифференцированной схеме.

В этом случае самое главное условие предупреждать сотрудников банка, зачем вы вносите на счет сумму большие, чем предусмотрены в вашем графике выплат. О том, как и когда надо уведомлять банк, пишут в кредитном договоре. В некоторых компаниях допускают уведомление на горячую линию, в других через сообщения в интернет-банке, в третьих — через личное заявление у офисе.

Оценивайте свои финансовые возможности до подписания договора. Не берите взаймы больше, чем способны погасить, и тогда вы сохраните свою кредитную историю и сможете своевременно выплатить долги.

Комментарии: 3

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: