как посмотреть обороты по брокерскому счету втб

ВТБ брокерский отчет как читать

Структура отчета с пояснениями

Каждая брокерская компания предоставляет своим клиентам официальную отчетность по сделкам. Называется такой документ брокерский отчет и заверяется печатью компании. Данный документ формируется обычно в Эксель или PDF формате. Некоторые компании делают рассылку ночью после совершения сделок, другие предоставляют только по запросу. Это всегда бесплатный документ и его можно сформировать самостоятельно из личного кабинета. Сегодня расскажу об основных разделах и покажу как читать брокерский отчет на примере Банка ВТБ.

Брокерский отчет ВТБ как получить

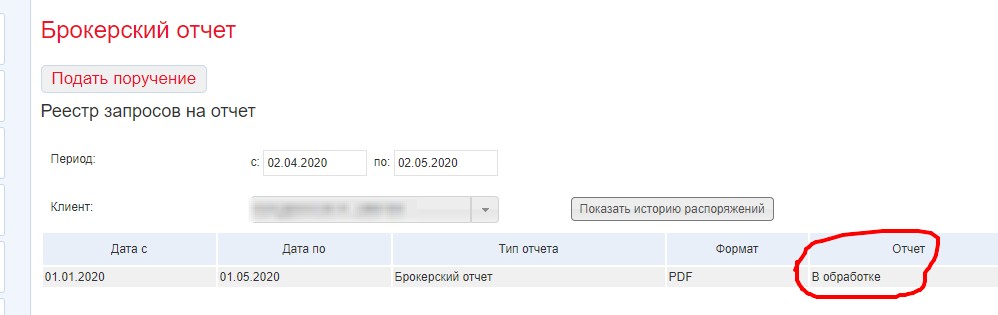

Прежде, чем мы приступим к изучению разделов и колонок его сначала нужно сформировать. Я в предыдущей статье делал обзор на личный брокерский кабинет ВТБ. Там необходимо выбрать в верхнем меню «Отчеты» и затем в колонке слева «Брокерский отчёт». После этого нажимаем красную кнопку «Подать поручение» и заполняем поля. Выбираем номер своего счета, указываем период и нажимаем сохранить вибрав формат файла. Кстати, есть одна особенность про период: максимальный период не более 1 года. То есть если необходимо сформировать с 2017 года по 2020, то необходимо отдельно за каждый год формировать. Также невозможно указать текущий день, только не позднее предыдущего дня.

Брокерские отчеты БКС и Сбербанк

Я не буду особо рассказывать про других брокеров, плюс минус суть у всех одинакова. Единственное, что у Открытие Брокер, ВТБ или Сбербанка они читаются довольно легко. Например, у БКС брокера отчет довольно сложный и громоздкий.

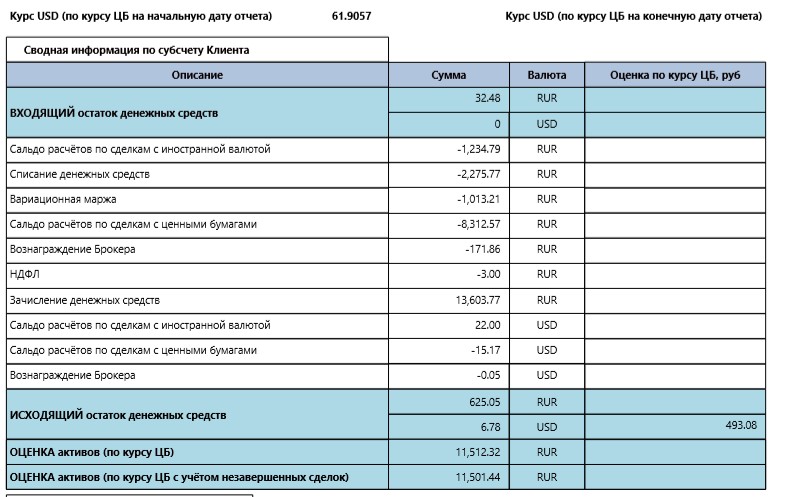

После открытия файла видим «Сводные данные», которые показывают цифры на указанный период. Здесь можно посмотреть входящий и исходящий остаток портфеля, суммарные брокерские комиссии и размер НДФЛ если он был в этом периоде. Поэтому очень удобно пользоваться сальдированными данными в эом блоке.

Как читать брокерский отчет

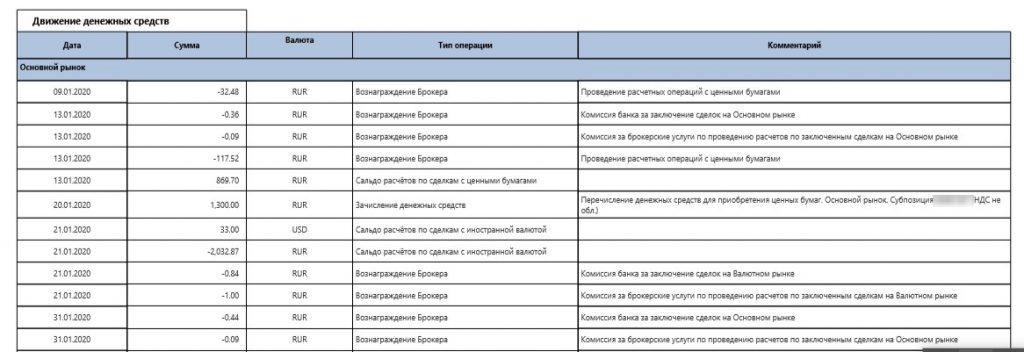

На следующей странице есть «Движение денежных средств» идёт разбивка по дням. Очень удобно просматривать совокупную комиссию за день или общий объем сделок в виде сальдо.

В поле комментарий могут быть такие строки:

Далее переходим в наиболее интересным расшифровкам. Например, если есть НДФЛ — Уплата налога, то это удержание налога от положительного финансового результата по закрытым сделкам. Также зачисление дивидендов или купонов могут сформировать налогооблагаемую базу.

Сальдо расчётов по сделкам означает, что поступило 825,40 руб в моем примере от продажи бумаг. Если бы мы купили их, затратив средства, то сумма со знаком минус была бы. Если Вы совершали маржинальные сделки, то можно увидеть записи Разница между суммами по специальным сделкам РЕПО и Разница между суммами по внебиржевым сделкам купли/продажи валюты. И одно и другое это некий процент годовых за услугу маржинального кредитования. У Банка ВТБ ставки разные: от 2% до 16,8% годовых. Факторов, определяющих ставку несколько. Например, актив, который брокер берет в залог или направление сделки (лонг/шорт).

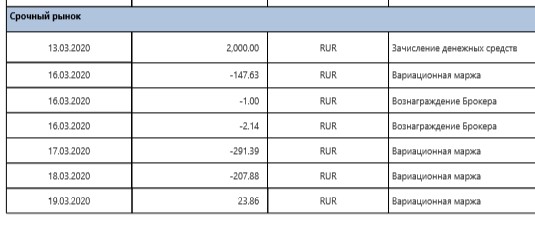

Срочный рынок — вариационная маржа

Если трейдер совершает сделки на Срочном рынке Московской биржи, то в брокерском отчете будут записи с зачислением или списанием вариационной маржи. Кстати, в этом плане есть особенность налогообложения. Даже если вы просто купили фьючерс или опцион и не продаете его, то промежуточный финансовый результат попадает в НОБ. То есть при выводе денежных средств со счета брокер може удержать налог, если будет положительная вариационная маржа.

Происходит это в вечерний клиринг с 18:45 до 19:00 и попадает в брок отчет каждый день. Также в примере выше видно, что вознаграждение брокера составило 1 руб за 1 купленный опцион. А биржевая комиссия по опциону на нефть составила 2,14 руб. Вне зависимости от финансового результата, издержки у инвестора при заключении каждой сделки.

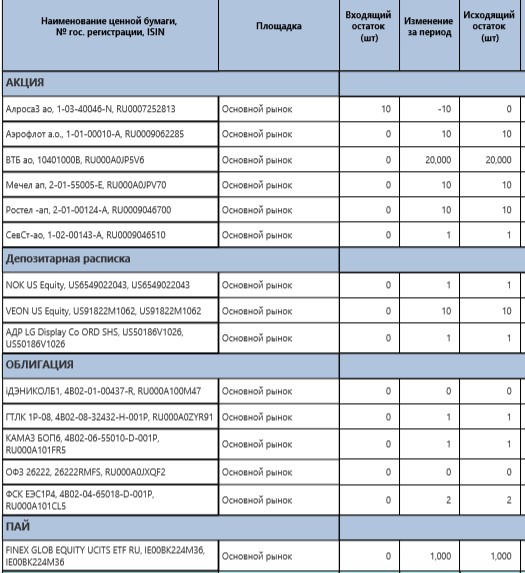

Как отображается портфель инвестора

На следующей странице есть раздел «Отчёт об остатках ценных бумаг». В этом блоке отображается портфель инвестора. Очень удобно и наглядно разделено по классам финансовых активов. Перечень акций, депозитарные расписки, облигации и паи. В колонке справа видно изменение в шуках за указанный период.

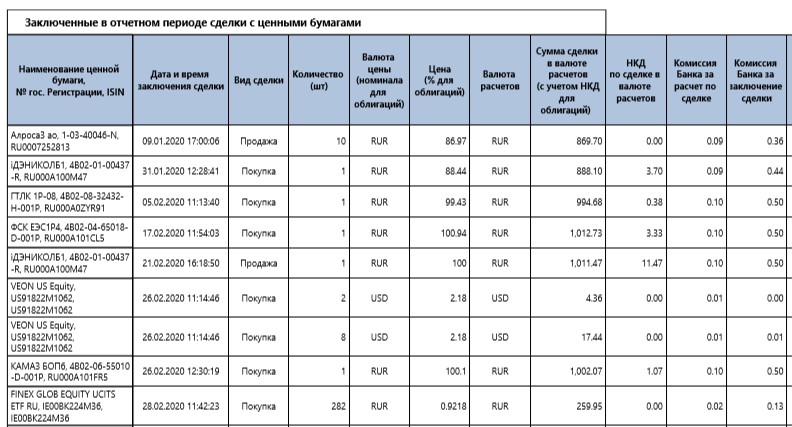

Также это блок брок отчета может быть подтверждением финансовой состоятельности клиента. Аналогично банковской выписки, инвестиционный портфель имеет оценку активов в рублях и валюте. В приложении Мои Инвестиции более красочно этот раздел оформлен, но здесь более официально. Мы плавно переходим к одному из наиболее востребованных разделов брокерского отчета. Очень часто инвестору кажется, что он купил акцию более выгодно. То есть до заключения сделки видит определенную цену, затем нажимает кнопку купить. Вся процедура может занять несколько секунд и цена может изменится за это время.

Именно поэтому так важно со стороны брокера фиксировать именно котировку в момент биржевой сделки. Такая сделка имеет уникальный номер и биржа знает номер этой сделки. Поэтому в случае разногласий всегда удастся установить истину. Ниже скриншот совершенных сделок. Последние две колонки показываю брокерскую и биржевую комиссию. Колонка с НКД свойственна только облигациям. Поэтому помимо затрат на покупку самого бонда всегда стоит иметь ввиду размер НКД.

Валютные сделки отчетность

Что касается конвертации валюты, именно такой термин любят начинающие инвесторы. То отображение информации практически не отличается. Если вы уже читали мои предыдущие статьи, например про режим торгов на Московской бирже — Т+1, Т+2. Слева в колонке можно увидеть дату заключения сделки, а правая колонка показывают дату расчета по сделке. Поэтому очень наглядно отображается информация, если впереди праздники или выходные. Ведь, если Вы купили доллары в TOM, то фактически они у вас буду только в понедельник.

Стоит отметить, что валюта контррасчета по USDRUB и EURRUB является российский рубль. Именно поэтому комиссия списывается по биржевым сделкам конвертации в рублях. В моем примере комиссия брокера ВТБ составила 84 коп, 40 коп и 30 коп по всем трем сделкам. А биржевая комиссия всегда 1 рубль от одной сделки.

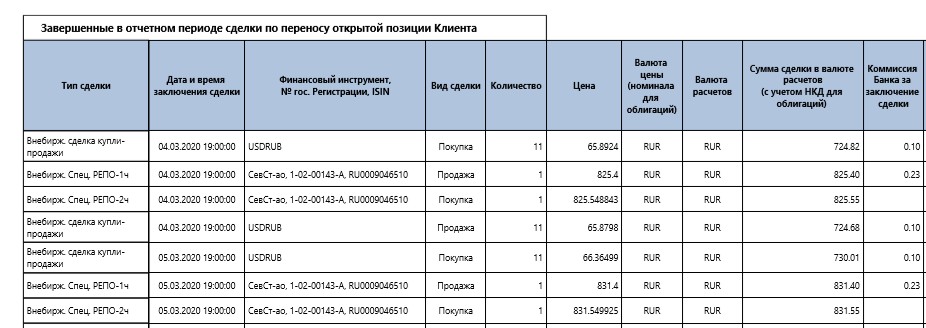

Есть еще раздел «Завершенные и незавершенные в отчетном периоде сделки». По сути это предыдущий раздел заключенным сделок, только с учетом взаиморасчетов. Не будем детально на этом останавливаться. Большой разницы кроме дат в данных таблицах нет. Но иногда это кране важный момент, если необходимо понять были денежные средства в день расчета по сделке. Для многих буде открытием, что денежные средства списываются не в момент заключения сделки, а только в дату расчетов.

Заключение маржинальных сделок РЕПО

Если вы используете заемные брокерские средства, то раздел маржинальное кредитование необходим для изучения. Отталкиваясь от ставки кредитования, можно детализированно смотреть такие сделки. Например 4 марта у меня не хватило около 900 рублей, в итоге образовался минус на счете. Но брокер не может закрыть операционный день по клиенту с минусом по счету. В итоге он своими средствами закрывает этот минус, забирая в залог активы. Конечно, это платная операция. Поэтому можно посчитать, сколько составили издержки исходя из брокерского отчета.

Необходимо из второй части сделки РЕПО — 2 ч вычесть РЕПО — 1 ч. Мы получим дельту, которая будет равняться ставке маржинального кредитования. Также необходимо учесть комиссию банка за заключение сделки, которая указана в правой колонке. Именно расчеты по маржиналке всегда особенно сложны и отнимают много времени. Хотя брокерская компания весь процесс автоматизирует и вам достаточно довериться. Но вы всегда сможете произвести свои расчеты, которые не могут не совпасть с брокерским отчетом.

Вот мы и закончили обзор формирования брокерского отчета в ВТБ и инструкция как его читать. После изучения 2-3 раза будете читать, как сказку малышу на ночь. Это только на первый взгляд кажется, что написано сложным языком и умными цифрами.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Как сформировать брокерский отчёт

Сформировать брокерский отчёт можно только в личном кабинете. В отчёте вы увидите все операции по вашему счёту.

В личном кабинете откройте раздел «Отчёты» → «Брокерский отчёт» → «Подать поручение». В окне «Запрос на отчёт» выберите нужный период, счёт и формат отчёта, нажмите «Сохранить».

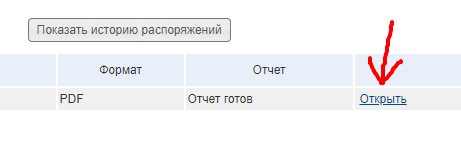

Ваш запрос попадёт в таблицу «Реестр запросов на отчёт». Когда в столбце «Отчёт» будет статус «Отчёт готов», то в соседней графе появится ссылка «Открыть».

Обычно брокерский отчет формируется в течение 5 — 10 минут.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Как я открывал брокерский счет в ВТБ

Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

Как я открывал брокерский счет в ВТБ

Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

Регистрация

Регистрация