как построчно заполнить 6 ндфл

Как заполнять 6‑НДФЛ: ответы на популярные вопросы

Форма 6-НДФЛ достаточно простая, но всё равно нам поступает много вопросов о том, как заполнять и сдавать расчёт в различных жизненных ситуациях. Например, при увольнении сотрудника. Ответим на самые популярные из них.

Куда сдавать расчёт

Наша организация — крупнейший налогоплательщик с разветвлённой филиальной сетью. Куда нам сдавать расчёт по сотрудникам филиалов?

Налоговые агенты должны ежеквартально представлять расчёт по форме 6-НДФЛ (Приказ ФНС от 15.10.2020 N ЕД-7-11/753@) в налоговые органы по месту своего учёта. Для некоторых категорий налоговых агентов действуют отдельные правила определения инспекции, в которую нужно представить расчёт. Однако п. 2 ст. 230 НК РФ сформулирован крайне неоднозначно. Из него не совсем ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ организации со статусом «крупнейший налогоплательщик».

Специалисты ФНС России указали в письме от 19.12.2016 № БС-4-11/24349@, что расчёты 6-НДФЛ нужно представлять в территориальные налоговые органы, то есть по месту нахождения, а не по месту учёта в качестве крупнейшего налогоплательщика.

Что же касается филиалов, то в этом плане крупнейшие налогоплательщики должны поступать, как и обычные налоговые агенты — подать расчёты в отношении работников филиалов в инспекции по месту учёта этих подразделений. А если место нахождения организации и её обособленных подразделений — территория одного муниципального образования либо, если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ можно представлять в один выбранный самостоятельно налоговый орган:

Для этого необходимо выполнить одно условие, а именно, уведомить все налоговые органы, в которых налоговый агент состоит на учёте по месту нахождения каждого обособленного подразделения, о выборе налогового органа, в который будет представляться Расчёт. Сделать это надо не позднее 1-го числа налогового периода.

Я предприниматель, одновременно работаю на УСН и ПСН не по месту проживания. Куда сдавать расчёт в отношении наёмных сотрудников?

Индивидуальные предприниматели, применяющие только обычную или упрощённую систему налогообложения, перечисляют сумму НДФЛ, исчисленную и удержанную с доходов работников, в бюджет по месту своего жительства. В этом случае расчёт по форме 6-НДФЛ представляется в налоговый орган по месту жительства.

Иначе обстоит дело, когда ИП ведёт деятельность на основании патента не по месту жительства. Тогда НДФЛ с доходов работников, задействованных при осуществлении патентной деятельности, перечисляется в бюджет по месту учёта ИП в связи с ведением этой деятельности. А если деятельность на ПСН предприниматель ведёт в разных субъектах, то НДФЛ уплачивается в соответствующий бюджет исходя из сумм налога, удержанного с доходов физических лиц, нанятых для работы в данном субъекте (Письмо Минфина от 01.11.2013 № 03-04-05/46788). Соответственно, и расчёт 6-НДФЛ представляется в налоговый орган, в котором предприниматель состоит на учёте как налогоплательщик, применяющий ПСН (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Таким образом, при совмещении деятельности на УСН и ПСН не по месту жительства расчёты надо представлять в налоговый орган и по месту жительства (в отношении НДФЛ с доходов работников, занятых в деятельности на УСН), и по месту учета в качестве налогоплательщика, применяющего ПСН (в отношении налога с доходов, выплачиваемых работникам, занятым в патентной деятельности).

Бесплатно отчитывайтесь через Контур.Экстерн по акции «Тест-Драйв». Только актуальные формы, автоматическая проверка по контрольным соотношениям, и отправка отчётности онлайн.

Доход в натуральной форме

Бывшему работнику — пенсионеру 15 марта к юбилею вручен ценный подарок. НДФЛ не был и не будет удержан. Как это отразить в расчёте?

Дата фактического получения дохода в натуральной форме — день передачи доходов. НДФЛ налоговые агенты исчисляют как обычно — на дату фактического получения дохода. Удержать же исчисленный налог агент должен за счет любых доходов, которые он выплачивает физлицу в денежной форме. Поскольку других доходов физлицу в отчётном периоде не выплачивали, то удержать налог невозможно.

В заполнении Раздела 1 «Данные об обязательствах налогового агента», где отражаются сроки перечисления налога и суммы удержанного налога за последние три месяца отчётного периода, есть нюанс. Если НДФЛ невозможно удержать, когда неденежные доходы выдаются физлицам, не являющимся сотрудниками, то налоговый агент не может заполнить строки 021, 022, так как для них нет данных. Поэтому, когда налогоплательщик получает доход в натуральной форме и нет суммы удержанного налога, даты удержания и срока перечисления НДФЛ (строки 021 и 022 Раздела 1) не заполняются.

В разделе 2 расчёта за 1 квартал следует показать:

Не забывайте, что, если в течение налогового периода не будет возможности удержать у налогоплательщика исчисленную сумму налога, налоговый агент обязан не позднее 1 марта следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учёта о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п. 5 ст. 226 НК РФ). Для этого в расчёте за год нужно будет заполнить раздел 4 приложения 1 к Расчёту (Справка о доходах и суммах налога физического лица).

Выплаты в следующем отчётном периоде

Зарплата за март 2021 года выплачена 10 апреля. Как правильно заполнить расчёт? Можно ли эти выплаты полностью отразить в расчёте за полугодие?

Согласно порядку заполнения «в Разделе 1 указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчётного периода» (Приказ ФНС от 15.10.2020 N ЕД-7-11/753@). То есть сумма налога должна быть отражена в том отчётном периоде, в последние три месяца которого она была удержана.

Если зарплата за март 2021 года выплачивается в апреле, то данная операция отражается в расчёте 6-НДФЛ за полугодие 2021 года. Аналогичный подход применим и в отношении зарплаты за июнь, которая выплачивается в июле — удержанный налог отражается в расчёте за 9 месяцев. Операция отражается в разделе 1 расчёта за полугодие так:

В раздел 2 расчёта за полугодие, который заполняется нарастающим итогом с начала налогового периода, нужно включить:

Зарплата и компенсация за отпуск при увольнении

Сотрудник увольняется 22.04.2021. В связи с увольнением ему начислена зарплата за апрель 2021 года и компенсация за неиспользованный отпуск. Обе суммы выплачены в последний день работы — 22 апреля. Как правильно заполнить расчёт?

В данном случае нужно обратить внимание на то, что речь идёт о двух выплатах: зарплата и компенсация. Если трудовые отношения прекращаются до истечения календарного месяца, датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (абз. 2 п. 2 ст. 223 НК РФ). В отношении компенсации за неиспользованный отпуск применяются общие правила определения даты возникновения дохода — день их выплаты.

Так как обе выплаты осуществляются одновременно, то и дата возникновения дохода будет одна — 22 апреля. Дата удержания налога едина для всех типов денежных выплат — момент выплаты (п. 4 ст. 226 НК РФ). По перечислению налога особые правила установлены только для доходов в виде пособий по временной нетрудоспособности, включая пособие по уходу за больным ребенком, и в виде оплаты отпусков (абз. 2 п. 6 ст. 226 НК РФ). В рассматриваемом случае оплачивается не отпуск (последняя часть ст. 136 ТК РФ), а компенсация в порядке, предусмотренном ст. 127 ТК РФ. Значит, действуют общие правила перечисления НДФЛ в бюджет — не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ).

Поэтому в разделе 1 расчёта за полугодие 2021 года указываем:

Перерасчёт отпускных после выплаты годовой премии

Согласно «Положению об оплате труда» премия по итогам работы за прошедший год выплачивается в мае текущего года. Соответственно, после её выплаты происходит перерасчёт отпускных тех сотрудников, которые были в отпуске в период с января по май, так как в расчёте их отпускных не была учтена «13-я зарплата». В этом году недостающие суммы были выплачены сотрудникам 15 мая. Надо ли их отражать в расчёте?

Датой фактического получения дохода в виде отпускных признаётся день выплаты или перечисления данной суммы налогоплательщику или третьим лицам по его поручению (пп. 1 п. 1 ст. 223 НК РФ). А суммы исчисленного и удержанного налога с такого дохода должны перечисляться в бюджет не позднее последнего числа месяца, в котором производились эти выплаты (п. 6 ст. 226 НК РФ). Соответственно, суммы отпускных, которые фактически выплачены (доплачены) сотрудникам в мае, будут доходом этого месяца и должны попасть в расчет 6-НДФЛ за полугодие 2021 года. Раздел 1 в этом случае будет заполняться следующим образом:

Создавайте платёжные поручения на уплату налогов на основе деклараций и расчётов

Нулевые выплаты по зарплате

В мае при выплате зарплаты выяснилось, что сумма к выдаче сотруднику равна нулю. За ним ещё осталась небольшая задолженность, поскольку он недавно вернулся из отпуска, а также у него были удержания по решению суда. Что вносить в 6-НДФЛ?

Датой фактического получения дохода по зарплате за май будет 31 число. На эту дату налоговый агент обязан исчислить НДФЛ по сумме начисленного дохода. А далее удержать исчисленную сумму при первой же фактической выплате дохода (п. 4 ст. 226 НК РФ) и на следующий рабочий день перечислить её в бюджет (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Соответственно, при заполнении расчёта 6-НДФЛ в раздел 1 попадут следующие данные:

Аналогичным образом заполняется расчёт и в ситуации, когда по каким-то причинам аванс оказался больше или равен заработной плате, а значит, по окончании месяца сотруднику никаких выплат не производится.

Экстерн поможет заполнить декларации без ошибок, а после отправки автоматически сформирует платёжное поручение. Попробуйте все возможности бесплатно.

Досрочная выплата зарплаты

Денежные документы на выплату зарплаты в нашей организации подписывает только директор. Он должен был уехать в командировку с 27 мая по 15 июня. Поэтому было решено выплатить зарплату за май досрочно — 26 мая. Так, в мае сотрудники получили и аванс (20.05), и зарплату (26.05). Как отразить эту операцию в расчёте и надо ли в мае удерживать НДФЛ?

Что касается заполнения строк 021 и 022, то здесь есть два варианта:

1. Поскольку все фактические выплаты производятся до даты возникновения соответствующего дохода, то налоговый агент получает право не удерживать НДФЛ при выплате зарплаты 26 мая. И если он этим правом воспользуется, то налог, исчисленный по состоянию на последнее число мая, надо будет удержать при первой выплате любого дохода, в том числе и аванса, в июне или последующих месяцах (п. 4 ст. 226 НК РФ). Предположим, это произойдет в день выдачи аванса за июнь — 20-го числа. Тогда в разделе 1 расчёта это будет отражено так:

2. В то же время НК РФ не запрещает налоговому агенту удержать НДФЛ при выдаче зарплаты до окончания месяца, за который она начислена. Перечислить налог нужно будет не позднее дня, следующего за днем выплаты дохода. И его «досрочное» удержание не исключение (п. 6 ст. 226 НК РФ). Поэтому если работодатель удержит НДФЛ при выплате зарплаты 26 мая, ситуация изменится. Организация обязана будет перечислить его в бюджет не позднее 27 мая. А расчёт будет заполнен так:

Задолженность по зарплате и отпускным

Из-за нехватки денежных средств 20 мая 2021 года в организации была частично выплачена зарплата, начисленная за ноябрь 2020 и февраль 2021 года. Как отражать эти выплаты в расчёте?

В этом случае при заполнении расчёта нужно учитывать разъяснения налоговой службы. В письме от 07.10.2013 № БС-4-11/17931@ говорится, что правило п. 2 ст. 223 НК РФ о дате фактического получения работником дохода в виде зарплаты не применяется в ситуации, когда она выплачивается с нарушением сроков, установленных ст. 136 ТК РФ. В таком случае (в отношении задолженности) доход в виде заработной платы должен отражаться в отчётности в тех месяцах налогового периода, в которых он был фактически выплачен.

В рассматриваемой ситуации заработная плата за ноябрь 2020 года и февраль 2021 года, выплаченная в мае 2021 года, будет доходом именно мая 2021 года. В разделе 1 надо отразить:

Из-за нехватки денег отпускные сотрудникам, ушедшим в отпуск в апреле, выплатили только в мае по их выходе на работу. Как заполнить 6-НДФЛ?

Для отпускных в ст. 223 НК РФ какого-либо отдельного правила определения даты получения дохода не установлено. Значит, пользуемся общей нормой: датой получения дохода будет день их фактической выплаты — май 2021 года. На эту же дату у организации возникает обязанность по исчислению и удержанию соответствующей суммы налога (п. 4 ст. 226 НК РФ, Постановление Президиума ВАС РФ от 07.02.2012 № 11709/11, письмо Минфина России от 10.04.2015 № 03-04-06/20406).

Но удержать налог надо только при фактической выплате дохода (п. 4 ст. 226 НК РФ). А п. 6 ст. 226 НК РФ говорит, что перечислить этот налог в бюджет надо не позднее последнего дня месяца, в котором производилась оплата отпуска. Соответственно, организация удержит налог при фактической выплате в мае и перечислит его в бюджет не позднее 31 мая. Указанная дата и должна быть внесена в раздел 1 расчёта 6-НДФЛ:

Арендная плата физлицу раз в квартал

Организация арендует помещение у физлица, которое не является ИП. Арендная плата начисляется каждый месяц, а выплачивается раз в квартал: за январь — март — 20 апреля, за апрель — июнь — 20 июля и т.д. Как заполнить расчёт?

Дата фактического получения дохода в виде арендной платы — день выдачи (перечисления) денежных средств (п. 1 ст. 223 НК РФ). Значит, данное начисление должно попадать в раздел 1 расчёта в периоде, когда деньги фактически выплачиваются. В рассматриваемом случае это апрель, июль 2021 года.

Соответственно, начисления за январь—март будут отражены в расчёте за полугодие, а за апрель—июнь — в расчёте за 9 месяцев. В разделе 1 удержанный налог будет отражён также при непосредственной выплате дохода физлицу. В данном случае эта операция попадет в раздел 1 расчёта за полугодие и за девять месяцев:

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

6-НДФЛ: инструкция по заполнению и пример

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Сроки сдачи 6-НДФЛ

Подается расчет 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2021 году сроки такие:

Если крайняя дата приходится на выходной или праздник, подать расчет нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на свое усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

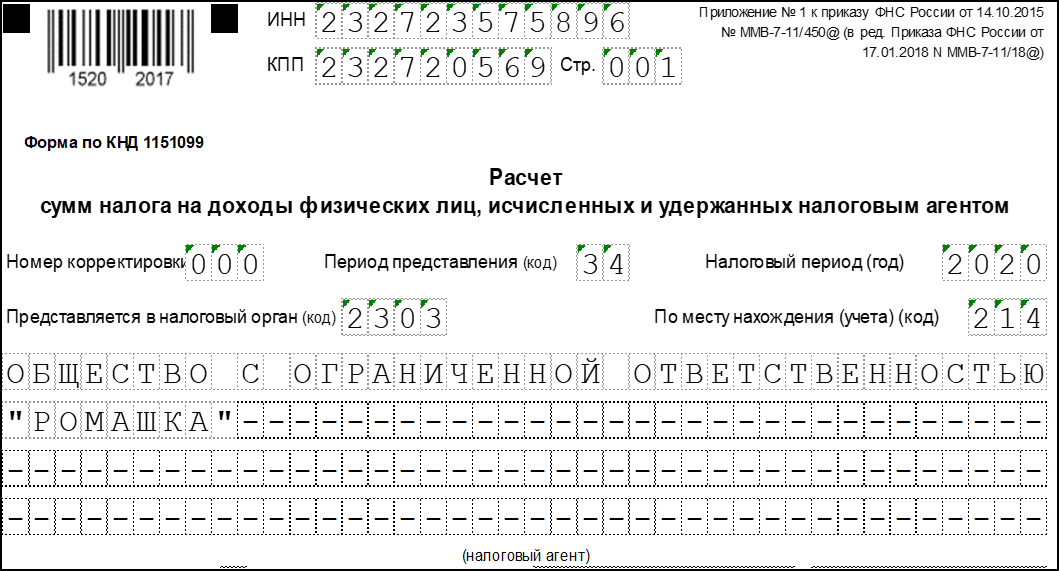

Форма расчета утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@. 17 января 2018 года ФНС своим приказом № ММВ-7-11/18@ внесла в нее изменения, которые заработали с 26 марта 2018 года.

Бланк состоит из титульного листа и двух разделов. В титуле указывается:

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

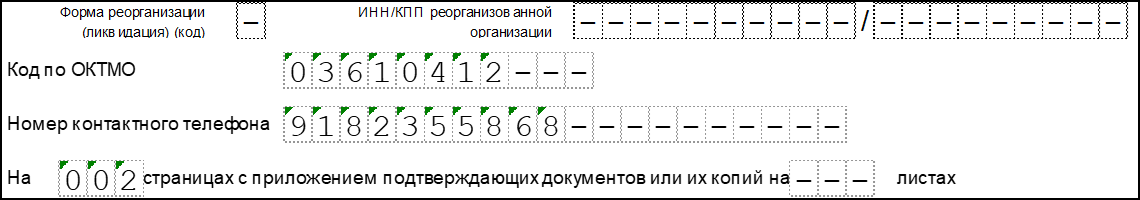

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

Следующая строка заполняется только правопреемником реорганизованной компании:

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчет 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

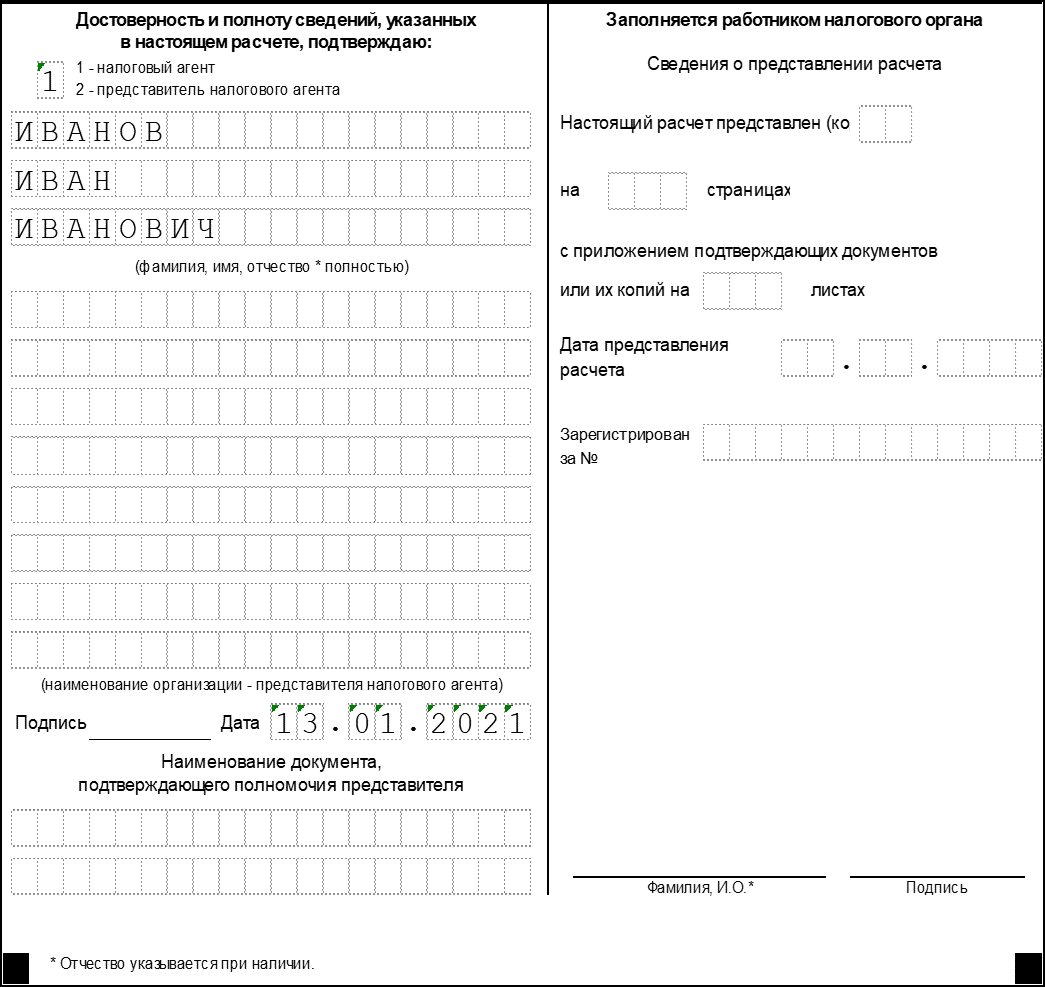

В нижней части титульного листа проставляется:

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Премия (как часть оплаты труда)

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчете фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

А вот как будет выглядеть заполненный по этим данным раздел 2 расчета 6-НДФЛ: