как повторно подать на налоговый вычет через личный кабинет налогоплательщика

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

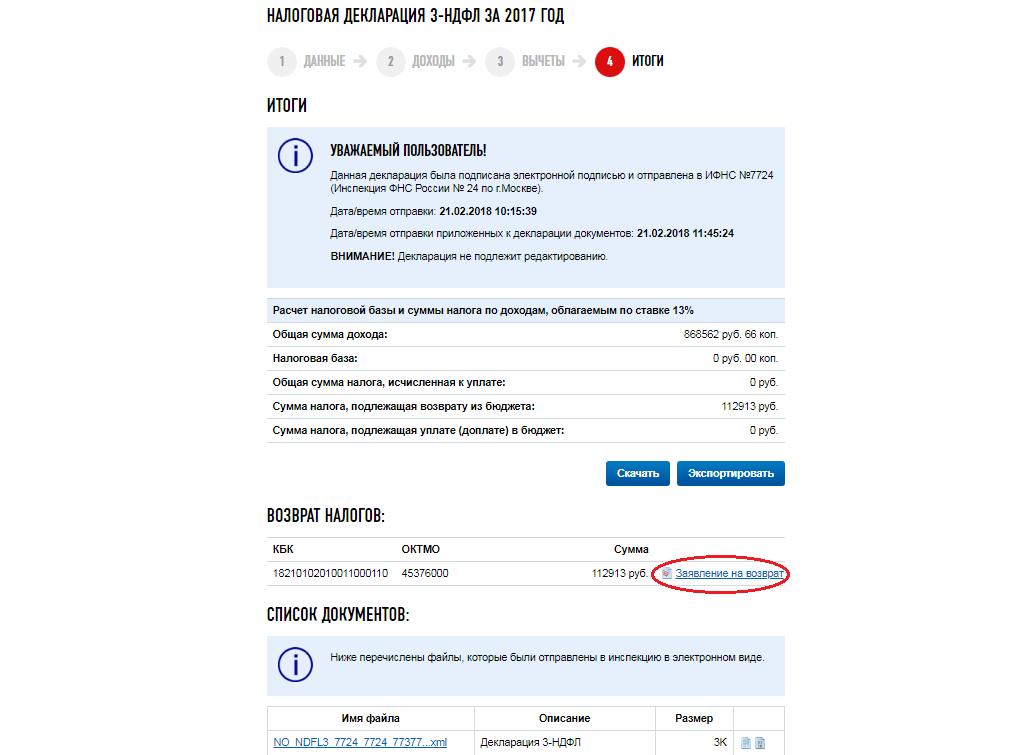

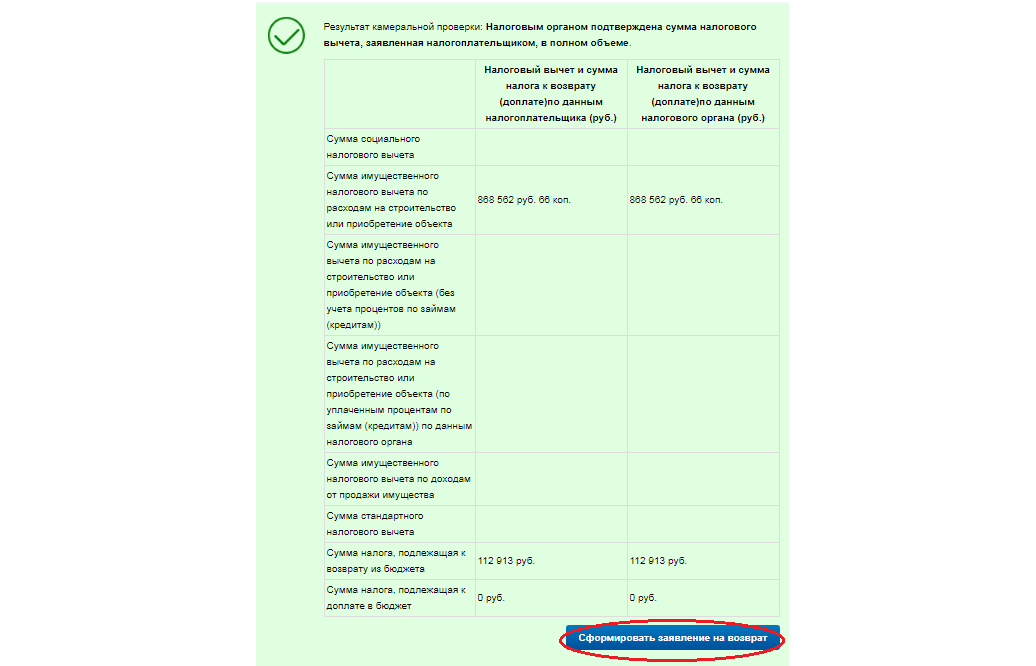

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

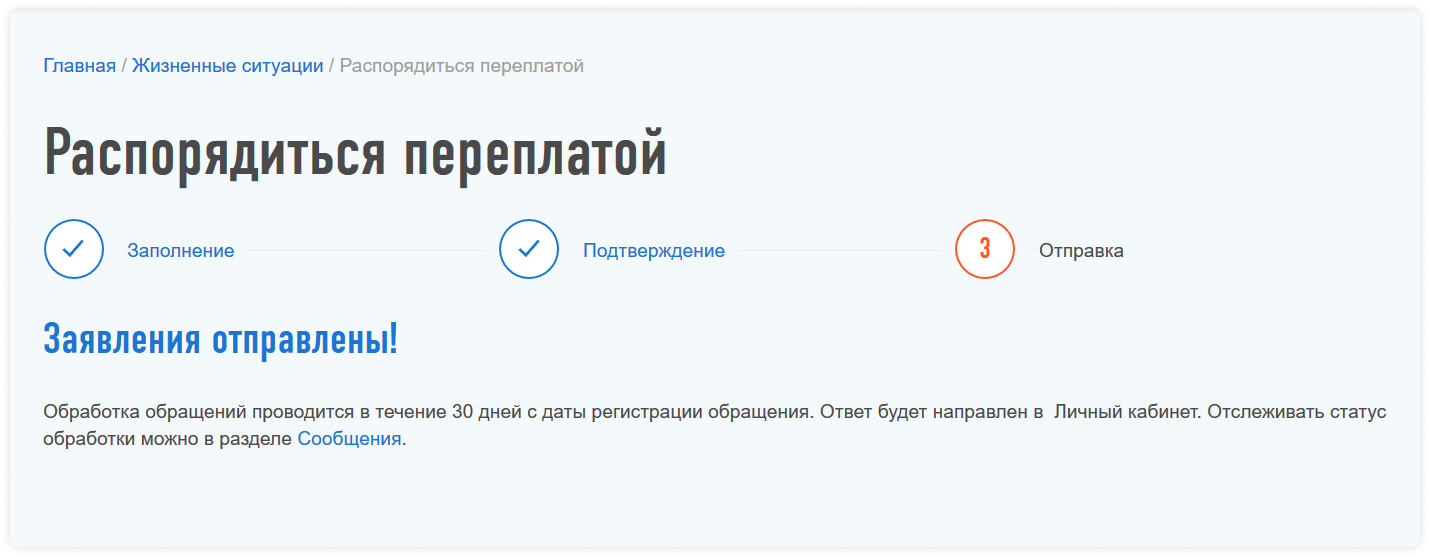

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

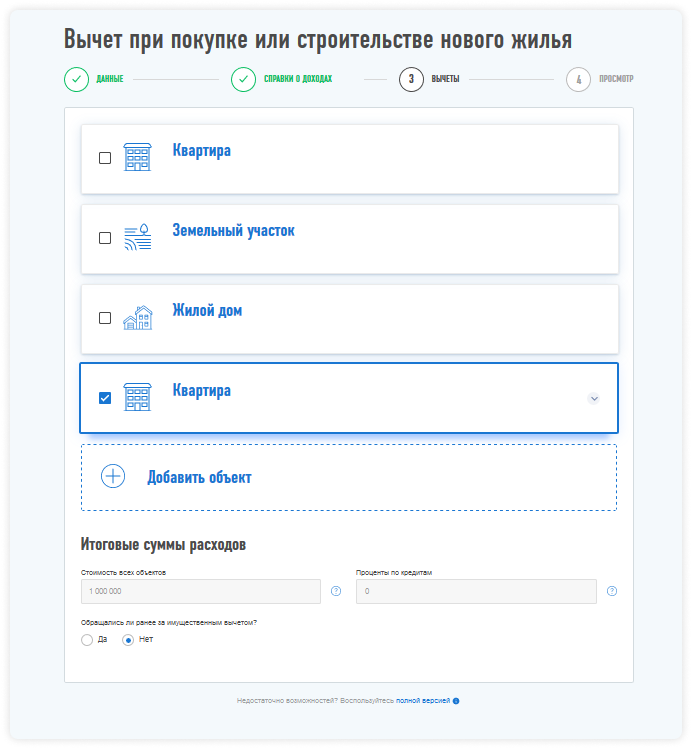

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

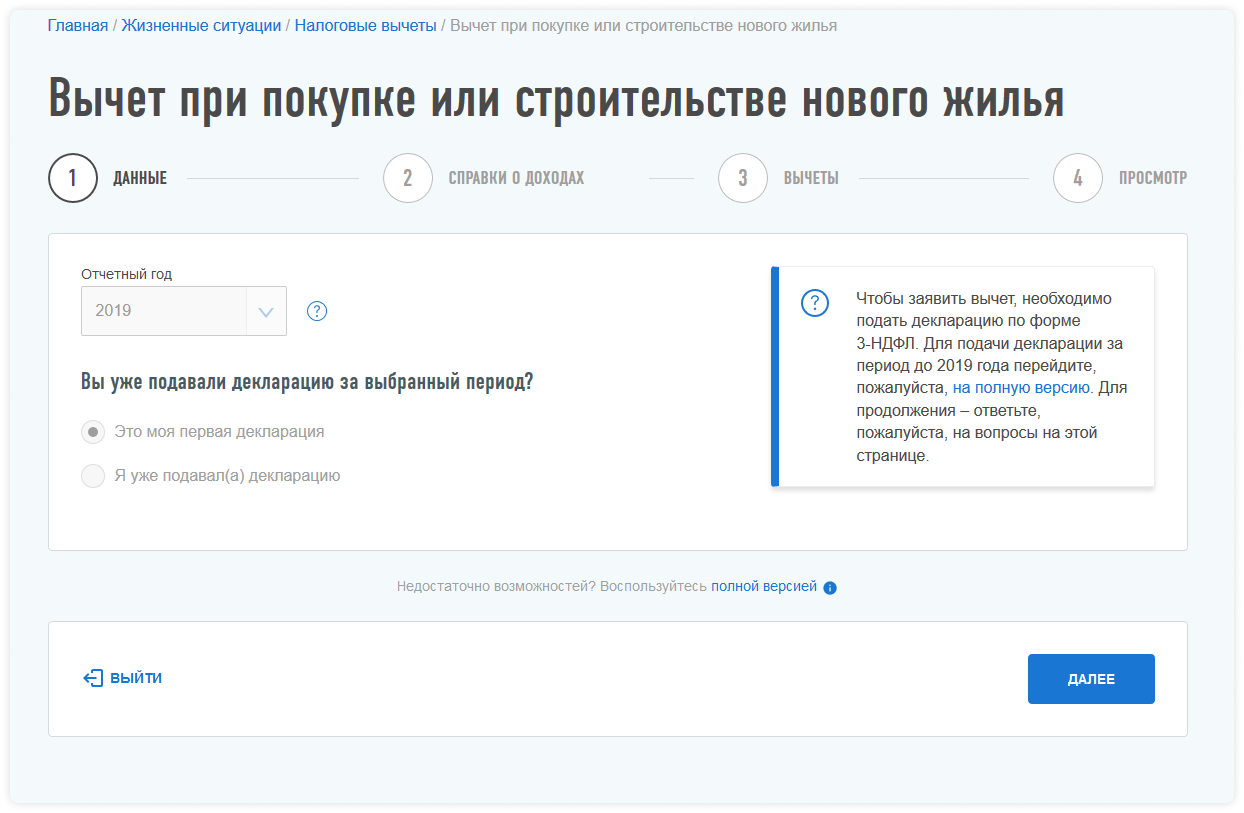

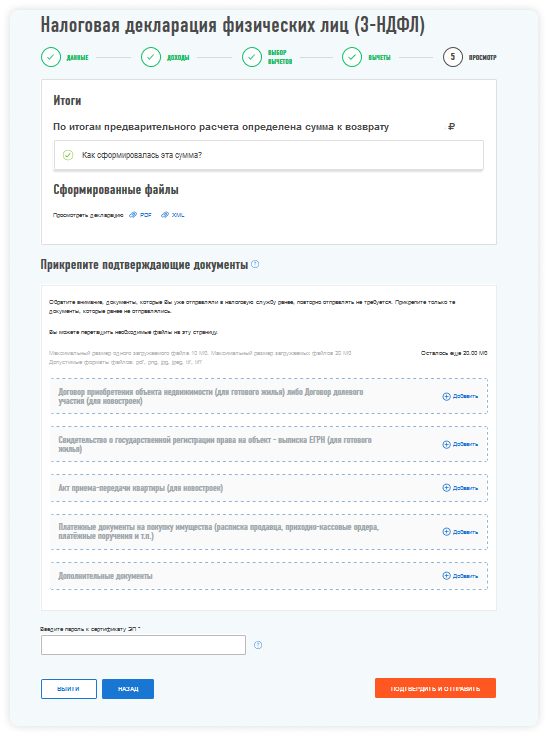

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

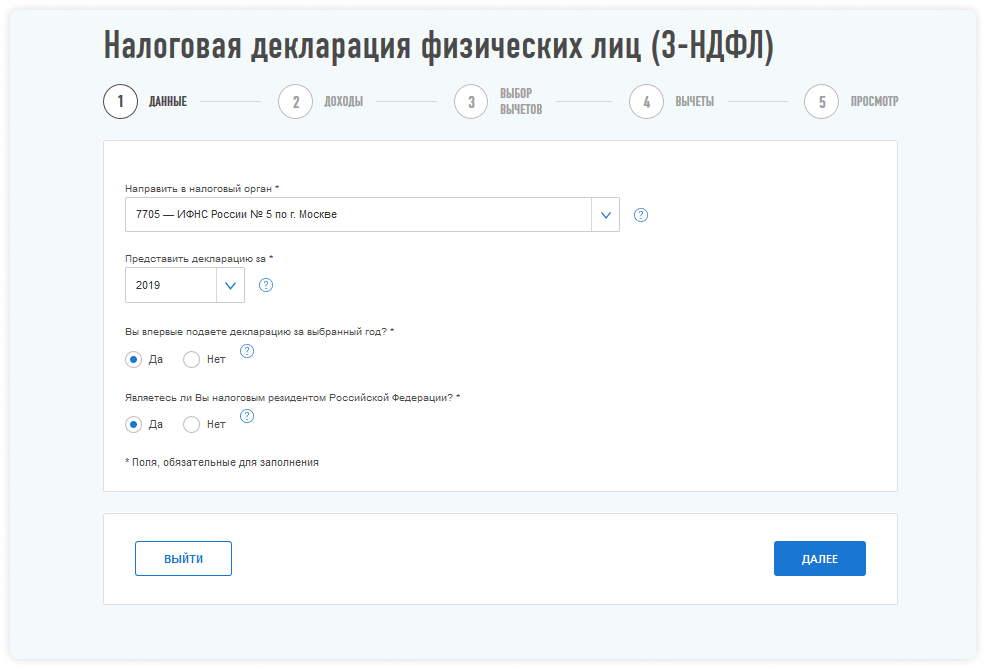

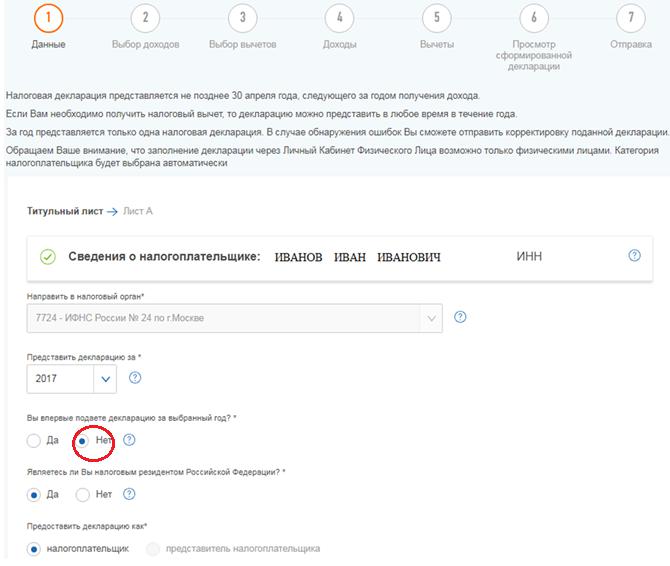

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

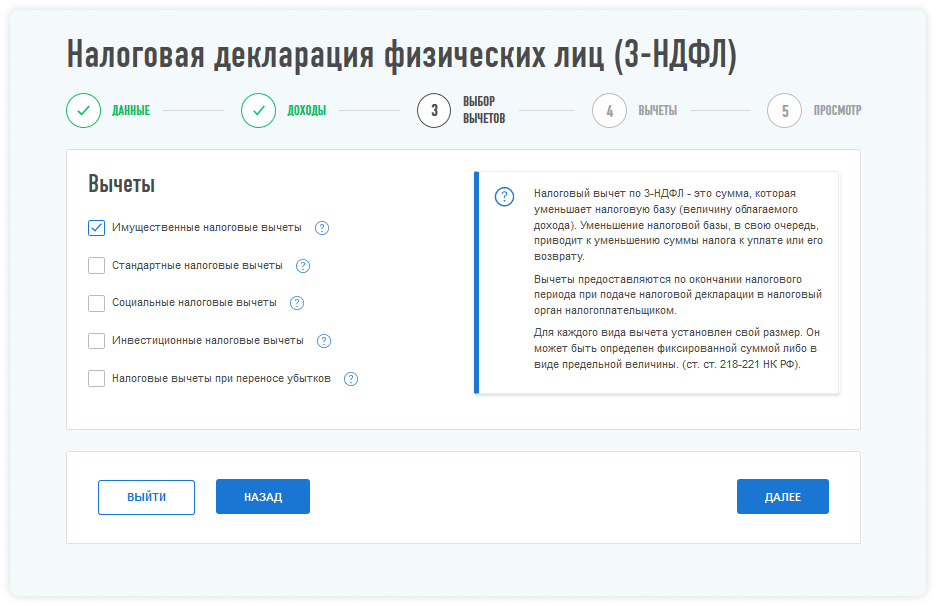

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Как заполнить заявление на возврат налога?

Если вы подаете декларацию 3-НДФЛ для получения налогового вычета, то вам нужно заполнить заявление на возврат. Причём вид вычета не имеет значения: если декларация сформирована, и сумма по ней подлежит возврату из бюджета, то без заявления вам не обойтись. В нём указываются банковские реквизиты, куда будут перечислены денежные средства.

Если вы заполняете и отправляете декларацию онлайн через личный кабинет налогоплательщика физического лица, то программа сама предложит сформировать заявление на возврат сразу после отправления декларации.

При оформлении заявления программа автоматически подтянет часть данных из личного кабинета — вам останется заполнить лишь реквизиты счёта. Учтите, что налоговая инспекция перечислит деньги только на счёт самого налогоплательщика. Счета третьих лиц указывать нельзя. После внесения всех данных можно отправлять заявление в инспекцию.

Согласно законодательству, возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (п. 6 ст. 78 НК РФ, письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). При этом камеральная проверка проводится в течение трёх месяцев (п. 2 ст. 88 НК РФ). То есть максимальный срок для возврата составляет 4 месяца.

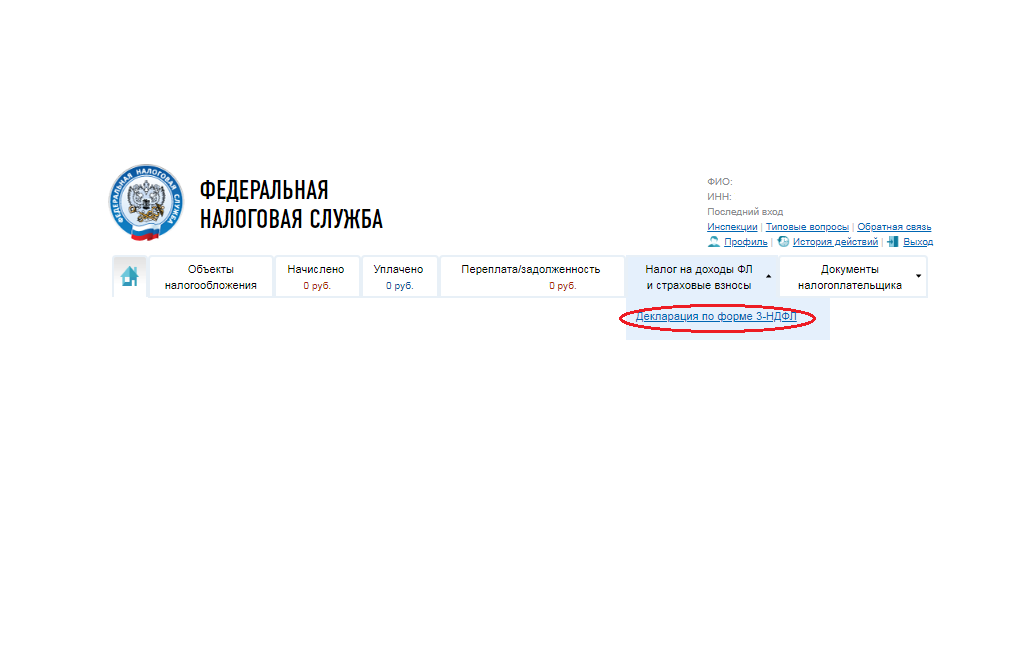

Исходя из вышесказанного, можно сделать вывод, что необязательно вместе с декларацией подавать заявление на возврат. Его можно подать после того, как инспекция проведёт камеральную проверку и подтвердит сумму к возврату. Отслеживать ход проверки можно во вкладке «Налог на доходы ФЛ и страховые взносы» в разделе «Декларация по форме 3-НДФЛ».

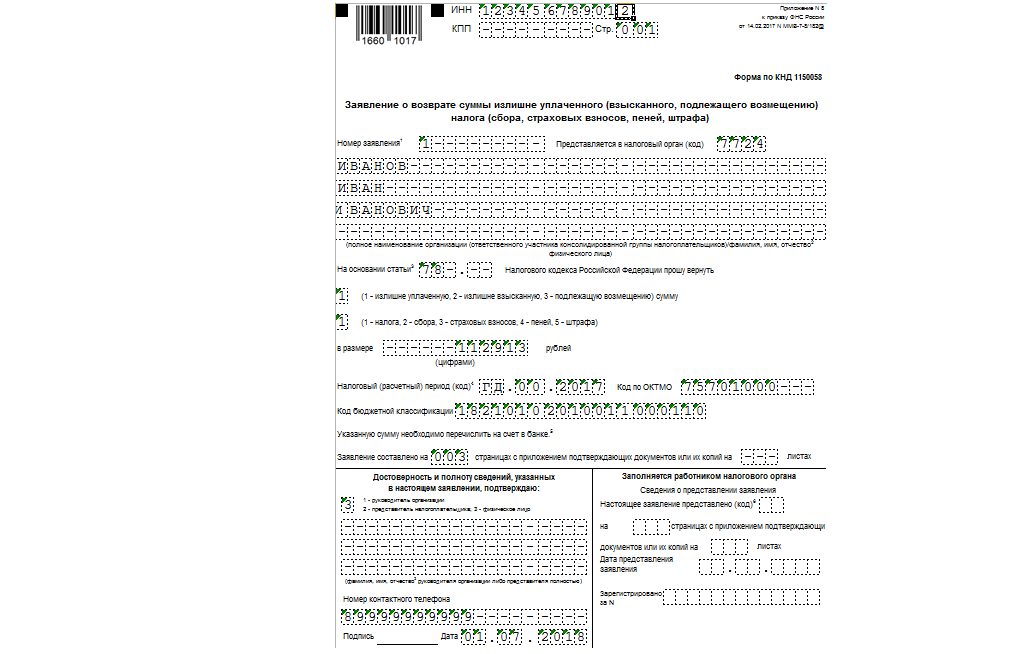

В 2017 году ФНС России утвердила новую форму заявление о возврате (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@).

На первом листе отражается общая информация о налогоплательщике, о налоге, который он хочет вернуть, и за какой период. Код по ОКТМО переносится из 1 раздела справки 2-НДФЛ. Мы делаем возврат по НДФЛ, для этого налога предусмотрен свой код бюджетной классификации: 18210102010011000110.

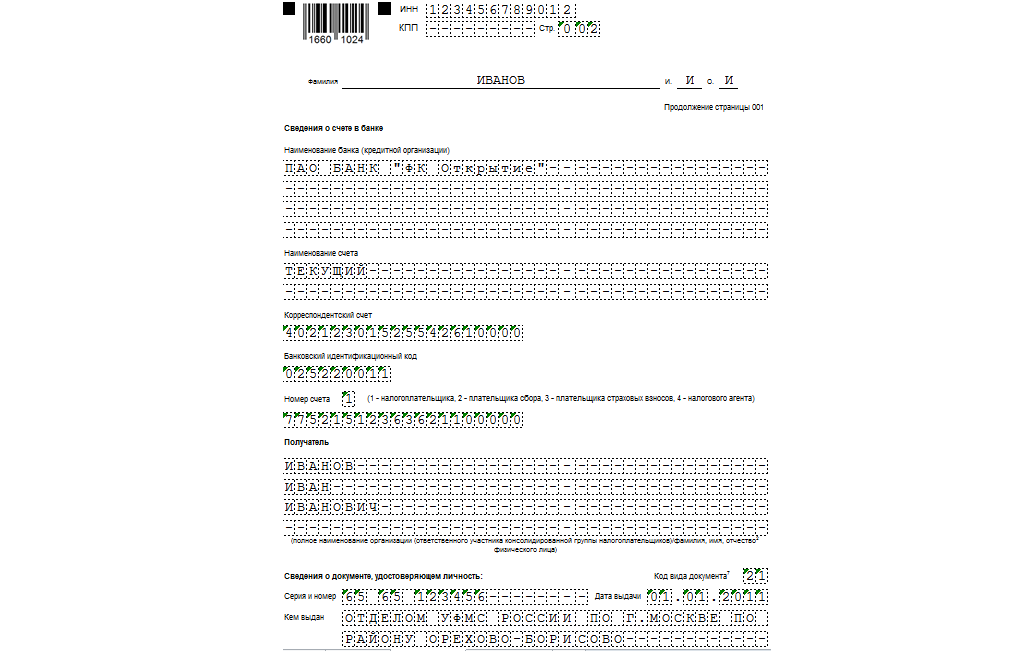

На втором листе следует внести банковские реквизиты, куда будет осуществлено перечисление денежных средств, а также паспортные данные.

Если вы указали ИНН, то вы вправе не заполнять 3 лист, а предоставить в инспекцию только первые два.

Если возврат суммы налога осуществляется с нарушением установленного срока, то помимо суммы налога должны быть выплачены проценты, которые начисляются за каждый календарный день нарушения срока возврата. Подробнее об этом читайте в моей статье.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

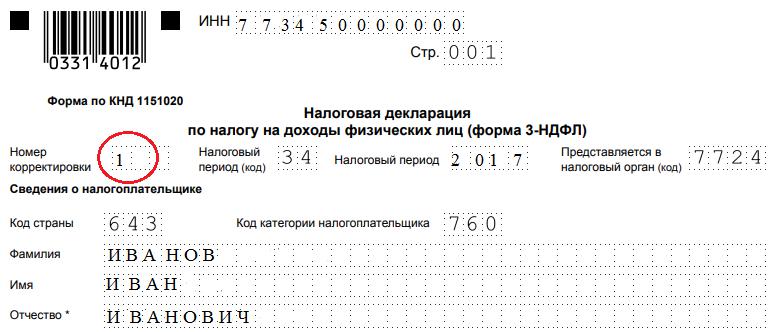

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Как получить вычет, не выходя из дома и без бумаг?

Благодаря налоговым новациям, граждане могут получать инвестиционные и имущественные вычеты, не выходя из дома и без заполнения декларации.

Для начала несколько слов о том, что представляют собой эти вычеты.

Имущественный вычет предоставляется гражданам в части расходов на приобретение или строительство жилья, а также на погашение процентов по займам или кредитам на его погашение (п.1 ст. 220 НК РФ).

Для имущественного вычета действуют ограничения.

Расходы гражданина в части покупки либо строительства жилья ограничены размером 2 млн. рублей, а если погашаются проценты по займу или кредиту — 3 млн. рублей. То есть максимально можно вернуть деньги, соответственно, в размере 260 тысяч рублей и 390 тысяч рублей.

Если идет речь об инвестиционном вычете, то есть денежных средствах, внесенных на индивидуальный инвестиционный счет, то вычет ограничивается суммой в 400 тысяч рублей, то есть можно вернуть 52 тысяч рублей.

Важно! Отметим, что новации не касаются самих правил предоставления вычетов, меняется лишь их порядок (Федеральный закон от 20.04.2021 № 100-ФЗ).

В чем суть изменений?

Налоговый вычет можно получить в налоговой инспекции или у своего работодателя. В первом случае — это возврат денег в виде ранее уплаченной суммы НДФЛ, а во втором — уменьшение суммы НДФЛ, удерживаемого с зарплаты работника.

Сейчас, чтобы заявить имущественные и инвестиционные вычеты нужно собрать пакет документов, заполнить специальную налоговую декларацию по форме 3-НДФЛ. И если для бухгалтера заполнение декларации — обыденная вещь, то для обычного гражданина — это прохождение целого квеста.

Не секрет, что в тех же налоговых инспекциях есть компании, которые за деньги помогают гражданам справиться с трудностями и подготовить пакет документов, заполнить налоговую декларацию.

Вычет можно получить и у своего работодателя.

Вроде все просто, ведь не нужно заполнять декларацию. Но гражданину придется, как минимум, два раза посетить налоговую инспекцию. В первый раз необходимо заполнить заявление и принести подтверждающие вычет документы. А второй раз через месяц нужно получить уведомление установленной формы, которое выдают налоговики для получения вычета. И только тогда с этим уведомлением можно пойти к работодателю.

Можно воспользоваться и личным кабинетом, если есть электронная подпись. Тогда все подтверждающие документы нужно прикреплять в виде сканов. Но работнику все равно нужно идти за «бумажным» уведомлением в налоговую инспекцию. Сроки выдачи уведомления те же, что и при личном посещении налоговой инспекции.

Какие изменения действуют в части получения уведомления?

Важно! Начиная с 1 января 2022 г. у работников не будет канители с получением уведомления. Налоговики по ТКС сами направят работодателям уведомление (п. 2 ст. 219 НК РФ, п. 8 ст. 220 НК РФ).

Когда можно заявить вычеты по новым правилам?

Новый порядок действует с 21 мая 2021 г. и применяется к вычетам, которые имеют право получить граждане с 2020 года. Это означает, что с 21 мая 2021 года по упрощенному порядку можно вернуть налог по расходам, которые возникли в 2020 году.

Как по упрощенному порядку получить вычеты?

В чем состоит упрощенный порядок получения вычетов?

Во-первых, гражданину не нужно будет собирать пакет документов. Во-вторых, не нужно будет заполнять декларацию по форме 3-НДФЛ, а для тех граждан, которые желают получать вычет на работе — не нужно получать уведомление.

Для того чтобы получить вычет по упрощенному порядку, физическое лицо должно иметь свой личный кабинет.

Как получить доступ в личный кабинет?

Открыть доступ в личный кабинет можно с помощью сайта госуслуг, либо получить логии и пароль в налоговой инспекции.

Как получить вычет?

Для получения вычета нужно в личном кабинете налогоплательщика утвердить полученное предзаполненное заявление от налоговиков.

То есть гражданин должен дозаполнить заявление налоговиков, указав реквизиты банковского счета, на который будет осуществлен возврат денег.

Без этого заявления невозможно получить вычет в упрощенном порядке.

Где налоговики возьмут сведения для формирования заявления для налогоплательщика?

Источником информации являются банки и налоговые агенты.

Участие в информационном обмене с налоговиками будет добровольным, а реестр участников такого взаимодействия будет размещен на сайте налоговиков (Письмо ФНС РФ от 05.05.2021 № ПА-4-11/6227).

Это означает, что если банк или налоговый агент не присоединятся к участию в информационном обмене информацией, то налогоплательщик не сможет воспользоваться упрощенным порядком получения вычетов.

В какие сроки появится в личном кабинете налогоплательщика предзаполненное заявление?

Налоговики должны сформировать такое заявление по сведениям, представленным:

Когда можно отправить дозаполненное заявление?

Дозаполнить и отправить заявление можно в любое время. То есть порядок заявления вычетов не меняется.

А если заявление так и не появится в личном кабинете налогоплательщика?

Тогда гражданин должен обратиться к банку или налоговому агенту для того, чтобы они направили информацию налоговикам либо «по-старому» заполнять все документы.

А если у гражданина нет личного кабинета или он не захочет воспользоваться упрощенным порядком?

Сам по себе упрощенный порядок не отменяет возможность заполнения декларации 3-НДФЛ и сбора пакета подтверждающих документов.

В какие сроки будет предоставлен вычет?

Новый порядок более чем в 2 раза сокращает период получения денег.

По сравнению с ранее действовавшим порядком, сроки камеральной проверки сокращаются с 3 месяцев до 30 дней. Срок считается с момента отправки или подачи документов в налоговую инспекцию.

Далее налоговики в течение трех рабочих дней принимают решение о возврате и не позже 15 рабочих дней возвращают деньги.

То есть с момента подачи заявления до получения денег вместо прежних 4 месяцев проходит 1,5 месяца.