как правильно аннулировать счет фактуру выданную

Как происходит аннулирование счетов-фактур

Ошибки при заполнении счетов-фактур не редкость. Совершать их могут и опытные бухгалтера, и начинающие специалисты. Возникает вопрос, как исправить ошибку. Законодательством предусмотрена возможность использования корректировочных счетов-фактур, внесения исправлений в уже существующие счета-фактуры, в то время как процедура аннулирования этого документа нигде не прописана. По мнению ФНС, ничего сложного либо требующего дополнительных разъяснений в аннулировании счетов-фактур нет. Бухгалтерам остается опираться на принятые законодательные нормы и на сложившуюся практику, о которой далее пойдет речь. Следует отметить, что налоговая служба не возражает против ее применения (письмо ФНС №БС-18-6/499 от 30-04-15 г.).

Аннулировать или корректировать (исправлять)?

Правила заполнения счетов-фактур (СЧФ) позволяют исправить информацию, содержащуюся в документе (п. 7 правил заполнения СЧФ, пост. Прав-ва №1137 от 26-12-11 г.). Исправлением можно пользоваться, если информация не мешает ФНС без ошибок определять продавца или покупателя – участников сделки.

Исправляя документ, нельзя изменять его дату и номер, значит, применять такой способ повсеместно нельзя. Можно выписать корректировочный СЧФ. Чаще всего корректировкой оформляют изменение цены сделки или количества товара (ст. 169-5.2 НК РФ), однако и этот способ не охватывает всех проблемных моментов при оформлении неверного СЧФ.

Аннулирование применяют в случаях:

На заметку! В постановлении №1137 есть термин «аннулирование», но касается он не счетов-фактур, а записей в книге покупок и продаж.

Счета-фактуры могут иметь как бумажную форму, так и электронную. В первом случае документ зачастую уничтожается непосредственно. Использование электронного документооборота усложняет эту процедуру. Приказ Минфина №174н от 10-11-15 г. описывает порядок ЭДО счетов-фактур. Из него следует, что:

Заметим, что под аннулированием, с т.з. операций по НДС, понимается в первую очередь не физическое уничтожение документа, а лишение его легитимности, юридической силы. Следовательно, чтобы аннулировать СЧФ, достаточно:

Рассмотрим действия продавца и покупателя при аннулировании СЧФ более подробно. Следует учитывать, что действия бухгалтера при аннулировании в отчетном периоде и вне его будут разниться.

Действия продавца

Начинаются с уведомления покупателя письмом об аннулировании СЧФ. Указываются реквизиты документа, договор, на основании которого он был выписан, другие значимые для идентификации данные. В письме, как правило, содержится рекомендация контрагенту об исключении СЧФ из книги покупок.

Далее вносятся исправления в книгу продаж (пост. 1137 прил. 5):

В последнем случае без уточненной декларации по НДС обойтись не удастся – налицо занижение суммы реализации, а значит, и налога (ст. 81-1 НК РФ). Если этого не сделать, то последует письмо ФНС с требованием пояснений по данным декларации, после дачи которых все равно придется формировать декларацию уточненного характера.

Ситуация: организация А отгрузила продукцию организации В, а счет-фактуру на нее предъявила организации С. Ошибка выявлена до окончания квартала. В этом случае следует сделать «минусовую» запись в книге продаж по организации С (графы от 13а до19), а следом сделать запись о выставленном счете — фактуре контрагенту В.

Если квартал окончен, то неверный СЧФ контрагенту С вносят в доплист с отрицательным значением записи, и туда же вносятся данные по организации В (прил. 5 пост. 1137, ч. 2 п. 3). В указанном случае суммы по СЧФ равны и итогового занижения налога нет, однако информация по организациям будет разниться. Придется либо сдавать «уточненку», либо ждать письма налоговой и давать на него пояснения.

Действия покупателя

На основании полученной в письме информации и полученного исправленного счета-фактуры покупатель также вносит исправления в книгу покупок (пост. 1137 прил. 4):

В последнем случае покупатель также подает «уточненку» по НДС за период, в который произошла ошибка и аннулирование СЧФ (ст. 81-1 НК РФ).

Если говорить о ситуации, которая описана выше, существует вероятность, что чужой СЧФ уже внесен в базу данных организации С и его придется аннулировать. В текущем квартале это делается «минусовой» записью в книге покупок, а после его завершения – аналогично в доплистах к ней (прил. 4 пост. 1137, ч. 2 п. 4).

До подачи уточненной декларации следует уплатить разницу сумм налога, образованную неправомерным вычетом НДС, и пени.

На заметку. Дополнительные листы являются неотъемлемой частью книг покупок и продаж.

Бухгалтерский учет

Корректировочные записи делаются по тем же счетам и проводкам, на которых были отражены ошибочные операции. Применяется метод «красного сторно».

Рекомендуется составить на основании исправляющих записей в книгах и регистрах НУ бухгалтерскую справку пояснительного характера, с корреспонденцией счетов и суммами исправлений.

Выявленные ошибки, согласно ПБУ 22/10, исправляются в периоде обнаружения. Если ошибка произошла в истекшем периоде, исправления за указанный период в БУ вносить не следует, в отличие от НУ.

Если ошибка обнаружена в текущем году, записи делаются этим годом. Если прошлая ошибка обнаружена уже в новом году, исправления вносятся в периоде после обнаружения. Если же ошибка обнаружена в новом году за предыдущий период, до сдачи бухгалтерской отчетности, ее исправляют декабрем года, за который составляется отчетность.

Проводки при аннулировании стандартные:

Как правильно аннулировать счет-фактуру

Аннулированный и нулевой счет-фактура — в чем разница

Нулевой счет-фактуру могут выставить коммерсанты, если они не применяют НДС (например, упрощенцы), по просьбе контрагента. При этом обязанность по выставлению нулевых счетов-фактур Налоговым кодексом для них не предусмотрена.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

О правилах заполнения счета-фактуры рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Разница между нулевыми и аннулированными счетами-фактурами заключается в налоговых последствиях. Так, если регистрировать в книге покупок или продаж нулевой счет-фактуру, последствий для коммерсанта не будет. В случае же с аннулированным счетом-фактурой не всё так просто.

Зачем аннулировать счет-фактуру

Всем свойственно ошибаться, поэтому ошибки в работе иногда возникают. Рассеянный бухгалтер может выставить счет-фактуру в адрес не того покупателя или ошибиться в его реквизитах. В любом случае ошибки нужно исправлять, но не всегда это делается одним и тем же способом.

К примеру, исходный счет-фактура содержит информацию, не соответствующую действительности, и это требует корректировок. Сразу возникает вопрос: как аннулировать счет-фактуру и существуют ли иные способы исправлений?

Случаи, когда можно обойтись без аннулирования, хотя исходный счет-фактура требует корректировок, перечислены в п. 5.2 ст. 169 НК РФ. Это происходит, например, при изменении стоимости товаров (работ, услуг) в связи с корректировкой их цены или количества.

При этом не возникает вопросов по поводу того, как аннулировать счет-фактуру, так как изменение налоговых обязательств покупателя и продавца будет отражаться в книгах покупок и продаж на основании корректировочного счета-фактуры. Важно помнить, что он не заменяет исходный счет-фактуру, а лишь вносит в него корректировки, то есть существование корректировочного счета-фактуры возможно только совместно с первоначальным.

Случаев, когда приходится аннулировать первоначальный счет-фактуру, немного: если продавец выставил отгрузочный счет-фактуру ошибочно или допустил ошибки в реквизитах, значимых для вычета НДС — в обеих ситуациях какой-то из сторон потребуется аннулировать исходный счет-фактуру. Поговорим теперь о том, как это правильно сделать.

Как правильно аннулировать счет-фактуру продавцу

Рассмотрим пример: ООО «Ромашка» в августе выставило в адрес ООО «Василек» счет-фактуру на отгрузку и отразило его в книге продаж за 3-й квартал, а на следующий день выяснилось, что фактически товар отгрузили в адрес ООО «Колосок» и менеджер этой компании не сразу обнаружил ошибку в полученном счете-фактуре.

Это обстоятельство никак не повлияло на итоговую сумму налога в книге продаж ООО «Ромашка». Потребовалось лишь оформить для ООО «Колосок» и зарегистрировать в книге продаж новый счет-фактуру и аннулировать ошибочный.

Для этого данные ошибочно выставленного в адрес ООО «Василек» счета-фактуры бухгалтер ООО «Ромашка» еще раз отразил в книге продаж (гр. 13а-19) со знаком минус (п. 3 правил заполнения дополнительного листа книги продаж), а счет-фактуру в адрес ООО «Колосок» отразил в обычном порядке.

Порядок регистрации счетов-фактур и действия по заполнению книг продаж и книг покупок (а также дополнительных листов к ним) указаны в Правилах ведения книг покупок и книг продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС.

Если бы ошибочный счет-фактуру выявили после окончания третьего квартала, бухгалтеру ООО «Ромашка» пришлось бы оформить дополнительный лист книги продаж и в нем зарегистрировать ошибочно выставленный счет-фактуру (со знаком минус), затем отразить там же счет-фактуру в адрес ООО «Колосок» на эту же сумму (п. 3 правил заполнения книги продаж). При этом итоговые суммы реализации ООО «Ромашка» остались бы без изменений и необходимость в уточненной декларации не возникла (п. 1 ст. 81 НК РФ, п. 2 приложения 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@). Однако в рассматриваемой ситуации данные, представленные ООО «Ромашка» в приложении 9 к декларации по НДС за 3-й квартал, будут неверными и налоговые органы при обнаружении ошибки затребуют пояснения (п. 3 ст. 88 НК РФ). Предупредить запрос налоговиков можно, сформировав уточенную декларацию по НДС за 3-й квартал, добавив приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж».

Образец заполнения дополнительного листа книги продаж при аннулировании счета-фактуры вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Если бы бухгалтер ООО «Ромашка» забыл отразить в книге продаж выставленный в адрес ООО «Колосок» счет-фактуру, а счет-фактуру на имя ООО «Василек» успел аннулировать, пришлось бы подать уточненку, так как этим он занизил бы итоговую реализацию (п. 1 ст. 81 НК, п. 5 правил заполнения доплиста книги продаж, письмо ФНС от 05.11.2014 № ГД-4-3/22685@).

Аннулирование счета-фактуры покупателем

В рассмотренном примере для ООО «Василек» и ООО «Колосок» аннулирование ошибочного счета-фактуры дополнительных проблем не создало, т. к. никаких записей в книгу покупок на основании этого счета-фактуры не сделано. Однако ситуации бывают разные: предположим, ошибочный счет-фактура в адрес ООО «Василек» вместе с массой других счетов-фактур попал в бухгалтерию ООО «Колосок», после чего рассеянный бухгалтер ООО «Колосок», отражая полученные счета-фактуры в книге покупок, по ошибке занес суммы из всех счетов-фактур в книгу покупок. В результате налоговый вычет за 3 квартал оказался завышен, что было обнаружено уже после подачи декларации.

В этом случае аннулировать счет-фактуру и исправлять книгу покупок придется уже покупателю — ООО «Колосок». Для этого бухгалтеру необходимо оформить дополнительный лист к книге покупок за 3 квартал, в котором в гр. 15 и 16 показатели ошибочного счета-фактуры внести со знаком минус (п. 5 правил заполнения доплиста книги покупок). Затем нужно подать уточненку, предварительно доплатив налог и пени во избежание штрафа (п. 1 ст. 81 НК, п. 6 правил заполнения доплиста книги покупок).

Образец заполнения дополнительного листа книги покупок при аннулировании счета-фактуры вы также найдете в К+, получив пробный полный доступ к системе бесплатно.

Итоги

Если коммерсант отразил ошибочную информацию в книге покупок или продаж, ему понадобится аннулировать счет-фактуру и скорректировать записи в этих книгах. Действия в этом случае зависят от периода, в котором имел место счет-фактура, требующий аннулирования. Записи производятся в самих книгах или в дополнительных листах к ним. В любом случае данные в книге покупок и продаж (или доплистах) по аннулируемому счету-фактуре всегда приводятся со знаком «минус».

Как аннулировать в учете ошибочные счета-фактуры, если декларация по НДС уже сдана

Отчетность по НДС уже сдана, но вдруг вы обнаружили, что один из счетов-фактур на реализацию внесен дважды, а в полученном от поставщика бумажном счете-фактуре указана более поздняя дата, чем вы указали при вводе. Как удалить из информационной базы программы «1С:Бухгалтерия 8» ред. 3.0 ненужные счета-фактуры после окончания отчетной кампании? Ответ – в материале экспертов 1С.

Если после сдачи декларации налогоплательщик обнаружит, что в декларации какие-то сведения не были отражены (не полностью отражены) или выявит ошибки, то согласно пункту 1 статьи 81 НК РФ он:

Если обнаруженные ошибки или искажения относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

Это общее правило. Но налогоплательщик вправе провести пересчет налоговой базы и суммы налоговых обязательств и в периоде выявления ошибок.

Это возможно в двух случаях:

Но применяя эти нормы, нужно учитывать следующие особенности:

Аннулирование записи книги продаж

Если исправление в выставленный счет-фактуру вносится после окончания налогового периода, регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137). А согласно Правилам ведения книги покупок, утв. Постановлением № 1137, при получении исправленного счета-фактуры после окончания текущего налогового периода аннулирование записи по счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 4 Правил ведения книги покупок, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж и (или) книги покупок только с внесением исправлений в счета-фактуры, применение дополнительных листов книги покупок и (или) книги продаж предписывается в отношении любых изменений книги продажи и (или) книги покупок истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж, п. 6 Правил заполнения дополнительного листа книг покупок). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включаются соответственно приложение 1 к разделу 8 и (или) приложение 1 к разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Порядок внесения таких исправлений в программе «1С:Бухгалтерия 8» (ред. 3.0) разберем на примере.

Пример

Как отразить в учете оказанную услугу

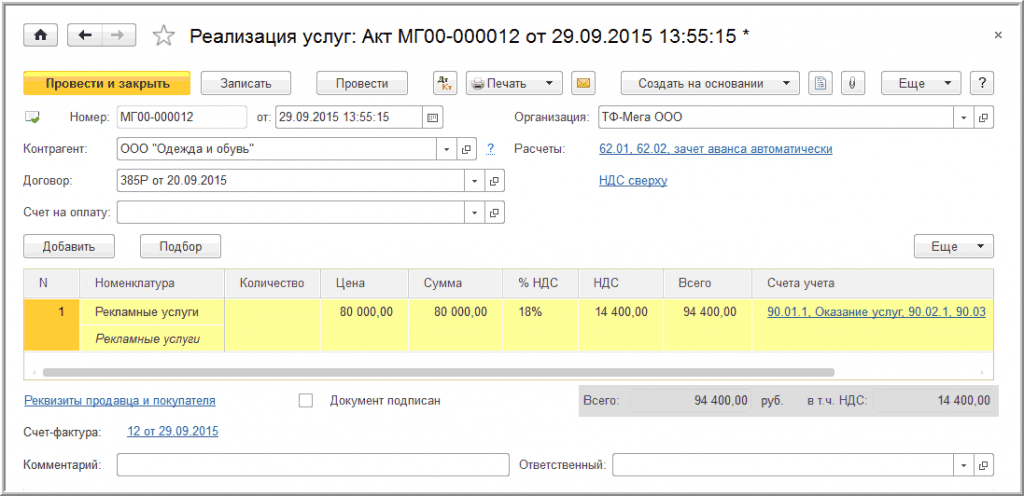

Оказание рекламной услуги покупателю ООО «Одежда и обувь» в программе «1С:Бухгалтерия 8» (ред. 3.0) регистрируется с помощью документа Реализация (акт, накладная) с видом операции Услуги (акт) (раздел Продажи, подраздел –> Продажи, гиперссылка Реализация (акты, накладные).

После проведения документа в регистр бухгалтерии вводятся следующие записи:

Дебет 62.01 Кредит 90.01.1

– на стоимость оказанной рекламной услуги;

Дебет 90.03 Кредит 68.02

– на сумму начисленного НДС.

В регистр НДС Продажи вводится запись с видом движения Приход для книги продаж, отражающая начисление НДС по ставке 18 %. Соответствующая запись о стоимости оказанной рекламной услуги вносится также в регистр Реализация услуг.

Создать счет-фактуру на оказанную рекламную услугу можно нажатием на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная). При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру (рис. 1).

В документе Счет-фактура выданный (раздел Продажи, подраздел Продажи, гиперссылка Счета-фактуры выданные), который можно открыть по гиперссылке, все поля заполняются автоматически на основании данных документа Реализация (акт, накладная).

С 01.01.2015 налогоплательщики, не являющиеся посредниками, действующими от своего имени (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, поэтому в документе Счет-фактура выданный в строке «Сумма:» указано, что суммы для регистрации в журнале учета («из них в журнале:») равны нулю.

В результате проведения документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур. Записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выданном счете-фактуре.

С помощью кнопки Печать документа учетной системы Счет-фактура выданный можно просмотреть форму счета-фактуры, а также распечатать его.

Выставленный при оказании рекламных услуг счет-фактура регистрируется в книге продаж за III квартал 2015 года — см. табл. 1.

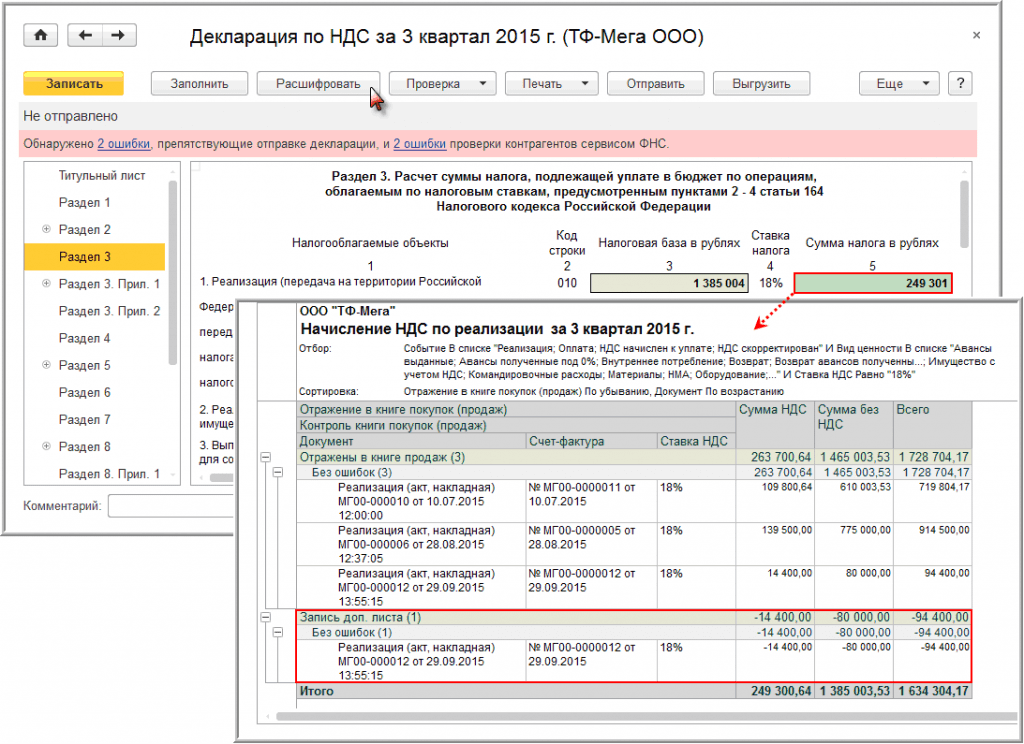

Облагаемая НДС операция по оказанию рекламных услуг отражается по строке 010 раздела 3 налоговой декларации по НДС за III квартал 2015 г. (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) (рис. 2).

Сведения из книги продаж отражаются в разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Бухгалтерский учет. Согласно пункту 5 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010)», утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Налоговый учет. При обнаружении в представленной налоговой декларации ошибок, не приводящих к занижению подлежащей уплате суммы налога, налогоплательщик вправе, но не обязан, представить в налоговый орган уточненную налоговую декларацию (п. 1 ст. 81 НК РФ).

В рассматриваемом примере была ошибочно отражена в учете облагаемая НДС операция по оказанию рекламных услуг, следовательно, обнаруженная ошибка привела к завышению налоговой базы по НДС в III квартале 2015 г. и, следовательно, суммы налога, подлежащей уплате в бюджет.

В соответствии с абзацем 2 пункта 1 статьи 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). В то же время если такие ошибки (искажения) привели к излишней уплате налога, то налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ). Однако норма, позволяющая произвести перерасчет налоговой базы в периоде обнаружения ошибки, т. е. в IV квартале 2015 года, в отношении НДС не применяется, так как постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен механизм ее реализации.

Согласно пункту 3 и абзацу 2 пункта 11 Правил ведения книги продаж, утв. Постановлением № 1137, при необходимости аннулирования записи в книге продаж после окончания текущего налогового периода используются дополнительные листы книги продаж за тот налоговый период, в котором был зарегистрирован счет-фактура. Несмотря на то, что данный порядок Постановление № 1137 соотносит с исправлениями книги продаж, вызванными внесением исправлений в счета-фактуры, возможность аннулирования ошибочных регистрационных записей подтверждается в разъяснениях ФНС России (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких листов используются для внесения изменений в декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж).

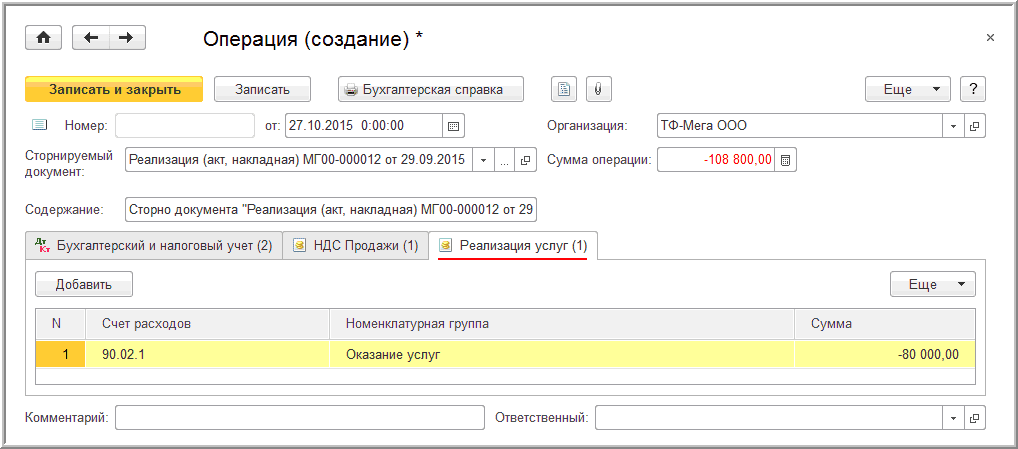

Исправление допущенной ошибки по отражению в бухгалтерском и налоговом учете не имевшего места факта хозяйственной жизни в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции, подраздел Бухгалтерский учет, гиперссылка Операции, введенные вручную).

В шапке документа указывается:

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующие сторнировочные бухгалтерские записи:

Дебет 62.01 Кредит 90.01.1

– на стоимость оказанных услуг;

Дебет 90.03 Кредит 68.02

– на сумму начисленного НДС.

Соответствующая сторнировочная учетная запись будет также отражена в регистре Реализация услуг (рис. 3, документ Операция).

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений:

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода оказания услуги, т. е. III квартала 2015 года, необходимо внести корректировку в записи регистра НДС Продажи:

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному счету-фактуре в дополнительный лист книги продаж за III квартал 2015 г. — см. табл. 2.

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС за III квартал 2015 г., следует иметь в виду, что в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации по НДС будет указан номер корректировки «1», и дата подписи «27.10.2015».

В разделе 3 уточненной налоговой декларации по строке 010 будут отражены уменьшенные налоговая база и сумма исчисленного налога (рис. 4).

Кроме того, в уточненной декларации появится дополнительно приложение 1 к разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Аннулирование записи книги покупок

При внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137). При получении исправленного счета-фактуры после окончания текущего налогового периода аннулирование записи по счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 4 Правил ведения книги покупок, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж и (или) книги покупок только с внесением исправлений в счета-фактуры, применение дополнительных листов книги покупок и (или) книги продаж предписывается в отношений любых изменений книги продажи и (или) книги покупок истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж, п. 6 Правил заполнения дополнительного листа книг покупок). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включаются соответственно приложение 1 к разделу 8 и (или) приложение 1 к разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).