как правильно подписать счет фактуру

Кто подписывает счет-фактуру (нюансы)?

Кем подписывается счет-фактура

Вопрос о том, кто подписывает счета-фактуры, продавец должен решать своевременно. Если эта функция в компании ни за кем не закреплена, может пострадать покупатель: неподписанный счет-фактура оставляет его без налогового вычета. Тот же результат ждет покупателя, если в полученном от продавца счете-фактуре будут стоять подписи неуполномоченных лиц.

Налоговый кодекс жестко не устанавливает, кто подписывает счета-фактуры, и не содержит запрета на то, чтобы счета-фактуры подписывали иные лица компании (менеджеры, финансовые специалисты и др.). Но фамилии и должности уполномоченных на подписание счетов-фактур сотрудников нужно отразить в приказе — тогда вопрос о том, кто подписывает счета-фактуры в данной компании, будет решен.

Счет-фактура может подписываться не только доверенными лицами организации или ИП, но и бухгалтером-специалистом или сотрудниками другой компании. Как правило, это происходит, когда ведение бухгалтерского учета, включая подписание счетов-фактур, передано этим лицам на основании договора на оказание бухгалтерских услуг. Для того чтобы бухгалтер-специалист или сотрудники бухгалтерской компании, работающие по договору, могли подписывать счета-фактуры, необходимо также либо оформить доверенность на них, либо составить отдельное приложение к договору с указанием лиц, которых стороны уполномачивают на подписание счетов-фактур.

Кем и как выставляется и подписывается электронный счет-фактура, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный демо-доступ к системе К+. Это бесплатно.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

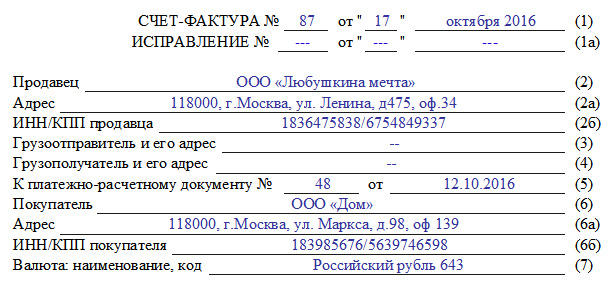

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Остановимся подробнее на том, как правильно оформить доверенность на подписание счетов-фактур.

Как составить доверенность на подписание счетов-фактур: образец

Расписываться на счетах-фактурах любой сотрудник компании не может, т. к. в п. 6 ст. 169 НК РФ говорится, что в этом документе должны присутствовать подписи руководителя и главбуха либо иных уполномоченных лиц. Что касается ИП, то он должен поставить подпись в счете-фактуре сам или поручить эту работу доверенному лицу.

В крупных компаниях со сложной структурой управления руководитель может делегировать часть полномочий своим заместителям, штатным работникам или даже сторонним лицам.

В компаниях с незначительным документооборотом счет-фактура подписывается, как правило, директором и главбухом; индивидуальному же предпринимателю эту обязанность часто приходится исполнять единолично. Но если он решит избавить себя от этого труда, ему необходимо будет предоставить право подписи счетов-фактур путем оформления полномочий документально через доверенность, удостоверенную нотариусом (письмо Минфина России от 25.04.2017 № 03-02-08/24718). В этом случае в счете-фактуре будут указаны реквизиты сразу двух документов — выданной доверенности и свидетельства о гос. регистрации ИП.

Бланки доверенности не относятся к строго нормативным документам, поэтому и не определены законодательно. Но образец доверенности можно составить и самим, ориентируясь на стандартные формы и тем самым определяя, кто подписывает счета-фактуры в отсутствие руководства.

Доверенность на подписание счетов фактур, ее образец вы можете посмотреть на нашем сайте.

На фирменном бланке

гор. ____________________ «___»____________ ___ г.

в лице _________________________________, действующего на основании ____________,

(Ф. И. О. руководителя, его должность)

настоящим уполномочивает ____________________________________________________

(Ф. И. О. и занимаемая должность)

паспорт: серия и № ________ выдан ___ ___ ______ кем _________________________,

зарегистрирован по адресу: ______________________

подписывать за директора (главного бухгалтера) счета-фактуры.

Доверенность выдана сроком на ______________ без права передоверия.

Подпись _________________________ ________________________ удостоверяю.

(Ф. И. О. доверенного лица) (подпись доверенного лица)

_______________________________ _________________ _______________

(должность руководителя) (подпись) (Ф. И. О.)

А по ссылке ниже вы можете скачать готовый образец:

Передача полномочия иным лицам, образец приказа на право подписи счетов-фактур

Рассмотрим пример. Директор ООО «Зеленый мир» Патрикеев Р. А. часто по служебной необходимости выезжает в загранкомандировки. За главбухом компании закреплена обязанность по контролю за ведением бухучета в региональных подразделениях, поэтому она тоже часто бывает в отъезде. В результате возник вопрос: кто подписывает счета-фактуры в их отсутствие?

Для решения вопроса в компании издали приказ «О предоставлении права подписи счетов-фактур» от 21.09.2017 № 167, после оформления которого вопрос «Кто подписывает счета-фактуры?» больше не поднимался. Таким образом, компания выполнила требования закона и избавила себя и своих покупателей от потенциальных претензий со стороны контролеров.

ВАЖНО! Перед написанием приказа о том, кто имеет право подписывать счета-фактуры, лучше открыть ГОСТ Р 6.30-2003 и ознакомиться с требованиями к оформлению организационно-распорядительной документации.

Образец приказа вы можете посмотреть и скачать на нашем сайте по ссылке ниже:

Надо ли подписывать счет-фактуру с двух сторон

При большом количестве информации, которую следует отразить в этом документе, может так случиться, что одной страницы будет недостаточно. НК РФ не содержит запрета на оформление счета-фактуры на нескольких листах.

Чтобы у получателя не возникло опасения насчет достоверности данных, рекомендуем переносить часть табличной формы на другой лист, чтобы это выглядело как продолжение предыдущего. Кроме того, составителю документа можно вменить в обязанность визирование каждой страницы счета-фактуры.

Для наглядности вся информация отражается на отдельных листах, скрепленных и пронумерованных. Можно отразить данные и на обороте, но это неудобно бухгалтерам, обрабатывающим прошитые в архив документы. Реквизиты, определяющие, кто подписывает счета-фактуры в организации («Руководитель организации» и «Главный бухгалтер»), указываются на последнем листе. Такое расположение подписей не является нарушением, если не разорвана сквозная нумерация.

Итоги

Вопрос о том, кто подписывает счета-фактуры, должен решаться своевременно. Если это делает руководитель (ИП) или главбух, дополнительных действий не нужно, если же подписи ставят иные лица, то необходимо закрепить их полномочия изданием соответствующего локального акта (приказа, распоряжения) или оформления доверенности.

Эти документы официально определят, кто подписывает счета-фактуры, и вашему контрагенту не придется спорить с проверяющими и отстаивать вычет в случае подписания счета-фактуры неуполномоченными лицами.

Счет-фактура с непредсказуемым прошлым и непонятным будущим

Применение вычета НДС позволяет компаниям существенно снизить свою налоговую нагрузку. Но для этого, помимо прочих условий, необходимо наличие правильно заполненного счета-фактуры, который компании получают от своих поставщиков и исполнителей. И если в одном из таких документов показатели будут внесены с ошибкой или какой-то реквизит не будет заполнен вовсе, то это грозит «снятием» вычета по результатам камеральной или выездной проверки.

Однако важно не только, как заполнен документ, но и как он подписан.

Подписывать счет-фактуру должен руководитель и главный бухгалтер предприятия либо иные лица, уполномоченные на то приказом по организации или доверенностью от имени организации. Об этом четко сказано в пункте 6 статьи 169 НК РФ.

Казалось бы, все достаточно четко и понятно. Но на деле все оказывается не так-то просто и налоговики нередко обращают внимание на «не такие» подписи. Если не развеять их подозрения, то отказ в вычете НДС гарантирован.

Итак, какие подписи таят в себе опасность?

Счет-фактура подписан факсимиле

Счет-фактура подписан факсимиле

В некоторых компаниях подписи на выставленных счетах-фактурах директор и главбух проставляют не лично, а путем факсимиле. Данный факт легко заметить путем обычного визуального осмотра, поэтому будьте уверены, что и налоговики такую подпись обнаружат без труда. И не замедлят «снять» вычет НДС по счетам-фактурам, подписанным подобным образом.

Здесь они будут руководствоваться позицией вышестоящего руководства, поскольку все письма ведомств (как налогового, так и финансового) разъясняют, что счета-фактуры, составленные с использованием факсимильной подписи, признаются составленными с нарушением установленного порядка и не могут являться основанием для принятия «входного» НДС к вычету.

Эта позиция содержится в письмах Минфина России от 17.08.2015 № 03-07-09/49478, от 01.06.2010 № 03-07-09/33, от 17.06.2009 № 03-07-09/31, ФНС России от 19.10.2005 № ММ-6-03/886, УФНС России по г. Москве от 07.10.2010 № 16-15/104968.

Кстати, если спор дойдет до суда, то не факт, что суд примет сторону налогоплательщика. Дело в том, что позицию налоговиков поддерживают и суды, в том числе Президиум ВАС РФ, о чем свидетельствует Постановление от 27.09.2011 № 4134/11. Конечно, встречаются и решения, вынесенные в пользу компаний, но таких примеров немного.

Поэтому если вы обнаружили у себя «входящие» счета-фактуры, подписанные факсимиле, то советуем договориться с поставщиком, чтобы все счета-фактуры в ваш адрес руководство подписывало собственноручно.

Не та расшифровка подписи

Не та расшифровка подписи

Руководитель и главный бухгалтер могут передать право подписи счетов-фактур другим лицам, например, заместителю руководителя (за руководителя), рядовому бухгалтеру (за главбуха). Либо одному лицу, которое может расписываться и за директора, и за главного бухгалтера. Кстати, последнее вполне законно и чиновники это подтверждают, что видно, например, из письма Минфина России от 21.10.2014 № 03-07-09/53005.

Свои подписи уполномоченные лица ставят в реквизитах «Руководитель организации или иное уполномоченное лицо (подпись)» и «Главный бухгалтер или иное уполномоченное лицо (подпись)». И часто в качестве расшифровки подписи в счетах-фактурах оставляют фамилию и инициалы руководителя и главного бухгалтера. Казалось бы, мелочь, но даже это может привести к отказу налоговой инспекции в вычете налога по таким счетам-фактурам.

Поэтому если из полученного счета-фактуры прослеживается, что расшифровка подписи явно не соответствует самой подписи, то это должно стать поводом для беспокойства. А если поставщик не соглашается привести свой документооборот в соответствие, то можно предложить ему проставлять необходимую расшифровку рядом с расшифровкой подписи гендира и главбуха. По крайней мере, чиновники не видят в этом никакого нарушения (письмо Минфина России от 14.10.2015 № 03-07-09/58937).

Кстати, если в расшифровке подписи фамилия подписавшего лица будет искажена незначительно (например, вместо «Германцева И.А.» указана «Германуева И.А.»), это не должно стать поводом для отказа в вычете (постановление ФАС Северо-Западного округа по делу № А52-1812/2012 от 12 ноября 2012 г.). А если и станет, то у компании есть все шансы оспорить действия налоговиков в суде.

Главбух отсутствует

Главбух отсутствует

Фирма может работать и без главного бухгалтера. В этом случае место, где расписывается главбух, остается пустым, либо за главбуха расписывается сам руководитель. Вызовет ли такой счет-фактура проблемы с вычетом НДС во время налоговой проверки?

Может вызвать. В письме Минфина РФ от 27.08.2014 г. № 03-07-09/42854 сказано, что подпись главного бухгалтера на счетах-фактурах, составленных на бумажном носителе, является обязательной. Причем в письме не поясняется, касается ли данное разъяснение абсолютно всех случаев или только тех, когда в штате фирмы есть должность главного бухгалтера. Поэтому налоговики на местах часто просто «снимают» вычет, обнаружив счета-фактуры, не подписанные главбухом, не разбираясь в причине отсутствия подписи.

Такой подход нельзя назвать бесспорным. Законодательство не содержит требования иметь в компании главбуха. Более того, в пункте 3 статьи 7 Закона о бухучете предусмотрено в некоторых случаях возложение руководителем на себя обязанности главного бухгалтера. Поэтому если в компании отсутствует главбух, то и отсутствие его подписи в счете-фактуре не будет нарушением.

Поэтому если ваши поставщики выдают вам счета-фактуры без подписи главбуха или счета-фактуры, в которых гендир расписывается и за себя, и за главного бухгалтера, то лучше поинтересоваться, чем это вызвано. Если главного бухгалтера в компании нет, а его функции выполняет руководитель, то запросите у контрагента соответствующие документы (например, приказ о возложении обязанностей главного бухгалтера на руководителя организации).

Подписание разными лицами

Подписание разными лицами

Очевидно, что экземпляры одного документа должны быть идентичны, на то они и экземпляры. Соответственно, и подписывать их должно одно и то же лицо (лица).

И если налоговая инспекция во время проверки (в т.ч. с запросом документов у контрагента проверяемого лица) обнаружит несоответствие подписей, то организации может грозить отказ в вычете НДС по таким счетам-фактурам.

По крайней мере, подобные споры можно встретить в судебной практике.

Отметим, что суд может встать и на сторону компании в подобном споре.

Например, в постановлении ФАС Московского округа от 19.09.2011 по делу № А40-119463/10-4-685 судьи отметили, что подписание экземпляров счетов-фактур разными лицами от имени продавца не является основанием для признания какого-либо экземпляра счета- фактуры недействительным и данное обстоятельство не свидетельствует о нарушении налогового законодательства. Так что в случае споров у компаний есть шансы отстоять свое право на вычет.

А если подписание экземпляров счета-фактуры вызвано технологическими особенностями организации-поставщика, то сами чиновники не видят в этом ничего предосудительного (письмо Минфина России от 27.06.2017 № 03-07-05/40316).

«Липовая» подпись

«Липовая» подпись

Если же все уже случилась и налоговая инспекция признала вычет незаконным, то при рассмотрении дела в суде сложно предвидеть исход спора, поскольку арбитражная практика противоречива. В любом случае покупателю следует запастись доказательствами, что при выборе контрагента он проявил должную осмотрительность. Напомним, что сервис «1СПАРК Риски» дает пользователям программ 1С возможность управлять налоговыми рисками и комплексно оценивать благонадежность контрагентов.

А не так давно само налоговое ведомство дало указания налоговым инспекциям на местах исключить формальные подходы при выявлении необоснованной налоговой выгоды (письма ФНС России от 12.05.2017 № АС-4-2/8872, от 23.03.2017 № ЕД-5-9/547). Например, не делать вывод о получении необоснованной налоговой выгоды только лишь на основании того, что документы, полученные от контрагента, были подписаны лицом, отрицающим их подписание и наличие у него полномочий руководителя.

Примечательно, что с 19 августа 2017 года данный подход закреплен и на законодательном уровне. Федеральный закон от 18.07.2017 № 163-ФЗ ввел в Налоговый кодекс РФ новую статью 54.1, которая устанавливает пределы законного получения налоговой выгоды. Если вкратце, то из нее следует, что если сделка реальна и ее целью не является создание налоговых схем, направленных на незаконное уменьшение налоговых обязательств, то на основании одного лишь подписания документов неустановленным или неуполномоченным лицом нельзя признать неправомерным уменьшение суммы налога.

И в заключение хотим сказать лишь одно – будьте бдительны и проверяйте счета-фактуры в момент их приема.

Как правильно заполнить счёт-фактуру

Счёт-фактура — важнейший документ, который необходим для обеих сторон торговых сделок. Предприниматели, постоянно выставляющие и получающие счета-фактуры, знают, как много зависит от правильного и корректного заполнения этого документа.

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.

Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

В каких случаях счёт-фактура не нужна

Есть ситуации, когда оформление счета-фактуры не является необходимым, а сделка подтверждается другими документами: счетом на оплату, накладными и др. Можно не озабочиваться счетом-фактурой, если:

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Правила корректировки

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя.

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

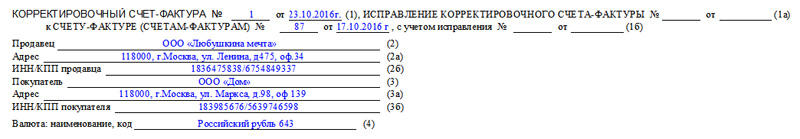

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

Все данные должны быть аналогичны регистрационным бумагам компаний.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения. Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).

Счет-фактура подписан факсимиле

Счет-фактура подписан факсимиле Не та расшифровка подписи

Не та расшифровка подписи Главбух отсутствует

Главбух отсутствует Подписание разными лицами

Подписание разными лицами «Липовая» подпись

«Липовая» подпись