как привязать карту втб к брокерскому счету

Как привязать карту втб к брокерскому счету

Стать владельцем акций крупных российских и иностранных компаний и зарабатывать на их росте — проще, чем вы думаете. Достаточно открыть брокерский счёт в интернет-банке ВТБ-Онлайн и уже через 2 минуты вы получите доступ к торгам на финансовых рынках.

Выберите раздел «Инвестиции» и нажмите на кнопку «Открыть брокерский счёт».

Если все данные верны, введите действующий адрес электронной почты и нажмите на кнопку «Всё верно».

Если вы хотите открыть ИИС, подтвердите, что у вас нет ИИС в другой компании или что он будет закрыт в течение 30 дней.

Изучите условия и документы на брокерское обслуживание.

Подтвердите присоединение к договорам (галочка) и нажмите на кнопку «Получить sms/push-код». Введите полученный код. Получите подтверждение о том, что операция выполнена успешно. Счёт будет открыт в течение 1-2 минут. Сразу после открытия счёта вы получите уведомление по смс и электронной почте.

Как я открывал брокерский счет в ВТБ

Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

Заключаем брокерское обслуживание с ВТБ: блуждания новичка

Данная вводная статья поможет далёким от инвестиций людям (таким как я) сделать первый шаг на пути к приумножению богатства. Кто читал умные финансовые книги, наверняка слышал об активах и пассивах.

Недвижимость — отличный актив когда он приносит деньги. Только вот построить небольшой торговый центр — весьма накладно. Чтобы «накладно» превратить в «возможно», потребуется взрастить капитал, способный постоянно приносить новые деньги. А для этого простого банковского вклада недостаточно — слишком низкий процент, не успевает за инфляцией.

Так что же остаётся делать? Заниматься тем, что делают матёрые инвесторы — вкладываться в ценные бумаги.

Все знают, где ценные бумаги обитают — на биржах. Только вот биржи настолько большие, что им не интересно иметь дела с простыми людишками. Тут-то на помощь и приходят брокеры, задача которых быть посредником между крупной биржей и маленьким человечком.

Таким образом, первое, что следует сделать начинающему инвестору с небольшой суммой денег — найти хорошего брокера. А их очень много, и все хорошие, просто замечательные (можете сами на сайтах этих компаний почитать).

После неудачного опыта работы с Финам, который стоил мне 1025 рублей, очередная попытка «войти в дело» была отложена более, чем на год. Данный брокер привлёк, прежде всего, возможностью заключить услуги не выходя из дома. Учётная запись на ГосУслугах у всех же есть, правда? Ну да ладно, не свезло.

Следующий шаг пришёлся на апрель 2019. Наконец-то отпинал свою волю ногами, собрался и сгонял в соседний город. Зачем? А чтобы заключить соглашение на брокерское обслуживание с ВТБ! Удивительное дело, но про эту возможность слышал, кажется, чуть ли не 10 лет назад. Как говорится, лучше поздно…

И вот теперь постараюсь поведать, через что придётся пройти начинающему инвестору, если он решит избрать последнюю (на данный момент) часть моего пути.

Огромную благодарность выражаю Денису. Именно с наших бесед у меня возникали подвижку в сторону инвестирования, и этот раз не стал исключением. Если Вам помогла изложенная на этой странице информация, не сочтите за невозможный труд зайти на сайт этого замечательного человека — paz.su — и оставить комментарий под какой-либо статьёй.

Представим, что наступил тот момент, когда Вы решились съездить в офис ВТБ и заключить пачку договоров. Давайте разбираться, что и как нужно делать.

Выбор правильного офиса ВТБ

Так получилось, что ВТБ ВТБ рознь. Далеко не все офисы позволят осуществить задуманное. Поэтому переходим на эту страницу и ищем ближайший или наиболее удобный офис. Сразу учитывайте, что минимум туда придётся сгонять пару раз. Максимум, естественно, может быть любым.

А дальнейшее повествование исходит от моего имени.

Что удивило, денег за все процедуры с меня не взяли. Вообще. Но, на всякий случай, у меня с собой была 1000 рублей и карта Сбера, с которой можно было снять наличку.

Заключение договора брокерского обслуживания

И вот, я уже в банке. Пока тыкал табло электронной очереди в поисках требуемого пункта, привлёк внимание офис-менеджера, или как там правильно называется должность «встречающего», консультант в зале? Услышав слово «брокерское» меня сразу послали… пардон, направили в конец зала, где располагались полузакрытые (вип?) кабинки.

Выслушав, чего я, собственно, здесь делаю, меня перенаправили к «специалисту для обывателей» открывать счёт и получить неименную пластиковую карту.

Итогом похода стало подписанное заявление на предоставление комплексного обслуживания, в рамках которого мне:

— Открыли Мастер-счёт в рублях.

— Выдали неименную мультикарту, пакет «Базовый».

— Предоставили доступ к ВТБ-Онлайн.

Скорее всего, в начале этого этапа можно было попросить открыть счета в других валютах, но это не точно.

Кипа документов с собой — пора возвращаться в «вип-кабинку». Снова изъявляю желание сделаться клиентом брокера ВТБ.

Мне предлагают оформить всё через ВТБ-Онлайн, на что отвечают категорическим отказом — в таком случае, дивиденды возвращаются на брокерский счёт, что не совсем удобно. После этого специалист приступает к долгой и кропотливой работе, в процессе которой просит сообщить ИНН (1 раз) и пароль из СМС (1 раз).

В конечном итоге, на чтение и подпись выдаётся ворох документов:

— Анкета клиента — физического лица для Клиентов Брокера.

— Заявление на обслуживание на финансовых рынках.

— Заявление для Клиентов Брокера, где галочками отмечены намерение заключить Депозитарный договор и прошение об открытии и обслуживании счета Депо.

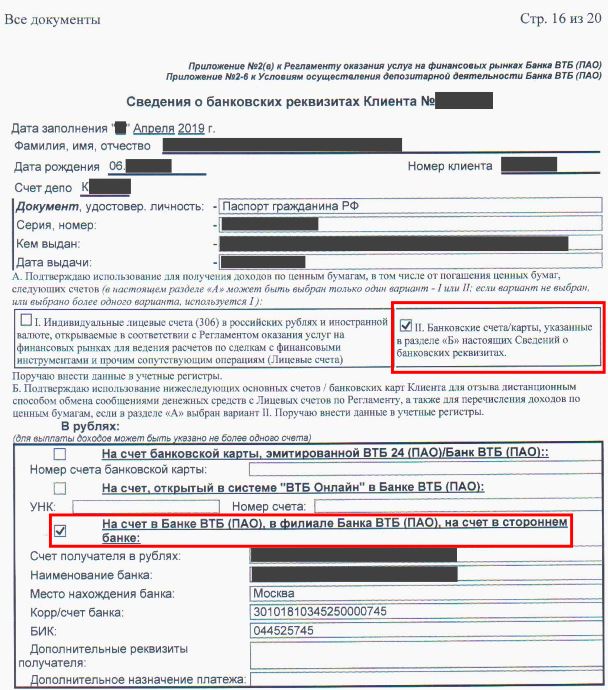

— Сведения о банковских реквизитах Клиента. Вот здесь, видимо, и есть основной затык, который нельзя побороть в ВТБ-Онлайн. Данные галочки должны (в теории) отвечать за то, чтобы доход по ценным бумагам переводился на Мастер-счет (408xxxxxxxxxxxxxxxxx):

— Уведомление о возможных рисках при предложении финансовых услуг для граждан.

Так же выдали Извещение, в котором указаны открытые индивидуальные лицевые (брокерские) счета:

306xxxxxxxxxxxxxxxxx

по основным валютам: рубль, доллар, евро, франк, фунт. Ниже будут реквизиты для перевода денежных средств с целью зачисления на Лицевой (брокерский) счет.

На этой же странице указан номер Соглашения (понадобится позже) о предоставлении услуг на финансовых рынках.

И самое главное — пластиковая карта с реквизитами доступа. Именно связка Логин/Пароль, находящиеся под защитным слоем, даст возможность авторизоваться в программе OLB4 и на olb.ru — сайте брокера.

Большее за первый визит не сделать. Прощаюсь и прежде, чем ехать домой, активирую карту. Делается это её засовыванием в банкомат, вводом пина и запросом баланса. Теперь ВТБ-Онлайн должен быть разблокирован.

Здесь мои ощущения от визита заканчиваются, снова перехожу на деловой язык.

Установка программ OLB4 и QUIK, генерация ключей

Начинается нудная часть, которую необходимо делать самому. Но для начала дожидаемся СМС и писем о подключении и активации всего необходимого. Это занимает 1.5-2 рабочих дня. Мне пришло 3 письма-уведомления: об исполнении поручения на Брокерское соглашение, об открытии брокерского счёта и об открытии счёта Депо.

Теперь можно приступать к созданию электронной подписи в OLB и пары ключей (публичный и секретный, они же открытый и закрытый соответственно) в QUIK.

Установка и активация OLB4

Установка и активация QUIK

Второй визит в офис

На этом этапе нужно подписать заявление о регистрации публичного ключа и использовании электронной подписи (ЭП). В моём случае ещё требовалось открыть дополнительные банковские счета (мастер-счета) в валютах, отличных от рубля, и привязать их к соответствующим брокерским счетам.

В банке говорим, что хотим подписать заявления на электронную подпись и регистрацию цифрового ключа. Результатом этого будет очередная кипа бумаг.

По электронной подписи:

— Заявление о присоединении к Правилам использования электронной подписи.

— Заявление о регистрации ключа проверки ЭП и присоединении к Правилам использования ключей ЭП при обслуживании

— Извещение-соглашение о предоставлении услуг на финансовых рынках.

По регистрации ключа:

— Заявление о регистрации публичного ключа.

В случае, если валюты, отличные от рубля не интересуют, можно направляться в сторону дома. Иначе — придётся ещё немного помучиться.

Говорим специалисту, что хотим написать заявление на открытие и привязку банковского счета в разных валютах.

Сначала мне заявили, что могут открыть счета только в долларах и евро. В ходе общения специалиста с коллегами был-таки найден выход: обычные счета начинаются с цифр 306, а нужны те, что начинаются с 408. И, судя по всему, доступных счетов значительно больше.

Результатом моей просьбы стали 4 заявления:

— Открытие мастер-счета в валюте, доллар США.

— Открытие мастер-счета в валюте, евро.

— Открытие банковского (текущего) счета, Английский фунт стерлинг.

— Открытие банковского (текущего) счета, Швейцарский франк.

Не знаю, насколько это всё правильно, в случае проблем просто сгоняю в банк ещё раз.

Осталось привязать данные счета к брокерским. Снова идём в «вип-кабинку» привязать счета к брокерскому соглашению. И снова понадобится сообщить код из СМС, поэтому не забываем телефон! Результат:

— Анкета клиента — физического лица для Клиентов Брокера. Не знаю, для чего она нужно повторно (в первый визит подобная была), но она есть.

— Сведения о банковских реквизитах Клиента. Подобная была и в первый раз, но сейчас добавились страницы с остальными валютами и галочками «Используется для выплаты доходов по ценным бумагам».

Теперь точно можно ехать домой.

Ждём ещё 1-2 дня. Должны прийти письма об активации сертификата ключа ЭП, исполнение поручения на подключение Quik, уведомление об исполнении поручения на изменение анкетных данных

Пришла пора получить выпущенный банком сертификат. Для этого запускаем программу OLB4, открываем следующую страницу файла e-signGuideOLB.pdf (вспомните, мы остановились на странице 5, где предлагалось проследовать в банк), а именно: в левом меню жмём пункт Общие, дважды кликаем на Электронная подпись и в открывшемся окне нажимаем кнопку Получить выпущенный сертификат.

После этого можно подавать заявки на покупку акций и облигаций.

Но прежде требуется пополнить счёт. Это делается через ВТБ-Онлайн. Заходим, наводим мыша на рисунок карты, дожидаемся её разворота и жмём Пополнить. Вводим нужную сумму, ну и далее стандартная оплата.

После показывается сообщение, что средства поступят в течение 3-ёх дней. У меня это произошло менее, чем через час (вытягивал с карты Сбера).

Последним пунктом пополняем брокерский счёт. Делаем аналогично, только счёт списания может быть лишь нашим мастер (текущим) счётом, который мы пополнили чуть ранее с карты другого банка. Отправляем средства на Основной рынок, после чего потребуется некоторое время на осуществление операции.

Ну а дальше, собственно, закупаемся облигациями и стрижём купоны! Но это как повезёт.

Как открыть брокерский счет в ВТБ

В данной статье речь пойдет о процедуре открытия брокерского счета ВТБ, будут представлены пошаговые инструкции, условия обслуживания, тарифы, а также преимущества и недостатки выбора ВТБ в качестве посредника по брокерству. После прочтения этого материала каждый получит детальный расклад по данному процессу и сможет определиться относительно того, стоит ли пользоваться данной услугой.

Услуга предоставляет возможность любому гражданину, который имеет свободные сбережения, заниматься инвестированием. По факту, такой аккаунт является своеобразным электронным кошельком, где будут находиться средства для инвестиций и купленные активы.

После оформления данного продукта станут доступны торговые площадки ряда рынков. Кроме того, функционирует Школа Инвестора для начинающих трейдеров.

В зависимости от интересов каждого клиента робот-советник и рекомендации аналитиков помогут выбрать объект для инвестиций. Для состоятельных клиентов банк предлагает также услуги персонального совета по приобретению еврооблигаций. В 2018 и 2019 году ВТБ был признан брокерской компанией года по версии конкурса «Элита фондового рынка».

Условия для открытия брокерского счёта

Для оформления брокерского аккаунта необходимо иметь гражданство РФ, быть старше 18 лет и платить налоги в России, имея статус налогового резидента государства. Постоянная регистрация является обязательной. Для иностранных граждан оформление потребует расширенный пакет документов (въездная виза, миграционная карта, вид на жительство, нотариально заверенный перевод документов на русский язык и прочее) и осуществляется исключительно в банковских отделениях ВТБ, оказывающих соответствующие инвестиционные услуги.

Способы открытия брокерского счета

В настоящее время существуют три способа. Ниже представлен подробный пошаговый алгоритм действий для каждого из имеющихся вариантов.

Через ВТБ онлайн для клиентов банка

Такой способ подойдет той категории граждан, которые в настоящее время уже являются клиентами ВТБ. Нужно совершить ряд последовательных действий.

Переход на сайт банка

На главной странице банка нажать на кнопку «Инвестиции» на верхней панели, а на новой – кликнуть «Открыть онлайн», выделенную на красном фоне.

Вход в личный кабинет

Откроется форма для ввода номера карты или логина в системе ВТБ-Онлайн. После внесения данных нажать «Далее».

Заполнение персональных данных

Процесс подачи заявки состоит из трех этапов, на первом из которых необходимо ввести личные данные (фамилия, имя, отчество, дата рождения, контактный телефон и адрес электронной почты). По окончании заполнения нажать на кнопку «Все верно», выделенную на синем фоне.

Выбор опции открытия ИИС

На следующем шаге предлагается дополнительно открыть ИИС. Сделав выбор, кликнуть «Продолжить» на синем фоне.

Выбор тарифа и подписание заявления

Подробно ознакомившись с представленными данными о создаваемом аккаунте и подписав заявление, запрашивается код подтверждения, нажав на кнопку «Получить SMS/Push код» в нижней правой части экрана. Оформление завершено. Аккаунт будет создан в течение 5 минут. Банк дополнительно известит о создании брокерского продукта.

Для тех кто еще не является клиентом банка

В такой ситуации будущим инвесторам нужно установить приложение «Мои Инвестиции».

Переход в приложение

На первой появившейся странице экрана, сразу кликнуть «Открыть брокерский счет».

Выбор метода оформления

Затем будет предложено перейти в ВТБ-Онлайн, но поскольку обратившийся еще не является клиентом этой кредитной организации, то необходимо выбрать нижнюю опцию на голубом фоне «Открыть счет онлайн».

Непосредственное открытие

Затем специальный робот-советник проведет клиента по всей процедуре оформления брокерского договора. Для старта процесса нажать «Начать». В ходе этой процедуры предстоит ввести персональные и паспортные данные (также ИНН или СНИЛС), а после этого подтвердить операцию при помощи пароля из СМС-уведомления. Аккаунт будет одобрен и открыт в течение 10-15 минут. Дополнительно банк выпустит дебетовую карту, куда будет выплачиваться доход от инвестиционных сделок. Подача заявки завершена.

В офисе банка

Допускается хранение средств в рублях, евро, американских долларах, швейцарских франках, фунтах стерлингов и китайских юанях. Комиссий за открытие брокерского счета не существует. По результату создания аккаунта, клиент получит подтверждающее этот факт СМС-уведомление с присвоенным номером соглашения.

Тарифы

На выбор предоставляется семь тарифов различных категорий.

Как пополнить

В целях зачисления средств требуется совершить несколько последовательных действий. Имеется ряд способов для этого, изучим детально каждый из них.

Через ВТБ-Онлайн

Выполнение входа

Первый шаг подразумевает авторизацию в приложении.

Выбор счета

Выбрать аккаунт, на который необходимо зачислить средства. Далее нажать «Пополнить». Зачисление происходит моментально без комиссии.

Непосредственное пополнение счета

Затем нужно ввести сумму перевода в рублях, выбрать площадку, номер субпозиции, на которую направляются деньги и счет списания. После заполнения мини-анкеты нужно кликнуть «Продолжить», выделенную на синем фоне.

С банковской карты другого банка

Оставшись в «Мои инвестиции» в категории «Действия» обозначить размер перевода, после чего появится специальная форма, куда необходимо вписать номер карты, с которой осуществляется транзакция. Средства будут переведены моментально. Максимальная сумма— 100 000 ₽ ежемесячно. На размер комиссии влияет сумма перевода:

По реквизитам со счета другого банка

В данном случае потребуется указать реквизиты брокерского счета в ВТБ. Средства будут зачислены в ходе одного рабочего дня. Комиссии ВТБ на подобную операцию нет.

Плюсы и минусы

Рассмотрим преимущества и недостатки выбора ВТБ в качестве фондового брокера.

| Преимущества | Недостатки |

| Уникальные инструменты (однодневные облигации ВТБ и IPO / SPO акций) | Невозможность перехода на новый тариф «Мой онлайн» прежним клиентам |

| Опция приобретения ОФЗ-н | «Мой онлайн» позволяет спекулировать исключительно через мобильное приложение |

| Налоговые льготы при получении дивидендов от американских акций | Высокая депозитарная комиссия на основных тарифах |

| Приобретение иностранных валют в формате «1 лот = 1 единица» | Лимитированный набор фондов |

| Выведение купонов и дивидендов на отдельный расчетный счет | Для торгов доступен только один терминал (QUIK) |

| Удобное мобильное приложение | Маржинальная торговля подключается по умолчанию, что может оказаться неудобным для начинающих трейдеров, которым приходится рассчитывать размер позиции вручную |

| Большая бесплатная программа обучения торговле на фондовом рынке |

Часто задаваемые вопросы

Можно ли открыть счёт онлайн?

Да, это возможно через официальный сайт банка или мобильное приложение (интернет-банк).

Сколько по времени открывается брокерский счет?

По завершении заполнения заявления-анкеты счёт будет открыт в течение 1-2 минут. Сразу после открытия счёта клиент получит СМС-уведомление и email-письмо.

Нужно ли платить за открытие брокерского счёта?

Такая плата отсутствует.

Где посмотреть выбранный тариф?

Выбранный тариф можно найти в личном кабинете брокера онлайн, или в банковском отделении, задав соответствующий вопрос специалисту.

Я хочу открыть несколько счетов, это возможно?

Нет, в моменте можно иметь один брокерский счет, один ИИС и еще 9 субсчетов.