как проверить декларацию по ндс по контрольным соотношениям

Проверка декларации по НДС в 2021 году

Зачем проверять декларацию по НДС

Сейчас бухгалтерские программы заполняют декларацию автоматически на основании внесенных данных. Но отправлять в инспекцию непроверенную декларацию не стоит.

Предварительная проверка декларации поможет избежать переплаты или неуплаты НДС, и спасет от необходимости сдавать уточненные декларации.

Проверка декларации по НДС по счетам бухгалтерского учета

В первую очередь декларацию проверяют по счетам бухгалтерского учета. Для этого формируют оборотно-сальдовые ведомости и проводят анализ по следующим счетам:

Проверяем счет 19

Начинаем с анализа проводок Дт 68.02 Кт 19. Сумма по этим проводкам — это сумма НДС, предъявленная к вычету. В декларации это число должно отражаться в строке 120 Раздела 3.

Проверяем счет 76

Анализируем проводки Дт 76.АВ Кт 68.02. Здесь мы видим НДС, исчисленный с полученных авансов от покупателей. Сумма по дебету 76.АВ попадает в строку 070 Раздела 3 декларации. Кроме того, есть еще проводки Дт 68.02 Кт 76.АВ. Это сумма НДС с зачтенных авансов от покупателей. Кредитовый оборот 76.АВ должен попасть в строку 170 Раздела 3.

Проверяем счет 90.03

Смотрим проводки Дт 90.03 Кт 68.02. Это сумма НДС, начисленная с реализации. Данные проводки смотрите в разрезе применяемых ставок по НДС. Если вы используете только ставку 20 %, эту сумму вы увидите в строке 010 Раздела 3 Декларации по НДС.

Проверяем счет 62

Информация по счету 62 должна соотноситься с оборотами по другим счетам и соответствующим строками в декларации. Чтобы проверить соотношение, воспользуйтесь формулами:

Проверяем счет 60

По этому счету проверьте лишь одно соотношение:

Кт 60 * 20/120 = Дт 19.03, что в свою очередь должно быть равно строке 120 Раздела 3.

Проверяем счет 68.02

Сравниваем дебетовые и кредитовые обороты счета 68.02. Остаток по кредиту — это сумма налога к уплате. Она фигурирует в строке 200 Раздела 3. Остаток по дебету — это НДС к возмещению. Его отражают в строке 210 Раздела 3.

Проверяем проведение всех документов покупок и продаж

Проверить, что проведены все документы реализаций и покупок. Если не будет хватать документов продаж, вы занизите сумму налога к уплате в декларации. Если не будут проведены документы покупок, вы не заявите часть НДС к вычету.

Проверка Декларации по НДС по контрольным соотношениям

При проверке декларации инспектор руководствуется контрольными соотношениями. Любой налогоплательщик может узнать эти соотношения в Письме ФНС № ГД-4-3/4550@ от 23.03.2015 года с изменениями, утвержденными письмами ФНС № СД-4-3/4921@ от 19.03.2019 года и № СД-4-3/2460@ от 13.02.2020 года.

В письме указано, какая статья нарушается при несоблюдении соотношения, и какие меры предпримут налоговые органы.

Приведенные в письме формулы нужны для сверки показателей как внутри и между разделами 1-7 Декларации, так и в увязке с информацией из разделов 8-12. Вот некоторые из них:

На практике бухгалтеры не сверяют контрольные соотношения вручную. Все это делает учетная программа, в которой они ведут бухгалтерский учет. Иногда проверку может выполнять сервис, через который декларацию подают в налоговую.

С 1 июля 2021 года в НК РФ добавили список оснований, при которых налоговики могут аннулировать отчетность компании, то есть посчитать ее непредставленной. В частности это касается декларации по НДС, если в ней нарушены контрольные соотношения из приказа ФНС от 25.05.2021 № ЕД-7-15-/519@. Этот перечень контрольных соотношений включает те, что уже были утверждены письмом ФНС от 23 марта 2015 года, однако раньше при их нарушении отчет не отказывались принимать. Например, для признания декларации представленной важно, чтобы сумма НДС к уплате была равна разнице между начисленным налогом и суммой вычета, а сумма НДС по входящим счетам-фактурам не отличалась от итоговой величины в книге покупок.

Проверка корректности заполнения счетов-фактур

Кроме проверки контрольных соотношений и информации на счетах бухучета, обратите внимание на корректность фактур. Если этот документ заполнить с нарушениями, принять НДС к вычету будет нельзя. Правила ведения документов, применяемых при расчете НДС, закреплены в Постановлении Правительства РФ № 1137 от 26.12.2011 года.

В первую очередь посмотрите корректность заполнения ИНН и КПП продавца. Для этого разработан официальный сервис ФНС. Если сервис укажет, что ИНН и КПП отсутствуют в базе, запросите у контрагента верную информацию.

Сверьте реквизиты выданных и выставленных счетов-фактур. При проверке налоговая соотносит ваши Разделы 8 и 9 Декларации по НДС с соответствующими разделами деклараций ваших покупателей и поставщиков. Если получится так, что вы указали у себя счет-фактуру от поставщика, а он у себя ее не зарегистрировал, налоговая потребует разъяснений или уточненной декларации. Эту функцию выполняет автоматизированная система АСК НДС-3. Поэтому отличие даже в одной цифре или букве в номере счета-фактуры приведет к тому, что система не найдет фактуру у покупателя или поставщика.

Сверка с налоговой по НДС

После сдачи декларации и уплаты налога сверьтесь с инспекцией. Для этого запросите у налоговой акт сверки или справку о состоянии расчетов с бюджетом. Документы готовят до 5 рабочих дней.

В акте вы увидите, совпадают ли ваши расчеты по НДС с информацией ФНС. Если все верно, акт можно подписать и передать в инспекцию. Если нет — подпишите акт с отметкой «подписано с разногласиями». После этого налоговая попросит предоставить доказательства, подтверждающие правильность ваших расчетов.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. При заполнении декларации по НДС наша программа автоматически проверяет все контрольные соотношения. А строки отчета заполняются в соответствии со счетами бухгалтерского учета. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Декларация по НДС в 1С: проверяем на наличие ошибок

В сегодняшней статье мы познакомим вас с базовыми приёмами проверки декларации по НДС в 1С на наличие ошибок. Конечно, процесс проверки зависит от многих индивидуальных показателей, которые присущи деятельности конкретной организации. Однако, базовые принципы остаются неизменными для любого предприятия. Сегодня пошаговую инструкцию мы проиллюстрируем на примере 1С:Бухгалтерия 8 и будем сверять декларацию с данными по счёту 68.02.

1. Создаем “Анализ счета”

2. Сверка “Анализа счета” с декларацией по НДС

В разделе 3 декларации в строчке 010 вы можете увидеть суммы налоговой базы и налога, который был исчислен при реализации товаров и услуг по ставке 18%. В указанном примере организация осуществляло реализацию только по этой ставке, следовательно сумма в строчке 010, как правило, совпадает с оборотом счёта 68.02 и счёта 90.03.

3. Налоговые вычеты

Теперь начнём с вами сверять налоговые вычеты. Сумма НДС, которая была предъявлена в примере, вы можете увидеть на счёте 68.02 в корреспонденции с 19 счетов. А в декларации вы увидите её в строчке 120.

Что касается суммы НДС с зачтённых авансов от покупателей, то её вы увидите в колонке “Дебет” в корреспонденции со счётом 76.АВ и в строчке 170 раздела 3 декларации по НДС.

4. Дебет со счётом 76.АВ

Теперь обратите внимание на “Дебет” в корреспонденции со счётом 76.АВ. Там вы увидите сумму налога с зачётнных авансов от покупателей. Эту же сумму вы увидите строчке 170 раздела 3 декларации по НДС.

Как налоговики будут проверять декларации по НДС с июля 2021 года

Уже в июле при проверке деклараций по НДС за II квартал 2021 года инспекторы станут применять новые контрольные соотношения. И в случае их невыполнения признают, что отчетность не сдана. Что это за соотношения? Какие показатели анализируются? Что с чем сравнивается? Давайте разбираться.

Вводная информация

С июля 2021 года в Налоговом кодексе появится список оснований, по которым инспекторы могут объявить, что отчетность не сдана (новый п. 4.1 ст. 80 НК РФ). Перечень закрыт, и один его пункт посвящен декларации по НДС. Если в декларации, сданной после 1 июля 2021 года, не будут выполнены контрольные соотношения, то налоговики признают такой отчет непредставленным (подробнее о последствиях см. « По каким основаниям налоговики не примут отчетность, сданную после 1 июля »).

Указанные контрольные соотношения перечислены в приказе ФНС от 25.05.21 № ЕД-7-15-/519@ (см. « Появились контрольные соотношения для проверки деклараций по НДС, сданных после 1 июля »). Разберемся, в чем суть каждого из них.

1. Сумма «к уплате» должна равняться разнице между начисленным НДС и вычетом

Данное условие обязательно только для тех, у кого по итогам квартала начисленный налог больше или равен вычету. Как это проверить? Сравнить две цифры из раздела 3 декларации по НДС:

Если первая цифра больше или равна второй, то необходимо выполнения равенства:

показатель из строки 200 раздела 3

показатель из строки 118 раздела 3

показатель из строки 190 раздела 3

2. Величина «к уплате» должна равняться разнице между начисленным НДС и налогом «к возмещению»

Это контрольное соотношение будет соблюдаться лишь в том случае, если в декларации итоговая величина «к уплате» больше или равна итоговой величине «к возмещению». Чтобы это проверить, нужно сравнить две цифры:

— сумму показателей: из строки 200 раздела 3; из строки 130 раздела 4; из строки 160 раздела 6;

— сумму показателей: из строки 210 раздела 3; из строки 120 раздела 4; из строки 080 раздела 5; из строки 090 раздела 5; из строки 170 раздела 6.

Если разность первой и второй цифр не меньше нуля, должно выполняться равенство:

показатель из строки 040 раздела 1

из строки 200 раздела 3;

из строки 130 раздела 4;

из строки 160 раздела 6

из строки 210 раздела 3;

из строки 120 раздела 4;

из строки 080 раздела 5;

из строки 090 раздела 5;

из строки 170 раздела 6

3. Начисленный налог должен равняться НДС, отраженному в книге продаж и дополнительных листах к ней

Это правило действует для всех, кто сдал декларацию по налогу на добавленную стоимость. Суть в том, чтобы НДС к начислению соответствовал итоговым показателям начисленного налога по книге продаж (отражаются в разделе 9 декларации) и доплистам к ней (отражаются в приложении № 1 к разделу 9).

Контрольное соотношение выполняется с учетом округления. Оно выглядит следующим образом:

из строки 060 раздела 2 (итог по всем листам);

из строки 118 раздела 3;

из строки 050 раздела 4;

из строки 080 раздела 4;

из строки 050 раздела 6;

из строки 130 раздела 6

сумма показателей из раздела 9:

сумма показателей из приложения № 1 к разделу 9:

сумма показателей из приложения № 1 к разделу 9:

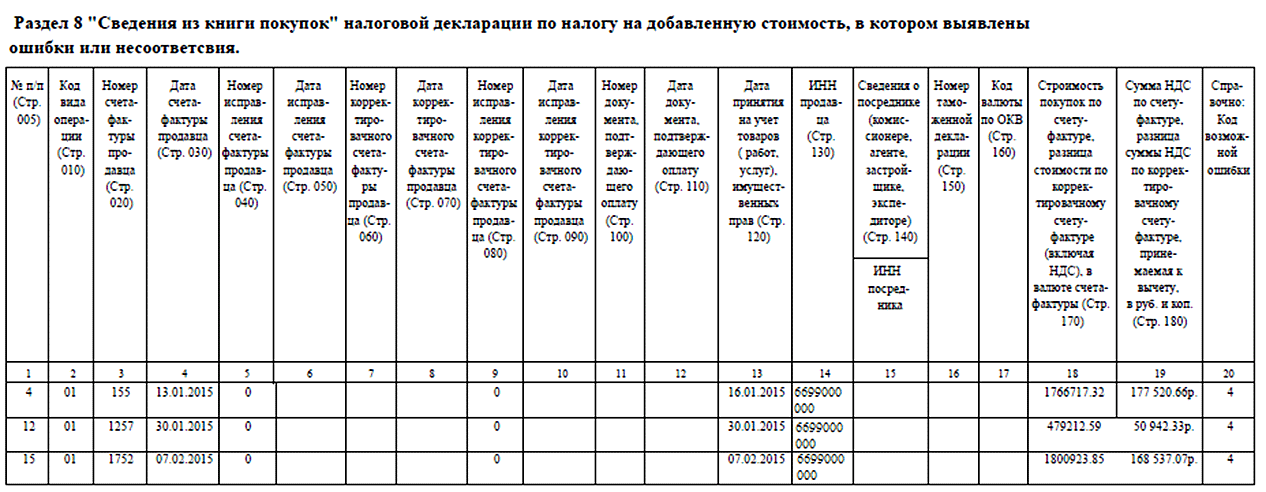

4. Вычет должен равняться входному НДС, отраженному в книге покупок и дополнительных листах к ней

Для этого контрольного соотношения также не предусмотрено исключений — оно обязательно для всех. Необходимо, чтобы в каждой декларации суммарная величина предъявленных вычетов соответствовала входному НДС по книге покупок (отражается в разделе 8 декларации) и дополнительных листах к ней (отражается в приложении № 1 к разделу 8).

При сопоставлении показателей нужно учитывать округление. Должно выполняться равенство:

из строки 190 раздела 3;

из строк 030 раздела 4;

из строк 040 раздела 4;

из строки 080 раздела 5;

из строки 090 раздела 5;

из строки 060 раздела 6;

из строки 090 раздела 6;

из строки 150 раздела 6

показатель из строки 190 раздела 8

показатель из строки 190 приложения № 1 к разделу 8

показатель из строки 005 приложения № 1 к разделу 8

ВАЖНО

Доплисты к книге покупок формируются в случае, если в текущем квартале обнаружены ошибки или искажения, допущенные в одном из предыдущих кварталов (подробнее см. «Как с октября 2017 года изменились правила ведения книги покупок и книги продаж» ). На основании сведений из доплистов налогоплательщик составляет уточненную декларацию за «ошибочный» период. Таким образом, приложение № 1 к разделу 8 заполняется только в уточненных декларациях.

Если речь идет об исходном (а не корректировочном) счете-фактуре, в приведенном соотношении показатели из приложения № 1 к разделу 8 будут равны нулю.

5. Сумма НДС по входящим счетам-фактурам должна равняться итоговой величине вычета из книги покупок

Напомним: данные из каждого входящего счета-фактуры отражаются в соответствующих строках раздела 8 декларации по НДС.

В частности, в строке 180 этого раздела указан НДС по счету-фактуре, либо разница суммы НДС по корректировочному счету-фактуре. Количество строк 180 соответствует числу счетов-фактур, полученных от поставщиков в налоговом периоде (квартале).

Итоговая величина вычета отражается один раз — в строке 190 раздела 8 декларации.

Инспекторы обязаны убедиться, что сумма цифр из всех строк 180 равна цифре из строки 190 раздела 8.

6. В «уточненке» исправленный вычет должен равняться сумме исходного значения и всех корректировок

Проверяя уточненную декларацию по НДС, налоговики посмотрят, верно ли заполнено приложение № 1 к разделу 8. Нужно, чтобы скорректированная величина вычета складывалась из двух составляющих. Первая — это исходное значение вычета за исправляемый период. Вторая — сумма всех внесенных исправлений.

Контрольное соотношение следующее:

показатель из строки 005 приложения № 1 к разделу 8

сумма показателей по всем строкам 180 приложения № 1 к разделу 8

показатель из строки 190 приложения № 1 к разделу 8

7. Сумма НДС по исходящим счетам-фактурам должна равняться итоговой величине налога из книги продаж

Сведения из каждого выставленного счета-фактуры отражаются в соответствующих строках раздела 9 декларации по НДС.

В частности, в строке 200 этого раздела указан НДС по счету-фактуре (разница суммы НДС по корректировочному счету-фактуре) по ставке 20%. Количество строк 200 соответствует числу выставленных покупателям счетов-фактур, в которых выделен налог по ставке 20%.

Итоговая величина НДС, начисленного по ставке 20%, отражается один раз — в строке 260 раздела 9 декларации.

Инспекторы обязаны убедиться, что сумма цифр из всех строк 200 равна цифре из строки 260 раздела 9.

Аналогичные контрольные соотношения предусмотрены и для других ставок:

Для ставки НДС 20%

сумма показателей по всем строкам 200 раздела 9

показатель из строки 260 раздела 9

Для ставки НДС 10%

сумма показателей по всем строкам 210 раздела 9

показатель из строки 270 раздела 9

Для ставки НДС 18%

сумма показателей по всем строкам 205 раздела 9

показатель из строки 265 раздела 9

8. В «уточненке» исправленный НДС должен равняться сумме исходного значения и всех корректировок

При проверке уточненной декларации по НДС инспекторы выяснят, правильно ли заполнено приложение № 1 к разделу 9. Цель — убедиться, чтобы скорректированная величина начисленного налога складывалась из двух составляющих. Первая — исходное значение предъявленного покупателям НДС за исправляемый период. Вторая — сумма всех внесенных исправлений.

Контрольные соотношения для различных ставок следующие:

Для ставки НДС 20%

показатель из строки 050 приложения № 1 к разделу 9

сумма показателей по всем строкам 280 приложения № 1 к разделу 9

показатель из строки 340 приложения № 1 к разделу 9

Для ставки НДС 10%

показатель из строки 060 приложения № 1 к разделу 9

сумма показателей по всем строкам 290 приложения № 1 к разделу 9

показатель из строки 350 приложения № 1 к разделу 9

Для ставки НДС 18%

показатель из строки 055 приложения № 1 к разделу 9

сумма показателей по всем строкам 285 приложения № 1 к разделу 9

показатель из строки 345 приложения № 1 к разделу 9

9. Для неплательщиков НДС: налог «к уплате» должен равняться сумме налога по всем исходящим счетам-фактурам

Если лицо, не являющееся налогоплательщиком НДС, выставит покупателю счет-фактуру, придется заплатить налог на добавленную стоимость. То же относится к лицам, освобожденным от НДС. А также к тем, кто реализует товары (работы, услуги), не подпадающие под данный налог. Об этом сказано в пункте 5 статьи 173 НК РФ.

В подобной ситуации необходимо подать декларацию по НДС. Величина «к уплате» отражается в строке 030 раздела 1. Это значение должно быть равно сумме НДС по всем выставленным счетам-фактурам. Чтобы найти такую сумму, надо сложить цифры из всех строк 070 раздела 12 декларации.

10. Для налоговых агентов на УСН: в декларации не должно быть вычетов (применяется с января 2022 года)

В ряде случаев организации и ИП признаются налоговыми агентами по НДС. Это происходит, в частности, если они арендуют федеральное или муниципальное имущество. Либо оплачивают товары (работы, услуги) иностранным лицам, не состоящим на налоговом учете в РФ (ст. 161 НК РФ).

Перечисляя деньги, налоговый агент обязан удержать НДС и перевести его в бюджет. Далее, по общему правилу, он вправе вычесть входной налог. Но вычет возможен не для всех, а только для плательщиков НДС. Что касается «упрощенщиков», то предъявить его они не могут.

Декларации по НДС сдают все налоговые агенты, в том числе применяющие УСН. Но сумма предъявленного вычета у них должна быть нулевой. Необходимо выполнение равенства:

показатель из строки 180 раздела 8

показатель из строки 190 раздела 8

Есть одно исключение. Оно рассчитано на операции по покупке сырых шкур животных, лома и отходов черных и цветных металлов, а также макулатуры. Такие компании и ИП ставят в строке 070 раздела 2 декларации код 1011715. Увидев это значение, инспекторы не станут применять приведенное выше контрольное соотношение.

ВАЖНО

При сдаче отчетности наиболее комфортно чувствуют себя те организации, которые используют для подготовки, проверки и отправки отчетности веб-сервисы (например, систему «Контур.Экстерн»). Там актуальные формы и контрольные соотношения устанавливаются автоматически, без участия пользователя. Это избавляет от необходимости подавать уточненки и платить штрафы.

Как работать с требованиями налоговых органов по НДС: пошаговая инструкция

Что произошло?

Закончилась отчетная кампания по НДС, налоговики провели проверку, нашли расхождения в с контрагентами и другие «грешки» налогоплательщика. Итогом их деятельности стали требования о предоставлении пояснений, направленные компаниям. Рассмотрим, как действовать, если пришло требование. Для наглядности сопроводим все действия скриншотами из системы для сдачи отчетности Контур. Экстерн.

Отправить квитанцию

Квитанцию нужно отправить в течение рабочих дней с момента получения требования. Дата получения требования фиксируется оператором ЭДО — это дата поступления требования на сервер оператора. Если не отправить квитанцию в установленный законом срок, ФНС вправе заблокировать расчетные счета организации (п. 5.1 ст. 23 НК РФ).

Учтите, требование не поступит, если организация, которой выставлено требование, не зарегистрирована в системе для сдачи отчетности. В таком случае оператор отправит в ФНС отрицательное извещение о получении.

После отправки квитанции вам из налоговой должно поступить Извещение о получении — этот документ подтверждает, что квитанция получена. Если Извещение не пришло, квитанцию нужно выслать вновь. Как правило, функция ответа на требование недоступна до отправки квитанции.

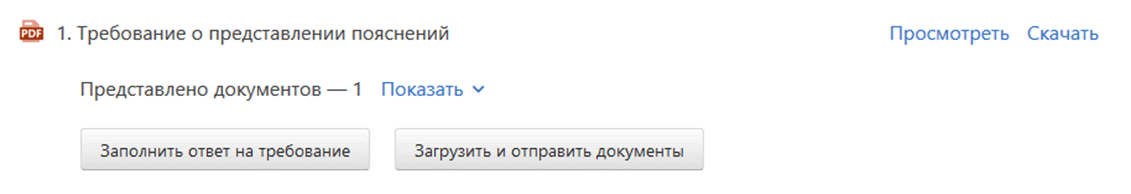

Просмотреть поступившее требование

Требование может содержать в себе сразу несколько запросов на пояснения, а именно:

Из этого списка только для первых трех пунктов утвержден формат для передачи по ТКС (письмо ФНС России от № ), однако на все виды требований с 1 января 2017 года необходимо давать ответ в электронном виде через оператора ЭДО.

Подготовить документы для работы с требованием

Чтобы корректно ответить на требование, потребуются такие документы:

Следующий шаг — это подготовка ответа на требование. Этот этап мы детализируем в привязке к требованиям того или иного вида, выделим соответствующие действия в отдельные шаги.

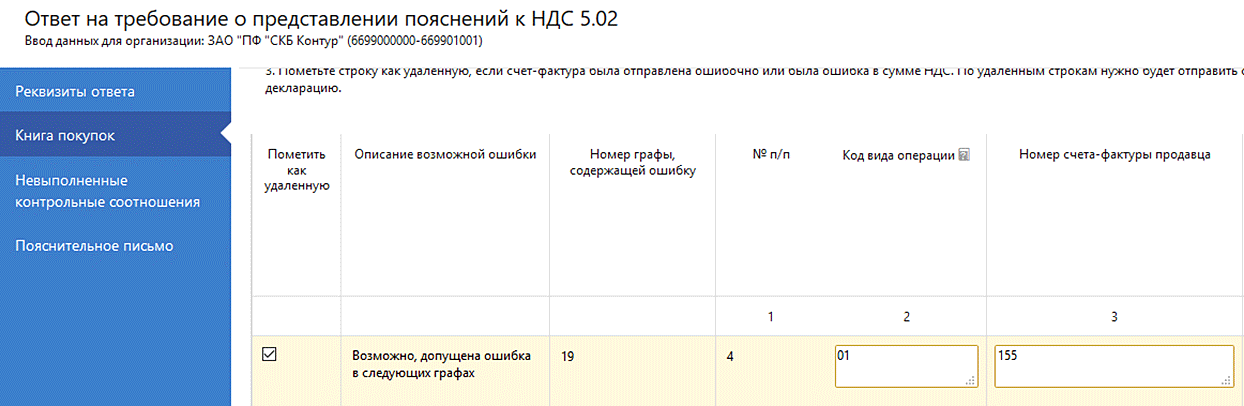

Отвечаем на требование по расхождениям с контрагентами

Данные покупателей и продавцов в проходят автоматическую сверку в информационной системе ФНС.

Требование направляется налогоплательщику (в первую очередь покупателю), если у контрагента не найден, или покупатель заявил к вычету НДС больше, чем продавец — к уплате.

Для более надежного подтверждения правильности информации к ответу на требование можно приложить или оригинал в электронном виде (в формате xml). Это позволит налоговой быстрее убедиться в корректности ваших сведений и не присылать требований по этому же в дальнейшем. Приложенные включаются в опись документов.

Документы можно загружать в формате pdf или xml.

Рекомендуется прилагать оригиналы (в электронном виде или бумажного носителя). После того, как документы пройдут контроль, их можно отправлять.

Отвечаем на требование по контрольным соотношениям

Напомним. контрольное соотношение — это равенство, которое должно выполняться в рамках декларации по НДС, например: р. 3 ст. 170 гр. 3 = р. 3 ст. (010+020+030+040) гр. 5

Что увидим. Требование по контрольным соотношениям содержит:

Отвечаем на требование по счетам-фактурам, не включенным в книгу продаж

Такие требования направляются продавцам в том случае, когда покупатель отразил в декларации сделки с продавцом, а продавец не отразил их в своей книге продаж.

Контрагент с ИНН 1234567890:

Как действуем. Ответ на такое требование содержит 2 таблицы. Данные из нужно включить в первую таблицу, заполнив обязательные поля (ИНН покупателя, номер СФ, дата СФ) и дополнительные, которые не обязательны по формату (стоимость продаж, код вида операции, раздел, в котором отражен и ИНН посредника):

Отвечаем на требования по другим основаниям

Требования о пояснениях по НДС могут приходить и по прочим основаниям. Они поступают налогоплательщику в формате pdf, а отвечать на них нужно в свободной форме, подготовив пояснительное письмо. Напомним, ващ комментарий не должен быть длиннее 1000 символов.

Формируем опись документов

Проверяем реквизиты ответа

Чтобы ответ на требование был корректно зарегистрирован в информационной системе ФНС, нужно без ошибок заполнить его реквизиты, а именно:

Дополнительно проверьте ответ перед отправкой

Сформированный ответ должен соответствовать формату, установленному ФНС. Если после заполнения найдутся ошибки, необходимо их исправить. Иначе ваш ответ не примут в налоговой, и вы получите отрицательное извещение.

Убедитесь, что ответ на требование принят

Как и в случае с квитанцией, факт получения ответа не требование налоговый орган подтверждает извещением. Если извещение не пришло, то не исключена ошибка при транспортировке ответа по телекоммуникационным каналам связи от оператора ЭДО к инспекции. В такой ситуации нужно обратиться к оператору ЭДО и навести справки.