как проверить имеет ли мфо право выдавать займы

Что проверят МФО у заемщиков?

МФО (микрофинансовая организация), как и любой профессиональный кредитор, заинтересована в возврате занятых клиенту денег и процентов по ним. Однако видение будущего не всходит в круг профессиональных возможностей сотрудников МФО, потому им приходится изучать прошлое потенциальных заемщиков, чтобы иметь достаточно информации для оценки их материального положения, перспектив платежеспособности. И что особенно важно – разобраться, насколько честен клиент при исполнении обязательств.

Дать исчерпывающий список того, что проверяет МФО у заемщика, нельзя. Микрофинансовые организации не имеют в этом отношении обязательных правил, но определяют их по своему усмотрению. Но говорить о часто повторяющихся стереотипах и алгоритмах работы МФО все-таки возможно:

Как МФО проверяют заемщиков?

Здесь полезно будет вспомнить, как проверяют своих заемщиков российские банки. Микрофинансовые организации не являются банковскими структурами и не подчиняются соответствующему законодательству, но работу банков во многом копируют.

Обычный для всех займодавцев алгоритм проверки складывается из трех блоков действий:

Все эти действия имеют главной целью оценку риска невозврата выданной клиенту суммы. В сложных случаях могут применяться и другие инструменты проверки.

Из статистики займов в МФО, заявок и одобрений, можно проследить некоторые общие тенденции.

Однако ни у банков, ни у МФО деньги никогда не выдаются всем желающим. Даже «быстрые займы без проверки» все-таки проверяются.

Таковы общие правила, равно действующие и для банковских и для микрофинансовых организаций.

Особенности проверки заемщиков в МФО

Рассматривая, как МФО проверяет клиента, и как это делают банки, можно увидеть существенные различия.

Проверка в банках жестче следует правилам, в ней можно выделить четкие алгоритмы, которые сотрудники банков обычно не нарушают.

Подход МФО менее формален, но иногда весьма креативен. Микрофинансовые организации не связаны установленными для банков ограничениями. МФО изначально ориентируются на «проблемных» клиентов, на тех, кому банки обычно отказывают. Эти заемщики не выдерживают проверку по стандартным методикам, имеют «пятна» на кредитной истории, уже нарушали обязательства. Чтобы понять их реальное положение, возможности и перспективы, сотрудники микрофинансовых организаций часто проявляют немалый энтузиазм и изобретательность.

Иногда МФО заглядывают в такие сферы жизни заемщиков, которые в банковских инструкциях не фигурируют. Пока банк требует справки, МФО изучают поведение человека в соцсетях, охотно выезжают к клиенту, чтоб оценить домашнюю обстановку и др. Однако это касается лишь тех займов, сумма и прибыль от которых заслуживают внимательной проверки.

Проверка при выдаче небольших сумм ограничивается выяснением личности, адреса и телефона клиента, наличием его данных в «черных списках». Все прочие риски быстрых займов компенсируются большим процентом по ним.

Как МФО проверяют заемщика онлайн?

Все большую долю в общей массе приложений МФО занимают быстрые займы с отсылкой данных через интернет и одобрением без личной встречи с заемщиком. Средства по такому займу переводятся на карту или счет, потому прямого общения займодавца (МФО) и заемщика не происходит. Но во многих случаях она и не могла бы состояться, т.к. проверку данных клиента и одобрение займа совершает робот, который на нынешнем этапе развития техники способен анализировать только цифровые данные. Однако и для таких займов проверка возможна.

Вопросы и ответы

Хотел погасить досрочно свой заем в МФО, но мне отказывают и требуют оплаты процентов за весь период действия договора. Что делать?

Некоторые МФО даже при досрочном погашении требуют оплатить проценты за весь срок. Подобные условия встречаются при выдаче займов на срок до 1 месяца.

При этом в соответствии с п. 2 ст. 810 ГК РФ сумма беспроцентного займа может быть возвращена заемщиком досрочно полностью или частично, если иное не предусмотрено договором.

При досрочном возврате займа МФО имеет право на получение с заемщика процентов, начисленных включительно до дня возврата суммы займа, полностью или ее части.

Таким образом, при досрочном возврате суммы займа требование МФО уплатить проценты за весь срок действия договора займа противоречит законодательству Российской Федерации.

Рекомендуем вам обратиться с жалобой в Банк России, приложив все необходимые документы. Это можно сделать через интернет-приемную.

В силу подпункта «а» пункта 2 части 3, подпункта «а» пункта 2 части 7 статьи 4 и части 5 статьи 5 Федерального закона от 30.12.2004 № «О кредитных историях» источник формирования кредитной истории — заимодавец должен произвести первичную передачу сведений по договору займа в срок не более пяти дней со дня заключения такого договора. В целях корректного определения даты заключения договора займа (кредита) предлагаем учитывать следующее.

Согласно статье 433 Гражданского кодекса Российской Федерации (далее — ГК РФ) договор признается заключенным в момент получения лицом, направившим оферту, ее акцепта (консенсуальный договор). Если в соответствии с законом для заключения договора необходима также передача имущества, договор считается заключенным с момента передачи соответствующего имущества (реальный договор).

Договор займа, за исключением потребительского займа, в зависимости от его условий признается заключенным с момента акцепта оферты либо с момента передачи суммы займа (пункт 1 статьи 807 ГК РФ). Договор потребительского займа признается заключенным только с момента передачи суммы займа (часть 6 статьи 7 Федерального закона от 21.12.2013 № «О потребительском кредите (займе)»).

Под акцептом для целей заключения договора займа (кредита) следует понимать действия, указанные в статье 434 ГК РФ, с учетом особенностей, установленных законом для отдельных видов займа.

Нет, некредитные финансовые организации, осуществляющие профессиональную деятельность по предоставлению потребительских займов, не вправе заключать такие договоры. В соответствии с пунктом 2 части 9 статьи 5 Федерального закона от 21.12.2013 № «О потребительском кредите (займе)» условия срока действия договора и срока возврата потребительского займа являются индивидуальными условиями договора. Они согласовываются кредитором и заемщиком индивидуально и должны содержаться в договоре потребительского займа. Если же такие условия в договоре отсутствуют, то на основании статьи 168 Гражданского кодекса Российской Федерации он может быть признан судом оспоримым как нарушающий требования закона.

В соответствии с частью 1 статьи 11 Федерального закона от 21.12.2013 № «О потребительском кредите (займе)» (далее — Закон № заемщик вправе отказаться от получения потребительского кредита (займа) полностью или частично, уведомив об этом кредитора до истечения установленного договором срока его предоставления.

Согласно части 6 статьи 7 Закона № договор потребительского займа считается заключенным с момента передачи заемщику денежных средств.

Исходя из изложенного, момент заключения договора потребительского займа совпадает с моментом получения заемщиком денежных средств, в связи с чем право заемщика на отказ от получения потребительского займа в соответствии с частью 1 статьи 11 Закона № не может быть реализовано.

В соответствии со статьей 4 Федерального закона от 21.12.2013 № «О потребительском кредите (займе)» (далее — Закон № профессиональную деятельность по предоставлению потребительских займов могут вести кредитные организации (банки), а также некредитные финансовые организации в случаях, определенных федеральными законами об их деятельности.

В частности, право осуществления этой деятельности предоставлено:

Иные виды юридических лиц и индивидуальные предприниматели не вправе осуществлять профессиональную деятельность по выдаче потребительских займов.

Закон не ограничивает заемные отношения между физическими лицами, если займодавец не осуществляет такую деятельность в качестве предпринимательской. У физических лиц сохраняется право требовать возврата предоставленных другим физическим лицам денежных средств. На такие договоры займа не распространяются ограничения процентов и иных платежей, установленные законом. Согласно пункту 5 части 1 статьи 809 Гражданского кодекса Российской Федерации размер процентов, в два и более раза превышающий обычно взимаемые в подобных случаях проценты и поэтому являющийся чрезмерно обременительным для должника (ростовщические проценты), может быть уменьшен судом до размера процентов, обычно взимаемых при сравнимых обстоятельствах.

Согласно пункту 5 части 1 статьи 3 Закона № в редакции, действующей с 28 января 2019 года, юридические лица и индивидуальные предприниматели, не обладающие статусом кредитной организации или одной из указанной некредитных финансовых организаций, лишены права осуществлять профессиональную деятельность по предоставлению потребительских займов независимо от количества заключенных договоров потребительского займа в течение года.

Лицо, на момент заключения договора потребительского займа, не обладавшее статусом кредитной организации или указанной некредитной финансовой организации, не вправе требовать исполнения заемщиком обязательств.

Какие ограничения применяются по начислению процентов по договорам потребительского микрозайма?

Единое ограничение предельной задолженности заемщика по договору потребительского кредита (займа) сроком до 1 года установлено Федеральным законом от 27.12.2018 № «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

Информация о размере предельной задолженности и ежедневной процентной ставки должна быть указана на первой странице договора потребительского займа, срок возврата по которому не превышает 1 года, перед таблицей, содержащей индивидуальные условия договора потребительского займа (в правом верхнем углу). Ограничения по начислению процентов зависят от того, в какой период был заключен договор потребительского займа:

Требования ЦБ РФ к МФО

Характерной особенностью политики государства в целом и Центробанка в частности по отношению к участникам рынка микрофинансирования становится постепенное ужесточение требований. Очередные изменения вступили в силу с начала 2021 года. Общее количество поправок в федеральное законодательство, регламентирующее деятельность МФО, которые внесены за последние несколько лет, весьма велико.

Наиболее важными требованиями регулятора к микрофинансовым организациям на сегодняшний день выступают такие:

Приведенный список содержит далеко не полный набор требований к МКК и МФК, действующий в настоящее время. Более того, он постоянно пополняется, а с учетом непростой финансовой ситуации в стране и постоянно растущего числа проблемных заемщиков можно утверждать, что такой тренд сохранится в ближайшие несколько лет.

Как проверить МФО в реестре Центробанка

Значительная часть деятельности регулятора финансового и страхового рынка страны относится к публичной. Сказанное в полной мере распространяется на контроль в области микрофинансирования. Официальный сайт ЦБ РФ предоставляет удобную возможность проверить любую микрофинансовую организацию с помощью реестра МФО. Чтобы сделать это, достаточно выполнить несколько несложных действий.

Открыть интернет-ресурс Центробанка, расположенный по адресу https://cbr.ru/.

Активировать выпадающее меню нажатием соответствующей кнопки на главной странице сайта.

Перейти в раздел «Финансовые рынки», а затем – в подраздел «Микрофинансирование».

Активировать ссылку «Реестры».

Выбрать в открывшемся списке название нужной базы данных – «Государственный реестр МФО».

Последовательное выполнение пошаговой инструкции приводит к скачиванию файла с базой данных в формате Excel. Документ содержит четыре листа. На первом размещен общий список действующих МФК и МКК, на втором – только МФК, на третьем – только МКК. Четвертый лист включает информацию о микрофинансовых организациях, исключенных Центробанком из реестра.

Где найти полный перечень МФО в реестре

Почему МФО могут исключить из реестра и что это значит?

Исключение микрокредитной или микрофинансовой компании из Государственного реестра означает, что МФО теряет право вести деятельность по выдаче займов на российском рынке. При этом не имеет значения, принято такого решение самостоятельно или является принудительным вердиктом регулятора.

В первом случае причиной, как правило, становится желание прекратить бизнес. Во втором – нарушение требований, которые предъявляются к МФО со стороны ЦБ РФ, причем обычно систематическое. Некоторые самые важные из них указаны выше.

Выдача займов после исключения МФО из Госреестра становится незаконной деятельностью. А потому сотрудничать с подобными организация не стоит ни в коем случае. Это может привести к малоприятным последствиям в виде общения с коллекторами или других проблем.

Что делать, если МФО исключили из реестра?

Исключение микрофинансовой организации из реестра не означает прекращение действий обязательств заемщика. Последний обязан вернуть долг. В свою очередь, микрофинансовая организация должна информировать клиентов о том, что прекращает профессиональную деятельность на рынке.

Если МФО привлекала деньги вкладчиков, они также должны быть возвращены. Но в отличие от системы страхования банковских вкладов, государство не принимает в этом участия.

Как проверить, работает МФО официально или нет?

Самый простой и очевидный способ сделать это – посетить сайт Центробанка. На нем размещен Государственный реестр МФО, где перечислены как все действующие участники рынка, работающие легально, так и исключенные из базы данных.

Находится ли реестр МФО в свободном доступе?

Да, эта часть деятельности регулятора является полностью публичной. А потому реестр МФО находится в списке остальных официальных баз данных, ведением которых занимается ЦБ РФ.

Как скачать базу данных с действующими и исключенными из реестра МФО?

Как часто обновляется Госреестр МФО на официальном сайте Центробанка России?

Изменения в Госреестр МФО вносятся сотрудниками регулятора в режиме онлайн. А потому размещенный на сайте вариант базы данных можно считать актуальным на момент посещения интернет-ресурса.

Вместо вывода

Деятельность микрофинансовых организаций всегда вызывает много вопросов. Поэтому не стоит удивляться постепенному ужесточению требований к участникам рынка микрофинансирования. Результатом такой политики государства и Центробанка страны становится постепенное сокращение количества легально работающих МФО. Полный их список проще всего найти на официальном сайте ЦБ РФ в Государственном реестре микрофинансовых организаций. База данных позволяет быстро и без проблем проверить любую МФК или МКК на предмет законности выдачи займов населению.

Критерии проверки МФО

Как взять заём без риска?

Как взять заём без риска?

Всех, кто собирается брать микрозайм впервые, часто терзает мысль: «А стоит ли обращаться в МФО?» Ведь про них столько рассказывают всякого.

Наверное, и вы слышали, как в какой-то микрофинансовой организации кому-то начислили лишние проценты. Или наоборот — отказали в выдаче, несмотря на то, что у человека была сложная жизненная ситуация. А про всевозможные истории с коллекторами даже напоминать не приходится!

Таких случаев — действительно немало, но обезопасить себя от мошенников, траты драгоценного времени и разных рисков вполне реально: достаточно проверить МФО заранее. Как это сделать? Расскажем на примере Светланы.

Светлана и её первый раз

Светлана никогда не думала, что ей придётся обратиться за займом в МФО. Но обстоятельства сложились иначе. Сначала фирма по продаже стройматериалов, в которой ей довелось работать секретарём, начала задерживать зарплату. Свете объясняли, что это «временные трудности»: мол, начальник вкладывает все средства в обороты компании, нужно немного потерпеть, отбить затраты, и вот тогда — заживём! А пока нужно «затянуть пояса» и потерпеть.

Наивная Светлана верила обещаниям и как могла затягивала свой поясок на уже и без того осиной талии. Однако сколько веревочке ни виться — конец всё равно близок. Светлана уволилась, быстро нашла новую работу и даже получила небольшой аванс. Но до получения расчёта на новом месте работы надо было ещё как-то дожить и заплатить за квартиру. Денег надо было совсем немного: всего 2000 рублей, но обращаться к знакомым и родственникам Света не хотела. И так уже за последние несколько месяцев замучала их просьбами одолжить. Последний раз лучшая подруга так и сказала: «У меня у самой напряжёнка. Детей надо кормить-одевать. А тут ты каждый месяц приходишь, как за получкой. Я тебе всё-таки не МФО. Может, лучше к ним обратишься?»

Одним словом, Светлана действительно решила обратиться в МФО. Однако в жизни ей уже пришлось «обжечься» на обещаниях, так что она не стала слепо доверять рекламным объявлениям многочисленных микрофинансовых организаций в родном Брянске. «Лучше я для начала проверю каждую организацию, и сделаю выбор в МФО, которой смогу доверять», — решила Светлана. Расскажем о способах проверки, которыми воспользовалась Светлана, чтобы в итоге выбрать «Центрофинанс».

Шаг 1. Проверка через сайт ЦБ РФ

Самый простой и надежный способ удостовериться в серьёзности МФО — найти эту организацию в списке реестра Центробанка. Деятельность всех МФО в России регулируется Федеральным законом № 151-ФЗ, а регистрация компании проходит в ЦБ РФ. Проще говоря, если фирма, выдающая микрозайм, находится в этом списке, — она легальна и ей можно доверять. Если её нет — лучше не обращаться: рискуете потерять последние средства.

Благодаря этому способу Света отсеяла больше половины МФО, представленных в её городе. Уже после этого можно было начинать сравнивать предложения о выдаче займа среди проверенных организаций. Среди них выгодные условия предлагал и «Центрофинанс».

Шаг 2. Отзывы и рейтинги

Присутствие МФО в реестре Центробанка — ещё не повод брать заём в выбранной организации. Нам всем важно мнение «более опытного пользователя». Вот и Светлана решила узнать отзывы о выбранных ею компаниях. Она нашла в интернете несколько ресурсов и посмотрела, что пишут клиенты о каждой компании из её личного списка.

Можно ли доверять отзывам? Конечно, это личное дело каждого, но то, что они дают много информации для размышления, — неоспоримо. В одном из комментариев Светлана узнала о клиенте, тоже со всей серьёзностью выбиравшего МФО. В результате он остановил свой выбор на той, которая входила в рейтинговые списки. Светлана поискала в одном из рейтингов микрофинансовые компании из своего региона и половину из них не обнаружила. Возможно, потому, что большинство были мелкими игроками и никак не «тянули» на федеральный рейтинг. Исключение опять составил «Центрофинанс», входящий в топ-20 кредитных организаций. Оказалось, что крупная федеральная сеть представлена более чем в 700 офисах по всей России.

Шаг 3. Проверка на месте

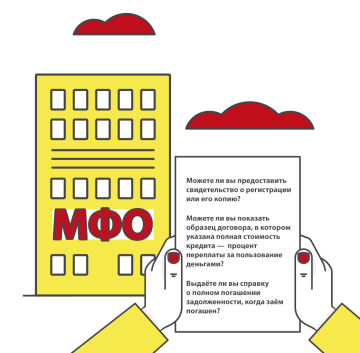

Светлана устроила «естественный отбор» значительной части МФО, проведя свой список через виртуальные огонь и воду. Осталось последнее испытание — медные трубы. Света решила сходить в несколько офисов и посмотреть на месте, насколько исчерпывающую и — главное — правдивую консультацию ей смогут дать менеджеры. Предварительно в интернете девушка нашла статью о том, какие документы должна предоставлять микрофинансовая организация своему потенциальному клиенту по первому требованию.

И задала в каждом офисе МФО всего три вопроса:

В некоторых офисах не дали полных ответов. Кто-то сказал, что «свидетельство о регистрации сейчас обновляется». Кто-то пытался убедить в том, что «образец договора — коммерческая тайна», и предоставляется он «не ради интереса», а в случае, если вы действительно собираетесь брать заём. В общем, список Светланы окончательно сузился до трёх крупных организаций, и теперь можно было выбирать по принципу «где процент меньше».

Девушка сравнила условия в трёх МФО и выбрала «Центрофинанс». Взяв взаймы 2 000 рублей на 15 дней, она переплатила всего 300, вернув положенную сумму в день получения расчёта.

Надеемся, на новой работе у Светланы всё сложится гораздо лучше. А в случае чего — «Центрофинанс» всегда придёт на помощь!

Споры с МФО: как помириться в суде или до него

Хоть закон и регулирует деятельность МФО, сильно легче от этого не становится.

Центробанк следит, чтобы микрофинансовые организации не вгоняли заемщиков в кабалу: например, закон ограничивает максимальную процентную ставку, обязывает до получения займа предоставить заемщику информацию об условиях договора и возможности его изменения. Но количество просроченных договоров и клиентов в долговой яме растет с каждым годом.

Я участвовала в судах и выигрывала дела как со стороны должников, так и со стороны МФО. В статье расскажу, как из заемщика не превратиться в должника и что делать, если отношения с МФО уже так себе.

Центробанк может воздействовать только на компании, внесенные в государственный реестр микрофинансовых организаций. Реестр выложен на сайте Центробанка и постоянно обновляется. Рекомендую пользоваться именно этими данными: никто не сможет поручиться за полноту и достоверность информации на сторонних сайтах. Можно не скачивать реестр и проверить информацию по названию МФО.

Перед оформлением займа стоит проверить микрофинансовую организацию в этом реестре. Если обратиться в организацию, не внесенную в реестр, есть риск стать жертвой мошенников.

Также заемщик имеет право запросить у микрофинансовой организации документы о том, что она внесена в государственный реестр. По запросу МФО обязана предоставить свидетельство.

Центробанк утвердил табличную форму условий потребительского кредита — в ней 16 пунктов, которые должны быть в договоре займа. Разберем самые важные из них.

Валюта займа. Микрофинансовая организация вправе выдавать займы только в российских рублях — если предлагают в иностранной валюте, это нарушение законодательства.

Процентная ставка. С 28 января 2019 года максимальная ставка, под которую МФО могут выдавать микрозаймы продолжительностью меньше года, — 1,5% в день. С 1 июля 2019 максимальная ставка снизится до 1% в день.

МФО обычно указывают процентную ставку в день, а не в год. Это не нарушение или введение в заблуждение с точки зрения закона, но именно эти небольшие числа сбивают с толку и создают иллюзию выгоды — переплата 1% в день кажется незначительной, но на самом деле это 365% в год. Если проценты указаны за один день или за неделю, всегда считайте процентную ставку в год.

Микрофинансовая организация не может в одностороннем порядке увеличивать размер процентных ставок или менять порядок их определения по действующим договорам микрозайма. Также МФО не вправе сокращать срок действия договоров.

Уступка прав требования третьим лицам. Обратите внимание, есть ли в договоре условие о том, что МФО может передать право требования третьим лицам. Такое условие не нарушает закон, МФО вправе это сделать, но вы заранее будете знать о возможности такого варианта. Однако МФО может переуступить право требования, даже если этого нет в договоре.

Сначала читать, потом подписывать

Исполнение обязательств заемщиком. Убедитесь, что порядок и условия погашения займа не ограничиваются каким-то одним неудобным способом — например, наличными в кассе конкретного МФО на другом конце города. Недобросовестные МФО могут намеренно уклоняться от приема платежей, чтобы в дальнейшем сослаться на просрочку со стороны должника.

Досрочный возврат займа. По закону вы вправе вернуть всю сумму займа без предварительного уведомления МФО в течение 14 календарных дней после заключения договора. Заплатить проценты нужно будет только за фактический срок пользования деньгами МФО. Срок менее 14 дней не может быть установлен договором, это будет прямо противоречить закону. Срок больше 14 дней может быть согласован сторонами, но вряд ли МФО на это пойдут.

Если вы хотите досрочно вернуть заем, но указанные в законе 14 дней уже прошли, нужно письменно уведомить микрофинансовую организацию не менее чем за 10 дней до погашения. В этом случае микрофинансовая организация не имеет права применить штрафные санкции за досрочный возврат денег. Обычно легальные МФО не нарушают эту норму.

Если микрофинансовая организация отказывается принимать от вас заявления или какие-либо документы, отправляйте все заказным письмом с описью вложения, сохраните квитанцию об отправке и свой экземпляр описи. Так у вас будут доказательства, что вы пытались погасить долг и что в образовавшейся просрочке нет вашей вины. Это пригодится в суде, если дело дойдет до него.

Ответственность заемщика. Внимательно читайте пункты договора, в которых сказано о неустойке за несвоевременное погашение долга. Обратите внимание, может ли неустойка меняться в каких-то случаях: например, увеличиться с 2 до 5 процентов в зависимости от просрочки платежа.

Размер неустойки или штрафа за просрочку не может составлять больше 20% годовых, если за время нарушения на долг начислялись проценты. Если проценты не начислялись, штраф не может составлять более 0,1% от суммы просроченной задолженности.

Избегайте займов под залог имущества

Иногда МФО предлагают взять заем под залог имущества — обычно недвижимости или автомобиля. Риск в том, что если заемщик не сможет платить долг, имущество, которое он заложил по договору, будет продано на публичных торгах.

Пример из судебной практики: женщина взяла в долг у микрофинансовой организации 100 000 рублей под залог недвижимости, но не смогла отдать. В итоге суд взыскал: основной долг 50 000 рублей, проценты 52 500 рублей, неустойку 25 000 рублей. Денег у должницы не было, и взыскание обратили на долю в квартире: продали ½ квартиры площадью 40,5 м² на торгах с начальной продажной стоимостью 200 000 рублей.

Госдума сейчас рассматривает законопроект, запрещающий МФО выдавать займы под залог недвижимости, но пока такой вид кредитования вполне законен.

Еще несколько лет назад российские судьи не спешили становиться на сторону должника и одобряли практически все иски микрофинансовых организаций. Сейчас судебная практика меняется в лучшую для должников сторону, но о единообразии принимаемых решений говорить пока рано. Немало случаев, когда вопрос решался положительно для заемщика только в Верховном суде.

Скажу сразу: если не участвовать в судебном процессе, избегать коллекторов и не гасить долг, ситуация не улучшится. Суды массово выносят решения в пользу МФО — и к сумме долга, процентам и штрафу еще добавляется государственная пошлина, которую платит проигравшая сторона. Учитывайте, что судебный процесс по таким делам длится в среднем три-четыре месяца в одной инстанции.

Часто неблагоприятная судебная практика складывается из-за неучастия самого должника в судебном процессе. Если вы будете ходить в суд и озвучивать свою позицию, ситуация может развернуться в вашу сторону. Разберемся, какие есть варианты, если долг есть, а денег нет. Начнем с того, как делать не надо.

Не пытайтесь признать договор недействительным

Микрофинансовые организации действуют в рамках правового поля — конечно, за исключением мошеннических организаций. И договоры, которые МФО предлагают заключать, соответствуют всем формальным требованиям закона — признать их недействительными практически невозможно, если в них нет прямого нарушения закона.

Что делать, если взял в долг у мошенников

Если вы взяли в долг, а потом поняли, что условия договора нарушают закон, расторгать его придется в суде.

Если просто не платить проценты и не возвращать долг, мошенники вряд ли обратятся в суд для взыскания долга. Но у таких «компаний» обычно свои методы возврата долгов — не сильно дружелюбные и часто незаконные. Центробанк никак не сможет повлиять на ситуацию, единственный вариант — обратиться в правоохранительные органы.

Не говорите, что договор подписан под принуждением

Человек сам приходит в МФО с определенной целью — получить заем. Если человеку что-то не понравилось в условиях конкретного МФО, он мог встать и пойти в другую компанию.

При вынесении решения суд будет исходить из того, что обязательства должны исполняться, а односторонний отказ от обязательств недопустим. А ведь как раз и получается, что микрофинансовая организация должна была предоставить заем — предоставила; заемщик должен погашать долг — и не погашает. То есть выходит, что неправ заемщик.

Не пытайтесь объявить договор кабальным

Чтобы признать сделку кабальной, требуется одновременное наличие нескольких условий:

К договорам с МФО можно применить неблагоприятные обстоятельства — тяжелое финансовое положение заемщика. Но доказать остальные два обстоятельства практически невозможно.

На практике суды руководствуются тем, что, подписывая договор, человек выражает свое с ним согласие. Если он ставит свою подпись, предполагается, что он прочитал, изучил, понял содержимое договора и осознает, какие обязательства этот договор на него налагает и какую ответственность он будет нести за их несоблюдение. После подписания договора поздно говорить, что «что-то не понял», «не дочитал», «не увидел», «не заметил» и т. д. Суд будет считать, что если человек подписал договор, то он был с ним согласен.

Иногда суд признает договор «имеющим элементы кабальности», но все равно взыскивает задолженность с заемщика. Но в этом случае можно отсрочить исполнение решения. Например, судебная коллегия по гражданским делам Верховного суда Республики Карелия отсрочила взыскание долга на шесть месяцев, указав, что договор «имеет элементы кабальности».

Ссылаться на невыгодность сделки бесполезно: по мнению судов, это не является признаком кабальности договора — например, так решил Ленинградский районный суд Краснодарского края от 28.09.2018 г. по делу № 2-1073/2018.

Попытайтесь снизить проценты и штрафы

Если у заемщика есть долг, то его взыщут в любом случае — это обязательство по договору, которое должно соблюдаться и от которого нельзя отказаться, если одной стороне просто так захотелось. Но можно снизить проценты и штрафы — даже в несколько раз.

Может возникнуть вопрос: как на это соглашаются МФО, ведь неустойки и штрафы — их основная прибыль. Есть две причины: первая — статья 333 ГК РФ «Уменьшение неустойки». По смыслу этой статьи, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе ее уменьшить. По договорам, заключенным до 28 января 2019 года, снизить неустойку таким образом вполне реально: тогда еще не действовали ограничения по максимальной ставке и неустойке. Некоторые МФО сами понимают это на этапе подачи исков, поэтому снижают взыскиваемую сумму в несколько раз.

Еще по «старым» договорам суд учитывает позицию Верховного суда: проценты по займу вычисляют, исходя из средневзвешенной процентной ставки по потребительским кредитам, установленным Банком России на момент заключения договора микрозайма.

Возможна и другая ситуация: когда проценты — это плата за пользование займом. Тогда статья 333 ГК РФ неприменима. В этом случае суд обязан оценивать условия конкретного договора с точки зрения их разумности и справедливости.

При этом не последнюю роль играет добросовестность заемщика. Если какое-то время заемщик исправно платил, или же в письменной форме предупреждал МФО, что в данный момент не может платить, или на судебном заседании демонстрирует готовность погасить долг и умеренную неустойку, вероятность, что суд пойдет ему навстречу, гораздо выше.

Попробуйте «сторговаться» на мировое соглашение

Мировое соглашение может быть предложено любой из сторон на любом этапе судебного процесса, но до вынесения решения судом. Мировое соглашение утверждается судом. Суд не будет диктовать или предлагать сторонам какие-то условия — он лишь проверит, чтобы не нарушались нормы закона.

МФО может сама предложить мировое соглашение, но, чтобы должник захотел подписать такое соглашение, оно должно быть ему выгодно — МФО приходится чем-то жертвовать и снижать неустойки. Причина, по которой МФО может быть выгодно заключение мирового соглашения: в этом случае больше шансов получить обратно хоть какие-то деньги — и при этом должник заплатит добровольно.

Если должник подписал мировое соглашение, он должен исполнить свою часть обязательств в оговоренные в мировом соглашении сроки. Если должник не будет исполнять мировое соглашение, микрофинансовая организация сошлется на это при обращении в суд и получит исполнительный лист, а затем обратится к судебным приставам. Приставы могут удерживать суммы из дохода должника, описывать имущество, закрыть выезд из страны.

Получите полгода-год отсрочки

Если должнику нечем платить, то уменьшение процентов и неустоек ему не особо поможет: решение суда, если его не обжаловать, вступит в силу через 30 дней. По истечении этих 30 дней МФО может получить исполнительный лист и обратиться к судебным приставам. Если должник предвидит, что деньги у него в ближайшие месяцы не появятся, об этом можно позаботиться еще на этапе судебного разбирательства. В этом случае должник может просить суд об отсрочке или рассрочке исполнения решения суда.

Порядок действий такой:

Если должник основывает свою позицию на том, что признает долг и готов платить разумные проценты, и у него действительно есть неблагоприятные обстоятельства, препятствующие быстрому погашению долга, то суд может пойти ему навстречу. Например, Курский областной суд учел, что у должника сложное материальное положение из-за прекращения деятельности ИП, и предоставил рассрочку исполнения судебного решения на два года.

Однако не стоит злоупотреблять возможностью получить отсрочку: суд обязан соблюдать интересы не только должника, но и взыскателя.

Например, Пошехонский районный суд Ярославской области отказал в отсрочке потому, что ходатайство не было оформлено письменно и не были представлены доказательства того, что отсрочка необходима. А Засвияжский районный суд Ульяновска посчитал, что ответчик слишком рано попросил предоставить отсрочку, заявив ходатайство до вынесения решения.