как проверить правильность заполнения декларации по прибыли по осв

Как проверить правильность заполнения декларации по прибыли по осв

Проверка заполнения декларации по налогу на прибыль по ОСВ

Автор статьи

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Плательщиками налога на прибыль признаются организации на общей системе налогообложения. Сроки уплаты и подачи отчетности закреплены ст.285, 286 НК РФ. Существует три способа уплаты налога и подачи отчетности :

После того, как Вы сформировали в программе декларацию по налогу на прибыль, Вам необходимо сверить ее с ОСВ, так сказать посчитать вручную сумму налога, проверить программу.

Мы будем рассматривать вариант работы обычной организации без применения ПБУ 18/02.

Сначала проверяем приложение 1 и 2 листа 02 декларации.

Приложение 1 – Доходы организации.

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03

Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

Строка 012 это выручка от продажи готовой продукции без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 43). Можно сформировать анализ счета 43 и посмотреть корреспонденцию с 90.02.

Строка 040 = сумма строк 020…….030

Внереализационные доходы, строка 100 – проверяем оборот по кредиту счета 91.01 (без НДС)

Напоминаю, что при расчете налога на прибыль используйте в расчетах только принимаемые в налоговом учете доходы и расходы (гл. 25 НК РФ).

Приложение 2 – Расходы организации

Связанный курс

Строка 010 – оборот по дебету 90.02 в корреспонденции с 20 счетом

Строка 020 – оборот по дебету 90.02 в корреспонденции с 41,43 счетами

Строка 040 – оборот по дебету 90.07 + 90.08

Строка 130 – сумма вышеперечисленных строк. (это расходы по 90 счету без НДС и оборота по счету 90.09)

Строка 200 – внереализационные расходы, принимаемые в расходы для целей налогового учета

Смотрите ОСВ по счету 91.02

Лист 02

Затем произведите расчет суммы налога в соответствии с установленной ставкой в Вашем регионе. При расчете суммы налога к уплате учтите уплаченные ранее авансовые платежи (оборот по Дт 68.04)

Если у Вас возникают вопросы по заполнению декларации по налогу на прибыль, звоните, поможем консультацией (зайдем удаленно). Тел. +7(391) 287-7-287

/ «Бухгалтерская энциклопедия «Профироста»

25.07.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Как можно проверить оборотно-сальдовую ведомость?

Общие сведения об оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — сводный регистр бухгалтерского учета, обобщающий информацию по всем синтетическим счетам за отчетный период. Ведомость отражает данные о сальдо на начало и конец отчетного периода, дебетовые и кредитовые обороты за период по каждому счету бухгалтерского учета. При корректном формировании ведомости она содержит более объемные сведения о финансовом состоянии организации, чем ее бухгалтерский баланс. Также ведомость включает в себя агрегированные показатели отчета о финансовых результатах.

Очень важно правильно вести рестры бухгалтерского учета. Какие виды регистров бывают и как правильно их оформлять, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В силу информативности использование оборотно-сальдовой ведомости возможно в различных целях, таких как: формирование бухгалтерской отчетности, самостоятельного отчета для целей принятия управленческих решений.

Важно! При подготовке ведомости для целей бухгалтерского учета необходимо, чтобы ее показатели были представлены в аналитике по субсчетам, а при наличии активно-пассивного сальдо по субсчету или счету сальдо должно быть отражено в развернутом виде. Запрет на зачет между статьями актива и пассива установлен п. 34 ПБУ 4/99.

Например, счет 70 «Расчеты с персоналом по оплате труда» может иметь дебетовое сальдо по одному сотруднику (группе сотрудников) и кредитовое сальдо по другим сотрудникам; в бухгалтерскую отчетность эти суммы должны попасть, как в актив, так и в пассив, в развернутом виде. Только при формировании в развернутом виде ведомость может служить прямым источником для подготовки бухгалтерской отчетности.

Статьи баланса, по которым разрешен зачет, можно найти, к примеру, в этом материале.

Проверка оборотно-сальдовой ведомости

После составления ОСВ необходимо осуществить ее проверку. В ходе этого процесса выявляются 3 вида ошибок:

Для выявления технических ошибок, необходимо проверить следующие соотношения:

Определить наличие методологических ошибок можно с помощью следующих показателей:

С целью выявления логических ошибок можно выполнить указанные вычисления:

Более подробно о случаях, когда НДС с авансов не исчисляется, см. в материале «Какой общий порядок учета НДС с авансов полученных?».

Итоги

Оборотно-сальдовая ведомость — это важнейший отчет, в котором группируются и обобщаются данные всех бухгалтерских регистров. Отчет можно рассматривать как последнюю ступень к подготовке финансовой отчетности. Кроме этого, можно сказать, что ОСВ — самостоятельный вид отчетности, способный полноценно передать информацию, отраженную в бухгалтерской отчетности. Несмотря на легкость формирования ОСВ современными учетными программами, бухгалтер не должен забывать основы ее построения и порядок проверки.

См. также на материалы по ОСВ:

Бухгалтерский учет налога на прибыль в «1С:Бухгалтерии 8»

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

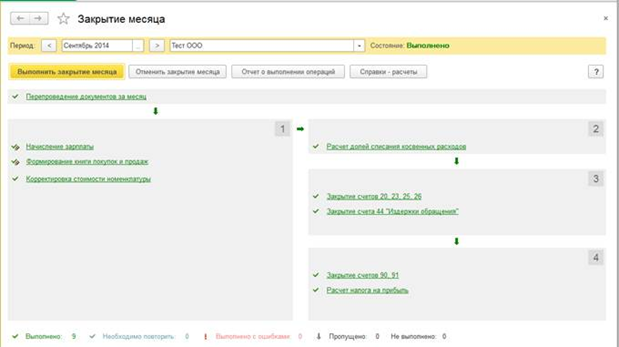

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Если организация применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в одно из положений:

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Счет 68.04.2 «Расчет налога на прибыль» специально используется в программе для обобщения информации о порядке расчета налога на прибыль организаций в соответствии с положениями ПБУ 18/02. Аналитический учет по счету 68.04.2 не предусмотрен.

Расчеты по ПБУ 18/02 включают в себя следующие операции:

Примечание

О преимуществах балансового метода и о том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется этот метод при определении временных разниц, см. статьи «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″» и «Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8″».

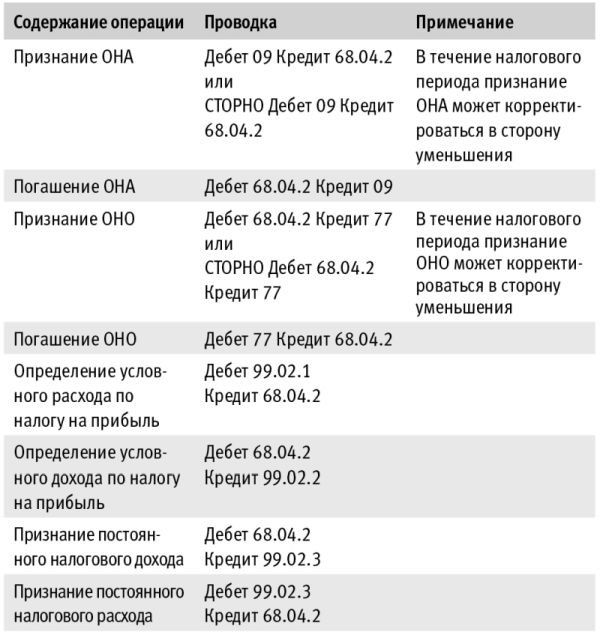

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Проводки, формируемые в программе при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02»

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Рассмотрим на конкретном примере, как выполняются расчеты по налогу на прибыль при применении ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0 и какие при этом формируются проводки.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

В регистрах налогового учета отражены следующие показатели:

Вычитаемая временная разница по виду актива «Доходы будущих периодов» составляет:

Налогооблагаемая временная разница по виду актива «Основные средства» составляет:

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

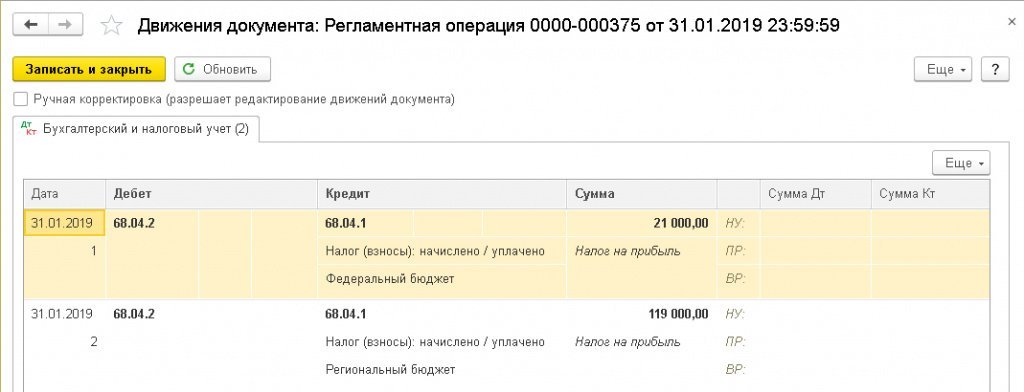

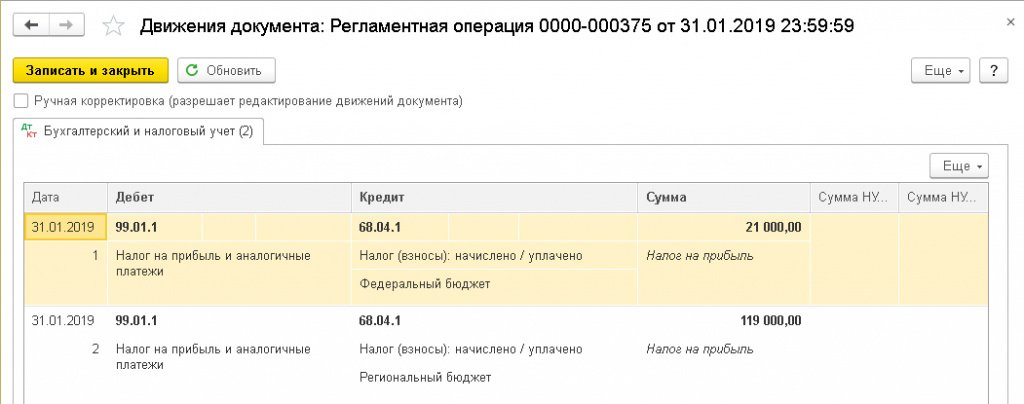

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

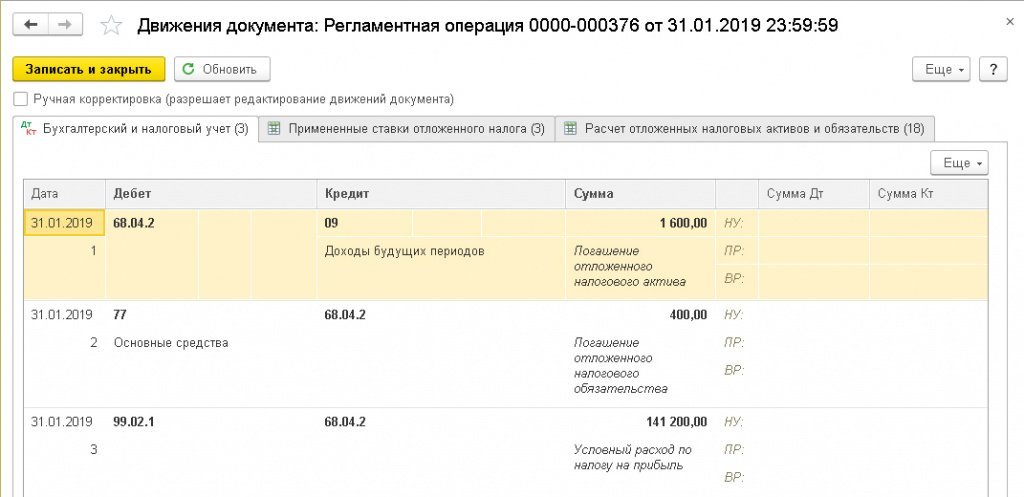

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

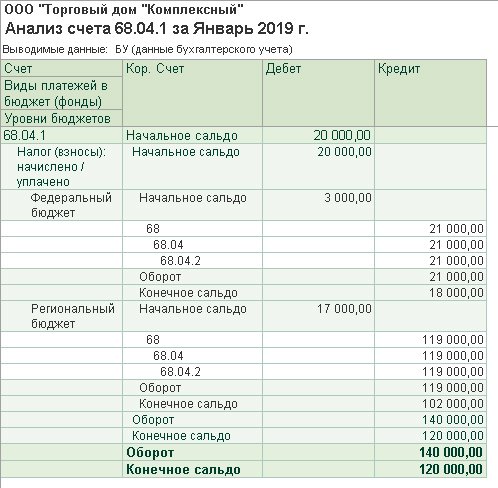

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Представленные проводки и стандартные отчеты по счетам расчетов по налогу на прибыль демонстрируют, что счет 68.04.2 в программе играет сугубо техническую (вспомогательную) роль. Например, в рекомендации Р-102/2019-КпР «Порядок учета налога на прибыль», принятой Комитетом по рекомендациям 26.04.2019 фонда «НРБУ «БМЦ»», счет 68.04.2 вообще не используется.

Если организация не применяет ПБУ 18/02

Если организация не применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

В этом случае при выполнении регламентной операции Расчет налога на прибыль счет 68.04.1 корреспондирует со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» (со значением вида субконто Налог на прибыль и аналогичные платежи). Начисление сумм текущего налога на прибыль к уплате отражается проводкой с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Изменим условия Примера 1 и рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются расчеты по налогу на прибыль, если положения ПБУ 18/02 не применяются.

Пример 2

ООО «Торговый дом «Комплексный»» применяет ОСНО, положения ПБУ 18/02 не применяет. Числовые показатели соответствуют условиям Примера 1.

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

О начислении налога на прибыль в «1С:Бухгалтерии 8» (ред. 3.0) см. также ответ экспертов 1С (+ видео).

Если организация исполняет обязанности налогового агента

Для обобщения информации о расчетах с бюджетом по налогу на прибыль при выплате дивидендов предназначен отдельный счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». Налог с дивидендов уплачивается всегда в Федеральный бюджет, поэтому аналитический учет на счете 68.34 ведется только по видам платежей в бюджет.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

Счет 75.02 «Расчеты по выплате доходов» предназначен для обобщения информации по выплате доходов учредителям (участникам) организации (акционерам акционерного общества, участникам полного товарищества, членам кооператива и т. п.).

Таким образом, «агентский» налог учитывается обособленно и не влияет на обороты счета 68.04.1.

1С:ИТС

Подробнее о порядке налогового и бухгалтерского учета налога на прибыль организаций см. в практическом пособии «Практический годовой отчет 2018» под редакцией д. э. н., проф. С.А. Харитонова в разделе «Инструкции по учету в программах 1С».

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

Для сопоставления данных по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика, предназначена сверка расчетов с ФНС. Сервис 1С-Отчетность позволяет получить акт сверки расчетов с налоговой инспекцией в электронном виде в наглядной и компактной форме. Подробнее об автоматизации сверки с ФНС в программе «1С:Бухгалтерия 8» см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8″».

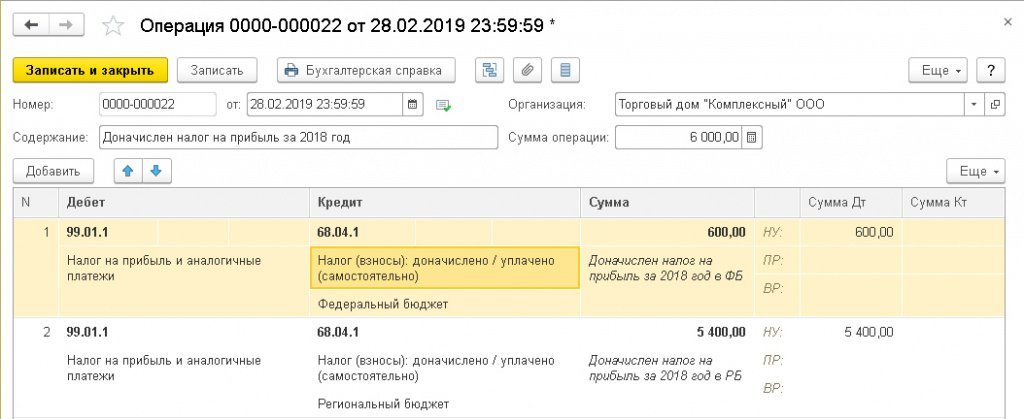

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

— с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

Независимо от того, применяет организация положения ПБУ 18/02 или нет, при самостоятельном доначислении налога на прибыль счет 68.04.1 должен корреспондировать со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» со значением вида субконто Налог на прибыль и аналогичные платежи. В этом случае расчеты по налогу на прибыль текущего года не будут затронуты.

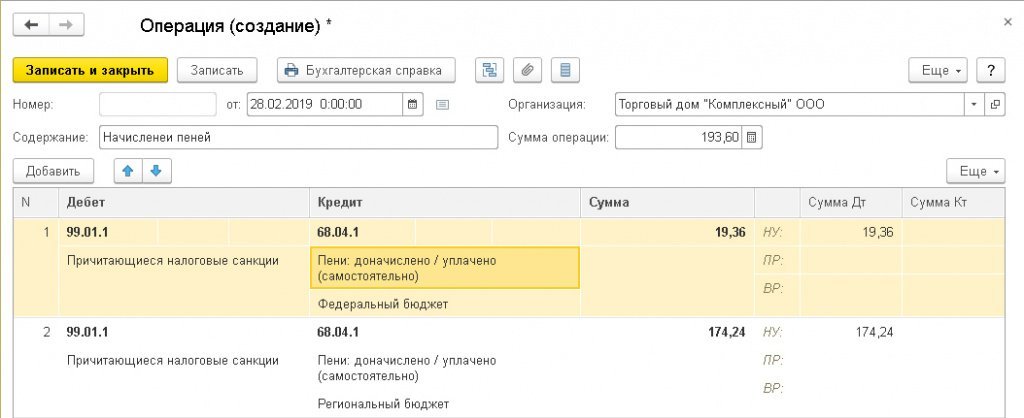

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Справочная информация».

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

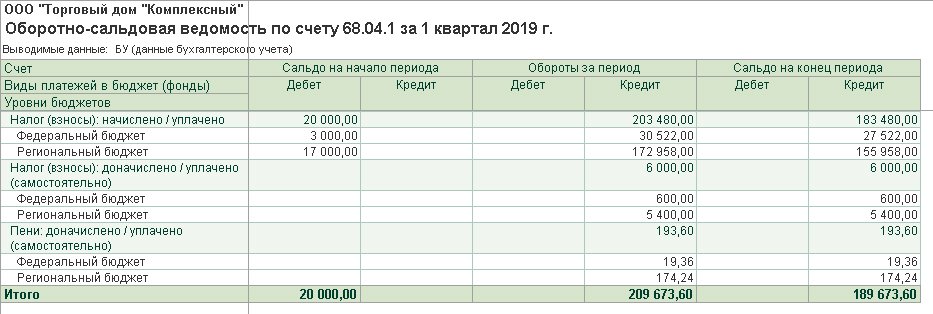

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

Как в 1С провести анализ учета по налогу на прибыль?

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

Нажимая на кнопку Отправить, я даю согласие на обработку персональных данных

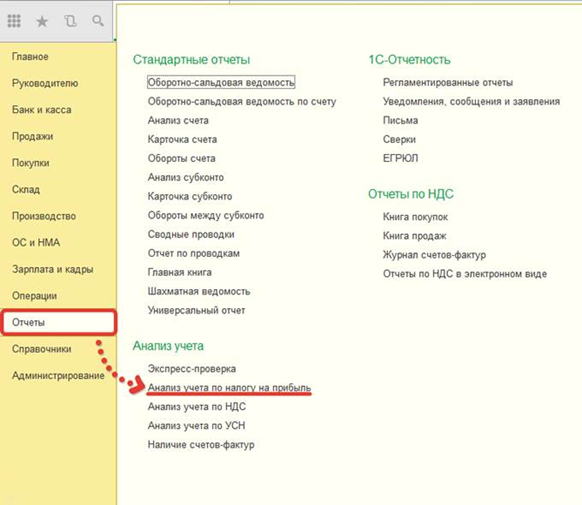

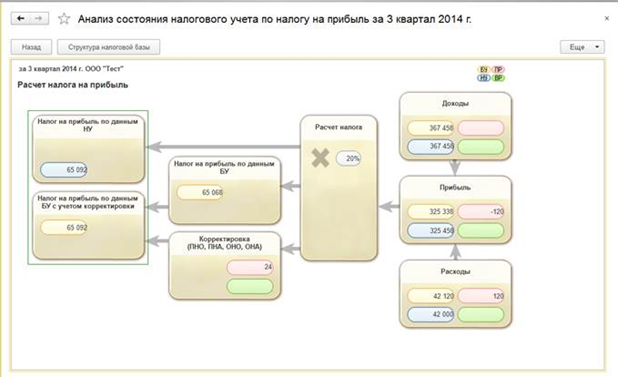

Для проверки правильности составления декларации по налогу на прибыль необходимо воспользоваться отчетом Анализ состояния налогового учета по налогу на прибыль.

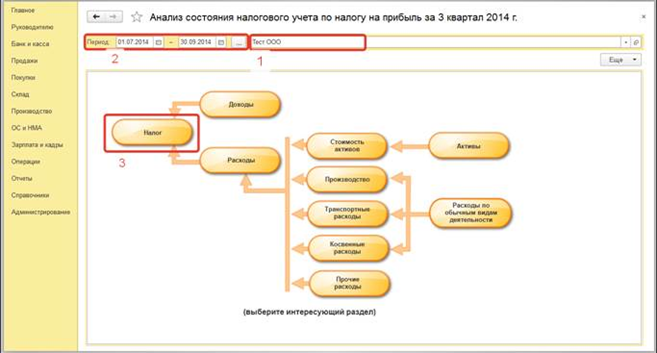

Для примера возьмем организацию, занимающуюся выпуском продукции и продажей товаров.

В 3 квартале организация закупила материалы, выпустила продукцию и реализовала ее покупателю.

Купила и продала товар.

А также купила чай и сахар для сотрудников и списала их на прочие расходы, не принимая в налоговом учете.

На примере рассмотрим принцип работы с отчетом.

Работать будем в программе бухгалтерия предприятия редакция 3.0

Для корректной работы отчета необходимо провести закрытие всех месяцев, входящих в период отчета.

После этого можно переходить непосредственно к анализу.

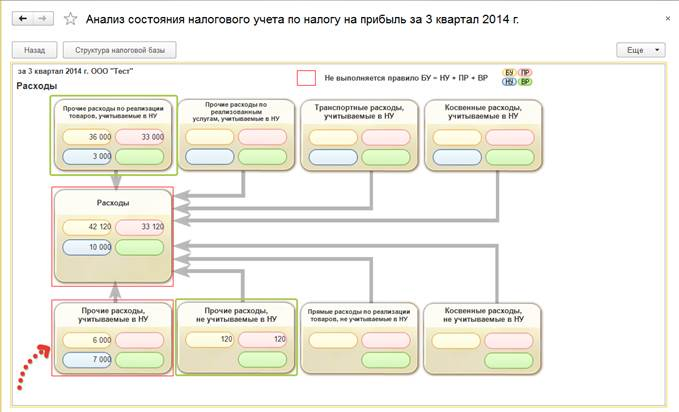

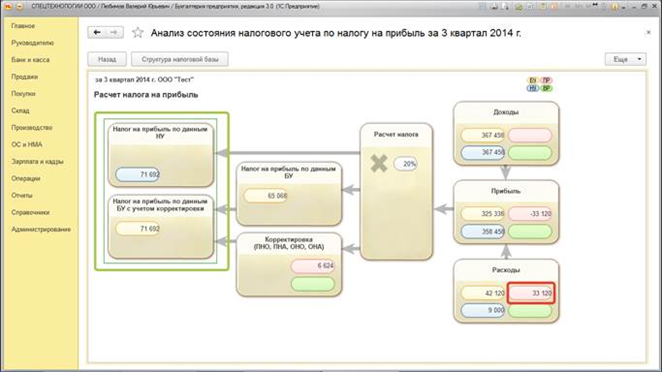

При открытии отчета выводится структура налоговой базы по налогу на прибыль. С ее помощью можно перейти к интересующему разделу учета.

Основным принципом работы с отчетом для выявления ошибок является движение по разделам «от конца к началу».

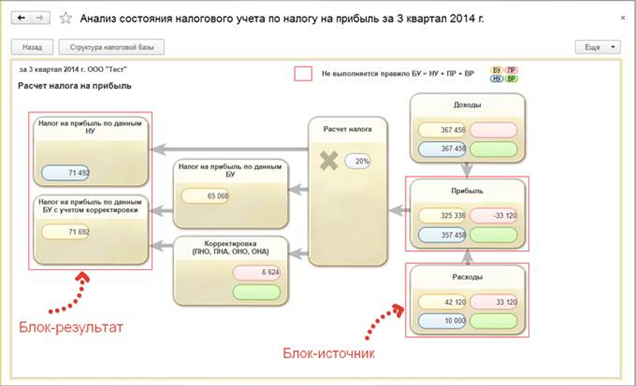

Если данные всех видов учета по объекту учета согласуются между собой, то выполняется правило: БУ = НУ + ПР + ВР.

Особое внимание следует уделить блокам, обведенным красной рамкой. Это сигнал о возможной ошибке в учете. Для ее выявления в отчете предусмотрена возможность навигации по графической схеме и расшифровки данных.

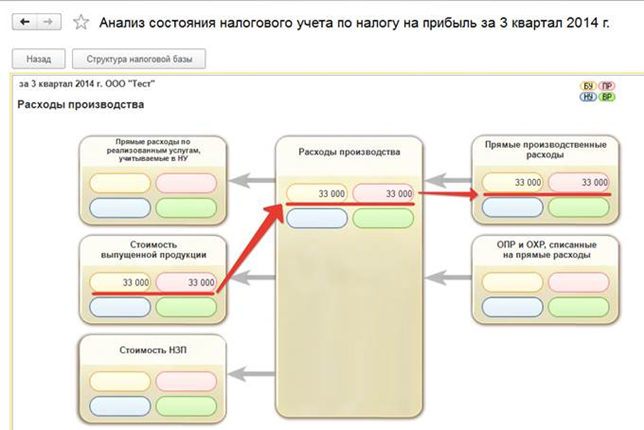

Перейдем внутрь блока, чтобы посмотреть из чего складываются Расходы. На схеме состава расходов видим, что есть два источника постоянных разниц и блок с возможной ошибкой.

Существуют две основным причины возникновения ошибок при анализе учета по налогу на прибыль, это ошибки в первичных документах и не корректные ручные операции.

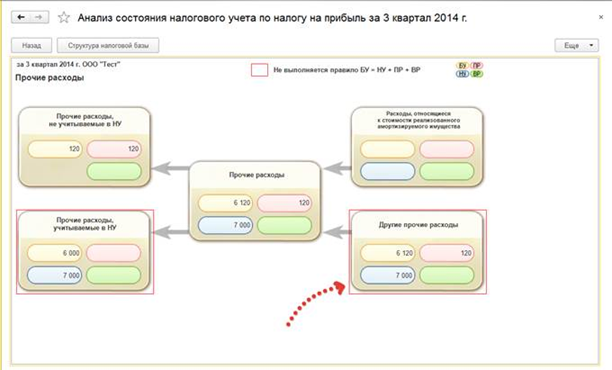

Рассмотрим сначала блок, в котором возникают отрицательные временные разницы. Переходим внутрь блока, здесь снова отражена графическая схема, на которой показатели группируются по экономическому содержанию.

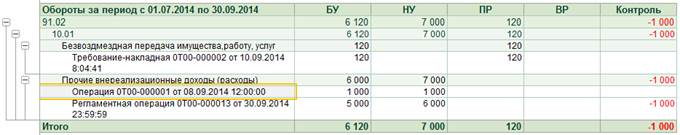

Продолжаем переходить в блоки источники потенциальной ошибки, пока не дойдем до отчета по сводным проводкам (оборотам), сформировавшим показатели блока.

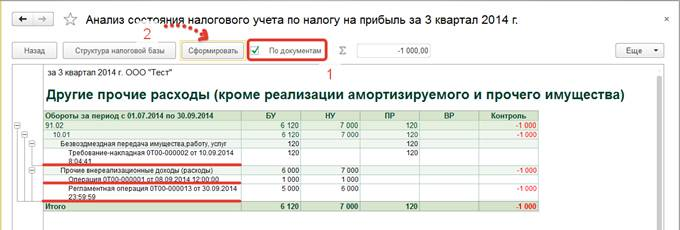

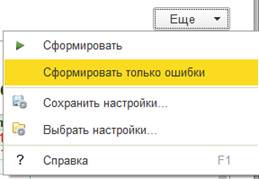

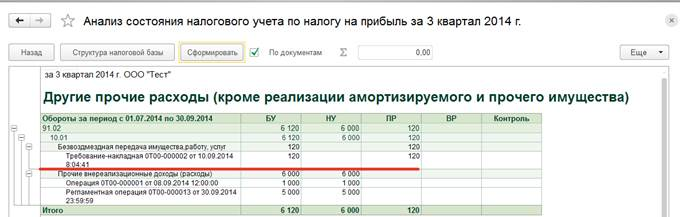

Ставим флажок «По документам», нажимаем «Сформировать» и видим первичные документы, сформировавшие показатели блока.

В нашем примере контроль не выполняется в регламентной операции, поскольку она была сформирована при закрытии месяца, вернемся к отчету со всеми документами и посмотрим, какие из первичных документов могли стать причиной ошибки.

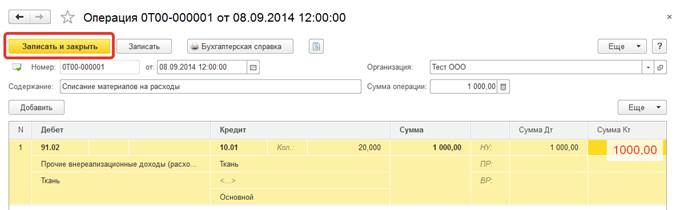

Предполагаем, что за ошибку ответственна ручная операция. Сразу из отчета двойным щелчком по строке с названием документа переходим в него.

Видим, что при выполнении операции списания материалов на расходы не была указана сумма по кредиту счета 10.01. Вносим исправления и проводим документ.

После этого, необходимо перезакрыть месяц, в документы которого вносились изменения.

Вернуться в раздел Структура налоговой базы и снова зайти в раздел Налог.

Видим, что источник ошибки был определен нами верно.

Однако, в разделе расходов присутствуют постоянные разницы. Необходимо разобраться с причиной их возникновения.

Переходим в блок Расходы и видим, что источником постоянных разниц является блок Прочие расходы по реализации товаров, а так же блок Прочие расходы не учитываемые в НУ.

Сначала проверим прочие расходы по реализации.

Продолжаем движение по блокам источникам, до отчета о проводках.

Переформируем его, чтобы увидеть документы.

Постоянные разницы возникают при закрытии месяца.

И связано это с производством продукции.

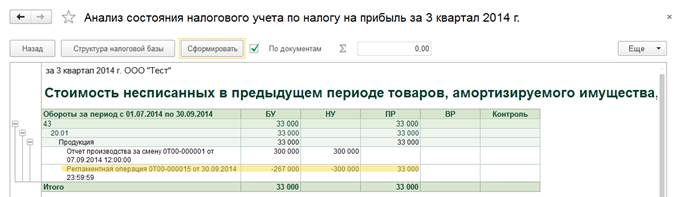

Вернемся к структуре налоговой базы и перейдем непосредственно в раздел производство.

Сразу видим, что затраты на производство не были приняты в налоговом учете, из-за этого и возникли постоянные разницы.

Перейдем к отчету по проводкам, чтобы определить первичный документ.

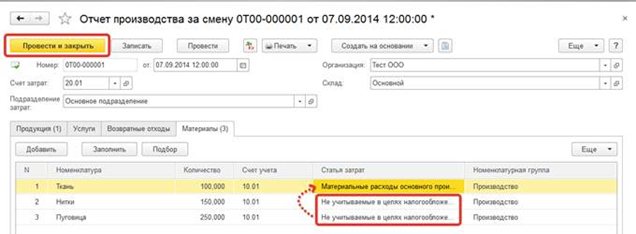

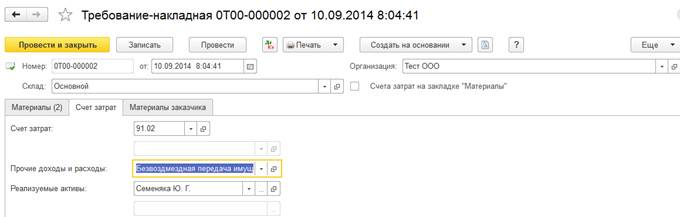

Из отчета переходим к документу и на закладке Материалы, видим, что неверно указана статья затрат.

Вносим исправления. Проводим документ.

Возвращаемся к разделу Расходы, чтобы разобраться с расходами, не учитываемым в НУ. Доходим до отчета и стоим его по документам.

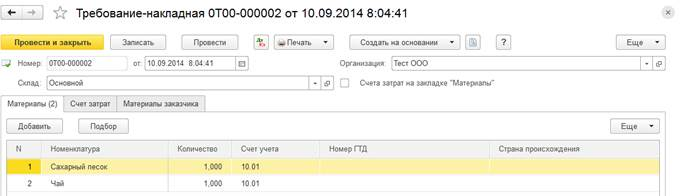

Определяем документ для проверки и переходим в него. Видим, что было выполнено списание Чая и сахара для сотрудников, мы не можем обосновать это списание для налогового учета и не принимаем расходы в НУ. Этот документ оформлен верно, и в исправлениях нет необходимости.

Теперь нужно перезакрыть месяц и проверить результаты расчета налога на прибыль.

Рекомендуем Вам при составлении декларации по налогу на прибыль пользоваться данным отчетом.