как провести ежемесячные лизинговые счет фактуры

Договор лизинга у лизингополучателя с учетом предмета у него на балансе до 2022 года (ПРОФ)

Лизинг традиционно вызывает много вопросов, особенно у лизингополучателя:

В данной статье мы пошагово рассмотрим пример приобретения авто в лизинг с разбором проводок в 1С 8.3. Минимум теории — максимум практики!

Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

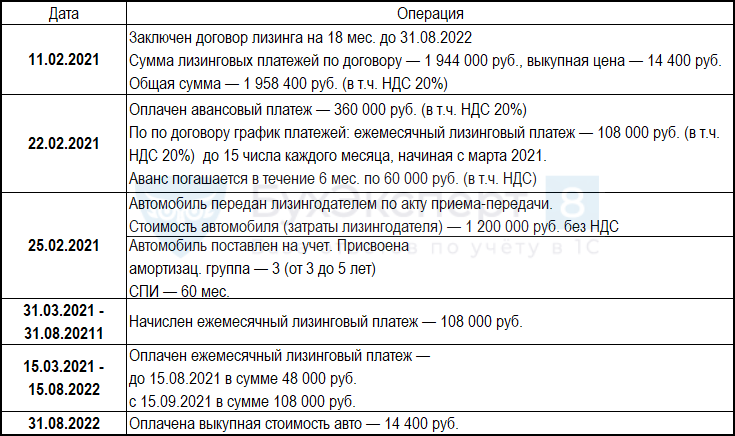

| Перечисление аванса лизингодателю | |||||||

| 22 февраля | 60.02 | 51 | 360 000 | 360 000 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

| Регистрация СФ на аванс от поставщика | |||||||

| 22 февраля | 360 000 | Регистрация СФ на аванс | Счет-фактура полученный на аванс | ||||

| 68.02 | 76.ВА | 60 000 | Принятие НДС к вычету | ||||

| 60 000 | Отражение вычета НДС в книге покупок | Отчет Книга покупок | |||||

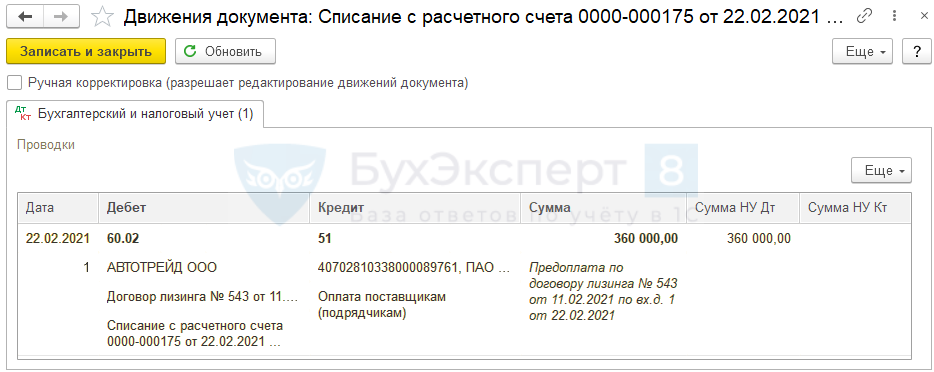

| Учет предмета лизинга на баланс лизингополучателя в составе ОС | |||||||

| 25 февраля | 08.04.2 | 76.07.1 | 1 632 000 | 1 632 000 | Принятие к учету внеоборотного актива | Поступление в аренду (лизинг) | |

| 01.03 | 08.04.2 | 1 632 000 | 1 200 000 | 1 200 000 | Принятие к учету ОС | ||

| 01.К | 08.04.2 | 432 000 | 432 000 | Отражение разницы в стоимости в НУ | |||

| 76.07.9 | 76.07.1 | 326 400 | Принятие к учету НДС | ||||

| ЕЖЕМЕСЯЧНО | |||||||

| Перечисление ежемесячного лизингового платежа | |||||||

| 15 марта | 60.02 | 51 | 48 000 | 48 000 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

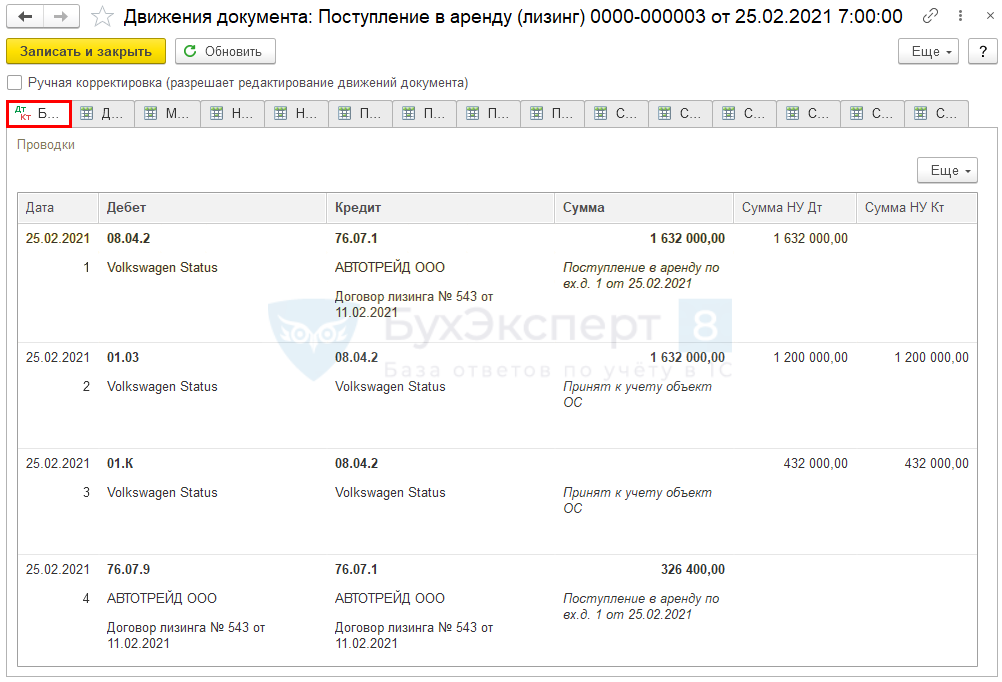

| Начисление ежемесячного лизингового платежа | |||||||

| 31 марта | 76.07.2 | 60.02 | 108 000 | 108 000 | 108 000 | Зачет аванса | Поступление (акт, накладная, УПД) — Услуги лизинга |

| 76.07.1 | 76.07.2 | 90 000 | 90 000 | Начисление лизингового платежа | |||

| 19.04 | 76.07.2 | 18 000 | 18 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 18 000 | Уменьшение расчетов по входному НДС | ||||

| Регистрация СФ поставщика | |||||||

| 31 марта | — | — | 108 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 90 000 | Принятие НДС к вычету | ||||

| — | — | 90 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

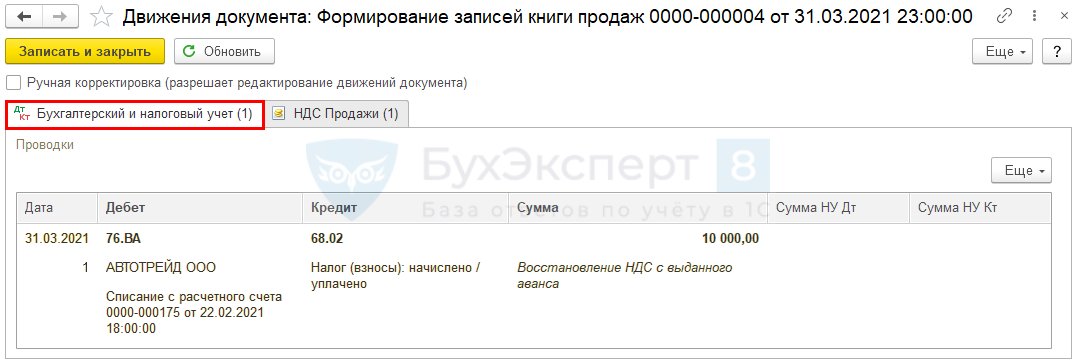

| Восстановление НДС при зачете аванса поставщику | |||||||

| 31 марта | 76.ВА | 68.02 | 10 000 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| — | — | 10 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

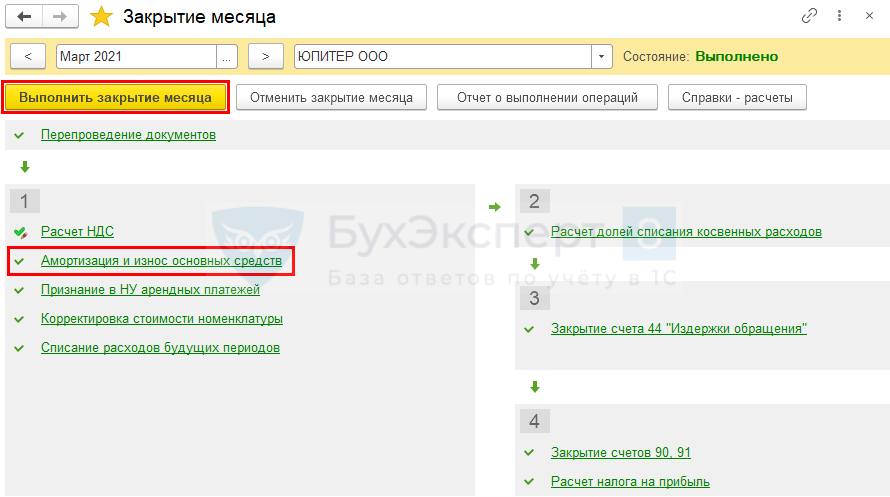

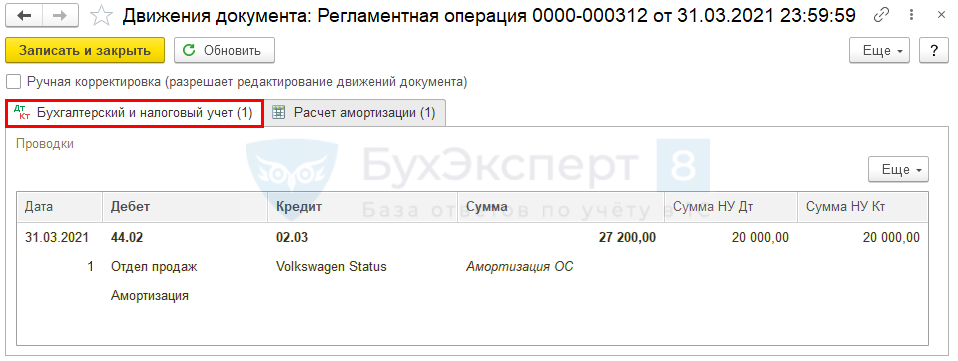

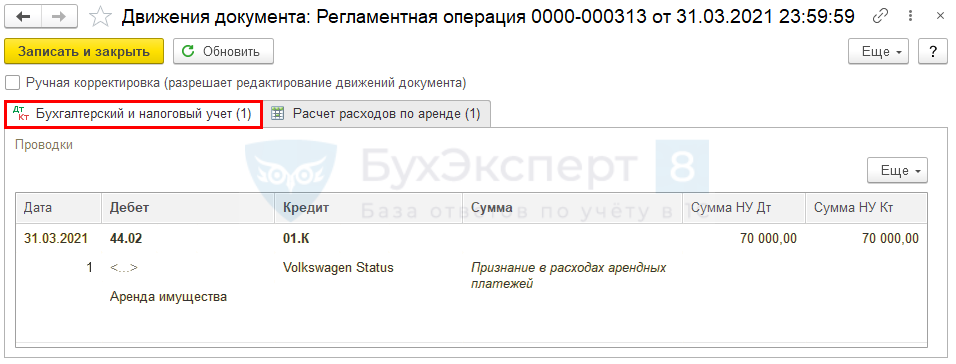

| Признание расходов в БУ и НУ | |||||||

| 31 марта | 44.02 | 02.03 | 27 200 | 20 000 | 20 000 | Начисление амортизации | Закрытие месяца — Амортизация и износ основных средств |

| 44.02 | 01.К | 70 000 | 70 000 | Признание расходов по лизинговым платежам | Закрытие месяца — Признание в НУ арендных платежей | ||

| ВЫКУП ЛИЗИНГОВОГО ИМУЩЕСТВА в 2022 | |||||||

| Выкуп лизингового имущества, принятие собственного ОС к учету | |||||||

| 31 августа | 60.01 | 60.02 | 14 400 | 14 400 | 14 400 | Зачет аванса | |

| 76.07.1 | 60.01 | 12 000 | 12 000 | Выкуп лизингового имущества | |||

| 19.01 | 60.01 | 2 400 | 2 400 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 2 400 | Уменьшение расчетов по входному НДС | ||||

| 44.02 | 02.03 | 27 200 | 20 000 | 20 000 | Начисление последней амортизации | ||

| 44.02 | 01.К | 70 000 | 70 000 | Признание расходов по лизинговым платежам | |||

| 01.01 | 01.03 | 1 632 000 | Перемещение ОС в состав собственных | ||||

| 02.03 | 02.01 | 489 600 | Перенесение амортизации | ||||

| 01.09 | 01.03 | 1 200 000 | 1 200 000 | Формирование выкупной стоимости в НУ | |||

| 02.03 | 01.09 | 360 000 | 360 000 | Корректировка выкупной стоимости за счет амортизации в НУ | |||

| 01.09 | 01.К | -828 000 | -828 000 | Корректировка выкупной стоимости за счет неамортизируемой части в НУ | |||

| 44.02 | 01.09 | 12 000 | 12 000 | Признание в текущих затратах неамортизируемого имущества | |||

| Регистрация СФ поставщика | |||||||

| 31 августа | — | — | 14 400 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.01 | 2 400 | Принятие НДС к вычету | ||||

| — | — | 2 400 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Перечисление аванса лизингодателю

Проводки

Регистрация СФ на аванс от поставщика

С аванса лизингодателю лизингополучатель может принять НДС к вычету при обязательном наличии:

Получите понятные самоучители 2021 по 1С бесплатно:

Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

На момент передачи имущества в лизинг лизингодатель не выставляет в адрес лизингополучателя счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг права на вычет НДС со стоимости лизингового имущества у лизингополучателя не возникает.

Право на вычет НДС у лизингополучателя возникает, когда:

В БУ лизинговое имущество, учитываемое на балансе лизингополучателем, признается им основным средством. Его первоначальная стоимость формируется в зависимости от договора (п. 8 ПБУ 6/01, Приказ Минфина от 17.02.1997 N 15):

Используйте вариант Принятие к учету — Позднее, если есть

В табличной части укажите:

Проводки

Документ формирует проводки:

Назначение счета 01.К — учет неамортизируемой части стоимости ОС в НУ, т. е. разницы между стоимостью ОС в бухгалтерском и налоговом учете.

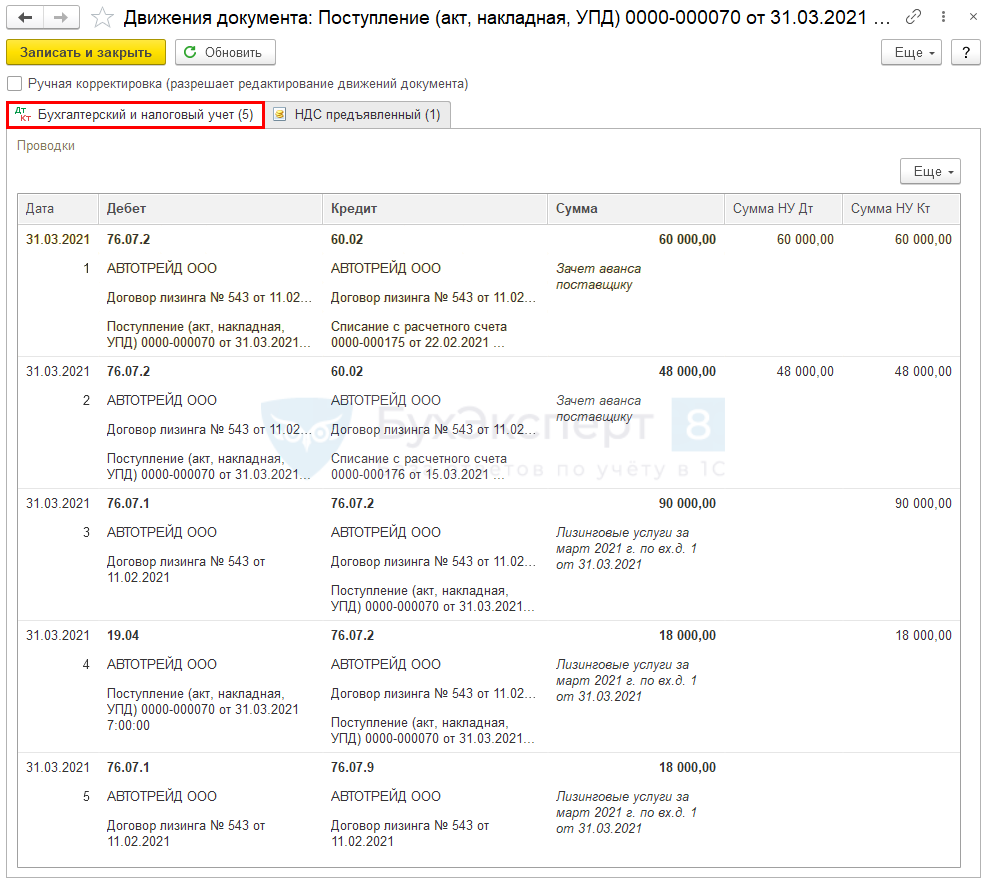

Начисление ежемесячного лизингового платежа

Ежемесячный лизинговый платеж (с 01.03.21 по 31.08.22) составляет 108 000 руб. (в т. ч. НДС 20%), включая:

На сумму лизингового платежа 108 000 руб. лизингодатель ежемесячно выставляет счет-фактуру.

Проводки по документу

Регистрация СФ поставщика

Восстановление НДС при зачете аванса поставщику

Сумма НДС зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

В нашем примере восстановлению подлежит с зачтенного аванса — 60 000 руб.

Проводки

Признание расходов в БУ и НУ

Начисление амортизации

Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п. 2 ст. 31 Закона N 164-ФЗ от 29.10.1998).

Амортизация начисляется в общеустановленном порядке (п. 17 ПБУ 6/01), при линейном способе — исходя из срока полезного использования ОС.

В целях налогового учета лизингополучатель начисляет амортизацию в общем порядке.

В НУ сумма ежемесячной амортизации относится на расходы, уменьшающие налогооблагаемую базу (п. 3 ст. 272 НК РФ).

Проводки

Признание в НУ лизинговых платежей

В состав расходов, уменьшающих налогооблагаемую базу при лизинге имущества, включается:

Проводки

Документ формирует проводку:

В последующие месяцы начисление и признание лизинговых платежей в расходах производится по той же схеме.

Выкуп лизингового имущества

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

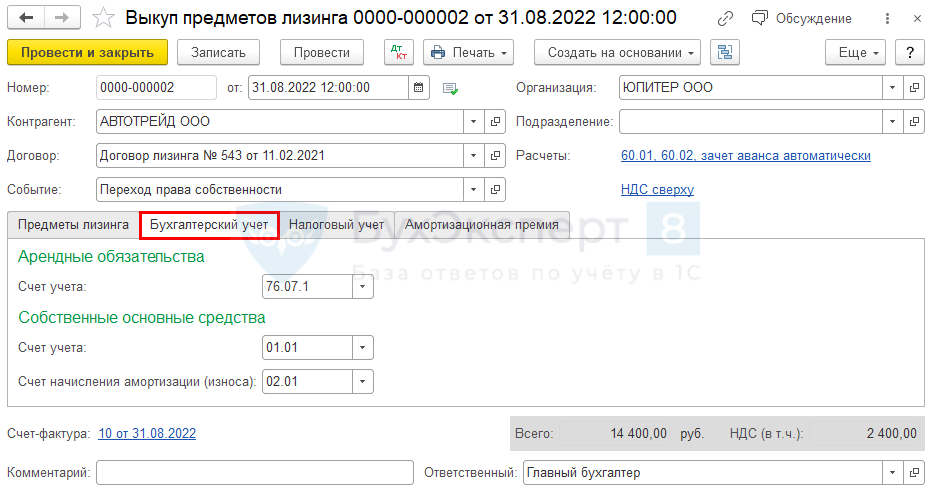

На вкладке Бухгалтерский учет счета учета будут заполнены автоматически.

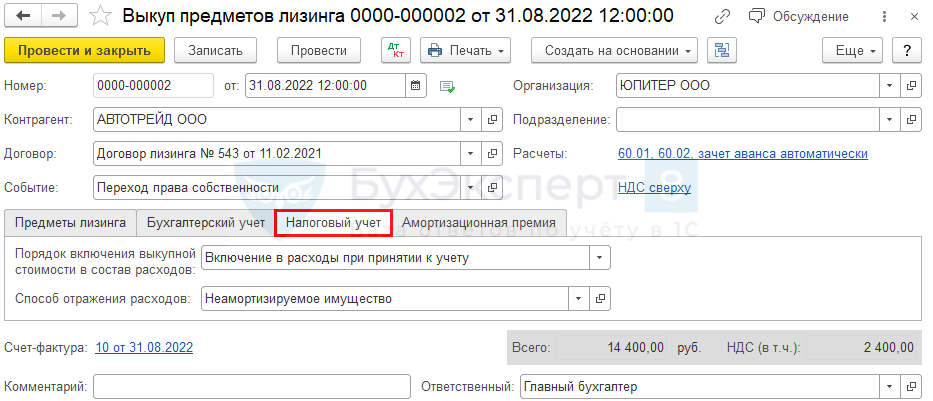

На вкладке Налоговый учет укажите:

Проводки

Документ формирует проводки:

Регистрация СФ поставщика

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(99 оценок, среднее: 4,65 из 5)

Все комментарии (17)

Единственная статья в интернете, где подробно описаны все нюансы учета и проводок в 1С договоров лизинга. Спасибо огромное!

Добрый день.

Рады, что статья оказалась вам полезна.

Добрый день! Мы отражаем в учете основное средство взятое в лизинг без лизинговых платежей. Я правильно понимаю в вашем примере основное средство отражено на 01 счете с учетом лизинговых платежей? Дело в том что столкнулся с похожей ситуацией. Купили оборудование нам выставили Акт ОС на сумму 4 117 075 руб БЕЗ НДС, а договор лизинга с лизинговыми платежами составил на сумму 5 317 286,38 БЕЗ НДС. Вот если следовать вашим операциям по примеру высше, то нужно принять к учету ОС по стоимости договора лизинга 5 317 286,38, но это будет противоречить приказу Минфина, а если принять ОС по форме АКТ ОС на сумму 4 117 075 пойдет разница по счету 76.07.1 при принятие ежемесячных актов от лизингодателя и также поплывет НДС на счете 76.07.9 когда будет уменьшаться 19 счетом

Добрый день.

Обратите внимание, что в статье перваначальная стоимость в статье в БУ и НУ разная. В НУ первоначальная стоимость отпределена из затрат лизингодателя (п. 10 ст. 258, п. 1 ст. 169 НК РФ). В БУ первоначальная стоимость предмета лизинга определена из стоимости предмета лизинга и затрат лизингополучателя, связанные с получением лизингового имущества без НДС (пп 4,7,8 ПБУ 6/01).

Добрый день! Большое спасибо за подробную статью, очень помогла! Но возник один вопрос: во время принятия к учету ОС у меня в проводках возникает по 01.03 ВР и по 0.1К ВР с минусом

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Данная статья сделана на примере без ПБУ 18/02. Поэтому там разницы не отражаются. И с 2020 их тоже быть не должно в проводках при ПБУ 18/02. Потому что мы перешли на балансовый метод ведения ПБУ 18/02 и ПР/ВР в проводках больше не отражаем.

Чуть подробнее про это. С 2020 применяется балансовый метод ПБУ 18/02. Мы настоятельно рекомендуем применять его в 1С. Если еще не перешли, то это можно сделать и до конца года. Т.е. в учете не должны отражаться ПР и ВР.

Остальные варианты требуют во-первых прекрасного знания стандарта в т.ч. новой редакции. Разработки собственной методики ведения ПБУ 18/02, ее закреплении в УП. Далее в 1С надо контролировать все операции. Проверять их на корректность и при необходимости вносить ручные корректировки, Операции, введенные вручную и т.д. Полностью автоматизирован вариант — балансовый метод. На нем настаивает Минфин, он одобрен БМЦ и по нему будут проводить аудит. Остальные выбирают только при наличии серьезных на то аргументов.

Балансовый метод с ПР и ВР и затратный метод в 1С не предназначены для контроля налогового учета. Они никак не помогают и не способствуют заполнению декларации по налогу на прибыль. Если оставили по этой причине такие настройки. Но дополнительная серьезная работа у бухгалтера будет всегда, вероятность ошибок тоже, если выбрать такие настройки. Объективная причина оставить балансовый с ПР и ВР или затратный может быть, например, такая — база серьезно доработана в т.ч. в части ведения ПБУ 18/02 и для перехода на балансовый метод нужны большие затраты по времени и по финансам.

Спасибо большое за разъяснение! База мне досталась от бывшего бухгалтера, поэтому естественно изменю настройки по Вашему совету.

Договорились! Это очень поможет вам в работе, облегчит ее и поможет ошибок избежать. У нас есть материалы, как с начала года перейти на балансовый метод в той подборке, на которую ссылку дала. Но если нет такой возможности, то можно и в середине года спокойно это сделать. Главное сделать 🙂

Разницы в этом случае будут в учете на 09 и 77 счетах, но не будет движений в проводках ПР и ВР. Это совершенно нормально.

Подскажите какие действия надо сделать в 1С при досрочном выкупе предмета лизинга? По договору лизинга стоимость пересчитывается на дату выкупа и становится меньше. Что делать в этой ситуации?

Все понятно, подробно. Лучшая подача информации.

Учет лизинговых операций у лизингополучателя

Рассмотрим вариант, когда предмет лизинга находится на балансе лизингополучателя.

Гражданско-правовые основы

Одной из форм арендных отношений является лизинг.

Предметом лизинга могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов (ст. 666 ГК РФ).

Согласно ст. 607 ГК РФ непотребляемые вещи — это, например, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования. Кроме ГК РФ, лизинговые отношения регулируются также Федеральным законом от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон N 164-ФЗ).

По договору лизинга лизингодатель обязуется приобрести у определенного продавца в собственность определенное имущество для его передачи за плату на определенный срок в качестве предмета лизинга лизингополучателю.

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Федерального закона N 164-ФЗ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя. При этом по взаимному соглашению сторон лизинговое имущество может учитываться на балансе лизингополучателя или на балансе лизингодателя (п. 1 ст. 31 Закона N 164-ФЗ).

По окончании срока действия договора лизинга лизингополучатель может приобрести предмет лизинга в собственность, если это предусмотрено договором лизинга (п. 5 ст. 15 Федерального закона N 164-ФЗ). При этом в общую сумму договора лизинга может включаться выкупная цена предмета лизинга.

Учет лизинговых операций необходимо осуществлять согласно Приказу Минфина России от 17.02.1997 N 15, которым утверждены Указания об отражении в бухгалтерском учете операций по договору лизинга (далее — Указания).

Предмет лизинга на балансе лизингополучателя

Бухгалтерский учет

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то лизингополучатель учитывает лизинговые операции следующим образом.

Поступление лизингового имущества

Стоимость поступившего лизингового имущества отражается по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение отдельных объектов основных средств по договору лизинга», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Затем затраты, связанные с получением лизингового имущества, и стоимость самого объекта списываются с кредита счета 08 в дебет счета 01 «Основные средства», субсчет «Арендованное имущество» (абз. 2 п. 8 Указаний).

Из положений п. п. 4, 7, 8 ПБУ 6/01 и абз. 2 п. 8 Указаний следует, что если лизинговое имущество учитывается на балансе лизингополучателя, то предмет лизинга принимается лизингополучателем на балансовый учет в составе основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС.

Расходы, понесенные лизингополучателем по доставке, доведению предмета лизинга до состояния, в котором он пригоден к эксплуатации (в том числе проектные, монтажные и пусконаладочные работы), не подлежат включению в первоначальную стоимость предмета лизинга, учитываемого согласно договору финансовой аренды (лизинга) на балансе лизингополучателя (Постановление ФАС СЗО от 19.11.2010 по делу N А26-11541/2009, Определением ВАС РФ от 12.04.2011 N ВАС-251/11 отказано в пересмотре данного дела).

Лизинговые платежи

Начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» (абз. 2 п. 9 Указаний).

То есть суммы причитающихся лизингодателю лизинговых платежей у лизингополучателя в этом случае расходом не признаются.

Амортизация

Начисление амортизации по объекту основных средств, являющемуся предметом договора лизинга, производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше трех.

Суммы амортизации отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02 «Амортизация основных средств», субсчет «Амортизация имущества, сданного в лизинг» (абз. 3 п. 9 Указаний, п. 50 Методических указаний).

Выкуп лизингового имущества

При выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится внутренняя запись на счетах 01 «Основные средства» и 02 «Амортизация основных средств», связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств (абз. 2 п. 11 Указаний).

Налоговый учет

Поступление лизингового имущества

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

Первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (абз. 3 п. 1 ст. 257 НК РФ).

Амортизация

Первоначальная стоимость объектов ОС включается в расходы через амортизационные отчисления (пп. 3 п. 2 ст. 253 НК РФ). При начислении амортизации лизингополучатель вправе к основной норме амортизации применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Лизинговые платежи

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя могут признаваться расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии с гл. 25 НК РФ (абз. 2 пп. 10 п. 1 ст. 264 НК РФ).

Выкуп лизингового имущества

По истечении срока лизинга организация может приобрести предмет лизинга в собственность, уплачивая выкупную цену.

Тогда первоначальная стоимость выкупленного ОС будет равна его выкупной цене, указанной в договоре лизинга (без учета НДС) (п. 1 ст. 256, абз. 2 п. 1 ст. 257 НК РФ).

При расчете амортизации организация может использовать оставшийся срок полезного использования приобретенного в собственность объекта ОС (п. 7 ст. 258 НК РФ).

Налог на добавленную стоимость (НДС)

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, общая сумма НДС, подлежащая уплате по договору лизингодателю, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Указанную сумму организация вправе принять к вычету по мере получения счетов-фактур от лизингодателя (пп. 1 п. 2 ст. 171 и п. 1 ст. 172 Налогового кодекса РФ).

Пример

Расходы лизингодателя, связанные с приобретением предмета лизинга, составили 960 000 руб., в том числе НДС по ставке 20% −160 000 руб.

Общая сумма лизинговых платежей составляет 1 200 000 руб. (в том числе НДС по ставке 20% −200 000 руб.).

Условиями договора лизинга предусмотрено внесение лизингополучателем 20-процентной предоплаты.

Авансовый платеж относится ко всему сроку лизинга, который равен 20 месяцам.

В налоговом учете срок полезного использования предмета лизинга установлен равным шести годам (предмет лизинга относится к четвертой амортизационной группе), при начислении амортизации организация применяет специальный коэффициент, равный 3.

Амортизация в бухгалтерском и налоговом учете начисляется линейным способом (методом).

Лизинговое имущество учитывается на балансе лизингополучателя. Организация применяет метод начисления.

По истечении срока действия договора лизинга предмет лизинга возвращается лизингодателю.

В бухгалтерском учете сумма ежемесячного лизингового платежа составляет 60 000 руб. (1 200 000 руб. / 20 мес.), в том числе НДС 10 0000 руб. (200 000 руб. / 20 мес.).

При этом 20 процентов цены договора лизингополучатель перечисляет авансом после заключения договора лизинга.

Перечисленный аванс не признается расходом лизингополучателя и учитывается в составе дебиторской задолженности с обособленным отражением в аналитическом учете (п. п. 3, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Таким образом, организация ежемесячно перечисляет лизинговый платеж в сумме 48 000 руб. (60 000 руб. — 60 000 руб. x 20%), в том числе НДС 8 000 руб. (48 000 руб. / 120×20).

Кроме этого, организация-лизингополучатель ежемесячно начисляет амортизацию по принятому на баланс предмету лизинга (п. 17 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, п. 50 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

При линейном способе начисления амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта (п. 19 ПБУ 6/01).

В данном случае срок полезного использования предмета лизинга может быть установлен в бухгалтерском учете исходя из срока действия договора лизинга (20 месяцев) (п. 20 ПБУ 6/01).

В таком случае ежемесячная сумма амортизации составит 50 000 руб. ((1 200 000 руб. — 200 000 руб.) / 20 мес.).

В налоговом учете сумма предоплаты, перечисленная лизингодателю, не признается расходом в налоговом учете (п. 14 ст. 270 НК РФ).

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

При этом первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (п. 1 ст. 257 НК РФ).

То есть в данном случае первоначальная стоимость объекта основных средств для целей исчисления налога на прибыль составляет 800 000 руб. (960 000 руб. — 160 000 руб.).

При начислении амортизации по основным средствам из четвертой амортизационной группы, которые являются предметом договора лизинга, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем ввода объекта основных средств в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости этого объекта либо когда данный объект выбыл из состава амортизируемого имущества по любым основаниям (п. 4 ст. 259, п. 5 ст. 259.1 НК РФ).

Поскольку организация использует специальный коэффициент, равный 3, ежемесячная сумма амортизации, начисленная в налоговом учете линейным методом, в данном случае составляет 33 333,33 руб. (800 000 руб. x 1 / (12 мес. x 6 лет) x 100% x 3) (п. 2 ст. 259.1 НК РФ).

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии со ст. ст. 259 — 259.2 НК РФ (абз. 2 пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

Таким образом, сумма ежемесячного лизингового платежа, которую организация вправе учитывать в расходах в налоговом учете, составляет 16 666,67 руб. (60 000 руб. — 1 0000 руб. — 33 333,33 руб.).

Применение ПБУ 18/02

В данном случае сумму, уплачиваемую лизингополучателю по договору лизинга, организация учитывает в расходах в бухгалтерском учете через амортизационные отчисления. При этом ежемесячная сумма расходов составляет 50 000 руб.

В налоговом учете общая сумма расходов по договору лизинга учитывается через амортизационные отчисления и лизинговые платежи. При этом ежемесячная сумма расходов, как и в бухгалтерском учете, составляет 50 000 руб. (33 333,33 руб. 16 666,67 руб.).

Таким образом, различий в порядке признания расходов между бухгалтерским и налоговым учетом не возникает.

В учете лизингополучателя расчеты с лизингодателем по лизинговым платежам будут отражены следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Перечисление аванса и получение предмета лизинга

Перечислен аванс по договору лизинга

76-6 «Задолженность по лизинговым платежам»

Выписка банка по расчетному счету

Принят к вычету НДС с перечисленной предоплаты

Выписка банка по расчетному счету

Отражена задолженность (без учета НДС) перед лизингодателем по договору лизинга

(1 180 000 — 180 000)

08 «Вложения во внеоборотные активы»

76-5 «Арендные обязательства»

Акт приемки-передачи имущества в лизинг,

Отражен НДС, подлежащий уплате по договору лизинга

76-5 «Арендные обязательства»

Предмет лизинга принят к учету в составе основных средств

01-2 «Полученное в лизинг имущество»

08 «Вложения во внеоборотные активы»

Акт о приеме- передаче объекта основных средств,

Инвентарная карточка учета объекта основных средств

Ежемесячно в течение срока действия договора лизинга

Начислен ежемесячный лизинговый платеж

76-5 «Арендные обязательства»

76-6 «Задолженность по лизинговым платежам»

Принят к вычету НДС с суммы ежемесячного лизингового платежа

20 «Основное производство»

02 «Амортизация основных средств»

Перечислен ежемесячный лизинговый платеж (за вычетом уплаченного аванса)

76-6 «Задолженность по лизинговым платежам»

Выписка банка по расчетному счету

Восстановлен НДС с перечисленной предоплаты

На дату возврата предмета лизинга лизингодателю

Стоимость возвращенного предмета лизинга списана с учета

02 «Амортизация основных средств»

01-2 «Полученное в лизинг имущество»

Акт о приеме-передаче объекта основных средств

Совет от аудитора

После того как в учете будут сделаны бухгалтерские проводки, рекомендуем проверить правильное отражение операций на счетах бухгалтерского учета.

Результат следует оформить в виде бухгалтерской справки.

Счет 76-6 «Задолженность по лизинговым платежам»:

Дебетовый оборот счета «Задолженность по лизинговым платежам»

240 000 руб. 48 000 руб. х 20 мес. = 1 200 000 руб.

Кредитовой оборот счета «Задолженность по лизинговым платежам»

48 000 руб. х 20 мес. = 1 200 000 руб.

Таким образом, счет 76-6 после окончания срока действия договора лизинга закрывается в ноль, что говорит о правильности отражения операций на счетах бухгалтерского учета.

Счет 76-5 «Арендные обязательства»:

Дебетовый оборот счета 76-5 «Арендные обязательства»

60 000 руб. х 20 мес. = 1 200 000 руб.

Кредитовой оборот счета 76-5 «Арендные обязательства»

1 000 000 руб. 48 000×20 мес. = 1 200 000 руб.

Таким образом, счет 76-6 после окончания срока действия договора лизинга закрывается в ноль, что говорит о правильности отражения операций на счетах бухгалтерского учета.