как провести исправленную счет фактуру

Книга «НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (Издание 2)

Издательство ООО «1С-Паблишинг» (ISBN 978-5-9677-2902-7), стр. 343, формат 60х90 1/8 (А4).

Серия «1С:Бухгалтерский и налоговый консалтинг. Учебные материалы»

Книга содержит практические рекомендации, опирающиеся на требования главы 21 НК РФ, и порядок учета расчетов НДС в программах «1С:Бухгалтерия 8» (редакция 3.0) с применением интерфейса «Такси». Порядок учета НДС проиллюстрирован многочисленными примерами, часто встречающимися на практике.

Книга разработана на основе материалов семинара «1С:Консалтинг» – «НДС: учет и отчетность в «1С:Бухгалтерии 8» (редакция 3.0) на практических примерах», который фирма «1С» организует вместе с региональными партнерами http://1c.ru/news/events/event.jsp?id=1127

Со всеми рассмотренными в книге примерами можно ознакомиться с помощью учебной базы конфигурации (версии 3.0.71.77) «1C:Бухгалтерия 8 ПРОФ» или «1С:Бухгалтерия 8 КОРП».

Книга предназначена для бухгалтеров, консультантов, студентов и преподавателей, а также для претендентов на получение сертификатов «1С:Профессионал», «1С:Специалист-консультант» по внедрению прикладного решения «1С:Бухгалтерия 8».

Книга дополняет, но не заменяет штатную документацию к программному продукту, входящую в комплект поставки, и позволяет более эффективно использовать возможности программы.

Обратите внимание! Книга «НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (2 издание, код товара 4601546140401) заменяет в ассортименте «1С» предыдущее издание книги (код товара 4601546125781).

| Код | Наименование | Рекоменд. розничная цена, руб., в т.ч. НДС 10% |

| 4601546140401 ISBN 978-5-9677-2902-7 | НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (Издание 2). Серия «1С:Бухгалтерский и налоговый консалтинг. Учебные материалы» | 500 |

КНИГУ МОЖНО ПРИОБРЕСТИ У ПАРТНЕРОВ ФИРМЫ «1С» ИЛИ В ОТДЕЛЕ РОЗНИЧНЫХ ПРОДАЖ: МОСКВА, СЕЛЕЗНЕВСКАЯ,21

Исправленные и корректировочные счета-фактуры

Исправленный счёт-фактура (ИСФ)

Никто не застрахован от наличия в счёте-фактуре или в корректировочном счёте-фактуре арифметических и/или технических ошибок, обусловленных неправильным заполнением реквизитов. Например, ошибочно указан ИНН, наименование организации, неверный код валюты и др. В таких случаях говорят о неправильно оформленном счёте-фактуре.

Формально неправильно оформленный счёт-фактура – это счёт-фактура или корректировочный счёт-фактура оформление которого не соответствующий требованиям ст. 169 НК РФ. По таким счетам-фактурам покупатель не имеет права на вычет, п. 3 Правил ведения книги покупок № 1137. Во всех подобных случаях продавец по своей инициативе или по просьбе покупателя обязан взамен неправильно оформленного счета-фактуры выписать новый исправленный счёт-фактуру.

Неправильно оформленный счёт-фактура подлежит исправлению, но не путем зачеркиваний, а путем составления нового исправленного экземпляра счёта-фактуры. В исправленный счёт-фактуру переносятся все данные из первичного счёта-фактуры, но правильные. Как обычно, он подписывается руководителем и главным бухгалтером организации либо иными уполномоченными на то лицами

Ошибки в исходном счёте-фактуре могут быть обнаружены последовательно в разные периоды времени. Тем не менее, каждый исправленный счёта-фактура относится не к предыдущему исправленному счёту-фактуре, а к первичному неправильно оформленному счёту-фактуре, абз. 3 п. 7 Правил заполнения счета-фактуры № 1137.

Это означает, что в исправленном счёте-фактуре, в строке 1, «Счёт-фактура №__от__», всегда указываются номер и дата исходного (первичного) неправильно оформленного счёта-фактуры. Строкой ниже, в строке 1а, «Исправление № __ от __» указываются реквизиты очередного исправленного счёта-фактуры: номер исправления и дата исправления.

Выставлять исправленный счёта-фактуру надо, если в нем обнаружены недопустимые ошибки. Это ошибки, которые не позволяют налоговым органам однозначно идентифицировать следующие параметры счёта-фактуры, п. 2 ст. 169 НК РФ.

Это норма относится к исправлению обычных счетов фактур (абз. 4 п. 7 Правил заполнения счета-фактуры № 1137) и к исправлению корректировочных счетов-фактур (абз. 2 п. 6 Правил заполнения корректировочного счета-фактуры № 1137).

Регистрация исправленного СФ в текущем налоговом периоде

Полагаем, что исправление первичного счета-фактуры осуществлено в текущем налоговом периоде; в том, в котором он был зарегистрирован. В этом случае исправленный счёт-фактура регистрируется в текущем налоговом периоде у поставщика в книге продаж, а у покупателя в книге покупок.

Регистрация исправленного счета-фактуры за прошлый налоговый период

Полагаем, что исправление первичного счёта-фактуры, выписанного в одном из прошлых налоговых периодов, производится в текущем налоговом периоде. В этом случае исправленный счёт-фактура регистрируется у поставщика в дополнительном листе книги продаж, а у покупателя в дополнительном листе книги покупок.

Регистрация у покупателя за прошлый период требует некоторого пояснения. Для наглядности рассмотрим две ситуации. В обоих случаях исправляется счёт-фактура полученный в первом квартале, а его исправление осуществляется, наример, во втором квартале.

Ситуация 1 – НДС принят к вычету

Счёт-фактура полученный в 1 квартале зарегистрирован в книге покупок. То есть по нему принят к вычету входной НДС. В соответствии с абз. 2 п. 9 Правил ведения книги покупок № 1137 налогоплательщики вправе регистрировать исправленные счета-фактуры в том налоговом периоде, в котором были зарегистрированы первичные счёта-фактуры.

Чтобы в программе зарегистрировать исправленный счёт-фактуру в дополнительном листе за исправляемый период (в примере это первый квартал), надо сделать следующее. В форме документа «Формирование записей книги покупок» нажать на кнопку «Заполнить». В результате будет найден исправленный счёт-фактура и он будет отражен в таблице «Приобретенные ценности». После этого устанавливаем флаг «Запись доп. листа», а в колонке «Корректируемый период» указываем любую дату того налогового периода, в котором осуществляется исправление. В нашем примере это 30 июня текущего года. После проведения документа в отчете «Книга покупок» за исправляемый налоговый период (первый квартал) в «Дополнительном листе книги покупок» появятся две записи: аннулированная с датой ошибочного счета фактуры и исправленная с датой исправленного счёта-фактуры.

Если исправления приводят к изменению вычета, то это в свою очередь приведет к изменению налоговых обязательств за исправляемый период. В таких случаях налогоплательщик обязан представить уточненную декларацию по НДС.

Ситуация 2 – НДС не принят к вычету

Счёт-фактура полученный в первом квартале не зарегистрирован в книге покупок. То есть по нему вычет входного НДС не был принят в первом квартале. Напомним, что налогоплательщик вправе принять к вычету входной НДС в течение трех лет с даты принятия на учет товаров (работ, услуг); п. 1.1 ст. 172 НК РФ. Если покупатель принял решение отложить признание вычета НДС на будущее, то при регистрации первичного счёта-фактуры от поставщика надо снять флаг «Отразить вычет НДС в книге покупок датой получения».

Чтобы в программе зарегистрировать исправленный счёт-фактуру в дополнительном листе книги покупок, надо сделлать следующее. В форме документа «Формирование записей книги покупок» нажать на кнопку «Заполнить». В результате будет найден исправленный счёт-фактура и он будет отражен в таблице «Приобретенные ценности». После этого устанавливаем флаг «Запись доп. листа». В колонке «Корректируемый период» указываем любую дату того налогового периода, в котором хотим признать к вычету входной НДС по исправленному счёту-фактуре. Это может быть любой налоговый период в пределах трех лет, начиная с того периода, в котором был зарегистрирован ошибочный первичный счёт-фактура и, оканчивая периодом, в котором производится исправление прошлого периода.

Корректировочный счёт-фактура (КСФ)

Корректировочный счёт-фактуру в соответствии с абз. 3 п. 3 ст. 168 НК РФ продавец обязан выставлять в случаях:

ранее отгруженных товаров (выполненных работ, оказанных услуг) и/или получения имущественных прав не позднее пяти календарных дней, считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

В соответствии с п. 10 ст. 172 НК РФ основанием для выставления корректировочного счета-фактуры могут служить следующие документы. Это договор, соглашение, иной первичный документ (например, уведомление), подтверждающий согласие покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Например, в договоре с покупателем зафиксировано следующее условие. Если в течение квартала покупатель закупит товаров на 1 000 000 рублей, то цена во всех предыдущих отгрузках данного квартала будет снижена на 5%. В этом случае на имя покупателя поставщик составляет корректировочный счёт-фактуру.

Предоставление скидок покупателям задним числом уменьшает у продавца налогооблагаемую базу по НДС. С 01.01.2013 года продавец имеет право уменьшать её при условии, если соответствующие скидки предусмотрены в договоре с покупателем, п. 2.1 ст. 154 НК РФ.

В случаях повторного изменения стоимости отгруженных товаров (работ, услуг) продавец выставляет новый корректировочный счёт-фактуру. В него переносятся данные из предыдущего корректировочного счёта-фактуры, письмо ФНС России от 10.12.2012 № ЕД-4-3/20872@.

В рассматриваемых ниже примерах в одном корректировочном счёте-фактуре по одним товарам имеет место увеличение стоимости, а по другим уменьшение. В Постановлении 1137 каких-то особенностей при оформелнии КФС на такой случай не предусмотрено. Можно составить два КФС: один на увеличения стоимости, а другой на увеличение. Но в целях уменьшения документообората можно составлять один КФС одновременно на увеличение и уменьшение стоимости, письмо Минфина РФ от 17 ноября 2016 г. № 03-07-09/67407.

КСФ на увеличение в книге продаж продавца

Продавец прежде, чем выставит корректировочный счет-фактуру на увеличение цены должен согласовать этот вопрос с покупателем. При этом согласно п. 10 ст. 154 НК РФ изменение в сторону увеличения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе из-за увеличения цены (тарифа) и (или) увеличения их количества (объема) учитывается при определении налогоплательщиком налоговой базы за тот налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур в соответствии с п. 10 ст. 172 НК РФ. Следует различать два варианта: корректировка текущего периода и корректировка прошлого периода.

Корректировка текущего периода

Увеличение стоимости происходит в том же налоговом периоде, в котором была осуществлена отгрузка товаров (работ, услуг). Корректировочный счёт-фактуру с кодом 01 продавец регистрирует в книге продаж в текущем периоде. В итоге в отчете «Книга продаж» появится запись, отражающая дополнительное увеличение стоимости отгруженных товаров (работ, услуг).

Корректировка прошлого периода

Увеличение стоимости происходит в текущем налоговом периоде, но относится к отгрузке товаров (работ, услуг) прошлого налогового периода.

В таком случае продавец прошлый налоговый период (например, 1-й квартал) не редактирует. Увеличение налоговой базы он учитывает в текущем периоде (например, 3-м квартал). То есть в том налоговом периоде, в котором составлен корректировочный счёт-фактура на увеличение стоимости. Для этого корректировочный счёт-фактура регистрируется в книге продаж в текущем налоговом периоде (в 3-м квартале). Заполнять дополнительный лист книги продаж не надо.

А, как быть, если уведомление (договор, соглашение) подписано в одном налоговом периоде, а корректировочный счёт-фактура выставлен в следующем. В таких случаях запись данных по корректировочному счёту-фактуре с положительным значением производится в дополнительном листе книги продаж, п. 3 Правил заполнения дополнительного листа книги продаж № 1137.

Следует помнить еще об одном нюансе. Корректировочный счёт-фактура на увеличение стоимости, как и любой счёт-фактура, должен быть выписан в течении пяти дней со дня подписания договора или уведомления о согласии покупателя на увеличение стоимости ранее отгруженных товаров, абз. 3 п. 3 ст. 168 НК РФ. В противном случае его придется регистрировать в дополнительном листе книги продаж, п. 3 Правил заполнения дополнительного листа книги продаж № 1137.

КСФ на увеличение в книге покупок покупателя

Покупатель, получивший корректировочный счёт-фактуру на увеличение стоимости ранее отгруженных товаров, вправе заявить дополнительный вычет с разницы между суммами НДС, исчисленными, исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого увеличения, абз. 2 п. 13 ст. 171 НК РФ.

В книге покупок покупатель регистрирует корректировочные счета-фактуры на увеличение стоимости ранее полученных товаров, по мере возникновения права на налоговые вычеты в порядке, установленном в ст. 172 НК РФ, п. 2 Правил ведения книги покупок № 1137.

Такое право у него возникает в момент получения корректировочного счёта-фактуры. Воспользоваться им можно в любом налоговом периоде в течение трёх лет после принятия на учет приобретённых на территории Российской Федерации товаров (работ, услуг), имущественных прав или товаров, ввезенных им на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, п. 10 ст. 172 НК РФ. Заполнять дополнительный лист книги покупок не надо.

КСФ на уменьшение в книге покупок продавца

При возникновении условий уменьшения стоимости ранее отгруженных товаров (работ, услуг) поставщик обязан выставить покупателю корректировочный счёт-фактуру на уменьшение, абз. 3 п. 3 ст. 168 НК РФ. При этом у поставщика возникает право на вычет НДС, обусловленный разницей между суммами НДС по первоначальному счёту-фактуре и суммой НДС по корректировочному счёту-фактуре на уменьшение, п. 1 ст. 169 НК РФ и абз. 1 п. 13 ст. 171 НК РФ. Этим правом он может воспользоваться в любом налоговом периоде, но не позднее трех лет с момента составления корректировочного счёта-фактуры, п. 10 ст. 172 НК РФ.

Чтобы реализовать свое право на вычет поставщик регистрирует корректировочный счет-фактуру на уменьшение стоимости в книге покупок, п. 12 Правил ведения книги покупок № 1137. В программе признание вычета поставщиком регистрируется документом «Формирование записей книги покупок». Заполнять дополнительный лист книги покупок не надо.

КСФ на уменьшение в книге продаж покупателя

Покупатель при получении от поставщика корректировочного счета-фактуры на уменьшение стоимости обязан соответствующую сумму НДС восстановить к уплате в бюджет, подп. 4 п. 3 ст. 170 НК РФ. Восстановление НДС покупатель осуществляет в том налоговом периоде, на который приходится наиболее ранняя из следующих дат:

Корректировочный счёт-фактуру на уменьшение независимо от того, в каком налоговом периоде были приняты на учёт товары (работы, услуги) покупатель регистрирует в книге продаж в том налоговом периоде, в котором он был получен. Заполнять дополнительный лист книги продаж не и подавать уточненную декларацию не надо. В программе восстановление НДС регистрируется документом «Формирование записей книги продаж».

Счета-фактуры: корректировка или исправление?

Меняется цена

Недостача товара

Обнаружение брака

Неоднократное изменение стоимости

Исправительные счета-фактуры

Надо ли исправлять «первичку»?

Наряду с вопросами составления корректировочных и исправительных счетов фактур у бухгалтеров часто встает вопрос по поводу исправления «первички». Ведь счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг, акта выполненных работ).

Официальных разъяснений чиновников по данному вопросу не было. Но если говорить об исправительных счетах-фактурах, то очевидно, что и первичную документацию следует исправить, ведь имеет место ошибка. Некоторые указания по исправлению «первички» содержатся в Положении о документах и документообороте в бухгалтерском учете, утвержденном Минфином СССР 29 июля 1983 года № 105 по согласованию с ЦСУ СССР. Там сказано, что ошибки в первичных документах, созданных вручную (за исключением кассовых и банковских), исправляются следующим образом: зачеркивается неправильный текст или суммы и надписываются над зачеркнутым правильные данные. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. При этом исправление ошибки в первичном документе должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ, а также проставлена дата исправления.

А вот в отношении корректировочных счетов фактур мнения независимых специалистов разошлись. Одни высказывают мнение, что вносить исправления в ранее составленную первичную документацию не нужно. Аргумент такой: нормативные акты по бухгалтерскому учету не предусматривают возможности корректировать первичные учетные документы, которые были правильно составлены на момент совершения операции. Да и в указанном выше Положении речь идет об исправлении ошибки, а здесь о таковой говорить не приходится.

Правда, если в товарной накладной указывается количество товара, отличное от того, которое было фактически получено покупателем, можно говорить о том, что первичный учетный документ составлен некорректно и в нем содержатся показатели, не соответствующие действительности. В такой документ необходимо внести исправления, уточняющие количественные показатели.

При изменении цены, к примеру, вследствие получения скидки ситуация неоднозначна. Ошибки тут точно нет, но мы считаем, что поставщику все равно лучше внести исправления в первичный документ. Ведь при изменении цены на ранее поставленный товар можно говорить о том, что данные «исходного» первичного документа не соответствуют действительности, а именно — цена там указана неверно. Раз так, то цену нужно исправить. А как это сделать? Путем внесения исправлений в ранее выданный документ.

На практике некоторые компании выписывают к корректировочному счету-фактуре отдельный акт на разницу. Хотим предупредить, что такие действия неправомерны, поскольку бухучет ведется на основании первичных документов, которыми оформляется хозяйственная операция. Появление разницы в цене не является хозяйственной операцией, поэтому оформлять ее дополнительным документом не нужно.

Сноски:

1 пост. Правительства РФ от 26.12.2011 № 1137 (далее — постановление № 1137)

2 абз. 3 п. 3 ст. 168 НК РФ

3 письмо Минфина России от 31.07.2012 № 03-07-09/95

4 письмо Минфина России от 01.12.2011 № 03-07-09/45

5 письмо Минфина России от 10.02.2012 № 03-07-09/05

6 письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@

7 письма Минфина России от 10.08.2012 № 03-07-11/280, от 07.08.2012 № 03-07-09/109, от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11

8 письмо Минфина России от 03.07.2012 № 03-07-09/64

9 письмо Минфина России от 13.07.2012 № 03-07-09/66

10 письмо Минфина России от 05.09.2012 № 03-07-09/127

11 письмо Минфина России от 04.12.2012 № 03-07-08/264

12 письмо Минфина России от 13.04.2012 № 03-07-09/34

13 письма Минфина России от 05.12.2011 № 03-07-09/46, от 30.11.2011 № 03-07-09/44

14 п. 7 Правил заполнения счета-фактуры, утв. постановлением № 1137

15 п. 2 постановления № 1137

Корректировочный счет-фактура или исправленный: когда и какой документ оформить

Вносить исправления в счета-фактуры нельзя. Для устранения ошибок следует оформлять:

Как поступать в той или иной ситуации, читайте в этой статье.

Ваша компания до сих пор обменивается бумажными документами?

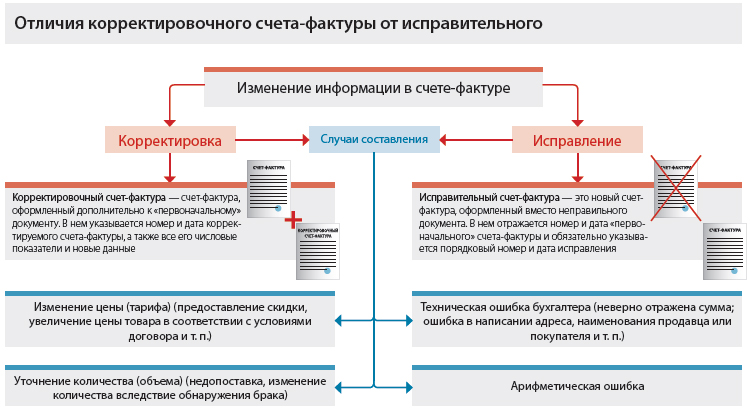

Корректировка или исправление

Корректировочный счет-фактура (КСФ) оформляется дополнительно к первоначальному документу. Другими словами, КСФ не может существовать отдельно от исходного счета-фактуры. Составлять корректировку следует в случае изменения цены и/или уточнения количества товаров, работ, услуг, переданных имущественных прав (абз. 3 п. 3 ст. 168 Налогового кодекса РФ).

Продавец обязан выставить корректировочный счет-фактуру не позднее пяти календарных дней с даты составления первичного документа (договора, соглашения или пр.), подтверждающего согласие покупателя на изменения. Таким образом, корректировочный документ необходимо оформлять в случаях изменения цены по причине скидки или др., изменения количества товаров вследствие недопоставки, обнаружения брака и т.п.

Обращаем внимание, корректировочные счета-фактуры выставляются исключительно при взаимном согласии сторон, что подтверждается соответствующими первичными документами. Если покупатель не согласен с фактическими условиями поставки, то корректировочные документы не оформляются. В зависимости от ситуации производятся возврат, обратная реализация, допоставка или др. Как правило, порядок действий в подобных ситуациях оговаривается в договоре между сторонами.

Исправленный счет-фактура (ИСФ) – это новая версия (экземпляр) первоначального документа (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ N 1137). Он расценивается как новый самостоятельный документ, который может существовать без первоначального. В отличие от корректировочного счета-фактуры ИСФ присваивается номер и дата первичного счета-фактуры, а в строке «1а» указываются порядковый номер и дата исправления.

Чтобы выставить исправление, сторонам не требуется заключать соглашение на вносимые в документ изменения. Вместе с этим действующее законодательство России не определяет сроки для оформления ИСФ. Исправленные счета-фактуры выставляются в случаях неправильного указания ставки налога, арифметической ошибки, опечатки и т.п.

Ошибки в счетах-фактурах, а также в корректировочных счетах-фактурах, которые не мешают налоговым органам идентифицировать стороны сделки (продавца, покупателя), наименование товаров (работ, услуг), их стоимость, ставку и сумму налога, разрешено не исправлять (абз. 2 п. 2 ст. 169 Налогового кодекса, п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ N 1137). Такими ошибками могут быть строчные буквы вместо заглавных, лишние символы (запятые, тире и т.п.), опечатки в индексе или обозначении единиц измерения и др. К сожалению, действующее законодательство РФ не определяет исчерпывающий список ошибок, которые допускается не исправлять.

Поскольку исправить счет-фактуру можно лишь составив новые документы, возникает вопрос, что делать, если ошибки допущены в корректировочном или исправленном документах? Как выставить повторную корректировку или внести поправки в исправленный счет-фактуру? Разбираемся дальше.

Исправляем исправленный счет-фактуру

Предположим, что после выставления счета-фактуры мы обнаружили опечатку в наименовании покупателя, которая препятствует налоговым органам его идентифицировать, и вместо ООО «Мельница» указали ООО «Мыльница». Создаем новую версию первоначального документа – Исправление 1. Оформляем документ согласно Приложению N 1 к постановлению Правительства N 1137.

После выставления исправленного документа выясняем, что кроме ошибки в наименовании покупателя, также была допущена опечатка в ИНН контрагента, которую мы не заметили и не поправили в Исправлении 1. В этом случае создаем еще один экземпляр документа – Исправление 2, в котором отражаем правки в наименовании и ИНН покупателя.

Количество создаваемых версий счета-фактуры не ограничено требованиями действующего законодательства РФ. Новые версии документа также создаются в случаях обнаружения опечаток и арифметических ошибок в предыдущих версиях, т.е. в исправленных счетах-фактурах.

Исправляем корректировочный счет-фактуру

Оформить новый экземпляр документа можно как для первоначального, так и для корректировочного счета-фактуры. В случае обнаружения арифметической ошибки или опечатки необходимо выставить исправленный корректировочный счет-фактуру (ИКСФ) (п. 6 Приложения 2 к постановлению Правительства РФ N 1137).

В новом экземпляре КСФ не допускается изменение показателей, указанных в строках «1» и «1б» корректировочного счета-фактуры, составленного до внесения в него исправлений, и заполняется строка «1а», где указывается порядковый номер и дата исправления.

При повторном обнаружении ошибки в первоначальном КСФ или при повторном допущении ошибки уже в исправленном необходимо выставить новое исправление, которое будет новой версией первоначального корректировочного документа.

Как быть, если меняется цена или количество товаров (работ, услуг) в момент, когда выставлена уже новая версия счета-фактуры, корректировочного счета-фактуры?

Корректируем исправленный счет-фактуру

Допустим, у первоначального счета-фактуры существует версия, т.е. выставлен исправленный документ. Спустя некоторое время в табличной части уже исправленного счета-фактуры находим ошибку (изменилась цена товаров вследствие скидки). Покупатель согласен на изменения, что подтверждено соответствующим дополнительным соглашением к договору. В этом случае поставщику следует выставить корректировочный счет-фактуру к последней версии первоначального документа, т.е. к Исправлению 1.

Примечание. Корректировочный счет-фактура всегда выставляется к последней версии первоначального счета-фактуры, т.е. к последнему исправлению.

Корректируем корректировочный счет-фактуру

На практике встречаются ситуации, когда требуется составить корректировку к корректировочному документу (повторная корректировка) либо дважды и более раз скорректировать первоначальный счет-фактуру. Рассмотрим подробнее.

А. Повторная корректировка

Повторная корректировка может потребоваться в случае повторного изменения стоимости товаров (работ, услуг). Тогда оформляется новый корректировочный счет-фактура к ранее выставленной корректировке. В соответствии с письмом Минфина РФ от 26.05.2015 № 03-07-09/30177 в новый КСФ переносятся соответствующие данные из предыдущего КСФ (в строку А (до изменения) повторного КСФ переносятся сведения из строки Б (после изменения) предыдущего КСФ). В строке «1б» новой корректировки указать номер и дату предыдущего корректировочного счета-фактуры.

Б. Повторная корректировка первоначального документа

В корректировочный счет-фактуру переносят только те сведения, в отношении которых осуществляется изменение цены и/или уточнение количества (п. 2 Правил заполнения корректировочного счета-фактуры, утв. постановлением Правительства РФ N 1137).

Предположим, что нам необходимо уточнить количество товара, указанное в строках «1» и «5» первоначального счета-фактуры. Выставляем корректировку. Все стандартно. Спустя время поставщик предлагает скидку по товарам, отраженным в строках «2» и «4» первоначального счета-фактуры. В этом случае выставить корректировочный документ к предыдущей корректировке не получится, поскольку речь идет не о повторном корректировании, а о корректировании других сведений документа.

Таким образом, если изменение цены или количества товаров (работ, услуг) произошло в разное время и оформлено разными первичными документами, то на каждое изменение необходимо составить отдельный корректировочный счет-фактуру. Другими словами, к одному счету-фактуре можно составить один или несколько корректировочных документов (письмо Управления ФНС по УР от 19.11.2015 N 16-3-02/17851@).

В практике существуют более сложные кейсы, когда на исправление выставляется корректировка, которая в свою очередь также имеет новые версии, и другие. Такое «смешанное» исправление встречается крайне редко. Рассмотрим ситуацию, вероятность столкнуться с которой достаточно высока.

Исправляем повторную корректировку

Понятно, что сложные кейсы складываются из нескольких простых, рассмотренных выше. Подробно останавливаться на простых сценариях не будем, просто обозначим происходившие события: выставили счет-фактуру, по причине уточнения количества некоторых товаров оформили корректировочный документ, который спустя время был скорректирован еще раз вследствие предоставления скидки (повторная корректировка). После повторного корректирования в первоначальном счете-фактуре и во всех корректировочных обнаружили опечатку в адресе покупателя, которая однозначно помешает налоговым органам идентифицировать компанию.

В такой непростой ситуации мы вынуждены выставить два исправительных документа: первый к первоначальному счету-фактуре, в который перенести исходные сведения о количестве и ценах; второй – к последнему корректировочному счету-фактуре, в котором уже следует отразить скорректированные сведения.

Чтобы не запутаться, какой документ и в какой ситуации оформлять, достаточно запомнить два несложных правила:

Обращаем внимание, правила исправления счетов-фактур одинаковы для бумажных и электронных оригиналов. Если ранее на бумаге допускались вычерки, то сейчас поправить счет-фактуру можно исключительно с помощью составления новых документов – корректировок и исправлений.

Автор: Карина Кассис, аналитик Synerdocs