как провести оплату по счету

Как оплатить выставленный счет

Как правило, счета выставляются тогда, когда человек, приобретший товар или услугу, не заплатил за них сразу. В этом случае и возникает потребность в инструкции, разъясняющей, как оплатить счет и какие действия для этого необходимо осуществить. Документ может быть отправлен покупателю на электронный адрес, курьером или почтой. Оплата требуется во всех случаях, главное – выбрать удобный для себя способ.

Не теряет актуальности вопрос о том, какой срок отводится на погашение выставленного счета. Обычно покупатель получает товар лишь после того, как заплатит за него. Остается только узнать, сколько дней ему предоставляется на перевод денежных средств по указанным реквизитам. Возможность провести оплату в течение первых суток после покупки существует не всегда.

День внесения платежа обычно обозначается компанией, предоставляющей услугу или продающей товар. Дата прописывается в счете, и покупателю нужно просто не пропустить установленный срок. Очень часто на оплату дается только три дня. Лучше всего уточнять информацию касательно периода внесения денег у сотрудников организации.

Видео об оплате по счету в Сбербанк Онлайн

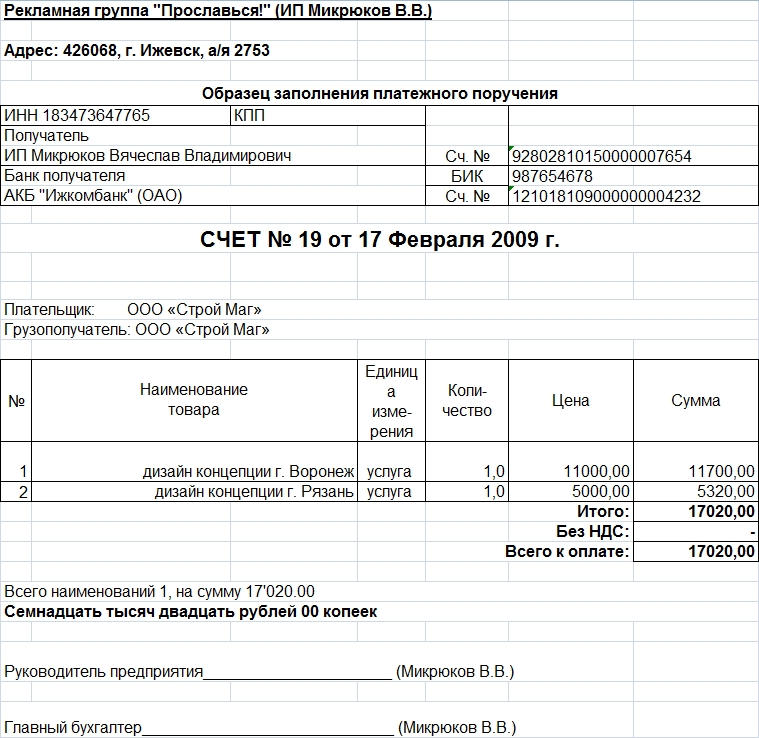

Как должен выглядеть выставленный документ

Счет, предназначенный для внесения платежа за товар или услугу, невозможно спутать с каким-то другим документом. В него вносится точная информация, к примеру, реквизиты фирмы-поставщика, на которые пересылаются средства. Пишется срок действия бумаги. В некоторых случаях покупатель может найти здесь день, с которого начал действовать выставленный счет.

Указываются также данные поставщика, наименование и номер телефона с адресом (если последние присутствуют). Включается информация о покупателе – физическом лице или другой компании. Описывается оплачиваемый товар, его стоимость, количество и полная сумма к оплате.

Бумага обязательно подписывается руководителем и старшим бухгалтером фирмы. Без подписи счет, предоставленный на оплату услуг, не обретает силу, как и без печати организации.

Важно! В России практически повсюду используются одинаковые бланки счетов, предназначенных для того, чтобы заплатить за купленный товар. Если отличия и имеются, они незначительны, а основные сведения указываются всегда.

Наличный расчет

Внести денежные средства для оплаты счета наличными может любой плательщик, так как это самый легкий способ. Покупателю требуется прийти в главный офис компании или магазин, в котором делался заказ. Здесь предоставляется счет, а также передается сумма, прописанная в нем.

Недостаток такого варианта – именно в необходимости личного посещения некоего пункта обслуживания. К примеру, если покупатель проживает в Беларуси или Казахстане, а покупку сделал в российском магазине, вряд ли он полетит оплачивать ее в другое государство. В этом случае оптимально изучить методы безналичной оплаты, то есть перечисления платежа.

Безналичный расчет

Существуют различные способы безналичного расчета, но в случае с приобретением какого-то товара и услуги люди чаще всего пользуются услугами банка, переводя деньги по реквизитам организации-поставщика. Это делается в онлайн-режиме, если плательщик может выйти в интернет и умеет пользоваться интернет-банкингом. Рассмотрим процесс оплаты стоит на примере Сбербанка – самой популярной банковской организации в стране.

Данный вариант оплаты проводится исключительно через систему Сбербанк Онлайн – банкоматом здесь воспользоваться не получится. Это удобный и быстрый способ, при использовании которого плательщик завершает процедуру за пять, максимум – десять минут.

В такой ситуации нет необходимости посещать офис компании, а значит, можно сэкономить собственное время. Главное – наличие точных платежных реквизитов, необходимых для перечисления средств в режиме онлайн.

Проводки при перечислении оплаты поставщику

Расчеты с поставщиками и подрядчиками: счета бухгалтерского учета

Обычно все расчеты с поставщиками ведутся на активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» согласно Плану счетов, утвержденному приказом Минфина РФ от 31.10.2000 № 94н (в ред. от 08.11.2010). К счету желательно предусмотреть субсчета, применение которых будет зависеть от того, как происходит оплата: за уже отгруженный товар (60.1) или авансом (60.2). Рабочим планом счетов субъекта могут быть введены и дополнительные субсчета к этому счету, если это необходимо для построения корректного аналитического учета.

ОБРАТИТЕ ВНИМАНИЕ! Для расчетов с прочими поставщиками и подрядчиками некоторые хозяйствующие субъекты открывают соответствующий субсчет к счету 76 «Расчеты с разными дебиторами и кредиторами». Мы же в рамках представленной статьи разбираем проводки с участием счета 60 — как наиболее характерные для данного участка учета.

Операции, связанные с оплатой поставщику, проходят по дебету указанного счета. Каким образом в учете появляются бухгалтерские записи и что они собой представляют, расскажем далее.

Приобретение сырья, материалов, товаров, ОС, НМА, работ, услуг путем перевода безналичных средств — процесс несложный. Обычно это происходит в несколько этапов:

Этапы могут различаться: кто-то обходится без договора, при этом все условия прописываются в счете; ценности (работы, услуги) могут быть оплачены и после их отгрузки (выполнения, оказания).

В учете при этом появляются следующие записи:

Если оплата происходит после отгрузки, то последняя запись в учете не делается, а со счетом 51 будет корреспондировать счет 60.1.

Расчетный счет, проводки с которым мы рассмотрели в предыдущем разделе, чаще всего задействуется при расчетах между экономическими субъектами. Однако оплата может быть произведена не только с него, существуют и другие способы ее осуществления. Корреспонденции счетов могут принять такой вид:

Выбор субсчета к счету 60 в предложенных записях будет также зависеть от того, когда оплата происходила — до оприходования продукции, работ, услуг и пр. или после.

Дт 60.1 Кт 60 «Расчеты по векселям выданным».

Погашая собственный вексель, покупатель запишет:

Дт 60 «Расчеты по векселям выданным» Кт 50, 51, 52, 55.

Все подробности по отражению в бухучете покупателя проводок по приобретению товаров и передаче векселя в счет их оплаты см. в Готовом решении от КонсультантПлюс. Получите пробный доступ бесплатно.

О том, как сформировать оборотно-сальдовую ведомость по счету 60 с учетом всех записей, произведенных в учете, читайте в этом материале.

Итоги

Расчеты с поставщиками предполагают использование счета 60 с открытием к нему субсчетов, предусмотренных рабочим планом счетов экономического субъекта. Кроме счета 60 в подобных операциях может быть задействован и счет 76. Оплата поставщикам отражается по дебету этих счетов. Выбор корреспондирующего по кредиту счета будет зависеть от того, как оплата происходила: безналичным путем (с расчетного, валютного или специализированного банковского счета) или наличными денежными средствами.

Онлайн-платежи для бухгалтера: как не запутаться в агентах, чеках, учете и проводках

Чем больше появляется ЭСП, тем охотнее с ними работают компании. Это повышает лояльность покупателей, онлайн-платежи проходят очень быстро, не нужно вести кассовые операции с наличностью. Но от бухгалтера потребуются дополнительные знания: как проводить электронные платежи и делать возвраты, всегда ли нужны онлайн-кассы, и как выдавать чеки покупателям.

О самом важном говорим в этой статье.

Виды электронных расчетов

Определение электронного средства платежа дает п.19 ст. 3 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе». Желающий может ознакомиться с ним дословно, но если говорить простым языком, то к электронным средствам платежа (ЭСП) относятся все те современные технологии, которые позволяют субъектам торговых отношений производить взаиморасчеты за товары (работы, услуги) без применения наличных денег.

Например, электронные расчеты можно совершить посредством:

1. Оплата банковской картой

Для приема платежей по картам компания-продавец заключает договор эквайринга с обслуживающим банком и регистрируется в системе электронных платежей. Денежные средства, отправленные с банковской карты покупателя в оплату товара или услуги, сначала поступают эквайеру, а затем перечисляются на счет организации. Обычно банк за выполнение операции удерживает комиссию (ст. 851 ГК РФ — Оплата расходов банка на совершение операций по счету).

С 2017 года продавец обязан выдавать покупателю кассовый чек при оплате товара банковской картой, который оформляется с применением онлайн-кассы.

2. Оплата через электронные кошельки

Прием платежей от клиентов также можно вести с помощью электронных денег через так называемые кошельки (WebMoney, Яндекс.Деньгах, RBK Money, EasyPay и т. д.). Для этого организации необходимо зарегистрироваться в электронной платежной системе, пройти идентификацию (п. 7 ст. 10 закона № 161-ФЗ) и заключить посреднический договор с оператором-агентом, который будет участвовать в переводе денежных средств. При оформлении заказа оплата с электронного кошелька покупателя отправляется на электронный кошелек продавца. Оператор в свою очередь удерживает вознаграждение за операцию.

При расчетах посредством электронного кошелька одной стороной обязательно должно быть физическое лицо, то есть рассчитываться таким образом между собой субъекты бизнеса (предприниматели и организации) не могут. Еще момент: компания вправе самостоятельно пополнить баланс, но только со своего счета в банке.

3. Оплата по QR-коду

QR-код (Quick Response code) дословно переводится как «код быстрого реагирования». Сегодня такой способ оплаты товаров и услуг приобретает все большую популярность во многих сферах бизнеса.

QR-код, который внешне представляет собой уникальное черно-белое графическое изображение, может быть статистическим или динамичным.

4. Цифровой рубль

В настоящий момент Центробанк обсуждает возможность создания третьей формы денежных средств (наряду с наличностью и электронными деньгами). Прототип платформы цифрового рубля начнет разрабатываться в конце 2021 года. Эмитентом станет сам ЦБ РФ, но пользоваться такими деньгами смогут и физические, и юридические лица, так как коммерческие банки будут выступать посредниками.

Всегда ли нужна онлайн-касса при электронных расчетах

Если оплата товаров и услуг поступает от физических лиц при помощи ЭСП, продавец обязан использовать онлайн-кассу (см. письмо Минфина России от 1 марта 2017 г. № 03-01-15/11618, ст. 1.2 закона о ККТ, ст. 16.1 закона о защите прав потребителей). Приставка «онлайн» означает, что аппарат сам передает фискальные данные оператору в момент расчета.

В случаях, когда безналичные расчеты происходят между ИП или организациями, то тогда онлайн-касса не нужна.

Кто еще официально освобожден от применения ККТ:

Сегодня существует большой выбор аппаратов: фискальные регистраторы, автономные, мобильные, облачные онлайн-кассы, смарт-терминалы, ККТ с интегрированной банковской частью.

На смену POS-терминалам приходят банковские мобильные приложения. Их следует просто установить на корпоративный смартфон: Продавец выводит на экран QR-код, а клиент сканирует его своим устройством и подтверждает платеж.

Как бухгалтер узнает об электронном платеже

Если оплата проходит по банковской карте, то зачисление на расчетный счет ИП или компании может занять несколько дней, так как сначала платеж будет обработан эквайером. В этом смысле гораздо удобней использовать QR-коды, они ускоряют процедуру: деньги «падают» на счет в течение нескольких секунд после того, как покупатель подтвердит оплату. Сотрудник получит сообщение от банка о зачислении, например, push-уведомление или смс.

В определенных случаях платежи поступают обезличенными, в частности, если компания работает с платежным агентом.

Платежные агенты и агрегаторы: кто это

Для начала разберемся это одно и то же или нет.

Платежный агент принимает денежные средства у покупателя в пользу компании-продавца. Деятельность этих субъектов регулируется законом № 103 от 03.06.2009. Платежные агенты должны стоять на учете в Росфинмониторинге, применять ККТ (т. е. продавец от использования касс освобождается) и иметь спецсчет в банке для приема платежей.

Платежный агрегатор — это специальный сервис, который объединяет множество разных платежных систем и дает возможность расплатиться любым удобным способом: от банковских карт до электронных кошельков. За проведение операции посредник удерживает вознаграждение. Платежный агрегатор может выступать в роли платежного агента и выдавать чеки ККТ конечным покупателям. А может и не выступать, тогда чек ККТ должна оформить компания-продавец.

Пример платежного агента: физические лица оплачивают услуги ЖКХ через терминал и получают чек в момент оплаты, а агент-владелец терминала перечисляет деньги от физлиц на счета управляющих компаний или коммунальных служб.

Пример платежного агрегатора, который чеки сам не выдает: покупатель интернет-магазина при оплате заказа попадает на страничку агрегатора, где ему предлагается выбрать удобный способ оплаты: электронные кошельки, банковская карта и т. д. В момент совершения платежа покупателем агрегатор связывается с кассой продавца и физическому лицу автоматически направляется чек.

Как отражать в бухучете электронные платежи

Для бухгалтерского учета электронных платежей используется счет 55 «Специальные счета в банках», субсчет «Электронные деньги». Также можно выделить другие субсчета по платежным системам или по видам электронных средств (не забудьте закрепить их перечень в учетной политике организации).

Проводки будут выглядеть, например, таким образом:

1. Получение электронных денежных средств в качестве предоплаты по Интернету.

Дебет 55 субсчет «Электронные деньги» — Кредит 62 «Расчеты с покупателями и заказчиками».

2. Получение денег с розничной продажи покупателю при оплате картой.

Дебет 55 субсчет «Электронные деньги» — Кредит 90 субсчет «Выручка».

3. Вывод денежных средств организации с электронного кошелька на расчетный счет.

Дебет 51 «Расчетный счет» — Кредит 55, субсчет «Электронные деньги».

4. Пополнение электронного кошелька с собственного счета компании.

Дебет 55 субсчет «Электронные деньги» — Кредит 51.

Если платежная система удерживает вознаграждение за операции, то это также необходимо отразить в учете.

5. Учет расходов на перевод денежных средств на расчетный счет компании.

Дебет 91-2 «Прочие расходы» — Кредит 76 «Расчеты с разными дебиторами и кредиторами».

6. Списание оплаты услуг электронного платежной системы за вывод средств.

Дебет 76 «Расчеты с разными дебиторами и кредиторами» — Кредит 55 субсчет «Электронные деньги».

Для платежей, которые поступают на счет в течение нескольких дней, если их обрабатывает банк-эквайер, также используются проводки по счету 57 «Переводы в пути» (субсчет 57.03 «Продажи по платежным картам»).

Как оформлять возвраты электронных платежей (проводки и документы)

При возврате покупателю денежных средств, перечисленных электронным способом, компания (ИП) также должна выдать чек (см. письмо Минфина от 24.05.2017 № 03-01-15/31944). В документе укажите признак — «возврат прихода».

В бухгалтерском учете следует отразить следующую проводку:

Дебет 62 — Кредит 51 — возврат на банковскую карту.

Как передать клиенту чек по электронному платежу

Еще раз обратим внимание: если платежи осуществляются через платежных агентов, то предоставление чеков — их задача. В остальных случаях продавец передает покупателю документ (на бумажном носителе и (или) в электронном виде.

Электронный чек сегодня имеет ту же юридическую силу, что и бумажный. Он может быть отправлен клиенту любым из двух способов: на телефон смс-сообщением или по e-mail (изображением, текстом или активной ссылкой на страницу в сети).

Для автоматической отправки электронных чеков используется облачная касса. Это специальная программа, которая подключена к фискальному накопителю. На практике это работает так:

По статистике (данные РБК, Национального агентства финансовых исследований), 84% россиян готовы оплачивать покупки по QR-кодам. Расчеты по банковским картам в общем обороте достигли 55,9%, это значит что электронные способы оплаты все больше выходят на первый план.

С 1 апреля 2022 все банки по распоряжению ЦБ РФ обязаны включиться в работу с системой быстрых платежей ( СБП ). На сегодняшний день Ак Барс Банк один из тех участников, кто уже вошел в этот перечень.

Счёт на оплату. Бланк и образец заполнения

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.